В России количество ДДУ по итогам 2020 года снизилось на 2,5% Итоги 2020 года на первичном рынке РФ

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

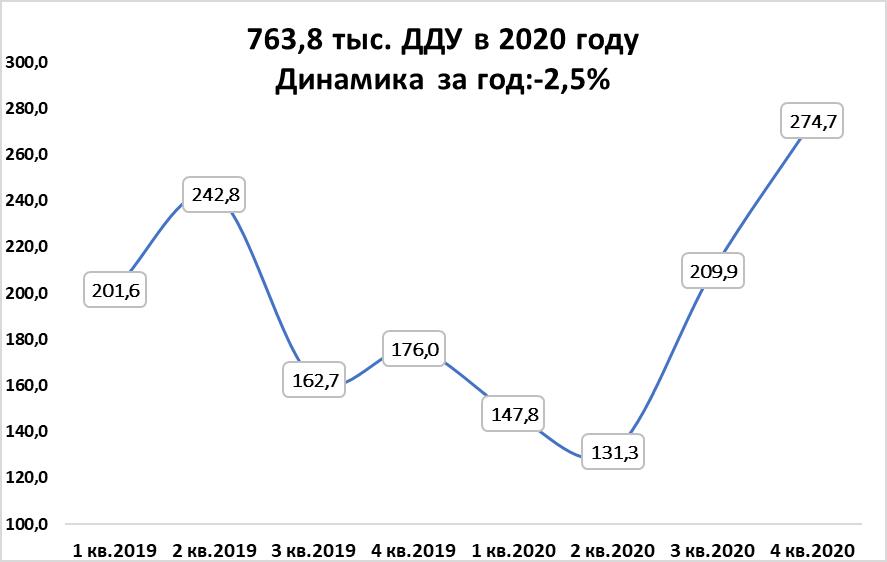

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

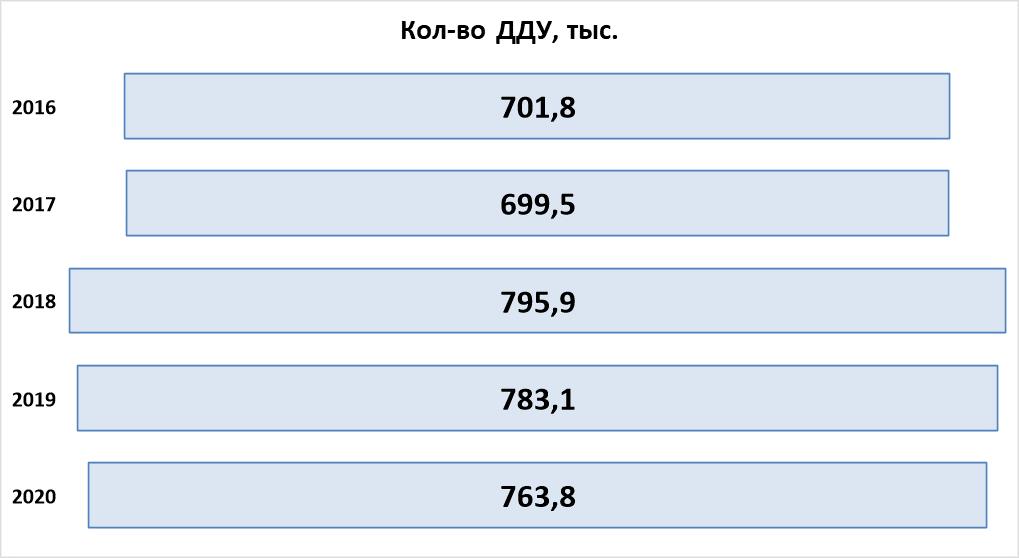

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Квартиры в многих новостройках эконом-класса, по мнению экспертов, обладают низким уровнем звукоизоляции. Исправить ситуацию могут новые стандарты строительства зданий, но они повысят и стоимость жилья.

Хорошая звукоизоляция – необходимый и важный фактор комфортного проживания граждан в своих квартирах. Насколько тихо окажется в них, во многом зависит от того, какие технологии были задействованы при строительстве дома.

Экономный «не-эконом»

Опрошенные «Строительным Еженедельником» специалисты полагают, что многие современные новостройки не могут похвастаться высоким уровнем звукоизоляции. По словам коммерческого директора производственной компании «Альянс» Николая Ефименко, слабая звукоизоляция новостроек связана с большой коммерческой составляющей строительства жилья. «Вопрос звукоизоляции обычно стоит на последнем месте после наличия ограждающих конструкций, тепла, электричества и воды. Сразу же после вселения в квартиру новые жильцы могут столкнуться с проблемой шума от соседей. Особенно много трудностей возникает из-за ударного шума от соседей сверху. Это происходит по причине несоблюдения технологий звукоизоляции пола и отсутствия звукоизолирующих прокладок под стяжкой пола у соседей сверху», – отмечает он.

Заместитель генерального директора ООО «Бонава Санкт-Петербург» Александр Свинолобов считает, что проблемы с шумами могут возникать в домах, где застройщики не выполнили звукоизоляцию технических помещений, а также трубопроводов, проходящих через жилые помещения. «Кроме того, ударный шум от падения тяжелых предметов на пол, стука каблуков может возникать в помещениях общего пользования, если не были приняты дополнительные меры звукоизоляции. Неприятный шум может создавать и некорректно работающая система вентиляции. Появление постороннего шума может зависеть не только от качества звукоизоляционных мероприятий, но и от отношения жильцов к правилам проживания в жилом доме. Даже очень дорогостоящая звукоизоляция не поможет в случае, если, к примеру, ваш сосед решит в час ночи повесить себе полку на железобетонную стену», – добавляет специалист.

Как отмечает эксперт компании «Формула М2» Константин Ганов, в настоящее время в жилье эконом-формата со звукозащитой стало еще хуже, чем в прошлом веке, поскольку застройщики вынуждены максимально экономно использовать строительные материалы. К примеру, компании заметно уменьшили толщину железобетонных панелей для панельных домов. Из тех же соображений экономии межквартирные перегородки делаются более тонкими, часто с использованием более современных экономичных технологий.

По словам адвоката Юлии Вербицкой (Винник), практически каждый иск, предъявляемый застройщику по качеству квартиры, содержит требования, связанные с недостаточной звукоизоляцией. «На мой взгляд, причины нарушений звукоизоляции не в требованиях законов, предусматривающих соблюдение технологии строительства (эти законы достаточно суровы), а во множественных нарушениях этих законов застройщиками в их попытке получить сверхприбыли. Ведь ряд строительных этапов относится к так называемым «скрытым работам», качество которых может оценить только хорошо подготовленный строительный специалист», – делает выводы эксперт.

Высокие стандарты

Стоит отметить, что у специалистов нет единого мнения по завышенности или заниженности действующих требований к уровню звукоизоляции. При этом большинство экспертов полагает, что и действующие нормы по шуму проектировщиками и строителями не учитываются.

Продукт-менеджер группы «Кнауф СНГ» Андрей Удалов рассказывает, что требуемый уровень звукоизоляции между комнатами одной квартиры – 43 дБ, двери квартир, выходящие на лестничные клетки, должны обеспечить уровень в 32 дБ, стены и перегородки между квартирами – 52 дБ. «При этом, к примеру, у многих международных гостиничных операторов требования гораздо выше, например, между номерами уровень звукоизоляции достигает 62 дБ. В большинстве случаев жильцы многоэтажных домов либо вынуждены мириться с избыточным шумом, либо улучшать звукоизоляцию своими силами», – отмечает специалист.

Тем не менее, по словам директора компании «НДВ-Девелопмент» Андрея Стригалёва, даже если ужесточить нормы звукоизоляции, попросту меньше объектов сможет им соответствовать, а те, что смогут, подорожают из-за увеличения расходов на звукоизоляцию. Либо усугубится коррупционная составляющая: разрешения будут выдаваться вне зависимости от того, соответствует постройка СНиП или нет.

Такие выводы делает и директор НТЦ «Резина» Сергей Санкин. По его мнению, ужесточение требований к акустическому комфорту приведет к серьезному удорожанию строительства, что неизбежно скажется на продажах либо на прибыльности проектов.

Помоги себе сам

В настоящее время многие собственники «шумных» квартир звукоизоляцией занимаются сами или прибегают к услугам специализированных фирм.

Руководитель Инженерно-технического центра корпорации «ТЕХНОНИКОЛЬ» Алексей Арабов отмечает, что если звукоизоляцию делать в момент строительства, то удорожание может быть минимальным. «Добавить звукоизоляцию в пол перед заливкой стяжки или использовать сразу перегородки со звукоизоляцией в процессе строительства не так дорого. Звукоизоляция помещения уже в процессе эксплуатации здания, например, для защиты от шумных соседей, может потребовать более серьезных затрат. Стоимость звукоизоляции зависит от необходимой толщины звукоизоляционного материала, количества слоев гипсокартона в стене, марки и бренда сухих строительных смесей», – говорит он.

Главный инженер проекта компании «Метрополис» Дмитрий Горбик советует, что для решения проблемы шума в жилой квартире в первую очередь необходимо установить источник шума. Порой это непростая задача, особенно когда источником шума является инженерное оборудование здания: «Самый часто встречающийся пример: ударный шум от шагов соседей сверху. Оптимальный вариант решения данной проблемы: по договоренности с соседями заложить шумоизоляцию под стяжку пола соседской квартиры. В качестве шумоизоляции можно использовать маты «ТермоЗвукоИзол» или специализированные акустические минераловатные плиты, ассортимент последних достаточно широк. Основной принцип при устройстве звукоизоляции – это обеспечение отсутствия жестких связей между плитой перекрытия, стенами и стяжкой пола», – рассказывает специалист.

Генеральный директор компании iHouse Lab Тимур Каландаров отмечает: если дом с невысокими шумоизоляционными качествами, важно сделать обшивку по всему периметру помещения. «Внутри квартиры монтируется металлический каркас, который заполняется разными мягкими материалами (обычно минеральные ваты) и утеплителями. Проблема в том, что шумоизоляция квартиры может значительно уменьшить ее метраж, так как толщина защитного слоя составляет порядка 70–120 мм. Но при этом жильцы не будут испытывать дискомфорт от того, что соседи делают ремонт в своей квартире», – резюмирует эксперт.

Мнение

Виталий Борисов, руководитель направления «Техническое развитие» компании PAROC:

– С точки зрения стандартов (требований и нормативов по звукоизоляции) – все хорошо, все они есть. Однако на практике существует сложность с исполнением этих нормативов. Одна из причин – недостаточный контроль в этом направлении. Да, ситуация с соблюдением требований по теплотехнике, по качеству строительных материалов в целом по рынку выправилась, но относительно звукоизоляции предстоит много работы. Другими словами, по состоянию на данный момент реформировать законодательство не нужно. Нужно, чтобы уже существующие нормативы стали по-настоящему исполняться. Кстати, именно из-за несоблюдения нормативов в большинстве новостроек недостаточный уровень акустического комфорта внутри помещения. Пример – те же панельные дома, где нередко ощущается недостаток звукозащиты. Это эконом-жилье, и отношение застройщиков к нему именно как к «эконому».

Сергей Мохнарь, генеральный директор компании «ПСК Недвижимость» (входит в строительный холдинг «ПСК»):

– Есть стереотип, что в «панельках» слышно, как храпит сосед, а в монолите тихо, как в музее. Это не совсем так. Бетон сам по себе является хорошей изоляцией от бытовых шумов. Если слышно, о чем говорят соседи, значит, где-то есть щели. У зданий с монолитным конструктивом вероятность образования таких отверстий минимальна, ввиду технологии строительства. У панельных зданий зазоры между панелями могут возникнуть – и они заделываются.

Как строитель могу поделиться таким «лайфхаком»: при выборе квартиры обращайте внимание на ее расположение относительно границ секции. Крайние комнаты в таких квартирах будут наиболее тихими. Причина проста: у каждой секции есть собственные несущие стены. Там, где одна секция граничит с другой, таких стен получается две – одну стену на двоих секции делить не могут. Пространство между ними дополнительно заполняется пенополистиролом, образующим тепловой шов. В совокупности это образует толстый «пирог», благодаря которому одна-две стены соответствующих комнат получат лучшую изоляцию от шума.

Первое полугодие 2018 года ознаменовалось новыми рекордами на рынке жилищного девелопмента Петербурга и пригородов. В продажу выведен большой пласт нового предложения, объем текущего строительства достиг максимальных значений, а количество выданных разрешений на реализацию проектов позволяет говорить об изрядном запасе такой документации у застройщиков.

Тем не менее, эксперты радикальных перемен от рынка не ждут; более того, все произошедшее – как раз свидетельство желания девелоперов избежать этих самых перемен.

Подстраховались

По данным КЦ «Петербургская Недвижимость», за первое полугодие 2018 года Службой государственного строительного надзора и экспертизы Петербурга было выдано 166 первичных разрешений на строительство жилых объектов суммарной площадью 5 млн кв. м, что в 2,5 раза превышает аналогичный показатель 2017 года (39 разрешений на 1,99 млн кв. м). Таким образом, за первое полугодие выдано почти столько же (83%) разрешительных документов, сколько за весь прошлый год. Можно добавить, что и во втором полугодии 2017 года получение разрешений на строительство велось застройщиками «опережающими темпами».

Кроме того, по словам заместителя председателя Правительства Ленобласти Михаила Москвина, за первое полугодие Комитет госстройнадзора и госэкспертизы региона выдал разрешения на строительство более 4 млн кв. м жилья в дополнение к тем 10 млн «квадратов», которые уже находятся в работе у строителей. В итоге девелоперы создали запас разрешительной документации, который позволит возводить жилье в Северной столице и пригородах еще два-три года.

«Причина такой активности застройщиков в получении разрешений на строительство очевидна, и говорилось о ней уже очень много. Девелоперы (причем как крупные, так и сравнительно небольшие компании) постарались создать себе задел, позволяющий возводить жилье по старой схеме, действовавшей до вступления в силу с 1 июля 2018 года дополнительных требований 214-ФЗ к долевому строительству», – говорит руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

По мнению экспертов, опрошенных «Строительным Еженедельником», созданный запас разрешительной документации позволит смягчить последствия перехода отрасли на новые схемы финансирования. «Мы уверены, что в ближайшие год-полтора существенных изменений не претерпят ни рынок, ни спрос, ни ценообразование», – полагает руководитель отдела продаж компании «Полис Групп» Ирина Орлянкина.

Интересно, что Служба госстройнадзора Петербурга такой предусмотрительности застройщиков не одобряет. Ее начальник Евгений Ким предупредил, что ведомство будет бороться с получениями разрешений «про запас» путем отказа в продлении действия разрешительных документов, если ко времени истечения срока их действия работа на объектах даже не начнется.

Ольга Трошева считает, что эта позиция логична с точки зрения государственного контроля за ситуацией. «С другой стороны – застройщиков тоже можно понять. Они находятся, что называется, в «зоне высокой турбулентности». На рыночную ситуацию влияет слишком много разнонаправленных факторов. Это и текущие изменения законодательства, усложняющие работу. Это и намеченная радикальная смена принципов финансирования отрасли, которая приведет к росту цен. Это и движения самого рынка, спрос на котором за первое полугодие заметно вырос. Это и «майский указ» президента, предполагающий серьезный рост объемов ввода. Увязать между собой все эти вводные и вычислить верный итоговый вектор развития рынка – крайне сложно. Поэтому застройщики подстраховались. Сделанный запас разрешений позволяет сгладить текущие новации, более плавно перейти к введению проектного кредитования, обеспечить задел, дающий возможность нарастить объемы строительства, если рынок будет готов «переварить» дополнительное предложение. Если же этого не произойдет – что ж, возможно, застройщикам придется по-новому получать разрешения на строительство, в уже новых условиях, с новой экономикой проектов», – отмечает эксперт.

Впрочем, не факт, что такая стратегия застройщиков даст результат. По данным главы городского Комитета по строительству Леонида Кулакова, в первом полугодии, в ходе проверки проектов застройщиков на соответствие законодательству, из 200 изученных пакетов документов 67 получили отказ, еще 11 – возвращены без рассмотрения. Отметим, что без заключения о соответствии жилье в проекте не может быть выведено на рынок. Между тем, власти не спешат выдавать застройщикам такие документы. «Здесь, в сравнении с разрешениями на строительство, тенденция противоположная: мы выдаем больше отказов в получении такого документа. И противоречия тут нет: эта тенденция вполне коррелирует с поручением президента о плавном переходе к продажам готового жилья», – заявил, например, Михаил Москвин.

Рынок прирастает

В любом случае, как считают аналитики, ни запуск всех проектов, на которые получены разрешения, ни их вывод на рынок единовременно не произойдут. Это будет процесс, растянутый во времени, на горизонте двух-трех лет. Но это не значит, что на рынке не происходит движений. Заметный рост спроса в первом полугодии (см. «Большой потребительский испуг?», «Строительный Еженедельник» № 22, 2018), толкнувший, наконец, цены вверх (см. «Цены тронулись», «Строительный Еженедельник» № 21, 2018), простимулировал увеличение объемов работ и выход на рынок новых проектов.

По оценке аналитиков Knight Frank St Petersburg, объем строительства жилья в Петербурге (без учета пригородов) достиг максимального значения за всю историю рынка, составив около 7,5 млн кв. м. Это на 24% выше показателей 2008 года, на 16% – 2013-го. «В 2013–2016 годах объем строительства жилья в городе оставался примерно на одном уровне – 6,5–6,8 млн кв. м, однако в 2017 году этот показатель перешагнул порог в 7 млн кв. м, а сейчас – достиг рекордных показателей», – отмечают они.

По данным КЦ «Петербургская Недвижимость», за первое полугодие 2018 года в продажу суммарно было выведено 85 объектов общей площадью жилья 2,2 млн кв. м. Из них 33 – новые бренды, остальное – новые очереди в уже вышедших ранее проектах. Непосредственно в Северной столице на рынок вышло 59 объектов на 1,7 млн кв. м (23 – новые бренды, остальное – очереди); на пригородных территориях Ленобласти – 26 объектов на 0,49 млн кв. м (10 – новые, остальное – очереди). Таким образом, за первое полугодие в черте города было выведено в продажу на 17,5% больше жилья, чем годом ранее, а в пригороде – на 27,8% меньше, что говорит о продолжающемся смещении нового предложения в город.

«Как мы видим, прирост вывода новых объектов в городе – существенный, но, конечно, не сопоставимый с увеличением числа выданных разрешений. По нашей оценке, в первом полугодии объем продаж на первичном рынке агломерации превысил показатель аналогичного периода прошлого года на 25%. Это и послужило стимулом к выходу на рынок новых проектов», – отмечает Ольга Трошева.

По оценке девелоперов, спрос на качественные объекты сейчас достаточно высок. «Если подойти к вопросу вывода новых проектов с учетом новых реформ и учесть их при планировании, то результат будет положительным, как и динамика спроса», – полагает Ирина Орлянкина.

Точки роста

Географически объекты, в которых открылись продажи, присутствуют практически во всех районах города. В то же время на представленной карте отчетливо видны локации, в которых строится особенно много жилья.

Значительную часть из них представляют территории «серого пояса», на которых все активнее идет процесс редевелопмента. Это локации в районе Черной речки, территория завода «Самсон» в конце Московского проспекта, земли Коломяжской овощебазы, район Большого Сампсоньевского проспекта, участки между станциями метро «Фрунзенская» и «Московские ворота» и др.

«Говорить о росте популярности той или иной локации применительно к процессу редевелопмента смысла не имеет, это ведь не мода. Понятно, что сначала были освоены наиболее географически привлекательные и наименее проблемные участки. Затем пошла реализация все более сложных проектов. То, что сейчас можно выделить некие территории активного редевелопмента, говорит о том, что именно эти места сейчас наиболее интересны девелоперам, до них дошла "очередь по привлекательности"», – говорит генеральный директор компании Peterland Юрий Зарецкий.

По его оценке, процесс этот будет продолжаться, невзирая на то, что застройщики расценивают проекты редевелопмента как финансово сложные. «Во внутренних районах Петербурга наблюдается явная нехватка привлекательных локаций для застройки. И девелоперы все большее внимание уделяют оценке перспективности редевелопмента тех или иных участков, входящих в состав «серого пояса». Альтернативы практически нет», – считает эксперт.

«По-прежнему очень популярны среди покупателей (а следовательно, и среди застройщиков) северные районы города – Выборгский и Приморский. Здесь концентрируется и большое число крупных проектов, в которых открылись продажи жилья в новых очередях, и появились новые объекты. Продолжается активная застройка намыва Васильевского острова», – говорит Ольга Трошева.

Если смотреть на пригородные локации, то, по ее словам, продолжается активное освоение Мурино, а вот в Кудрово нового предложения появляется все меньше, поскольку свободных участков там практически не осталось.

Растет число апарт-проектов, 60% которых, по оценке генерального директора УК «Вало Сервис» Константина Сторожева, относятся к «псевдожилью». Интересно, что стали появляться проекты, которые совмещают жилье и апартаменты. «Эта тенденция во многом продиктована необходимостью улучшить экономику девелоперских проектов – в условиях отмены долевого строительства застройщики активно запасаются разрешениями на застройку едва ли не каждого земельного актива», – считает он.

Мнение

Сергей Терентьев, директор департамента

недвижимости Группы ЦДС:

– В ближайший год на рынок выйдет много новых и, надеюсь, интересных проектов. Несмотря на это, мы не опасаемся за будущее наших жилых комплексов. Все они очень тщательно проработаны, начиная от локации и заканчивая концепцией. Мы уверены в их коммерческом успехе, какими бы ни были конъюнктура рынка и конкурентная среда.

Происходящие изменения положительно скажутся на рынке в целом. В первую очередь, они предоставят покупателям больше возможностей для выбора и повысят качество выходящих на рынок проектов. Уже сейчас мы наблюдаем формирование «рынка покупателя». В ближайшее время эта тенденция усилится. В такой ситуации становится очень важен подход девелоперов к новым проектам. Это определит их успех или провал на рынке.

Что касается законодательных нововведений, то, в первую очередь, они изменят условия работы застройщиков – их взаимоотношения с банками, с органами власти. В отношениях строительных компаний и покупателей ничего, за исключением технических особенностей проведения сделок, не изменится.

Николай Пашков, генеральный директор Knight Frank St Petersburg:

– После того, как было объявлено об ужесточении правил долевого строительства, объемы вывода на рынок нового предложения увеличились. Так, в Петербурге (без учета пригородов) за первую половину 2018 года было выведено в продажу квартир на 13% больше, чем за аналогичный период прошлого года. Однако изменения в жилищном законодательстве подстегнули не только девелоперов, но и покупателей – продажи в первом полугодии, по предварительным данным, выросли на 20–25%. В условиях сниженных ставок по ипотеке спрос до конца года будет оставаться на высоком уровне, даже при прогнозируемом повышении цен.

Константин Сторожев, генеральный директор УК «Вало Сервис»:

– У того, что на строительство апартаментов выдают все больше разрешений, есть целый комплекс причин. В их числе и та, что многие застройщики запасались разрешениями впрок, стараясь получить их до 1 июля. Но в первую очередь рост числа апарт-проектов обусловлен хорошим спросом на этот формат недвижимости, растущей осведомленностью инвесторов о формате и тем, что ниша апарт-отелей на рынке недвижимости Петербурга в данный момент практически не занята. Качественные проекты можно пересчитать по пальцам, и бизнес, конечно, стремится занять этот перспективный сегмент.