В России количество ДДУ по итогам 2020 года снизилось на 2,5% Итоги 2020 года на первичном рынке РФ

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

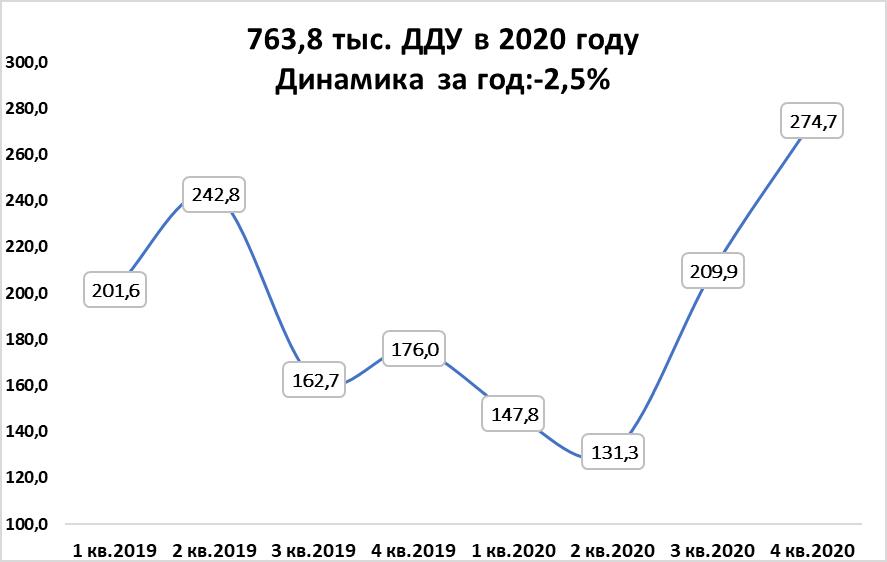

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

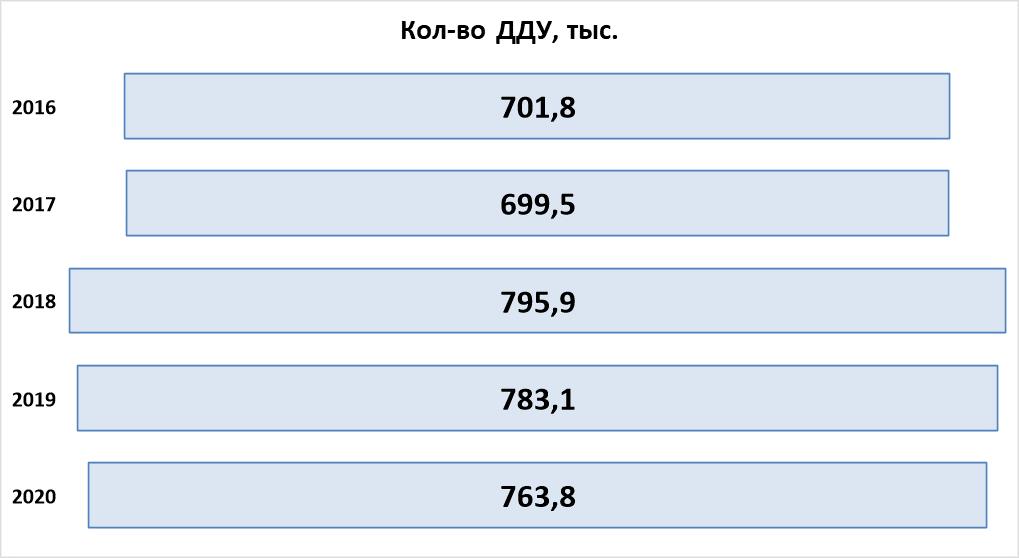

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра

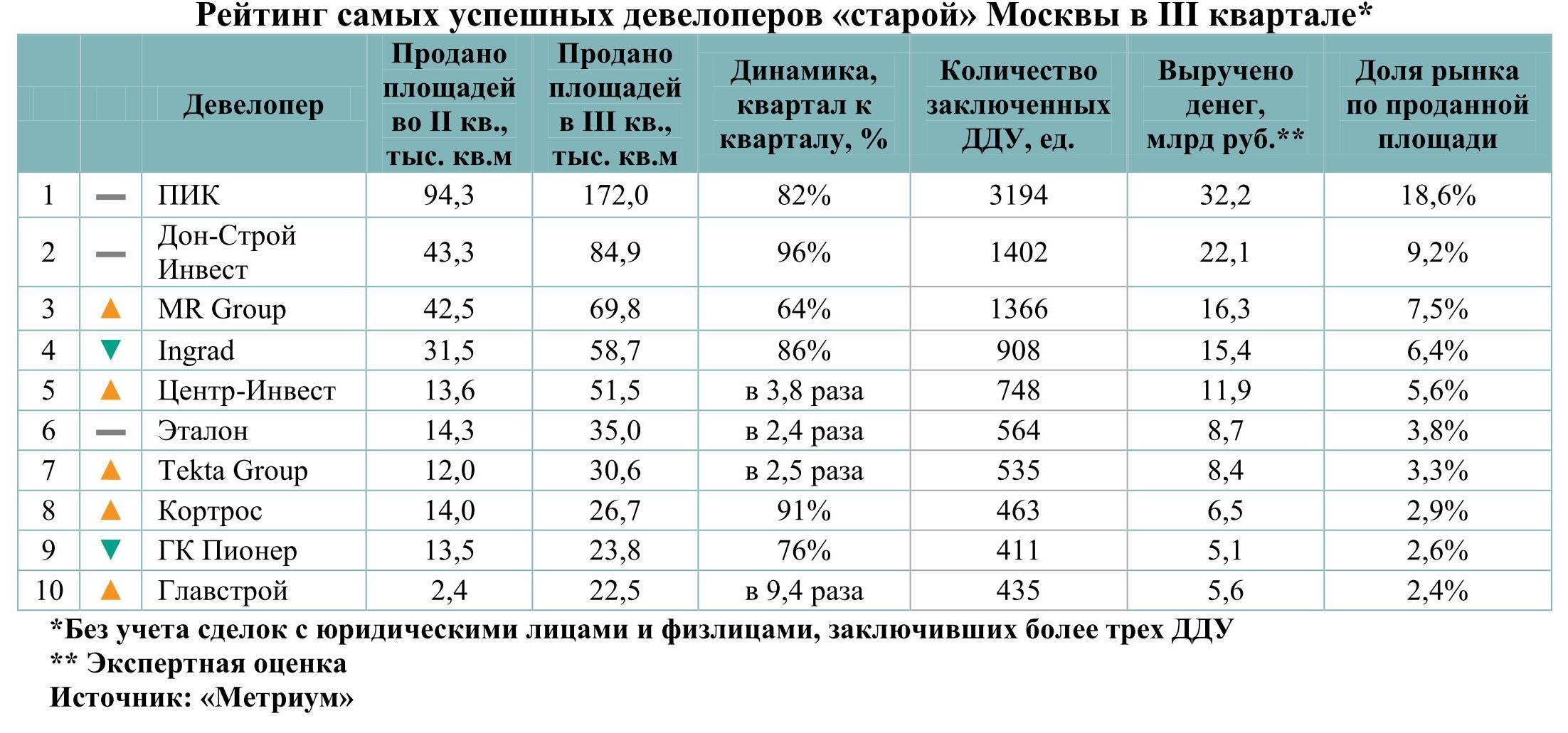

В III квартале 62% всех заключенных в Москве сделок с новостройками пришлись на долю десяти наиболее успешных по продажам застройщиков, подсчитали эксперты «Метриум». Спрос в проектах верхней десятки девелоперов в этот период удвоился по сравнению с показателем II квартала и достиг 575 тыс. кв.м, а суммарная выручка достигла 125 млрд рублей. В целом по активности клиентов III квартал стал лучшим для московских застройщиков с начала года.

В III квартале московские девелоперы заключили порядка 16,1 тыс. договоров участия в долевом строительстве 924 тыс. кв.м. жилья в «старой» Москве, а общий объем выручки достиг 229 млрд рублей, подсчитали эксперты компании «Метриум». Таким образом в III квартале застройщики заключили 43% договоров, продали 43% площадей, а также заработали 45% выручки от общего объема этих показателей за 9 месяцев 2020 года. Относительно II квартала, когда действовал режим самоизоляции, эти показатели примерно удвоились.

Однако спрос по-прежнему сконцентрирован в проектах наиболее крупных застройщиков. Успешные девелоперы из верхней десятки заключили в III квартале 59% от всех ДДУ, продали 62% квадратных метров и получили 56% выручки. По сравнению со IIкварталом спрос в проектах топ-10 застройщиков удвоился.

Первое место удерживает ПИК. Эта группа компаний продала в III квартале по договорам долевого участия порядка 172 тыс. кв.м, заключив почти 3,2 тыс. соглашений. Однако по сравнению со II кварталом доля ПИК в продажах снизилась с 20% до 18,6%. Выручка застройщика оценивается в 32,2 млрд рублей. При этом в III квартале девелопер продал на 82% больше площадей, чем во II квартале

Вторую позицию также сохранила за собой компания «Дон-Строй Инвест». В июле-сентябре девелопер реализовал в «старой» Москве 85 тыс. кв.м. и заключил с дольщиками 1,4 тыс. ДДУ. Доля в общем объеме продаж у этого застройщика, как и у лидера рейтинга, за три месяца сократилась с 10% до 9,2%. Компания заработала 22,1 млрд рублей. Общая реализованная площадь за три месяца увеличилась почти в два раза.

Третью строчку рейтинга заняла компания MR Group, которая вновь потеснила своего давнего конкурента за «бронзу» – компанию Ingrad. Причем разрыв с показателями обладателям «серебра» у MR Group небольшой. Суммарно застройщик реализовал в III квартале 42,5 тыс. кв.м и заключил 1,36 тыс. договоров долевого участия. При этом выручка составила 16,3 млрд рублей. Спрос в новостройках компании повысился за три квартала на 64%,

Примечательно, что состав нижних строчек рейтинга заметно поменялся за последние три месяца. Из топа выбыли Группа ЛСР, «Интеко», «РГ-Девелопмент», но вошли «Кортрос», Tekta Group, «Главстрой». При этом спрос в проектах компании «Главстрой» увеличился в 9 раз, у «Центр-Инвеста» – в 3,8 раза, у Tekta Group – 2,5 раза, а у «Эталона» – 2,4 раза. Занявшая пятую строчку компания «Центр-Инвест» заработала больше (11,9 млрд рублей), чем опустившийся на четвертую позицию девелопер Ingrad (8,7 млрд рублей).

«Показатели спроса как в целом по рынку, так и у топовых застройщиков свидетельствуют о восстановлении активности покупателей, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – При этом если компании первого эшелона в основном сохраняют свои позиции, то между застройщиками, на долю которых приходится менее 6% спроса, идет острая конкурентная борьба. Выход из ограничений периода первой волны коронавируса сопровождался стартом большого числа новых проектов. Пик продаж в них придется на ближайшие месяцы, поэтому рейтинг еще будет претерпевать сильные изменения».

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке премиальной жилой недвижимости Москвы объем предложения в ЗАО вырос в 2,2 раза в результате выхода нового проекта, а его доля увеличилась на 26,1%. При этом доля ЦАО снизилась на 23,5%, а его объем – на 30%. Таким образом, складывается ситуация, когда один округ в Москве аккумулирует более 60% предложения жилья премиум-класса.

Большая часть квартир премиум-класса в реализации (почти 90%) приходится на два округа: ЗАО (60,3%) и ЦАО (29,4%).

Основное предложение (76,6%) концентрируется в 3 районах: Дорогомилово (ЗАО) -

36,2%, Пресненский (ЦАО) - 21,4% и Раменки (ЗАО) – 19,1%. Доля предложения в районе Дорогомилово выросла на 35% в результате выхода нового проекта. Таким образом, в ЗАО в 3 районах находится 60% предложения квартир премиум-класса: в Дорогомилово – 60%, Раменки – 32% и Очаково-Матвеевское – 8%. Тогда как в 5 районах ЦАО - только 29,4%, из которого 73% приходится на Пресненский район.

По итогам сентября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 594,4 тыс. руб., что на 1,3% меньше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 19,4%.

Самым доступным округом на первичном рынке квартир премиум-класса является САО (411,6 тыс. руб. за кв. м), самым дорогим – ЦАО (622,6 тыс. руб. за кв. м). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 26% и 28%.