В России количество ДДУ по итогам 2020 года снизилось на 2,5% Итоги 2020 года на первичном рынке РФ

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

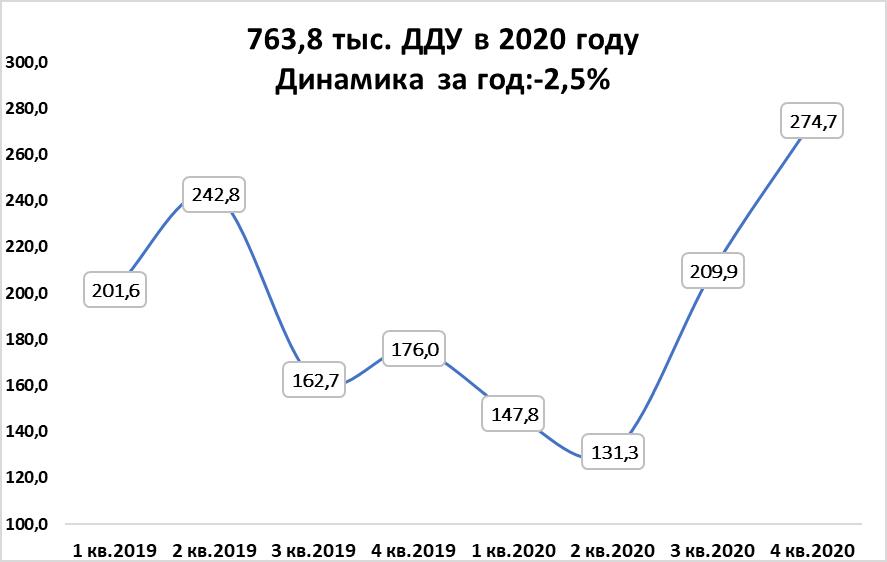

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

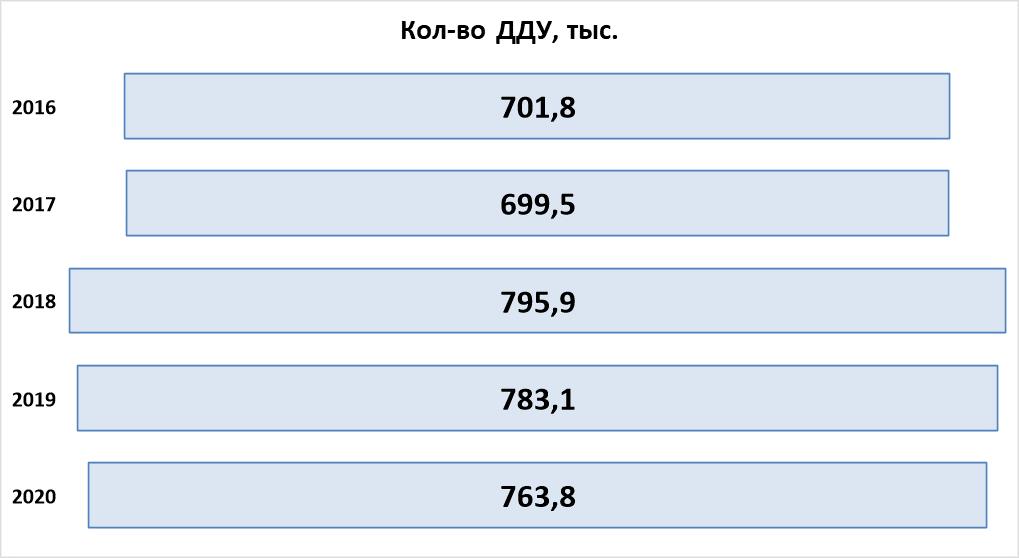

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Как свести эти интересы воедино, рассуждали участники заседания круглого стола «Влияние инфраструктурных проектов на развитие отдельных территорий СЗФО», организованного газетой «Строительный Еженедельник».

Дискуссия состоялась в рамках деловой программы выставки «ИнтерСтройЭкспо».

Первые и отстающие

Маргарита Зарецкая, эксперт-консультант АНО «Стратегическое партнерство «Северо-Запад», рассказала о том, как сегодня развиваются приоритетные инвестиционные проекты в СЗФО. Их перечень был сформирован в феврале 2012 года и включает 45 проектов, относящихся к таким сферам, как производство, добывающая промышленность, инфраструктура, туризм и проекты по развитию связи и массовых коммуникаций.

АНО «Стратегическое партнерство «Северо-Запад» по поручению аппарата полномочного представителя Президента РФ в СЗФО проводит ежегодный мониторинг процесса реализации проектов.

«По результатам последнего мониторинга, проведенного в марте текущего года, восемь проектов реализовано, 16 находятся на высокой стадии реализации. Ряд проектов требует дополнительного финансирования, а также решения некоторых организационных проблем», – сообщила Маргарита Зарецкая.

В лидерах находится Архангельская область, где успешно реализовано два из четырех заявленных проектов, а вот в числе отстающих – Ленинградская область, в которой из семи заявленных пока завершен только один проект.

«Основная проблема отстающих проектов – нехватка финансирования, – отметила эксперт. – Так, по этой причине пробуксовывает строительство нового морского порта в городе Беломорск в Республике Карелия. Ищут инвесторов и для завершения двух туристических проектов – Финно-угорского этнокультурного парка в Коми и «Великий Устюг – родина Деда Мороза» в Вологодской области».

Ряд строек и вовсе были остановлены – это строительство и модернизация горнодобывающего и обогатительного производств вермикулита, флогопита и пегматита в городе Ковдор Мурманской области, цех по производству фармсубстанций в Новгородской области, логокомплекс на базе Усть-Лужского рыбокомбината, ООО «Вельская птицефабрика» в Архангельской области, Орловский тоннель в Петербурге, проект возведения малоэтажного квартала в селе Выльгорт Сыктывдинского района в Республике Коми.

Власти регионов СЗФО предложили исключить их из списка приоритетных и включить в него новые. «Очевидно, что механизм отбора и координации приоритетных проектов требует актуализации. Критерии отбора и перечень проектов будут утверждаться как часть новой стратегии развития Северо-Запада, работа над которой уже началась. В настоящее время поступили предложения от регионов о включении в обновленный перечень 59 проектов. Этот перечень будет согласован после утверждения проекта стратегии, которую планируется рассмотреть в сентябре текущего года. Перечень не является окончательным и будет актуализироваться со временем», – сообщила Маргарита Зарецкая.

Локомотив развития

По мнению Юрия Курикалова, эксперта полномочного представительства Президента РФ в СЗФО, вопрос создания инфраструктуры выходит за рамки исключительно градостроительной сферы, это вопрос комплексный, социально-экономический: «Отдельный инфраструктурный проект вряд ли может быть локомотивом развития территории. Гораздо большее влияние оказывают проекты, привязанные к реальному сектору экономики, тому или иному производственному кластеру. Для успешного осуществления таких проектов крайне важен интерес федеральных властей, выражающийся в конкретной административной поддержке и наличии «якорных» госинвестиций, что работает как мультипликатор и обеспечивает интерес бизнеса. В то же время нельзя сбрасывать со счетов и инициативу местных властей, их готовность принимать ответственные решения».

Причем последний фактор в развитии территорий, по мнению экспертов, часто играет решающую роль. Отсутствие универсальных законодательных механизмов при реализации подобных проектов делает необходимым разработку подзаконных актов, прежде всего в сфере ГЧП. «Иногда именно юридические сложности являются предлогом отказа местных администраций от участия в проектах вместе с бизнесом. Если региональные власти не будут искать способы уйти от принятия решений, а принимать меры по облегчению деятельности инвесторов на своей территории, будь то подготовка участков или разработка документов, важные для региона проекты станут наконец реальностью», – считает Юрий Курикалов.

Эксперт рассказал, что при полпредстве Президента РФ в СЗФО в рамках Координационного совета будет создана рабочая группа по развитию территорий, на заседаниях которой будет идти речь о конкретных проектах районного масштаба и о преодолении при их осуществлении инвесторами административных барьеров.

Проект строительства порта «Усть-Луга», вступивший в активную фазу своего развития после 2000 года, во многом стал пионером в применении механизма ГЧП. По мнению Владимира Пименова, заместителя регионального директора по развитию мультимодального комплекса «Усть-Луга», и строящийся порт, и индустриальная зона стали мощнейшим драйвером развития других кластеров для комплексного освоения всей территории. «Территория продолжает развиваться. Сегодня первостепенное значение отводится созданию первого в России специализированного грузового аэропорта Усть-Луга. Поскольку в настоящее время в Северо-Западном регионе России отсутствует грузовой аэропорт, способный обслуживать грузовые потоки на внутренних и международных линиях, то вопрос его создания является крайне актуальным для экономики как региона, так и всей России. Кроме того, в последнее время в стране широко обсуждается тема развития кластеров, и она нашла свою поддержку в документах Правительства РФ. В этом контексте район Усть-Луги, и в частности территория мультимодального комплекса «Усть-Луга», может полноценно претендовать на звание кластера нефтехимического развития. Планируемое строительство крупных химических комбинатов, осуществляющих первичную переработку газа в исходное сырье для производства химических веществ, – это важный сигнал для бизнеса к созданию цепочки перерабатывающих предприятий», – рассказал Владимир Пименов.

Альтернатива госзаказу

Летом прошлого года был принят Федеральный закон о ГЧП (224-ФЗ), который, несмотря на справедливую критику отдельных его положений, показал направленность государства на привлечение инвестиций и установил основы государственной политики в сфере ГЧП. «Мы движемся к тому, чтобы инструмент ГЧП стал полноценной альтернативой госзаказу, – считает управляющий партнер адвокатского бюро «Качкин и партнеры» Денис Качкин. – В тех странах, где модель ГЧП как инструмент привлечения инвестиций в инфраструктуру развита давно, государство обязано проводить предварительный анализ, какая из моделей осуществлении проекта в конкретном случае эффективнее – ГЧП или бюджетное финансирование».

По словам Дениса Качкина, модель ГЧП по сравнению с процедурой госзаказа осложнена тем, что это долгосрочные отношения, требующие структурирования проектных рисков. Ведь обычно речь идет не только о создании проекта, но и его последующей эксплуатации. В то же время схема ГЧП предполагает наличие стороны, которая финансирует этот проект и очень заинтересована в том, чтобы каждый вложенный рубль был эффективно использован и в намеченные сроки возвращен.

Денис Качкин отдельно прокомментировал вопрос применения закона о ГЧП и 115-ФЗ «О концессионных соглашениях», который был принят еще в 2005 году и сегодня активно применяется. «По разным оценкам, на данный момент в России на основании концессионного соглашения реализуются 500-900 проектов. Думаю, что эта цифра в реальности несколько скромнее – 200-300», – полагает Денис Качкин. По мнению эксперта, законы очень схожи и, вполне возможно, в ближайшем будущем будут объединены в один. Основное отличие 115-ФЗ состоит в том, что он предполагает обязательность публичной собственности, а 224-ФЗ – частной собственности. Еще одно отличие 115-ФЗ – обязательное условие целевой эксплуатации объекта, что жестко не устанавливает 224-ФЗ.

Также Денис Качкин прокомментировал судьбу региональных законов о ГЧП, которые были разработаны, пока федеральный закон не был принят. «Появление полноценного закона прямого действия на федеральном уровне для многих субъектов, вероятнее всего, будет означать отказ от региональных актов в этой сфере и переход к подзаконному регулированию», – считает эксперт.

Предпринимательская инициатива

По мнению Марии Давыдовой, заместителя начальника отдела планирования, бюджетных инвестиций и развития строительной отрасли Министерства строительства и архитектуры Архангельской области, активной позиции не хватает именно бизнесу.

С ней отчасти согласен Денис Качкин: «Если посмотреть на конкурсы, которые проходят на заключение концессионных соглашений, то около 70-80% из них считаются состоявшимися на основании одной-единственной поданной заявки. Это свидетельствует об отсутствии доверия между властью и бизнесом. Пока в каждом регионе будет собственное понимание вопросов правоприменения, бизнес будет себя чувствовать неуютно. Закрепленное в законе о ГЧП понятие частной инициативы дает возможность легально реализовывать предложения бизнеса по бесконкурсной процедуре. Хотя эта процедура пока несовершенна, это большой шаг вперед».

Ольга Батура, руководитель практики ГЧП ООО «Градостроительные решения», полагает, что в СЗФО активность бизнеса достаточно высока, но пока нет понимания со стороны публичного партнера о важности такой активности. «Процедура реализации частной инициативы в проектах ГЧП, предусмотренная федеральным законом о ГЧП, излишне зарегулирована. Уже принятые в его развитие подзаконные акты, на мой взгляд, несколько усугубили ситуацию, – отметила Ольга Батура. – Например, порядок подачи предложения о реализации проекта ГЧП в рамках частной инициативы предполагает проведение предварительных переговоров. Перечень вопросов, который может поставить в рамках проведения предварительных переговоров потенциальный частный партнер перед публичным, является закрытым и не учитывает ряд важных моментов, решаемых в ходе подготовки концепции проекта. Например, необходимость получения информации и согласования объекта соглашения ГЧП, места его размещения, предоставления технических условий. Допускаю, что сконструировать спортивный объект в соответствии с этим перечнем вопросов еще возможно, но не объекты здравоохранения, которые предполагают глубокую детализацию. Огромная часть вопросов остается за рамками процедуры. Уверена, что сегодня частная инициатива успешно реализуется только в случае высокой заинтересованности публичного партнера. Потому что сейчас по формальным признакам инвестору очень удобно отказывать. Процедуру нужно доработать, и как можно быстрее».

По словам Олега Никиткина, заместителя директора Ассоциации «СРО «Строители Ленинградской области», одной из проблем, связанных с эффективной реализацией проектов комплексной жилой застройки на условиях государственно-частного партнерства, является, в частности, компенсация создания, дальнейшего содержания и эксплуатации объектов социальной инфраструктуры – детских садов, школ, поликлиник. «Это зачастую становится камнем преткновения между инвесторами-застройщиками, выступающими в качестве частных партнеров, и органами власти, выступающими в качестве публичных партнеров, – рассказал Олег Никиткин. – Застройщики готовы брать на себя обязательства, в частности по возведению, содержанию и эксплуатации инфраструктуры, однако не будем забывать, что все они являются коммерческими организациями, представляющими в первую очередь интересы своих акционеров. Исходя из этого и формы, и сроки компенсации понесенных застройщиками затрат должны быть абсолютно прозрачными, а не решаться зачастую «в ручном режиме». В противном случае застройщика вынуждают закладывать эти затраты в себестоимость строительства 1 кв. м жилья. А уж это никак не соответствует целям и задачам, поставленным государством перед отраслью».

Работа на местах

Сергей Кузьмин, глава Окуловского муниципального района Новгородской области, уверен, что не нужно ждать инициативы только от какой-то одной из сторон. «Нужен обоюдный интерес бизнеса и власти», – подчеркнул Сергей Кузьмин и рассказал, что Окуловский муниципальный район готов предложить инвесторам реальные механизмы реализации проектов. «Исторически наш район развивался как промышленный, у нас есть строительные предприятия, лесопереработка и деревообработка, бумажная промышленность, мебельное производство, производство зубной пасты и др. Зубная паста SPLAT окуловского производства занимает одно из ведущих мест на российском рынке, есть все предпосылки для дальнейшего развития этого предприятия, это хороший пример благоприятного инвестиционного климата в районе», – считает Сергей Кузьмин.

Одно из несомненных преимуществ района – транспортная доступность. По его территории проходит железнодорожная магистраль Москва – Санкт-Петербург, строится автомобильная скоростная трасса М-11. «Мы заинтересованы в том, чтобы к нам приходили инвесторы. Законодательством Новгородской области и нашими местными подзаконными актами предусмотрены льготы для инвесторов, в том числе по аренде земельных участков, предоставлении инвестиционных площадок. Механизм сопровождения инвестиционных инициатив разработан и вывешен на официальном сайте Окуловского муниципального района», – рассказал Сергей Кузьмин.

По его словам, Окуловский район интересен для осуществления проектов и в строительной сфере, и в промышленности, и в сельском хозяйстве. Кроме того, район испытывает дефицит нового качественного жилья, необходимого для сотрудников предприятий. Есть резервы для развития спортивной и туристической инфраструктуры – в 2015 году в Окуловке был открыт единственный в России соответствующий всем требованиям и стандартам Центр гребного слалома.

В свою очередь, Мария Давыдова рассказала о работе с инвесторами в Архангельской области. Организацией по привлечению инвестиций в Архангельскую область и работе с инвесторами в режиме полного сопровождения выступает специально созданное АО «Корпорация развития Архангельской области».

Корпорация создана правительством Архангельской области со 100%-м государственным капиталом с целью содействия развитию гражданских инициатив, направленных на повышение предпринимательской и инвестиционной активности, социально-экономическое развитие региона.

«При корпорации создана рабочая группа, которая рассматривает предложения бизнеса и, если необходимо, дает рекомендации по их доработке. После чего инициатива проходит согласование на совете, действующем при губернаторе региона, и далее проект включается в реестр приоритетных инвестпроектов Архангельской области», – уточнила Мария Давыдова.

Справка:

22-я Международная выставка строительных и отделочных материалов, строительной техники «ИнтерСтройЭкспо», организатором которой выступила компания «ПРИМЭКСПО», прошла 20-22 апреля 2016 года на площадке КВЦ «ЭкспоФорум». В этом году выставка собрала более 300 компаний из 16 стран мира и вновь стала площадкой для диалога представителей бизнеса и власти. Генеральным информационным партнером «ИнтерСтройЭкспо-2016» выступили газета «Строительный Еженедельник» и портал «АСН-инфо».

Вложив деньги в долгострой, можно либо сэкономить, либо значительно отсрочить переезд.

Портал «АСН-инфо» выяснил у экспертов, оправдан ли такой риск.

По словам главы Комитета по строительству Санкт-Петербурга Сергея Морозова, в городе на контроле ведомства находится 24 проблемных объекта (57 жилых домов) общей площадью 728, 688 тыс. кв. м, рассчитанных на 14,6 тыс. квартир. Это 6% от всего строящегося жилья.

Ранее власти города заявляли, что в 2016 году планируется ввести в эксплуатацию 16 жилых комплексов. Это 49 домов, или почти 700 тыс. «квадратов».

Секретная информация

Получить информацию от петербургских застройщиков с проблемными объектами оказалось непростой задачей. Одни отказывались от комментариев, другие не могли толком рассказать, что они предлагают клиентам.

По поводу реализации квартир в ГК «Город» конкретики оказалось немного. Напомним, застройщик задерживает сроки сдачи трех своих жилых комплексов, квартиры в которых ждут 3,5 тыс. человек. В ГУП «Центр содействия строительству» (ведомство, контролирующее ход строительства на данных объектах) сообщили, что вопросами реализацией жилья не занимаются, и рекомендовали обратиться в Банк «Санкт-Петербург», который обслуживает ГК «Город». Однако в банке заверили, что эти вопросы в их полномочия также не входят и кто и как будет сбывать оставшиеся квартиры – неизвестно.

В банке «Российский капитал», являющемся санатором ГК «СУ-155», сообщили, что квартиры данного застройщика они планируют начать продавать летом этого года. В числе дольщиков и пайщиков группы значатся более 30 тыс. человек, 4,5 тыс. из которых - в Петербурге. Для того чтобы привлечь покупателей специально под объекты «СУ-155», в «Российском капитале» сейчас работают над созданием индивидуального ипотечного продукта. «У нас задача - не подешевле купить и подороже продать, а продать, чтобы достроить», - заверил представитель банка.

Одни из самых «стойких» долгостроев – объекты компании «Л1» (бывшей «ЛЭК»). Сдача жилья здесь переносилась по пять-шесть раз, люди ждут переезда в некоторые жилые комплексы с 2008 года.

Как объяснила директор по развитию компании «Л1» Надежда Калашникова, застройщик реализует свои квартиры при помощи ипотеки или в рассрочку. В качестве дополнительных гарантий в компании есть программа «Умная рассрочка», распространенная на строящиеся корпуса ЖК «Премьер Палас» и «Звездный». Согласно ее условиям первый взнос составляет 30 % от стоимости жилья, второй взнос, также в размере 30 %, необходимо будет внести спустя 3-5 рабочих дней с момента ввода дома в эксплуатацию. Третий взнос, 10 %, делается спустя 3-5 рабочих дней с даты опубликования приказа на заселение на сайте компании. Последние 30% можно будет

заплатить спустя 90 дней с даты опубликования приказа на заселение. «Таким образом, покупатель не только имеет возможность оплачивать недвижимость поэтапно, но и получает гарантии, ведь в случае задержки ввода объекта в эксплуатацию платеж вносить не нужно», - заверила Надежда Калашникова.

Лучше мимо

По мнению генерального директора АН «Время недвижимости» Наили Берестовой, одна из основных показателей проблемных застройщиков - активная рекламная кампания. «Их реклама есть на баннерах, рекламных щитах, в метро. Такие застройщики принимают участие в выставках и других публичных мероприятиях, для потенциальных проходят акции, лотереи, разыгрывают авто», - перечислила Наиля Берестова.

Большинство риелторов уверены – среднестатистический покупатель чаще всего малограмотен в юридических вопросах, связанных с приобретением квартиры, и подобные акции мотивируют его на спонтанную покупку.

«Реклама от проблемных застройщиков идет в регионах нашей страны. Приезжие на полном серьезе уверены, что данная компания – самая успешная и надежная в Петербурге, - говорит генеральный директор ГК «Недвижимость в Петербурге» Николай Лавров. - Причем людям рекомендуют приехать в офис именно со всей суммой сделки, где с ними заключают предварительный договор. Квартиры в таких объектах действительно дешевле, и граждане, не обращая внимания на наклейки на информщитах с несколько раз перенесенными сроками сдачи, покупают в этих домах жилье».

Президент Российской Гильдии Риэлторов Валерий Виноградов объясняет, что при покупке квартиры в долгостроях существует две основные проблемы: банкротство и двойные продажи. На втором плане стоят перенос сроков сдачи дома, невозможность подключения к коммуникациям и регистрации по месту жительства, а также низкое качество строительства в целом. Взамен на это проблемные застройщики часто предлагают бонусы в виде скидок на квартиры от 10%, беспроцентную рассрочку, бесплатные квадратные метры и пр.

«Мы стараемся не сотрудничать с такими компаниями, но бывают и спорные моменты. Есть брать жилье на уровне котлована, риск попасть на долгострой есть всегда. А когда дом уже под крышей и в нем ведутся отделочные работы, уверенности в том, что объект сдадут в срок, больше», - говорит госпожа Берестова.

Если покупатель решил приобретать квартиру самостоятельно, то на долгострой лучше «не нарываться», считает Валерий Виноградов. Для начала следует получить информацию об объекте хотя бы из СМИ. «Скажу как адвокат: дополнительные уступки часто идут в обмен на юридические сложности. На сегодняшний день большинство клиентов отказываются от приобретения жилья в долгостроях, потому что дисконты, предлагаемые застройщиками, несоизмеримы с возможными проблемами», - подытоживает Валерий Виноградов.