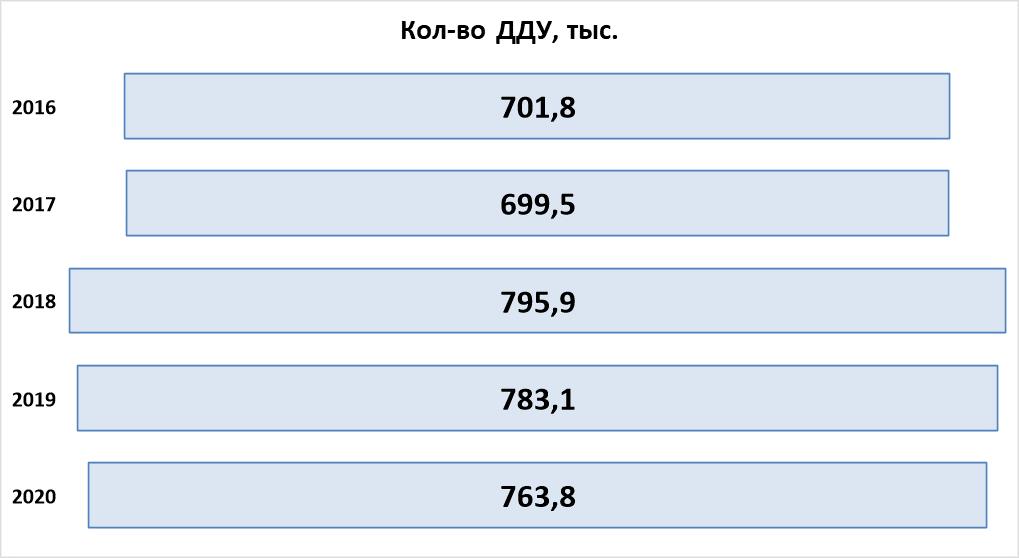

В России количество ДДУ по итогам 2020 года снизилось на 2,5% Итоги 2020 года на первичном рынке РФ

Аналитики Циан проанализировали структуру спроса на первичном рынке недвижимости России в 2020 году по данным, опубликованным Росреестром. Количество ДДУ снизилось за год на 2,5%. 37% всех ДДУ заключены по новым правилам: с открытием эскроу-счетов. Статистика учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами. С учетом “нерыночных” сделок в 2019 году (из-за перехода на эскроу-счета) мы оцениваем рост реального спроса в 2020 году примерно на 10%.

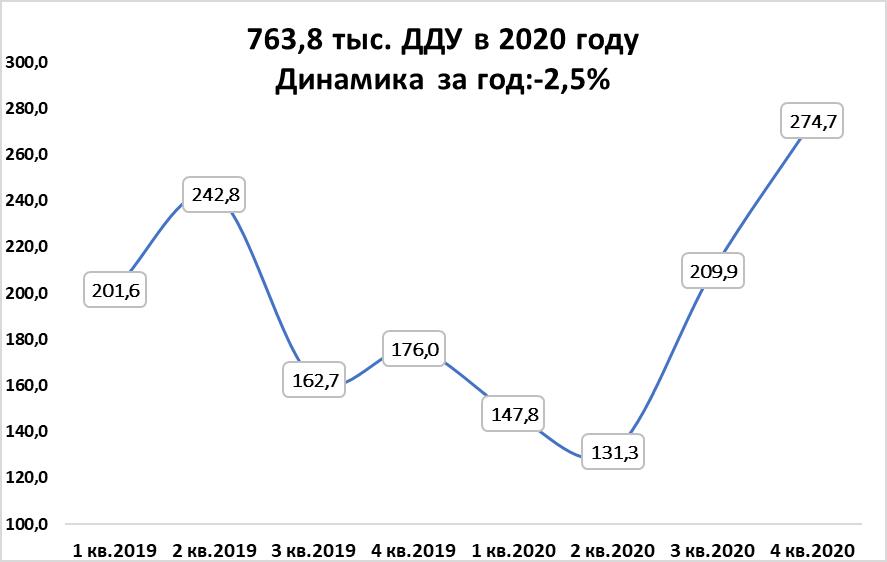

- Спрос на первичном рынке недвижимости России снизился по итогам 2020 года на 2,5% (до 763,8 тыс. сделок). Во втором полугодии заключено 63% от всего числа ДДУ.

- В половине регионов РФ число сделок на первичном рынке снизилось или не было совершено ни одной продажи. Максимальный прирост сделок отмечен в Томской области (+186%), наибольшее падение – в Карачаево-Черкесии (-98).

- В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

- В 10 регионах заключено 60% сделок первичного рынка. Список лидеров на 90% совпадает с регионами с наибольшим вводом жилья.

- 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году.

- Ипотека не помогла увеличить число сделок на первичном рынке РФ

По итогам 2020 года в России заключено 763,8 тыс. договоров долевого участия – это на 2,5% ниже, чем в 2019 году, когда было подписано 783,1 тыс. договоров на первичном рынке недвижимости. Продажи 2020 года оказались также хуже на 4% в сравнении с 2018 годом. Одновременно число ДДУ выше, чем в 2017 году на 9,2% и выше на 8,8% в сравнении с 2016 годом.

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 2020 году основное количество сделок на первичном рынке РФ пришлось на второе полугодие (63% сделок). Наибольшее число покупок было заключено в 4 кв. 2020 года - 274,7 тыс., что является абсолютным рекордом за квартал за всю историю. Причем речь идет о реальных сделках с физлицами - покупателями, приобретающими квартиру для собственного проживания или с целью инвестиций. В 2018 и 2019 гг. на первичном рынке до 10-15% были нерыночными - их заключали инвесторы на аффилированные компании или даже с частным физлицами с целью отсрочки перехода на продажу через эскроу-счета. То есть реальное число сделок в 2020 году выше, чем в 2019 за счет отсутствия массовых “нерыночных” соглашений.

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Более 40 регионов нарастили продажи на первичном рынке

По подсчетам Циан, наибольшее число сделок по федеральным округам пришлось на Центральный ФО – 35% сделок. Однако в пересчете на численность населения лидером оказывается Северо-Западный ФО (953 сделки на 100 тыс. жителей). Для сравнения – в Центральном округе заключено 669 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 117 ДДУ на 100 тыс. человек. В среднем по России на 100 тысяч населения прошло 520 сделок в новостройках.

Спрос остался практически на прошлогоднем уровне в Центральном ФО (-1%) и Южном ФО (0%). Рост числа сделок отмечен в Приволжском и Уральском ФО (+11%). Снижение сделок произошло в пяти федеральных округах, наибольшее падение – в Северо-Кавказском ФО (на 18%), где индустриальное строительство пользуется меньшим спросом, чем в целом по РФ, к тому же в данном округе большая часть жилья вводится населением.

Динамика ДДУ по ФО и количество сделок на 100 тыс. человек

|

Округ |

Число ДДУ |

Динамика за год |

Доля ФО от рынка |

Число сделок на 100 тыс. жителей |

|

Центральный ФО |

263 631 |

-1% |

35% |

669 |

|

Северо-Западный ФО |

133 216 |

-16% |

17% |

953 |

|

Южный ФО |

86 296 |

0% |

11% |

524 |

|

Северо-Кавказский ФО |

11 553 |

-18% |

2% |

117 |

|

Приволжский ФО |

125 136 |

11% |

16% |

426 |

|

Уральский ФО |

60 280 |

11% |

8% |

488 |

|

Сибирский ФО |

65 035 |

-5% |

9% |

379 |

|

Дальневосточный ФО |

18 617 |

-9% |

2% |

227 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

В 41 регионе РФ по итогам 2020 года спрос на первичном рынке увеличился по итогам 2020 года. Почти в три раза выросло число ДДУ в Томской области (+186%), на 72% - в Саратовской области и 66% - в Курганской.

Число регионов с минимальным числом сделок (до 1000 ДДУ в год, а также нулевые значения) находится на стабильном уровне. В 2010 году таких – 18 субъектов. В 2019 году -17, в 2018 и 2017 году – 14. Речь идет преимущественно о субъектах с минимальным объемом ввода жилья девелоперами.

В половине регионов РФ программа субсидирования не позволила увеличить продажи на первичном рынке: в 38 из них продажи снизились, в 6 субъектах не прошло ни одной сделки (Мурманская обл., Тыва, Камчатский край, Магаданская обл. и Чукотский АО, Еврейская АО).

Наибольшее падение сделок на первичном рынке в годовой динамике отмечено в Карачаево-Черкесии (-98%, прошла всего 1 сделка), Ингушетии и Чечне (-69%). Если же рассматривать регионы, где заключено от тысячи сделок в месяц, то максимальное годовое падение произошло в Коми, Якутии (-46%), а также Иркутской области (-45%).

Субъекты с наибольшим ростом и падением спроса на первичном рынке в 2020 году

|

|

Регионы-лидеры по приросту сделок в % |

Регионы с максимальным падение сделок в % |

||||||

|

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

Регион |

ДДУ 2020 |

ДДУ 2019 |

Динамика за год |

|

|

1 |

Томская обл. |

461 |

161 |

186% |

Карачаево-Черкесская Респ. |

1 |

52 |

-98% |

|

2 |

Саратовская обл. |

6 911 |

4 019 |

72% |

Респ. Ингушетия |

37 |

120 |

-69% |

|

3 |

Курганская обл. |

980 |

591 |

66% |

Чеченская Респ. |

148 |

479 |

-69% |

|

4 |

Хакасия |

1 368 |

906 |

51% |

Респ. Мордовия |

604 |

1 289 |

-53% |

|

5 |

Ямало-Ненецкий АО |

700 |

475 |

47% |

Респ. Коми |

1 451 |

2 700 |

-46% |

|

6 |

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41% |

Респ. Саха (Якутия) |

4 063 |

7 510 |

-46% |

|

7 |

Орловская обл. |

3 459 |

2 478 |

40% |

Иркутская обл. |

5 656 |

10 364 |

-45% |

|

8 |

Чувашия |

8 522 |

6 223 |

37% |

Псковская обл. |

1 290 |

2 310 |

-44% |

|

9 |

Приморский край |

6 703 |

4 933 |

36% |

Респ. Дагестан |

678 |

1 189 |

-43% |

|

10 |

Белгородская обл. |

2 366 |

1 779 |

33% |

Респ. Марий Эл |

2 370 |

3 910 |

-39% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. На 10 регионов приходится 60% сделок первичного рынка

На топ-10 регионов по количеству сделок на первичном рынке пришлось 60,3%, что сопоставимо с прошлогодними значениями, но выше, чем в докризисный период (например, в 2014 году на 10 регионов-лидеров приходилось только 51% сделок).

Список регионов с лучшими продажами на 80% совпадает с лидерами 2019 года. «Выбыли» Воронежская область и Башкортостан, которых заменили Татарстан (занимавший в 2019 году 11 место) и Тюменская область (13 место).

Традиционно лидером по количеству сделок на первичном рынке стала Москва (+6% ДДУ за год). Второе место – у Московской области (-1%), третье – у Санкт-Петербурга, показавшего значительное снижение на 19% по спросу. Годом ранее северная столица занимала второе место. Сопоставимое падение сделок и в Ленинградской области (-20%, 7 место по стране). Циан связывает такое падение с низкой активность девелоперов. Застройщики Петербургской агломерации вывели на рынок корпуса общей площадью 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Сокращение нового предложения на рынке - не единственная причина падения спроса. Петербургский регион столкнулся с серьезным кризисом. По словам властей, бюджет Санкт-Петербурга почти на 13% формируется из доходов, полученных от туротрасли, которая в 2020 году находилась в большом упадке из-за пандемии. Это также привело к падению уровню доходов населения. К тому же на фоне льготного ипотечного кредитования, по итогам 2020 года, средняя цена кв.м на первичном рынке Петербурга увеличилась на 12,6%, аналогичные показатели роста и в Ленинградской области. Это также ограничивает активность на рынке.

Эксперты отмечают, что количество сделок на первичном рынке напрямую зависит от ситуации в строительной отрасли и активности девелоперов. В регионах с лучшими продажами зафиксирован наибольший объем ввода жилья – топ-10 регионов по количеству ДДУ и объему ввода в 2020 году совпадают на 90%. Единственное исключение – это Новосибирская область, которая является лидером по количеству сделок, но не входит в десятку субъектов по объему сданных квадратных метров (находится на 13 месте).

Топ-10 регионов по количеству сделок на первичном рынке в 2020 году

|

Субъект |

Кол-во сделок |

Динамика с 2019 годом |

Доля от всего рынка |

Место по объему ввода жилья по РФ, 2020 год |

|

Москва |

111,2 |

6% |

14,60% |

2 |

|

Московская обл. |

81,2 |

-1% |

10,60% |

1 |

|

Санкт-Петербург |

81,1 |

-19% |

10,60% |

4 |

|

Краснодарский край |

46,9 |

-3% |

6,10% |

3 |

|

Новосибирская обл. |

29,1 |

4% |

3,80% |

13 |

|

Свердловская обл. |

28,4 |

12% |

3,70% |

9 |

|

Ленинградская обл. |

22,2 |

-20% |

2,90% |

8 |

|

Ростовская обл. |

21,7 |

9% |

2,80% |

6 |

|

Респ. Татарстан |

21,1 |

16% |

2,80% |

5 |

|

Тюменская обл. |

17,6 |

9% |

2,30% |

7 |

|

Остальные регионы |

303,3 |

|

39,70% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке в 2020 году заключены с эскроу-счетами против 6% в 2019 году

По подсчетам экспертов Циан, 37,4% всех ДДУ 2020 года прошли с открытием эскроу-счетов – 285,3 тыс. сделок. Для сравнения – в 2019 году показатель был значительно ниже – 5,6%. Лидерами по количеству открытых эскроу-счетов стали Москва (43,97 тыс. сделок), Краснодарский край (24 тыс.), и Тюменская область (13,6 тыс.).

Все ДДУ прошли без открытия эскроу-счетов только в двух республиках: Карачаево-Черкесии и Чечне. Циан отмечает, что в 2019 году таких субъектов было 15.

Рейтинг регионов по доле ДДУ, заключенных с эскроу-счетами в 2020 году, возглавляет Ингушетия, которая, впрочем, является только формальным лидером из-за минимального числа сделок – всего 37 ДДУ, все они прошли по новым правилам.

Если же рассматривать регионы с продажами от тысячи лотов в год (это примерно шесть распроданных домов), то лидером по доле эскроу-счетов стала Чувашская республика (79,7% ДДУ с эскроу), Тюменская область (77,1%) и Оренбургская область (72,9%).

Лидеры по доле эскроу-счетов от всего количества заключенных ДДУ в регионе

|

|

Регион* |

Доля эскроу-счетов в сделках по региону |

|

Респ. Ингушетия* |

37 |

100,0% |

|

Респ. Калмыкия* |

239 |

91,2% |

|

Курганская обл.* |

873 |

89,1% |

|

Томская обл.* |

378 |

82,0% |

|

Ямало-Ненецкий АО* |

565 |

80,7% |

|

Чувашская Респ. - Чувашия |

6 792 |

79,7% |

|

Тюменская обл. |

13 582 |

77,1% |

|

Амурская обл.* |

630 |

73,9% |

|

Оренбургская обл. |

3 117 |

72,9% |

|

Сахалинская обл. |

969 |

67,3% |

*Менее 1000 ДДУ за 2019 год

Источник: расчеты Аналитического центра Циан по данным Росреестра

«Несмотря на снижение сделок, 2020 год можно назвать успешным для первичного рынка, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Однако на рынке наметились две тенденции. Во-первых, спрос на первичном рынке РФ снижался еще в допандемийное начало года, что говорит о наличии дисбаланса между доходами населения и стоимостью новостроек. Субсидирование позволило временно нивелировать данный факт, создав ажиотаж из-за “дешевой” ипотеки, что в итоге привело к еще большему разрыву между ценами и средними зарплатами. Все это должно замедлить спрос в 2021 году при условии отказа от пролонгации субсидии.

Во-вторых, прошлый год выявил проблему дефицита новостроек во многих регионах, жители которых не смогли воспользоваться льготной ипотекой по причине отсутствия выбора подходящих объектов. Оказалось недостаточно предложить инструменты для покупки жилья – для наращивания продаж необходимо работать с застройщиками, стимулируя девелоперскую активность в регионах с минимальным числом сделок».

КАРТА С ДИНАМИКОЙ СДЕЛОК НА ПЕРВИЧНОМ РЫНКЕ РФ

|

Субъект |

Кол-во ДДУ |

Кол-во ДДУ |

Динамика за год |

Кол-во сделок с эскроу-счетами от общего кол-ва |

Доля сделок с эскроу-счетами от общего кол-ва |

|

2020 |

2019 |

2020 |

I кв.2020 |

||

|

Российская Федерация |

763 764 |

783 133 |

-2,5% |

285 331 |

37% |

|

Всего по Центральному ФО |

263 631 |

266 817 |

-1,2% |

80 856 |

31% |

|

Москва |

111 176 |

105 170 |

5,7% |

43 966 |

40% |

|

Московская обл. |

81 167 |

81 775 |

-0,7% |

12 091 |

15% |

|

Воронежская обл. |

13 650 |

18 738 |

-27,2% |

6 550 |

48% |

|

Рязанская обл. |

10 539 |

16 335 |

-35,5% |

378 |

4% |

|

Владимирская обл. |

5 859 |

4 441 |

31,9% |

1 441 |

25% |

|

Тульская обл. |

5 093 |

4 382 |

16,2% |

761 |

15% |

|

Брянская обл. |

4 304 |

3 567 |

20,7% |

1 249 |

29% |

|

Ярославская обл. |

4 162 |

4 325 |

-3,8% |

1 553 |

37% |

|

Тверская обл. |

4 070 |

4 033 |

0,9% |

2 540 |

62% |

|

Калужская обл. |

3 951 |

4 587 |

-13,9% |

1 212 |

31% |

|

Орловская обл. |

3 459 |

2 478 |

39,6% |

2 231 |

64% |

|

Липецкая обл. |

3 022 |

3 438 |

-12,1% |

1 215 |

40% |

|

Тамбовская обл. |

2 918 |

2 779 |

5,0% |

1 610 |

55% |

|

Смоленская обл. |

2 745 |

3 803 |

-27,8% |

1 484 |

54% |

|

Белгородская обл. |

2 366 |

1 779 |

33,0% |

750 |

32% |

|

Ивановская обл. |

1 987 |

2 376 |

-16,4% |

447 |

22% |

|

Курская обл. |

1 709 |

1 427 |

19,8% |

733 |

43% |

|

Костромская обл. |

1 454 |

1 384 |

5,1% |

645 |

44% |

|

Всего по Северо-Западному ФО |

133 216 |

158 982 |

-16,2% |

26 945 |

20% |

|

Санкт-Петербург |

81 051 |

99 589 |

-18,6% |

11 152 |

14% |

|

Ленинградская обл. |

22 153 |

27 619 |

-19,8% |

9 359 |

42% |

|

Калининградская обл. |

10 218 |

9 927 |

2,9% |

2 384 |

23% |

|

Архангельская обл. и Ненецкий АО |

8 721 |

6 170 |

41,3% |

299 |

3% |

|

Вологодская обл. |

3 864 |

5 251 |

-26,4% |

1 045 |

27% |

|

Респ. Карелия |

3 371 |

4 150 |

-18,8% |

1 376 |

41% |

|

Респ. Коми |

1 451 |

2 700 |

-46,3% |

735 |

51% |

|

Псковская обл. |

1 290 |

2 310 |

-44,2% |

228 |

18% |

|

Новгородская обл. |

1 097 |

1 264 |

-13,2% |

367 |

33% |

|

Мурманская обл. |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Южному ФО |

86 296 |

86 692 |

-0,5% |

42 980 |

50% |

|

Краснодарский край |

46 864 |

48 225 |

-2,8% |

24 036 |

51% |

|

Ростовская обл. |

21 736 |

19 908 |

9,2% |

11 088 |

51% |

|

Респ. Крым и Севастополь |

7 489 |

8 477 |

-11,7% |

3 855 |

51% |

|

Волгоградская обл. |

5 427 |

4 696 |

15,6% |

2 997 |

55% |

|

Респ. Адыгея |

2 933 |

3 857 |

-24,0% |

395 |

13% |

|

Астраханская обл. |

1 585 |

1 202 |

31,9% |

370 |

23% |

|

Респ. Калмыкия |

262 |

327 |

-19,9% |

239 |

91% |

|

Всего по Северо-Кавказскому ФО |

11 553 |

14 026 |

-17,6% |

4 125 |

36% |

|

Ставропольский край |

8 778 |

9 390 |

-6,5% |

3 828 |

44% |

|

Респ. Северная Осетия - Алания |

1 575 |

2 302 |

-31,6% |

116 |

7% |

|

Респ. Дагестан |

678 |

1 189 |

-43,0% |

133 |

20% |

|

Кабардино-Балкарская Респ. |

336 |

494 |

-32,0% |

11 |

3% |

|

Чеченская Респ. |

148 |

479 |

-69,1% |

0 |

0% |

|

Респ. Ингушетия |

37 |

120 |

-69,2% |

37 |

100% |

|

Карачаево-Черкесская Респ. |

1 |

52 |

-98,1% |

0 |

0% |

|

Всего по Приволжскому ФО |

125 136 |

113 019 |

10,7% |

66 868 |

53% |

|

Респ. Татарстан |

21 132 |

18 193 |

16,2% |

10 518 |

50% |

|

Респ. Башкортостан |

17 213 |

18 574 |

-7,3% |

5 650 |

33% |

|

Самарская обл. |

14 790 |

13 989 |

5,7% |

6 646 |

45% |

|

Пермский край |

13 415 |

12 785 |

4,9% |

8 077 |

60% |

|

Нижегородская обл. |

10 221 |

8 385 |

21,9% |

6 343 |

62% |

|

Удмуртская Респ. |

9 201 |

7 547 |

21,9% |

4 969 |

54% |

|

Чувашская Респ. - Чувашия |

8 522 |

6 223 |

36,9% |

6 792 |

80% |

|

Пензенская обл. |

7 020 |

5 780 |

21,5% |

4 586 |

65% |

|

Саратовская обл. |

6 911 |

4 019 |

72,0% |

3 768 |

55% |

|

Ульяновская обл. |

4 821 |

3 929 |

22,7% |

2 658 |

55% |

|

Кировская обл. |

4 638 |

3 797 |

22,1% |

2 175 |

47% |

|

Оренбургская обл. |

4 278 |

4 599 |

-7,0% |

3 117 |

73% |

|

Респ. Марий Эл |

2 370 |

3 910 |

-39,4% |

1 206 |

51% |

|

Респ. Мордовия |

604 |

1 289 |

-53,1% |

363 |

60% |

|

Всего по Уральскому ФО |

60 280 |

54 435 |

10,7% |

28 404 |

47% |

|

Свердловская обл. |

28 384 |

25 282 |

12,3% |

7 046 |

25% |

|

Тюменская обл. |

17 613 |

16 196 |

8,7% |

13 582 |

77% |

|

Челябинская обл. |

9 601 |

7 891 |

21,7% |

5 268 |

55% |

|

Ханты-Мансийский АО |

3 002 |

4 000 |

-25,0% |

1 070 |

36% |

|

Курганская обл. |

980 |

591 |

65,8% |

873 |

89% |

|

Ямало-Ненецкий АО |

700 |

475 |

47,4% |

565 |

81% |

|

Всего по Сибирскому ФО |

65 035 |

68 652 |

-5,3% |

27 186 |

42% |

|

Новосибирская обл. |

29 149 |

28 107 |

3,7% |

10 157 |

35% |

|

Алтайский край |

12 041 |

9 094 |

32,4% |

5 327 |

44% |

|

Красноярский край |

12 019 |

15 783 |

-23,8% |

6 763 |

56% |

|

Иркутская обл. |

5 656 |

10 364 |

-45,4% |

2 376 |

42% |

|

Кемеровская обл. - Кузбасс |

2 224 |

1 862 |

19,4% |

932 |

42% |

|

Омская обл. |

2 022 |

2 230 |

-9,3% |

334 |

17% |

|

Респ. Хакасия |

1 368 |

906 |

51,0% |

866 |

63% |

|

Томская обл. |

461 |

161 |

186,3% |

378 |

82% |

|

Респ. Алтай |

95 |

129 |

-26,4% |

53 |

56% |

|

Респ. Тыва |

0 |

нет сделок |

0 |

нет сделок |

|

|

Всего по Дальневосточному ФО |

18 617 |

20 510 |

-9,2% |

7 967 |

43% |

|

Приморский край |

6 703 |

4 933 |

35,9% |

3 568 |

53% |

|

Респ. Саха (Якутия) |

4 063 |

7 510 |

-45,9% |

773 |

19% |

|

Хабаровский край |

3 023 |

3 344 |

-9,6% |

1 578 |

52% |

|

Респ. Бурятия |

1 637 |

1 499 |

9,2% |

444 |

27% |

|

Сахалинская обл. |

1 440 |

1 610 |

-10,6% |

969 |

67% |

|

Забайкальский край |

898 |

844 |

6,4% |

5 |

1% |

|

Амурская обл. |

853 |

742 |

15,0% |

630 |

74% |

|

Камчатский край |

0 |

нет сделок |

0 |

нет сделок |

|

|

Магаданская обл. и Чукотский АО |

0 |

нет сделок |

0 |

нет сделок |

|

|

Еврейская АО |

0 |

нет сделок |

0 |

нет сделок |

Источник: расчеты Аналитического центра Циан по данным Росреестра

На рынке продаж автомобилей несколько лет назад утвердилась схема trade-in, когда при приобретении новой машины в зачет идет стоимость старого авто покупателя. Постепенно такая схема продаж приходит и на рынок строящегося жилья – девелоперы готовы принимать в зачет старую недвижимость для оплаты новой.

Впрочем, на рынке недвижимости подобная схема выглядит несколько иначе, чем на рынке продаж машин.

Вартан Погосян, директор по маркетингу Glorax Development, отмечает, что на рынке недвижимости сделки в классическом формате trade-in – когда застройщик без дополнительных условий принимает на себя обязательства по реализации квартиры в зачет оплаты нового жилья – встречаются довольно редко. Чаще всего используется схема, когда строительная компания берет квартиру на реализацию. В этом случае с покупателем заключается предварительный договор на непродолжительный срок (около 4-6 месяцев), в течение которого продается его собственность. На этот же период обычно предоставляется рассрочка платежей за новую квартиру.

«В таком варианте, к сожалению, нет гарантии, что собственность покупателя будет продана в течение срока действия договора. В этом случае обычно предлагается снизить продажную цену на недвижимость, чтобы ее было проще реализовать. В случае несогласия и отсутствия возможности выплачивать рассрочку, договор расторгают», – рассказал господин Погосян.

Для застройщиков продажа «вторичного» жилья – непрофильный бизнес. Поэтому сделки с участием «вторичной» недвижимости в большинстве случаев проводят риэлторы или застройщики, имеющие партнерские отношения с агентствами недвижимости. Значительного распространения продажа квартир по условной схеме trade-in не получает, хотя в целом до 30% квартир в новостройках приобретаются за счет продажи имеющихся в собственности квартир.

Причин тому несколько. Самая большая сложность – справедливая оценка рыночной стоимости продаваемой недвижимости. Владелец стремится выручить как можно больше от продажи квартиры и всегда склонен переоценивать свою собственность. Но зачастую ценообразование владельца – это результат поверхностной оценки стоимости квартир, выставленных на продажу, в сети Интернет.

Елена Валуева, директор по маркетингу MirLand Development, отмечает, что для клиента оплата новой квартиры выглядит как рассрочка – платеж может быть отложен на время продажи квартиры (на определенный срок) или до конца строительства.

Госпожа Валуева говорит: «В нашей компании такой услуги нет, но мы идем навстречу покупателям в такой ситуации и предлагаем более гибкие условия в виде увеличенного срока действия бронирования квартиры и минимального первоначального взноса (10% от стоимости ДДУ). Надо отметить, что подобная программа лояльности пользуется популярностью среди клиентов, поскольку она дает возможность зафиксировать стоимость квартиры, пока идет продажа имеющегося жилья. Такая схема удобна не только покупателю, но и застройщику. У нас есть программа по оплате части платежа в размере 50% от стоимости квартиры перед заселением, на этот платеж проценты не начисляются (по факту это беспроцентная рассрочка)».

Виталий Коробов, директор по развитию ХК «Аквилон Инвест», полагает, что trade-in – это один из способов оптимизировать процесс покупки жилья. «В кризисное время он вполне приемлем для обеих сторон сделки», – считает эксперт.

С ним не согласна Екатерина Запорожченко, генеральный директор ГК Docklands Development: «Минусов и для застройщика, и для покупателя слишком много. Для застройщика – это то, что забронированная квартира может не уйти клиенту, а в это время можно потерять другого потенциального покупателя. Для клиента минус в том, что он оперативно должен внести первоначальный взнос без стопроцентного понимания, сможет ли он оплатить покупку в итоге. Кроме того, вторичный рынок жилья сейчас очень нестабилен».

Кстати

Как считают некоторые эксперты, лучшей альтернативой схеме trade-in является оформление ипотечного кредита с возможностью в дальнейшем погасить его за счет средств, полученных от продажи жилой площади. В таком случае продавец может не торопясь заниматься сбором документов и поисками покупателей, и не снижать цену, чтобы продать квартиру срочно. В то же время благодаря тому, что ипотечный кредит будет погашен быстро, можно не бояться переплатить проценты по кредиту.

Платные парковки – обязательный этап организации дорожного движения в любом современном мегаполисе. А кроме того, серьезная статья пополнения городского бюджета и перспективная тема для государственно-частного партнерства.

Регионы представили свои наработки в области создания платных парковок в рамках рабочей сессии «Платные парковки в центре города. Опыт регионов», состоявшейся в ходе III ежегодной конференции «Транспортная инфраструктура Санкт-Петербурга и Ленинградской области».

Пилотные проекты

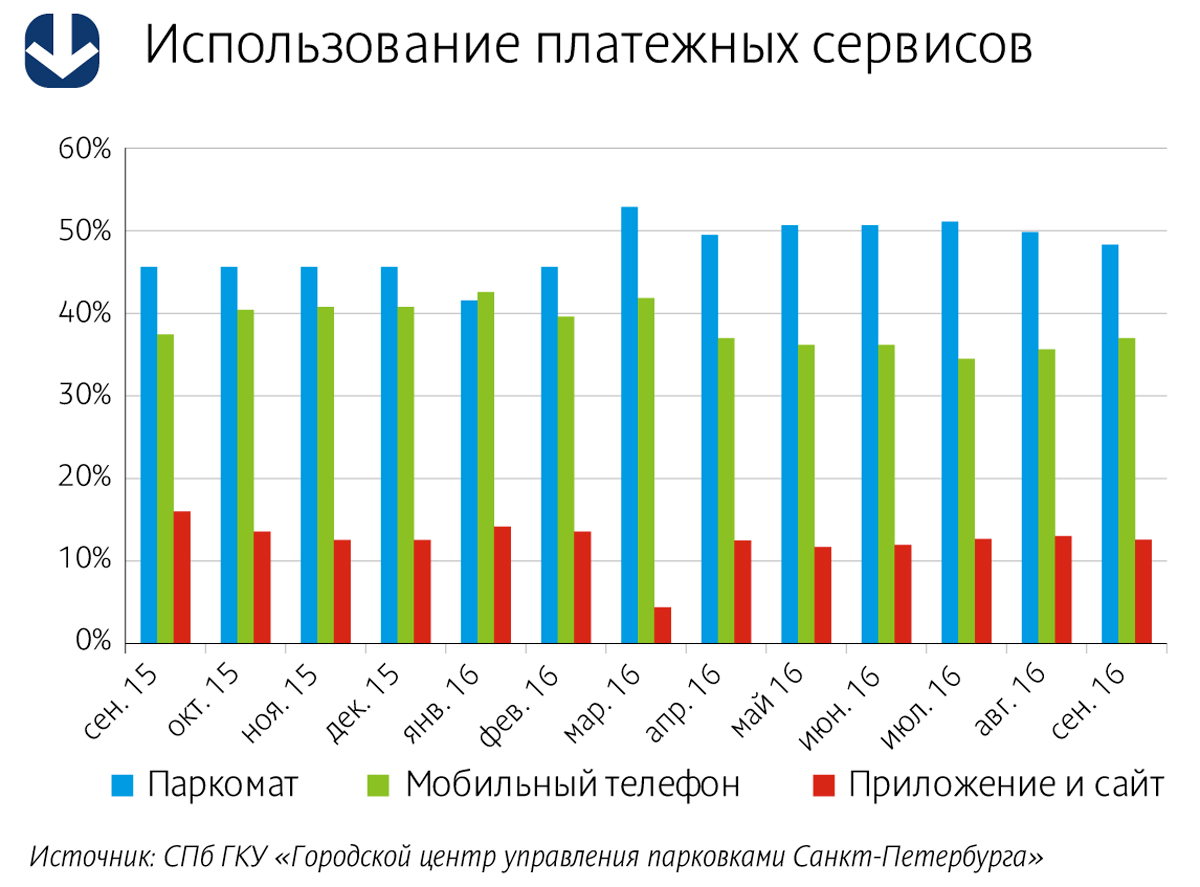

О первых шагах по реализации проекта создания зон платных парковок в Петербурге рассказал Артем Хрюкин, директор СПб ГКУ «Городской центр управления парковками Санкт-Петербурга».

Согласно исследованиям, в 2015 году уровень автомобилизации жителей Петербурга достиг 308 автомобилей на 1000 человек. Решение городских властей о создании зон платных парковок в Северной столице основывалось на необходимости разгрузить центр города от автомобилей, избавить его от пробок.

«Зона платной парковки в Петербурге существует всего год с небольшим, – рассказал Артем Хрюкин. – Было устроено 3000 мест в Центральном районе. Тариф составляет 60 рублей в час. Существует четыре способа оплаты – паркомат, SMS, мобильное приложение и личный кабинет. Средняя загрузка сегодня составляет примерно 36%. Доход от зоны платной парковки с начала ее существования составил 130 млн рублей. Это цифра небольшая», – констатировал Артем Хрюкин.

«Незанятость пилотной парковочной зоны объясняется ее небольшими размерами, – считает Иван Нестеров, исполнительный директор ЗАО «РосГеоПроект». – От центра пилотной зоны до ее границ в среднем около 700 м. Такое расстояние можно преодолеть пешком, оставив машину за пределами зоны платных парковок. Такая ситуация способствует еще большей загрузке прилегающих улиц и, как следствие, затору движения из-за припаркованных машин. Расширение платной парковочной зоны позволит решить проблему перенасыщенности соседних улиц и выровнять загрузку парковочного пространства в центре города».

В этом году, как сообщил Артем Хрюкин, проектируется еще одна зона в Центральном районе, а также дополнительно будет проведен конкурс по определению подрядчиков для проектирования зон парковок еще в двух районах – Петроградском и Адмиралтейском. «Мы планируем создание 40 тыс. парковочных мест, – сообщил Артем Хрюкин. – Также платной зоной после проведения ЧМ-2018 будет охвачен и Васильевский остров».

По словам Артема Хрюкина, у города есть «определенные проблемы с собираемостью штрафов». Есть договоренность с Федеральной службой судебных приставов и Налоговой службой о совместной работе по поиску недобросовестных граждан.

Об опыте создания платных парковок в Казани рассказал Данил Фомин, директор МКУ «Организатор городского парковочного пространства». Он сообщил, что для поездок на работу личным транспортом пользуется примерно 70% населения города. «Были проведены исследования, которые показали, что без быстрого принятия мер загруженность дорог достигнет 75%, – отметил Данил Фомин. – Поэтому была сформирована концепция единого парковочного пространства города и принято решение о реализации пилотного проекта. На эти цели было выделено 36 млн рублей из бюджета республики Татарстан, создана зона на 250 машино-мест, и разработана соответствующая нормативно-правовая база».

В целях выявления и оповещения неплательщиков заключено соглашение о взаимодействии между ГИБДД, административной комиссией города и Почтой России. С 1 апреля 2015 года платные парковки в Казани заработали в штатном режиме.

«За время действия зоны платных парковок в бюджет города поступило более 30 млн рублей, – рассказал Данил Фомин. – 26% приносят паркоматы, все остальные платежи идут через SMS и мобильное приложение. Сборы от оплаты штрафов составили более 35 млн рублей. По состоянию на 1 ноября текущего года количество платных парковочных мест – 1952».

Говоря о сроке окупаемости проекта, Данил Фомин отметил, что суммы от сборов уже через полтора года превысили все затраты по устройству парковочного пространства и его обслуживание. Исследования показали, что удельный доход бюджета от парковки составляет 1,5 тыс. рублей в месяц на одно машино-место. Примерно столько же составляет удельный доход бюджета от оплаты штрафов. «Речь идет именно об оплаченных штрафах, а не о вынесенных постановлениях», – подчеркнул Данил Фомин.

Только за первый месяц работы платных парковок, согласно системе «Яндекс – Пробки», улучшение дорожной ситуации в Казани составило 7%. Планируется расширение зоны платной парковки до 6 тыс. машино-мест.

«Кроме того, один из участков парковки был организован при помощи частного бизнеса. Владелец одного из ресторанов проделал все работы за свой счет, сейчас в работе еще два подобных проекта, – рассказал Данил Фомин. – Инициатива показательна тем, что коммерческие структуры видят в организации платных парковок свое конкурентное преимущество, а с другой стороны – она демонстрирует признание эффективности организации парковочного пространства в городе». Впрочем, как подчеркнул Данил Фомин, администрация города видит в проекте не вариант коммерции, а исключительно способ разгрузить дорожную сеть.

Эффект привыкания

«Организацию платных парковочных пространств в первую очередь необходимо рассматривать как часть системы организации дорожного движения. И лишь затем – как бизнес-проект», – согласен с коллегой Султан Жанказиев, заведующий кафедрой «Организация и безопасность движения» Московского автомобильно-дорожного института (МАДИ).

По его словам, опыт Москвы и многих европейских городов показывает, что через определенное время существования платных парковок наступает «эффект привыкания» и наличие платной парковки само по себе не гарантирует снижение объемов транзита.

«Даже после организации парковочной системы Москва по–прежнему сталкивается с проблемой загрузки центра города. Он составляет 100%. Необходимо искать новую концепцию использования парковочного пространства, которая позволила бы снизить объемы транзита, и использовать парковочное пространство как инструмент системы организации дорожного движения», – считает Султан Жанказиев.

Изобретать новые инструменты не нужно, есть опыт городов мира. Если не заниматься развитием парковочной системы, можно попасть в число городов, в которых парковочная политика не выражена и парковки сами по себе ни на что не влияют. «Необходимо минимизировать количество блуждающего трафика, заблаговременно информировать автовладельцев о количестве свободных мест на парковках, исключить фактор случайного поиска, избегать нарушений правил ПДД, – говорит Султан Жанказиев. – Реальным инструментом является гибкость управления тарифом. Мы рекомендовали департаменту Москвы установить тариф в границах Бульварного кольца не менее 220 рублей за одно парковочное место. Мы провели исследование, которое показало, что шаговая доступность всех значимых объектов столицы может быть обеспечена, даже если парковаться вне зоны высоких тарифов».

Регулирование тарифов парковочного пространства является основным реальным инструментом эффективной организации системы дорожного движения в городах с растущим транспортным спросом. «Такие вопросы в свое время встанут и в Петербурге, и в Казани, – считает Султан Жанказиев. – В Москве, если доля автомобилизации будет расти такими темпами, как сейчас, можно будет рассматривать и дальнейшее увеличение тарифов. Резонансная граница сегодня близка к стоимости 300 рублей в час, мы ее пока не обсуждаем».

По мнению Артема Хрюкина, проблема во многом упирается в качество муниципального регулирования: «Это показательно на примере эстонского опыта. Используя мобильное приложение, эстонцы описывают свободные места не только на муниципальных парковках, но и на частных. Они заключают соглашения с владельцами частных парковок об обмене информацией о свободных местах. Это совершенно другой эволюционный шаг, другой уровень администрирования».

Парковки как схема ГЧП

Заместитель директора Департамента транспорта, организации дорожного движения и охраны окружающей среды администрации города Краснодара Владимир Архипов отметил, что цели и задачи у городов – одни, но вот решаются они по-разному.

Он сообщил, что организацией парковок в Краснодаре стали заниматься в 2013 году. «Мы пошли по пути заключения инвестсоглашений. В 2014 году был объявлен инвестконкурс на создание в городе 8 тысяч платных парковочных мест в центральной части города в течение 7 лет. С того времени город не потратил ни рубля на создание системы парковок. Уже организовано около 6 тысяч машино-мест. Тарифная политика единая – 30 рублей в час. Мы поставили задачу увязать в единую систему все существующие парковки в городе, в том числе и парковки хозяйствующих субъектов. За время эксплуатации парковочной системы мы получили в дорожный фонд города порядка 16 млн рублей. Согласно инвестиционному соглашению, доля инвестора и города в проекте распределяется как 90 и 10% соответственно. В рамках инвестсоглашения инвестором потрачено около 200 млн рублей, выручка составила 160 млн рублей», – рассказал Владимир Архипов.

Система штрафования в Краснодаре отработана по всем направлениям, начиная от технической стороны вопроса, заканчивая программным обеспечением, достигнуты договоренности со Службой судебных приставов и Почтой России. «Мы испытываем трудности с получением персональных данных владельцев автомобилей. Сейчас ведем переговоры с ГИБДД, – отметил Владимир Архипов. – Совместно с коллегами из Петербурга мы вышли с предложением внесения целого ряда поправок в федеральное законодательство – в частности, в Кодекс об административных правонарушениях и Закон о полиции. Необходимо, чтобы муниципалитеты могли получать доступ к персональным данным автовладельцев. Мы также рассчитываем заручиться поддержкой Минтранса РФ в этом вопросе и давно ждем отдельный закон об организации дорожного движения. Он давно обещан – и даст целый ряд полномочий муниципалитетам. Но пока его не приняли».

«Опыт Краснодара – уникален, – считает Артем Хрюкин. – Мы тоже стоим на пороге заключения аналогичного инвестсоглашения и рассчитываем в следующем году войти в концессию. Важна своевременность принятия политического решения и проработка вопросов дальнейшего администрирования проекта. Но в целом тема очень интересная».

Об опыте реализации единого парковочного пространства, со стороны подрядчика, рассказал Андрей Богданов, заместитель директора департамента ЗАО «Штрих-М». Он считает, что жители города могут оценить пользу от создания платной парковки, если правильно выбраны зоны и отрегулирован тариф, уже через год после запуска проекта.

«Парковки действительно разгружают центр. Цифры говорят сами за себя. В феврале 2014 года среднее время проезда по улицам Москвы в вечерний час пик сократилось по сравнению с февралем 2013 года на 6%. Внутри Садового кольца загруженность уменьшилась на 18%», – сообщил Андрей Богданов.

Компания «Штрих-М» занимается парковками с 2008 года. В портфеле компании 14 городов – Москва, Петербург, Сочи, Тула, Тверь, Тюмень, Екатеринбург, Рязань, Вологда, Калуга и др.

«Важный вопрос – реализованы в городе штрафы или нет. В большинстве городов этот процесс налажен. Но заключить соглашение с МВД на федеральном уровне удалось только Москве. У регионов же с аналогичной процедурой возникли сложности. Проблема со штрафами в других городах была решена на уровне субъектов федерации т.е изменением законодательной базы на местном уровне. В итоге соглашения были заключены», – заметил Андрей Богданов.

Компания «Штрих-М» провела оценку привлекательности городов для реализации парковочных проектов. «У нас в компании разработан рейтинг городов. Рейтинг учитывает площадь, населенность городов, уровень автомобилизации и интенсивность делового трафика. Реализация проектов платных парковок в городах с высоким рейтингом может быть интересна как для администрации города и его жителей, так и для потенциальных инвесторов, – считает эксперт. – Сегодня очень много проектов платных парковок пытаются реализовать в рамках инвестсоглашений. Каждый инвестор хочет понимать срок окупаемости проекта. Ежемесячная окупаемость зависит от того, реализованы ли штрафы, удачно ли определены зоны, отрегулированы ли тарифы и насколько высок рейтинг городов».

По мнению Андрея Богданова, средний город-миллионник может собирать в месяц от 1 до 3 тыс. рублей за одно парковочное место.

Справка

III ежегодная конференция «Транспортная инфраструктура Санкт-Петербурга и Ленинградской области» состоялась 8 ноября 2016 года. Организатором мероприятия выступила АНО «Дирекция по развитию транспортной системы Петербурга и Ленинградской области».

Мнение

Артем Хрюкин, директор СПб ГКУ «Городской центр управления парковками» Санкт-Петербурга»:

– В августе текущего года мы провели социологический опрос с целью выявления отношения горожан к зоне платных парковок. Согласно опросам, около 13% петербургских водителей уже отказались от поездок в центр города на личном автотранспорте. 72% петербургских водителей готовы отказаться от поездок в центр города на личном автомобиле при развитии сети перехватывающих парковок и повышении качества общественного транспорта. 52% водителей полагают, что платные парковки на улично-дорожной сети (УДС) способны избавить город от пробок.

Кстати

С ноября текущего года при наличии парковочного разрешения владельцы электромобилей смогут парковаться в пилотной зоне платной парковки Центрального района Петербурга бесплатно.

Услуга предоставляется физическим и юридическим лицам, являющимся собственниками электромобиля. Для подачи заявления можно обратиться в любой удобный центр госуслуг «Мои документы», независимо от места регистрации в Петербурге. Решение принимается в течение 10 рабочих дней.

Помимо владельцев электромобилей, бесплатно парковать машину в пилотной зоне платной парковки Центрального района Петербурга могут инвалиды, многодетные семьи, ветераны ВОВ и жители блокадного Ленинграда. Для жителей пилотной зоны платной парковки предусмотрен льготный тариф. Услуги внесения в Реестр записи о парковочном разрешении жителя, инвалида или многодетной семьи предоставляются в центрах госуслуг «Мои документы» с августа 2015 года. За это время через центры услуга была оформлена более 14,5 тысячи раз. За парковочным разрешением обратились 3234 жителя пилотной зоны платной парковки, 6471 инвалида, 4886 многодетных семей.

Подробную информацию об оформлении заявления на внесение в Реестр парковочных разрешений можно посмотреть на Портале госуслуг Санкт-Петербурга.