В 2020 году предложение в элитных новостройках Москвы сократилось на треть

По сравнению с концом 2019 года, объем предложения «в штуках» на первичном рынке элитной жилой недвижимости Москвы уменьшился на 31% до 2 762 лотов, сообщают аналитики Kalinka Group. «Годом ранее этот показатель был равен 4016 лотам», - уточняет директор департамента консалтинга и аналитики компании Александр Шибаев. В квадратных метрах снижение составило 25%: на конец прошлого года в реализации находилось 368 тыс. кв. м, а в конце 2019 года — 491 тыс. кв. м.

Максимальное снижение доли предложения произошло в 4 квартале 2020 года: в этот период суммарное количество предложений квартир и апартаментов уменьшилось еще на 22%, а в квадратных метрах объем предложения уменьшился на 18%. «Это произошло за счет ажиотажного рекордного спроса, который наблюдался на фоне снижения курса рубля к основным мировым валютам, а также закрытых границ в большинстве стран мира», - замечает Александр Шибаев.

Сводные показатели экспонируемого предложения на первичном рынке элитного жилья г. Москвы

|

ПОКАЗАТЕЛЬ |

2019 |

2020 |

ИЗМЕНЕНИЕ, % |

|

Суммарный объем предложения на рынке элитного жилья |

|||

|

Количество лотов, шт. |

4 016 |

2 762 |

-31% |

|

Объем предложения, кв. м |

491 468 |

368 601 |

-25% |

|

Средняя площадь лота, кв. м |

122,3 |

133,5 |

+9% |

|

ВКЛЮЧАЯ: |

|||

|

Elite & Deluxe |

|||

|

Количество лотов, шт. |

708 |

514 |

-27% |

|

Объем предложения, кв. м |

113 518 |

87 378 |

-23% |

|

Средняя площадь лота, кв. м |

160 |

170 |

+6% |

|

Premium |

|||

|

Количество лотов, шт. |

3 308 |

2 248 |

-32% |

|

Объем предложения, кв. м |

377 950 |

281 223 |

-26% |

|

Средняя площадь лота, кв. м |

114,2 |

125 |

+9% |

Источник: Kalinka Group

Структура предложения

По итогам 2020 года на первичном рынке элитной жилой недвижимости Москвы экспонировались 92 жилых комплекса, из которых 5 проектов реализуются в стадии закрытых продаж. По отношению к концу 2019 года количество экспонируемых проектов в номинальном исчислении практически не изменилось.

С начала 2020 года завершились первичные продажи в 10 проектах на первичном рынке, среди которых как построенные комплексы (к примеру, Barkli Gallery, Balchug Viewpoint, «Резиденция на Покровском бульваре»), так и строящиеся объекты. Так, до ввода объекта в эксплуатацию завершились продажи в проекте от Capital Group «Медный 3.14» в районе Якиманка, а также в Cameo Moscow Villas в Тверском районе от Stone Hedge. Остаточное предложение до 5 лотов остается в 18% элитных комплексах на стадии первичных продаж. Так, на конец года почти полностью реализован сданный проект Balchug Residence (в 1 квартале 2021 года этот ЖК реализован полностью).

Несмотря на отсутствие выхода новых проектов в первой половине года, в целом за 2020 год на московском первичном рынке элитной жилой недвижимости стартовали продажи в 9 новых проектах. В открытые продажи вышел ранее реализовывавшийся на закрытых продажах «Клубный дом в Газетном», также стартовал проект реконструкции особняка на Остоженке «Пречистенка 8». Начато строительство новых комплексов «Titul на Якиманке», Victory Park Residences, а также Tessin от Insigma. Помимо этого, в конце года стартовали закрытые продажи проектов Lumin, «Золотой», «Сады Зарядья» и проекта «Бадаевский». Несмотря на увеличение нового предложения, количество новых проектов в 2020 году в 2 раза меньше, чем в 2019-м.

В новых проектах суммарно заявлено более 1,1 тыс. новых лотов на 156,9 тыс. кв. м. Большинство новых лотов представлены квартирами – их доля составила 88% от общего объёма предложения, 12% занимают апартаменты. Среди лотов, вышедших на рынок в открытые продажи (порядка 56% от заявленных новых лотов), большая доля относится к крупному проекту Victory Park Residences (73%). «Стоит отметить, что в последние годы проекты за пределами ЦАО становятся более популярными как у застройщиков, так и у покупателей», - замечает Екатерина Румянцева, председатель Совета директоров Kalinka Group.

Новое предложение на первичном рынке элитного жилья в 2020 году

|

Проект |

Тип |

Район |

Застройщик |

Кол-во лотов |

Период старта продаж |

Ввод в эксплуатацию |

|

Клубный дом в Газетном |

Апартаменты |

Тверской |

ООО «Актив Центр» |

24 |

3 кв. 2020 |

2 кв. 2021 |

|

Lumin |

Апартаменты |

Таганский |

Hutton Development |

54 |

3 кв. 2020 |

4 кв. 2022 |

|

Пречистенка 8 |

Апартаменты |

Остоженка |

Insolver |

10 |

3 кв. 2020 |

2 кв. 2023 |

|

Titul на Якиманке |

Квартиры |

Якиманка |

АО «Центр-Инвест» |

18 |

3 кв. 2020 |

4 кв. 2021 |

|

Victory Park Residences |

Квартиры |

Дорогомилово |

Ant Development |

436 |

3 кв. 2020 |

4 кв. 2023 |

|

Сады Зарядья (закрытые продажи) |

Апартаменты |

Тверской |

Киевская площадь |

55 |

3 кв. 2020 |

2 кв. 2022 |

|

Золотой |

Квартиры |

Якиманка |

Capital Group |

162 |

4 кв. 2020 |

2 кв. 2021 |

|

Tessin |

Квартиры |

Таганский |

Insigma |

71 |

4 кв. 2020 |

1 кв. 2022 |

|

Бадаевский (закрытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

326 |

4 кв. 2020 |

4 кв. 2021 |

Источник: Kalinka Group

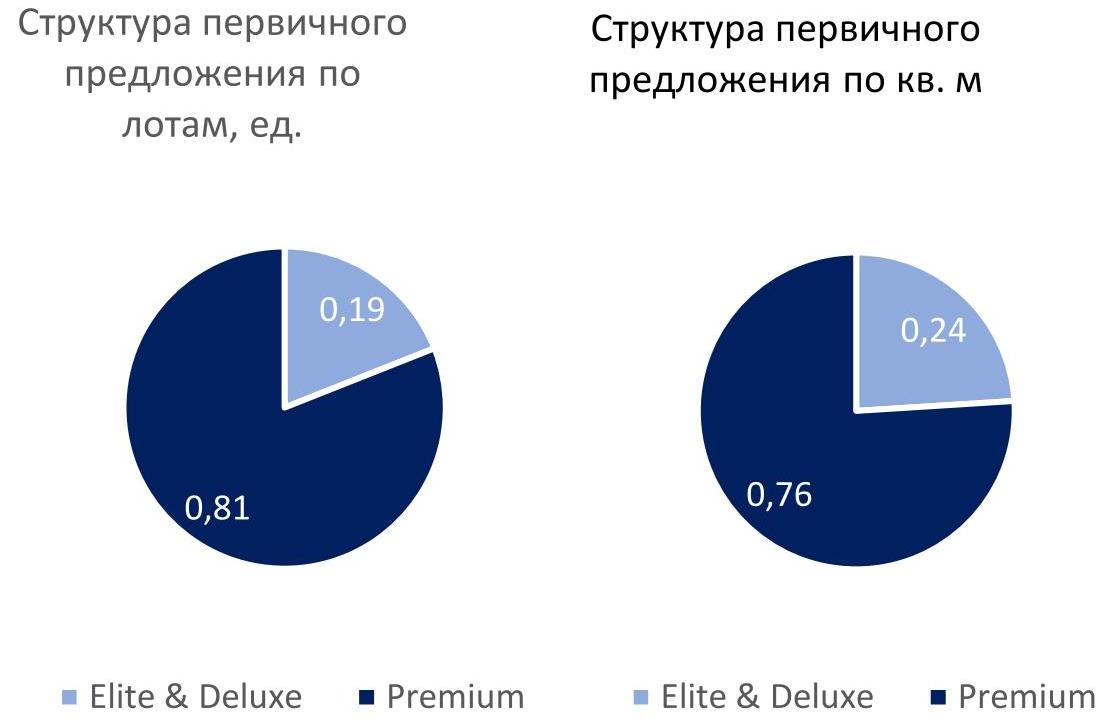

В общей структуре первичного предложения традиционно преобладали проекты premium-класса, доля которых составляла 59% по числу экспонируемых лотов, при этом доля класса elite & deluxe составила 41%. Основная доля предложения приходится на апартаменты – 59% от общего числа предложения, 41% представлены квартирами.

Источник: Kalinka Group

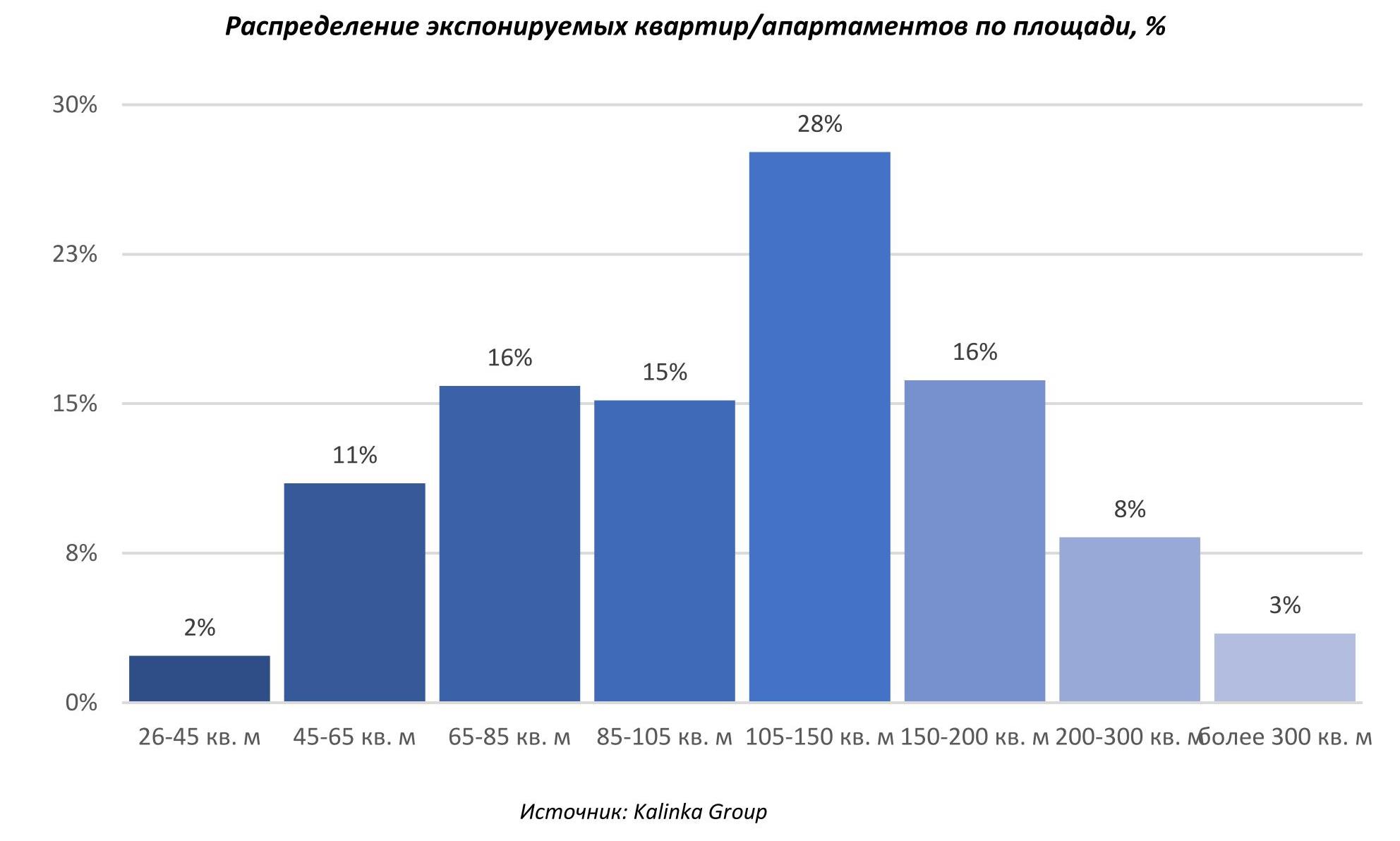

По итогам 2020 года средняя площадь лота в предложении увеличилась на 9% относительно конца 2019 года, составив 133,5 кв. м. «Это связано с вымыванием большинства небольших лотов из предложения — так обычно происходит при возникновении ажиотажного спроса», - говорит Екатерина Румянцева. Основная доля предложения лотов на рынке составляет по площади от 105 до 150 кв. м – 28% от общего числа лотов, на втором месте лоты площадью 65-85 кв. м и 150-200 кв. м, каждый с долей по 16%.

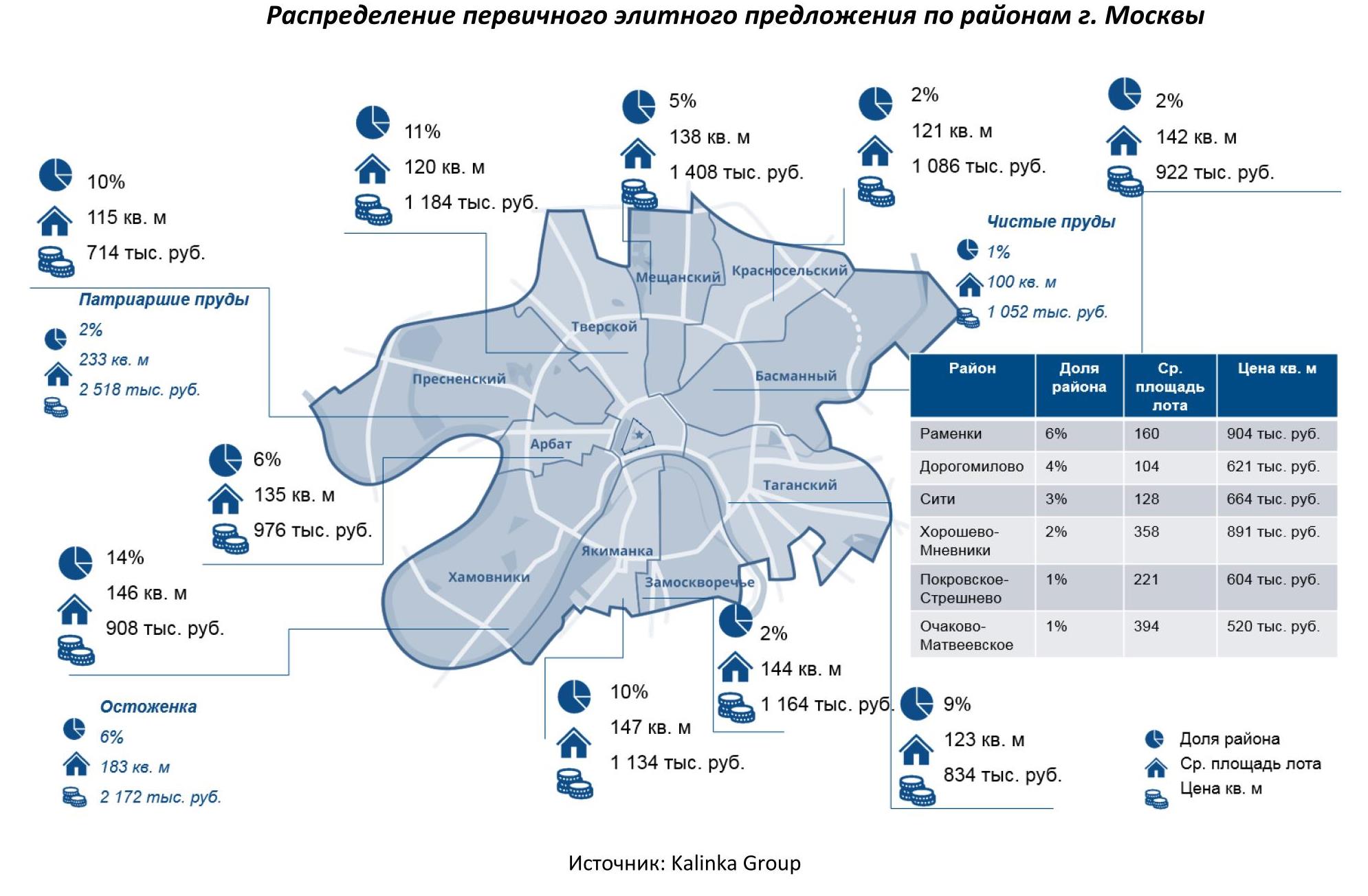

В структуре предложения основная доля лотов приходится на ЦАО – 55% лотов. В целом по рынку районы-лидеры по объему предложения лотов по-прежнему Хамовники (14%), Тверской (11%), Пресненский район (10%) и Якиманка (10%).

По количеству предложений лидируют проекты Neva Towers на территории ММДЦ «Москва-Сити», «Поклонная 9» и Victory Park Residences вне ЦАО (последние два расположены в Дорогомилово) и комплекс апартаментов «OKO», в каждом из которых представлено более 200 лотов в продаже.

Растёт доля квартир и апартаментов с внутренней отделкой (полной или white box). По итогам 2020 года доля лотов с отделкой на первичном рынке составляет 50% и еще 17% — в состоянии white box. 33% лотов предлагаются без отделки. В некоторых проектах отделка от застройщика предлагается покупателям в качестве опции, зачастую предусмотрено на выбор два-три варианта отделки.

Таким образом, несмотря на трудности, связанные с реализацией проектов в период пандемии, достаточно большое количество высокобюджетных проектов остаётся в работе, а на фоне активного спроса и сокращения предложения на рынок планируются к выходу новые крупные проекты. В 2021 году на рынок может выйти до 20 новых проектов. Однако при сохранении активного спроса более вероятен выход 8-10 проектов, преимущественно в формате квартир.

Некоторые планируемые к старту в 2021 году проекты на первичном рынке элитного жилья г. Москвы

|

Проект |

Тип |

Район |

Застройщик |

|

Grand Tower |

Апартаменты |

ММДЦ Москва-Сити |

ООО Гранд сити |

|

Corinthia Hotel & Residences |

Апартаменты |

Тверской |

ООО IHI plc |

|

Апарт отель Престиж Холл |

Апартаменты |

Пресненский |

АО «Киноцентр» |

|

Лаврушенский |

Квартиры |

Якиманка |

Sminex |

|

One Tower |

Квартиры |

ММДЦ Москва-Сити |

Мосинжпроект |

|

Kepler House |

Квартиры |

Хамовники |

Level Group |

|

Betskoy |

Апартаменты |

Таганский |

Vanke Group |

|

Сретенка 13/26 |

Апартаменты |

Мещанский |

Главстрой |

|

Бадаевский (открытые продажи) |

Квартиры |

Дорогомилово |

Capital Group |

|

Остров |

Квартиры |

Хорошёво-Мнёвники |

Дон-Строй |

Источник: Kalinka Group

Понижение ключевой ставки Центробанком, а также другие макроэкономические факторы, по мнению экспертов, создают условия для снижения банками ставок по ипотечным кредитам, что, в свою очередь, должно простимулировать выдачу ипотеки, объемы которой в первом полугодии «просели».

В последних числах июля Центробанк России снизил ключевую ставку на 0,25 п. п. Отметим, что это уже второе понижение за последнее время. Первое – тоже на 0,25 п. п. – имело место еще в середине июня. Больше того, не исключено, что тренд получит продолжение. «При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на одном из ближайших заседаний Совета директоров. Следующее запланировано на 6 сентября 2019 года», – говорится в сообщении Центробанка.

Банки уже отреагировали на снижение ключевой ставки. Первым традиционно был Сбербанк, который еще в конце мая, до первой подвижки «ключа» вниз, а только на экспертных ожиданиях этого, понизил процентные ставки по основным ипотечным кредитам на 0,6 п. п. Базовая ставка на приобретение готового жилья уменьшилась до 10,8% годовых; на покупку квартир в новостройках – до 10,6%, для участников зарплатного проекта при использовании сервиса электронной регистрации – до 10,2% годовых.

Банк ДОМ.РФ с 10 июля, в промежутке между решениями Центробанка, первым понизил ставки ниже 10% годовых. Ипотека на строящееся жилье доступна по ставке от 9,5%, на готовое жилье – от 9,6%, на «Военную ипотеку» – 9,3%. С 1 августа и ВТБ поменял условия ипотечного кредитования и снизил ставки в среднем на 0,5 п. п.

Эксперты, опрошенные «Строительным Еженедельником», отмечают, что не только снижение ключевой ставки толкает проценты по ипотечным кредитам вниз. «Основную роль при установлении ипотечных ставок играет не значение ключевой ставки Банка России, а ситуация на финансовых рынках», – отмечают в банке ДОМ.РФ.

«Для рынка ипотеки, как и для банковского сектора в целом, в настоящее время более важным является не столько само сегодняшнее снижение ключевой ставки, сколько замедление инфляции и уменьшение доходностей государственных облигаций, опережающие действия ЦБ РФ. В подобных условиях участники рынка переходят к снижению процентных ставок по вкладам. Снижение стоимости фондирования позволяет банкам предлагать более привлекательные условия по ипотечным кредитам», – отмечает главный аналитик «Росбанк Дом» Наталья Ващелюк.

По словам эксперта, интересным можно считать то, что Банк России впервые в этом году отметил: в краткосрочной перспективе риски замедления роста цен преобладают над рисками ускорения инфляции. «Согласно комментариям регулятора, до конца 2019 года не исключено продолжение снижения ключевой процентной ставки, а ее нейтральный уровень (по оценкам Банка России, находящийся в интервале 6–7%) будет достигнут к середине следующего года. При этом достаточно очевидно, что значение ключевой ставки в 7%, соответствующее верхней границе диапазона, скорее всего, будет обозначено уже в этом году», – добавляет она.

В случае дальнейшего снижения ключевой ставки и стабилизации экономической и геополитической ситуации процентные ставки по ипотеке, безусловно, будут снижаться, считает территориальный менеджер по работе с партнерами по ипотеке Северо-Западного филиала банка «Открытие» Татьяна Хоботова. «Уже сейчас ставки на рынке ипотечного кредитования с уровня 9,8–10% годовых снизились до уровня в 9,5%. При этом по ряду программ банков можно оформить кредит по ставке, которая будет еще ниже», – подчеркивает она.

Специалисты полагают также, что новые факторы позволят переломить имевшую место в первом полугодии 2019 года тенденцию сокращения объемов выдачи ипотеки. Напомним: по данным Банка России, за этот период снижение в денежном выражении составило 3,5% (до 1,26 трлн рублей), а в количественном – на 13,2% (до 575,5 тыс.), относительно первого полугодия прошлого года.

«Процентные ставки по ипотеке постепенно приближаются к прошлогодним минимальным значениям, что должно поддержать активизацию спроса на ипотечные кредиты осенью 2019 года», – отмечает Наталья Ващелюк.

Того же мнения придерживается и Татьяна Хоботова. «Во втором полугодии спрос на ипотеку должен восстановиться. Застройщики сохранили возможность строить по старым правилам большинство своих объектов, рынок недвижимости успокоился, и клиенты имеют возможность спокойно выбирать варианты квартир. За первое полугодие снижение объемов ипотеки в целом по России было зафиксировано небольшое (3,5%). При этом, если очистить цифровые показатели от сделок рефинансирования (доля которых в 2018 году в общем объеме выдач была более 10%, а сейчас не дотягивает и до 5%) и считать только новые выдачи, то снижения и вовсе нет», – подчеркивает она.

Рынок новостроек Петербургской агломерации продемонстрировал стабильную работу в первом полугодии 2019 года. Цены постепенно двигались вверх. Спрос сохранялся на высоком уровне. Основным стимулом эксперты называют «тревожный спрос» в преддверии перехода отрасли на проектное финансирование.

При этом остается актуальным вопрос: надолго ли рынку хватит этого разогрева? Большинство участников демонстрируют оптимизм, но есть и альтернативные мнения (см. интервью с генеральным директором компании «Петрополь» Марком Лернером на стр. 7).

Назло рекордам

Лидеры строительного рынка Петербургской агломерации наперебой бодро отрапортовали о прекрасных результатах работы компаний по итогам первого полугодия. В том числе о росте продаж и росте цен.

«Результаты продаж Группы «Эталон» по итогам первого полугодия 2019 года вновь стали рекордными. Мы подписали 6530 договоров с покупателями, что на 28% выше, чем за аналогичный период 2018 года. Новые продажи в денежном и натуральном выражении увеличились на 41% и 23% год к году, до 38,7 млрд рублей и 322 тыс. кв. м соответственно. Этот результат обеспечил 48% от нашего плана на 2019 год в денежном выражении и 46% в квадратных метрах», – сообщает генеральный директор Группы «Эталон» Геннадий Щербина. По данным застройщика, средняя цена жилого «квадрата» у компании на 1 июля 2019 года достигла почти 143,09 тыс. рублей, что на 22% больше, чем годом ранее.

По сообщению холдинга Setl Group, за первое полугодие объем продаж компании увеличился на 65% в денежном выражении по сравнению с аналогичным периодом прошлого года и составил 53,2 млрд рублей. Спрос на объекты в натуральных показателях вырос на 40% и достиг 432 тыс. кв. м, в то время как общее число сделок по всем видам помещений увеличилось на 43%.

В первом полугодии 2019 года продажи «Строительного треста» достигли 7,7 млрд рублей, что на 38% больше, чем за аналогичный период прошлого года, рассказали в компании. «По сравнению с первым полугодием 2018 года объем продаж в нашей компании увеличился на 6%», – говорит руководитель группы маркетинга Группы ЦДС Пётр Буслов. При этом средние цены в объектах холдинга за полгода увеличились на 5%.

«В отчетном периоде общая стоимость новых заключенных контрактов выросла на 6% год к году, составив 38 млрд рублей, или 368 тыс. кв. м», – сообщает генеральный директор ПАО «Группа ЛСР» Андрей Молчанов, оговариваясь, правда, что рост обусловлен в основном успехом проектов в Москве. При этом, по данным застройщика, годовой рост средней цены в петербургских объектах холдинга составил 9%.

Средняя температура

Мажорные рапорты застройщиков в целом подтверждаются аналитиками рынка. В первом полугодии 2019 года в Управлении Росреестра в Петербурге зарегистрировало 57 175 договоров долевого участия, что на 49% больше, чем в первой половине прошлого года (38 384).

Это, конечно, не означает, что число сделок выросло в полтора раза. «В этот период в новостройках Петербурга и Ленобласти было зафиксировано большое количество переуступок, в связи с чем данные нельзя интерпретировать прямо, что затрудняет анализ результатов первого полугодия, – отмечает Пётр Буслов. – Полагаю, что по рынку в целом прирост был в пределах 5–7%».

«В сегменте «масс-маркет» объем спроса в первом полугодии 2019 года вырос на 8,3% по площади к первому полугодию 2018 года и составил порядка 2 млн кв. м», – оценивает изменения руководитель аналитического центра «Главстрой Санкт-Петербург» Дмитрий Ефремов.

А по данным Консалтингового центра «Петербургская Недвижимость», по итогам первого полугодия 2019 года совокупный объем реализации на первичном рынке Петербургской агломерации по всем классам составил 2,18 млн кв. м, что сопоставимо с аналогичным периодом прошлого года (прирост 1% по «квадратам» и 2% по квартирам). «В границах Петербурга было реализовано 1,72 млн кв. м (на 5,5% больше, чем за аналогичный период прошлого года), в пригороде – 0,46 млн. кв. м (на 16% меньше). Доля пригорода в структуре спроса по агломерации сохраняет тенденцию к снижению – 21%, что на 4 п. п. меньше, чем в том периоде 2018 года», – отмечает руководитель КЦ «Петербургская Недвижимость» Ольга Трошева.

Эти данные, на фоне рапортов лидеров о росте продаж на 28%, 38% и даже 65%, невольно приводят к выводу, что у менее мощных игроков рынка не только не было рекордов по реализации жилья, но и имел место спад.

При этом эксперты единогласно отмечают рост цены. «В целом стоимость квартир на первичном рынке недвижимости выросла на 5% за первое полугодие 2019 года. В денежном выражении средняя цена «квадрата» выросла на 5470 рублей по отношению к декабрю прошлого года», – говорит генеральный директор ГК Active Яков Волков.

По данным Ольги Трошевой, с начала года средние цены предложения в массовом сегменте выросли на 4,3% в границах Петербурга и на 5,1% – в пригородной зоне. Наивысшую оценку динамики цен дает директор управления стратегического маркетинга Группы RBI Вера Серёжина. «Больше всего подорожали квартиры бизнес-класса – в течение II квартала на 4%, за полугодие – на 7%. Сегодня цена 1 кв. м достигла 189 тыс. рублей. Цена «квадрата» в объектах комфорт-класса за II квартал выросла на 1,2%, по итогам первого полугодия – на 5,6%, до 124 тыс. рублей. При этом средняя цена на вторичном рынке сейчас составляет 119 тыс. рублей за 1 кв. м», – отмечает она.

Тренды нынешние и будущие

Аналитики единодушно отмечают в качестве драйвера спроса – ожидание роста цен в связи с переходом на проектное финансирование. «В последние полгода спрос во многом стимулировался за счет информационных сообщений о приближающихся изменениях законодательной базы и новых правилах работы застройщиков. Многие решили не откладывать покупку квартир, вкладывая сбережения в недвижимость», – говорит заместитель генерального директора компании «Строительный трест» Беслан Берсиров.

По мнению Веры Серёжиной, спрос поддерживался еще и снижением ключевой ставки ЦБ РФ до 7,5% годовых, что дало банкам возможность предложить покупателям низкие ставки по ипотеке. Впрочем, долю сделок с использованием ипотечных кредитов игроки рынка оценивают по-разному. По данным «Группы ЛСР», она составила 48%. В «Строительном тресте» говорят о 51%. «По итогам первого полугодия, у нас сократилось число ипотечных сделок на 30%, – признает начальник отдела продаж ЗАО «БФА-Девелопмент» Светлана Денисова и добавляет, что ожидает разворота тренда вслед за снижением ключевой ставки и наметившейся тенденцией к снижению ставки ипотечной, что должно оживить спрос.

Стабильный уровень спроса, безусловно, стал главным стимулом для поднятия цен. Но не единственным. «В последние годы мы наблюдали ощутимый рост себестоимости строительства, который опережал рост цен, и сейчас этот дисбаланс должен уравновеситься», – отмечает Вера Серёжина.

Давая прогнозы на второе полугодие, в целом участники рынка демонстрируют оптимизм. «С учетом новых затрат застройщиков, вызванных переходом на эскроу-счета, мы ожидаем дальнейший рост цен во втором полугодии. Показатель будет зависеть от стратегии самих застройщиков – и в том числе от объема вывода новых объектов», – отмечает Ольга Трошева.

Вера Серёжина более осторожна. «Прогнозы до конца года в нынешней ситуации давать пока преждевременно. Скорее всего, нас ждет небольшой рост цен, но есть слишком много факторов неопределенности: как поведут себя дольщики, банки, покупатели – неизвестно», – считает она.

«Петербургскому рынку нечего опасаться, что показатели продаж будут падать. Объективная потребность в жилье в нашем городе остается высокой», – говорит Светлана Денисова, однако тут же добавляет: «Придется много работать, чтобы обеспечивать свои компании плановыми продажами. В условиях жесткого рынка нужно вести постоянную борьбу за покупательский спрос».

Мнение

Ольга Трошева, руководитель КЦ «Петербургская Недвижимость»:

– За первое полугодие 2019 года на территории Петербурга и пригородной зоны Ленобласти в продажу вышло 98 объектов общей площадью жилья 2,59 млн. кв. м. Из них 24 – новые жилые комплексы, остальное – очереди в уже вышедших проектах. Объем вывода новых объектов на рынок агломерации несколько опередил спрос (2,2 млн. кв. м), что обусловлено долгосрочными планами застройщиков, связанными с законодательными изменениями.