Объем нового ввода ТЦ в 2021 году может превысить показатель 2020 года в 2 раза и составить 500 тыс. кв.м.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, сделали прогноз по рынку торговой недвижимости Москвы на 2021 год.

Пандемия не отразилась на девелоперской активности в Москве, строительство большинства анонсированных торговых центров продолжается. Открытие ряда объектов перенесено с 2020 года на 2021 год. Согласно анонсированным планам девелоперов, объем нового ввода в 2021 году может превысить показатель 2020 года в 2 раза и составить 500 тыс. кв. м. 24% этого объема — объекты с перенесенной датой открытия с 2020 года, 28% - районные ТЦ, реализуемые ADG Group.

Актуальными форматами в торговой недвижимости остаются ТЦ в составе МФК, инфраструктурный ритейл, ТЦ в составе ТПУ, районные ТЦ.

Торговые объекты, заявленные к открытию в 2021 году

|

Крупнейшие ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

«ГОРОД Косино» |

Новоухтомское ш., 2А |

«Группа ТЭН» |

74 000 |

II кв. 2021 |

|

ТПУ «Селигерская» |

пересечение Дмитровского и Коровинского шоссе |

Tashir |

54 171 |

III кв. 2021 |

|

«София» |

Сиреневый бул., 31 |

ADG group |

35 987 |

II кв. 2021 |

|

«Павелецкая Плаза» |

Павелецкая площадь |

Mall Management Group |

33 000 |

III кв. 2021 |

|

«Небо» |

Авиаторов ул., вл. 5 |

УК "Столица Менеджмент" |

27 000 |

III кв. 2021 |

|

«Смоленский Пассаж 2» |

Смоленская площадь, 5 |

АО «Корпорация А.Н.Д.» |

15 147 |

I кв. 2021 |

Источник: CBRE, февраль 2021 г.

Средняя обеспеченность торговыми площадями по Москве на сегодняшний день составляет 511 кв. м на 1 000 человек. Самым необеспеченным торговыми центрами районом по прежнему остаётся Восточный административный район Москвы.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Скидки по текущим договорам аренды сохранятся для операторов, которые в 2021 году продолжают работать с ограничениями и испытывать негативные последствия пандемии. Некоторые рестораны и кафе по-прежнему ограничивают количество посетителей. Для этих профилей скидки по арендной плате составляют от 30 до 50%.

По прогнозам CBRE в 2021 году запрашиваемые ставки аренды продолжат снижаться. Так по итогам 2020 года прайм-ставка аренды[1] снизилась относительно 2019 года на 20% в топовых моллах[2] до 204 000 руб/ кв. м/ год и на 24% в ключевых моллах[3] до 65 000 руб/ кв. м/ год. Темпы возвращения арендных ставок к докризисному уровню будут зависеть от восстановления посещаемости и продаж в торговых центрах, что возможно не ранее 2023 года.

Под влиянием новых тенденций, собственники коммерческой недвижимости будут вынуждены пересмотреть свой подход к формированию коммерческих условий. В ближайшем будущем арендный платеж будет формироваться как за счет традиционных оффлайн продаж, так и за счет онлайн. Для реализации данного подхода потребуется увеличение прозрачности партнерского взаимодействия между ритейлерами и владельцами недвижимости.

Ротация арендаторов в 2021 году продолжится, однако это будет связано, в первую очередь, с показателями эффективности конкретного магазина, а не профиля, к которому он относится.

Несмотря на то, что категория «Одежда и обувь» является одним из наиболее пострадавших сегментов розничной торговли и её восстановление к докризисному уровню ожидается к 2023 году, в ближайшие два года ожидается запуск ряда брендов от уже представленных на рынке крупных fashion групп. Сопоставимый с докризисным интерес к локальному рынку со стороны международных брендов вернется не ранее 2023 года.

Марина Малахатько, директор отдела торговых помещений CBRE в Москве, комментирует:

«Уже сейчас можно говорить о начале осторожной экспансии брендов всех профилей. Ввод новых объектов сохранит относительно высокий уровень вакантных площадей, в основном, по-прежнему за счет секций до 200 кв.м».

[1] Прайм-ставка аренды – ставка аренды для помещений 150 кв. м профиля одежда/обувь, расположенных на первом этаже.

[2] На основании данных топ-5 торговых центров с индексом посещаемости более 1 000 чел / 1 000 кв.

[3] Коммерчески успешные торговые центры Москвы, характеризующиеся высоким ставками аренды, а также высокими показателями посещаемости.

Аналитики международной консалтинговой компании Knight Frank проанализировали стоимость самых дорогих парковочных мест в элитных и премиальных жилых комплексах Москвы.

- В ходе исследования выяснилось, что самое дорогое парковочное место стоимостью 17,5 млн руб. представлено в двухуровневом подземном паркинге клубного дома «Малая Бронная, 15». Здесь предусмотрено 40 машино-мест площадью до 26 кв. м, которые учитывают увеличенные габариты машин представительского класса. 200 тыс. долларов, или 15,9 млн рублей стоит машино-место в ЖК Knightsbridge Private Park. В жилом комплексе класса де-люкс Villa Grace парковочное место обойдется в 15,9 млн руб. В башне «Федерация» представлены машино-места стоимостью до 15 млн рублей за 26,6 кв. м, таким образом, стоимость квадратного метра парковочного метра сопоставима с ценой квадратного метра апартаментов на 90-х этажах, на владельцев которых они в первую очередь рассчитаны.

- Проекты, где зафиксированы наиболее дорогие машиноместа, в целом имеют высокий уровень цен на жилую недвижимость.

- В большинстве элитных проектов имеется подземный паркинг на одном-двух уровнях (в редких случаях он может быть трех- и четырехуровневым, преимущественно в масштабных проектах) с классическими машино-местами, но также встречаются и механизированные варианты организации парковки.

- Застройщики стараются не делать зависимыми парковочные места, зачастую реализуя пару «зависимое и независимое машино-места» для одного владельца.

- В целом подземные парковки современных элитных проектов Москвы соответствуют всем мировым стандартам. Для безопасности жителей в них установлены камеры видеонаблюдения и системы противопожарной безопасности. В клубном доме «Малая Бронная, 15» также предусмотрено автоматическое считывание номеров, а для въезда спортивных автомобилей был рассчитан особый наклон рампы и установлены специальные колесоотбойники. Для владельцев электромобилей установлены специальные зарядные устройства.

- Андрей Соловьев, директор департамента городской недвижимости Knight Frank, отмечает, что в большинстве проектов присутствует разнообразие по площади машино-мест для разных классов автомобилей: «В среднем площадь стандартного машино-места составляет 13-17 кв. м, помимо которых в части объектов можно найти как небольшие (8-10 кв. м), так и более крупные машино-места – площадью 20-26 кв. м, среди исключений встречаются еще более увеличенные варианты парковки (до 35,6 кв. м)».

- В сегменте де-люкс средняя стоимость стандартного машиноместа составляет 7,4 млн рублей, в премиальном сегменте - 4,3 млн рублей.

- Стоит отметить, что сейчас девелоперы пересматривают политику обеспечения проектов машино-местами, поскольку многие покупатели стали отказываться от личных автомобилей. На текущий момент для проектов уровня де-люкс коэффициент обеспеченности машино-местами составляет в среднем 1,9, для премиальных показатель ниже – в среднем 1,4.

По данным 4 000 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в 3 квартале 2020 года средний размер выданных ипотечных кредитов составил 2,66 млн. руб., увеличившись по сравнению с аналогичным периодом прошлого года на 9,8% (в 3 квартале 2019 года – 2,43 млн. руб.). При этом по сравнению с «докарантинным» 1 кварталом 2020 года данный показатель вырос менее существенно - на 3,7% (в январе-марте 2020 года - 2,57 млн. руб.) (Диаграмма 1).

Вместе с тем, стоит напомнить, что во 2 квартале текущего года по сравнению с предыдущим кварталом средний чек ипотечного кредита сокращался сразу на 4,7% до 2,45 млн. руб. Таким образом, в 3 квартале данный показатель не только отыграл это падение, но и вышел на рекордные значения. При этом в сентябре 2020 года средний размер ипотеки оказался на уровне 2,72 млн. руб. или на 10,7% больше, чем годом ранее (в сентябре 2019 года – 2,46 млн. руб.).

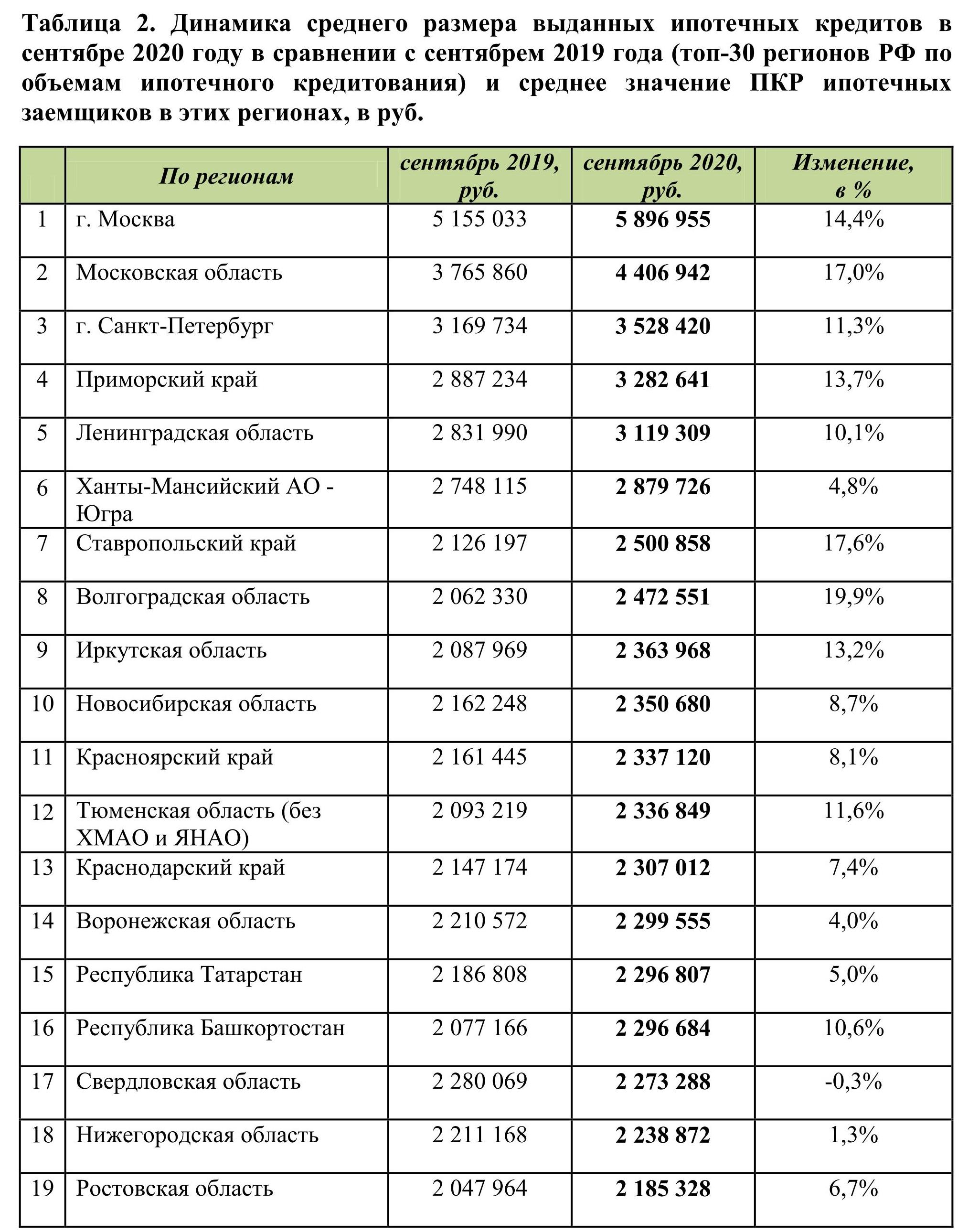

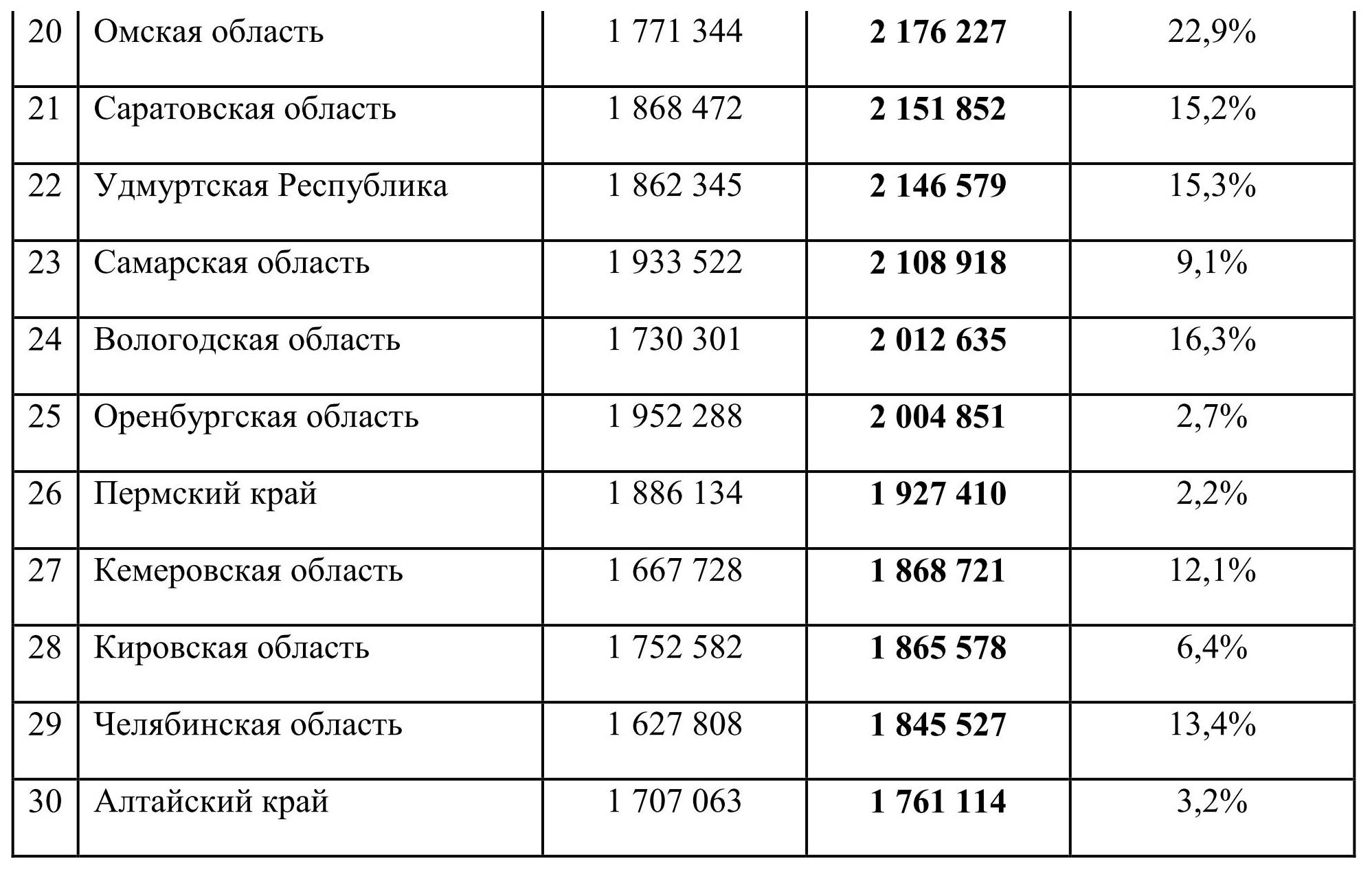

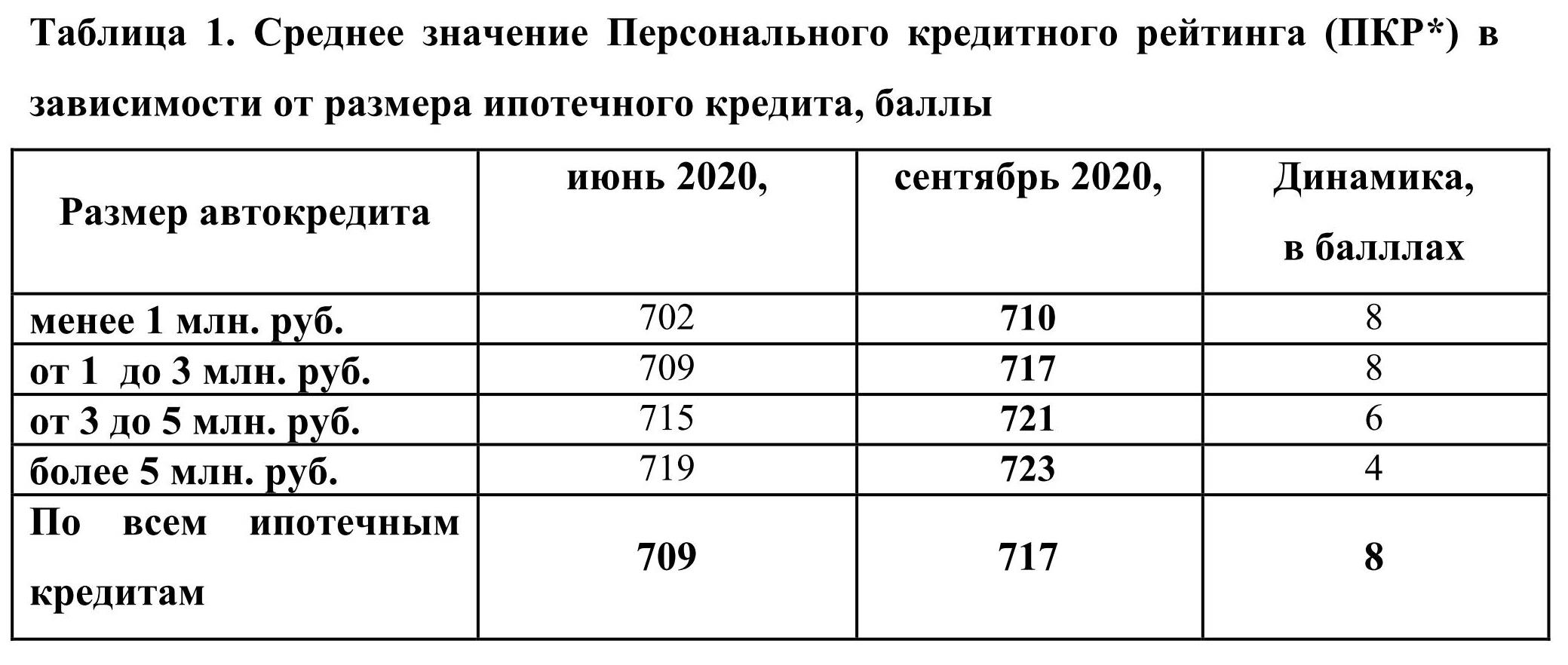

При этом в сентябре 2020 года среднее значение Персонального кредитного рейтинга (ПКР) заемщика по ипотеке составило 717 баллов (минимальное значение – 300 баллов, максимальное – 850 баллов) (Таблица 1).

* - узнать свой ПКР и контролировать его динамику может каждый гражданин России бесплатно и без ограничений на сайте НБКИ: https://www.nbki.ru/serviceszaem/pkr/

В сентябре 2020 года самый большой средний размер выданных ипотечных кредитов среди 30 регионов РФ – лидеров по объемам ипотечного кредитования был отмечен в Москве (5,90 млн. руб.), Московской области (4,41 млн. руб.), Санкт-Петербурге (3,53 млн. руб.), а также в Приморском крае (3,28 млн. руб.) и Ленинградской области (3,12 млн. руб.).

Что касается динамики среднего чека выданных ипотечных кредитов (среди 30 регионов РФ – лидеров ипотечного кредитования), то по сравнению с аналогичным периодом прошлого года наивысший рост данного показателя в сентябре продемонстрировали Омская (+22,9%) и Волгоградская (+19,9%) области, Ставропольский край (+17,6%), а также Московская (+17,0%) и Вологодская (+16,3%) области. В то же время единственным регионом из топ-30, в котором средний чек по ипотеке сократился, оказалась Свердловская область (-0,3%) (Таблица 2).

«После существенного снижения в апреле среднего чека по ипотеке, в последующие месяцы этот показатель не только вернулся к «докарантинному» уровню, но и смог превысить его, - считает директор по маркетингу НБКИ Алексей Волков. – При этом ипотечное кредитование стимулируется как за счет снижения ставок благодаря программам господдержки, так и в связи с низкой ключевой ставкой Банка России. А снижение ставок, как правило, привлекает на рынок граждан с высоким Персональным кредитным рейтингом (ПКР) и приемлемыми показателями долговой нагрузки. Таким заемщикам банки чаще всего выдают займы на более значительные суммы».