После кризиса 2008 года в России выдана в среднем одна ипотека на пять семей

После кризиса 2008 года (с 2009 по 2020 гг.). в России выдано 10,5 млн ипотек – в среднем один кредит на каждые пять российский семей. Циан посчитал, в каких регионах приходится большее число кредитов на каждую семью, а где ипотека не пользуется спросом.

● С 2009 года было выдано порядка 10,5 млн ипотек на 20 трлн рублей – в среднем один кредит на каждые пять российских семей. В Москве один кредит был выдан в среднем на 7,5 семей. Наименьший показатель – в Ингушетии (36 семей), максимальный – в Тюменской области (2,6 семей).

● Уровень заработной платы и объемы ввода жилья определяют лидеров по количеству ипотек. Топ-10 регионов по ипотечному кредитованию на 80% совпадает с десятком регионов по объему ввода жилья девелоперами.

● Тюменская область с 2009 по 2011 гг. была на первом месте по числу выданных ипотек в России. В тройку лидеров после кризиса входил также Татарстан (вместе с Москвой).

- После валютного кризиса (с 2015 по 2020 гг.) четверть всех ипотек было выдано на первичном рынке

Уровень заработной платы и объемы ввода жилья определяют лидеров по количеству ипотек

По подсчетам Циан, с каждым годом на 10 регионов, лидирующих по количеству выданных ипотек, приходится все большая доля ипотечного рынка. По итогам 2020 года 41% ипотек было выдано в 10 регионах РФ. В 2019, 2018 и 2017 годах доля составляла 40%. В 2016 году – 39%, 2015 году – 38%. Для сравнения – в посткризисный 2010 год на 10 регионов также приходилось 38% ипотечных сделок.

Топ-10 регионов по количеству заключенных сделок после валютного кризиса (2015-2020 гг.).

|

|

Доля по кол-ву выданных ипотек, 2015-2020 гг. |

|

Москва |

5,8% |

|

Московская область |

5,2% |

|

Санкт-Петербург |

4,6% |

|

Тюменская область |

4,4% |

|

Республика Татарстан |

3,9% |

|

Республика Башкортостан |

3,4% |

|

Свердловская область |

3,4% |

|

Челябинская область |

3,1% |

|

Краснодарский край |

2,9% |

|

Новосибирская область |

2,6% |

|

Остальные регионы |

61% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Список субъектов-лидеров на протяжении последних шести лет практически не меняется: в 2016-2017 гг. Самарскую область, входившую в топ-10 лидеров, заменил Красноярский край. В 2018 году его в свою очередь вытеснила Новосибирская область.

Примечательно, что Москва – текущий лидер по количеству выданных ипотек – является таковым с 2016 года по 2020 год. В 2015 году первое место занимала Московская область, второе – Санкт-Петербург, Москва была только на третьем месте по количеству выданных ипотек. Одновременно Москва – единственный регион, входящий в топ-3 по количеству ипотек за последние 12 лет – с 2009 по 2020 гг. В 2010-2012 гг. в тройку также входили Тюменская область и Татарстан. Более того, с 2010 по 2012 гг. именно Тюменская область была на первом месте по числу ипотек, что связано с большим количеством сотрудников, занятых в нефтегазовом секторе, с высокой платёжеспособностью. Наличие потенциала для развития рынка ипотечного кредитования позволяет на протяжении последних 12 лет Тюменской области быть в числе лидеров по количеству кредитных сделок. Татарстан в свою очередь также является лидером по заработной плате Приволжского федерального округа.

Лидер по количеству ипотечных сделок

|

Год |

Субъект |

Кол-во сделок |

Доля рынка |

|

2009 |

Тюменская область |

8,4 |

6,6% |

|

2010 |

Тюменская область |

21,1 |

7,1% |

|

2011 |

Тюменская область |

30,6 |

5,9% |

|

2012 |

Москва |

32,7 |

4,7% |

|

2013 |

Москва |

41,1 |

5,0% |

|

2014 |

Московская область |

55,5 |

5,5% |

|

2015 |

Московская область |

37,5 |

5,4% |

|

2016 |

Москва |

49,2 |

5,7% |

|

2017 |

Москва |

62,5 |

5,8% |

|

2018 |

Москва |

88,1 |

6,0% |

|

2019 |

Москва |

80,8 |

6,4% |

|

2020 |

Москва |

116,4 |

6,8% |

Источник: Аналитический центр Циан по данным ЦБ РФ

Платежеспособность населения – не единственный фактор, оказывающий влияние на объемы ипотечного кредитования. Циан отмечает, что список лидирующих по числу ипотек регионов на 80% совпадает со списком (топ-10) субъектов РФ с наибольшим объемом ввода жилья девелоперами. Исключение - Башкортостан и Новосибирская область – являясь лидерами по числу ипотек с 2015 года, регионы не входят в топ-10 по объемам ввода индустриального жилья.

Одновременно в «аутсайдерах» по количеству выданных ипотек (2014-2020 гг.) оказались регионы, в которых объем ввода жилья девелоперами оказался минимальным за эти же шесть лет в целом по РФ: Чукотский АО, Алтай и Еврейская АО. Небольшое число ипотек также в Ингушетии, что объясняется структурой спроса (еще смещением в пользу ИЖС). Таким образом, именно дефицит нового предложения и фактически отсутствие девелоперской активности ограничивает возможности проживающих для покупки жилья

|

|

Доля по кол-ву выданных ипотек, 2020 год |

Доля по вводу жилья, 2020 год |

|

г. Москва |

6,8% |

10,7% |

|

Московская область |

5,5% |

10,5% |

|

г. Санкт-Петербург |

4,8% |

7,4% |

|

Тюменская область |

4,2% |

4,0% |

|

Республика Татарстан (Татарстан) |

3,6% |

2,9% |

|

Свердловская область |

3,5% |

3,2% |

|

Республика Башкортостан |

3,5% |

2,3% |

|

Краснодарский край |

3,2% |

5,7% |

|

Челябинская область |

2,8% |

2,0% |

|

Новосибирская область |

2,6% |

3,4% |

|

Остальные регионы |

59% |

48% |

Источник: Аналитический центр Циан по данным ЦБ РФ и Росстата

С кризиса 2009 года в России выдано порядка 10,5 млн ипотек

Всего с 2009 года в России было выдано порядка 10,57 млн ипотечных кредитов. То есть почти каждая пятая семья в России (один кредит на 5,2 семей) после кризиса 2007-2008 гг. смогла улучшить жилищные условия с помощью ипотеки. В зависимости от округа, распределение кредитов оказалось неравномерным. Почти четверть всех ипотек были выданы в Приволжском ФО – один кредит в среднем пришелся на 4,4 семьи. Чуть меньше выдано кредитов в Центральном ФО – в среднем 1 кредит на 6 семей. Минимальные показатели отмечены для Северо-Кавказского ФО, на который из 10,5 млн выданных ипотек приходится всего 2% - в среднем один кредит на 10 семей.

|

Кол-во выданных ипотек с 2009 года, млн |

Доля от всего рынка РФ |

Кол-во семей на одну ипотеку |

Прирост сделок 2015-2020 гг. / 2009-2014 гг. |

|

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2,62 |

25% |

4,4 |

1,7 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2,46 |

23% |

6,2 |

2,0 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1,51 |

14% |

4,9 |

1,6 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1,22 |

12% |

3,9 |

1,7 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1,19 |

11% |

4,7 |

2,2 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

0,82 |

8% |

6,2 |

2,0 |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

0,5 |

5% |

4,9 |

2,0 |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

0,25 |

2% |

10,3 |

1,9 |

Источник: Аналитический центр Циан по данным ЦБ РФ

Эксперты Циан рассчитали, на сколько семей в разрезе отдельных субъектов приходится один выданный кредит с 2009 года. Лидером по числу ипотек с 2009 по 2020 год стала Москва (порядка 590 тыс. кредитов - 5,6% от всего кол-ва по РФ). Однако в пересчете на число московский семей один кредит приходится только на каждые 7,5 домохозяйств. На втором месте находится Московская область (540 тыс. кредитов) – ненамного меньше, чем в столице, однако один кредит приходится уже на 5,1 семей – средний по стране показатель. Замыкает тройку лидеров по числу выданных кредитов Тюменская область (470 тыс. ипотек – один кредит в среднем на 2,6 семей).

Наименьшее число ипотек среди всех субъектов РФ с 2009 по 2020 годы отмечено в Ингушетии (1,9 тыс.) – в среднем один кредит на 36 семей, это самый низкий по всей стране показатель. В Чукотском АО (который также входит в список регионов с наименьшим числом сделок) выдано 4,1 тыс. ипотек – в среднем один кредит на 5,3 семьи, что соответствует общероссийским показателям. В тройке регионов по минимальному количеству заключенных договоров также Чечня (8,1 тыс. ипотек – один договор на 32 семьи). Небольшое число ипотек на семьи (один кредит на 24 семьи) – в Дагестане. Северо-Кавказский ФО отличается высокой востребованностью индивидуального, а не индустриального строительства, чем и объясняется низкая доля ипотечных кредитов на семью.

Наибольшее число кредитов в пересчете на количество семей с 2009 по 2020 года банки выдали в Тюменской области (один кредит на 2,6 семьи), Татарстане (на 3,3 семьи), а также в Удмуртии, Чувашии и Якутии (на 3,5 семьи в среднем).

«Благодаря снижению ставок и все большей востребованности ипотечного кредитования, с каждым годом увеличивается общая площадь жилых помещений, приходящаяся в среднем на одного жителя, – комментирует Алексей Попов, руководитель аналитического центра Циан. – В 2009 году, сразу после кризиса, на одного городского жителя приходилось в среднем 21,8 кв. м. По итогам 2019 года – уже 25,9 кв. м. Рост – на 19%. Тем не менее, из-за дефицита нового строительства, жители отдельных регионов практически не проявляют активность, не имея возможности выбора новых проектов. Поэтому только за счет снижения ипотечной ставки добиться равномерного роста обеспеченности жильем не удастся – необходимо стимулировать девелоперскую активность, к примеру, с помощью государственно-частного партнерства или дополнительных субсидий».

Показатели рынка ипотечного жилищного кредитования 2009-2020 гг.

<td width="57"

|

Субъект |

Кол-во ипотек (тыс.) 2009-2020 гг. |

Доля рынка |

Объем ипотек, млрд руб. 2009-2020 гг. |

Кол-во семей на один кредит |

Средний размер ипотечного кредита 2009 |

Средний размер ипотечного кредита 2020 |

Динамика (во сколько раз вырос средний займ) |

Средний срок ипотеки, 2009 год, месяцев |

Средний срок ипотеки, 2020 год, месяцев |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

10568,7 |

|

20122,6 |

5,2 |

1,12 |

2,51 |

2,2 |

194 |

225 |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2463,1 |

23,3% |

6258,3 |

6,2 |

1,41 |

3,36 |

2,4 |

174 |

231 |

|

г. Москва |

589,8 |

5,6% |

2518,3 |

7,5 |

1,97 |

5,42 |

2,8 |

137 |

233 |

|

Московская область |

541,9 |

5,1% |

1620,6 |

5,1 |

2,33 |

3,74 |

1,6 |

195 |

232 |

|

Воронежская область |

164,6 |

1,6% |

255,8 |

5,7 |

1,06 |

1,94 |

1,8 |

200 |

225 |

|

Тульская область |

103,2 |

1,0% |

180,3 |

6,2 |

1,24 |

2,33 |

1,9 |

200 |

228 |

|

Тверская область |

96,3 |

0,9% |

167,2 |

5,9 |

1,04 |

2,16 |

2,1 |

205 |

228 |

|

Рязанская область |

91,9 |

0,9% |

147,2 |

5,1 |

0,94 |

2,07 |

2,2 |

212 |

226 |

|

Ярославская область |

91,8 |

0,9% |

136,4 |

5,9 |

1,00 |

1,93 |

1,9 |

190 |

218 |

|

Владимирская область |

91,5 |

0,9% |

145,2 |

6,5 |

1,05 |

1,95 |

1,9 |

161 |

220 |

|

Белгородская область |

85,4 |

0,8% |

138,4 |

6,9 |

0,93 |

2,09 |

2,3 |

201 |

227 |

|

Калужская область |

83,1 |

0,8% |

159,7 |

4,9 |

1,32 |

2,43 |

1,8 |

202 |

225 |

|

Брянская область |

77,3 |

0,7% |

115,9 |

6,4 |

0,86 |

2,00 |

2,3 |

227 |

227 |

|

Курская область |

77,0 |

0,7% |

114,3 |

5,7 |

0,85 |

2,02 |

2,4 |

205 |

230 |

|

Липецкая область |

75,4 |

0,7% |

113,6 |

6,2 |

0,82 |

2,01 |

2,5 |

210 |

228 |

|

Смоленская область |

69,3 |

0,7% |

109,9 |

5,9 |

0,84 |

2,04 |

2,4 |

231 |

227 |

|

Ивановская область |

61,1 |

0,6% |

90,4 |

7,4 |

0,80 |

1,94 |

2,4 |

224 |

216 |

|

Тамбовская область |

59,0 |

0,6% |

94,9 |

7,4 |

1,02 |

2,04 |

2,0 |

206 |

227 |

|

Орловская область |

54,6 |

0,5% |

83,6 |

5,6 |

0,64 |

1,99 |

3,1 |

176 |

229 |

|

Костромская область |

49,9 |

0,5% |

66,6 |

5,5 |

0,79 |

1,82 |

2,3 |

211 |

230 |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1189,1 |

11,3% |

2484,7 |

4,7 |

1,25 |

2,71 |

2,2 |

192 |

225 |

|

г. Санкт-Петербург |

463,6 |

4,4% |

1230,7 |

4,3 |

1,95 |

3,43 |

1,8 |

172 |

231 |

|

Ленинградская область |

135,0 |

1,3% |

295,4 |

5,1 |

1,44 |

2,77 |

1,9 |

202 |

230 |

|

Вологодская область |

116,1 |

1,1% |

157,9 |

4,3 |

0,85 |

1,79 |

2,1 |

210 |

214 |

|

Архангельская область |

114,8 |

1,1% |

195,8 |

4,4 |

1,06 |

2,21 |

2,1 |

205 |

209 |

|

Республика Коми |

93,1 |

0,9% |

158,6 |

3,9 |

0,99 |

2,13 |

2,2 |

197 |

211 |

|

Калининградская область |

67,8 |

0,6% |

119,1 |

5,2 |

1,27 |

2,11 |

1,7 |

194 |

215 |

|

Мурманская область |

61,9 |

0,6% |

112,3 |

5,5 |

1,03 |

2,32 |

2,2 |

184 |

208 |

|

Республика Карелия |

53,4 |

0,5% |

86,5 |

5,1 |

1,13 |

2,03 |

1,8 |

217 |

216 |

|

Новгородская область |

45,7 |

0,4% |

68,7 |

5,9 |

0,80 |

1,92 |

2,4 |

212 |

220 |

|

Псковская область |

37,9 |

0,4% |

59,7 |

7,5 |

0,86 |

1,92 |

2,2 |

180 |

219 |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

822,7 |

7,8% |

1396,8 |

6,2 |

1,02 |

2,12 |

2,1 |

216 |

229 |

|

Краснодарский край |

303,9 |

2,9% |

530,4 |

6,1 |

1,13 |

2,17 |

1,9 |

161 |

233 |

|

Ростовская область |

242,1 |

2,3% |

413,5 |

6,6 |

1,08 |

2,03 |

1,9 |

204 |

220 |

|

Волгоградская область |

155,8 |

1,5% |

241,9 |

6,4 |

1,03 |

2,02 |

2,0 |

309 |

222 |

|

Астраханская область |

60,5 |

0,6% |

97,4 |

5,9 |

0,92 |

2,11 |

2,3 |

207 |

231 |

|

Республика Калмыкия |

18,4 |

0,2% |

34,6 |

5,0 |

0,81 |

2,53 |

3,1 |

152 |

226 |

|

Республика Адыгея (Адыгея) |

18,1 |

0,2% |

28,8 |

8,5 |

0,85 |

1,95 |

2,3 |

207 |

231 |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

247,8 |

2,3% |

419,1 |

10,3 |

0,88 |

2,06 |

2,3 |

#Н/Д |

233 |

|

Ставропольский край |

149,9 |

1,4% |

230,5 |

6,3 |

0,88 |

1,98 |

2,3 |

236 |

226 |

|

Республика Дагестан |

28,8 |

0,3% |

64,8 |

24,2 |

1,03 |

2,71 |

2,6 |

268 |

245 |

|

Кабардино-Балкарская Республика |

23,5 |

0,2% |

41,9 |

9,9 |

0,83 |

2,22 |

2,7 |

209 |

225 |

|

Республика Северная Осетия |

22,7 |

0,2% |

42,3 |

9,0 |

0,89 |

2,22 |

2,5 |

136 |

214 |

|

Карачаево-Черкесская Республика |

12,9 |

0,1% |

22,6 |

10,3 |

1,07 |

2,06 |

1,9 |

209 |

238 |

|

Чеченская Республика |

8,1 |

0,1% |

13,8 |

32,1 |

0,95 |

1,30 |

1,4 |

178 |

252 |

|

Республика Ингушетия |

1,9 |

0,0% |

3,2 |

36,0 |

0,52 |

1,25 |

2,4 |

186 |

261 |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

2617,2 |

24,8% |

3879,7 |

4,4 |

0,90 |

1,98 |

2,2 |

201 |

221 |

|

Республика Татарстан (Татарстан) |

423,1 |

4,0% |

624,7 |

3,3 |

0,71 |

2,19 |

3,1 |

149 |

221 |

|

Республика Башкортостан |

356,0 |

3,4% |

559,6 |

4,2 |

0,89 |

2,06 |

2,3 |

184 |

216 |

|

Самарская область |

273,8 |

2,6% |

406,4 |

4,6 |

1,02 |

1,92 |

1,9 |

210 |

222 |

|

Пермский край |

248,0 |

2,3% |

365,4 |

4,2 |

1,00 |

1,92 |

1,9 |

214 |

218 |

|

Нижегородская область |

236,2 |

2,2% |

387,7 |

5,7 |

1,17 |

2,17 |

1,9 |

207 |

219 |

|

Оренбургская область |

173,5 |

1,6% |

254,0 |

4,6 |

0,86 |

1,85 |

2,2 |

221 |

225 |

|

Саратовская область |

164,8 |

1,6% |

246,3 |

6,1 |

0,91 |

1,90 |

2,1 |

218 |

231 |

|

Удмуртская Республика |

161,4 |

1,5% |

213,6 |

3,5 |

0,89 |

1,83 |

2,1 |

232 |

221 |

|

Чувашская Республика - Чувашия |

134,8 |

1,3% |

195,8 |

3,5 |

0,69 |

1,93 |

2,8 |

165 |

228 |

|

Кировская область |

125,5 |

1,2% |

165,8 |

4,5 |

0,84 |

1,71 |

2,0 |

200 |

220 |

|

Ульяновская область |

118,4 |

1,1% |

157,1 |

4,3 |

0,82 |

1,78 |

2,2 |

202 |

219 |

|

Пензенская область |

88,8 |

0,8% |

135,7 |

6,2 |

1,06 |

1,93 |

1,8 |

204 |

229 |

|

Республика Марий Эл |

57,4 |

0,5% |

78,9 |

4,6 |

0,80 |

1,71 |

2,1 |

227 |

211 |

|

Республика Мордовия |

55,6 |

0,5% |

88,8 |

5,8 |

0,91 |

2,16 |

2,4 |

230 |

236 |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1218,3 |

11,5% |

2190,8 |

3,9 |

1,19 |

2,22 |

1,9 |

212 |

220 |

|

Тюменская область |

470,4 |

4,5% |

1025,5 |

2,6 |

1,34 |

2,62 |

2,0 |

222 |

226 |

|

в том числе Ханты-Мансийский автономный округ - Югра |

220,0 |

2,1% |

507,9 |

2,5 |

1,45 |

2,75 |

1,9 |

210 |

219 |

|

в том числе Ямало-Ненецкий автономный округ |

81,1 |

0,8% |

204,5 |

2,3 |

1,53 |

3,05 |

2,0 |

262 |

229 |

|

Свердловская область |

351,7 |

3,3% |

641,1 |

4,9 |

1,26 |

2,27 |

1,8 |

202 |

221 |

|

Челябинская область |

332,1 |

3,1% |

430,1 |

4,2 |

0,90 |

1,68 |

1,9 |

163 |

201 |

|

Курганская область |

64,2 |

0,6% |

94,1 |

5,8 |

0,99 |

1,71 |

1,7 |

341 |

231 |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

1509,0 |

14,3% |

2388,4 |

4,9 |

0,99 |

2,09 |

2,1 |

193 |

216 |

|

Новосибирская область |

275,5 |

2,6% |

483,5 |

3,8 |

1,23 |

2,31 |

1,9 |

203 |

223 |

|

Красноярский край |

271,8 |

2,6% |

462,8 |

4,1 |

1,11 |

2,22 |

2,0 |

190 |

209 |

|

Иркутская область |

200,3 |

1,9% |

323,3 |

4,6 |

1,05 |

2,21 |

2,1< ИСТОЧНИК:

пресс-служба Циан

ИСТОЧНИК ФОТО:

https://schetavbanke.com

Подписывайтесь на нас:

10.07.2017 11:51

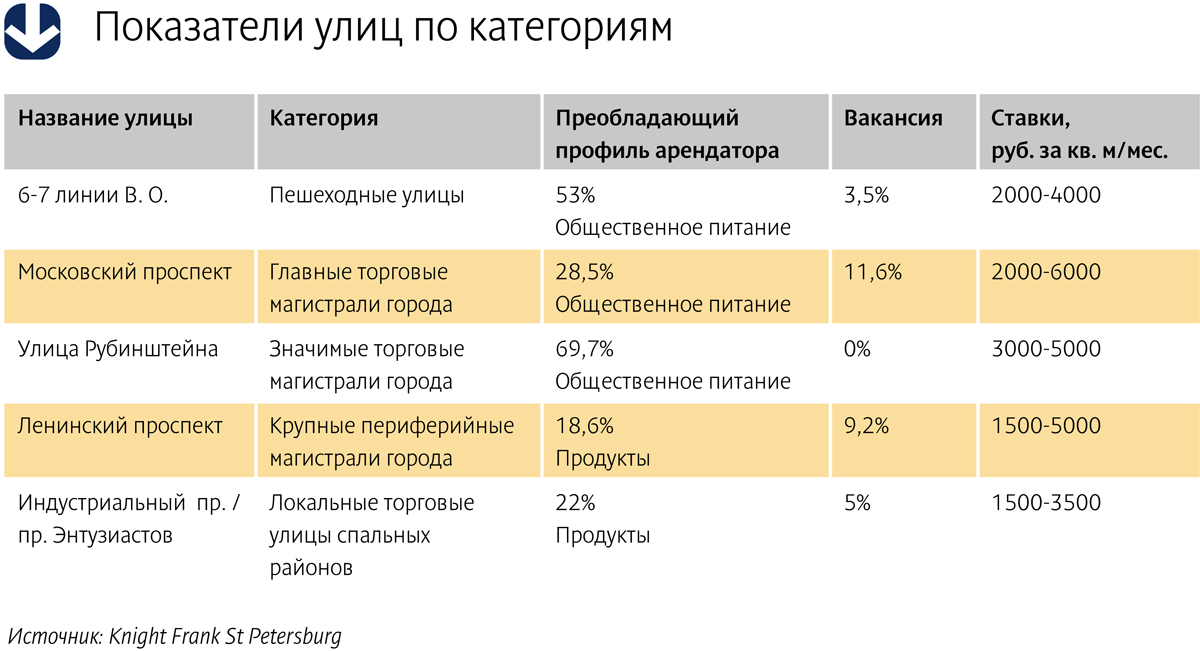

Индикатором, характеризующим состояние ритейла Петербурга, является Невский проспект. За последние пять лет качественный состав торговых объектов здесь сильно изменился. Практически не осталось fashion-брендов (они теперь выбирают для размещения современные ТЦ), их место заняли общепит и сувенирные магазины. В рамках прошедшего в конце июня текущего года мероприятия «Центр переговоров. Торговая недвижимость», организованного ИД RETAILER, состоялась аналитическая конференция, посвященная вопросам развития торговых центров и стрит-ритейла Петербурга. «Строительный Еженедельник» выступил информационным партнером мероприятия. Внутренняя работа Юлия Кузнецова, старший консультант департамента торговой недвижимости Colliers International, рассказала на конференции о тенденциях развития торговых центров: «Несмотря на сложности в экономике, уровень вакансии в качественных торговых центрах составляет всего 1-2%, а в комплексах, нуждающихся в ремаркетинге и реконцепции, – 6-10%. Чтобы сохранить покупателей, девелоперы увеличивают в составе торговых центров долю развлекательных центров и общепита. Арендаторы, в свою очередь, стремятся к расширению аудитории покупателей, оптимизируют форматы, проводят акции, привлекают дизайнеров к оформлению магазинов». На ближайшие два года значимых открытий новых ТРК в Петербурге не запланировано. В 2019 году должен заработать ТЦ «МЕГА ИКЕА» в поселке Новоселье Ломоносовского района Ленобласти. «Интересно отметить, что до 2015 года в подавляющем большинстве случаев на рынок выводили проекты российские девелоперы, проекты после 2015-го – в основном иностранные», – говорит Юлия Кузнецова. На фоне отсутствия новых проектов растет число реконцепций функционирующих объектов. Так, сейчас стадию реконцепции проходят ТРК «Капитолий» на Коломяжском проспекте, ТРК «ПИК» на Сенной площади, ТРК Atlantic City на улице Савушкина и др. «Сейчас рынок возможностей, но не для согласования коммерческих условий в новых объектах, как это было раньше, а в плане работы с тем, что есть: смены формата, улучшения сервиса. В ближайшие два года мы будем работать в условиях того рынка, который уже сформировался», – резюмирует Юлия Кузнецова. О спросе и предложении на основных торговых магистралях Петербурга рассказала Анна Лапченко, руководитель проектов торговой недвижимости Knight Frank St Petersburg, отметив при этом: «На главных и значимых торговых магистралях города, а также пешеходных улицах, лидирующим профилем арендаторов стал общепит и магазины продуктов». Для примера: на пешеходных 6-й и 7-й линиях В. О. 53% арендаторов относятся к общепиту, вакансия составляет 3,5%, ставки аренды – от 2000 до 4000 рублей за кв. м/мес. На Московском проспекте, одной из главных торговых магистралей города, преобладающим арендатором также является общепит – 28,5%, вакансия составляет 11,6%, а ставки аренды – от 2000 до 6000 рублей за кв. м/мес. (см. таблицу). Из событий, влияющих на планы ритейлеров, Анна Лапченко называет преобразование части Большой Морской улицы от Невского проспекта до Дворцовой площади в пешеходную зону. Пешеходных зон в Петербурге немного, и они весьма востребованы у ритейлеров. Анна Лапченко также отмечает новый виток интереса к Старо-Невскому проспекту со стороны мировых брендов после открытия там магазина Louis Vuitton. После этого события арендные ставки выросли на 30%, говорит она. Кроме того, максимальная заполненность коммерческих помещений улицы Рубинштейна стимулирует к развитию Загородный и Владимирский проспекты, а реорганизация общественного пространства на Сенной площади (демонтаж торговых павильонов) привела к росту интереса к локации со стороны крупных сетевых компаний, среди которых опять же немало предприятий общепита. Борьба со старением Торговые объекты, выведенные на рынок в 1990-е и 2000-е, сегодня начинают устаревать и не выдерживают конкуренции с современными качественными объектами. «Некоторые из наших объектов уже отпраздновали 20-летний юбилей, – рассказывает Александр Москвитин, коммерческий директор управляющей компании «Адамант». – Классическая проблема: прекрасная локция, но при этом размытый пул арендаторов и устаревшие концепции. Еще в 2005 году мы инициировали реконцепцию одного из торговых центров. Первый опыт показал, что наилучший в 99% случаев с точки зрения экономики вариант – проводить реконструкцию без закрытия объекта, что позволяет не терять ни арендаторов, ни посетителей торговых центров. Сейчас мы проводим одновременно 9 реконструкций». «Необходимость реконцепции обусловлена сегодня целым рядом причин, в том числе и общим снижением покупательского спроса, и отсутствием на рынке новых объектов, – считает Дмитрий Абрамов, генеральный директор МФК «Пассаж», партнер Jensen Group. – Качественные преобразования должны происходить в торговых комплексах регулярно, неправильно ограничиваться только однократными точечными изменениями». Как говорит Дмитрий Абрамов, преобразования в торговом центре обычно проходят по двум сценариям – меняется концепция в целом или другие характеристики объекта: «Например, в ТЦ RIVER HOUSE мы пошли по пути смены якорных арендаторов. Так, замена предыдущего оператора на гипермаркет О’КЕЙ привела к росту покупательского потока на 50%». Совсем другая задача – сделать МФК «Пассаж» (который в следующем году отметит 170-летний юбилей) полноценным участником современного рынка торговой недвижимости. (Jensen Group приобрела «Пассаж» в 2011 году у банка ВТБ. – Прим. «СЕ».) «Изменения в МФК «Пассаж», которые мы производим, касаются как концепции, так и конструктива самого здания, которое является объектом культурного наследия, – рассказывает Дмитрий Абрамов. – Мы «пересадили» здание на новый фундамент и задействовали площадь цокольного этажа, который полностью займет супермаркет «Лэнд». Для сети «Лэнд» это уже второй супермаркет на Невском проспекте. В прошлом году сеть стала оператором продуктового магазина в ТК «Невский центр». Надо отметить, что продуктовые сети все больше осваивают Невский проспект. В торговом комплексе «Перинные ряды» на Думской улице недавно открылся «Перекресток». Сейчас в «Пассаже» в помещении для супермаркета «Лэнд» идут работы по отделке, прокладке инженерных коммуникаций, а также устройству лифтов. «Открытие супермаркета планируется весной следующего года. Все работы проводятся без закрытия здания», – подчеркнул Дмитрий Абрамов. Кроме того, идет работа по реконструкции одной из ключевых входных групп «Пассажа», где будет вход в супермаркет, ресторан и детский развлекательный центр. Кстати, количество кофеен и кондитерских в МФК «Пассаж» после реконструкции увеличится до 12-ти. «У любого торгового комплекса много точек роста, надо только обращать внимание на современные тренды и соразмерять их с преимуществами и недостатками конкретного объекта, – резюмирует Александр Ионов, генеральный директор CityProfit (компания принимала участие в разработке реконцепции ТРК «ПИК» на Сенной площади – прим. «СЕ»). – В ТРК "ПИК" мы также начали изменения с цоколя здания, в котором достаточно неудачно до последнего времени размещались гипермаркет «Перекресток» и небольшая парковка. Мы сняли перекрытия первого этажа и освободили большое пространство, сделав удобным сообщение между цокольным и первым этажами в районе атриума. Кроме того, изменили местоположение входа в «Перекресток». Экономика проекта увеличилась минимум в два раза».

Справка ИД RETAILER занимается развитием каналов коммуникации для участников потребительского рынка уже 14 лет. В управлении компании находятся портал www.RETAILER.ru («Ежедневные коммуникации»), деловые мероприятия в форматах RETAILER Сongress, RETAILER Club, Центры переговоров по торговой недвижимости, Центры переговоров по технологиям для розничных компаний. Формат Центра переговоров разработан в ИД RETAILER в 2014 году. Суть проекта – организация прямых эффективных переговоров между покупателями и продавцами, арендаторами и арендодателями торговой недвижимости. ВЫПУСК ГАЗЕТЫ:

Строительный Еженедельник №20 (766) от 10.07.2017

РУБРИКА:

Коммерческая недвижимость

АВТОР: Ольга Фельдман

ИСТОЧНИК ФОТО:

Андрей Макаров

МЕТКИ:

НЕВСКИЙ ПРОСПЕКТ, СТРИТ-ФУД

Подписывайтесь на нас:

03.07.2017 10:42

Кварталы новостроек на проспекте Маршала Блюхера на фоне окружающих его «сталинок», «хрущевок» и индустриальных пейзажей смотрятся очень контрастно. Плотность застройки данной локации немногим уступает Мурино и Кудрово, однако главный ее плюс – близость к центру города. Массовое жилищное строительство возле станции метро «Лесная» ведется преимущественно на территориях бывших промышленных и складских зон. Ранее земли принадлежали Минобороны, но несколько лет назад их начали стремительно выкупать крупнейшие петербургские застройщики. По оценкам экспертов, к началу этого года в новых кварталах было сдано более 200 тыс. кв. м жилья. Точки активности Сегодня у станции метро «Лесная» на разной стадии реализации насчитывается около 20 проектов жилой недвижимости. Управляющий директор департамента инвестиций в недвижимость Becar Asset Management Group Катерина Соболева разделила район у станции метро «Лесная» на три локации, где жилищное строительство ведется наиболее активно. Первая и самая востребованная у девелоперов территория находится вдоль проспекта Маршала Блюхера. По данным маркетолога-аналитика ЗАО «БФА-Девелопмент» Юлии Семакиной, наибольший интерес к локации проявили «Группа ЛСР» и «РосСтройИнвест». «Группа ЛСР» построила здесь ЖК «Калейдоскоп», ЖК СINEMA, ЖК «Калина-парк» и ЖК «Калина-парк 2». В портфеле «РосСтройИнвеста» – ЖК «Город мастеров» и ЖК «Утренняя звезда». Недавно в компании заявили о новом проекте – ЖК «Суворов». Это дом переменной этажности (от 18 до 24 этажей). Он рассчитан на 568 квартир, общая жилая площадь объекта составит 30 тыс. кв. м. Объект планируется сдать в 2020 году. Кроме того, в середине июня Градостроительный совет Петербурга рассматривал еще один проект «РосСтройИнвеста», который будет расположен на пр. Маршала Блюхера, 12, лит. В и С, рядом с ЖК «Суворов». Строительный холдинг планирует построить 88 тыс. кв. м жилья на территории в 5,6 га. Члены Градсовета рекомендовали сделать жилой квартал менее однообразным и отправили его на доработку. Была утверждена высотность зданий: она будет переменной, от 12 до 17 этажей. «Изначально мы здесь хотели построить дома высотой 75 м, однако после последней редакции ПЗЗ было принято решение ограничиться 55 м», – пояснил председатель правления ГК «РосСтройИнвест» Игорь Креславский. Также эту локацию облюбовала ГК «ЦДС», построив здесь ЖК «Кантемировский». ГК «КВС» сдала в 2015 году ЖК «Иван-да-Марья», а через год планирует сдать ЖК «Кирилл и Дарья». У Setl City на данном участке есть два полностью реализованных объекта («Атланта» и «Атланта 2») и третий находится на стадии строительства – ЖК «Полюстрово Парк». Также в районе станции метро «Лесная» свои объекты строят «ЛенСпецСМУ», «Лидер Групп», «Пионер», «Графит», «КапСтрой». Ко второй локации, активно осваиваемой застройщиками, Катерина Соболева отнесла участки на Новолитовской улице. Здесь появился проект «LIFE-Лесная» от ГК «Пионер». Там же, около метро, компания Setl Сity приобрела земельный участок и планирует построить на нем ЖК. И третья точка нового жилищного строительства в данной локации – это участки ближе к набережной Невы. Здесь в 2019 году появится апарт-отель «Vertical на Мужества» под управлением компании NAI Becar (строительство ведет «СтройАльянс»), также планируется строительство объектов «Арсенал-Недвижимости» и «ЛенСпецСМУ», ожидается появление жилых комплексов бизнес-класса. Комфорт повыше Сегодня приобрести квартиру в районе «Лесной» можно в 15 комплексах. Стоимость жилья зависит от уровня и класса жилого комплекса, а также от стадии строительства. Минимальная цена – 1,9 млн рублей за квартиру-студию (ЖК «Суворов» от «Росстройинвеста»). «Стоимость квадратного метра варьируется от 69 до 162 тыс. рублей. Наибольшее количество квартир в продаже – у проекта «Калейдоскоп» от компании «ЛСР. Недвижимость Северо-Запад», а именно – 396. В комплексе «Life-Лесная» от застройщика «Пионер» в предложении 305 квартир», – предоставила данные Юлия Семакина. По данным руководителя отдела исследований Knight Frank St Petersburg Светланы Московченко, средняя цена объектов данной локации составляет около 92 тыс. рублей за кв. м. По большей части возле «Лесной» строятся дома класса «эконом плюс» и «комфорт». Однако, как сообщила директор департамента жилой недвижимости Colliers International в Санкт-Петербурге Елизавета Конвей, сегодня разрабатывается целый ряд проектов КОТ в классе «высокий комфорт», которые должны выйти в продажу в 2017-2020 годах. Это ЖК «Leningrad» («Лидер Групп»), «Усадьба на Ланском» («С.Э.Р»), «Дом у Березового сада» («Эльба») и «Георг Ландрин» («Абсолют Строй Сервис»). Спрос стабилен Эксперты сошлись во мнении: спрос на жилье в данной локации высок. Это вполне обосновано, во-первых, из-за близости к метро. До станции «Лесная» – 1-1,5 км, до «Площадь Мужества» или «Выборгской» – 3 км. Во-вторых, рядом находятся магистрали городского значения – ул. Кантемировская и Большой Сампсониевский проспект. «Одно из достоинств территории – местоположение. Отсюда можно без проблем попасть в любой район города. Наличие метро и развитой инфраструктуры – вот основные критерии, которые привлекают людей», – сказала Катерина Соболева. Однако часто дороги бывают очень загружены, жильцы жалуются на сложности выезда из новых кварталов. В отличие от других проектов квартальной застройки, в районе «Лесной» проблемы нехватки соцобъектов стоят не так остро. «Район давно сложился. Здесь есть школы, детские сады, магазины, большой торговый центр», – комментирует Катерина Соболева. По поводу обилия соцобъектов Светлана Московченко со своими коллегами не согласна: «Среди минусов локации – нехватка объектов социальной инфраструктуры». Игорь Креславский обнадежил – согласно расчетам администрации Калининского района, детских садов и школ в новом квартале будет хватать. Однако в данной локации мало спортивных объектов, поэтому было принято решение построить крытую ледовую спортивную арену с искусственным льдом. Ее возведет ГК «РосСтройИнвест» одновременно с новым жилым комплексом на Блюхера, 12. Главный минусом локации, по мнению экспертов рынка, является высокая плотность застройки. На втором месте антирейтинга территории – обилие промышленных зон и нехватка зелени. Тем не менее, проекты, реализуемые в массовом сегменте в этой локации, будут продолжать пользоваться стабильным спросом. Мнение Анжелика Альшаева, управляющая ООО «КВС. Агентство недвижимости»: – Калининский район является одним из самых востребованных как среди девелоперов, так и у покупателей недвижимости. Его отличает хорошая транспортная доступность, сложившаяся коммерческая инфраструктура, большой выбор детских садов и школ, благоприятная экологическая среда. Характеристики локации, а также наличие свободных территорий под застройку вызвали в окрестностях станции метро «Лесная» настоящий бум жилищного строительства. Основная активность сосредоточена в районе проспектов Маршала Блюхера и Лабораторного, Кушелевской дороги. Мы реализуем в этой локации уже второй жилой проект. Первый – комплекс «Иван-да-Марья» на Лабораторном проспекте – сдан в 2015 году, и уже через полгода после сдачи в эксплуатацию в нем не осталось непроданных квартир. Новый проект – жилой комплекс «Кирилл и Дарья» – «КВС» возводит практически рядом с ним, в полутора километрах от «Лесной». Примечательно, что заметная часть покупателей – это жители ЖК «Иван-да-Марья». Люди оценили качество нашего строительства и возвращаются к нам за новыми квартирами. Жилой комплекс «Кирилл и Дарья» представляет собой три кирпично-монолитных жилых секции высотой в 13, 15 и 16 этажей. Всего в комплексе будет более 800 квартир, первую очередь (248 квартир) мы сдаем уже в конце следующего года. Квартиры – от студий до 4-комнатных, с хорошими планировками, все с полной чистовой отделкой. В местах общего пользования предусмотрено хранение колясок и велосипедов. Запроектированы два встроенно-пристроенных паркинга на 480 автомобилей, на первых этажах запроектированы коммерческие помещения, в которых разместятся аптеки, магазины и другие сервисы для жителей. Для малышей построим свой детский сад с бассейном. Закир Муратов, генеральный директор ООО «КапСтрой», почетный строитель России: – У станции метро «Лесная» ООО «КапСтрой» строит 16-этажный жилой комплекс комфорт-класса «Фламинго». Первая очередь на 337 квартир построена, вторую очередь (239 квартир) сдаем в январе 2018 года. В составе комплекса – подземный паркинг, фонтан с зоной отдыха, две детские площадки, спортплощадка, площадка для барбекю, летний кинотеатр. Закрытая охраняемая территория. На первом этаже магазины и коммерческие помещения. Большой выбор квартир: студии (30,5 кв. м) и евро-студии (31,4 кв. м), 1-комнатные квартиры (от 37 до 47 кв. м), 2-комнатные квартиры (от 56 до 71 кв. м), 3-комнатные квартиры (90 кв. м). Стоимость квартир – от 78 тыс. руб./кв. м. Комплекс находится недалеко от центра Санкт-Петербурга. Станция метро «Лесная» в пешеходной доступности, рядом проектируется станция «Арсенальная». Вопросы по инженерному обеспечению объекта решены. В жилом комплексе есть электричество, подключены и функционируют системы водоснабжения и теплоснабжения, канализация. Лифты работают. Игорь Креславский, председатель правления ГК «РосСтройИнвест»: – В районе проспекта Маршала Блюхера мы реализовали уже два жилых комплекса: «Утренняя звезда» и «Город мастеров». И планируем построить еще два. Один из первоочередных вопросов, которые надо решить в данной локации, – строительство внутриквартальных дорог и проездов. Особенно в квартале 24-27, где жилые комплексы уже сданы. Этим сегодня занимается администрация города. В свою очередь, мы за свой счет проведем проектирование пробивки улицы Бестужевской до Кушелевского путепровода. Юрий Ильин, директор по работе с инвесторами и связям с общественностью «Группы ЛСР»: – Калининский район пользуется особой популярностью у жителей Петербурга. Это место, в котором прекрасно развита вся необходимая для комфортной жизни инфраструктура – социальная, торговая, транспортная, досуговая. Здесь много парков и зеленых зон. Именно поэтому эта локация привлекательна не только для покупателей, но и для самих застройщиков. «Группа ЛСР» здесь строит жилые комплексы «Калейдоскоп» и СINEMA. Недавно мы завершили строительство ЖК «Калина-парк 2» – это второй этап масштабного проекта «Группы ЛСР» по застройке территории рядом со станцией метро «Лесная». Все три комплекса находятся недалеко друг от друга и обеспечены всей необходимой инфраструктурой, в том числе и социальной. Так, в прошлом году в составе ЖК «Калина-парк 2» появилась самая большая в городе школа на 1375 мест, открылся детский сад для 180 малышей. До конца года здесь появятся еще одна школа и детский сад, и всем этим жители домов смогут в скором времени воспользоваться. ВЫПУСК ГАЗЕТЫ:

Строительный Еженедельник №19 (764) от 03.07.2017

РУБРИКА:

Точки роста

АВТОР: Ольга Кантемирова

ИСТОЧНИК ФОТО:

Никита Крючков

Подписывайтесь на нас:

|