Самые дорогие однокомнатные квартиры в петербургских новостройках

Циан проанализировал состав предложения по однокомнатным квартирам в новостройках Санкт-Петербурга. По заявленной стоимости лотов лидируют комплексы, которые находятся на островах (Петровском, Крестовском, Каменном, Петроградском) или Старо-Невском проспекте. К этим двум локациям относятся девять из десяти проектов, указанных в рейтинге Циан.

1 место. 41,56 млн рублей / 60,15 кв. м

ЖК One Trinity Place / Ввод в эксплуатацию: 1 квартал 2021 года

https://spb.cian.ru/zhiloy-kompleks-one-trinity-place-sankt-peterburg-45671/

https://spb.cian.ru/sale/flat/239244225/

Стоимость самой дорогой из комнатных квартир, представленных на петербургском рынке первичной недвижимости, составляет 41,56 млн рублей. Столько стоит объект площадью 60,15 кв. м в элитном комплексе One Trinity Place на берегу Малой Невки (набережная Адмирала Лазарева). Преимущества окружающей исторической локации подчеркиваются огромными окнами по 12 кв. м.

2 место. 28,95 млн рублей / 57,90 кв. м

ЖК Del Arte / Ввод в эксплуатацию: сдан в 2016 году

https://spb.cian.ru/sale/flat/244728482/

https://spb.cian.ru/zhiloy-kompleks-del-arte-sankt-peterburg-7488/

В начале 2016 г. на Каменном острове, вблизи парка Тихий отдых, был достроен комплекс Del Arte, отделанный путиловским известняком, мрамором и массивом дуба. За 28,95 млн рублей по этому адресу можно купить однокомнатную резиденцию площадью 57,90 кв. м и высотой потолков 3,6 м.

3 место. 28,30 млн рублей / 76,29 кв. м

ЖК Neva Haus / Ввод в эксплуатацию: 2 квартал 2021 года

https://spb.cian.ru/zhiloy-kompleks-neva-haus-sankt-peterburg-45243/

https://spb.cian.ru/sale/flat/246150565/

Едва ли не главной улицей для рынка высокобюджетной недвижимости Санкт-Пеербурга становится Петровский проспект. Так, в ЖК Neva Haus, который выходит на Малую Невку, прайс на однокомнатные квартиры доходит до 28,30 млн рублей. Эту планку обозначает объект площадью 76,29 кв. м на пятом этаже. Получить ключи от него можно будет после первого квартала текущего года.

4 место. 27,18 млн рублей / 45,30 кв. м

ЖК Esper Club / Ввод в эксплуатацию: сдан в 2020 году

https://spb.cian.ru/zhiloy-kompleks-esper-club-sankt-peterburg-36512/

https://spb.cian.ru/sale/flat/241867320/

На Крестовском острове бюджет однокомнатных квартир поднимается до уровня в 27,18 млн рублей. Это лот из фонда сданного ЖК Esper Club. Планировка предусматривает наличие холла 11,6 кв. м, балкона 9,9 кв. м, двух санузлов. Общая площадь объекта равна 45,30 кв. м.

5 место. 23,98 млн рублей / 77,35 кв. м

ЖК White House / Ввод в эксплуатацию: 1 квартал 2021 года

https://spb.cian.ru/zhiloy-kompleks-white-house-sankt-peterburg-1731104/

https://spb.cian.ru/sale/flat/239273364/

Еще одна локация, где встречаются однокомнатные квартиры с бюджетом 20+ млн рублей – Ботанический сад. К югу от него, на Карповке, возводится восьмиэтажный ЖК White House. За объект на шестом этаже площадью 77,35 кв. м девелопер надеется выручить 23,98 млн рублей.

6 место. 18,55 млн рублей / 52,25 кв. м

ЖК ID Moskovskiy / Ввод в эксплуатацию: 4 квартал 2022 года

https://spb.cian.ru/zhiloy-kompleks-id-moskovskiy-sankt-peterburg-2301645/

https://spb.cian.ru/sale/flat/248652199/

За пределами Петроградского района самое дорогое предложение в категории однокомнатных квартир зафиксировано в ЖК ID Moskovskiy, который возводится у станции метро «Фрунзенская», за Обводным каналом. Покупка лота с габаритами 52,25 кв. м здесь обойдется в 18,55 рублей. В проект заложены спа-зона на эксплуатируемой кровли и собственный детский сад.

7 место. 18,32 млн рублей / 62,05 кв. м

ЖК «Новый Невский» / Ввод в эксплуатацию: 4 квартал 2021 года

https://spb.cian.ru/zhiloy-kompleks-novyy-nevskiy-sankt-peterburg-381787/

https://spb.cian.ru/sale/flat/222713482/

На Старо-Невском проспекте ценовой максимум для однокомнатный квартир равен 18,32 млн рублей. Он связан с комплексом под названием «Новый Невский». Чек объекта на верхнем седьмом этаже (62,05 кв. м) неоднократно менялся с момента выхода в экспозицию. Так, еще год назад он был на 3,5 млн дешевле.

8 место. 17,32 млн рублей / 53,00 кв. м в

АК Royal Park / Ввод в эксплуатацию: сдан в 2018 году

https://spb.cian.ru/zhiloy-kompleks-apartkompleks-royal-park-sankt-peterburg-8822/

https://spb.cian.ru/sale/flat/248728670/

В комплексе Royal Park, особенностью которого является развитая инфраструктура для занятий яхтингом, однокомнатные апартаменты площадью 53,0 кв. м имеют прайс 17,32 млн рублей. Местное предложение отличается привлекательными видовыми характеристиками: купол Исаакиевского собора, шпиль Адмиралтейства, Тучков мост, панорамы Малой Невы.

9 место. 17,14 млн рублей / 49,73 кв. м

ЖК Familia / Ввод в эксплуатацию: 3 квартал 2022 года

https://spb.cian.ru/zhiloy-kompleks-familia-sankt-peterburg-51244/

https://spb.cian.ru/sale/flat/238180950/

На Петровском проспекте базируется и клубный дом Familia. Его сдача анонсирована на третий квартал 2022 г. Он также входит в десятку петербургских новостроек с самым высоким прайсом на однокомнатные квартиры. В частности, лот площадью 49,73 кв. м (из них 16,00 кв. м занимает кухня) на верхнем этаже оценен застройщиком в 17,14 млн рублей.

10 место. 15,60 млн рублей / 46,55 кв. м в

ЖК Grand House / Ввод в эксплуатацию: 2 квартал 2021 года

https://spb.cian.ru/zhiloy-kompleks-grand-house-sankt-peterburg-49041/

https://spb.cian.ru/sale/flat/249628346/

По соседству с упомянутом ЖК «Новый Невский» расположен еще один адрес с высокобюджетными «однушками» – ЖК Grand House. Ожидается, что строительные работы завершатся к середине 2021 г. Среди преимуществ проекта следует назвать декоративную подсветку, благоустроенный внутренний двор, 3-метровые потолки и панорамные виды на Александро-Невскую лавру. В комплексе девять этажей, на седьмом из них есть квартира площадью 46,55 кв. м. В ее чеке прописана сумма в 15,60 млн рублей.

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

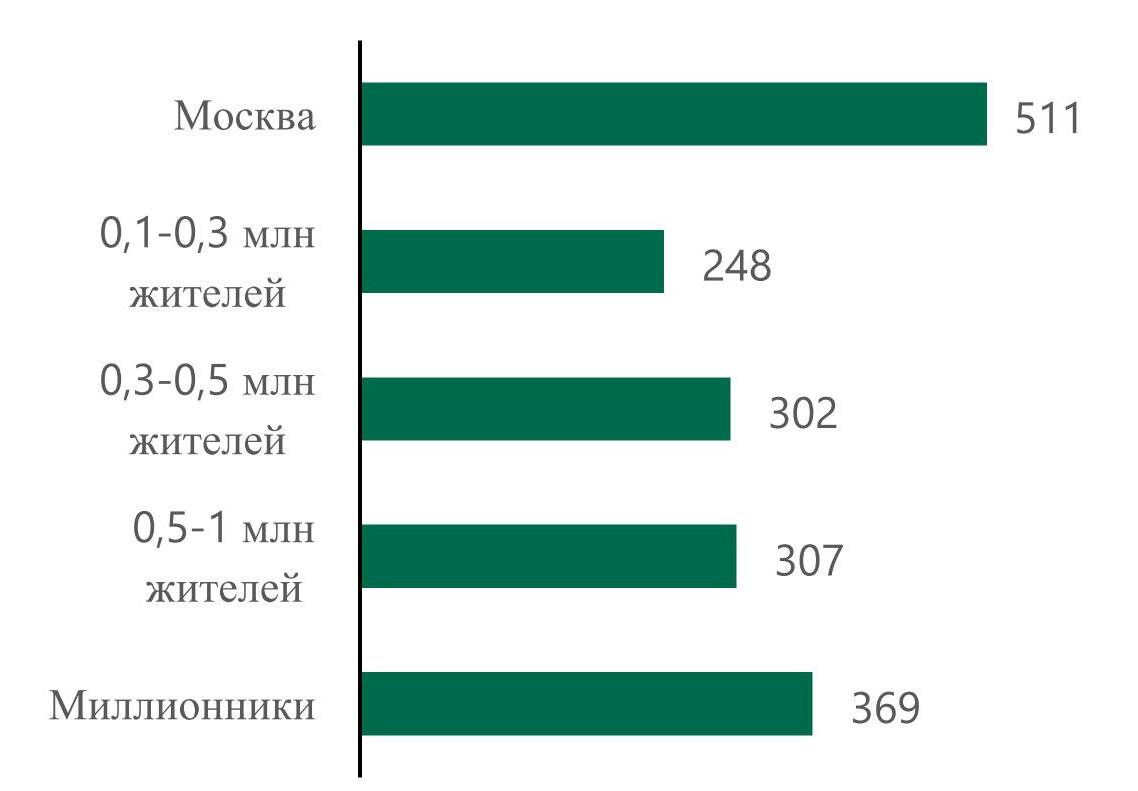

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

По данным Управления Росреестра по Санкт-Петербургу, в 2020 году было зарегистрировано 81,1 тыс. договоров долевого участия (ДДУ), что на 18,6% меньше показателя 2019 года (когда было заключено 99,6 тыс. ДДУ). Снижение показателя связано с техническим выкупом квартир застройщиками в первой половине 2019 года, а также с ограничениями в работе МФЦ во время режима самоизоляции.

По данным Colliers, объем продаж в проектах бизнес- и премиум-класса без учета оптовых продаж[1] (и технического выкупа квартир) вырос на 14% по сравнению с 2019 годом и составил 389 тыс. кв. м.

При этом количество реализованных лотов (включая оптовые сделки) в проектах бизнес- и премиум-класса снизилось на 22% по сравнению с 2019 годом: если в 2019 году девелоперы продали 8,7 тыс. квартир, то в 2020 году этот показатель составил 6,8 тыс. квартир. Снижение количества реализованных квартир также связано с уменьшением числа оптовых сделок – если в 2019 году на них приходилось 25% от количества сделок, то в 2020 году – всего 5%.

При этом средневзвешенная стоимость квадратного метра в сегментах «бизнес» и «премиум» суммарно за год выросла на 17%. По состоянию на декабрь 2020 года, стоимость жилья в проектах бизнес-класса увеличилась на 19% и составила около 205 тыс. руб./кв. м. В премиум-классе показатель за год вырос на 34% и приблизился к 297 тыс. руб./кв. м. На фоне ажиотажного спроса девелоперы гораздо активнее повышали цены. Если раньше стоимость квартир увеличивалась примерно раз в месяц, то в 2020 году застройщики мгновенно реагировали на изменение конъюнктуры предложения. Например, в случае вымывания определенного типа квартир и недостатка предложения на рынке стоимость на данный тип лотов повышалась.

Рост цен также был обусловлен повышением строительной готовности проектов, а также изменением стоимости проектов на старте. Так, переход на проектное финансирование и увеличение себестоимости строительства повышают стоимость новых проектов на 10-15%. По данным ДОМ.РФ, по состоянию на конец декабря 2020 года более 38% от объема строящейся недвижимости Санкт-Петербурга предусматривает использование эскроу-счетов. В 2019 году этот показатель не превышал 12%.

Девелоперам удалось нарастить продажи за счет введения программы льготного ипотечного кредитования. Санкт-Петербург продолжает лидировать по объему выдачи льготной ипотеки. За период действия программы было зарегистрировано 18,5 тыс. ипотечных сделок. С мая по декабрь доля ДДУ с привлечением ипотечных средств в проектах бизнес-класса на первичном рынке составила 61%, тогда как за аналогичный период 2019 года показатель был на уровне 44%. В премиум-классе доля ипотечных сделок составила 33%, хотя за аналогичный период 2019 года была на уровне 24%.

«Если бы не введение льготной ипотечной программы, спрос на первичную жилую недвижимость мог бы сократиться вдвое. Однако ипотека была не единственным драйвером рынка. Существенное влияние на спрос оказали девальвация рубля и общая экономическая неопределенность, – комментирует Елизавета Конвей, директор департамента жилой недвижимости Colliers. – Мы ожидаем, что в 2021 году объем сделок может уменьшиться. Это связано как с вымыванием наиболее интересных и ликвидных предложений, так и с рекордным ростом цен на квартиры в экспозиции».

Объем предложения на первичном рынке недвижимости бизнес- и премиум-класса последние два года постепенно сокращается. Если в 2018 году объем нового предложения бизнес- и премиум-класса составлял 725 тыс. кв. м, то в 2019 и 2020 годах показатель был на уровне 627 тыс. кв. м и 625 тыс. кв. м соответственно. Примечательно, что весомую долю нового предложения формируют корпуса и очереди в уже реализуемых проектах. Например, в 2020 году 20% от объема нового предложения сформировала Группа ЛСР, которая вывела в продажу новые очереди ЖК «Морская набережная» и ЖК «Цивилизация на Неве».

Всего в 2020 году рынок Санкт-Петербурга пополнился 25 новыми проектами, тогда как в 2019 году девелоперы вывели в продажу 27 новых проектов. Подавляющее большинство новых проектов 2020 года сформировали проекты бизнес- и премиум-класса – это 10 и 6 проектов соответственно.

По итогам 2020 года в Санкт-Петербурге было введено в эксплуатацию 3,3 млн кв. м жилья (включая ИЖС), – это на 6% меньше результатов 2019 года. В сегментах «бизнес» и «премиум» объем жилья, введенного в эксплуатацию, составил 291 тыс. кв. м (-14% к 2019 году). Так, завершилась реализация домов бизнес-класса Barcelona («Дом на Ленсовета»), Botanica («Группа Эталон»), Yes Residence («Пионер»), Neva-Neva («Базис-СПб») и Nobelius («ПСК»). Также в эксплуатацию были введены последняя очередь проекта Skandi Klubb (Bonava) и корпуса в рамках кварталов «Граф Орлов» («Л1»), Ligovsky City и Golden City (Glorax Development). Среди проектов премиум-класса завершилось строительство двух домов: «Биография» (RBI) и «Форсайт» («Балтийская коммерция»).

[1] Сделка считается оптовой, если на одно лицо за месяц заключено пять и более ДДУ.