«Метриум»: Самые продаваемые новостройки бизнес-класса 2020 года в Москве

По подсчетам экспертов компании «Метриум», в 2020 году на долю 15 самых успешных проектов новостроек бизнес-класса пришлась почти половина заключенных в Москве договоров долевого участия, хотя всего в столице насчитывается более 100 комплексов бизнес-класса. Суммарно в топ-15 проектов было реализовано почти 12 тыс. квартир.

В 2020 году в Москве застройщики жилых комплексов бизнес-класса заключили с покупателями (физическими лицами) почти 25 тыс. договоров долевого участия (квартиры и апартаменты). Порядка 48% (11,9 тыс. ДДУ) из них пришлись на долю 15 самых популярных у дольщиков проектов. Количество заключенных ДДУ[1] таким образом увеличилось на 45% по сравнению с 2019 годом. В 2019 году топ-15 проектов бизнес-класса аккумулировал 50% спроса на жилье этого сегмента.

На первом месте по итогам года оказался жилой комплекс бизнес-класса «Символ», который реализует компания «Донстрой» в районе Лефоротово на востоке Москвы. В этом комплексе за год продали почти 1,3 тыс. квартир, заключая с покупателями в среднем каждый месяц более 100 соглашений. В целом в проекте «Символ» были зарегистрированы 5,1% от общего числа сделок на рынке новостроек бизнес-класса.

На втором месте, как и в 2019 году, жилой комплекс «Метрополия» от компании MR Group, который возводится в Южнопортовом районе на юго-востоке Москвы. Девелоперу удалось реализовать 1,2 тыс. лотов в этом проекте (около 100 объектов в месяц), что равно 4,9% от суммарного количества договоров долевого участия в Москве за год.

На третьей позиции оказался жилой комплекс «Сердце столицы» («Донстрой»). Он реализуется в районе Хорошёво-Мнёвники на северо-западе Москвы. Средний темп продаж в этом проекте в течение года составил порядка 92 лотов в месяц, а всего было продано немногим менее 1,2 тыс. штук. Доля проекта на рынке новостроек бизнес-класса составила 4,5%.

Самые продаваемые новостройки бизнес-класса в Москве в 2020 году*

|

|

|

Проект |

Район |

Число ДДУ |

Доля в общем кол-ве ДДУ в бизнес-классе |

Средняя цена предложения в декабре 2020 года, тыс. руб/кв.м (квартиры) |

|

1 |

▲ |

Символ |

Лефортово |

1 274 |

5,1% |

258,8 |

|

2 |

▬ |

Метрополия |

Южнопортовый |

1 220 |

4,9% |

242,7 |

|

3 |

▼ |

Сердце Столицы |

Хорошёво-Мнёвники |

1 117 |

4,5% |

297,9** |

|

4 |

▲ |

Headliner |

Пресненский |

874 |

3,5% |

286,2 |

|

5 |

▲ |

Селигер Сити |

Западное Дегунино |

816 |

3,3% |

240,0 |

|

6 |

▼ |

Now. Квартал на набережной |

Даниловский |

792 |

3,2% |

311,8 |

|

7 |

▲ |

ЗИЛАРТ |

Даниловский |

779 |

3,1% |

362,6 |

|

8 |

▼ |

КутузовGRAD II |

Можайский |

760 |

3,1% |

279,2 |

|

9 |

▼ |

Настоящее |

Раменки |

757 |

3,1% |

341,7 |

|

10 |

▼ |

Balance |

Рязанский |

628 |

2,5% |

258,7 |

|

11 |

▼ |

Крылья |

Раменки |

614 |

2,5% |

314,5 |

|

12 |

▲ |

ILOVE |

Останкинский |

576 |

2,3% |

277,1 |

|

13 |

▲ |

City Bay |

Покровское-Стрешнево |

572 |

2,3% |

237,2 |

|

14 |

▼ |

Ривер Парк |

Нагатинский затон |

550 |

2,2% |

264,2 |

|

15 |

▼ |

Западный порт |

Филевский парк |

534 |

2,2% |

290,0 |

*Учитываются сделки со всеми физическими лицами, заключившими не более трех ДДУ одновременно.

**Цена в III квартале на момент завершения продаж

Источник: «Метруим»

Эксперты «Метриум» отмечают, что темпы продаж в самых востребованных новостройках бизнес-класса составляют более 1,1 тыс. квартир за 12 месяцев, что сопоставимо с уровнем спроса на успешные проекты массового сегмента. В 2020 году в наиболее продаваемых ЖК комфорт-класса застройщики реализовывали по 1,2-1,8 тыс. квартир.

«В 2020 году спрос на новостройки бизнес-класса заметно вырос, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Особенно востребованными были крупные проекты с умеренными для бизнес-класса ценами (менее 300 тыс. рублей за кв.м.). Спрос на них был простимулирован снижением ставок по ипотеке, а также ростом инвестиционной активности на фоне ослабления рубля и снижения доходности разных активов. В 2021 году, полагаю, ситуация принципиально не изменится: по-прежнему покупатели жилья бизнес-класса будут приобретать наиболее доступные квартиры».

[1] Динамика количества сделок с квартирами и апартаментами в новостройках бизнес-класса в совокупности.

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

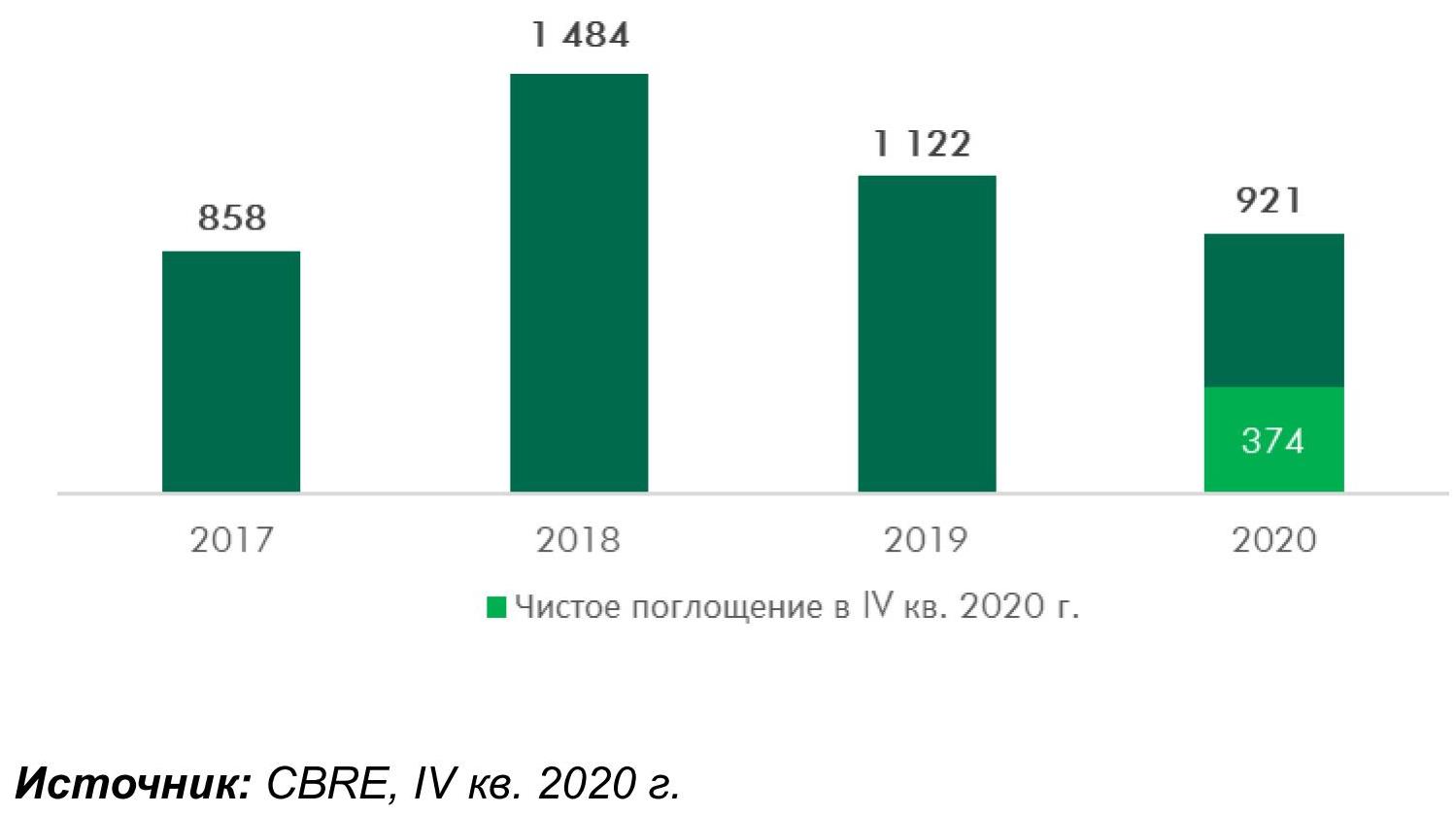

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

По данным международной консалтинговой компании Colliers International, в 2020 году уровень вакантности на основных торговых коридорах Санкт-Петербурга достиг 15,7% - это максимальное значение за последние пять лет. При этом количество закрытий в прошедшем году увеличилось в 3,5 раза, а новые магазины и заведения общепита открывались на 30% чаще.

По итогам 2020 года доля свободных помещений на основных торговых коридорах Северной Столицы достигла максимального значения за последние пять лет – 15,7% – увеличившись за год на 7,6 п.п. Рост вакантности стал следствием пандемии коронавируса и связанными с ней ограничениями в деятельности предприятий торговли и общепита. Самый резкий рост уровня вакантности был зафиксирован во втором квартале, когда доля свободных помещений выросла на 5,9 п.п. и достигла 12,9%. В последующие два квартала уровень вакантности увеличивался более сдержанными темпами.

Всего за прошедший год количество закрытий увеличилось в 3,5 раза – с 54 закрытий в 2019 году до 191 в 2020 году. Большая часть закрытий пришлась на сферу общественного питания: там количество закрытий увеличилось в 7 раз. Закрытия в сегменте одежды встречались в 2 раза чаще.

При этом, несмотря на экономическую неопределенность, на основных торговых коридорах Санкт-Петербурга появлялись новые кафе и магазины. Всего количество открытий увеличилось на 30% по сравнению с результатами 2019 года. Число новых кафе и ресторанов практически сохранилось на уровне 2019 года – это 45 помещений. В 1,5 раза увеличилось количество открытий магазинов одежды и обуви. Также в 2020 году было открыто 18 продуктовых магазинов, что в 2,5 раза больше показателя 2019 года.

По данным Colliers International, самый высокий уровень вакантности по итогам 2020 года был зафиксирован на Старо-Невском проспекте – 18,1% (против 13,7% в 2019 году). В 2020 году со Старо-Невского проспекта ушли магазины Philipp Plein, The Collection, DRESS-code.

Наибольший рост свободных помещений пришелся на Невский проспект и Большую Конюшенную улицу. Так, уровень вакантности Невского проспекта увеличился с 3,8% в IV квартале 2019 до 15% в IV квартале 2020 года. Чуть более трети закрытий на этой улице в 2020 году приходилось на сферу общественного питания. В частности, закрылись два помещения Burger King (на Невском, 86 и Невском, 40), Kriek, «Две Палочки», «Шоколадница».

13% закрытий на Невском проспекте сформировали магазины подарков и сувениров. До наступления пандемии этот сегмент чувствовал себя довольно устойчиво. Если в I квартале 2020 года на Невском проспекте работали порядка 20 магазинов этой категории, то уже в IV квартале их число сократилось до 10. В IV квартале два закрытия были компенсированы новыми ранее неизвестными магазинами: Taste of Russia, Street Souvenir.

Уровень вакантности Большой Конюшенной улицы по итогам 2020 года составил 15,5%, увеличившись за год на 9,9 п.п. Всего за год на улице закрылись 11 помещений, в основном, это предприятия общественного питания и магазины одежды и обуви. Один из закрывшихся магазинов – бренд Brunello Cucinelli на Большой Конюшенной, 13 – переехал на Старо-Невский проспект, 113.

Уровень вакантности Большого проспекта П.С. за год вырос на 5.8 п.п. и к концу года достиг 15,7%. В 2020 году свои вывески сняли такие магазины одежды, как Laurel, Fabiana Filippi, Paul Zileri. Почти половину новых открытий сформировали магазины одежды и общепит. Среди новых ресторанов можно отметить «Хачапури и вино», «Каха бар» и пекарню «Хлебник».

Самый небольшой рост вакантности наблюдался на улице Рубинштейна: с 8,4% в IV квартале 2019 года до 12% по итогам 2020 года. Несмотря на то, что большинство арендаторов относится к одному из самых уязвимых в период пандемии сегментов – общественному питанию, число закрытий в течение года оказалось сравнительно небольшим. Всего в 2020 году было закрыто 10 заведений общественного питания, половина из которых перестали работать в IV квартале. Большинство открытий новых кафе на этой улице произошло в I квартале 2020 года. В IV квартале на Рубинштейна, 27 появился новый ресторан GUCCI от DEL MAR.

Что касается коммерческих условий, в 2020 году снижение ставок аренды произошло на всех основных торговых коридорах Санкт-Петербурга. Наибольшая корректировка цен коснулась Невского проспекта – там максимальная ставка за год снизилась с 18 тыс. руб./м2/месяц до 10 тыс. руб./м2/месяц, минимальная уменьшилась с 7 тыс. руб./м2/месяц до 4,5 тыс. руб./м2/месяц.

«Несмотря на сложности и ограничения, street-retail радовал новыми открытиями и сегментами. 2020 год запомнился несколькими знаковыми сделками для Санкт-Петербурга – это открытие дизайн-студии ИКЕА на Невском проспекте, 23 и магазинов одежды Maje и Sandro на Большом проспекте П.С., 57, – комментирует Ирина Царькова, директор департамента торговой недвижимости Colliers International. – Особенно восхищает оптимизм и находчивость петербургских рестораторов. Хотя этот сегмент оказался в наиболее уязвимом положении из-за ограничительных мер, рестораторы показали себя настоящими предпринимателями, открывая «зимние веранды» и предлагая посетителям новые концепции. Арендаторы этого сегмента по-прежнему сохраняют интерес к помещениям street-retail. В целом, высокий уровень вакантность – это возможность для всех игроков рынка выйти на главные улицы города, и мы ожидаем, что спрос на помещения street-retail в 2021 году будет расти».

Арендные ставки на основных торговых коридорах Санкт-Петербурга

|

IV квартал 2020 г. |

IV квартал 2019 г. |

|||

|

Основные торговые коридоры |

Ставка MIN |

Ставка MAX |

Ставка MIN |

Ставка MAX |

|

Невский пр-т |

4500 |

10000 |

7000 |

18000 |

|

Старо-Невский пр-т |

2000 |

4000 |

2500 |

5000 |

|

Большой пр-т П.С. |

2000 |

4500 |

2000 |

4000 |

|

Большая Конюшенная ул. |

3000 |

5000 |

3500 |

5000 |

|

Рубинштейна ул. |

3000 |

5000 |

3000 |

6000 |

Источник: Colliers International