Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

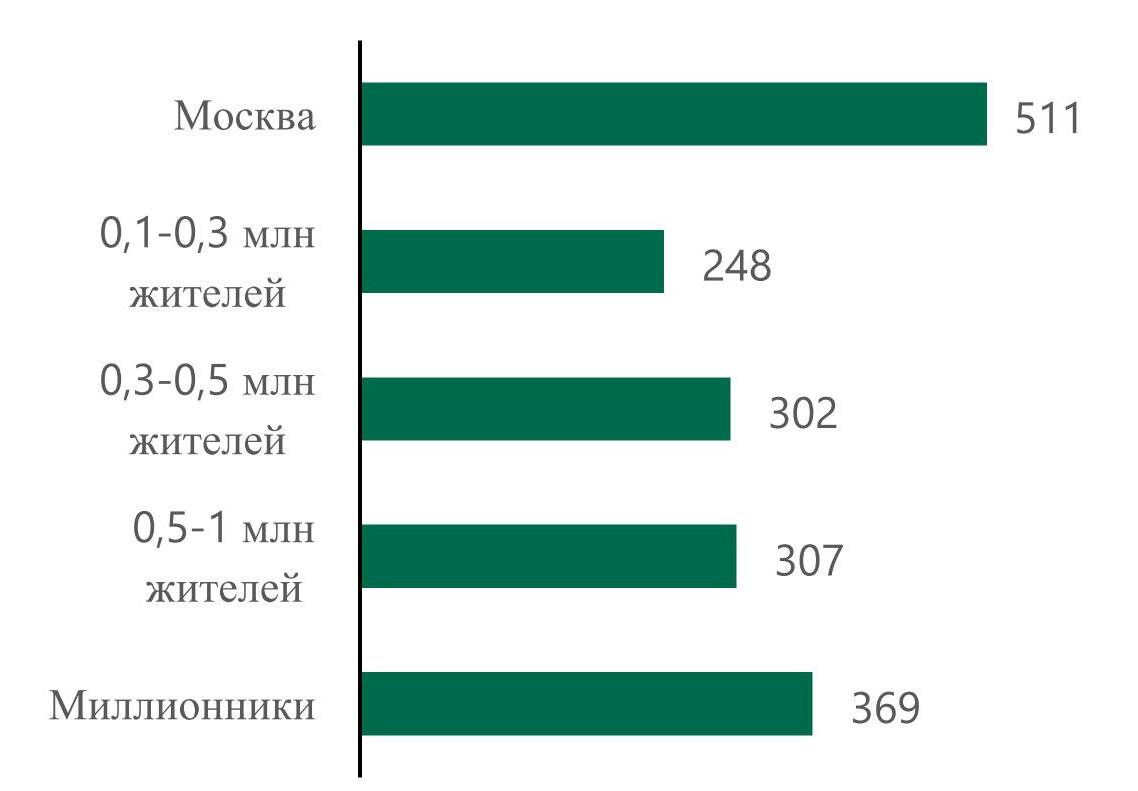

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Цены на новостройки эконом- и комфорт-класса в Москве впервые достигли уровня 203 тыс. рублей за кв.м., подсчитали аналитики «Метриум». За прошедшие 12 месяцев средняя стоимость квадратного метра жилых комплексах массового сегмента увеличилась на 17% – это самый быстрый рост цен за всю историю рынка новостроек. В половине административных округов, где представлены массовые проекты застройки, средние цены выше 200 тыс. рублей.

В ноябре средняя стоимость квадратного метра в проектах новостроек массового сегмента в Москве достигла 203 тыс. рублей за квадратный метр. По сравнению октябрем она увеличилась на 2,3%, с началом года – на 16%, с ноябрем 2019 года – на 17%.

По наблюдениям экспертов «Метриум», это самый резкий годовой прирост показателя средней цены массовых новостроек в Москве с 2014 года. Предыдущий пик был зафиксирован в мае 2015 года, кода средний квадрат подорожал относительно мая 2014 года на 16% (до 159,9 тыс. рублей).

Источник: «Метриум»

Примечательно, что на рынке новостроек Новой Москвы в III квартале также зафиксирован рекордный рост цены с 2015 года. Никогда прежде за 12 месяцев средняя стоимость квадратного метра в местных новостройках не увеличивалась на 25% до 155 тыс. рублей.

«Если в «старой» Москве с 2015 года цены не только росли, но и падали, то в Новой Москве динамика цен была иной, – комментирует Владимир Щекин, совладелец Группы Родина (девелопер культурно-образовательного кластера Russian Design District). – С 2015 по 2018 год средняя стоимость квадратного метра в местных новостройках практически не менялась и составляла 100-105 тыс. рублей за кв.м. С началом снижения ставок по ипотеке в 2018 году цены пошли вверх, и чем ниже были ставки, тем интенсивнее дорожали новостройки. Сейчас мы видим пик этой тенденции – доступная ипотека стимулировала рынок новостроек в Новой Москве, где цены ниже, чем в старых границах».

Источник: «Метриум»

В четырех из восьми административных округов Москвы, где можно приобрести квартиру в массовой новостройке, средняя цена также превысила 200 тыс. рублей. Причем в Западном административном округе показатель за год увеличился на 37% (до 233 тыс. рублей за кв.м), в Восточном административном округе – на 21% (до 227 тыс. рублей за кв.м), в Северном административном округе – на 12% (до 218 тыс. рублей за кв.м), а в Северо-Западном административном округе – на 32% (до 215 тыс. рублей за кв.м).

Дешевле 200 тыс. в среднем массовые новостройки можно приобрести пока в ЮЗАО (180 тыс. рублей за кв.м.), ЮВАО (188 тыс. рублей за кв.м), СВАО (191 тыс. рублей за кв.м), ЮАО (199 тыс. рублей за кв.м).

Увеличилась и средняя стоимость квартиры. В ноябре она достигла 11,4 млн рублей (при средней площади 56 кв.м), что на 11% больше, чем в ноябре 2019 года. Заметнее всего подорожали за прошедший год двухкомнатные квартиры. Их стоимость выросла в среднем на 20% до 12,7 млн рублей (63 кв.м). На 18% выросли в цене трехкомнатные квартиры (до 16,7 млн рублей; 84,5 кв.м). Однокомнатные квартиры стали дороже на 14% до 8,5 млн рублей (41 кв.м). Стоимость студий увеличилась на 9% (до 5,9 млн рублей за 27 кв.м).

«У столь резкого роста цен несколько причин, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Главную роль в этом процессе сыграл высокий спрос на новостройки, вызванный снижением ипотечных ставок. Помимо этого, заметно сократилось предложение, и из-за вымывания самых доступных квартир на рынке остались более дорогие объекты. Продолжается переход на новую модель финансирования, также более затратную. Всё это в совокупности привело к небывалому увеличению расценок на массовые новостройки».

По данным департамента аналитики компании «БОН ТОН», по итогам ноября 2020 г. на первичном рынке бизнес-класса Москвы объем составил 592,2 тыс. кв.м и 7,6 тыс. лотов. За год он сократился на 31% площади и 47% лотов.

Более 60% предложения приходится на 3 типа квартир: 3е средней площадью 75 кв. м (27,6%), 4е средней площадью 104,7 кв.м. (20,2%) и 2е средней площадью 50,5 кв. м. (14,7%). Средняя площадь всего предложения составила 77,5 кв. м, которая по сравнению с прошлым годом выросла на 4%.

За год более чем в 2 раза уменьшился размер экспозиции 4 типов квартир: 4-комнатных (-59%), 1-комнатных (-55%), 3-комнатных и 2-комнатных (-50%).

По итогам ноября 2020 г. средневзвешенная цена (СВЦ) предложения квартир в бизнес-классе составила 296,5 тыс. руб., которая за месяц выросла на 3,4%, за год – на 21%.

Выше рынка выросла за год СВЦ в ЮАО – на 33,3% и в ЗАО, ВАО и САО на 26%.

По итогам ноября средняя цена квартиры бизнес-класса составила 23 млн руб., которая за год цена выросла на 26% с 18,3 млн руб.

Больше всего за год выросла средняя цена 2 типов квартир: 1- комнатных на 42%, с 9,8 до 13,8 млн руб. и 2- комнатных на 36,1%, с 15,7 до 21,4 млн. руб.

Средняя цена квартир бизнес-класса по типам, млн руб.

|

Тип квартир |

ноя.19, млн руб. |

ноя.20, млн руб. |

Динамика, % |

|

1кк |

9,8 |

13,8 |

41,2% |

|

2кк |

15,7 |

21,4 |

36,1% |

|

3кк |

21,2 |

26,6 |

25,5% |

|

студия |

8,1 |

10,2 |

25,4% |

|

2е |

13,1 |

16,3 |

24,2% |

|

3е |

17,5 |

21,6 |

23,1% |

|

4кк |

27,5 |

31,9 |

15,8% |

|

4е |

26,2 |

29,1 |

11,0% |

|

многокомнатные квартиры |

38,4 |

40,0 |

4,4% |

|

Итого |

18,3 |

23,0 |

26,2% |