Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

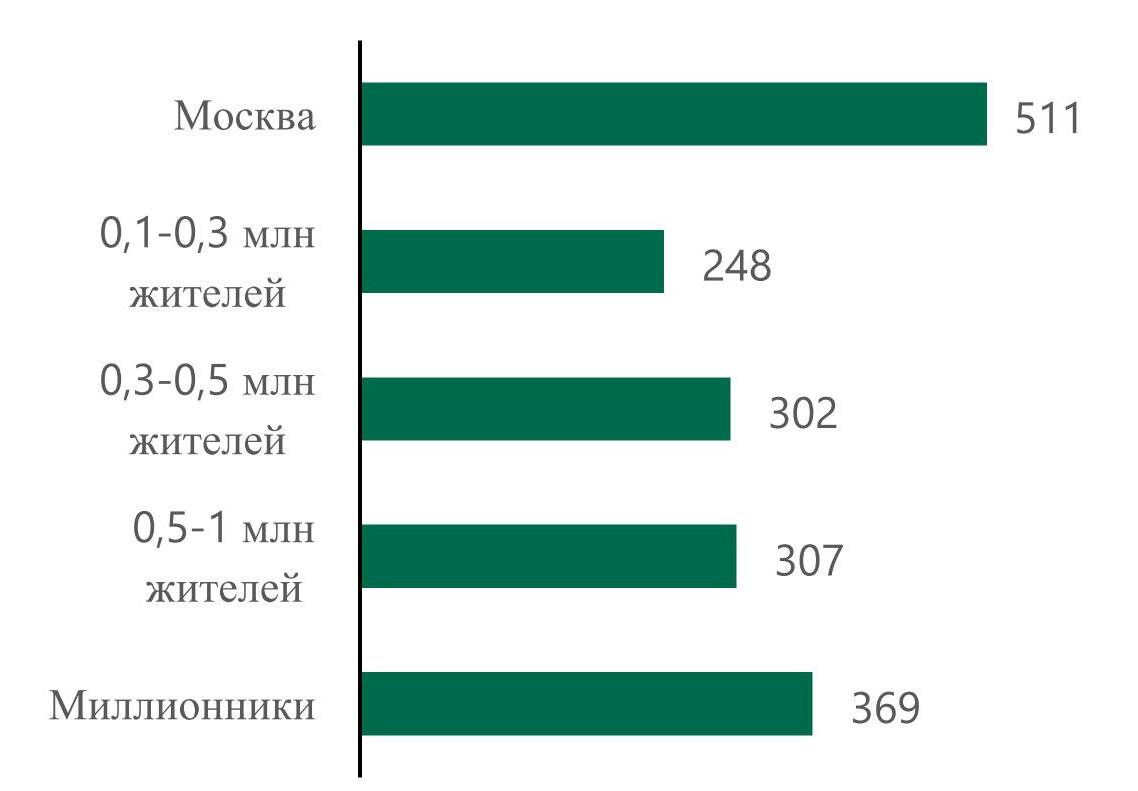

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Таунхаусы в городской черте сегодня вызывают большей частью удивление. С активным освоением пригородного пространства Петербурга таунхаус стал форматом массового спроса. Докризисные эксперименты с попыткой сделать малоэтажные «элитки» пока оставлены в прошлом.

Основное предложение таунхаусов в черте Петербурга сконцентрировано в Приморском (8 проектов) и Выборгском (5 проектов) районах, а также на Петроградской стороне. Всего свыше 15 проектов. Красивые малоэтажные домики и секции таунхаусов можно встретить в Коломягах и в районе Озерков. Таунхаусы в городе – это небольшой формат: 4-6 секций, реже 6-12 секций.

Современные особняки

В городской черте, как правило, строятся комплексы таунхаусов в сочетании с малоэтажными жилыми домами. Территория обычно оснащена всей необходимой инфраструктурой – это полный спектр услуг в формате «у дома»: детские и спортивные площадки, аптеки, салоны красоты, прачечные, химчистки, фитнес-центры, магазины. Обязательно наличие парковочных мест и огражденная территория с охраной комплекса. Также выполняется благоустройство и озеленение внутренних дворов с элементами ландшафтного дизайна. «Все это предусматривается девелоперами для повышения ликвидности и статуса объекта и является стандартным предложением на рынке. Покупатели, которые отдают предпочтение таунхаусам в городской черте, прежде всего выбирают престижный район, удобную локацию, однородную социальную среду, безопасное проживание – это позволяет почувствовать дополнительный комфорт», – комментирует Марина Селиванова, руководитель департамента продаж жилой недвижимости ОАО «БТК девелопмент».

Проекты малоэтажного домостроения в городе рассчитаны на потребителей премиум-класса, стоимость квадратного метра соответствующая, поэтому затраты девелопера на инфраструктуру и дополнительное озеленение, безусловно, отбиваются. Экономическую выгоду объекта обеспечивает высокий статус проекта, качество строительства и грамотно выстроенная организация продаж у застройщика.

Избирательный спрос

Однако все проекты таунхаусов и малоэтажных домов выходили на рынок в докризисные годы (в 2008 и начале 2009), за 2010-2011 год не было заявлено ни одного похожего проекта. «Это объясняется тем, что в принципе жилье такого формата в городе спорно. Стоимость земли и площадь жилья обязывает устанавливать статус проекта не ниже бизнес-класса. А в бизнес-классе и элите сложнее всего точно угадать предпочтения будущих покупателей. Девелоперу необходимо немало потрудиться над концепцией проекта, чтобы точно попасть в цель. Продажи в таких проектах зачастую идут долго и сложно», – отмечает Ольга Трошева, заместитель директора консалтингового центра «Петербургская недвижимость». Как говорят эксперты, это формат не для всех – аналог трехкомнатной квартиры в городе, которые и так пользуются ограниченным спросом, а находясь в составе таунхауса, требуют дополнительных затрат на эксплуатацию.

Сложности возникают не только с продажей, но и с юридическими вопросами. И именно такие объекты зачастую стоят на землях со статусом ИЖС, что трудно согласовать с городскими властями.

Безусловно, застройщики нацелены на максимизацию прибыли, но в любом случае для успешности проекта должен быть создан некий баланс, уверены участники рынка.

«Малоэтажное строительство в городской черте необходимо рассматривать не с экономической точки зрения, а с архитектурной. К тому же не на всех территориях есть возможность высотного строительства. В Петербурге существует некоторое количество подобных проектов. Например, коттеджный поселок «Янино-1», который находится рядом с метро. Подобные проекты являются некой альтернативой жизни в городе, при этом имея все блага, поэтому они достаточно востребованы», – считает Андрей Уманский, директор департамента загородной недвижимости АН «Бекар».

Впрочем, застройщики работающие с таунхаусами в городской черте уверены, что и сейчас здесь можно найти свою нишу. Директор по маркетингу «ЮИТ Дом» Екатерина Гуртовая признает, что сегодня строительство малоэтажного жилья в городской черте не носит массового характера. «Это совершенно иная категория жилья, нежели многоэтажное, и оно рассчитано на своего покупателя. К примеру, таунхаусы – жилье, относящееся к категории бизнес-класса. Так, сложно себе представить таунхаус площадью менее

Формат «у города»

В это же время на рынке загородной недвижимости таунхаусы – очень ходовой товар и прекрасная альтернатива городской квартиры для семьи по более низкой стоимости. «В пригородах таунхаусы рассчитаны на массового покупателя – проекты эконом-класса на относительно дешевой земле позволяют успешно конкурировать с городским квартирами того же метража. К примеру, в проекте «Южный» компании «Старт Девелопмент» таунхаус в

Мнение:

Александр Юхарев, управляющий партнер интернет-проекта Varendu.net:

– Различные нестандартные форматы жилья, безусловно, встречаются в нашем городе и пригородах. Экономически такие сооружения, как таунхаузы и небольшие клубные дома, выгодны застройкам: жилье в таких домах достаточно дорогое. Однако те, кто может позволить себе жить в роскоши, хотят видеть и малые архитектурные формы около своих подъездов, и дополнительную ландшафтную архитектуру. А удивить потребителя можно любой нестандартной формой, главное чтобы это было уместно к местоположению объекта и его социальной среде.

Проекты таунхаусов в черте города, где ведутся продажи

|

Район |

Бренд |

Адрес |

Девелопер |

|

|

Выборгский |

|

Первомайская, 7 |

Аксиома |

|

|

Выборгский |

Дворянское гнездо |

Выборгское, 32 |

Тор |

|

|

Выборгский |

Суздальский этюд |

Б. Десятинная, 5 |

Строительное управление |

|

|

Выборгский |

Усадьба художников |

Межозерная, 9 |

Альянс СПб |

|

|

Выборгский |

Флагман |

Б. Озерная, 61 |

Аксиома |

|

|

Красносельский |

Константиновское |

Володарский Петергофское 76-78 |

Европейские предместья |

|

|

Приморский |

|

Ольгино, Круговая, 3 |

Конструкциони Санкт-Петербург |

|

|

Приморский |

Лахта-модерн |

Ольгино, Коннолахтинский, 55 |

Сфера |

|

|

Приморский |

Морская Лахта |

Лахта Морская, 7 |

Феникс |

|

|

Приморский |

Новые Коломяги |

Эстонская, 19-21 |

Новые Коломяги |

|

|

Приморский |

Норманндия |

2-я Семеновская |

Норманн |

|

|

Приморский |

Портофино |

2-я Никитинская, 18 |

Центр эффективных решений |

|

|

Приморский |

Респект Хаус |

Новоутиная, 4 |

Investments. Engieneering. Construction |

|

|

Приморский |

Щербаковский |

Щербакова, 25 |

Содружество |

Консалтинговый центр «Петербургской недвижимости»

Дарья Карамышева

Рынок сухих строительных смесей (ССС) существует в России всего около 15 лет. Петербургский рынок, по оценкам экспертов, еще не достиг максимальной глубины проникновения, поэтому потенциал у него довольно высокий. На сегодняшний день в этой отрасли работает свыше 30 компаний.

Прогнозируемый рост объемов потребления таких товаров в Петербурге и Ленинградской области составит, по данным Евгения Ботка, генерального директора ЗАО «Агентство строительной информации» порядка 17 %, что на 3% меньше общероссийского показателя. Емкость же рынка в 2010 году составляла 560 тонн.

Кризисный спад

Объемы потребления на местном рынке могут быть в 1,5-2 раза выше, чем в странах Запада с сопоставимым объемом строительства.

Кризисные явления, конечно, затронули и этот сегмент, но спрос восстановился уже в 2010 году, а сегодня стремительно растет.

Мария Дубко, начальник ИАО ООО «Кнауф Маркетинг Санкт-Петербург», отмечает, что «от кризиса, как и все рынки строительных материалов, он пострадал, причем падение объемов продаж всех основных игроков рынка пришлось на 2009 год. В 2010 году динамика рынка была уже положительной, в 2011 также наблюдается устойчивый рост».

Рост рынка обусловлен, по мнению Андрея Волкова, руководителя отдела маркетинга и рекламы ЗАО «ПП «КРЕПС», эффектом низкой базы 2009-2010 годов, а частично – реальным ростом потребности в строительных материалах. Лидеры рынка растут с опережающими темпами больше 20%. Так, ЗАО «ПП «КРЕПС» выпустило в I квартале на 35% больше готовой продукции.

«Быстрее всего растут продажи гипсовой группы. В 2009 году произошла коррекция, было выпущено на 20% меньше строительных смесей, чем в 2008-м, а в 2010-м было произведено на 5% меньше, чем в 2008-м», – говорит Андрей Волков.

«Надо понимать, что изменились не только физические объемы, но и структура, то есть увеличилась доля простых продуктов (ЦПС, клеи для плитки, стяжки и пр.), выручка также упала. Частично в 2009 и 2010 годах потери производителей были компенсированы безрисковыми поставками и более низкими ценами на сырье и материалы», – объясняет господин Волков.

Как отметили в строительном торговом доме «Петрович», падения на рынке сухих строительных смесей даже в кризисный период они не наблюдали. Практически не влияет на этот рынок и фактор сезонности. Уже с 2010 года наметился уверенный рост, который только набирает темпы в 2011 году. Возможно, такой всплеск интереса связан и с дефицитом цемента, взамен которому потребители брали строительные смеси.

Золотая середина

По словам экспертов, на рынке Петербурга в отличие, к примеру, от московского рынка преобладает спрос на материалы средней и выше средней ценовых категорий.

Господин Ботка объясняет такую ситуацию другой культурой потребления. «Петербургский рынок начинался со вполне современных импортных ССС. Соответственно, и планка требований у строителей была установлена на другой высоте. Высокие требования к качеству смесей обуславливают выбор относительно дорогих продуктов. Как следствие, слишком дешевые смеси не вызывают у строителей нашего региона доверия, даже если обладают вполне приличным качеством. Косвенным подтверждением могут служить скромные успехи на рынке Санкт-Петербурга некоторых московских марок», – поясняет он.

Перспективный сегмент

Андрей Волков, руководитель отдела маркетинга и рекламы ЗАО «ПП «КРЕПС» считает, что отрасль находится на границе между 2-й и 3-й стадиями консолидации. «Появление новых игроков возможно только в случаях сделок M&A, в том числе на мировом рынке; серьезных инвестиций в разработку источников сырья (гипсовых карьеров); нового направления в деятельности больших компаний из смежных отраслей, опять же при условии больших инвестиций в производство, развитие и продвижение; сверхинвестиций, например в строительство собственного цементного завода

Можно с уверенностью говорить, что в ближайшие 2-3 года на таком непростом и конкурентном рынке, как производство строительных смесей, число игроков уменьшится вдвое, а отрасль пойдет по пути модернизации, развития, выпуску новых продуктов и сертификации ее в соответствии с европейской системой качества», – считает эксперт.

По словам Марии Дубко, начальника ИАО ООО «Кнауф Маркетинг Санкт-Петербург», перспективы у рынка благоприятные. «Мы прогнозируем дальнейший рост. Предполагаем на рынке дальнейший рост сегмента DIY в дистрибуции ССС. В мае на рынке DIY появилась первая Privat label (Метролит), возможно, другие сети пойдут по этому же пути. Развитие ассортимента основных производителей ССС в основном идет по пути улучшения рецептур существующих позиций и выпуска смесей под специализированные потребности рынка», – прогнозирует госпожа Дубко.

Рынок сухих строительных смесей Северо-Запада не самый большой, но при этом довольно насыщенный, поэтому существенное увеличение мощностей участники не ожидают. «Это брендовый рынок, поэтому на него трудно войти, – поясняет Евгений Ботка. – Лояльность по отношению к существующим маркам высока, а произвести продукцию и продать ее – разные вещи».

«Новых заметных игроков, сразу отвоевавших существенную долю рынка, за последние годы не наблюдается. Это связано с высокой конкуренцией на рынке, закрытостью основных каналов дистрибуции существующими игроками. Так как рынок строительных материалов достаточно инертен в плане изменения предпочтений потребителей, проблемы на рынке испытывают в основном компании с небольшими объемами, низким уровнем знания марки, со слабой представленностью продукции в каналах дистрибуции. Пробиться на рынок можно, используя достаточно активную маркетинговую политику продвижения, что требует больших финансовых вложений», – резюмирует госпожа Дубко.

Цифра: 5,6-6 млрд рублей составил годовой оборот рынка

МНЕНИЕ

Мария Дубко, начальник ИАО ООО «Кнауф Маркетинг Санкт-Петербург»:

– Рынок сухих строительных смесей Петербурга конкурентно насыщен как по игрокам, так и по представленному ассортименту. При этом достаточно стабилен по количеству и позициям основных игроков. Пять основных марок стабильно делят более половины рынка. Более 10 марок имеют доли рынка свыше 2%. Насыщенность рынка предполагает, что появление новых марок в принципе возможно, но они не займут сколько-нибудь существенной доли в ближайшие несколько лет.

Алена Филипова.