Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

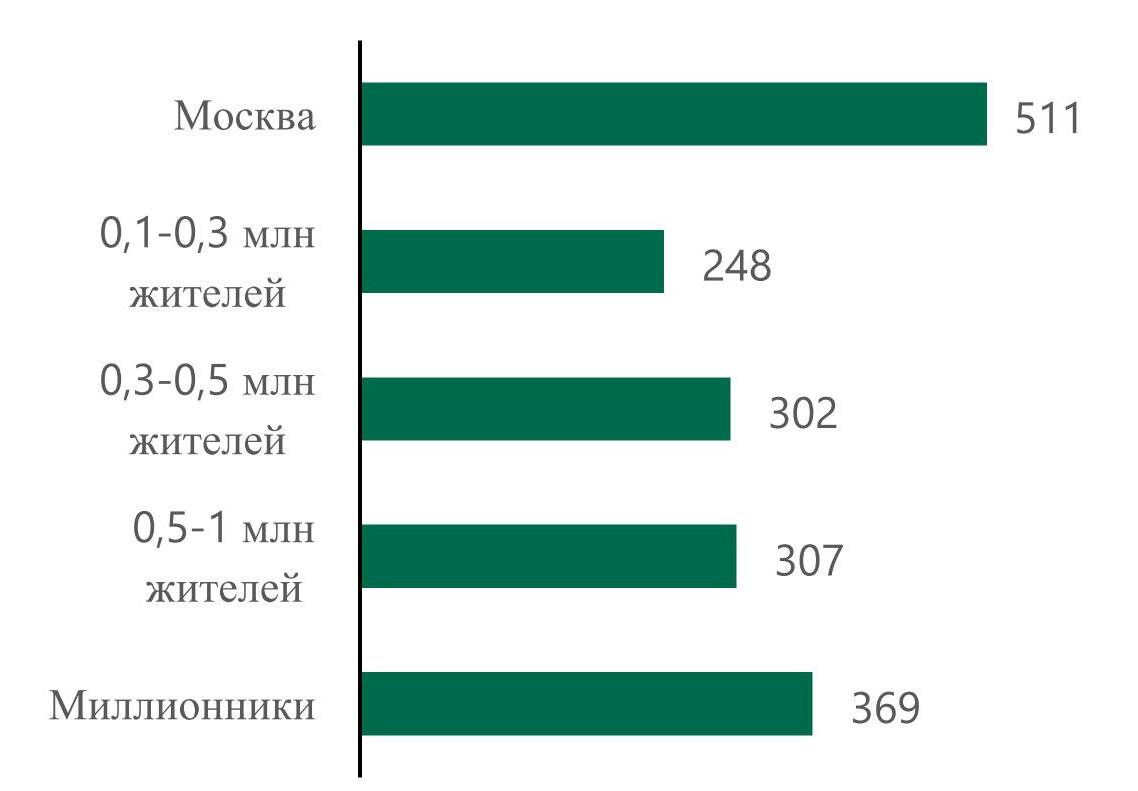

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Рынок гостиниц, по данным аналитиков, в 2011 году показал заметный рост. Так среднегодовая заполняемость увеличилась по сравнению с 2010 годом на 12 % и составила порядка 65 %. В среднем на 10-15% в рублевом выражении выросла цена предложения в качественном сегменте.

«В 2008-2009 годах гостиницы Санкт-Петербурга находились в затруднительном положении: резкий рост предложения на рынке совпал с глобальным экономическим кризисом. В результате в 2009 году основные показатели качественных гостиниц значительно ухудшились: ADR (средняя цена за номер в сутки) и RevPAR (доходность на номер) сократились в долларовом выражении на 34,1% и 47,6%, соответственно. По мере восстановления мировой экономики операционная деятельность гостиниц Петербурга начала укрепляться. В 2010 году «победителями» стали гостиницы стандартов «3 звезды» и «4 звезды», которые по сравнению с 2009 годом смогли увеличить загрузку на 20% (рынок в целом добился увеличения загрузки на 17,7%). Лидерство гостиниц средней ценовой категории не только сохранилось, но и даже стало более выраженным в 2011 году, на фоне все увеличивающегося разрыва по ценовым показателям между сегментами», - говорится в аналитическом обзоре Jones Lang LaSalle.

«На сегодняшний день в Санкт-Петербурге работает порядка 650 отелей. В 2011 г. введено в эксплуатацию шесть отелей с номерным фондом более 50 номеров. Прирост качественного предложения составил 898 номеров. Общее предложение качественного номерного фонда Санкт-Петербурга в категорированных гостиницах с номерным фондом от 50 номеров составит на конец 2011 г. 14 296 номеров», - рассказывает Илья Андреев, управляющий директор NAI Becar в Санкт-Петербурге.

Среди новых гостиниц, завершенных в течение 2011 года, следует отметить сразу два «знаковых» проекта, которые вывели рынок Санкт-Петербурга на качественно иной уровень гостиничного сервиса – W St. Petersburg (137 номеров), первый в России сетевой lifestyle бутик-отель, а также состоявшееся 11.11.11 официальное открытие Four Seasons St. Petersburg (183 номера, но полностью отель откроется в 2012 году, в котором мы и учитываем его номерной фонд). Вместе с тем, несмотря на столь стремительное увеличение предложения, Санкт-Петербург все еще уступает основным европейским рынкам по объему качественного гостиничного предложения.

«Ряд международных гостиничных операторов в

По оценкам специалистов GVA Sawyer, в

«В городе строится сравнительно мало гостиниц. Это вызвано тем, что в кризис многие проекты были приостановлены, а сроки реализации гостиничных проектов практически самые длинные из всех сегментов недвижимости из-за необходимости не только построить здание, но и выполнить дизайн помещений, установить разнообразное оборудование, включая номерной фонд, рестораны, конференц-залы, а также подобрать и обучить персонал. Кроме того, сроки окупаемости гостиниц длиннее, чем в других секторах рынка, а конкуренция уже довольно высока, поэтому сейчас немного инвесторов интересуются этим сегментом. При этом сегмент современных отелей наиболее насыщен в верхнем сегменте, в то время как сегмент отелей класса 3* заметно менее насыщен. В ближайшие несколько лет на рынок будут выходить крупные сети, которые не были представлены в городе – например, Hilton в составе проекта «Экспофорум», - рассказывает господин Кокорев.

Цены растут

В 2011 году кривая спроса впервые за последние 3 года наблюдений стала приближаться к показателям докризисных лет. «На этом фоне в сезон 2011 года гостиницы стали более жестко подходить к вопросам предоставления скидок за размещение, что выразилось в росте средних цен номеров по сравнению с 2010 годом», - рассказывают аналитики Jones Lang LaSalle.

«Для петербургских гостиниц характерной особенностью является сезонность. Максимальная заполняемость отелей – в июне (период белых ночей), минимальная – в зимний период. По сравнению с 2010 годом в среднем по городу уровень заполняемости повысился до 58% (в 2010 году – 52%). По-прежнему, наименьший среднегодовой уровень загрузки - в отелях 5* (48%), наибольший - в отелях 3* (62%)», - говорит Наталья Киреева, старший аналитик компании Maris в ассоциации с CBRE.

«За прошедший год средняя стоимость проживания увеличилась в гостиницах всех категорий. Средняя стоимость в гостиницах 3* увеличилась на 19% и составила 3 700 руб./номер, в гостиницах 4* - увеличилась на 12%, составив 5 900 руб./номер. Стоимость размещения в стандартном номере в отелях категории 5* составила 12 470 руб./номер (рост на 22%)», - отмечает эксперт GVA Sawyer.

Рост стоимости размещения в высококлассных гостиницах вызван в первую очередь появлением на рынке нового предложения в данной категории по более высоким ценам.

«Рост спроса, простимулированный в посткризисный 2010 год снижением средней цены за номер, в 2011 году оказался менее эластичным, что позволило гостиницам вести более агрессивную ценовую политику, особенно в период высокого сезона. Если в начале года петербургские отельеры еще осторожно «прощупывали» потребителей на предмет их готовности платить более высокую цену за посещение одного из главных туристских центров России, то в разгар сезона «Белых ночей» (май и июнь) цены в качественных гостиницах Санкт-Петербурга в рублевом выражении превысили прошлогодние показатели на 18,1% и 10,0%, соответственно», - прокомментировала Марина Смирнова.

Перспективы

«В Санкт-Петербурге продолжается развитие нового для города рекреационного направления – создание спа-отелей. Также происходит постепенная децентрализация гостиничного рынка: отели открываются в спальных районах и в пригородах», - отметил господин Андреев.

«Основные игроки рынка не ждут особых перемен в отношении роста доходов в 2011 году и далее. За первые 10 месяцев 2011 года рост RevPAR (доходность на номер) в рублях составил 11,5%, что стало возможным за счет увеличения ADR (средней цены) на фоне укрепляющегося спроса. Вместе с тем, хотя уровень загрузки продолжает увеличиваться практически во всех гостиницах города (и в межсезонье, и даже во время «высокого» сезона), замедленный рост ADR вряд ли позволит этому показателю вернуться на уровень 2007 года. Мнения опрошенных нами отельеров сходятся в том, что, несмотря на быстрый темп возвращения турпотока в город, цены в обозримом будущем вряд ли достигнут своего докризисного уровня. Вследствие этого ожидается, что гостиницы предпримут усилия по развитию других центров прибыли (продажи питания и напитков, проведение конференций и банкетов), а также сконцентрируются на увеличении доли платежеспособного корпоративного сегмента», - пояснила Марина Смирнова.

«После «ударного» 4-летнего периода вывода на рынок новых гостиничных номеров количество проектов, находящихся в начальной или активной стадии строительства, невелико. Ожидается, что к концу 2015 года рынок увеличится на 1 389 номеров, 70% из которых будут соответствовать категориям mid-market/economy. Список находящихся на разных этапах разработки и строительства гостиниц был существенно подкорректирован после 2009-2010 годов, что связано с недостатком доступного заемного финансирования, сокращением количества активных гостиничных девелоперов, а также общим падением доходов гостиниц (и, как следствие, доходности на вложенные инвестиции) ввиду увеличения предложения на фоне нестабильного спроса», - добавила госпожа Смирнова.

«В целом, отмечу, что в связи с обострением конкуренции на рынке мы прогнозируем, что в 2012 году показатели доходности не будут заметно повышаться, при этом качественный уровень рынка возрастет», - отметил господин Кокорев.

Показатели работы гостиниц в Санкт-Петербурге

*ADR – средняя цена за номер

Yield – доходность

Источник: STR Global, Jones Lang LaSalle Hotels

Запланированные ко вводу в 2012-2014 году гостиницы (Санкт-Петербург)

|

Название |

Количество номеров |

Анонсируемый год открытия |

Категория |

|

Four Seasons |

183 |

2012 |

Luxury |

|

Domina Prestige |

109 |

2012 |

Upscale |

|

Indigo, Ul. Chaikovskogo |

119 |

2013 |

Upscale |

|

Novotel St Petersburg Centre II |

165 |

2014 |

Mid-market |

|

Ibis Fontanka |

150 |

2014 |

Economy |

|

Ibis, Mayakovskogo St. |

200 |

2014 |

Economy |

|

Holiday Inn, Ligovsky prospekt, 21 |

129 |

2015 |

Mid-market |

|

Crowne Plaza Nikolskiye Ryady |

334 |

2015 |

Upscale |

|

Итого |

1,389 |

|

|

Гостиницы c номерным фондом более 50 номеров, открывшиеся 2011 г.

|

Наименование |

Адрес |

Оператор |

Инвестор |

Кате-гория |

Номерной фонд |

Дата откр. |

|

Crowne Plaza St. Petersburg-Ligovsky |

Лиговский пр., 61-63 |

IHG |

ООО «Десна Девелопмент» |

4* |

195 |

май |

|

Red Stars Hotel |

Пряжки р. наб., 30 А |

ООО «Отель» |

ООО «Отель» |

3*+ |

54 |

май |

|

W St. Petersburg |

Вознесенский пр., 6 |

Starwood |

ООО «Р.Е.Д.» |

5* |

137 |

июнь |

|

Введенский |

Большой пр. П.С., 37 |

Alrosa Hotels |

ЗАО «Гостиницы АЛРОСА» |

4* |

158 |

октябрь |

|

Demetra Art Hotel |

Восстания ул., 44 |

ООО «Деметра» |

ООО «Деметра» |

4* |

60 |

октябрь |

|

Crowne Plaza Airport |

Стартовая ул., 6 |

IHG |

ОАО «Авиелен А.Г.» |

4* |

294 |

декабрь |

|

ВСЕГО: |

ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

27.02.2012 13:09

Памятники эпохи конструктивизма оказались в крайне сложном положении – большинство из них находятся в аварийном состоянии, однако серьезные ограничения охранных ведомств делают проекты по приспособлению зданий под современные функции невыгодными для инвесторов. На сегодняшний день в списке объектов культурного наследия Санкт-Петербурга находится 126 зданий-памятников 1920-1930-х годов постройки, считая корпуса жилмассивов, сообщают в КГИОПе. Согласно действующему законодательству инвесторам менять их облик запрещено – их можно только приспособить под современное использование. Однако кризис отбил желание у инвесторов вкладывать средства в реконструкцию памятников конструктивизма. Сейчас подобных проектов реконструкции в Петербурге не больше десяти. Одной из первых попыток комплексной реконструкции конструктивистского здания стала покупка компанией «Адамант» Василеостровской фабрики-кухни площадью 12 тыс. кв. м на Большом пр. В.О., 68. В 2000 году в ней открылся ТЦ «Балтийский». Вложения были оценены в сумму около 6 млн USD. «Здание было построено из разных материалов, – вспоминает о реконструкции Василеостровской фабрики-кухни генеральный директор АБ «Земцов, Кондиайн и партнеры» Юрий Земцов. – Кое-где мы были вынуждены заменять куски каменной кладки. Хорошо, что инвестор с пониманием отнесся к дополнительным тратам». «По ходу реконструкции бюджет действительно был скорректирован. Торговый центр окупился к 2005 году, – вспоминает Евгений Гуревич, вице-президент, совладелец холдинга «Адамант». – Тогда стоимость работ была ниже, а арендная плата – выше. Сейчас трудно было бы осуществить такой проект». Сейчас подобных проектов нет. В городе комплексной реконструкции ожидают 2 крупных объекта, построенных в 1920-1930-х годах и купленных частными инвесторами. В обоих работы застыли на уровне определения концепции. Первый – это Фрунзенский универмаг. Его приобрел в 2005 году директор Михайловского театра Владимир Кехман (он же – основной владелец одной из крупнейших в России компании – импортера фруктов JFC), рассчитывая снести здание. Однако КГИОП запретил сносить не только фасады, но и внутреннюю часть здания, а также постановил сохранить его торговую функцию. В новых условиях проект перестал быть экономически выгодным. В результате до сих пор универмаг простаивает. Второй объект – фабрика «Красное знамя» на Петроградском острове. Также до кризиса, в 2008 году, ее территорию выкупил бизнесмен Игорь Бурдинский. На участке находится силовая подстанция, построенная по проекту Эриха Мендельсона, памятник регионального значения. Игорь Бурдинский планирует развивать территорию комплексно – в подстанции создать центр современного искусства, а остальной участок разбить на жилую, общественно-деловую и культурно-развлекательную зоны. «Проект реконструкции территории завода «Красное знамя» есть, но это только проект. Реальной реконструкции нет», – скептически настроен Сергей Федоров, директор по развитию бизнеса Jones Lang LaSalle в Петербурге. И этому есть причины. Пока Игорь Бурдинский находится в поиске соинвестора, готового вложить до 200 млн USD в течение 5-7 лет. Лучше ситуация обстоит с более мелкими объектами, достающимися инвестору «в придачу» к участку. В 2007 году холдинг RBI выкупил участок с находящемся на нем гаражом К.-Л. Крюммеля на Б. Посадской. Сейчас на территории возводится ЖК «Собрание». «С конца 1990-х годов де-факто за памятником никто не следил, и сегодня здание находится далеко не в лучшем виде, – описывает объект директор по строительству холдинга RBI Виктор Коршенбаум. – Фактически изменится только функциональное назначение здания – в 2015 году после завершения всех работ в здании разместятся офисные помещения, на первом этаже будет паркинг». Пока что интерес инвесторов к зданиям, построенным в первые десятилетия советской власти – в 1920-30-е годы, можно назвать, скорее, исключением из правил. И он не распространяется на жилые массивы, ограничиваясь в основном постройками, выполнявшими общественные и технические функции. Архитектор Александр Романчук считает, что памятники конструктивизма могут привлекать туристов: «В Арабских Эмиратах стараются возвести новую Мекку современной архитектуры, а у нас она уже есть. Чтобы посмотреть шедевры конструктивизма, к нам специально приезжают из-за границы». Мнение: Игорь Бурдинский, предприниматель, реализующий проект на территории завода «Красное знамя»: – Несомненно, проекты спасения образцов архитектуры конструктивизма могут быть рентабельными при условии грамотного подхода, с учетом состояния окружающей территории и будущего ее развития. В случае с проектом «Красное знамя», где речь идет о научной реставрации памятника, основной трудностью является отсутствие бесспорных технологий реставрации бетона. Внедрить необходимое для будущего центра культуры техническое оснащение, не исказив исторического интерьера объекта, – также довольно сложная задача. Стоимость научной реставрации силовой станции Э. Мендельсона, по оценке специалистов, составляет около 3 тыс. USD за Автор: Антонина Асанова ИСТОЧНИК:

АСН-инфо

Подписывайтесь на нас:

|