Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

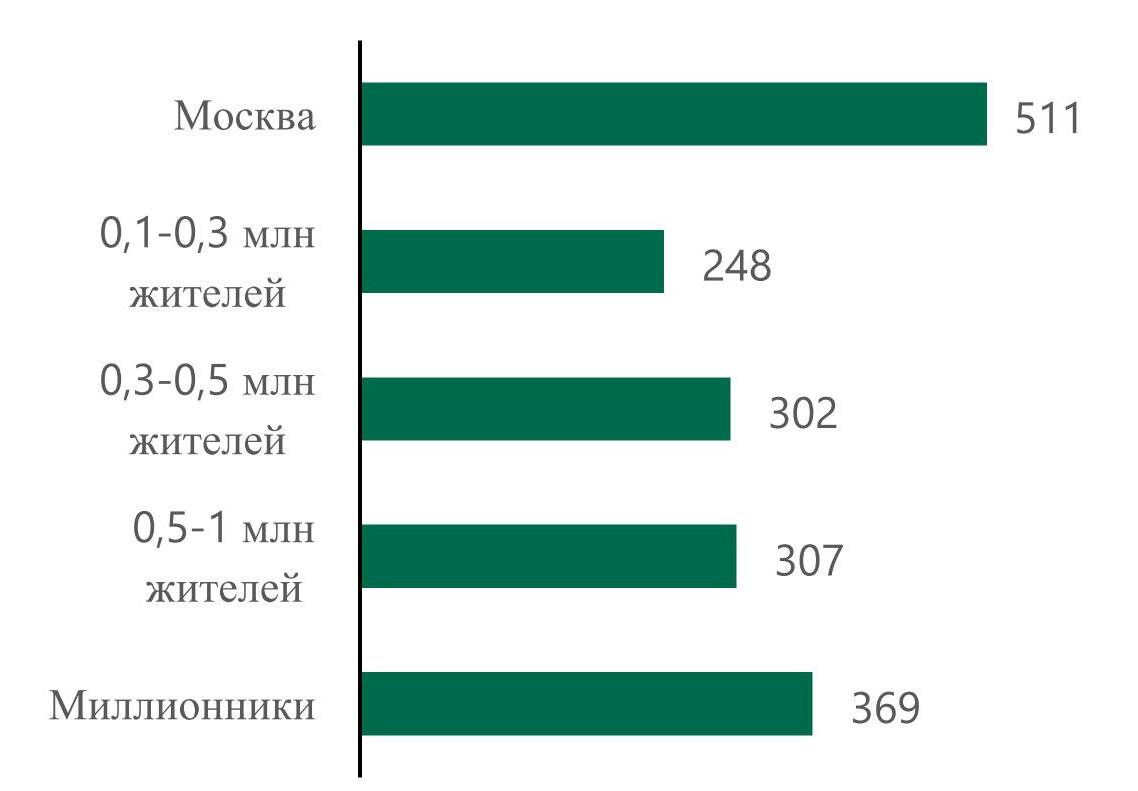

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Рынок железобетонных изделий в Петербурге в 2012 году продемонстрировал стабильный рост, но так и не достиг воодушевляющих докризисных показателей. Несмотря на то что строительство в регионе не стоит на месте, новых рынков сбыта у большинства компаний, производящих ЖБИ, не появилось. Зато крупные игроки обзаводятся собственными производствами, что создает некоторое оживление, но в перспективе может негативно сказаться на будущем некоторых компаний.

Рынок железобетонных изделий в Петербурге и Ленобласти преимущественно локален, поскольку данный вид продукции дорого возить из других регионов. Его объем без учета крупнопанельных деталей, по данным начальника аналитического отдела инвесткомпании ЛМС Дмитрия Кумановского, составляет около 730 тыс. куб. м. Максимум был достигнут в 2007 году, когда объемы реализации ЖБИ были на уровне 900 тыс. куб. м. Темпы роста в 2010‑2011 годах оставались на уровне 5%, но в 2012 году увеличились до 16%. Многие годы лидерами рынка являются Группа ЛСР (30%), "Ленстройдеталь", "СИБ-Центр" (7,5%), ЗЖБИ № 1. На местных игроков приходится около 88% реализуемой продукции, хотя часть специфичных ЖБИ поставляется извне. Тенденции развития этого рынка, считает генеральный директор агентства "Амикрон-консалтинг" Ольга Киюцина, соответствуют динамике жилищного строительства.

"Рынок железобетона, так же как и рынок жилищного строительства, в Петербурге и Ленобласти все еще демонстрирует отставание от докризисных показателей – объемы производства ниже, чем в 2008 году", – отмечает Ольга Киюцина.

Россия впереди Петербурга

В среднем по стране объемы жилищного строительства уже превысили докризисный уровень. Правда, на рынке ЖБИ, по ее данным, объемы производства все еще ниже докризисных значений, но это отставание существенно меньше, чем в нашем регионе: по России – 13%, а по Ленобласти и Петербургу – 24% относительно уровня 2008 года. По мнению эксперта, причиной такой ситуации стала заморозка ряда крупных проектов и изменение подходов к градостроительной деятельности в Петербурге.

Рынок ЖБИ в Петербурге, безусловно, следует за ростом строительного рынка, являющегося основным потребителем продукции. Драйверы роста, по словам Дмитрия Кумановского, это строительство инфраструктурных объектов в регионе (порта "Усть-Луга", ЗСД, новых федеральных трасс на Москву и Мурманск, модернизация дорожного полотна), а также реализация крупных жилищных комплексов в Санкт-Петербурге и области ("Северная долина", "Юнтолово", "Балтийская жемчужина", "Семь столиц", "Славянка" и др.).

"Основную часть выпускаемых железобетонных конструкций составляют плиты, панели и настилы перекрытий и покрытий, – поясняет инженер-эксперт "Инжиниринговой компании "2К" Игорь Смирнов. – Причем этот сегмент вырос в минувшем году больше других, объемы производства увеличились на 15%, и в настоящий момент там 7,5% от объемов российского производства. Соответственно, основным потребительским сегментом является возведение объектов жилого и нежилого фонда".

А вот отказ петербургской администрации от ряда крупных строительных проектов, считает господин Смирнов, вряд ли способен оказать большое влияние на рост рынка ЖБИ. Согласно маркетинговым исследованиям, этот рынок отличается высоким консерватизмом, и в течение долгого времени его конъюнктура не меняется, а основные игроки сохраняют свои позиции с незначительными корректировками. Слова о консервативности рынка подтверждают и сами производители.

"Спрос на продукцию в минувшем году не вырос, да и сильного увеличения самого рынка нет", – убежден первый заместитель директора ЗАО "ССМиК" Анатолий Дроздов.

Четыре десятка игроков

В то же время это не означает отсутствия на рынке оживления. Сейчас в регионе, по разным оценкам, производством ЖБИ занимаются до сорока компаний. И в ближайшее время их количество может увеличиться. Причем новым игрокам абсолютно точно удастся вписаться в рынок, а уже существующие производители, возможно, лишатся прежних заказчиков. О создании собственных подразделений, занимающихся производством ЖБИ, заявили в минувшем году несколько значимых строительных компаний, которые не хотят зависеть от сторонних производителей ЖБИ. В 2012 году о подобных инициативах заявили в компании "Лидер-групп", планирующей строительство завода в Янино, в группе «УНИСТО Петросталь" – завод в Мурино, и в компании "Главстройкомплекс" – завод во Всеволожске. Поскольку рынки сбыта им гарантированы, то и окупаемость собственных производств – дело времени.

"Строительство нового завода до 40 тыс. куб. м обходится в 30-35 млн EUR, в рублях это примерно 1,2-1,4 млрд, – поясняет Дмитрий Кумановский. – Это достаточно крупная сумма, которую могут позволить потратить себе только крупные игроки рынка под реализуемые масштабные проекты".

Модернизация на повестке

Поэтому сейчас обычный путь уже действующей компании в отрасли, по словам аналитика, – это постепенная модернизация имеющегося производства и установка нового эффективного оборудования, позволяющего получать продукцию с новыми характеристиками.

"Так в 2012 поступила компания "СИБ-Центр", за счет новых линий увеличившая производство на 15%, и ожидающая аналогичный рост производства в 2013 году, – рассказывает господин Кумановский. – Кроме того, финская компания "Бетсет" и Группа ЛСР планируют строительство новых заводов ЖБИ в регионе, что позволит им также кратно нарастить выпуск продукции".

Стоит отметить, что курс строительных компаний на создание собственных мощностей по выпуску железобетонных изделий, в будущем может негативно повлиять на судьбу небольших игроков. Ведь количество производимой продукции своими заводами, через некоторое время вполне способно превысить нужды материнских компаний, и тогда, чтобы не простаивали мощности, им придется искать потребителей на стороне. Что крупным холдингам сделать, безусловно, легче, чем маленьким компаниям, которым придется или продавать производство ЖБИ, или заставить их перепрофилироваться на другие виды строительной продукции.

В ближайшем же году, по прогнозам аналитиков, в Петербурге можно ожидать рост отрасли железобетонных изделий на уровне 5-15%. В 2012 году в Санкт-Петербурге темпы строительства по основным направлениям, например жилищному, составили лишь 4%, напоминает Дмитрий Кумановский. Поэтому рост рынка ЖБИ сейчас будет по-прежнему определяться заказами на специфичную продукцию со стороны дорожного строительства, офисной, складской и торговой недвижимости и за счет прихода новых игроков в регион, открывающих собственное производство под реализуемый проект. А также, возможно, ускорится из-за осваивания новых ниш продукцией, не представленной у основных игроков. Но вот серьезных изменений структуры рынка железобетонных изделий ни в Петербурге, ни в целом по стране ожидать не приходится.

Мнение:

Ильдар Кутыев, начальник управления маркетинга бизнес-единицы "ЛСР. Железобетон – Северо-Запад":

– Сегодня можно говорить о 40 сравнительно крупных производственных площадках, на которых налажен выпуск ЖБИ. Общая численность предприятий, включая тех, кто выпускает один-два вида изделий, оценивается на уровне 80-100 компаний. Часть некрупных игроков рынка, наряду с собственным производством, занимается реализацией продукции сторонних компаний, в том числе расположенных в других регионах. Суммарно лидеры рынка обеспечивают не менее 80-85% общей потребности строителей в изделиях и конструкциях из железобетона.

В целом мощности существующих предприятий в состоянии удовлетворить спрос на ЖБИ со стороны строительных организаций. Вместе с тем в настоящее время заявлено несколько проектов строительства заводов по выпуску железобетонных изделий и конструкций. Причиной появления новых проектов является стремление девелоперов избавиться от зависимости от сторонних производителей железобетона. Конкуренция подталкивает существующие предприятия к поиску новых, более эффективных способов производства уже освоенных изделий и к выводу на рынок новых продуктов.

Поскольку небольшие компании не могут позволить себе серьезных финансовых вложений в закупку дорогостоящего импортного оборудования, происходит естественное «расслоение» рынка: основные виды продукции, на которых специализируются небольшие компании, – типовая, сравнительно недорогая продукция среднего качества. Сложные нетиповые изделия, к которым предъявляются повышенные требования по качеству и надежности, производят крупные современные заводы.

Рынок опалубки Петербурга по итогам 2012 года вырос на 10%. При этом объем продаж 2013 года пока остается на уровне начала прошлого года. Участники рынка отмечают, что рынок опалубки очень сильно зависит от объемов монолитного строительства, которое, в свою очередь, зависит от общих объемов строительства в городе.

Вице-президент "Союзпетростроя" Лев Каплан не исключает, что в ближайшем будущем компании, работающие на рынке опалубки, начнут испытывать сложности. Это связано с началом стагнации в строительном секторе. "Все зависит от инвестиционной активности в городе, которая значительно снизилась. Программы комплексного освоения территорий в городе не утверждаются, точечная застройка и вовсе запрещена.

Основная масса жилья в настоящее время возводится на границе Петербурга и Ленобласти, и именно там востребована строительная опалубка", – рассказал он. В Комитете по строительству комментарий на тему планов городской администрации по перспективам выделения участков под строительство в 2013 году получить не удалось. Однако компании, работающие на рынке опалубки, пока не чувствуют влияния негативных тенденций. "Работы в настоящее время хватает", – подчеркнули в компании "Стройбыт". "Может быть, в городе и появилась проблема с выделением строительных пятен, но мы их пока не ощущаем, – говорит генеральный директор ТД "Опалубка" Дмитрий Борисов. – Судя по работе нашей компании, объемы рынка опалубки сравнялись с докризисными, и спрос на оборудование продолжает расти. И если сразу после кризиса строительные компании предпочитали брать опалубочное оборудование в аренду, то сейчас прослеживается другая тенденция – опалубка приобретается в собственность".

При этом участники рынка предупреждают, что с арендой опалубки нужно быть очень осторожным, так как оборудование можно использовать всего несколько раз, иначе возможно появление дефектов. А по внешнему виду проверить, сколько раз оборудование уже использовалось, практически невозможно.

На рынке Петербурга опалубка представлена иностранными компаниями из Германии, Италии, Франции, Польши, московскими и местными фирмами. Причем доля петербургских поставщиков составляет около 80% от объема рынка. Ежемесячный оборот рынка опалубки, которая продается строительным компаниям в собственность, составляет около 100 млн рублей. При этом в аренду опалубка, как правило, берется для небольших и краткосрочных подрядов. Стоимость месячной аренды опалубки составляет 10% от стоимости покупки оборудования в собственность. Поэтому крупные строительные компании, которые работают на крупных петербургских объектах, предпочитают покупать оборудование в собственность. "Если компания строит большой дом и берет оборудование в аренду, то к концу строительства она выплачивает полную стоимость опалубки. Если же оборудование сразу купить, то второй дом будет строиться уже бесплатно в части затрат на опалубочное оборудование. Качественную опалубку можно использовать от 5 до 10 лет. А мелкие подрядчики, которые выходят на рынок на 2-3 месяца, конечно, берут оборудование в аренду", – говорит Дмитрий Борисов. Рынок опалубки носит сезонный характер и отмечается долгим циклом работы с клиентом – срок работы над одним договором может составлять 2-3 месяца.

Как отметили в компании "Промстройсевер", цены на приобретение опалубочного оборудования по итогам 2012 года выросли примерно на 10%. Доля импортного оборудования на рынке в настоящее время составляет около 30%.

При этом состав игроков рынка остался прежним – новых компаний не появилось. "Пока сложности с выделением новых пятен под застройку, с которыми сталкиваются строительные компании, до нас не докатились. Проблем с заказами мы не имеем. Однако не исключено, что эти проблемы в будущем затронут и нас, когда завершится строительство уже начатых объектов, – подчеркнули в компании. – Многие компании – поставщики опалубочного оборудования не стремятся работать на рынке предоставления его в аренду. Это связано с тем, что аренда оборудования по умолчанию несет большие риски, особенно в сфере работ, которые финансируются за счет государства. Очень часто подрядчик работ берет в аренду опалубку, а потом не может за нее заплатить, так как заказчик не оплачивает работы. И в том случае страдает не только строительная компания, но и поставщик опалубочного оборудования".

Мнение:

Дмитрий Кобылин, заместитель главного инженера компании PERI в России:

– В последние годы в области российского строительства происходит все больше и больше качественных изменений. Но рынок опалубочного оборудования находится еще в процессе формирования. Строительные технологии модернизируются, и подход к ним меняется. Стали более востребованы технологичные системы опалубки, например опалубочные столы и легкая панельная опалубка для перекрытий, которая позволяет производить раннюю распалубку. Строители и заказчики сейчас в большей степени руководствуются инженерными соображениями. Сложные условия строительства, крайне сжатые сроки подталкивают их к осознанию необходимости применения передовых высокотехнологичных опалубочных систем. А то обстоятельство, что на разных объектах возникает необходимость использовать разные системы, делает аренду оборудования все более привлекательной для них.