Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

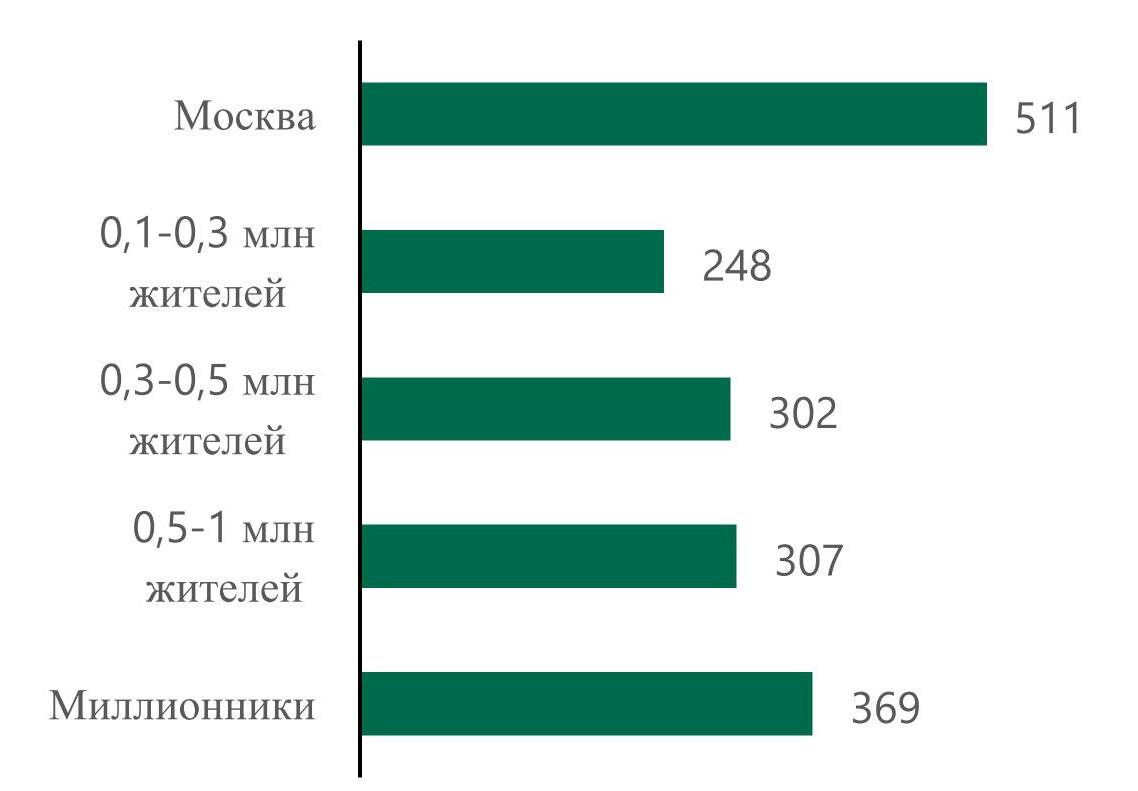

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Аналитики говорят, что в первом полугодии 2015 года общие инвестиции в недвижимость Петербурга снизились в два раза. Больше всего уменьшилось число сделок на покупку земли под жилье и коммерческие объекты. Но активность наблюдалась в сегменте покупок объектов под собственные нужды и для перепродаж.

По данным компании Colliers International, общий объем инвестиций в недвижимость Петербурга за первое полугодие 2015 года составил 250 млн USD, что в два раза меньше по сравнению с итогами первого полугодия 2014 года. Наиболее заметное снижение объема инвестиций наблюдалось в сделках по покупке земельных участков под строительство жилой и коммерческой недвижимости. Если год назад объем вложенных средств здесь составил 425 млн USD, то в первом полугодии 2015 года в землю вложили всего 120 млн USD. Тем не менее сделки с землей по-прежнему преобладают среди других видов инвестиций в недвижимость, говорят аналитики компании.

Среди девелоперов, работающих в жилом сегменте, наиболее активными покупателями земли в первом полугодии стали компании «Лидер Групп», «РосСтройИнвест», «Темп» и ряд других. По словам Анны Сигаловой, заместителя директора департамента инвестиционных услуг компании Colliers International в Санкт-Петербурге, спрос на земельные участки под коммерческий девелопмент формируют преимущественно крупные продуктовые ретейлеры и DIY-сети, ориентированные на покупку участка и строительство собственных гипермаркетов и супермаркетов. «Совершенные сделки отражают лишь часть текущей активности – потенциальный интерес девелоперов к крупным земельным участкам под жилое строительство по-прежнему высок, по ряду проектов продолжаются переговоры, анонсированы планы по развитию новых крупных территорий под жилую застройку», – отметила эксперт.

Объект для себя

Несмотря на снижение общей инвестиционной активности, аналитики отмечают высокий интерес к покупке объектов недвижимости с целью получения дохода и сделок с объектами под собственные нужды. Это сегмент превысил показатели 2014 года и составил 130 млн USD (90 млн и 40 млн USD соответственно) против 118 млн USD годом ранее. «Офисный сегмент уже четвертый год становится лидером по привлечению крупных инвестиций среди других сегментов коммерческой недвижимости. Из последних сделок в офисном секторе можно отметить сделку по продаже компанией FORTGROUP бизнес-центра «Орлов». Также в первом полугодии была закрыта сделка по продаже автосалона ГК «Олимп», где покупателем выступил автомобильный холдинг Major», – добавила Анна Сигалова.

Первая половина 2015 года продемонстрировала заметную активность в сегменте небольших инвестиций до 0,5 млн USD. Преимущественно это вложения во встроенные помещения, предназначенные для сдачи в аренду под торговую функцию. Среди покупателей можно отметить как инвесторов, которые готовы вложить от 30 до 200 млн рублей со сроком окупаемости не более 10 лет и наличием потенциального или действующего арендатора, так и конечных потребителей, приобретающих помещения под свои цели (для размещения предприятий сферы услуг – салоны красоты, медицинские центры и т. д.).

Игорь Петров, генеральный директор E3 Investment, говорит, что частным инвесторам нужно очень внимательно подходить к вложениям в коммерческую недвижимость в кризис. «По различным данным, за первое полугодие текущего года объем инвестиций в коммерческую недвижимость в Петербурге сократился на показатели от 27 до 40% относительно аналогичного периода прошлого года. Коммерческая недвижимость может принести инвестору большую прибыль, чем жилая, но лишь в условиях бурного экономического роста. Например, есть оценки, что каждый пункт прироста ВВП России приводит к возникновению потребности примерно 400 тыс. кв. м офисных площадей по всей стране, преимущественно в Москве. Когда ВВП перестает расти, а на рынок выводятся все новые площади коммерческих помещений, возникает явный переизбыток. Это утверждение справедливо и для торговых площадей», – пояснил Игорь Петров.

По его оценкам, в Петербурге сейчас закрылись (или на грани закрытия) около 15% учреждений общепита и увеселительных заведений – баров, ресторанов и т. п., не менее 5% магазинов одежды и бытовой техники. Во времена экономического спада рынок коммерческой аренды реагирует значительно острее, найти арендатора или продать коммерческое помещение сложнее и дольше, чем продать или сдать квартиру.

Меньше иностранцев

Участники рынка отмечают, что в Петербурге снизилось количество иностранных инвестиций по итогам первого полугодия 2015 года. Но Екатерина Рашникова, заместитель председателя Комитета по иностранным инвестициям и работе с инвесторами ПН «РГУД», эксперт объединенной рабочей группы по работе с иностранными инвесторами (ОРГ), уверена, что уменьшение объемов – еще не показатель падения интереса к России. «Текущие условия вынуждают инвесторов быть более осторожными и тщательно продумывать каждую сделку, в худшем случае – брать паузы на год-полтора. Зависимость отечественной экономики от цен на нефть, санкции, ограничивающие доступ к капиталам и технологиям, конечно, оказывают определенное влияние, но в целом доходность от вложений в российскую экономику перекрывает эти риски, – рассуждает эксперт. – Тем более что снижение стоимости рубля и предпринимаемые на государственном уровне меры поддержки, наоборот, создают благоприятные условия для захода на наш рынок зарубежного бизнеса. Так что, думаю, в ближайшее время иностранные инвесторы станут еще активнее, чем были до прошлого года. Особенно если говорить о «восточном направлении». Сегодня Россия плотно контактирует с Турцией, Китаем, Объединенными Арабскими Эмиратами, Индией, странами АСЕАН и Африки».

Анна Сигалова отмечает, что структура инвестиций продолжает смещаться в сторону российских покупателей объектов недвижимости – по итогам первого полугодия доля иностранных инвесторов составила всего 3% в общем объеме вложенных средств в недвижимость. Для сравнения, по итогам 2014 года иностранцы заключили 10% инвестиционных сделок, по итогам 2013-го – 20%.

Мнение:

Полина Яковлева, директор департамента жилой недвижимости NAI Becar:

– Несмотря на продолжающийся рост валют, многие инвесторы предпочитают вкладывать свои накопления в недвижимость уже сейчас. Это связано в том числе с заявлением некоторых застройщиков о грядущем повышении цен. В августе впервые с февраля текущего года увеличилось число покупателей с первоначальным взносом более 50% от стоимости квартиры, значительно выросло число заявок на покупку жилья при 100%-й оплате. В соответствии с особенностями инвестиционного спроса наиболее востребованы объекты на ранней стадии строительства и перед сдачей. Покупают инвесторы и новую «вторичку». При этом средний чек покупки не изменился: 2,8 млн рублей на первичном рынке и 4-5 млн рублей на вторичном.

Анна Сигалова, заместитель директора департамента инвестиционных услуг компании Colliers International в Санкт-Петербурге:

– Для рынка инвестиций Петербурга характерна высокая доля сделок с землей и действующими объектами, приобретаемыми под собственные нужды. Ситуация в офисном и торговом сегментах коммерческой недвижимости остается сложной. При снижающихся ставках аренды и определенных сложностях в поиске арендаторов для заполнения объектов решение об инвестировании в готовый объект требует взвешенной оценки ситуации, что приводит к удлинению как сроков экспозиции объектов на рынке, так и сроков переговоров с каждым конкретным интересантом. Тем не менее в экспозиции присутствуют несколько крупных активов, по которым продолжают вестись переговоры о продаже. Избавление от непрофильных активов ряда компаний может подтолкнуть рынок к заключению большего числа сделок во втором полугодии.

ОАО «РЖД» свидетельствует о падении грузооборота строительных материалов. Виной этому как замедление темпов строительства, так и некачественный сервис, растущие тарифы монополиста. Также причиной снижения перевозок по «железке» все чаще становятся конфликты между грузоотправителем и собственниками путей необщего пользования.

По данным за январь-июль 2015 года, объем грузов, перевозимых по железной дороге ОАО «РЖД», сократился на 1,6% по сравнению с аналогичным периодом 2014 года и составил 691,7 млн тонн. Самое показательное падение демонстрирует перевозка цемента (минус 13,6%) и строительных грузов (минус 15,7%). По итогам января-июля 2015 года на территории обслуживания Октябрьской железной дороги (ОЖД) погружено 13 млн 946 тыс. тонн строительных грузов. В сравнении с показателями семи месяцев 2014 года произошло падение на 14,6%.

Снижение железнодорожных грузоперевозок строительных материалов еще в начале 2015 года в пресс-службе Октябрьской железной дороги – филиале ОАО «РЖД» – объясняли «замедлением роста промышленного производства в регионах, снижением объемов финансирования строительных работ, а также отсутствием новых масштабных объектов строительства в регионах».

Проблемный подъездной путь

Но участники строительного рынка Петербурга говорят о том, что причина не только в экономическом кризисе. В беседе с корреспондентом «Строительного Еженедельника» они выражали недовольство по поводу работы с ОАО «РЖД», отмечая, что со стороны монополиста есть повторяющиеся срывы сроков поставок, а также необоснованное увеличение тарифов, при этом качество сервиса не меняется в лучшую сторону.

Эксперты говорят, что помимо всего прочего причиной снижения грузопотока по железной дороге все чаще становятся конфликты, возникающие между грузоотправителем и собственниками путей необщего пользования. Последние слишком завышают тариф на подачу и уборку вагонов, что также влияет на сокращение грузопотока и отказ грузополучателей от железнодорожного транспорта. Ведь в итоге для грузополучателя важен не отдельный тариф, а конечная стоимость сквозной услуги по доставке грузов «от двери до двери».

Последний показательный пример зависимости грузоперевозок от владельцев путей необщего пользования в Петербурге – это конфликт, который длится уже год между ОАО «Северо-Западный Промжелдортранс» (ПЖДТ) («дочка» ОАО «Росимущество»), владеющим полуторакилометровым участком железнодорожных путей, и ООО «ЦемЦентр «Обводный». Собственник путей отказался работать с грузоотправителем по причине «невыгодности», запросив плату за свои услуги в два раза выше. «ЦемЦентр «Обводный» был вынужден полностью перестроить свой бизнес и перейти на автомобильный транспорт на 100%.

Некоторые производители и потребители цемента, производственные площадки которых находятся в соседней к Петербургу Ленинградской области, говорят, что из-за проблем, которые возникают с перевозкой грузов по железной дороге, они в принципе отказались от такой транспортировки. Автомобильный транспорт, несмотря на то что несколько дороже, в итоге дает неоспоримое преимущество по срокам и качеству доставки.

«Время движения вагонов из области в город может занимать до одной недели, тарифы на перевозки в последние годы росли опережающими темпами, а наличие собственного парка вагонов и электровозов повышает гибкость, но создает непрофильные бизнес-единицы для производителей материалов. А конфликт крупнейшего игрока по перевалке цемента – «ЦемЦентра «Обводный» – с «Северо-Западным «Промжелдортрансом» также не прибавил объема перевозок по железной дороге. Почти невозможно представить себе такое в автомобильной сети», – говорит Александр Батушанский, генеральный директор ЗАО «Решение». В «ЕВРОЦЕМЕНТ груп» прокомментировали, что компания также сокращает объемы отгрузок по железной дороге и переходит на самовывоз. Так, по итогам 2014 года доля самовывоза в общих отгрузках холдинга достигла 47%, тогда как в 2010 году она составляла лишь 24%. В холдинге «ЕВРОЦЕМЕНТ груп» отметили, что компания является собственниками железнодорожного пути необщего пользования, которые примыкают к путям ОАО «РЖД».

Надежда на сквозной тариф

Выход из ситуации участники рынка видят в альтернативе. Если вдруг по какой-то причине владелец путей необщего пользования не хочет обрабатывать прибывающие на них грузы, то такая возможность должна быть у ОАО «РЖД». То есть для грузоотправителя был бы идеальным вариантом сквозной тариф, включающий стоимость перевозки груза и его обработки на подъездных путях частного собственника.

В этом отношении ООО «ЦемЦентр «Обводный» создало прецедент, обратившись в Комитет по тарифам Петербурга. В конце мая текущего года компания получила не только фиксированный тариф для работы на железнодорожных путях, находящихся в ведении ПЖДТ (он равен 72,28 рубля за тонну), но и тариф на пропуск вагонов по этим же железнодорожным путям необщего пользования, равный 209,53 рубля за вагон для ОАО «РЖД».

Мнение:

Дмитрий Эпштейн, генеральный директор ООО «ЦемЦентр «Обводный»:

– ОАО «РЖД» работает над увеличением грузооборота, ищет рычаги, чтобы решить этот вопрос – улучшает сервис, оптимизирует расходы, сдерживает тарифы. Однако пока ОАО «РЖД» не может влиять на рынок так называемых начально-конечных операций на путях необщего пользования, набор применяемых инструментов будет неполный. Участие на всех этапах перевозочного процесса позволит ОАО «РЖД», во-первых, увеличить общий грузооборот и вернуть на железную дорогу большую часть строительных материалов.

Во-вторых, снизить общие издержки. В-третьих, возможность снижения стоимости конечных операций для грузоотправителей позволит относительно безболезненно повышать тарифы за услуги на путях общего пользования. С учетом того, что в Санкт-Петербурге уже утвержден тариф на пропуск вагонов по путям необщего пользования, я не понимаю, почему ОАО «РЖД» еще не использует такую возможность.

Кстати:

По данным Октябрьской железной дороги – филиала ОАО «РЖД», в 2015 году тарифы на грузовые перевозки в России проиндексированы на 10% после года замораживания. При этом РЖД сможет самостоятельно изменять стоимость перевозок в рамках так называемого тарифного коридора: с 2013 года компания имеет право варьировать стоимость своих услуг в рамках этого коридора – от –12,8% до +13,4% от уровня, установленного ФСТ. Таким образом, отдельным клиентам возможно предоставление скидки при обеспечении гарантированного объема перевозки грузов.