Объем ввода новых торговых площадей в регионах России в 2020 году стал минимальным за последние 10 лет - 192 тыс. кв. м

Аналитики CBRE, ведущей международной консалтинговой компании в области недвижимости, подвели итоги 2020 года на рынке торговой недвижимости регионов России. Объем нового ввода торговых площадей по итогам 2020 года составил 192 тыс. кв. м из заявленных в начале года девелоперами 600 тыс. кв. м и стал минимальным за последние 10 лет. Это связано с предпринимаемыми мерами борьбы с коронавирусной инфекцией и введением ограничений в регионах в течение года.

Ожидаемый объем ввода на 2021 г. составляет около 400 тыс. кв. м. Данный объем сформирован значительной долей объектов с перенесенной датой открытия с 2020 на 2021 год. Из них 100 тыс. кв. м заявлено к открытию в городах с численностью населения от 100 до 300 тыс. человек, таких как Грозный, Тамбов, Нефтеюганск. Около 50% торговых площадей, заявленных к открытию в 2021 году, расположены в Приволжском федеральном округе. Нижнекамск, Киров и Пермь имеют низкую обеспеченность качественным предложением, в Нижнем Новгороде последний крупный ТЦ был открыт 6 лет назад.

ТЦ, открытые в 2020 году и запланированные к открытию в региональных городах в 2021 году

|

Город |

Название |

Адрес |

GLA, кв. м |

Квартал |

|

ТЦ открытые в 2020 г. |

||||

|

Казань |

Казань Молл |

Павлюхина ул. 91 |

53 850 |

IV кв. 2020 |

|

Нижневартовск |

Грин Парк |

Ленина ул., 8 |

50 700 |

IV кв. 2020 |

|

Калининград |

Балтия Молл |

Приморское кольцо, 2 |

40 500 |

IV кв. 2020 |

|

Хабаровск |

Счастье |

Серышева ул., 25 |

28 005 |

IV кв. 2020 |

|

Тюмень |

Матрешка |

Широтная ул., 112а |

18 000 |

III кв. 2020 |

|

Томск |

Лето Парк |

Нахимова ул., 8 стр. 13 |

15 500 |

IV кв. 2020 |

|

Якутск |

Ураса Молл |

Автострада 50 лет Октября ул. , 6 |

9 200 |

IV кв. 2020 |

|

Ключевые ТЦ в стадии строительства, заявленные к открытию до конца 2021 г. |

||||

|

Пермь |

Планета |

Космонавтов ш., 162 |

83 000 |

II кв. 2021 |

|

Екатеринбург |

Веер Молл |

Космонавтов пр-т , 108 |

76 000 |

II кв. 2021 |

|

Нижнекамск |

Рамус Молл |

Сююмбике ул., 7 |

68 000 |

I кв. 2021 |

|

Грозный |

Грозный Молл |

Проспект Мухаммеда Али, 2А |

56 000 |

III кв. 2021 |

|

Киров |

Макси |

Луганская ул., 53а |

45 000 |

I кв. 2021 |

|

Нефтеюганск |

Рандеву |

Усть-Балыкская ул., 6 |

29 750 |

I кв. 2021 |

|

Нижний Новгород |

Океанис |

Гагарина пр-т, 35/1 |

16 000 |

III кв. 2021 |

|

Тамбов |

Рио, 2 фаза |

Советская ул., 99а |

15 110 |

I кв. 2021 |

Источник: CBRE, IV кв. 2020 г.

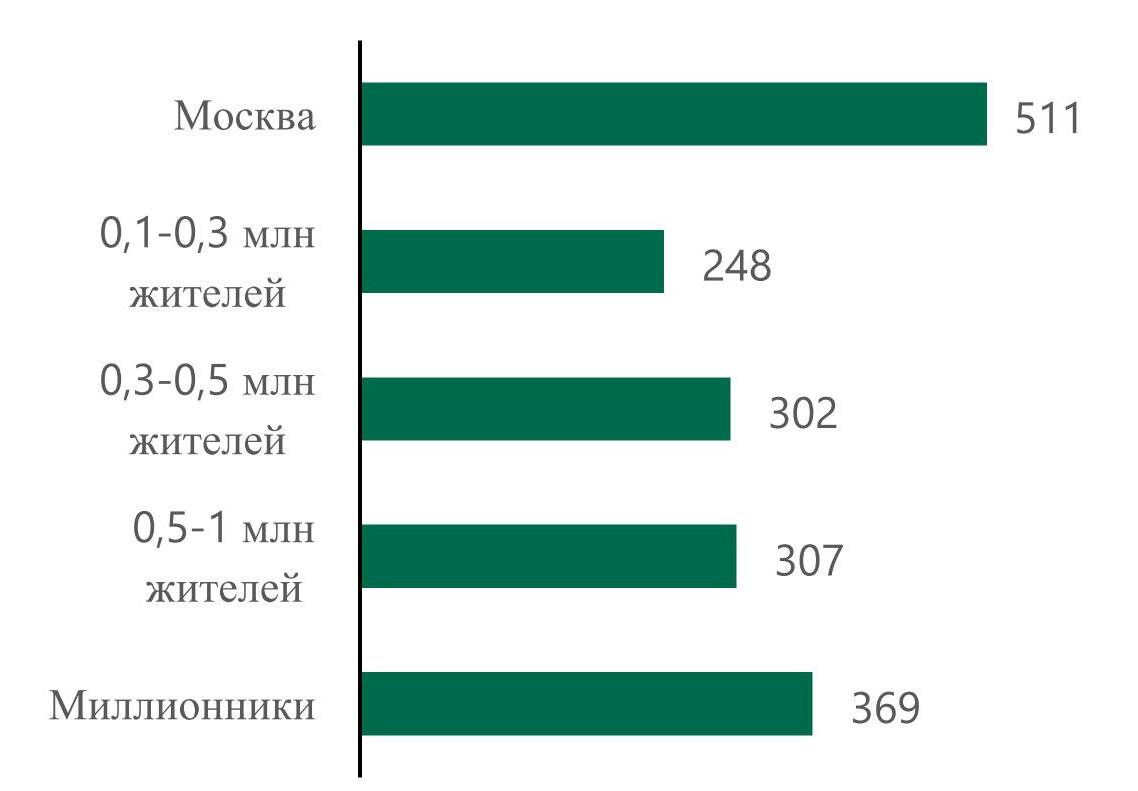

По данным CBRE, наибольшим потенциалом для строительства торговой недвижимости обладают города с численностью населения от 100 до 300 тыс. человек, для которых характерен дефицит качественного предложения торговых объектов и относительно высокий уровень доходов населения. Как правило, это вторые и третьи по численности населения города после административного центра, а также города, расположенные на Севере и Дальнем Востоке

Обеспеченность качественными торговыми площадями в России, кв. м /1000 человек

Источник: CBRE, IV кв. 2020 г.

До 2019 года доля городов с численностью населения от 100 до 300 тыс. человек в общем объеме строительства не превышала 15%, однако на протяжении последних двух лет наблюдается растущий интерес девелоперов к этим городам: их доля в общем объеме по итогам 2021 года может достигнуть 25%.

Свободные площади

Значительного увеличения объема свободных площадей в качественных объектах с современной концепцией по-прежнему не ожидается: собственники заинтересованы в сохранении арендаторов в условиях низкого спроса, а ритейлеры, в свою очередь, в удачных локациях в качественных объектах.

Восстановление посещаемости ТЦ и потребительской активности

После повторного открытия торговых центров наблюдалось восстановление потребительской активности. Стоит отметить, что посещаемость в региональных торговых центрах после повторного открытия восстанавливалась по-разному, в зависимости от действующих ограничений (в ряде регионов они вводились повторно), уровня доходов населения и наличия качественного предложения торговых площадей. Более высокие показатели трафика и продаж после повторного открытия характерны для современных торговых центров, расположенных в крупных и более богатых городах. Покупатели медленнее возвращались в торговые центры в городах с низким уровнем доходов, а также в городах, где по-прежнему сохраняется дефицит качественного предложения.

Начиная с сентября наблюдается замедление темпов восстановления и снижение трат населения практически во всех категориях. Это связано со сдерживанием потребления «второй волной» коронавируса, которая началась во второй половине сентября.

Например, годовой прирост посещаемости ТРЦ «Калина Молл» в июле и августе составил 5% и 8%, в сентябре 23% и 2% в октябре. 12 ноября 2020 г. состоялось техническое открытие ТРЦ «Казань Молл» в Казани. Несмотря на пандемию и на то, что супермаркет, кинотеатр и детская развлекательная зона не были открыты на тот момент, запуск объекта вызвал большой интерес со стороны посетителей: посещаемость объекта в будни составила 15 000 – 17 000 чел./день, в выходные 22 000 - 25 000 чел./день.

Реальные располагаемые доходы населения, снизились по итогам 2020 года на 3-5%, что стало самым сильным за последние годы падением показателя. После незначительной положительной динамики в 2018-2019 годах. уровень доходов вновь находится в отрицательной плоскости. Восстановление реальных располагаемых доходов населения к докризисному уровню ожидается к 2022 году.

Торговые операторы

Переход россиян во время пандемии на удалённую работу и обучение, а также популярность компьютерных игр способствовали максимальному с 2015 года спросу на электронику и бытовую технику. Согласно ожиданиям ритейлеров, российский рынок электроники продолжит расти в 2021 году, несмотря на рекордные продажи в предыдущем году на фоне пандемии.

Помимо режима самоизоляции, рекордные объемы ипотеки на рынке жилья стали дополнительным стимулом для роста продаж товаров для дома. По итогам 2020 года DIY-ритейл отмечает значительное увеличение выручки от офлайн- и онлайн-продаж.

В связи с пандемией объем продаж одежды и обуви в России сократился на 25%. Тем не менее, ряд ритейлеров открыли новые магазины в 2020 году и анонсировали планы по развитию на 2021 год. Федеральная сеть off-price-магазинов Familia в 2020 году открыла 32 новых магазина, из них 19 во втором полугодии. Торговые пространства компании впервые появились в Пскове, Кургане, Волжском, Кингисеппе, Волхове, а также Омске. В 2021 году Familia планирует открыть порядка 60 магазинов – как в городах присутствия, так и на новых для себя территориях.

Melon Fashion Group за 2020 год открыла 72 новых магазина. В планах на 2021 год для всех марок Melon Fashion Group – открытия магазинов в новой концепции (при этом befree запустит большеформатные магазины площадью 1 000 кв. м) и продолжение политики релокации на более привлекательные места в торговых центрах.

Надежда Цветкова, руководитель направления аренды торговых помещений CBRE в регионах России, комментирует:

«Несмотря на временное снижение объёмов продаж в fashion сегменте, мы видим сохраняющийся интерес ритейлеров к новым качественным региональным торговым проектам.

Мы также видим, что желание покупателей посещать новые и современные объекты со временем только растет. А спад в продажах связан исключительно со снижением доходов жителей нашей страны. Сети (как федеральные, так и региональные) понимают это, поэтому продолжают активно рассматривать открытия в качественных объектах. Мы же, вместе с нашими девелоперами, делаем все, чтобы каждый наш недавно открывшийся, либо вскоре ожидающий открытия объект был с первого дня принят своей целевой аудиторией и оказался успешным для всех его участников.

В 2020 мы заключили более 140 сделок по аренде в региональных торговых центрах.

Наибольшее количество сделок было заключено на помещения площадью менее 500 кв. м.

Очень радует, что многие операторы подписывали проекты в новых для себя городах – Teika Boom, Sisley и Molecule (KazanMall в Казани), 12Storeez (Триумф Молл Саратов) и другие».

Обеспечение россиян доступным и комфортным жильем, постулированное в майских указах президента, завязло в непроработанных механизмах реализации госпрограмм объемом более 578 млрд рублей. Интереса к главному инструменту развития рынка жилья – программе «Жилье для российской семьи», застройщики не проявляют.

Основным документом реализации майских заветов президента стала госпрограмма «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации» рассчитанная до 2020 года с объемом финансирования почти 578 млрд рублей. Основными задачами программы, помимо развития массового строительства жилья экономкласса, повышения обеспеченности граждан квадратными метрами и поддержки платежеспособного спроса, является создание полноценного рынка арендного жилья, поддержка ипотечного рынка, снижение стоимости «квадрата» как минимум на 20%.

Как говорится в документе, в результате реализации госпрограммы будет обеспечен ввод 76 млн. кв. м жилья в 2015 году, в 2016 году – 81 млн. кв. м., в 2017 году – до 93 млн. кв. метров, а к 2020 году страна выйдет на показатель в 100 млн кв. м. жилья ежегодно. Базировалась госпрограмма на ФЦП «Жилище», срок которой истекает в 2015 году, а идеологическую замену ФЦП власти нашли в программе «Жилье для российской семьи». Минстрой РФ запустил ее летом 2014 года с твердым намерением к 2017 году построить в регионах около 25 млн кв. м. жилья эконом-класса. За год было подписано 65 трехсторонних соглашений (между субъектом РФ, Минстроем РФ и АИЖК – прим. ред.) на строительство 19 млн кв. м. При этом в госпрограмме четко расписано – в рамках ФЦП "Жилье для российской семьи" в 2015 году будет введено 5 млн кв. метров жилья, в 2016 году – 6 млн кв. метров, в 2017 году –14 млн кв. метров.

Однако реальная статистика подтверждать министерские планы не спешит. По данным официального портала программы, на данный момент из 5 млн в 2015 году введено только 1,9 тыс. кв. м жилья (0% от плана), из 92 тыс. семей получила новое жилье только тысяча. Выдано разрешений на строительство только на 412 тыс. кв. м жилья. Лидерами являются Ярославская область (108 тыс. кв м.) и Тульская (140 тыс. кв. м), а вот в СЗФО получено разрешение на строительство только 13 тыс. кв. м.

Ржавый механизм

В целом программа «Жилье для российской семьи» в первые полгода не просто реализовывалась медленно – она просто стояла из-за отсутствия заявок со стороны строителей, которые элементарно не видели каким образом, следуя условиям программы, они могут окупить свои проекты. Напомним, программа предполагает, что цена жилья должна быть не более 80% от средней рыночной цены по региону, но не должна превышать 35 тыс. рублей за «квадрат». Чтобы снизить нагрузку на застройщиков, АИЖК предусмотрело механизм выкупа инженерных сетей, построенных в рамках проектов. При этом цена выкупа таких объектов не должна превышать 4 тыс. рублей за «квадрат». Итоговая стоимость квадрата составляет, таким образом, 39 тыс. рублей. Бизнес и рад бы вступить в программу – на фоне падающего спроса для застройщиков это возможность сработать хотя бы «в ноль», рассказывали региональные застройщики. Но множество законодательных пробелов и нерешенных вопросов по инфраструктуре делает программу непрозрачной. Основные проблемы – государство не компенсирует строителям дороги, также платежи за подключение к сетям там, где действуют инвестпрограммы «сетевиков». Не компенсируется и вынос сетей с пятна застройки. Более того, сами энергоснабжающие организации не понимают как принимать на баланс эти сети от АИЖК и как дальше с ними работать. «Честно говоря, трудно рассчитывать на то, что программа вообще заработает в Ленинградской области, - признается глава Леноблсоюзстроя Георгий Богачев. – Потому что эти минимальные 10 тыс. кв. м за предложенные федералами деньги можно построить где-нибудь в Волхове, но кто его там будет покупать? Основной спрос – вдоль границы с городом, но здесь «квадрат» стоит гораздо дороже. Вот эта «вилка» и тормозит программу».

Спрос ленит строителей

В Петербурге действует собственная пятилетняя программа обеспечения граждан доступным жильем объемом 874 млрд рублей, призванная до 2020 года существенно сократить городскую жилищную очередь. Избалованный стабильным спросом бизнес к сложным сделкам с участием субсидий относится неоднозначно.

Согласно тексту программы, к 2020 году новое жилье получат до 60% семей, подавших соответствующие заявки на жилищную очередь. Субсидии на улучшение жилищных условий получат 73,6 тыс. петербургских семей, льготные кредиты и рассрочки на оплату жилья получат более 5 тыс. семей. Кроме того, за пятилетку должен быть сформирован государственный жилищный фонд города в размере 1,8 млн кв. м. жилья, который позволит обеспечить жильем 32 тыс. семей очередников. Объем финансирования программы составляет 874,1 млрд рублей. Из них 194 млрд – это бюджетные средства (149 млрд приходится на Жилищный комитет), а 679 млрд рублей придут из частного сектора.

Впрочем, сам частный сектор не слишком активен на ниве государственных жилищных программ. Большинство опрошенных «Строительным Еженедельником» застройщиков были кратки – в жилищных программах участия они не принимают. «Сточки зрения рентабельности эти программы рассматривать нельзя. Для бюджета компании это чистой воды благотворительность», - отмахнулся Арсений Васильев, генеральный директор ГК «УНИСТО Петросталь». Но есть и исключения. По словам начальника отдела продаж ИСК «Отделстрой» Николая Гражданкина, компания работает с большинством госпрограмм города и области. Среди них - «Молодежи – доступное жилье», «Развитие долгосрочного жилищного кредитования в Санкт-Петербурге», «Санкт-Петербургские жилищные сертификаты» и др. По его словам, сделки, проходящие с привлечением субсидий, маткапитала более трудоемки и длительны по времени. В них много нюансов и много требований, предъявляемых к приобретаемой квартире. В среднем, деньги от такой сделки застройщик получает через 3 месяца, а может получить и через полгода.

В 2015 году к нескольким жилищным программам подключился и «Главстрой-СПб». По словам коммерческого директора Алексея Гусева одной из трудностей, с которой сталкиваются желающие реализовать субсидию – это условие приобретения квартиры в доме высокой степени готовности. В таких объектах стоимость жилья уже достаточно высока, и не каждый участник госпрограмм, даже имея первый взнос в размере субсидии, может получить ипотечный кредит на оставшуюся стоимость квартиры.

В ближайшее время начнет работать по программе «Молодежи – доступное жилье» и ГК «КВС», сейчас компания находится на этапе подписания договора с Центром Доступного Жилья (ЦДЖ). Начальник отдела ипотечного кредитования компании Елена Тарабукина считает, что причины низкой бизнес активности связаны с долгой и непростой процедурой аккредитации застройщика ЦДЖ. Центр выдвигает серьезные требования к компаниям. Так, у застройщика должно быть необходимое число сданных объектов, и главное, готовность аккредитуемого жилого комплекса должна составлять не менее 70%. «Большинство строительных компаний долгое время не видели смысла проходить все эти процедуры, так как жильё продавалось довольно быстро и без дополнительных усилий», - говорит эксперт.

Строительство гольф-клубов в России больше всего активизировалось в последние лет пять. Связано это с несколькими факторами. Важным стимулом для развития этого вида спорта стал тот факт, что в 2009 году 13-й олимпийский конгресс в Копенгагене включил гольф в программу летних Олимпиад 2016 и 2020 года. Другим немаловажным фактором в приобщении к гольфу россиян и строительству соответствующей инфраструктуры является то, что этот вид спорта любим крупными политическими деятелями и представителями бизнеса. Например, свою страсть к гольфу не скрывает председатель Государственной Думы РФ Сергей Нарышкин, депутат Светлана Журова и другие представители как законодательной, так и исполнительной власти.

Конкуренция нарастает

В России сейчас действуют уже порядка полусотни гольф-клубов, постоянно проводятся турниры и кубки. Станислав Щукин, президент Региональной спортивной федерации гольфа Ленинградской области, рассказал, что в регионе существуют крупные действующие гольф-клубы и на стадии реализации еще несколько подобных проектов.

Среди действующих объектов – гольф-клуб «Горки», расположенный в Ломоносовском районе. На данный момент в проекте работает 9-луночное поле. В сентябре текущего года состоится открытие 18-луночного поля, соответствующего всем европейским стандартам.

Еще один гольф-клуб расположен в комплексе «Земляничные поляны» также в Ломоносовском районе. В 2016 году здесь намечено открытие 18-луночного поля. Гольф-клуб «Мельничный ручей» строится в городе Всеволожск. Открытие 18-луночного поля намечено на 2017 год. Также существует проект 18-луночного поля в Приозерском районе, недалеко от горнолыжного курорта «Игора». В Стрельне напротив Михайловского дворца также строится 18-луночное поле.

По словам Станислава Щукина, в регионе есть так называемые гольф-парки. Это частные или муниципальные объекты. Например, во Всеволожске есть муниципальный гольф-парк «Песчанка», имеющий девяти луночное поле. В поселке Запорожское расположен частный гольф-парк «Бурное» с полем на 12 лунок. По его словам, конкуренция на рынке усиливается. В итоге к 2017 году в регионе появятся еще четыре гольф-поля.

«Развитие инфраструктуры для гольфа в Ленинградской области началось не так давно. И здесь существует некое противоречие. Для того чтобы спорт стал массовым, он должен быть доступным по цене, а инфраструктура доступной по логистике. Соответственно, чем дальше гольф-поле от черты Петербурга, тем оно менее доступно. Но в конечном счете все зависит от цены. Я считаю, что развитие семейного, детского гольфа (дошкольного и школьного) – это лучший способ сделать этот вид спорта массовым и доступным», – прокомментировал Станислав Щукин.

Не только гольф

Станислав Щукин говорит, что для реализации проекта гольф-клуба нужен комплексный подход. Инвестор должен иметь минимум 100 га земли. Помимо собственной инфраструктуры для гольфа в проекте также должна быть предусмотрена коммерческая недвижимость (отели, рестораны и т. д.) и жилые объекты. «В чистом виде создание только гольф-поля – это закапывание денег», – рассуждает эксперт.

Мнения экспертов сошлись на том, что один из самых удачных в этом отношении проектов в Ленинградской области – это гольф-клуб «Горки» в Ломоносовском районе.

Евгений Иванченко, директор по капитальному строительству компании «Юлмарт Девелопмент», рассказал, что если в проекте предусмотрено исключительно строительство гольф-клуба с соответствующей инфраструктурой (сервисные объекты, кафе и рестораны, торговая галерея, специализированные магазины и бутики, игровые зоны для детей, зоны отдыха для взрослых), то период окупаемости проекта может затянуться. По его словам, чаще всего девелоперы стремятся создать комплексный проект – как правило, это коттеджный жилой комплекс с расширенной зоной отдыха. «С точки зрения окупаемости данные проекты правильно рассматривать как объекты долгосрочных инвестиций. Сумма вложений в проект зависит от многих факторов, в первую очередь от местоположения и стоимости участка, существующей инфраструктуры. Средний объем инвестиций в подобный проект составляет 15 млн рублей за 1 га. В нашем регионе для строительства гольф-клубов девелоперы выбирают районы Ленинградской области. Например, гольф-клубы «Горки» и Strawberry fields в Ломоносовском районе», – прокомментировал Евгений Иванченко.

Со своей стороны, Владислав Фадеев, руководитель отдела исследований компании JLL в Санкт-Петербурге, также отметил, что, исходя из мирового опыта, создание гольф-клуба экономически оправдано только в случае создания инфраструктуры как непосредственно для самого гольфа, так и сопутствующих объектов недвижимости, в первую очередь апартаментов и гостиниц. «Именно создание жилой составляющей дает необходимый экономический запас для реализации всего проекта, кроме того, высококачественная жилая недвижимость, в свою очередь, позволяет создать соответствующий статус гольф-клубу и при правильном подходе дает дополнительные возможности для ландшафтного дизайна», – рассуждает эксперт.

По его словам, если говорить о небольших полях, то их создание возможно и без дополнительной инфраструктурной составляющей, однако экономика таких проектов возможна за границей, где сформирован спрос на гольф, затрагивающий все сегменты потребителей. На северо-западе России с учетом низкой вовлеченности населения в эту игру, климатических особенностей создание открытых небольших полей малоперспективно, а крупные проекты должны включать и дополнительную инфраструктуру, заключил Владислав Фадеев.

Мнение Василий Довбня, директор департамента консалтинга компании Colliers International в Санкт-Петербурге:

– Интерес к созданию современных проектов для загородного отдыха (в частности таких, как гольф-клуб) у инвесторов есть. Но определенную трудность представляют сроки окупаемости проекта. Продажа жилья обычно намного доходнее его аренды, даже с учетом интересной концепции загородной базы отдыха. Наиболее эффективным, на наш взгляд, является комплексный формат, где загородный дом отдыха с временным проживанием и организованным тематическим досугом сочетается с возможностью приобрести в собственность земельные участки или готовые загородные коттеджи. Хорошим примером подобного проекта является «Горки Гольф-клуб». Здесь есть вся инфраструктура для гольфа. Вместе с тем проект является коттеджным поселком, где можно купить участок или дом, что обеспечивает основной доход девелоперу.