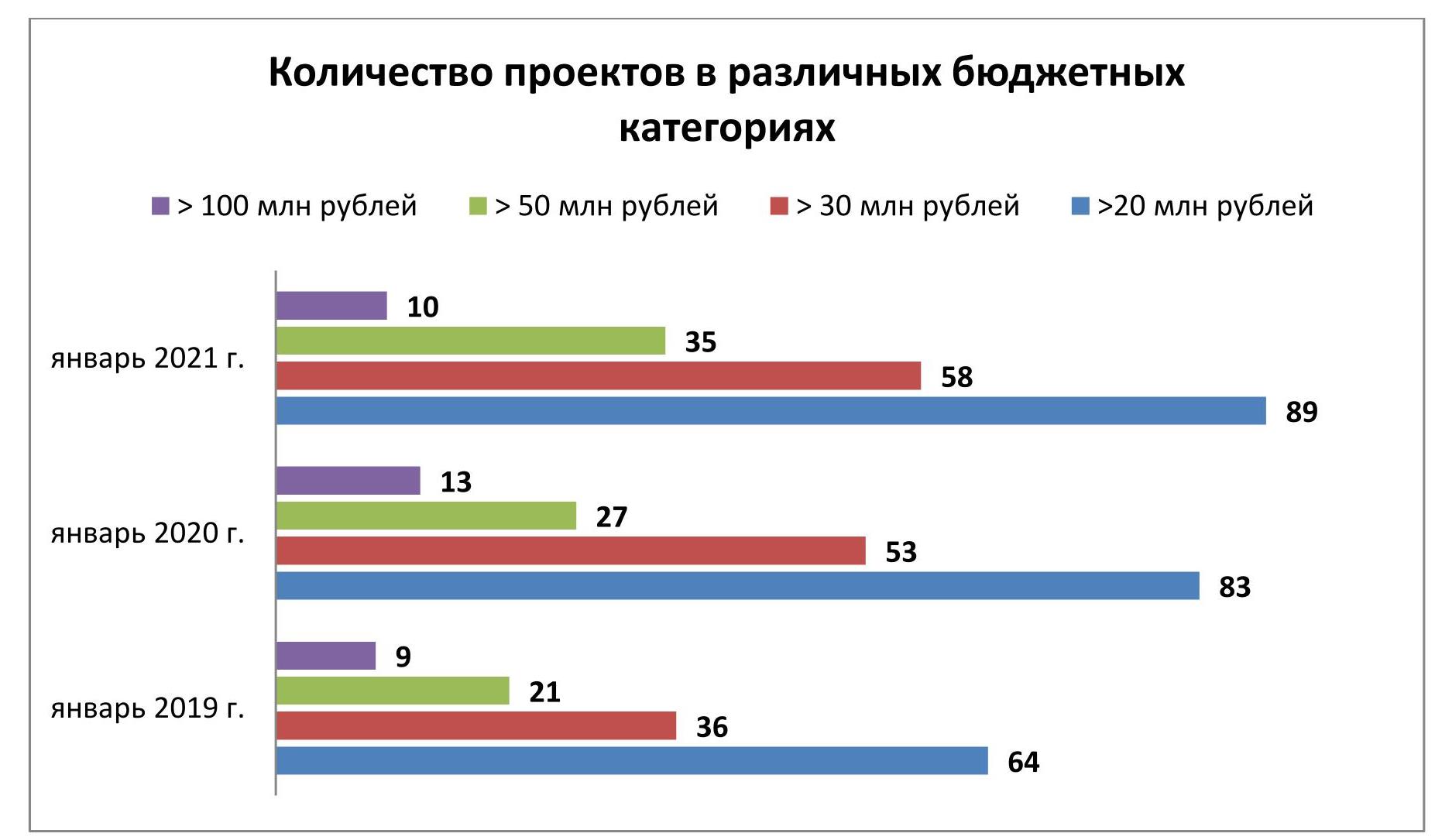

За два года количество высокобюджетных проектов в Санкт-Петербурге выросло на 40%

Даже в кризисный год петербургская экспозиция жилья с бюджетом от 20 млн рублей продолжила расширение. По сравнению с началом 2020-го она пополнилась 15 новыми адресами (в 13 из них продажи ведутся по ДДУ). Как показывает исследование Urbanus.ru, спрос на этот продукт за год увеличился на 21,0%.

Предложение в бюджетной категории 20+ млн рублей на сегодняшний день представлено в 89 новостройках Санкт-Петербурга. За последние два года этот пул расширился на 39,1%. Проектов, где встречаются квартиры и апартаменты с прайсом выше 30 млн рублей, стало больше на 61,1%. Максимальный прирост экспозиции зафиксирован в категории лотов, которые стоят дороже 50 млн рублей, – 66,7%. При этом адресный пул самой дорогой недвижимости количественно почти не изменился, хотя в нем и отмечается заметная ротация.

В 2020-м и в начале 2021-го экспозиция высокобюджетного жилья в Санкт-Петербурге, несмотря на неблагоприятные экономические условия, продолжила свое обновление. За этот период реализация квартир и апартаментов с ценником от 20 млн рублей завершилась в 9 проектах. Им на смену пришли сразу 15 дебютантов. Таким образом, две пятых всех премьерных новостроек в Санкт-Петербурге содержат дорогие и сверхдорогие по местным меркам объекты недвижимости. И этот тренд вполне отвечает запросу со стороны наиболее состоятельной части покупательской аудитории. В одном из предыдущих исследований эксперты Urbanus.ru зафиксировали 21-процентный спад в объемах продаж нового жилья на петербургском рынке. Однако он затронул в основном самый доступный фонд (студии и квартиры малого формата). Продажи лотов в категории 20+ млн рублей, напротив, выросли – причем на те же 21,0%.

Треть всех комплексов (26 адресов) с высокобюджетным предложением собрана в Петроградском районе. За 2020 г. здесь стартовали пять новых проектов – «Октавия», Grand View, Meltzer Hall, Tesoro и White House. В последнем жилье реализуется через предварительные договоры купли-продажи. Наибольшая концентрация домов с эксклюзивными квартирами и апартаментами характерна для кварталов, примыкающих к обоим берегам Малой Невки. В указанной локации базируются 13 проектов. Это больше, чем во всем Приморском районе, который в течение прошлого года к восьми действующим получил три дополнительных точки реализации «20-миллионных» лотов – ЖК Domino, ЖК Modum и ЖК «Белый остров». В Московском и Выборгском районах насчитывается по девять таких адресов, в Адмиралтейском, Василеостровском и Центральном – по семь.

Из 89 проектов, образующих выборку дорогого и сверхдорогого жилья, 35 уже введены в эксплуатацию. В его самом высоком сегменте преобладают именно сданные новостройки – семь из десяти адресов. Абсолютным лидером остается комплекс резиденций «Императорский Яхтъ-клуб» на Гребном канале (северо-западная оконечность Крестовского острова). Самый крупный из его лотов имеет площадь 824,8 кв. м. Его бюджет равен 972,44 млн рублей, что в 570 раз превышает стоимость самого дешевого лота на петербургском рынке (студия в ЖК «Ломоносовъ»). В топ-5 входят также проекты «Леонтьевский мыс» (вместе с клубным домом «Мальта»), «Особняк Кушелева-Безбородко», «Привилегия» и «Крестовский IV», который возглавляет рейтинг строящихся комплексов по стоимости продаваемого жилья.

Топ-10 жилых комплексов по максимальной стоимости лота

|

Жилой комплекс |

Район |

Площадь лотов стоимостью более 100 млн рублей, кв. м |

Ценовой максимум, млн рублей |

Сдача в эксплуатацию |

|

Императорский Яхтъ-клуб |

Петроградский |

824,8 |

972,44 |

сдан |

|

Леонтьевский мыс |

Петроградский |

536,5 |

449,59 |

сдан |

|

Особняк Кушелева-Безбородко |

Центральный |

373,7 |

340,00 |

сдан |

|

Привилегия |

Петроградский |

397,0 |

218,24 |

сдан |

|

Крестовский IV |

Петроградский |

257,4 |

210,00 |

IV кв. 2021 г. |

|

Del Arte |

Петроградский |

257,6 |

167,44 |

сдан |

|

Русский дом |

Центральный |

238,1 |

140,72 |

сдан |

|

One Trinity Place |

Петроградский |

143,0 |

115,42 |

I кв. 2021 г. |

|

Фонтанка 76 |

Центральный |

285,5 |

114,20 |

сдан |

|

Neva Haus |

Петроградский |

199,1 |

102,34 |

II кв. 2021 г. |

Всего в настоящее время на первичном рынке Санкт-Петербурга экспонируются 65 объектов недвижимости с бюджетом от 100 млн рублей.

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.

- Объем ввода офисных площадей в Петербурге согласно предварительным итогам 2020 года составит 196 тыс. кв. м, что на 55% выше показателей 2019 года. Из них около 150 тыс. кв. м приходится на объекты класса А, еще 46 тыс. кв. м относятся к В-классу. В прошлом году на рынке отмечался дефицит офисных площадей, особенно в классе А, поэтому ряд компаний приняли решение о строительстве новых проектов, которые сейчас или почти готовы, или уже ввелись.

- «Тем не менее, в текущем году был перенесен ввод целого ряда офисных зданий. Девелоперы, понимания существующую на рынке неопределенность, замедлили темпы ввода объектов», - отмечает Николай Пашков, генеральный директор Knight Frank St Petersburg.

- При этом, если посмотреть на поглощение (разницу между объемом занятых и объемом высвободившихся площадей), по предварительным итогам 2020 года оно почти нулевое. С одной стороны, это тревожный симптом. С другой стороны, на рынке пока сохраняется баланс, и большая часть объектов, которые работают или введены, были заполнены арендаторами. Кроме того, формируется отложенный спрос, поскольку в текущий момент арендаторы не могут определить ни свои перспективы, ни штатный состав, ни кадровую политику, и откладывают принятие решений до прояснения экономической ситуации.

- В этом году офисный рынок столкнулся с серьезными вызовами. Ограничительные меры привели к тому, что многие компании переходят на удаленный формат работы, в связи с чем сокращают занимаемые площади или переезжают в менее дорогие объекты. В результате по прогнозам доля вакантных площадей в классе А по итогам 2020 г. вырастет до 6,5%, в классе В - до 8,7%. В следующем году по предварительным данным, в классе В вакансия будет продолжать расти, поскольку в этом сегменте намечен ввод в эксплуатацию целого ряда объектов. В бизнес-центрах класса А вакансия, скорее всего, останется на текущем уровне.

- «С одной стороны, рост вакансии нельзя назвать позитивной тенденцией, особенно с точки зрения собственников бизнес-центров. С другой стороны, как показывает и зарубежный, и российский опыт, при вакансии менее 10%, рынок является рынком арендодателя, а не арендатора. И многочисленные примеры это подтверждают. Когда в период пандемии и перехода на удаленную работу наши клиенты обращались к собственникам бизнес-центров за пересмотром условий по арендным ставкам, то в подавляющем большинстве случаев получали либо отказ, либо незначительную скидку. Все-таки собственники пока уверены, что на место одного выехавшего арендатора придут другие», - комментирует Николай Пашков.

- Высвобождение офисных площадей класса А повлекло за собой снижение ставок, по итогам 2020 года средневзвешенный показатель уменьшился на 3,6%. В классе В, куда преимущественно переезжали арендаторы, средневзвешенный показатель увеличился на 6% в сравнении с итогами 2019 г. В результате средневзвешенная ставка в бизнес-центрах класса А составила 2100 руб./кв. м/мес. (включая НДС и эксплуатационные расходы), в классе В – 1400 руб./кв. м/мес. (включая НДС и эксплуатационные расходы). В следующем году рост ставок в классе В продолжится, в классе А ставки если и вырастут, то незначительно.

- На фоне пандемии выросла популярность коворкингов, которые обеспечивают гибкость офисных пространств в зависимости от нужд компании. При этом изначально коворкинги позиционировались как рабочие места для фрилансеров – людей, которые не привязаны к конкретной компании и жесткому графику. Сейчас в Петербург пришла тенденция, которая уже несколько лет существует на зарубежных рынках, когда коворкинги переориентируются на корпоративных клиентов. Для последних на первый план выходят два фактора – удобство и экономия. Аренда коворкинга дает возможность в кратчайшие сроки разместить сотрудников, без вложений в отделку помещений, закупку мебели, оргтехники и пр. Кроме того, компания снимает с себя задачи по обслуживанию офиса и сервису.

- Изменяется соотношение между площадью рабочих мест, переговорных, зон для отдыха, зон для совместной работы, — вот те тренды, которые будут оказывать серьезное влияние на функционирование офисного рынка и концепцию офисных зданий в ближайшие несколько лет. Текущая ситуация с пандемией и удаленной работой активно стимулировала их внедрение. Даже те арендаторы, которые пока не собираются делать в своем офисе перепланировку, все активнее задумываются о принципах использования офисных пространств.

- Суммарный объем офисных центров, запланированных к вводу в 2021 г., по предварительным расчетам ожидается на 22% ниже к прогнозным итогам в 2020 г., при этом на офисные здания класса В придется 82% всех площадей, что является следствием переноса сроков ввода таких объектов общей арендопригодной площадью 61,8 тыс. м².

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года в сегменте московского стрит-ритейла и дала прогноз по развитию рынка в 2021 году.

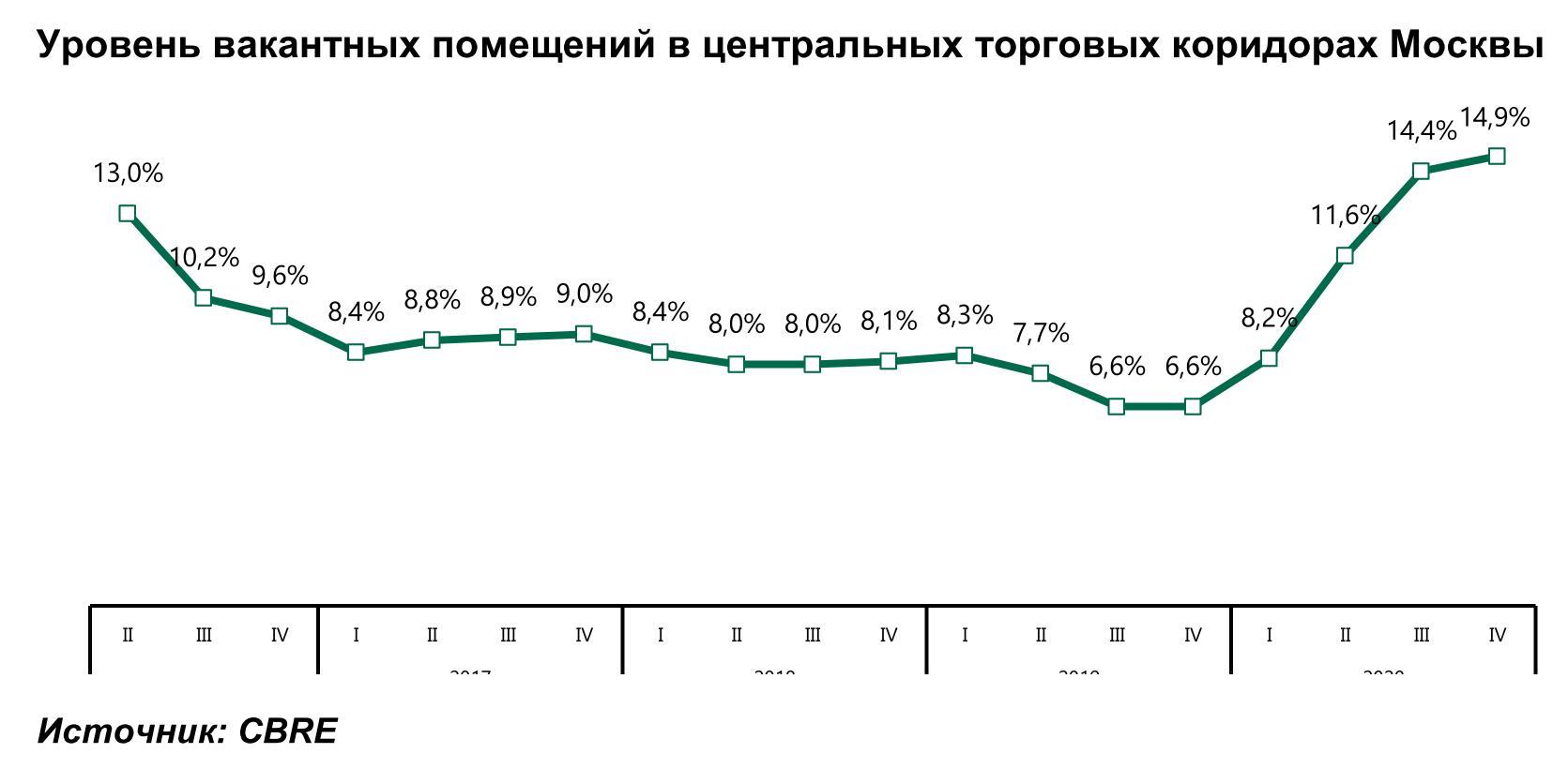

Уровень вакантных помещений

По итогам IV квартала 2020 года уровень вакантных помещений в центральных торговых коридорах Москвы составил 14,9%, увеличившись за три месяца на 0.5 п. п. В октябре-декабре 2020 зафиксировано наименьшее число закрытий с начала года – общее число освободивших помещений арендаторов почти в два раза меньше, чем в II и III кварталах.

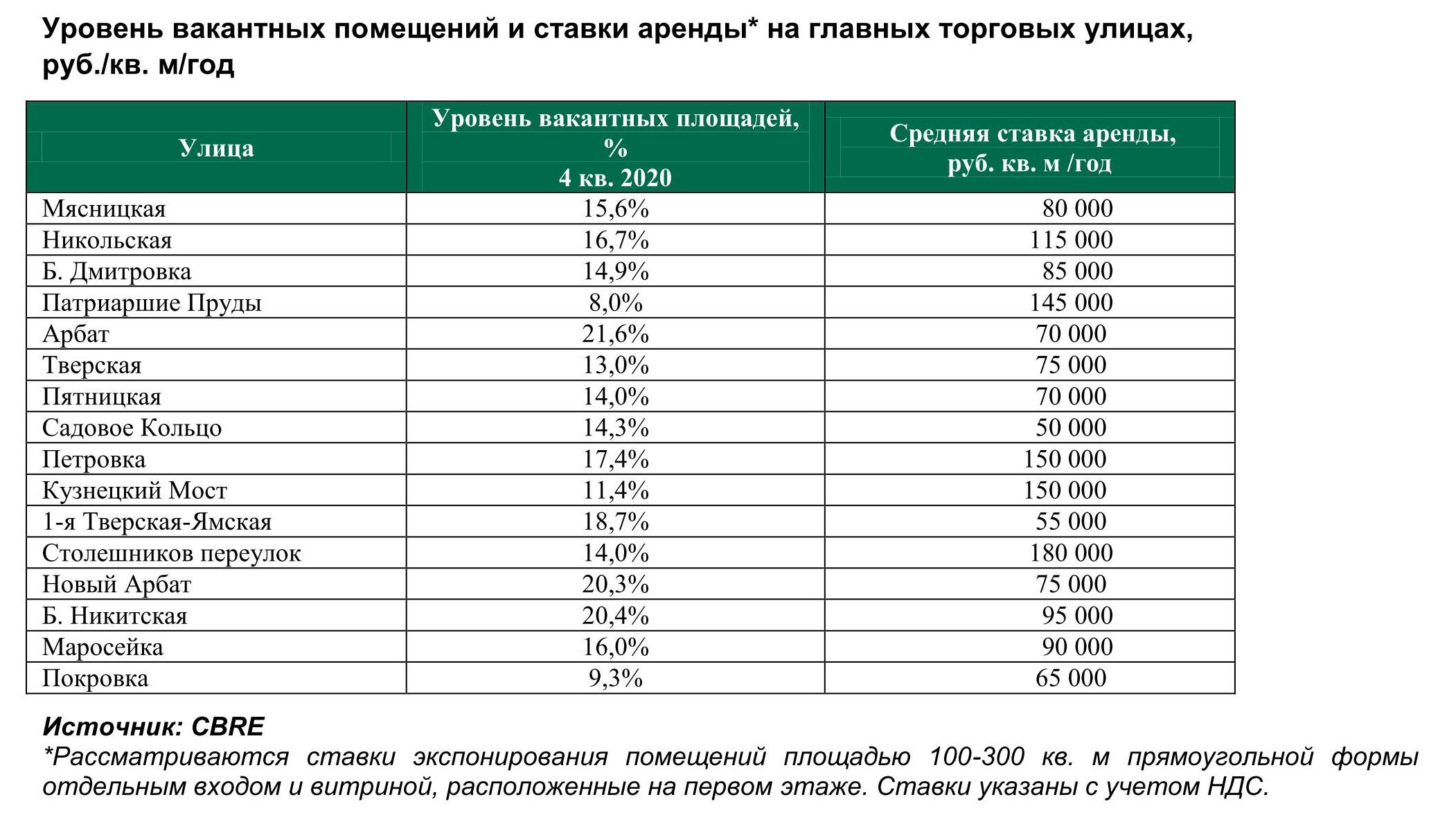

Профиль арендаторов

Существенных изменений в структуре арендаторов центральных торговых коридоров с начала года не произошло. Как правило, ротация происходит между арендаторами аналогичной или схожей сферы деятельности. Во многом это связано с уже сложившимся профилем торгового коридора. Например, в районе Патриарших прудов, на Пятницкой и Мясницкой улицах уже долгие годы развиваются преимущественно ресторанные концепции, а улицы Петровка и Столешников переулок востребованы у fashion-ритейлеров.

Количество закрытий среди люксовых операторов за время пандемии было минимальным. Безусловно, отсутствие иностранных туристов, отмена деловых поездок негативно сказались на продажах, особенно в первой половине года. Иностранные туристы обеспечивали более 15% локальных продаж, а по итогам 2020 года количество иностранных туристов сократится на 70-80%.

Тем не менее, отток туризма был компенсирован усилением локального спроса, и многие компании по производству предметов роскоши сообщили о рекордных показателях продаж в III-IV кварталах. Стабильность расположения люксовых операторов обусловлена ограниченной зоной присутствия и дефицитом качественных опций в центре, сроком окупаемости инвестиций в отделку помещения, а также репутационными рисками в случае закрытия.

Коммерческие условия

В период с октября по декабрь арендные ставки на свободные помещения в центральных торговых коридорах оставались стабильными ввиду замедления роста свободных помещений, а также по причине сохраняющегося низкого спроса со стороны ритейлеров: большинство операторов готовы вернуться к рассмотрению новых предложений аренды и обсуждению планов по развитию не ранее следующего года. Например, на улицах Арбат и Никольская, где уровень свободных помещений составляет 21,6% и 16,7% соответственно, арендодатели не корректировали ставки аренды. В востребованных локациях Патриарших прудов и центральной части ул. Кузнецкий Мост сохраняются наиболее высокие арендные ставки, значение которых не меняется с декабря 2019 г., а срок экспонирования остается одним из минимальных – 1-3 месяца. Отрицательная динамика арендных ставок сохранилась на Садовом кольце (-9%), Тверской (-6%), 1-й Тверской-Ямской (-8%) и Новом Арбате (-6%).

Прогноз

Баланс спроса и предложения в 2021 году будет зависеть от дальнейшего развития эпидемиологической ситуации во всем мире. На наш взгляд, наибольшее влияние на рынок центральных торговых коридоров сегодня оказывают следующие последствия пандемии: отсутствие туристов и отмена деловых поездок, увеличение доли офисных сотрудников, работающих из дома, а также снижение реальных располагаемых доходов населения.

- Восстановление туристического потока к докризисному уровню ожидается не ранее 2023/2024 года[1]. Таким образом, восстановление продаж у торговых операторов, ориентированных на туристический поток, займет 2-3 года.

- Возвращение работников в офисы произойдет по мере нормализации ситуации на локальном уровне. Учитывая тот факт, что компании активно возвращались к работе из офиса летом, можно предположить, что при благоприятной эпидемиологической ситуации большинство сотрудников вернется в офисы.

- Восстановление потребительского спроса к докризисному уровню, согласно последнему прогнозу Oxford Economics, ожидается не ранее 2022 г.

Юлия Назарова, руководитель направления стрит-ритейла компании CBRE отмечает:

«Несмотря на то, что темп роста закрытий замедлился, сегодня мы наблюдаем возрастающую поляризацию между участками одних и тех же улиц. Так, например, уровень вакантных помещений на ул. Петровка от Кузнецкого моста до Столешникова переулка составляет 3%, в то время как показатель между домами 17 и 34 составляет 27%, что несомненно отражается на уровне арендных ставок».

[1] The State of Fashion 2021, McKinsey & Company