Просроченная ипотека: предвестье трудных лет

За 2020 год объём просроченных платежей по ипотечным кредитам вырос на 7% или на 4,95 млрд рублей, превысив 77,5 млрд рублей. По ипотеке на первичном рынке жилья динамика прироста превысила показатели всех последних лет ведения статистики, на 19% или 1,09 млрд рублей. К таким выводам пришли в коллекторском агентстве «Долговой Консультант» после изучения данных ЦБ РФ.

По доле просроченных кредитов в текущей задолженности, 2020 год может показаться успешным: доля проблемной задолженности сократилась за 12 месяцев с 1,1% на январь до 0,9% к концу декабря. Абсолютные цифры показали ускоряющийся рост, на 4447 млн рублей, в том числе 1086 млн по ипотеке на строящееся жилье. Доля просроченных кредитов под залог ДДУ (договоров долевого участия) в общем объёме проблемной ипотеки выросла на 1 п.п., с 8% до 9%.

«Цифры по просроченной задолженности не учитывают заемщиков, впервые столкнувшихся с проблемами в обслуживании долга в IV квартале 2020 года. Также в статистику не полностью попали заемщики, которые воспользовались кредитными каникулами, но льготного периода которым не хватило для восстановления платежеспособности. По этим причинам мы прогнозируем увеличение объема просроченной задолженности уже в I квартале 2021 года», — отмечает Денис Аксёнов, генеральный директор коллекторского агентства «Долговой Консультант».

Таблица 1. Регионы-лидеры по темпам прироста просроченной ипотечной задолженности.

|

Регион |

Просроченная ипотечная задолженность, млн руб. |

Изменение с 01.01.2020 г. по 01.01.2021 г. |

|

Калининградская область |

1971 |

471,3% |

|

Чукотский автономный округ |

13 |

225,0% |

|

Севастополь |

31 |

138,5% |

|

Чеченская Республика |

251 |

73,1% |

|

Кабардино-Балкарская Республика |

251 |

60,9% |

|

Магаданская область |

69 |

46,8% |

|

Республика Северная Осетия - Алания |

659 |

40,2% |

|

Чувашская Республика - Чувашия |

460 |

37,3% |

|

Республика Адыгея (Адыгея) |

229 |

33,9% |

|

Ярославская область |

582 |

31,1% |

|

Республика Саха (Якутия) |

985 |

29,4% |

|

Тамбовская область |

180 |

26,8% |

|

Республика Крым |

53 |

26,2% |

|

Ивановская область |

293 |

23,6% |

|

Республика Башкортостан |

1619 |

22,8% |

Источник: ЦБ РФ, КА «Долговой Консультант». Полная версия таблицы в региональном разрезе доступна по ссылке.

В категорию просроченных кредиты попадают после того, когда банки перестают получать по ним платежи более трёх месяцев. Как правило, после этого момента заёмщики полностью перестают обслуживать задолженность, восстановить платежеспособность удаётся не более четверти из них.

Максимальный прирост просроченной ипотечной задолженности произошёл на территории Калининградской области (в 5,7 раз, до 1,97 млрд рублей) и Севастополе (в 2,4 раза, до 31 млн). Наибольший темп прироста ипотеки на первичном рынке зафиксирован в Республике Крым (в 6 раз), Ивановской (2,9 раза) и Астраханской (2,6 раза).

В регионах, прямо обозначенных ЦБ РФ как сформировавших наибольший спрос на льготную ипотеку из-за большой доли инвестиционных кредитов на строящееся жилье, темпы роста просроченной задолженности по ДДУ находятся ниже средних: в Москве объём проблемных долгов по ипотеке вырос на 39%, Московской области на 22%, в Санкт-Петербурге — на 2%.

Таблица 2. Регионы-лидеры по темпам прироста просроченной ипотечной задолженности.

|

Регион |

Просроченная ипотечная задолженность на строящееся жилье, млн руб. |

Изменение с 01.01.2020 г. по 01.01.2021 г. |

|

Республика Крым |

6 |

500,0% |

|

Ивановская область |

38 |

192,3% |

|

Астраханская область |

34 |

161,5% |

|

Республика Калмыкия |

9 |

125,0% |

|

Севастополь |

6 |

100,0% |

|

Республика Коми |

20 |

100,0% |

|

Удмуртская Республика |

13 |

85,7% |

|

Приморский край |

26 |

85,7% |

|

Тверская область |

51 |

82,1% |

|

Ленинградская область |

121 |

80,6% |

|

Кабардино-Балкарская Республика |

12 |

71,4% |

|

Ставропольский край |

103 |

66,1% |

|

Республика Карелия |

13 |

62,5% |

|

Ярославская область |

101 |

55,4% |

|

Калининградская область |

26 |

52,9% |

Источник: ЦБ РФ, КА «Долговой Консультант». Полная версия таблицы в региональном разрезе доступна по ссылке.

«Год был сложным для заёмщиков и кредиторов, падение доходов из-за коронавирусных ограничений ускорили процесс появления новых проблемных должников, введение кредитных каникул сгладило возможный весенний пик взлёта неплатежей, перераспределив его на осень и зимние месяцы, а льготная ипотека показала, что банкам нужно сбалансированно подходить к выдаче кредитов на строящуюся недвижимость, так как именно этот сегмент наиболее подвержен росту неплатежей по причине повышенной финансовой нагрузки на семейный бюджет заемщиков на период строительства», — прокомментировал Денис Аксёнов.

Объём просроченной задолженности по итогам года мог быть чуть больше, если бы не сформировавшаяся тенденция, когда должники для погашения задолженности сами выходят с инициативой о продаже объектов залога. Косвенно данный факт подтверждает и снижение количества квартир, выставленных на публичные торги судебными приставами в 2020 году (подробнее см. в исследовании “Жильё на распродаже: выставленная на торги недвижимость упала в цене”).

«Рост цен на недвижимость сделал жилье менее доступным, однако помог должникам-ипотечникам, ведь увеличение цены квадратного метра для них стало преимуществом, так как после продажи квартиры по рыночной цене появилась возможность вернуть первоначальные вложения в виде живых денег», — отметил Денис Аксёнов.

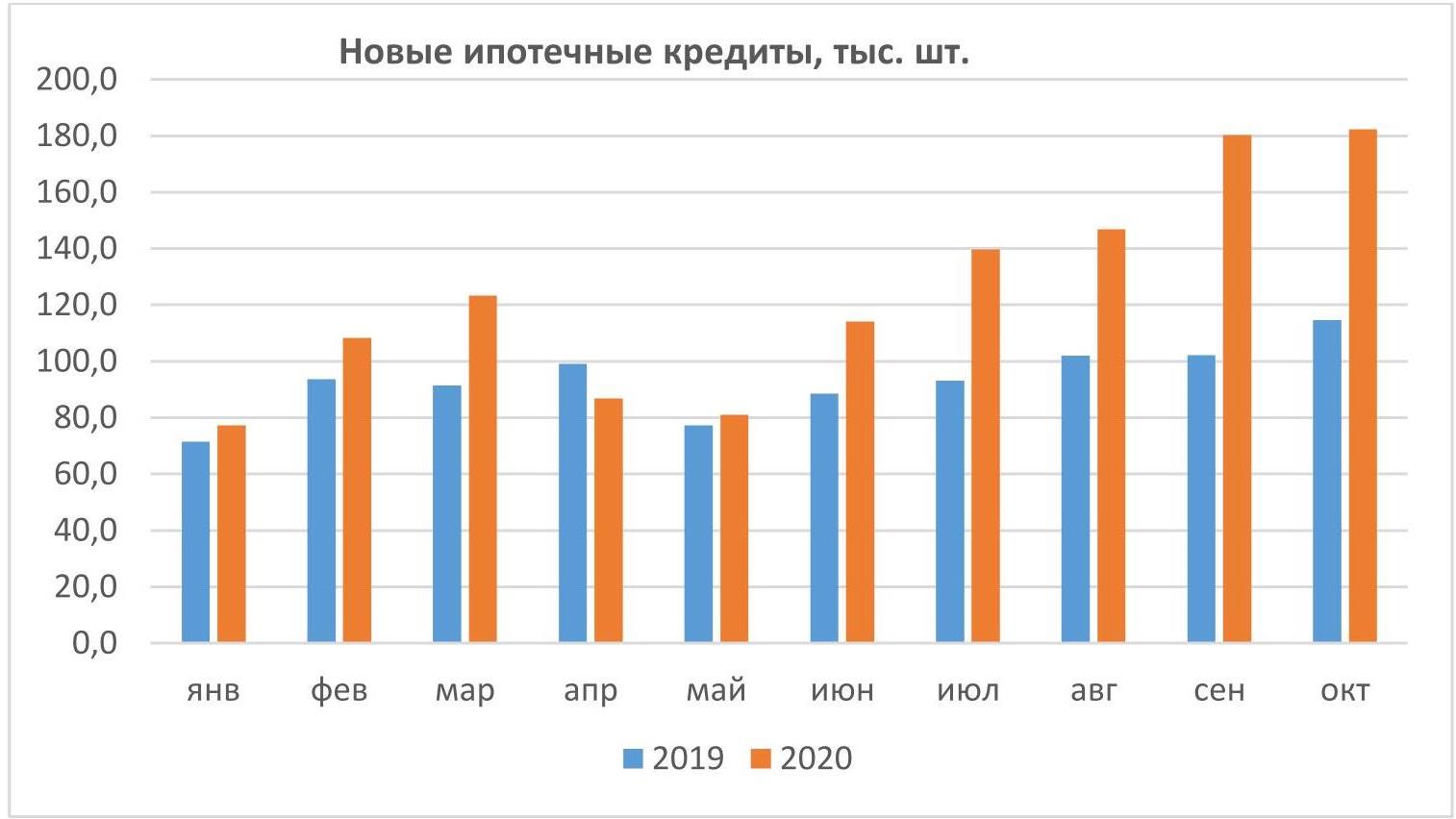

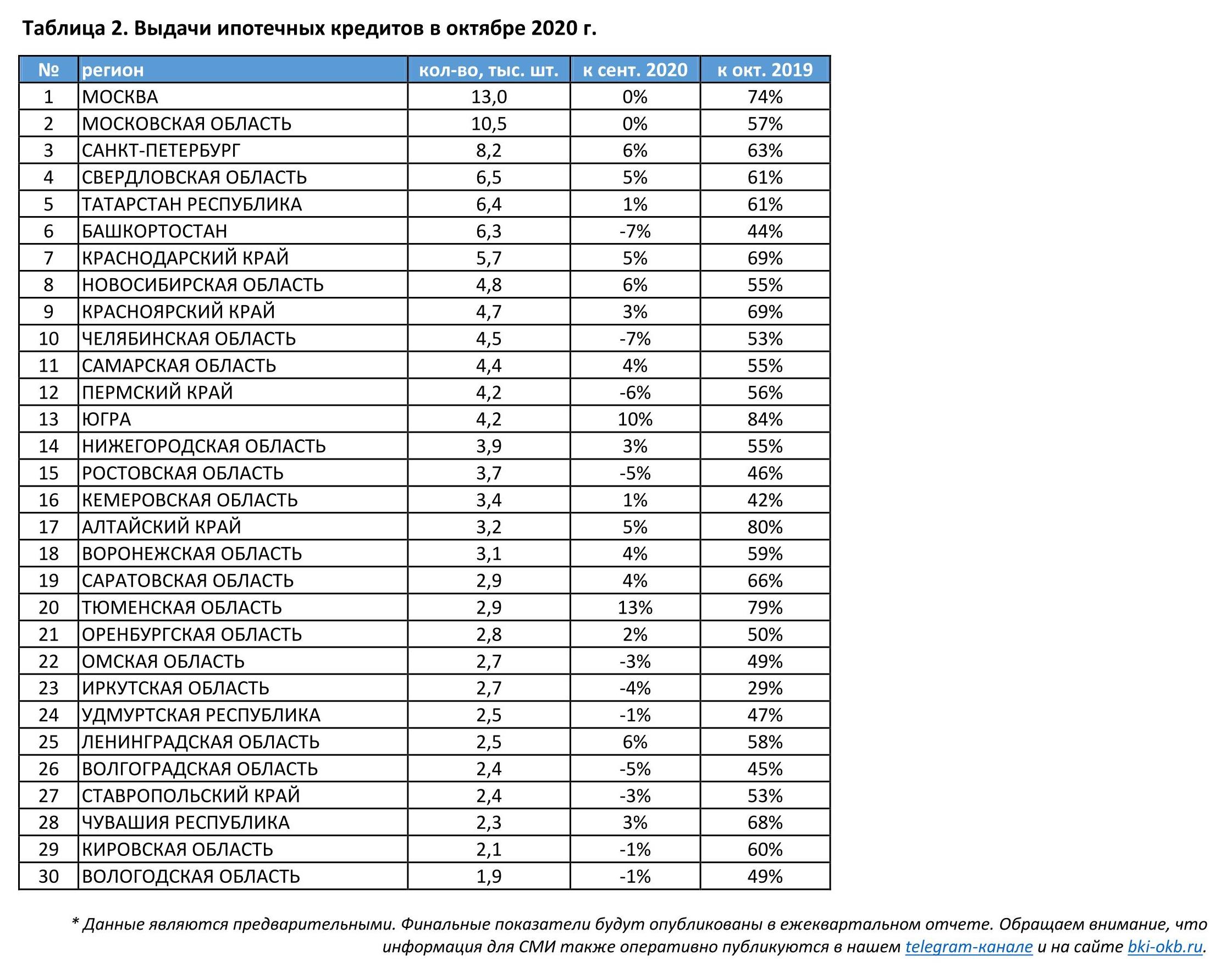

По данным Объединенного кредитного бюро (ОКБ), банки в октябре вновь выдали рекордное количество ипотечных кредитов – 182 тысячи займов. По сравнению с октябрем прошлого года выдачи выросли на 59%. Предыдущий рекорд был установлен в сентябре 2020 года – 180 тысяч ипотечный кредитов.

За 10 месяцев банки выдали 1,24 млн ипотечных кредитов – ровно на треть (+33%) больше, чем за аналогичный период прошлого года.

Лучшую годовую динамику среди 30 регионов с наибольшим количеством выдач ипотечных кредитов показали Ханты-Мансийский автономный округ — Югра, где выдачи выросли на 84% по сравнению с октябрем 2019 года, Алтайский край (+80%), Тюменская область (+79%) и Москва (+74%). Наименьшая динамика отмечена в Башкортостане, где выдачи выросли лишь на 44%, Кемеровской области (+42%) и Иркутской области (+29%).

Александрович Артур, генеральный директор ОКБ:

"Несмотря на резкое падение ипотечного кредитования во время первой волны коронавируса, за 10 месяцев этого года банки выдали больше ипотечных кредитов, чем за весь 2019 год. Октябрь должен был стать последним месяцем, когда можно было получить льготную ипотеку на новостройки. Поэтому некоторые заемщики, еще не зная о намерении правительства продлить программу, в спешке завершали оформление сделок, чтобы получить заем по низкой ставке, что повлияло на количество выданных в этом месяце ипотечных кредитов".

ОБЪЕДИНЕННОЕ КРЕДИТНОЕ БЮРО (ОКБ)

Одно их крупнейших бюро кредитных историй в России, действующее с 2004 года. Акционерами ОКБ являются Сбербанк, Experian и Группа "Интерфакс". Линейка сервисов ОКБ обеспечивает все этапы работы кредитного конвейера – от получения кредитных отчетов и расчета скорингов до комплексных решений, включающих в себя процесс обработки кредитных заявок, мониторинг портфеля и борьбу с мошенничеством. Услугами бюро пользуются более 600 клиентов, таких как банки, МФО, страховые компании и операторы сотовой связи. По итогам третьего квартала 2020 года ОКБ хранит более 443 миллиона записей кредитных историй.

Официальные сайты ОКБ — www.bki-okb.ru и www.okscore.ru

«Вторая волна» коронавируса способствовала вводу ряда новых эпидемиологических ограничений, но в отличие от весны 2020 года локдаун не понадобился. Одновременно, по словам пресс-секретаря Дмитрия Пескова, речи о дополнительной помощи малому и среднему бизнесу России на фоне коронавируса пока не идет. Эксперты Циан.Коммерческая выяснили, как стратегия отказа от полных ограничений позволила сохранить активность на рынке коммерческой недвижимости (торговля, офисы, склады, готовый бизнес) в крупнейших городах РФ, и насколько текущий спрос выше весеннего (во время более строгих ограничительных мер).

Для оценки потенциального спроса проанализировано число просмотров объявлений на сайте cian.ru на рынке коммерческой недвижимости по разным сегментам в городах-миллионниках за равные промежутки времени:

- «Докризисный» период (начало февраля 2020 года).

- Весенний локдаун (конец марта-апрель 2020 года)

- Осенние ограничения (конец октября- ноябрь).

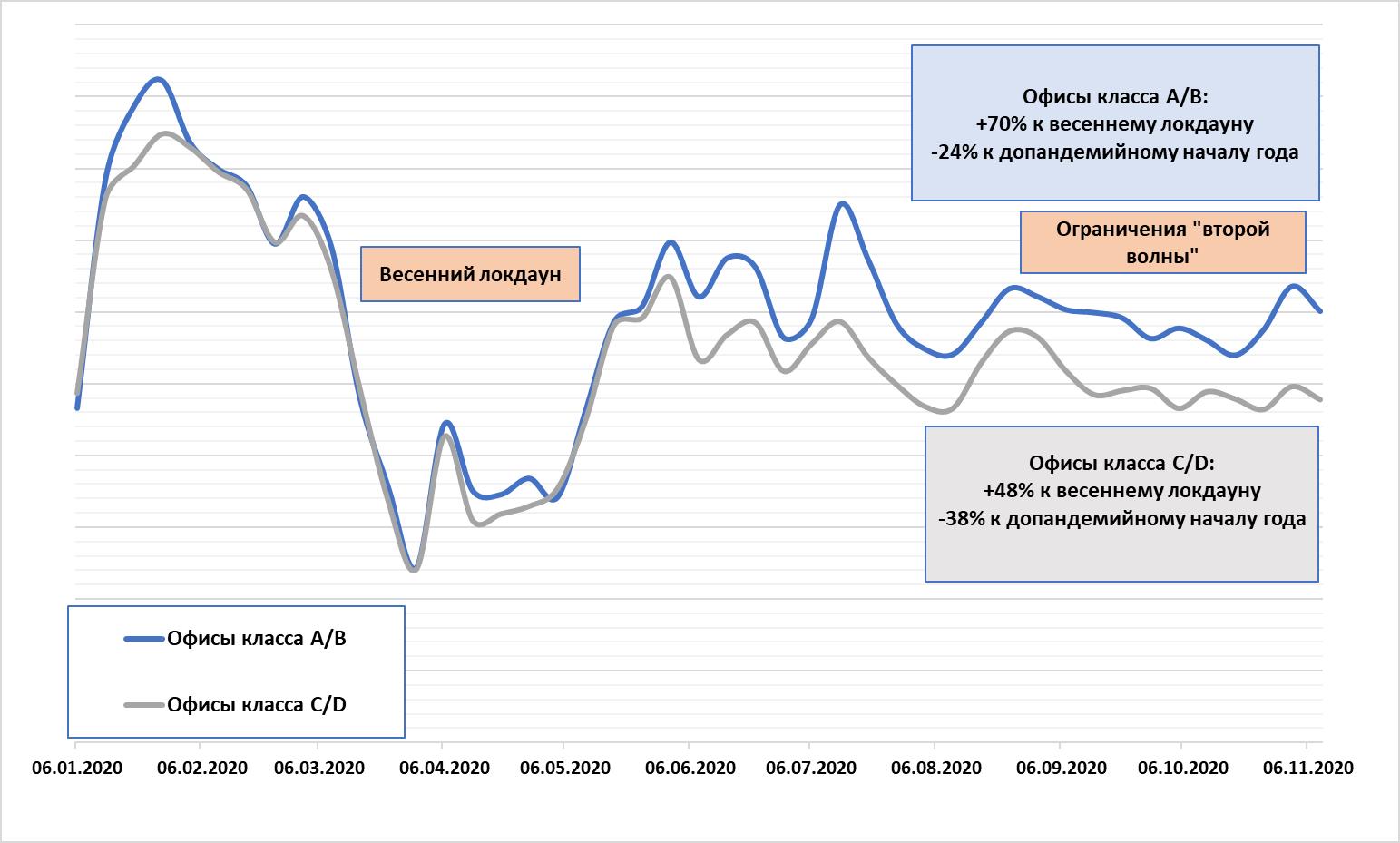

- Компании не готовы снижать класс офисов, однако рассматривают другие площади для оптимизации расходов во время «удаленки». Текущий спрос на офисы на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года активность ниже на четверть. Хуже всего восстанавливается спрос в Московской и Петербургской агломерациях.

Офисы классов А/B более устойчивы в пандемию, чем офисы классов C/D.

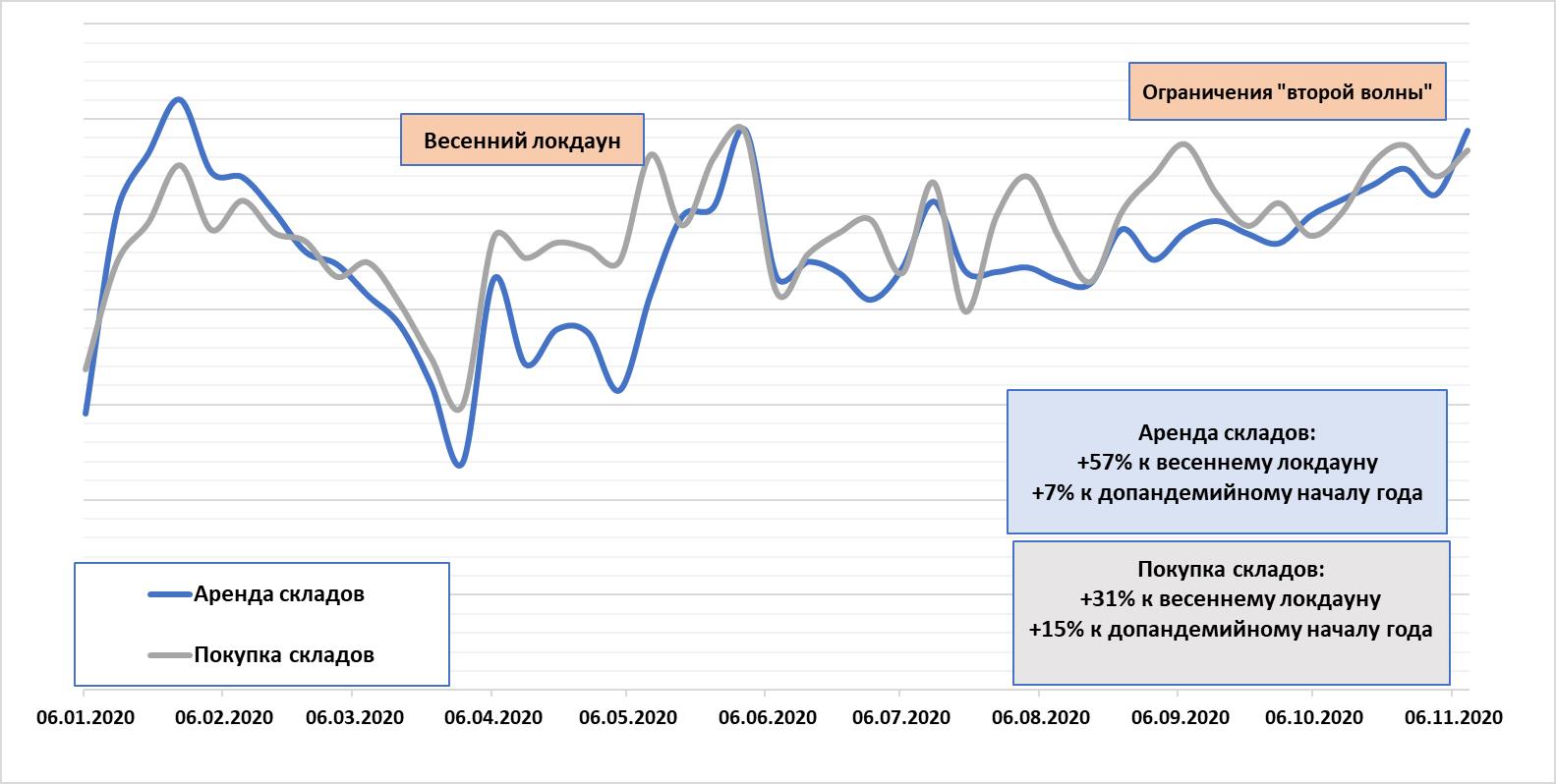

- Бизнесу нужны склады: в крупнейших городах стали чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Спрос на склады превысил допандемийный.

- Торговые центры не могут вернуть арендаторов – спрос ниже докризисного на 40%. Стрит-ритейл потерял 31% спроса. Хуже всего восстанавливается активность в Москве и Санкт-Петербурге.

- Спрос на готовый бизнес вернулся к докризисному. Однако число желающих продать свой бизнес выше на 26%, чем весной. Наибольшее число объявлений – о реализации гостиниц, магазинов, ресторанов.

- Спрос на офисы класса А/B восстанавливается быстрее, чем на помещения класса C/D

Отсутствие локдауна по весеннему сценарию, несмотря на частичную «удаленку» в обязательном порядке, позволило поддержать спрос на рынке аренды офисной недвижимости. Текущая активность в крупнейших городах (население от 1 миллиона человек) оказалась на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года текущая активность ниже на 26%. В сравнении с июлем, когда заболеваемость шла на спад, спрос на офисы меньше всего – на 10%. Таким образом, сегмент аренды офисной недвижимости показывает минимальное падение во «вторую волну».

Более устойчивыми в пандемию оказались офисные площади классов А/B, которые выросли по спросу относительно весенних ограничений на 70%. В сравнении с началом года текущая активность ниже на 24%. Офисы классов C/D менее интересны арендаторам. В сравнении с весенними ограничениями спрос выше на 48%, относительно начала года активность ниже на 38%.

Высокая активность на рынке во многом связана с изменением стратегий компаний: после полугода «удаленки» многие задумались о пересмотре занимаемой офисной площади, рассматривая альтернативные варианты. Именно поиск новых форматов (в том числе «гибких» офисов) обеспечивает спрос на рынке. Оптимизация – главная причина поиска подходящего объекта. Но компании не готовы понижать класс (а вместе с тем – престижность) офиса.

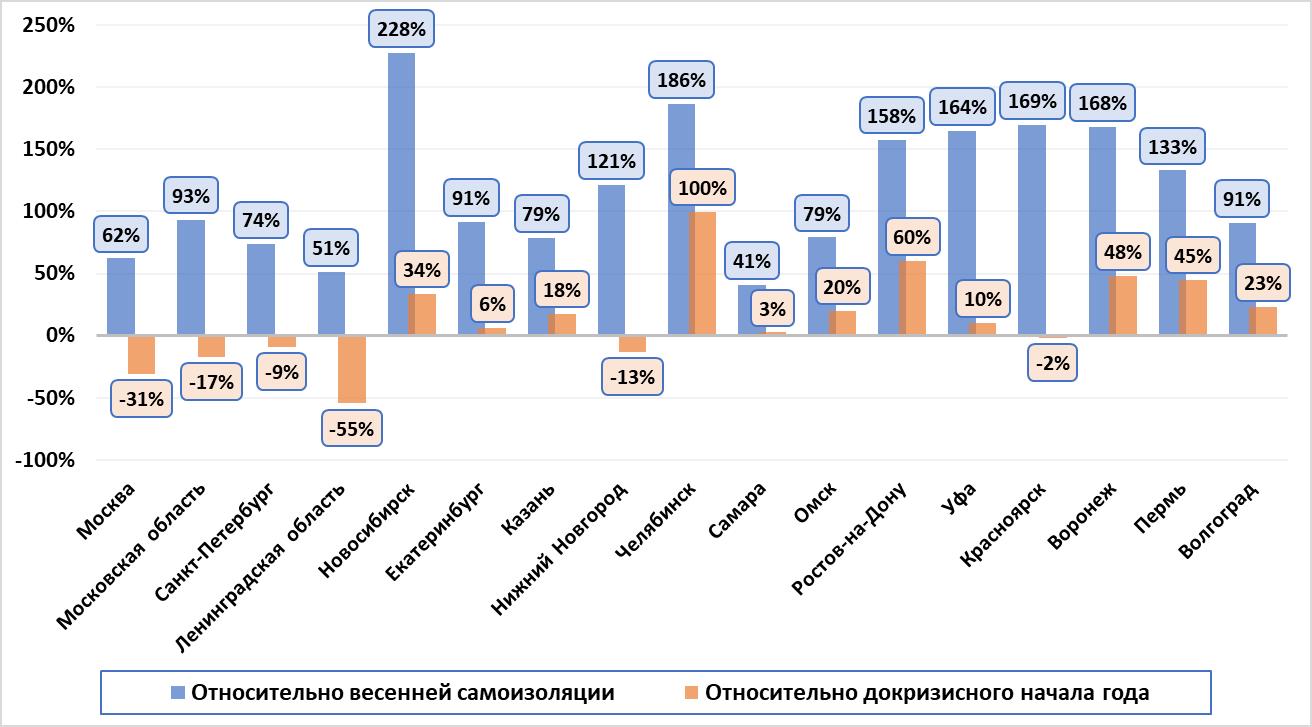

Изменение потенциального спроса на аренду офисов в городах-миллионниках + Московская и Ленинградская обл.

Источник: Циан.Коммерческая

Рынок офисной недвижимости в Московской и Петербургской агломерациях восстанавливается хуже, чем в других крупнейших городах. В сравнении с докризисным началом года (февралем) потенциальный спрос на аренду офисов ниже на 31% в Москве, и 17% в Московской области. В Санкт-Петербурге падение чуть ниже – на 9%, зато в Ленинградской области офисами стали интересоваться реже на 55% - это самое большое падение среди остальных локаций.

Единственным городом-миллионником, где текущий спрос на аренду офисов в два раза выше, чем в начале года – это Челябинск. Примерно в полтора раза активнее и арендаторы в Ростове-на-Дону (+60%), Воронеже и Перми (48% и 45%). В остальных городах прирост не столь заметный.

В сравнении с весенним локдауном абсолютно по всем городам текущая активность выше. Только частичные ограничения позволили рынку не просто «выжить», но даже нарастить активность относительно докризисного февраля за счет отсутствия сегодня столь же жестких ограничительных мер, как весной.

Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: Циан.Коммерческая

- Бизнесу нужны склады - спрос на них превысил допандемийный

На фоне ограничительных мер самым устойчивым на рынке коммерческой недвижимости оказался складской сегмент. Интерес к аренде и покупке складов для бизнеса не просто восстановился относительно весенних ограничений, но и нарастил спрос в сравнении с докризисным началом года. Причем в крупнейших городах бизнес стал чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Пандемия ускорила темпы роста дистанционных продаж – предприятия увеличивают именно складские мощности для онлайн-продаж, а не расширяют торговые точки.

В сравнении с весенним локдауном, когда весь бизнес был поставлен на паузу, активность потенциальных арендаторов складов выше на 57%, потенциальных покупателей – на 31%.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

Источник: Циан.Коммерческая

Чаще других арендой складов стали интересоваться в Казани (+122% в сравнении с началом года), Новосибирске (+67%), Уфе (+63%), Перми и Нижнем Новгороде (+62%). Обратная ситуация в Москве, где арендой складов стали интересоваться на 14% меньше, зато в Московской области спрос вырос на 15%. Меньшую активность проявляют и в Ростове-на-Дону (-14%), а также – Волгограде (-5%).

Покупка складов, как более серьезное вложение, интересует бизнес в Уфе (+119% в сравнении с докризисным началом года) и Нижнем Новгороде (+62%).

Не проявляют повышенный интерес к покупке или аренде складских помещений в Волгограде, Воронеже, Ростове-на-Дону и Самаре.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

|

Город |

Аренда складов |

Покупка складов |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-14% |

55% |

4% |

11% |

|

Московская область |

15% |

62% |

24% |

56% |

|

Санкт-Петербург |

14% |

70% |

15% |

56% |

|

Ленинградская область |

42% |

76% |

20% |

2% |

|

Новосибирск |

67% |

42% |

32% |

-3% |

|

Екатеринбург |

30% |

36% |

35% |

27% |

|

Казань |

122% |

109% |

10% |

0% |

|

Нижний Новгород |

62% |

40% |

94% |

-6% |

|

Челябинск |

40% |

104% |

-4% |

54% |

|

Самара |

3% |

17% |

-8% |

22% |

|

Омск |

35% |

15% |

5% |

1% |

|

Ростов-на-Дону |

-14% |

1% |

1% |

-1% |

|

Уфа |

63% |

48% |

119% |

24% |

|

Красноярск |

33% |

18% |

-33% |

10% |

|

Воронеж |

10% |

-12% |

-18% |

-25% |

|

Пермь |

62% |

95% |

4% |

10% |

|

Волгоград |

-5% |

-13% |

-25% |

-6% |

Источник: Циан.Коммерческая

- Торговые центры не могут вернуть арендаторов

Торговые центры сегодня открыты для посещения. Действуют дополнительные ограничения для фуд-кортов, к примеру, в Санкт-Петербурге они закрыты. Тем не менее, любой желающий может устроить шопинг, однако даже при таких условиях потенциальные арендаторы не торопятся возвращаться в торговые центры.

Число просмотров объявлений аренды помещений в торговых центрах сегодня на 40% ниже, чем в начале года. Впрочем, относительно периода самоизоляции, текущие показатели выше на 130%. Но это не помогло полностью компенсировать массовый отток спроса из-за падения посещаемости торговый центров. Сложнее всего обстановка в Красноярске, Москве и Уфе, где спрос в сравнении с началом года просел в полтора раза. Самая позитивная ситуация – в Казани, Новосибирске, Перми и Челябинске – только в этих четырех городах потенциальные арендаторы рассматривают помещения торговых центров в аренду чаще, чем в феврале.

Чуть активнее восстанавливается спрос на стрит-ритейл - небольшие магазины и помещения, расположенные на первых этажах зданий. Текущий спрос (число просмотров объявлений) выше докризисного в большинстве крупнейших городах, лучшие показатели – в Челябинске, Ростове-на-Дону, Казани, Омске (рост просмотров более чем в полтора раза). В целом по всем городам-миллионникам спрос на площади стрит-ритейла в аренду ниже докризисного на 31%. В сравнении с весенними ограничениями активность потенциальных арендаторов выше на 120%.

Москва и Санкт-Петербург снова в числе аутсайдеров: потенциальный спрос на аренду помещений стрит-ритейла ниже докризисного на 41% и 12% соответственно. Однако это все равно не столь большое падение в сравнении со спросом на аренду площадей в ТЦ (-49% в Москве и – 31% в Санкт-Петербурге).

Изменение потенциального спроса на аренду торговых помещений в городах-миллионниках

|

Город |

Аренда в ТЦ |

Аренда Стрит-ритейл |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-49% |

149% |

-41% |

122% |

|

Московская область |

-35% |

129% |

-15% |

142% |

|

Санкт-Петербург |

-31% |

252% |

-12% |

105% |

|

Ленинградская область |

-5% |

140% |

34% |

167% |

|

Новосибирск |

44% |

138% |

-27% |

15% |

|

Екатеринбург |

-3% |

95% |

21% |

128% |

|

Казань |

48% |

224% |

64% |

242% |

|

Нижний Новгород |

-39% |

111% |

-5% |

149% |

|

Челябинск |

39% |

65% |

89% |

262% |

|

Самара |

-28% |

39% |

44% |

180% |

|

Омск |

-17% |

66% |

56% |

228% |

|

Ростов-на-Дону |

-9% |

180% |

79% |

253% |

|

Уфа |

-45% |

60% |

25% |

82% |

|

Красноярск |

-58% |

11% |

-43% |

-7% |

|

Воронеж |

1% |

69% |

12% |

54% |

|

Пермь |

35% |

153% |

20% |

153% |

|

Волгоград |

-30% |

12% |

-10% |

43% |

|

Все города |

-40% |

+130% |

-31% |

+121% |

Источник: Циан.Коммерческая

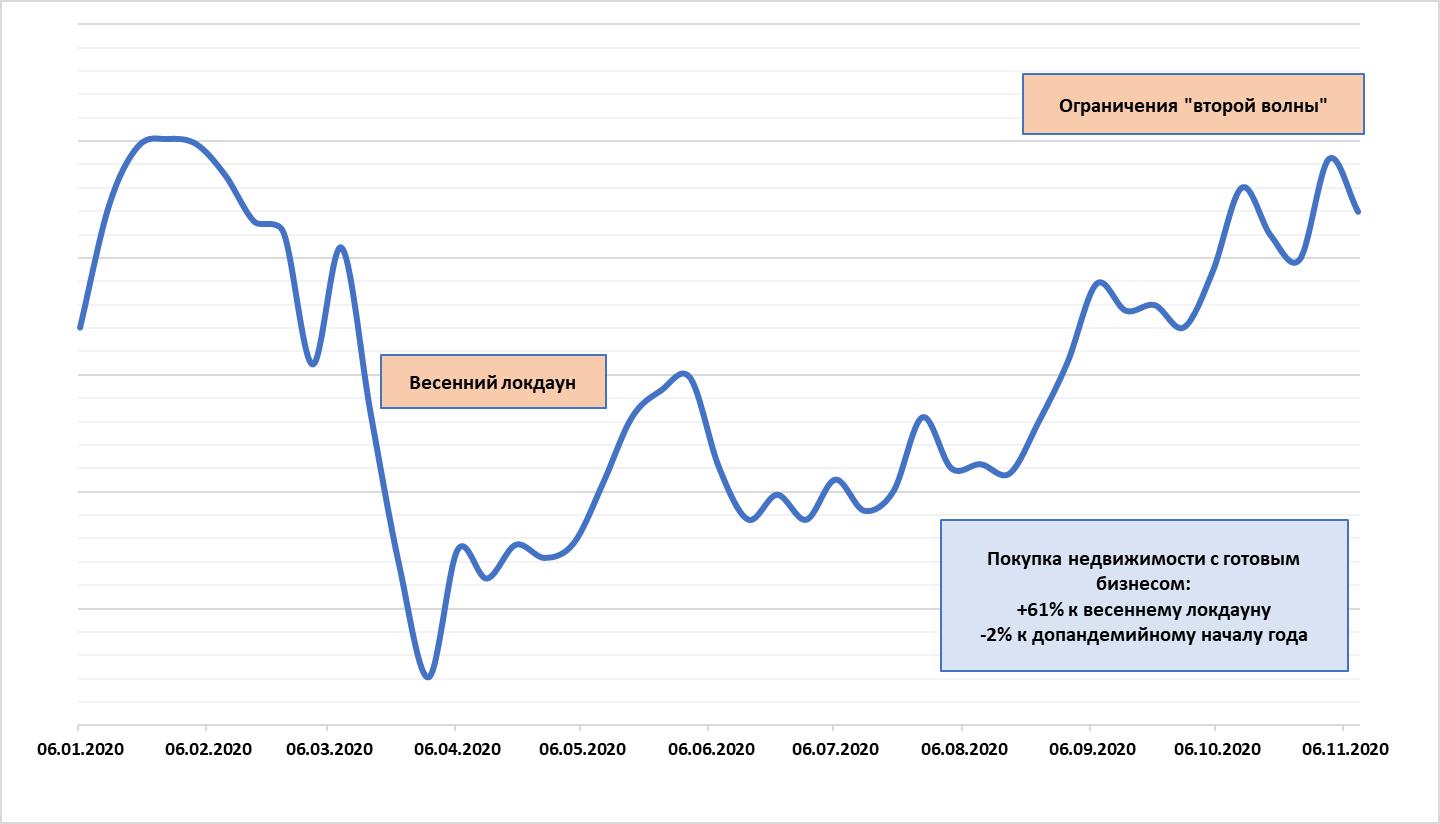

- Кризис – не повод отказываться от покупки бизнеса

Эксперты Циан.Коммерческая отмечают восстановление спроса на покупку помещений с действующим бизнесом. В сравнении с допандемийным началом года потенциальный спрос ниже всего на 2%. Относительно весеннего локдауна готовность приобрести бизнес – выше на 61%.

Хуже спрос на готовый бизнес восстанавливается в Волгограде, Нижнем Новгороде, Воронеже и Московской области. В Москве интерес ниже докризисного на 3%.

Динамика просмотров объявлений о покупке готового бизнеса

Источник: Циан.Коммерческая

За счет роста числа желающих продать свой бизнес, предложение превышает спрос значительнее, чем в начале года, несмотря на сопоставимый спрос. Объявлений о продаже бизнеса стало меньше в Московском регионе (-6% в сравнении с периодом ограничений). Причем сокращение объема наблюдается преимущественно с сентября (-12% за два месяца).

В Петербургской агломерации в сравнении с весенними значениями число объявлений о продаже готового бизнеса выше на 12%. В остальных городах-миллионниках – на 5%. В городах с численностью населения до миллиона – рост на 6%. Таким образом, несмотря на все меры поддержки бизнеса, собственники по-прежнему отказываются от своих предприятий, выставляя их на продажу. В целом по РФ количество желающих продать свой бизнес на 26% выше, чем весной – как правило, речь идет о тех, кто не смог «пережить» локдаун.

Динамика количества объявлений о продаже готового бизнеса

|

|

Относительно весеннего локдауна |

|

Москва+МО |

-6% |

|

Санкт-Петербург+ЛО |

12% |

|

Другие города (население 1 млн+) |

5% |

|

Города (население до 1 млн) |

6% |

Источник: Циан.Коммерческая

Самая непростая ситуация сохраняется в Ростове-на-Дону, где предложение о продаже готового бизнеса в сравнении с весной выше на 128%, а спрос на покупку - ниже на 4%. Похожая ситуация и в Воронеже (+88% по объему предложения и -8% по спросу). Самая позитивная ситуация в Ленинградской области (-48% по объему предложения и +33% по спросу), а также в Омске (-10% и +31% соответственно).

Спрос по покупку готового бизнеса и объем предложения таких объектов

|

Город |

Интерес к покупке готового бизнеса |

Динамика объявлений о продаже готового бизнеса |

|

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно весенней самоизоляции |

|

|

Москва |

-3% |

70% |

-6% |

|

Московская область |

-12% |

43% |

-21% |

|

Санкт-Петербург |

0% |

72% |

49% |

|

Ленинградская область |

33% |

2% |

-48% |

|

Новосибирск |

13% |

98% |

41% |

|

Екатеринбург |

16% |

58% |

19% |

|

Казань |

9% |

-28% |

31% |

|

Нижний Новгород |

-10% |

51% |

16% |

|

Челябинск |

34% |

129% |

31% |

|

Самара |

4% |

51% |

34% |

|

Омск |

31% |

74% |

-10% |

|

Ростов-на-Дону |

-4% |

32% |

128% |

|

Уфа |

113% |

161% |

28% |

|

Красноярск |

-4% |

59% |

-18% |

|

Воронеж |

-8% |

58% |

88% |

|

Пермь |

15% |

84% |

26% |

|

Волгоград |

-14% |

83% |

-3% |

|

Все города (1 млн+) |

-2% |

61% |

5% |

Источник: Циан.Коммерческая

Почти пятая часть объявлений о продаже связана с гостиничным бизнесом (21% от всего числа). В сравнении с весенним периодом таких объявлений стало больше на 63%. Доля магазинов – 14% (+28% по числу объявлений к весне), кафе и рестораны занимают 13% от всего объема предложения (+15% по числу). В список также вошли офисы, салоны красоты, предприятия сферы развлечений, медицинские учреждения.

Какой бизнес продают чаще других

|

Сфера бизнеса |

Доля от всех объявлений о продаже готового бизнеса |

На сколько больше объявлений в сравнении с мартом |

|

отели и гостиницы |

21% |

63% |

|

магазины |

14% |

28% |

|

кафе и рестораны |

13% |

15% |

|

офисы |

12% |

31% |

|

салон красоты |

9% |

14% |

|

развлечения |

4% |

33% |

|

медицина |

2% |

14% |

|

пекарня |

2% |

18% |

|

автомобильные мойки и автосервисы |

2% |

57% |

Источник: Циан.Коммерческая

«Медленное восстановление активности на рынке коммерческой недвижимости в Москве и Санкт-Петербурге в сравнении с другими крупнейшими городами РФ объясняется изначально большим падением спроса во время весеннего локдауна, - отмечает Александр Павленко, директор по аналитике Циан.Коммерческая. – В текущих реалиях спрос обеспечен преимущественно стремлением переложить средства в более надежный актив. В перспективе стоит рассчитывать на рост спроса на помещения свободного назначения – это самый гибкий формат, а именно способность к «трансформации» позволяет пережить турбулентность на рынке. Сложнее всего вернуть позиции – офисам, которые вряд ли будут столь же востребованы, как раньше, даже после пандемии. Многие компании уже оптимизировали занимаемые площади или частично переехали в коворкинги».