Загородные дома в России подорожали за год на 7%

2020 год для рынка загородной недвижимости стал самым успешным за последние годы – высокий спрос наблюдался по всей России, как в сегменте продажи, так и аренды. Аналитики Циан выяснили, как изменилась активность покупателей, арендаторов, цены на загородном рынке РФ, а также какие объекты пользовались спросом в 2020 году.

- Россияне выбирают готовые дома – 78% потенциального спроса на загородном рынке РФ пришлось в 2020 году на коттеджи и дачи. Еще 18% - земельные участки.

- Дома и дачи занимают 56% от всего предложения загородного рынка РФ. На втором месте – земельные участки (41%).

- Спрос на загородном рынке РФ вырос на 65%. На земельные участки - на 180%, дома и дачи - 170%.

- Загородные дома в России в 2020 году выросли в цене в среднем на 7%: средняя стоимость дома/дачи (без Москвы и Санкт-Петербурга) составляет 5,9 млн рублей против 5,5 в прошлом году. Средняя площадь дома в продаже – 152 кв. м.

- Наибольший рост цен – в Ленинградской и Московской областях (с высокими доходами населения) и курортных регионах.

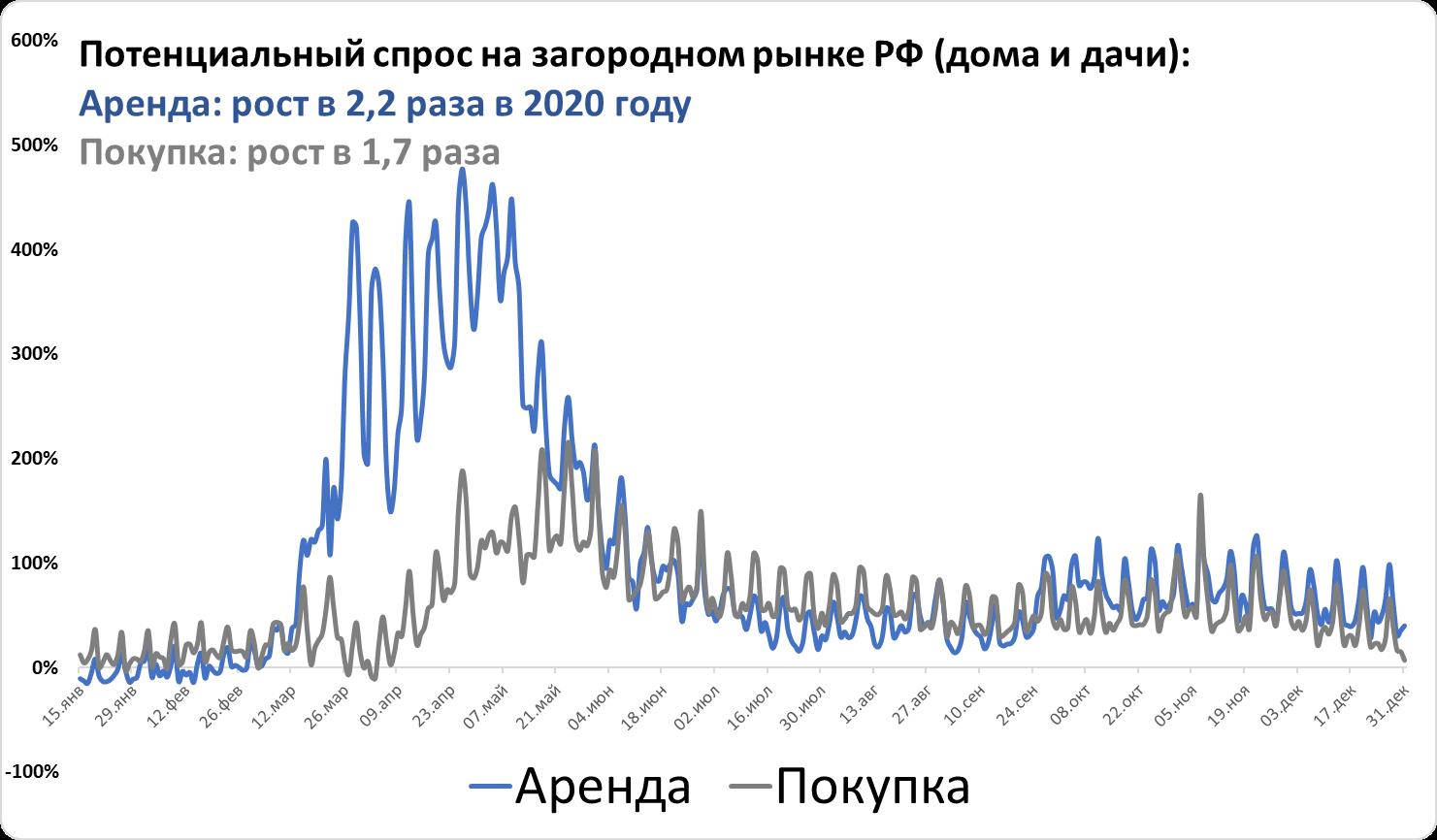

- Спрос на аренду дома в 2020 году оказался выше в 2,2 раза, чем в 2019 году по РФ. Пик спроса на аренду пришелся на апрель, покупку дома – на май.

- Объем предложения домов в продаже вырос на 18% за год.

- 45% жилья в России вводится населением, а не застройщиками.

- Россияне выбирают готовые дома

Пандемия коронавируса, закрытые границы, режим самоизоляции – все это привело к «перезагрузке» рынка загородной недвижимости по всей России. Многие впервые задумались о необходимости аренды, а затем и покупки собственного загородного дома, сохранение удаленной работы только способствовало данному тренду.

По подсчетам Циан, в целом по РФ в 2020 году покупатели чаще интересовались приобретением дома или дачи (78% всех просмотров объявлений). Еще 18% - земельного участка. 3% - таунхауса и 1% - части дома (доли в нем). В сравнении с допандемийным 2019 годом структура спроса почти не изменилась: россияне по большей части предпочитают загородное жилье «под ключ».

В структуре предложения дома занимают только половину (56%), значительная доля принадлежит земельным участкам в продаже (41%) По 2% - таунхаусам и части (доли) в доме. За прошедший год структура изменилась незначительно – увеличилась доля домов в продаже при одновременном снижении доли земельных участков.

Циан объясняет это выходом в продажу новых объектов: воспользовавшись ажиотажным спросом на рынке, собственники решили продать свои объекты. Кроме того, получили возможность реализовать дом и рантье, которые стали сдавать загородные дома в аренду, поскольку не могли найти покупателя продолжительное время.

Источник: Аналитический центр Циан

2. В 2020 году спрос в большей степени вырос на земельные участки. Спрос на загородном рынке РФ вырос на 65%

Эксперты Циан зафиксировали рост спроса на загородную недвижимость абсолютно по всем сегментам загородного рынка. В большей степени увеличение спроса в 2020 году относительно 2019 года зафиксировано для земельных участков (интерес по ним был выше в 1,8 раза) – за счет доступности такие объекты приобретаются многими «на будущее», с целью строительства дома, когда на это будут ресурсы. Но даже при наличии финансов для покупки дома «под ключ», многие выбирали только участки, поскольку не могли найти подходящие варианты. Наиболее ликвидные домовладения активно вымывались с рынка еще весной 2020 года. На рынке немало объектов в плохом состоянии, требующих ремонта, с неактуальной планировкой и пр. Нередко такие объекты приобретаются только ради земельного участка – строение сносится, чтобы на его месте создать новый проект.

Далее по уровню прироста потенциального спроса (числа просмотров объявлений) – дома и дачи (увеличение активности в 1,7 раза в целом по РФ). Интерес к таунхаусам увеличился в целом по РФ в 1,35 раз, а к покупке не целого дома, а доли в нем – в 1,4 раза. В целом по загородному рынку РФ число просмотров объявлений по всем сегментам и типам объектов оказалось в 2020 году в 1,65 раза выше, чем в 2019 году.

3. Спрос на аренду домов вырос на загородном рынке РФ более чем в два раза

Покупка собственного дома – весьма дорогостоящее вложение, как и приобретение любой другой недвижимости, по этой причине пик спроса на покупку домов и их аренду пришелся по РФ на разные периоды. Арендой дома или дачи активно интересовались весь апрель – в отдельные дни относительно 2019 года кол-во просмотров превышало прошлогодние значения до шесть раз. Максимальные показатели для покупки недвижимости зафиксировано в середине мая – трехкратное превышение относительно аналогичного периода 2019 года. Во второй половине 2020 года показали потенциального спроса как на покупку дома, так и аренду, в среднем в полтора-два раза выше, чем в 2019 году.

В целом по году спрос на аренду дома (число просмотров объявлений) по РФ дома/дачи в 2020 году был в 2,2 раза выше, чем в 2019 году. На покупку дома, как было отмечено, прирост составил 1,7 раза.

Самое большое число просмотров на покупку дома и аренду отмечено в 2020 году в Московском регионе, Санкт-Петербурге и Ленинградской области, в также Краснодарском крае и в Крыму.

Источник: Аналитический центр Циан

4. Загородные дома в России в 2020 году выросли в цене в среднем на 7%

Рекордный спрос на загородном рынке привел к росту цен на загородную недвижимость. По подсчетам Циан, средняя стоимость дома в продаже в целом по РФ (без учета домов в пределах Москвы и Санкт-Петербурга) составляет 5,9 млн рублей в январе 2021 года против 5,5 млн в январе 2020 года (+7,3% за год). С учетом домов в границах Москвы и Санкт-Петербурга средняя цена домовладения по РФ составляет 6,6 млн рублей (январь 2021) против 6,1 млн рублей годом ранее (+8,2% за год). Средняя площадь дома в продаже не изменилась и составляет 152 кв. м. В статистике по цене учитываются домовладения на землях ИЖС. В отличие от городской недвижимости, значительно подорожавшей за прошедший год за счет льготной ипотеки, загородный сегмент растет в цене средними темпами, что позволяет рассматривать такие объекты для покупки тем, кто “не успел” до подорожания квартир.

Наибольший рост средних цен на домовладения отмечен в Центральном ФО (+8,4%), а также Уральском ФО (+7,3%). Отрицательная динамика зафиксирована в единственно округе – Северо-Кавказском (-4,6%), преимущественно за счет падения цен в Северной Осетии на 12,4%.

Рост средних цен домовладений более чем на 20% за год отмечен в Ленинградской области, Крыму и Ставропольском крае. По всем трем субъектам отмечен также рост средней площади, что свидетельствует об изменении структуры предложения и вымывании наиболее бюджетных объектов меньшей площади. Московская область показала прирост на 18%. Таким образом, в 2020 году выше, чем в среднем, загородный рынок показывал рост, во-первых, на курортах, во-вторых, в экономически развитых регионах с высокой платежеспособностью населения. В Краснодарском крае цены выросли на 18%. В Севастополе – на 13,5%. На Алтае – на 19,5%.

|

Субъект |

Динамика цены за год |

Динамика средней площади за год |

|

Ленинградская область |

33,00% |

7,20% |

|

Республика Крым |

23,30% |

4,40% |

|

Ставропольский край |

20,30% |

7,60% |

Средняя стоимость дома в продаже (на землях ИЖС)*

|

Субъект |

Средняя цена дома в продаже, январь 2021 |

Динамика цены за год |

Средняя площадь дома в продаже, январь 2021 |

Динамика средней площади за год |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

5,9 |

7,30% |

152 |

0% |

|

ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,17 |

8,40% |

140,8 |

1,00% |

|

Московская область |

18,6 |

18,00% |

231,9 |

3,30% |

|

Калужская область |

5,71 |

14,00% |

151,3 |

1,70% |

|

Тверская область |

5,67 |

4,80% |

143,2 |

1,90% |

|

Воронежская область |

4,89 |

11,90% |

136,6 |

2,10% |

|

Тульская область |

4,87 |

1,50% |

132,4 |

-5,60% |

|

Белгородская область |

4,76 |

7,20% |

137,6 |

2,30% |

|

Ярославская область |

4,69 |

11,40% |

139,7 |

1,30% |

|

Ивановская область |

4,66 |

13,70% |

137,2 |

9,50% |

|

Костромская область |

4,29 |

1,70% |

143,8 |

0,00% |

|

Курская область |

4,02 |

0,80% |

134,2 |

-3,30% |

|

Смоленская область |

3,96 |

-2,50% |

145 |

0,50% |

|

Липецкая область |

3,95 |

9,70% |

134 |

0,70% |

|

Орловская область |

3,86 |

6,60% |

130,4 |

-2,70% |

|

Владимирская область |

3,68 |

10,20% |

130,1 |

3,00% |

|

Тамбовская область |

3,47 |

3,30% |

119,6 |

-0,60% |

|

Брянская область |

3,46 |

2,70% |

122,1 |

1,20% |

|

Рязанская область |

3,42 |

-0,90% |

124,7 |

0,00% |

|

СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,38 |

14,00% |

152,6 |

0,80% |

|

Ленинградская область |

13,43 |

33,00% |

187,3 |

7,20% |

|

Калининградская область |

10,58 |

16,40% |

193,7 |

2,10% |

|

Мурманская область |

7,5 |

13,60% |

180,1 |

-3,40% |

|

Республика Коми |

4,96 |

1,40% |

139,5 |

-4,20% |

|

Республика Карелия |

4,94 |

-8,70% |

142,7 |

-2,30% |

|

Архангельская область |

4,71 |

9,80% |

142,9 |

1,70% |

|

Вологодская область |

4 |

18,70% |

138,3 |

4,30% |

|

Псковская область |

3,74 |

9,40% |

128,1 |

2,40% |

|

Новгородская область |

3,57 |

11,90% |

120,3 |

-0,30% |

|

ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

8,52 |

12,20% |

154,4 |

2,00% |

|

Севастополь |

14,17 |

13,50% |

184,8 |

3,40% |

|

Краснодарский край |

14,16 |

18,00% |

183,2 |

6,90% |

|

Республика Крым |

12,59 |

23,30% |

166,2 |

4,40% |

|

Ростовская область |

5,65 |

2,40% |

134,1 |

0,30% |

|

Республика Адыгея |

4,83 |

4,10% |

129,4 |

0,30% |

|

Астраханская область |

4,39 |

-1,80% |

145,9 |

-2,30% |

|

Волгоградская область |

3,82 |

0,80% |

137,2 |

-1,10% |

|

СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,35 |

-4,60% |

167,9 |

-0,30% |

|

Республика Дагестан |

8,15 |

-8,00% |

196,1 |

-2,20% |

|

Кабардино-Балкарская Республика |

7,12 |

-3,30% |

198,1 |

8,60% |

|

Карачаево-Черкесская Республика |

6,02 |

-8,90% |

146,7 |

7,60% |

|

Республика Северная Осетия - Алания |

5,64 |

-12,40% |

163,9 |

-16,90% |

|

Ставропольский край |

4,8 |

20,30% |

134,7 |

7,60% |

|

ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,81 |

5,10% |

142,8 |

0,80% |

|

Республика Татарстан |

6,18 |

2,30% |

151,1 |

0,00% |

|

Самарская область |

6,17 |

7,90% |

166,4 |

2,30% |

|

Нижегородская область |

6,09 |

13,60% |

162,5 |

8,20% |

|

Пермский край |

5,44 |

12,40% |

155,2 |

6,00% |

|

Ульяновская область |

5,21 |

1,40% |

136,4 |

-6,60% |

|

Республика Марий Эл |

4,87 |

-3,20% |

139,1 |

-6,60% |

|

Чувашская Республика |

4,74 |

-0,40% |

142,1 |

-4,00% |

|

Республика Башкортостан |

4,34 |

3,10% |

132 |

-0,80% |

|

Кировская область |

4,34 |

16,00% |

153 |

11,40% |

|

Удмуртская Республика |

4,33 |

14,60% |

130,6 |

5,20% |

|

Оренбургская область |

4,15 |

0,50% |

138,7 |

-2,70% |

|

Саратовская область |

4,07 |

-4,00% |

130,1 |

-2,50% |

|

Пензенская область |

3,87 |

1,00% |

134,2 |

-2,60% |

|

Республика Мордовия |

3,48 |

9,10% |

128,9 |

4,90% |

|

УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

5,09 |

7,30% |

146,8 |

0,10% |

|

Свердловская область |

6,67 |

4,10% |

167 |

1,60% |

|

Тюменская область |

6,43 |

13,60% |

151,7 |

2,50% |

|

Челябинская область |

4,65 |

9,40% |

150,4 |

0,30% |

|

Курганская область |

2,61 |

-1,90% |

118,1 |

-5,10% |

|

СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

4,83 |

5,90% |

135,3 |

-0,10% |

|

Томская область |

6,3 |

13,50% |

161,7 |

1,60% |

|

Новосибирская область |

6,17 |

1,50% |

156 |

0,30% |

|

Красноярский край |

5,69 |

11,40% |

151,3 |

3,40% |

|

Республика Алтай |

5,26 |

19,50% |

122,8 |

7,60% |

|

Иркутская область |

5,15 |

-1,50% |

137,5 |

-2,60% |

|

Республика Тыва |

4,74 |

-0,80% |

99,3 |

-8,70% |

|

Алтайский край |

3,92 |

8,60% |

128,8 |

1,40% |

|

Омская область |

3,86 |

-1,50% |

137 |

-1,60% |

|

Республика Хакасия |

3,62 |

2,80% |

128,4 |

-1,60% |

|

Кемеровская область |

3,57 |

5,90% |

130,5 |

-1,90% |

|

ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

6,03 |

2,50% |

135,8 |

-4,50% |

|

Приморский край |

8,76 |

-6,40% |

145,3 |

-13,90% |

|

Хабаровский край |

7,25 |

7,20% |

157,8 |

-2,20% |

|

Республика Саха (Якутия) |

7,2 |

2,90% |

130,3 |

-9,90% |

|

Амурская область |

5,57 |

1,10% |

134,9 |

-4,40% |

|

Забайкальский край |

3,84 |

10,00% |

130,5 |

2,20% |

|

Республика Бурятия |

3,57 |

11,60% |

116,2 |

5,90% |

Источник: Аналитический центр Циан

*Из статистики исключена Москва и Санкт-Петербург, а также регионы, в которых объем предложения менее 100 домов в продаже.

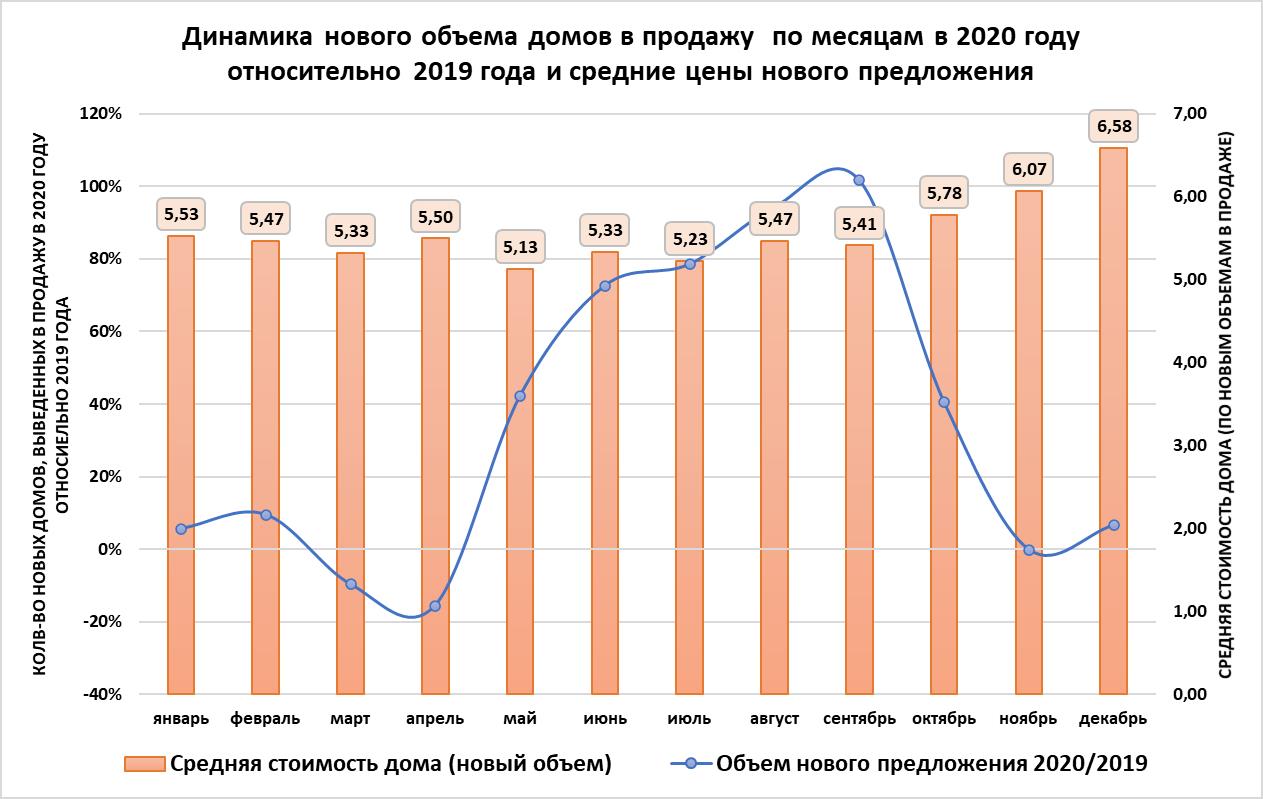

5. Новые дома в продаже активно появлялись с мая по сентябрь

В 2020 году на загородном рынке РФ наблюдалась повышенная активность продавцов по выводу нового объема предложения в продажу. Без учета Москвы и Санкт-Петербурга с мая по сентябрь в реализацию поступало больше домов - от 40% в мае до 100% в сентябре - (относительно аналогичного периода 2019 года), после чего активность пошла на спад.

Многие собственники специально снимают объявления о продаже домов на зимний период, в который совершается небольшое число сделок. В этом году на фоне роста спроса на рынок поступили в том числе и старые дома, которые не могли продаться многие годы – такие объекты нередко приобретаются только ради локации, а не самого строения.

Как только количество новых домов в продаже стало снижаться, средние цены «новинок» рынка пошли вверх и превысили в конце года 6 млн рублей, тогда как на протяжении 2020 года находились на отметке в районе 5,1-5,5 млн рублей. В целом по рынку РФ число домов в продаже (ИЖС) сегодня на 18% выше, чем год назад.

Источник: Аналитический центр Циан

*Без учета Москвы и Санкт-Петербурга

«2020 год стал не только периодом «перезагрузки» загородного рынка, но и выявил его проблемы, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Наблюдается дефицит качественного готового предложения формата «заезжай и живи». С одной стороны, сейчас не проблема купить участок без подряда. Цены на них относительно доступны, объем предложения большой. Но дальнейшие затраты (как финансовые, так и временные) девальвируют идею переезда в пригород. Чтобы пройти все этапы от пустого участка до пригодного для круглогодичного проживания дома нужно вложить немалые суммы или много времени. Готовые дома, где есть все привычные городские удобства почти всегда стоят ощутимо дороже квартир, то есть, даже продав свою городскую недвижимость, вряд ли получится без доплаты сменить квартиру на дом в пригороде. Дальнейшее развитие ситуации во многом будет зависеть от мер поддержки индивидуального жилищного строительства, в том числе – с помощью программ субсидирования. Сегодня порядка 45% всего жилья в России вводится населением, поэтому льготные программы должны распространяться не только на приобретение городского жилья, но и частного загородного».

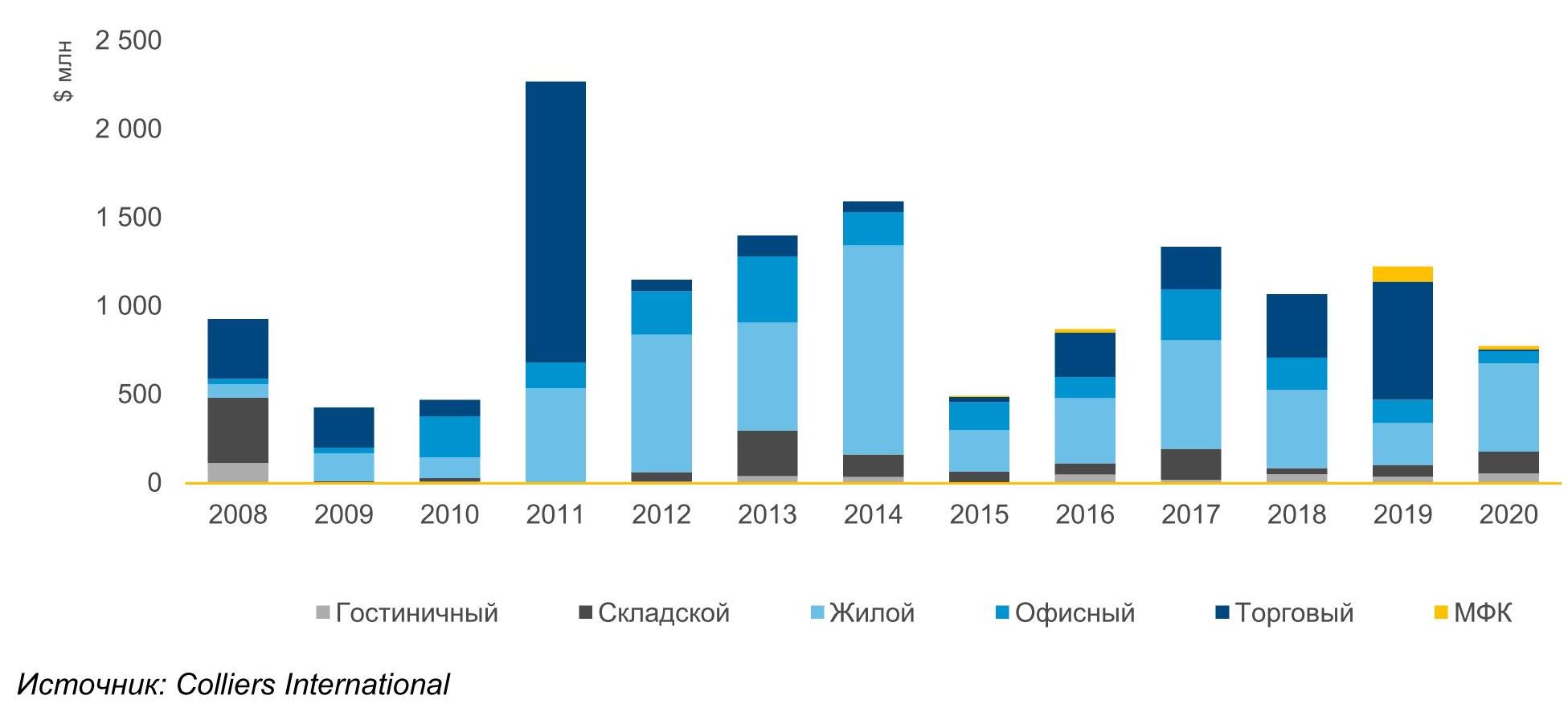

По итогам 2020 года общий объем инвестиций в недвижимость Санкт-Петербурга (включая приобретение земельных участков) составил $776 млн, что на 36% меньше показателя 2019 года, когда было инвестировано порядка $1 220 млн. Если в 2019 году превалирующая доля инвестиций пришлась на сделки с существующими активами (74%), то в 2020 году интерес инвесторов сместился к земельным площадкам (67%).

В 2020 году объем сделок по приобретению существующих объектов недвижимости снизился на 72% по сравнению с результатом 2019 года и составил $256 млн. Поскольку на петербургском рынке экспонируется мало качественных коммерческих объектов, основной объем инвестиций обычно формируют одна-две крупные сделки. Снижение объема инвестиций в этом сегменте связано с эффектом высокой базы предыдущих годов, когда были заключены сделки по продаже ТРЦ «Галерея» и ТК «Невский центр» в 2019 и 2018 годах соответственно. Отсутствие подобных сделок в 2020 году снизило долю сделок с торговыми площадями с 72% до 4%.

Несмотря на ограничения, связанные с пандемией коронавируса, некоторые сегменты оказались в наиболее выигрышном положении и сумели привлечь интерес инвесторов. Так, в 2020 году инвестиции в складскую недвижимость сформировали 46% от объема вложений в коммерческую недвижимость ($118 млн) – это в 2,1 раза больше показателя 2019 года. Основной спрос в этом сегменте пришелся на покупку складских зданий в инвестиционных целях (87%). Крупнейшими сделками стали покупка логопарка «Троицкий» (Professional Logistics Technologies) и грузового терминала Пулково («Колибри»).

В то же время, доля инвестиций в офисную недвижимость увеличилась с 12% в 2019 году до 23% в 2020. Общий объем сделок с участием офисных объектов снизился на 45% - до $59 млн. Несмотря на снижение в абсолютном выражении, сегмент сохраняет инвестиционный потенциал: с осени спрос на офисные здания заметно активизировался. Однако сейчас на офисном рынке наблюдается низкий объем ввода новых спекулятивных объектов и нехватка качественного предложения по привлекательным для инвесторов ценам, что ограничивает объем и число заключенных сделок.

В 2020 году инвесторов привлекали здания в центральных районах города для дальнейшего приспособления под гостиничные проекты. Доля сделок в гостиничном сегменте выросла с 4% (или $39 млн) в 2019 году до 19% (или $50 млн) в 2020 году.

Много знаковых сделок было заключено в центре Санкт-Петербурга по ценам выше рынка и с активным участием инвесторов. Например, владелец отеля «Введенский» купил здание бывших Центральных железнодорожных касс напротив Казанского собора за 1,15 млрд рублей, а банк «Открытие» продал свой офис на углу Малой Конюшенной улицы и Невского проспекта за 800 млн рублей.

В 2020 году на рынке также было зафиксировано несколько сделок с имуществом банкротов. Например, были проданы торговый комплекс «Ладожские ряды» и бизнес-центр «Лада», реализованные единым лотом, а также бизнес-центр «Монблан» и особняк Мясникова на улице Восстания.

Объем сделок с земельными участками по итогам 2020 года составил $521 млн. 96% сделок (или $500 млн) сформировали участки под жилой девелопмент – в денежном выражении это в два раза больше показателей 2019 года. Рекордный рост цен на первичную недвижимость позволил девелоперам высвободить финансовый ресурс для пополнения земельного банка. Если во второй половине 2018 года и в 2019 году девелоперы занимали выжидательную позицию в связи с переходом на эскроу-счета и проектное финансирование, в 2020 году застройщики искали новые площадки гораздо активнее.

Сегмент инвестиций в участки под коммерческий девелопмент показал отрицательную динамику. В 2020 году сумма инвестиций снизилась на 77% по сравнению с 2019 годом и составила $19 млн. Интересом пользовались площадки для реализации индустриальных и многофункциональных объектов.

«Хотя в 2020 году инвесторы ждали, когда на рынке появятся стрессовые активы с дисконтом, этого не произошло. Многие банки предложили собственникам программы реструктуризации, что позволило владельцам недвижимости сохранить бизнес и не продавать активы по низкой цене. Напротив, некоторые собственники выставляли активы по завышенной цене, что также замедлило процесс совершения сделок, – комментирует Андрей Косарев, генеральный директор Colliers International в Санкт-Петербурге. – На фоне снижения ключевой ставки ЦБ и уменьшения доходности финансовых инструментов недвижимость остается наиболее привлекательным объектом для инвестиций. Мы ожидаем, что в 2021 году интерес инвесторов к недвижимости будет расти. Основной фокус внимания будет направлен на активы со стабильными и потенциально растущими арендными потоками».

Динамика общего объема инвестиций по сегментам, 2020 г.

Консалтинговая компания Bright Rich | CORFAC Int. подвела итоги 2020 года на офисном рынке Санкт-Петербурга.

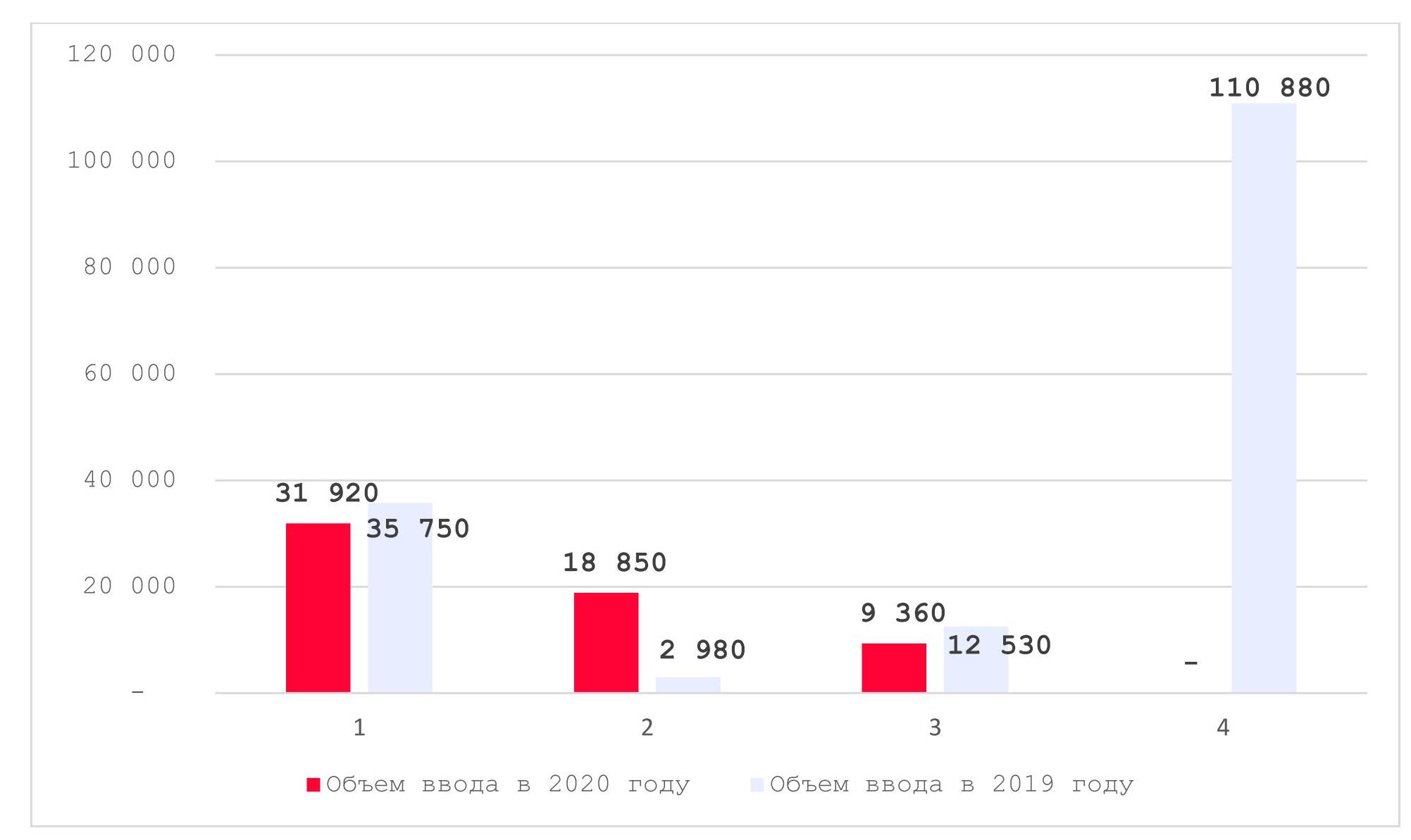

Объем ввода новых площадей в 2020 году составил 60 130 кв. м. По сравнению с годом ранее этот показатель уменьшился на 63% и оказался минимальным за последние пять лет. В эксплуатацию было введено всего пять объектов: БЦ «Премьер Лига, III очередь» (18 850 кв. м), БЦ «Обводный 28» (15 380 кв. м), Bronka Space (11 360 кв. м), «Дом 12» (9 360 кв. м) и коворкинг Avenue Page (5 180 кв. м). 66% (39 570 кв. м) введенных в 2020 г. площадей приходится на класс B+, класс А в структуре ввода занимает 9% (5 180 кв. м). В 2019 году на класс А пришлось 50% от общего объема ввода.

Основной объем ввода, 31 920 кв. м, пришелся на I квартал, в IV квартале не было введено ни одного офисного объекта. В Bright Rich | CORFAC Int. отмечают, что в 2019 г. наблюдалась иная ситуация: основной объем ввода, 68%, пришелся именно на IV квартал.

С точки зрения локации по объему ввода лидирует Московский район, на него приходится 18 850 кв. м, или 31% от общего объема ввода.

В 2021 г. аналитики Bright Rich | CORFAC Int. прогнозируют вывод на рынок порядка 480 000 кв. м новых площадей. Показатель станет рекордным за последние пять лет и связан с тем, что из-за пандемии ряд девелоперов перенес сроки ввода объектов в эксплуатацию.

Крупнейшие объекты, заявленные к вводу в эксплуатацию в 2021 г.:

|

Бизнес-центр |

Адрес |

Район |

Общая площадь |

Аредопригодная площадь |

Класс |

|

Морская Резиденция |

Шкиперский проток, |

Василеостровский |

75 000 |

50 000 |

А |

|

Элкус II очередь |

Благодатная ул. |

Московский |

29 360 |

23 560 |

А |

|

На Уральской (реконструкция) |

ул. Уральская, |

Василеостровский |

27 300 |

20 630 |

В+ |

|

ТЕСЛА |

В.О. 24-я линия, |

Василеостровский |

13 890 |

9 600 |

В+ |

|

Аквилон LINKS |

Московский пр., |

Адмиралтейский |

10 711 |

8 328 |

А |

|

ATLAS CITY I очередь |

Московский пр., |

Московский |

10 037 |

8 914 |

В+ |

|

Полюстрово 16 |

Свердловская наб, |

Калининский |

9 452 |

8 870 |

А |

|

Обручевых 1 |

Обручевых ул., |

Калининский |

8 300 |

7 500 |

В+ |

|

Дом Рогова |

Загородный пр., д. 3 |

Центральный |

7 953 |

6 478 |

А |

|

Garage |

Кокколевская ул. |

Пушкинский |

3 549 |

2 200 |

В+ |

Объем вакантных площадей (класс А, B+ и B) по итогам года составил 6,3%, или 377 400 кв. м. По сравнению с 2019 г. он увеличился на 44%.

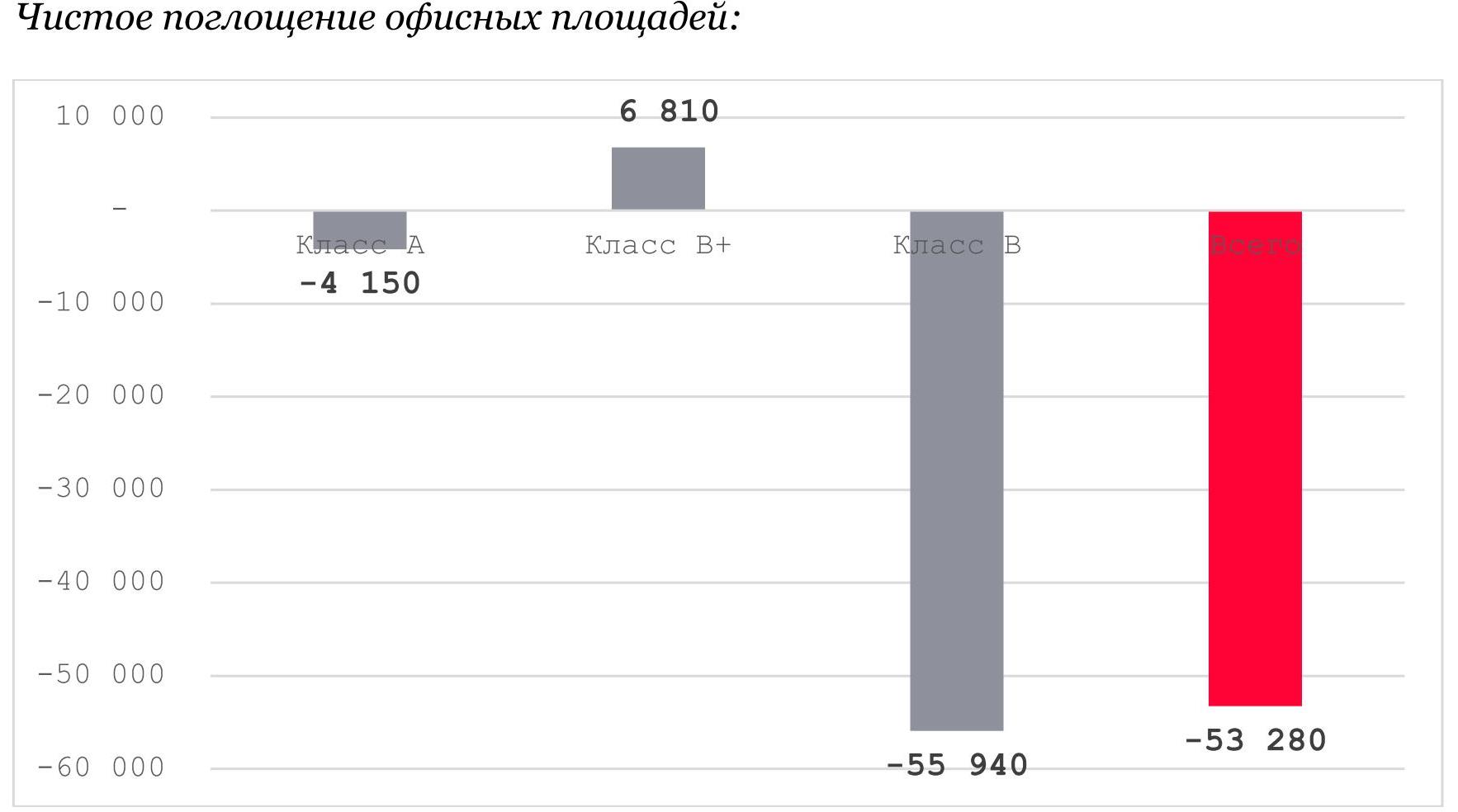

«Со второго полугодия 2020 г. чистое поглощение, т.е. разница между объемом занятых площадей на конец и начало года, демонстрирует отрицательную динамику и на конец года составляет -53 280 кв. м. Сильнее всего пострадал класс B. В бизнес-центрах этого класса зафиксировано наибольшее увеличение свободных офисов. Это прежде всего связано с тем, что малый бизнес, который, как правило, арендует площади в объектах B-класса, оптимизировал затраты и отказывался от части офисных помещений. На конец декабря в классе В остается незанято 161 620 кв. м, или 43% от общего объема вакансии», – отмечает Виктор Заглумин, партнер Bright Rich | CORFAC Int.

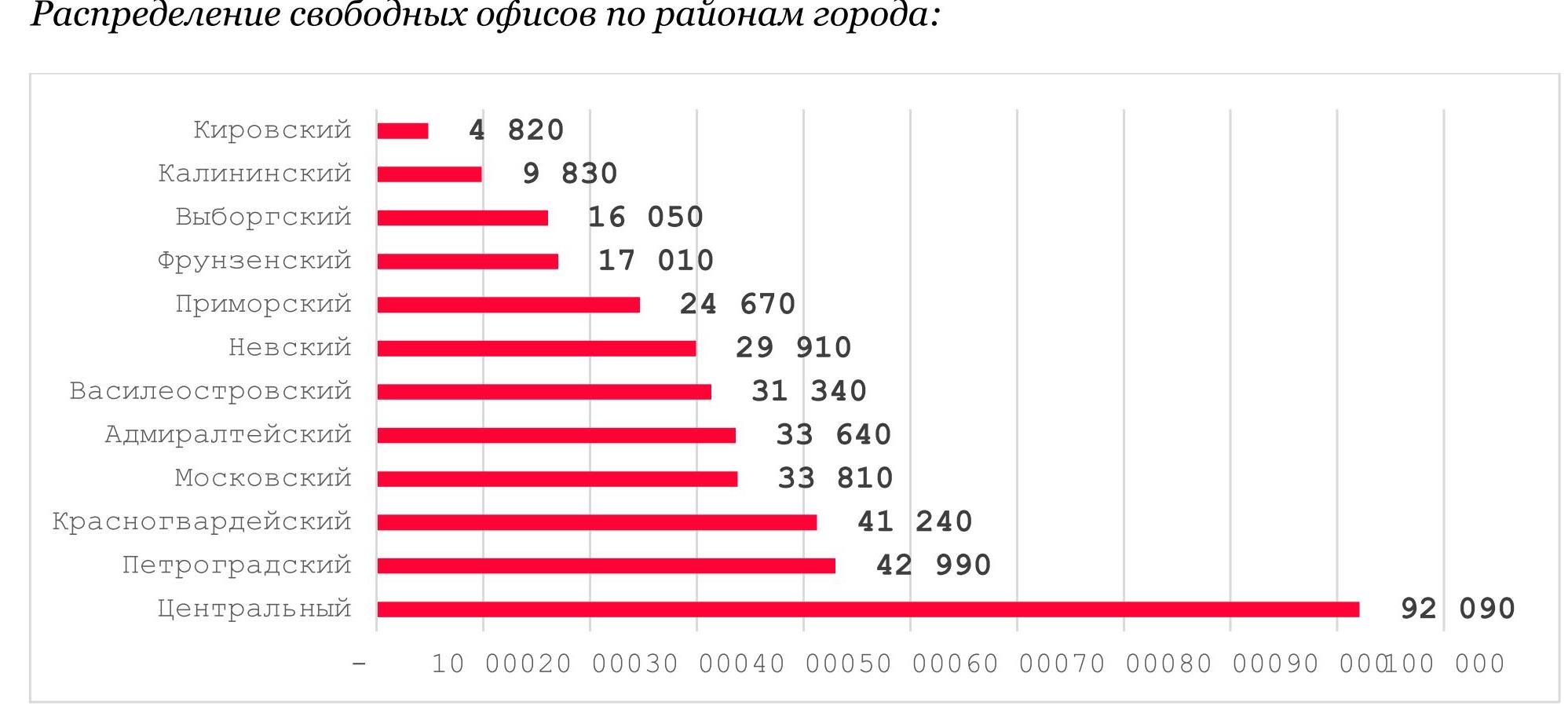

Большая часть незанятых офисов (класс А, B+, B) расположена в Центральном районе Петербурга – 24% от общего объема предложения.

Средневзвешенная арендная ставка на конец декабря 2020 года в классе А составляет

1930 руб./кв. м/мес. (с учетом НДС и коммунальных услуг), в классе В+ – 1310 руб./кв. м/мес., в классе В – 1100 руб. за «квадрат» (также с учетом НДС и КУ).