На петербургском рынке на треть сократились продажи малогабаритного жилья

Несмотря на все меры поддержки, в 2020 г. петербургский рынок новостроек показал отрицательную динамику по продажам – индикатор реализованных лотов опустился на 13,4 тыс. единиц. Эксперты Urbanus.ru проанализировали природу этого спада. Было установлено, что 58,2% этой разницы приходится на студии и однокомнатные квартиры площадью до 30 кв. м. Таким образом, именно фракция малогабаритного жилья стала главной жертвой кризиса.

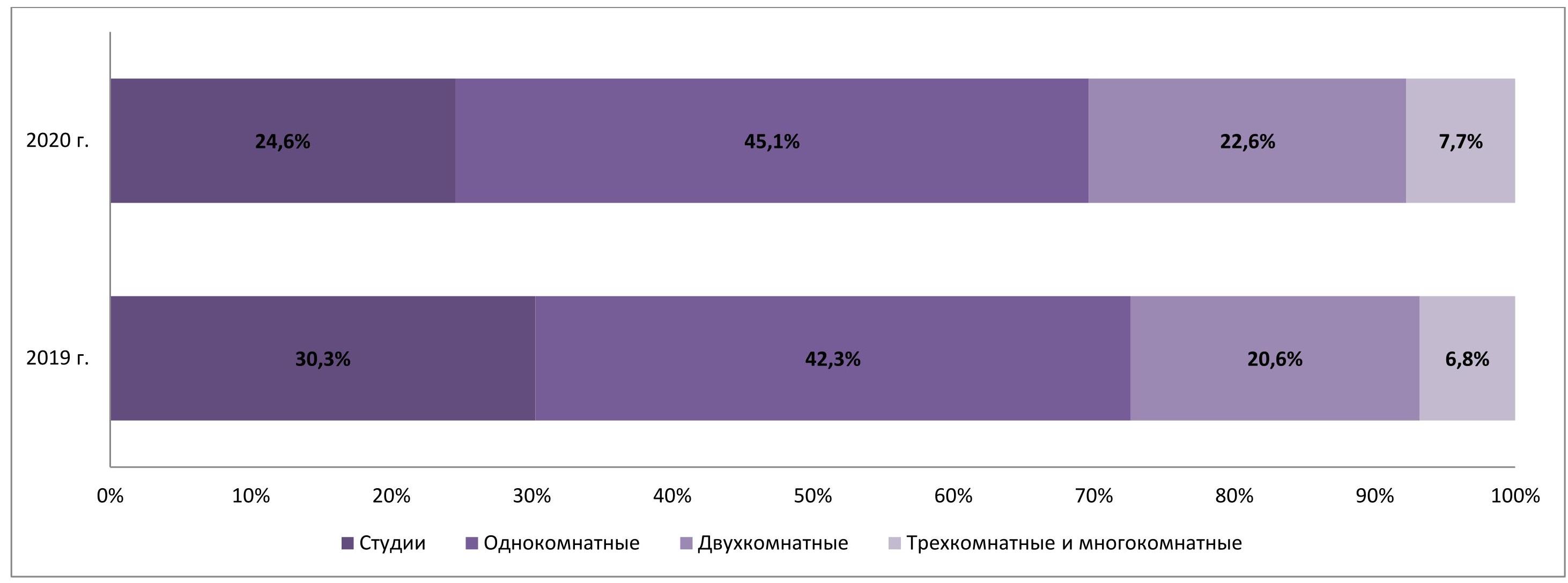

В прошлом году спрос на новое жилье в Санкт-Петербурге резко сузился – на 21,3% – и заметно переформатировался. Во всех планировочных категориях наблюдается ухудшение показателей, но студий это коснулось в наибольшей степени. Их доля уменьшилась почти на четверть – с 30,3 до 24,6 процентного пункта. Соответственно, это повлекло расширение представительства остальных категорий. Сектор однокомнатных квартир и апартаментов прибавил 2,8 процентного пункта, двухкомнатных – 1,0 процентный пункт. Удельный вес лотов с тремя комнатами и более достиг 7,7% (плюс 0,9 процентного пункта).

Распределение спроса по типам планировки

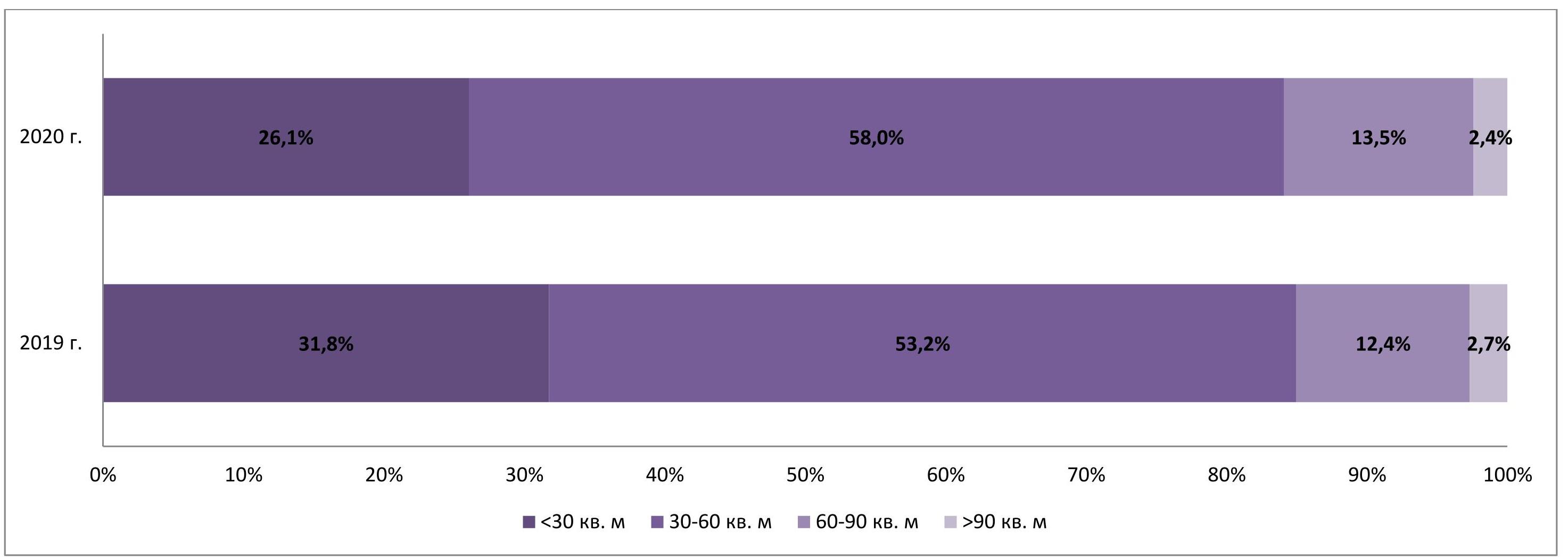

Анализ метражной структуры сделок дает схожую картину. В 2019 г. каждый третий юнит, покупаемый на петербургском рынке, имел площадь до 30 кв. м. За год удельный вес подобной недвижимости утратил 5,7 процентного пункта. Покупательский интерес по большей части сдвинулся в сторону фракции с габаритами 30-60 кв. м. По итогам 2020-го она занимает 58,0% в структуре спроса – на 4,8 процентного пункта больше, чем годом ранее. Немного – на 1,1 процентного пункта – подросла и доля более крупных объектов (от 60 до 90 кв. м). Представительство жилья с метражом 90+ осталось прежним.

Распределение спроса по метражным категориям

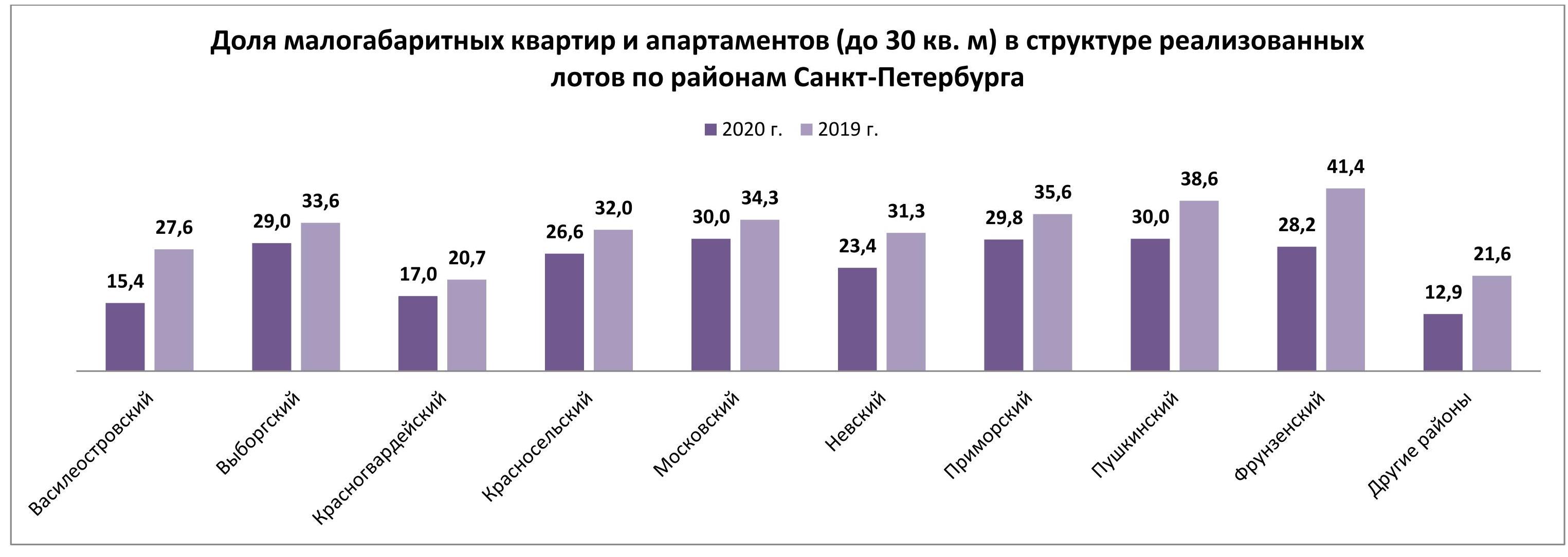

Приходится констатировать, что значение студий и небольших квартир, которые ранее всегда были востребованы в Санкт-Петербурге, в 2020-м резко уменьшилось. Этот тренд охватил все районы города. Например, новостройках Петроградского района было продано всего два объекта площадью меньше 30 кв. м. В Центральном районе количество ДДУ в рамках указанной выборки сократилось на 82,6%, в Адмиралтейском – на 81,7%. Среди остальных локаций удельный вес объектов площадью до 30 кв. м сильнее всего уменьшился в Василеостровском (минус 12,2 процентного пункта), Фрунзенском (минус 13,2 процентного пункта), Пушкинском (минус 8,6 процентного пункта), Невском (минус 7,9 процентного пункта) районах.

В целом по городу количество проданных квартир и апартаментов площадью до 30 кв. м уменьшилось на 7,8 тыс. единиц, или на 32,4% по сравнению с 2019 г. Другие категории также пережили спад, но в их случаях он был выражен слабее. Реализация крупногабаритных лотов сократилась на 25,4%, однокомнатных – на 11,3%, двухкомнатных – на 10,1%. Примечательно, что пул адресов, по которым продаются объекты малого формата, почти не изменился. В 2020 г. их было 136, годом ранее – 137. Почему такие потери понес один из базовых секторов для петербургской индустрии недвижимости? Что стоит за этим явлением? Отчасти оно объясняется вымыванием экспозиции – интенсивный спрос на студии и малометражные квартиры в предыдущие годы привел к временному истощению выборки. Однако в качестве основного фактора следует рассматривать уход с рынка значительной части покупателей с небольшими бюджетами (до 3 млн рублей). Покупательная способность этой аудитории была серьезно подорвана в кризис. Пока что она не может себе позволить ни приобретение жилья на собственные средства, ни обслуживание кредита (даже при условии льготного ипотечного режима. В силу этого обстоятельства застройщики Санкт-Петербурга по оценкам Urbanus.ru не досчитались 23-25 млрд рублей выручки.

_____________________________________

Материал составлен на основе данных, предоставленных Росреестром. Учитываются только продажи в рынок (без договоров переуступки), включая оптовые сделки. При расчете показателей стоимости использовались данные из прайс-листов, они являются оценочной величиной и могут отличаться от реальных значений в пределах 10%.

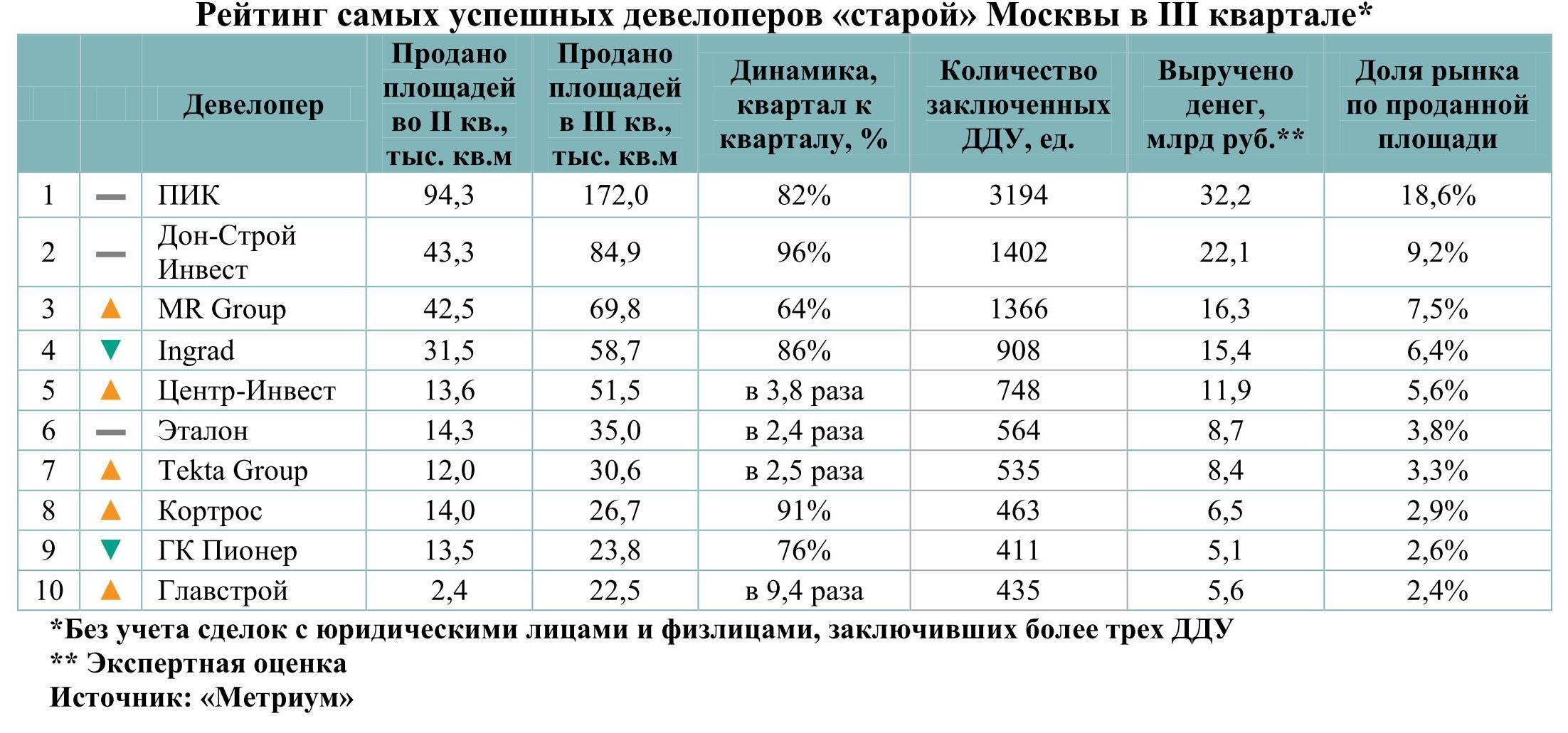

В III квартале 62% всех заключенных в Москве сделок с новостройками пришлись на долю десяти наиболее успешных по продажам застройщиков, подсчитали эксперты «Метриум». Спрос в проектах верхней десятки девелоперов в этот период удвоился по сравнению с показателем II квартала и достиг 575 тыс. кв.м, а суммарная выручка достигла 125 млрд рублей. В целом по активности клиентов III квартал стал лучшим для московских застройщиков с начала года.

В III квартале московские девелоперы заключили порядка 16,1 тыс. договоров участия в долевом строительстве 924 тыс. кв.м. жилья в «старой» Москве, а общий объем выручки достиг 229 млрд рублей, подсчитали эксперты компании «Метриум». Таким образом в III квартале застройщики заключили 43% договоров, продали 43% площадей, а также заработали 45% выручки от общего объема этих показателей за 9 месяцев 2020 года. Относительно II квартала, когда действовал режим самоизоляции, эти показатели примерно удвоились.

Однако спрос по-прежнему сконцентрирован в проектах наиболее крупных застройщиков. Успешные девелоперы из верхней десятки заключили в III квартале 59% от всех ДДУ, продали 62% квадратных метров и получили 56% выручки. По сравнению со IIкварталом спрос в проектах топ-10 застройщиков удвоился.

Первое место удерживает ПИК. Эта группа компаний продала в III квартале по договорам долевого участия порядка 172 тыс. кв.м, заключив почти 3,2 тыс. соглашений. Однако по сравнению со II кварталом доля ПИК в продажах снизилась с 20% до 18,6%. Выручка застройщика оценивается в 32,2 млрд рублей. При этом в III квартале девелопер продал на 82% больше площадей, чем во II квартале

Вторую позицию также сохранила за собой компания «Дон-Строй Инвест». В июле-сентябре девелопер реализовал в «старой» Москве 85 тыс. кв.м. и заключил с дольщиками 1,4 тыс. ДДУ. Доля в общем объеме продаж у этого застройщика, как и у лидера рейтинга, за три месяца сократилась с 10% до 9,2%. Компания заработала 22,1 млрд рублей. Общая реализованная площадь за три месяца увеличилась почти в два раза.

Третью строчку рейтинга заняла компания MR Group, которая вновь потеснила своего давнего конкурента за «бронзу» – компанию Ingrad. Причем разрыв с показателями обладателям «серебра» у MR Group небольшой. Суммарно застройщик реализовал в III квартале 42,5 тыс. кв.м и заключил 1,36 тыс. договоров долевого участия. При этом выручка составила 16,3 млрд рублей. Спрос в новостройках компании повысился за три квартала на 64%,

Примечательно, что состав нижних строчек рейтинга заметно поменялся за последние три месяца. Из топа выбыли Группа ЛСР, «Интеко», «РГ-Девелопмент», но вошли «Кортрос», Tekta Group, «Главстрой». При этом спрос в проектах компании «Главстрой» увеличился в 9 раз, у «Центр-Инвеста» – в 3,8 раза, у Tekta Group – 2,5 раза, а у «Эталона» – 2,4 раза. Занявшая пятую строчку компания «Центр-Инвест» заработала больше (11,9 млрд рублей), чем опустившийся на четвертую позицию девелопер Ingrad (8,7 млрд рублей).

«Показатели спроса как в целом по рынку, так и у топовых застройщиков свидетельствуют о восстановлении активности покупателей, – комментирует Мария Литинецкая, управляющий партнер «Метриум» (участник партнерской сети CBRE). – При этом если компании первого эшелона в основном сохраняют свои позиции, то между застройщиками, на долю которых приходится менее 6% спроса, идет острая конкурентная борьба. Выход из ограничений периода первой волны коронавируса сопровождался стартом большого числа новых проектов. Пик продаж в них придется на ближайшие месяцы, поэтому рейтинг еще будет претерпевать сильные изменения».

По данным департамента аналитики компании «БОН ТОН», по итогам сентября 2020 года на первичном рынке премиальной жилой недвижимости Москвы объем предложения в ЗАО вырос в 2,2 раза в результате выхода нового проекта, а его доля увеличилась на 26,1%. При этом доля ЦАО снизилась на 23,5%, а его объем – на 30%. Таким образом, складывается ситуация, когда один округ в Москве аккумулирует более 60% предложения жилья премиум-класса.

Большая часть квартир премиум-класса в реализации (почти 90%) приходится на два округа: ЗАО (60,3%) и ЦАО (29,4%).

Основное предложение (76,6%) концентрируется в 3 районах: Дорогомилово (ЗАО) -

36,2%, Пресненский (ЦАО) - 21,4% и Раменки (ЗАО) – 19,1%. Доля предложения в районе Дорогомилово выросла на 35% в результате выхода нового проекта. Таким образом, в ЗАО в 3 районах находится 60% предложения квартир премиум-класса: в Дорогомилово – 60%, Раменки – 32% и Очаково-Матвеевское – 8%. Тогда как в 5 районах ЦАО - только 29,4%, из которого 73% приходится на Пресненский район.

По итогам сентября средневзвешенная цена (СВЦ) предложения квартир в премиум-классе составила 594,4 тыс. руб., что на 1,3% меньше, чем в предыдущем месяце. В годовом выражении СВЦ выросла на 19,4%.

Самым доступным округом на первичном рынке квартир премиум-класса является САО (411,6 тыс. руб. за кв. м), самым дорогим – ЦАО (622,6 тыс. руб. за кв. м). Больше всего за год наблюдалось подорожание в ЗАО и ЮАО – на 26% и 28%.