Показатель спроса в складском сегменте в 2020 году побил предыдущий рекорд 2018 года, став максимальным за всю историю рынка

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

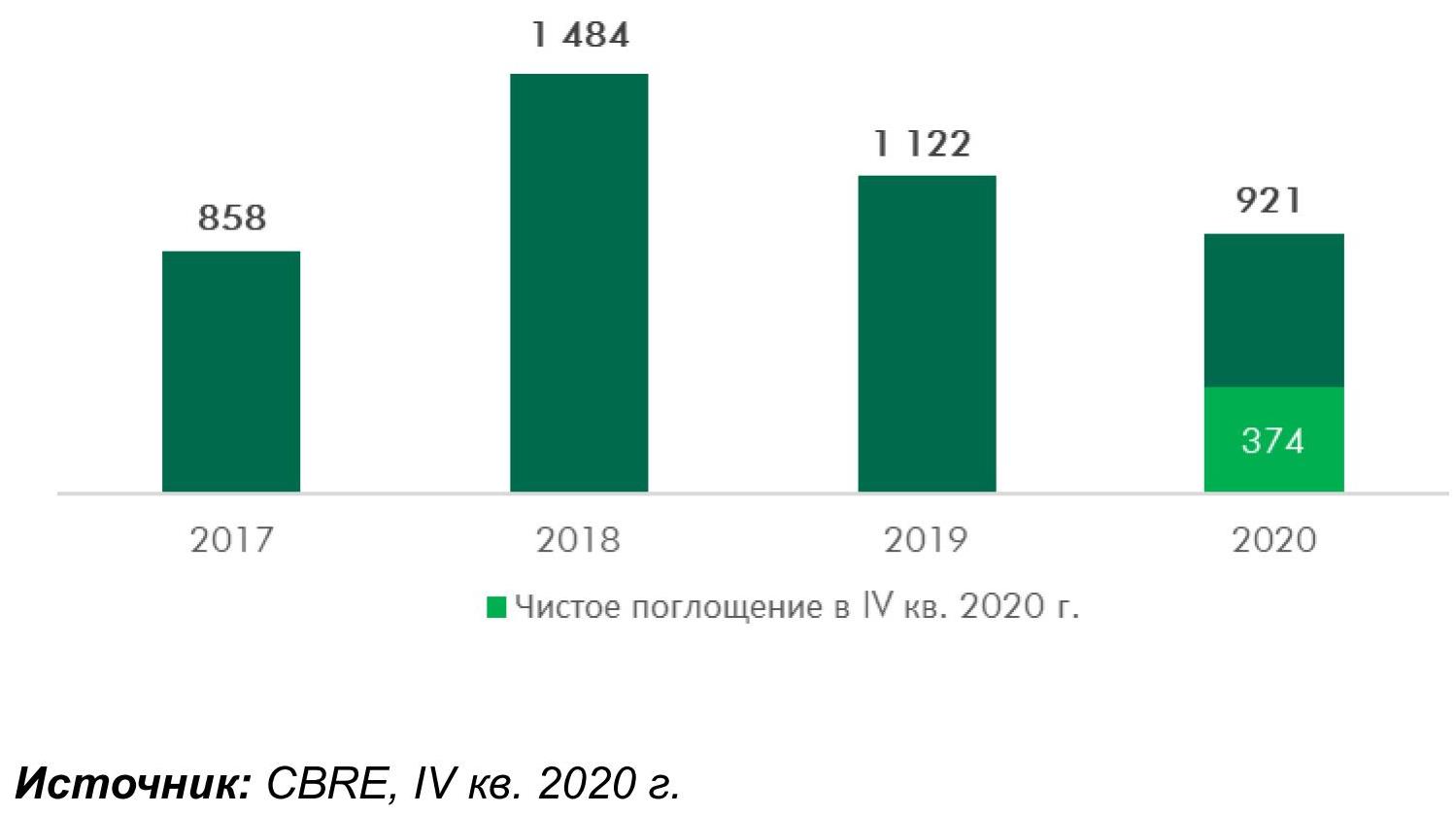

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

Аналитики АРИН подготовили обзор тенденций рынка загородной недвижимости Санкт-Петербурга весной 2010 г.

Анализ предложения

На конец 1 квартала 2010 года в продаже находился 231 загородный комплекс (земельные участки с подрядом и без в коттеджных поселках, таунхаусы, дуплексы, загородные дома и усадьбы, квартиры в малоэтажных домах в пригородах Санкт-Петербурга). В течение 1 квартала 2010 года, в продажу вышли 29 новых комплекса, а также открылись продажи в новых очередях еще двух комплексов.

Загородные комплексы, находящиеся в продаже, включают в себя около 26,6 тыс. жилых объектов, предназначенных для проживания одной семьи, или 4,5 млн. кв. метров. Объем предложения, выраженный в кв. метрах, увеличился на 10%, по сравнению с концом 2009 года.

Увеличение предложения связано с традиционным весенним оживлением рынка и выводом новых проектов. Во многих новых проектах к продаже предлагаются земельные участки без подряда. Тенденция роста популярности участков без подряда была характерна для загородного рынка и в 2009 году.

Большинство новых проектов (64%) позиционируются в сегменте «эконом». Доля объектов класса «бизнес» и «элита» составляет 33% и 3% соответственно. Увеличение доли объектов эконом-класса за счет сокращения других сегментов объясняется кризисной ситуацией на рынке и ориентацией застройщиков на наиболее дешевые и ликвидные объекты.

Тенденцией 1 квартала 2010 года стало появление на рынке новых проектов с минимальными площадями объектов (50-60 кв.м).

Размер земельных участков в проектах эконом-класса варьирует от 2 соток до 38 соток. Некоторые девелоперы предлагают к продаже крупные земельные участки (до

Ценовая характеристика

Цены на участки без подряда

Средняя стоимость земельных участков без подряда, предлагаемых в коттеджных поселках, составляет 100-300 тыс. руб./сотка. Максимальная стоимость – 600 тыс. руб./сотка.

Наиболее высоки цены на земельные участки в коттеджных поселках, расположенных во Всеволожском и Выборгском районах Ленинградской области и в Курортном районе Санкт-Петербурга. Наиболее низкие цены на земельные участки в Гатчинском и Волховском районах Ленинградской области.

По итогам 1 квартала 2010 года средняя цена земельных участков в коттеджных поселках снизилась практически во всех классах.

Наибольшее снижение цен (на 29%) наблюдалось в сегменте «эконом». Это произошло не только за счет снижения цен в ранее находившихся на рынке проектах, но и за счет вывода новых проектов с чрезвычайно низкой ценой за сотку.

В сегменте «элита» средняя цена земельных участков снизилась на 11%, «премиум» - на 9%. В сегменте «комфорт» цены остались примерно на том же уровне.

Цены на домовладения

По итогам 1 квартала 2010 года средние цены на домовладения снизились практически во всех сегментах рынка загородной недвижимости.

Наибольшее снижение цен – на 20% – наблюдалось в сегменте «эконом». В сегменте «элита» средняя цена кв. метра снизилась на 14%. В сегментах «бизнес» и «премиум» цены сохранились примерно на том же уровне.

По итогам 1 квартала 2010 года на рынке произошла более четкая дифференциация между объектами класса «эконом» и «бизнес», а также между объектами класса «элита» и «премиум». Загородные комплексы, не дотягивающие по своим качественным характеристикам до сегментов «бизнес» и «премиум» были вынуждены снизить цены.

Падение цен в сегменте «эконом» объясняется не только снижением цен в существующих загородных комплексах (в пределах 5-7%), но и появлением на рынке новых проектов с чрезвычайно низкой ценой кв. метра. В данный момент в продаже находится 15 загородных комплексов с ценой кв. метра ниже 30 тыс. руб.

Так, в коттеджном комплексе «Феликсово» в Кировском районе, в

Стабилизация цен в классе «премиум» связана с тем, что в 2009 годы в этом сегменте наблюдалось наиболее значительное снижение цен (на 23%). На дальнейшее снижение цен продавцы не идут в надежде на оживление спроса, традиционно наблюдаемое в весенний период.

Средняя стоимость загородных объектов составляет от 4,9 млн. руб. в сегменте «эконом» до 48 млн. руб. в сегменте «премиум».

Следует отметить, что стоимость домовладений в пределах каждого класса существенно различается в зависимости от местоположения, площади объекта и других характеристик (стадия строительства, строительные материалы и др.).

Наиболее характерные площади объектов по классам и стоимостные диапазоны

|

Сегмент |

Стоимость объектов |

Площадь объектов |

|

эконом |

3-7 млн. руб. |

до |

|

бизнес |

7-18 млн. руб. |

80-250 кв. м |

|

элита |

18-30 млн. руб. |

250- |

|

премиум |

от 30 млн. руб. |

400- |

На 2010 год можно прогнозировать изменение цен:

- сегмент «эконом» - возможно дальнейшее снижение средней цены кв. метра за счет выхода на рынок новых проектов в сверхнизком ценовом диапазоне на 10-15 %;

- «бизнес» - по итогам первого полугодия средняя цена скорей всего сохранится на текущем уровне;

- «элита» - в первом полугодии средняя цена может снизиться еще на 5-10%, в дальнейшем цены стабилизируются;

- «премиум» - до конца 3 квартала текущего года можно прогнозировать стабилизацию цен.

Темпы снижения цен замедлятся во всех классах, по сравнению с наблюдавшимися в 2009 году.

Спрос

В зависимости от загородного комплекса текущие темпы продаж на 70-85% ниже «докризисного» уровня. Средние темпы продаж по итогам 1 квартала 2010 года оцениваются в размере 0,7 объектов в месяц, включая и участки без подряда.

Некоторые девелоперы успешно (по кризисным меркам) открыли продажи в 1 квартале 2010 года, но таких немного. Так, например, в комплексе «Охтинский парк» было продано 28 земельных участков (38% от общего числа участков в комплексе).

Успех «Охтинского парка» можно объяснить привлекательным местоположением (всего в

Продажи на загородном рынке традиционно активизируются весной, поэтому во 2 квартале 2010 года можно прогнозировать увеличение спроса на земельные участки и коттеджи.

За 1 квартал 2010 года на загородном рынке было продано порядка 380 земельных участков и около 130 домовладений.

Среди проданных участков наиболее широко представлены участки класса «эконом» и «бизнес» (с ценой 1-2,5 млн. и 4-5 млн. за участок соответственно). Среди проданных домовладений преобладают индивидуальные коттеджи.

На 2010 год можно прогнозировать увеличение спроса на загородные объекты, по сравнению с 2009 годом, однако возвращения к докризисному уровню ожидать не следует. В общем объеме продаж по-прежнему основную долю будут занимать земельные участки без подряда.

Материал предоставлен АРИН

Выход на рынок объектов в низкой стадии готовности и активные продажи квартир в проекте «Северная долина» снизили цены на строящееся жилье эконом-класса в Петербурге. При этом в апреле-мае 2010 г. снизилась и активность спроса.

«Рынок движется в сезонной динамике. По нашим прогнозам летом активность спроса уменьшится, хотя и будет выше прошлогодних показателей. Так же и цены, скорее всего, будут колебаться плюс- минус один процент от цен апреля-мая. Это нормальная ситуация. В то же время можно рассчитывать, что активность на рынок вернется несколько раньше, не в сентябре, а первые недели августа. Причем рост этой активности может спровоцировать рост цен на строящееся жилье во всех сегментах»,- считает директор по маркетингу «Мир недвижимости» Илья Логинов.

Спрос, продажи

Активность спроса в апреле-мае 2010 снизалась. Это произошло по понятным причинам - вследствие сезонного спада. Перед майскими праздниками и во время них спрос упал на 30% от средне недельных уровней. Тем самым закрепился на показателях 2009 года.

Продажи квартир по рынку повторяют динамику покупательской активности по обращениям. В апреле 2010 было продано около 2080 квартир эконом класса. Прирост относительно марта 2010 составил около 7%. Спрос, таким образом, практически не изменился. Однако, у разных застройщиков ситуация сильно отличается. У некоторых застройщиков продажи снизились существенно – до 30-40%. У некоторых выросли в той же пропорции за счет введения дополнительных акций и привлекательных предложений. Значительную долю спроса с северных районов на себя «перетянул» Главстрой с проектом «Северная Долина», несмотря на то, что продажи начались со второй половины апреля.

Лидерами по объему продаж являются Приморский и Выборгский районы. В них было продано 24 и 15% квартир соответственно. В Московском районе в апреле было продано 13% от общего количества.

Наиболее приемлемые цены для покупателей находятся в диапазоне 60 000 – 70 000 тыс. рублей за кв.м. Это укладывается в рыночную ситуацию. Цены спроса соответствуют ценам предложения.

Что касается предложения, то суммарная площадь объектов, выведенных в продажу в апреле 2010, составляет около 141 000 кв. м. в сегменте жилья эконом класса. Объем квартир, поступивших в продажу в этом месяце, впервые с начала кризиса превысил объем продаж. Благодаря новым поступлениям квартир существенно улучшилась картина по доступному предложению ликвидных квартир. На данный момент 62% продаваемого жилья сдается в 2011-2012 году.

В бизнес- классе более 80% продаваемых квартир находятся в домах, которые либо уже сданы, либо будут сданы в 2010 году. В сегменте элитного жилья почти все, что сегодня продается уже сдано или будет сдано в 2010 году. Количество объектов, запущенных в сегментах класса бизнес и элита, можно пересчитать по пальцам одной руки.

Цены

В апреле цены на квартиры эконом класса несколько снизились. Это связано с двумя факторами. Во-первых, в продаже появились новые объекты, которые были выставлены по ценам существенно ниже среднерыночных из-за низкой стадии готовности. Во-вторых, появление такого объекта как «Северная Долина» спровоцировало некоторых застройщиков ввести дополнительные акции и скидки, стимулирующие спрос. Таким образом, общее снижение средних цен в эконом классе составило 0,8% за месяц – 64 859 рублей за кв.м.

В классе комфорт цены также снизились до уровня в 100 987 рублей за кв.м (на 0,4%). В элитном жилье цены за апрель практически не изменились – 198 223 рублей за кв. м.

Материал предоставлен компанией «Мир недвижимости»