Показатель спроса в складском сегменте в 2020 году побил предыдущий рекорд 2018 года, став максимальным за всю историю рынка

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года на рынке складской недвижимости Москвы.

После сравнительно скромных результатов первой половины 2020 года, в III-IV кв. м было закрыто сделок общей площадью чуть более 1.3 млн кв. м. Таким образом, годовой показатель объема сделок составил почти 1.9 млн кв. м – рекордное значение за всю историю рынка. Кроме того, в 2020 году впервые в истории складского рынка Московской области самая большая доля в годовом спросе пришлась на онлайн ритейлеров: 28% всех арендованных и купленных площадей в 2020 году. В абсолютном выражении это чуть более 0.5 млн кв. м, что также является рекордом для этого сегмента и сопоставимо с объёмом площадей, который арендовали и купили онлайн ритейлеры за предыдущие три года вместе взятые.

Крупнейшие сделки, закрытые в III и IV кв. 2020

|

Объект |

Площадь, кв. м |

Арендатор / покупатель |

Тип сделки |

|

PNK Парк Домодедово |

182 000 |

ВсеИнструменты.ру |

Аренда |

|

Ориентир Запад |

154 000* |

Ozon |

Аренда |

|

Домодедово |

110 584 |

Конфиденциально |

Аренда |

|

Радумля |

103 198 |

Эксмо-АСТ |

Покупка |

|

Логопарк Софьино |

58 790 |

BSH |

Аренда |

*Консультант сделки - CBRE

Источник: CBRE, IV кв. 2020 г.

В 2020 году впервые с 2013 года суммарная площадь сделок по строящимся зданиям и сделок built-to-suit превысила площадь сделок по готовым помещениям. Причинами этого стали большой объём крупных и нестандартных проектов, которые невозможно разместить в существующих объектах, а также дефицит готовых свободных площадей.

Согласно отчёту CBRE, в 2021 году объём сделок будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Более важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей.

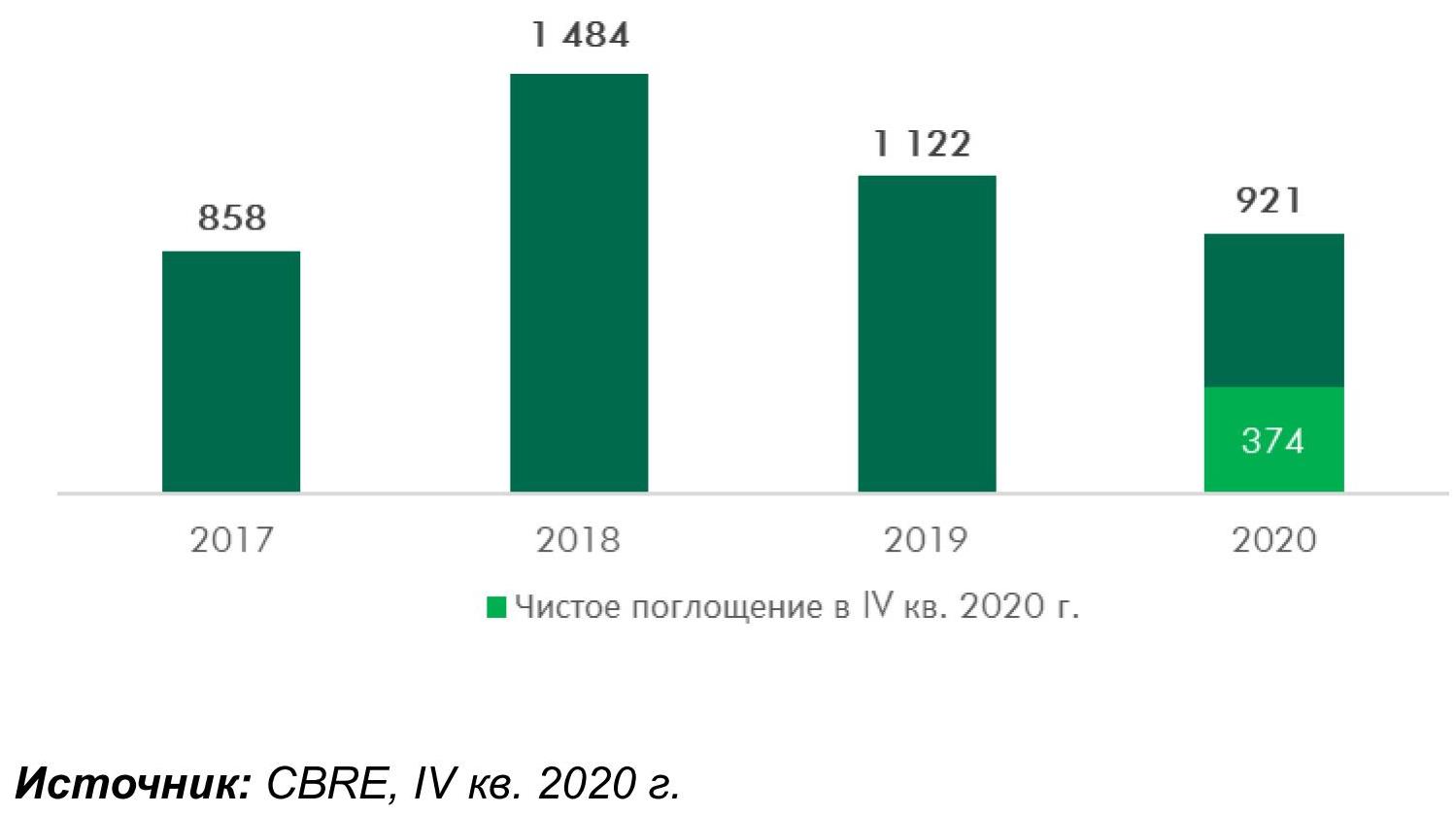

Годовой показатель чистого поглощения составил чуть более 0.9 млн кв. м, что на 17% ниже результатов 2019 года. При этом 40% поглощения пришлось на IV кв. 2020 года. Основной причиной снижения показателя стала низкая активность в сегменте сделок built-to-suit годом ранее: ввод объектов, строящихся «под клиента», формирует существенную часть чистого поглощения. Вторым фактором, негативно сказавшимся на поглощении, стало сокращение объёма сделок в готовых объектах: на 150 тыс. кв. м (-17%) меньше, чем в 2019 году.

Динамика чистого поглощения, тыс. кв.

Доля свободных площадей по итогам 2020 года снизилась с 4.6% до 2.9%. Резкое снижение было вызвано очень высокой активностью спроса и практически полным отсутствием спекулятивного строительства. В IV кв. 2020 года было «поглощено» более 200 тыс. кв. м. свободных площадей.

Новые здания составляют лишь 29% всех вакантных помещений. Начиная с I кв. 2020 г., объекты вторичного рынка преобладают в структуре свободных площадей. За год их доля выросла с 60% до 70%, а в III кв. доходила почти до 80%. Такие изменения являются следствием минимальных объёмов спекулятивного строительства, основу предложения в сегменте готовых зданий всё больше и больше формируют объекты, построенные в предыдущие годы.

793 тыс. кв. м составил объём строительства в 2020 году. Показатель снизился на 13% относительно 2019 года. Ряд крупных проектов не успели завершить, как планировалось, до конца года и их ввод в эксплуатацию должен состояться в I кв. 2021 году. Только 9% площадей оставались свободными к моменту окончания строительства на объектах, завершённых в прошедшем году.

Крупные объекты строительства, сдача которых была перенесена на I кв. 2021 г.

|

Объект |

Площадь, кв. м |

Расположение |

Собственник |

|

СК Wildberries |

150 000 |

г. Электросталь |

Wildberries |

|

ДДТ Логистик, 2 фаза |

23 000 |

Саларьево |

Veles Group |

Источник: CBRE, IV кв. 2020 г.

Прогнозируемый CBRE показатель строительства в 2021 году составит 1.3 млн кв. м. Рост активности на 64% относительно прошедшего года будет сформирован проектами, перенесёнными с IV кв. 2020 года, а также рядом built-to-suit объектов, строительство которых началось в рамках крупных сделок прошедшего года. Практически все эти площади уже находятся на этапе строительных работ, строительство некоторых объектов начнётся весной.

Средний уровень базовых ставок аренды вырос до 3 960 руб./кв. м/год по итогам 2020 года. Таким образом, за год, относительно конца 2019 года, показатель вырос лишь на 1.5%.

По прогнозам CBRE, в 2020 году в случае дальнейшего сохранения доли свободных площадей на текущем уровне (2,9%) и большого количества запросов на складские площади рост ставок может продолжиться в первом полугодии 2021 года.

Антон Алябьев, старший директор, руководитель отдела индустриальной и складской недвижимости CBRE в России, комментирует:

«Прошлый год стал рекордным по объему сделок, а квартальные значения показали второй результат за всю историю рынка в рамках одного квартала - 673 тыс. кв. м. Максимальное значение было зафиксировано в III квартале 2020 года.

Объём спроса в 2021 году, по нашим оценкам, будет находиться в диапазоне 1.3-1.5 млн кв. м. Ряд больших сделок может быть подписан в 2021 году, тем не менее, суммарный объём «крупного» спроса будет меньше, чем в прошедшем году. Важным для состояния рынка будет уровень активности арендаторов и покупателей складских помещений площадью менее 20 тыс. кв. м, на которые обычно приходится 50-60% спроса. Помимо этого, ограничителем деловой активности может стать дефицит свободных площадей».

В перспективе ближайших 5 лет около Петербурга может появиться 3-4 новых гольф-клуба. Сегодня вблизи городской черты насчитывается 17 площадок, предназначенных для игры в гольф.

Эксперты полагают, что Петербург имеет высокий потенциал для развития этого вида спорта, который сегодня сдерживается только отсутствием предложения. Вместе с тем создание площадок для гольфа требует значительных инвестиций и может быть экономически целесообразным только в симбиозе с элитной недвижимостью.

Как правило, клуб включает непосредственно поле для игры в гольф (полноценное поле включает в себя 18 лунок), тренировочную площадку, клаб-хаус, гостиницу или апартаменты, ресторан и кафе, магазин инвентаря, одежды для гольфа и аксессуаров. Возможно размещение и других объектов. Все зависит от площади, формата проекта, ценовой политики, специфических особенностей местоположения.

Потребность назрела

Первое гольф-поле в России появилось в 90-х годах прошлого века, и достаточно логично, что произошло это в Подмосковье. Впрочем, практически сразу последовало появление гольф-клуба в Петербурге (в 1995 году в Курортном районе Петербурга был построен гольф-клуб «Дюны» – ред.), – рассказывает заместитель руководителя отдела стратегического консалтинга Knight Frank St. Petersburg Михаил Гущин. – Однако обстоятельства складывались так, что за последующие два десятка лет это направление в Москве получило развитие, в то время как в Петербурге гольф-клуб «Дюны» остается пока единственным».

Характеристики существующего гольф-клуба «Дюны» не позволяют проводить состязания международного уровня, поэтому давно назрела необходимость создания в городе соответствующего гольф-клуба, отмечает Михаил Гущин. Замдиректора департамента консалтинга Colliers International Санкт-Петербург Евгения Васильева говорит, что поле в «Дюнах» рассчитано только на 9 лунок при стандарте в 18 лунок. По ее словам, в качестве альтернативных площадок петербуржцы могут воспользоваться услугами гольф-клубов в Финляндии и Прибалтике. «Несмотря на схожий климат и ограниченную сезоном игру на открытом воздухе, в Финляндии высокая концентрация полей хорошего уровня. Причем стоимостный диапазон достаточно широкий: от демократичного до статусного, – поведала Евгения Васильева. – Для примера: средняя стоимость членства в клубах Финляндии составляет 500-850 EUR в год».

По данным Михаила Гущина, руководство действующего гольф-клуба «Дюны» предпринимает попытки развивать соседние территории и с этой целью получило в аренду участок земли. Однако для улучшения экономической целесообразности проекта требуется рыночная реализация достаточно большого объема коммерческой недвижимости, считает эксперт.

Мячик катится

Помимо упомянутого расширения клуба «Дюны» на текущий момент широкую огласку получили несколько подобных проектов вокруг города. В их числе «Peterhof Lakes Course / Михайловка» площадью

Что касается проекта «Бельведер», то некоторое время назад к нему проявлял интерес германский BHF Bank, но судя по низкой новостной активности в отношении проекта, его развитие пока приостановлено.

Евгения Васильева считает, что открытие новых клубов в Петербурге послужит хорошим стимулом для увеличения популярности игры среди жителей города и пригородов. Дополнительный потенциал спроса создадут гости из Финляндии и жители Северо-Западного региона РФ. Кроме того, москвичи, играющие в гольф, которым будет интересно «освоить» новую игровую площадку.

Выгодный симбиоз

Эксперты связывают низкие темы развития крупных гольф-площадок в Петербурге с высоким уровнем инвестиций, который требуется для таких проектов и длительные сроки окупаемости, которые в среднем составляют не менее 10 лет. Как отмечает руководитель отдела проектов и аналитических исследований АРИН Зося Захарова, под размещение непосредственно полей нужны участки площадью в среднем

«Также на развитие гольф-проектов влияет сезонность. Если говорить о нашем климате, то сезон длится примерно с апреля по октябрь. Как альтернативный вариант – зимний гольф – на снегу. Лунки вырубаются в снегу, курс делается с использованием вместо травяного покрытия – снежного покрытия разной степени плотности. Длина одной лунки короче, а мячи не традиционно белого цвета, а желтого или оранжевого, чтобы игрок мог легко их отыскать в снежной «ловушке», – добавляет замдиректора департамента консалтинга Colliers International Санкт-Петербург Евгения Васильева.

Необходимость значительного объема инвестиций в проект обуславливает тот факт, что все заявленные проекты гольф-клубов содержат в своем составе либо коттеджный поселок, либо комплекс апартаментов. От такого симбиоза выигрывают и гольф-объекты и проекты загородного жилья. Соседство с гольф-клубом прибавляет загородному жилью привлекательности, создает определенный образ, поднимает стоимость «квадрата» и служит двигателем продаж. Гольф-проекту коттеджный поселок гарантирует повышение экономического эффекта.

«Инвестиции в строительство гольф-поля и инфраструктуры достаточно велики, и их строительство без коттеджного поселка не очень целесообразно, – отмечает Михаил Гущин. – Поле для гольфа само по себе не является прибыльным бизнесом. Основной доход приносит реализация коттеджей, которые располагаются рядом. По его словам, коттеджи позиционируются в классе А, что позволяет достигать сроков окупаемости 7-8 лет». По словам Зоси Захаровой, гольф-клуб увеличивает стоимость элитного поселка и в плане маркетинга, и в плане стоимости реализации, и в плане темпа продаж, так же как и стоянка для яхт. Евгения Васильева оценивает рост стоимости самого жилья, расположенного либо в составе гольф-проекта либо рядом с ним, в 20-30%.

Учитывая все сдерживающие факторы, эксперты уверены, что в Петербурге есть все предпосылки для того, чтобы гольф получил распространенность, сравнимую с популярностью этой игры в Финляндии или Швеции. Емкость гольф-рынка в Северной столице очень высокая, спрос сдерживает только дефицит предложения, и в случае появления хорошего гольф-поля интерес к нему со стороны потребителей будет значительным.

Проекты гольф-клубов международного уровня вокруг Санкт-Петербурга

|

Название проекта |

Местоположение |

Площадь, га |

Предполагаемые объекты инфраструктуры |

|

Peterhof Lakes Course / Михайловка |

Стрельна |

90 |

Клубный дом, административное здание, комплекс апартаментов |

|

Царскосельский гольф-клуб |

Пушкин, Баболовский парк |

100 |

Административное здание Коттеджный поселок |

|

Дюны |

Сестрорецк |

200 |

Водно-оздоровительный комплекс Площадки для зимних видов спорта Коттеджный поселок, 300 домов |

|

Бельведер |

Петродворец, Луговой парк |

250 |

Не определены |

Источник: Knight Frank St. Petersburg

Марина Акатова

Работающие на Северо-Западе России заводы по производству цемента не справляются с удовлетворением растущего спроса, что приводит к увеличению присутствия на рынке импортеров.

По оценке Ольге Киюциной, генерального директора аналитического агентства «Амикрон-консалтинг» (специализируется на исследованиях рынка строительных материалов), укрепление позиций импортеров на рынке Северо-Запада – одна из самых заметных тенденций 2011 года. «Спрос потребителей в СЗФО не полностью удовлетворяется местными производителями (как по объемам продукции необходимого качества, так и по ценовым предложениям)», – объясняет она.

Новые игроки

По словам Ольги Киюциной, в первом полугодии 2011 года в Петербург и Ленобласть было поставлено почти 0,4 млн тонн цемента из регионов, не входящих в СЗФО. В том числе более 100 тыс. тонн импортного цемента, главным образом из Прибалтики. «Логистика импортных поставок зачастую оказывается более удобной, чем поставки из других регионов России», – говорит Ольга Киюцина. По ее оценке, в первом полугодии 2011 года объемы потребления цемента в СЗФО выросли на 17% по сравнению с аналогичным периодом 2010 года. «Это связано с тем, что в регионе возобновляется строительная активность, – уверена Ольга Киюцина. – К тому же за последние годы цемент стал более доступным строительным материалом как по цене, так и по объемам предложения – дефицит уменьшился, цены снизились. Хотя рост цен в строительный сезон 2011 года и возобновился, фактически цены все еще ниже уровня докризисного периода, когда спрос на цемент носил ажиотажный характер». По ее словам, благодаря восстановлению строительной активности объемы производства бетона в СЗФО в первом полугодии 2011 года выросли на 30% по сравнению с аналогичным периодом 2010 года. В ближайшее время рынок производства цемента ожидает появление двух новых игроков – Группы ЛСР и ОАО «Цемент» (выступает заказчиком строительства Бабиновского цементного завода). Продукция завода Группы ЛСР в Сланцах может начать поступать на рынок уже в сентябре 2011 года. «По моей оценке, этот завод сможет претендовать не менее чем на 20-25% рынка Петербурга и Ленобласти: примерно 10% будет сформировано за счет потребления цемента внутри Группы ЛСР, еще 10-15% новый завод может получить за счет вытеснения с рынка поставщиков из других районов и импортеров», – говорит госпожа Киюцина. Строительство Бабиновского цементного завода планируется завершить в I квартале 2014 года. «Долю рынка строящегося Бабиновского цементного завода пока оценить сложно, все будет зависеть от темпов роста спроса на цемент и действий конкурентов», – полагает Ольга Киюцина.

Эпоха возрождения

По оценке Льва Бернштейна, руководителя ЗАО «НИЦ «Гипроцемент-наука», главная тенденция на рынке производства цемента в 2011 году – «отход государства от управления и контроля строительной отрасли, включая производство стройматериалов». «Взамен государственных контрольных органов новых структур, имеющих право контроля, не появилось. Это приводит к различного рода неприятностям. В том числе к появлению на рынке некомпетентных строителей», – говорит он. Лев Бернштейн отмечает, что сейчас рынок производства цемента начинает возрождаться после кризиса. «Спрос на цемент вырос, цены тоже», – отмечает он. По оценке Игоря Дунаева, технического директора ОАО «Цемент», в 2011 году спрос на цемент в России вырос на 10-15% по сравнению с 2010-м. «Сейчас все компании постепенно наверстывают то, что было упущено в кризис. В период с 2000 по 2007 годы налицо было бурный рост цементного рынка России, прирост рынка за эти годы составил 7-10%, – констатирует он. – 2008 и 2009 годы были кризисными, объемы производства цемента снизились на 22-24%. 2010 год был годом восстановления, объемы производства цемента увеличились на 6-7% по сравнению с 2009. Российские регионы, потребляющие максимальное количество цемента, – Центральный, Южный и Приволжский». По его словам, Северо-Западный регион постоянно сталкивается с дефицитом цемента, около 1 млн тонн ежегодно завозится из других регионов России, в том числе из Центрального и Поволжского. «Наш регион – один из крупнейших импортеров в России, – замечает Игорь Дунаев. – Главные потребители продукции цементных заводов – различные заводы по изготовлению железобетонных изделий, строительные компании, у которых есть свои бетоносмесительные узлы, либо производящие бетон компании, различные заводы, производящие сухие строительные смеси, и, конечно же, частные лица. В кризис доля частных лиц, приобретающих цемент, немного увеличилась, но сейчас львиную долю заказчиков составляют различные компании. Цена на цемент на Северо-Западе с начала 2011 года выросла в 1,5 раза, рост цены вызван нехваткой цемента и ростом спроса». По оценке господина Дунаева, к 2020 году общая мощность цементных предприятий Северо-Запада может составить 15 млн тонн. Объем потребления цемента на Северо-Западе должен вырасти к 2020 году до 8 млн тонн.