Санкт-Петербург сохранил пятое место в мировом рейтинге роста цен на жилье, а Москва опустилась на 57 позиций

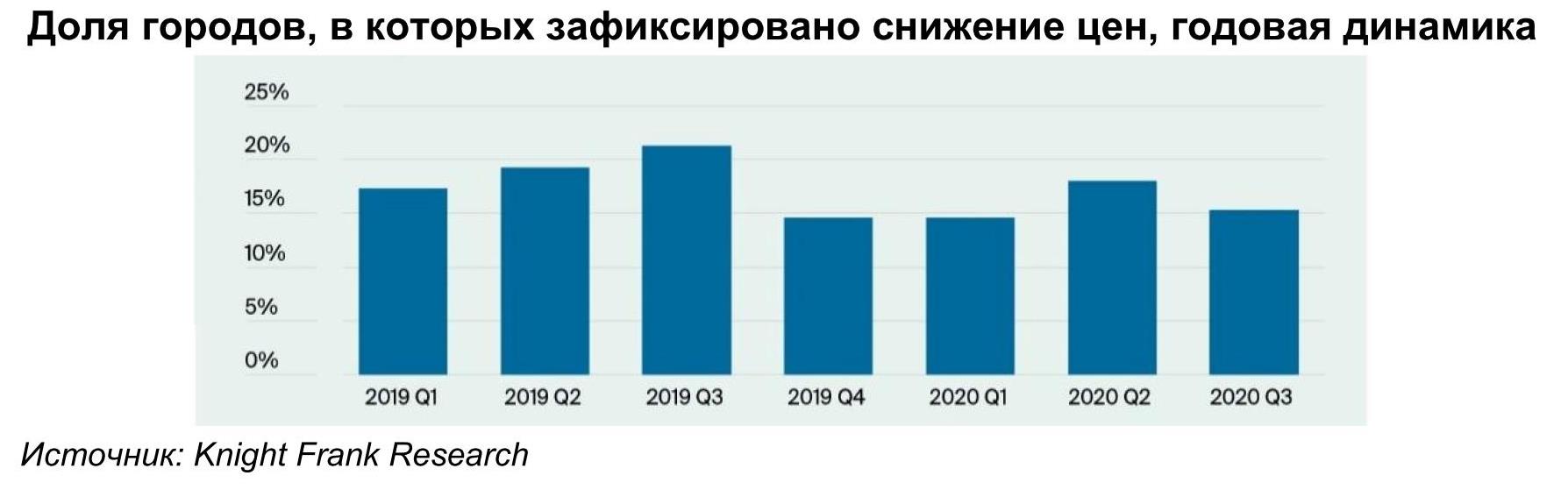

Лидером рейтинга по росту цен на жилье Global Residential Cities Index[1] среди 150 городов по итогам III квартала 2020 года стала Манила (+35% за год), второе и третье места занимают турецкие города Измир (+28%) и Анкара (+27%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 19% (+14,2% в 2019 году). Москва за год опустилась на 57 позиций – 68 место с ростом цен на 5% за год (11 место и +10% в III квартале 2019 года). Общий показатель индекса роста цен на жилую недвижимость вырос на 4,7% (+3,2% за аналогичный период 2019 года). В 15% городов зафиксировано снижение цен.

- В III квартале 2020 года в 18 городах отмечался рост цен на 10% и более, тогда как годом ранее этот показатель был зафиксирован только в 11 городах, а во II квартале 2020 года – в 16. Рекордно низкие ипотечные ставки и стимулирующие меры правительств, как и реализация отложенного спроса в III квартале, не остановили всплеск цен. При этом покупатели предпочитали объекты с большой площадью и зачастую за городом, что связано с ограничением передвижения в период самоизоляции.

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

- Манила лидирует по росту цен и демонстрирует +35% в годовой динамике, тогда как еще в прошлом году показатель достиг только +5,2% (40 место). Банки на Филиппинах сообщают о высоком спросе на элитные объекты и увеличение объемов строительства.

- В 2020 году рынок жилой недвижимости Турции продемонстрировал самый заметный рост, что обусловлено активным спросом и ограниченным предложением, связанными с ослаблением национальной валюты. Кроме того, по сравнению с европейскими направлениями в стране относительно низкая стоимость жилья, что также позитивно влияет на рост интереса к Турции. Только за счет стремительного роста цен на жилье в Маниле Измир потерял свое первенство в рейтинге, зафиксированное по результатам II квартала 2020 года (+28,1%), и переместился на вторую строчку с годовой динамикой +28% в сравнении с +5,8% в 2019 году (32 место).

- Анкара, занявшая третье место в обновленном рейтинге (+27%), во II квартале находилась на второй строчке (+26,4%) и в 2019 году на 35 (+5,5%).

- На четвертом месте – Стамбул с ростом +26% в годовой динамике против +20,2% по результатам II квартала 2020 года (3 место) и -1,1% в III квартале 2019 года (124 место).

- Санкт-Петербург закрывает пятерку лидеров с ростом цен на 19% в годовой динамике. Напомним, по результатам II квартала 2020 года аналитики фиксировали +16,2%, по итогам III квартала 2019 года был отмечен рост цен на 14,2%.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Существенная положительная динамика цен на вторичное жилье в Санкт-Петербурге была вызвана повышенным спросом. Нестабильная экономическая ситуация и снижение доходности по вкладам стимулировали покупателей к сохранению существующих накоплений и инвестированию в недвижимость. Кроме того, на фоне ажиотажа на первичном рынке и постоянного удорожания строящейся жилой недвижимости квартиры на вторичном рынке стали особенно привлекательными».

- В III квартале 2020 года Москва улучшила свои позиции относительно прошлого квартала, поднявшись с 92 (+2,4%) на 68 место (+5,1%). Однако рост цен так и не восстановился до +10%, который аналитики зарегистрировали в III квартале 2019 года (11 место).

Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Несмотря на то, что Москва опустилась в позициях рейтинга, ценовые индикаторы рынка показывают положительную динамику на протяжении всего года. Рост цен на жилую недвижимость в Москве не останавливался ни в "карантинные" месяцы, ни позже, а только ускорился на фоне снижения ключевой ставки, роста доступности ипотечного кредитования и снижения ставок по банковским вкладам. Данная тенденция распространится и на начало 2021 года».

- В Сеуле аналитики регистрируют рост цен на жилье на 15%, который поддерживается быстрым восстановлением экономики и спекулятивной активностью.

- Четыре канадских города (Оттава, Галифакс, Монреаль и Гамильтон) вошли в список 20 лидеров рейтинга, что связано с объявлением о возможном введении налога для иностранных покупателей.

- Примерно в 15% городов зафиксировано снижение цен за год по итогам III квартала 2020 года, в этот список вошли направления Индии, Испании и ОАЭ.

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank, отмечает: «Вопреки ожиданиям кризис только увеличил спрос как на жилую, так и на инвестиционную недвижимость. Во второй половине 2020 года застройщики и собственники готовы были обсуждать дисконты в размере 10-25%, однако к III кварталу 2021 года такой ситуации ожидать не стоит из-за быстрорастущего спроса на недвижимость. В европейских прибрежных районах дом с тремя-четырьмя спальнями можно купить за €500 тыс., вилла с собственной территорией и бассейном в закрытом поселке обойдется в €2-3 млн. В качестве инвестиций перспективна покупка квартир в европейских столицах и крупных финансовых центрах. Например, апартаменты с двумя спальнями в новостройке в Лондоне сейчас можно приобрести за £500 тыс., девелоперы также предоставляют возможность приобрести жилье онлайн».

Изменение цен на жилую недвижимость

III квартал 2019 – III квартал 2020 года

|

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

|||

|

1 |

Манила |

Филиппины |

34,9 |

51 |

Денвер |

США |

6,0 |

101 |

Венеция |

Италия* |

2,9 |

|

2 |

Измир |

Турция |

27,8 |

52 |

Атланта |

США |

6,0 |

102 |

Триест |

Италия* |

2,9 |

|

3 |

Анкара |

Турция |

27,2 |

53 |

Сидней |

Австралия |

6,0 |

103 |

Циндао |

Китай |

2,9 |

|

4 |

Стамбул |

Турция |

25,7 |

54 |

Сан-Франциско |

США |

5,9 |

104 |

Бангалор |

Индия |

2,7 |

|

5 |

Санкт-Петербург |

Россия |

18,6 |

55 |

Окленд |

Новая Зеландия |

5,8 |

105 |

Скопье |

Македония |

2,7 |

|

6 |

Сеул |

Южная Корея |

14,7 |

56 |

Мюнхен |

Германия |

5,8 |

106 |

Лимасол |

Кипр |

2,4 |

|

7 |

Оттава |

Канада |

14,3 |

57 |

Таллин |

Эстония |

5,8 |

107 |

Порто |

Португалия |

2,3 |

|

8 |

Хобарт |

Австралия |

13,6 |

58 |

Майами |

США |

5,6 |

108 |

Гуанчжоу |

Китай |

2,2 |

|

9 |

Люксембург |

Люксембург |

13,4 |

59 |

Афины |

Греция |

5,5 |

109 |

Никосия |

Кипр |

2,0 |

|

10 |

Милан |

Италия* |

13,3 |

60 |

Амстердам |

Нидерланды |

5,5 |

110 |

Брисбен |

Австралия |

2,0 |

|

11 |

Галифакс |

Канада |

12,2 |

61 |

Квебек |

Канада |

5,4 |

111 |

Эдинбург |

Великобритания |

2,0 |

|

12 |

Лион |

Франция |

11,9 |

62 |

Богота |

Колумбия |

5,3 |

112 |

Бирмингем |

Великобритания |

2,0 |

|

13 |

Феникс |

США |

11,4 |

63 |

Чунцин |

Китай |

5,3 |

113 |

Лиссабон |

Португалия |

2,0 |

|

14 |

Монреаль |

Канада |

11,1 |

64 |

Шэньчжэнь |

Китай |

5,3 |

114 |

Мельбурн |

Австралия |

1,9 |

|

15 |

Гамильтон |

Канада |

10,4 |

65 |

Бристоль |

Великобритания |

5,3 |

115 |

Осака |

Япония |

1,5 |

|

16 |

Киев |

Украина |

10,3 |

66 |

Манчестер |

Великобритания |

5,2 |

116 |

Перт |

Австралия |

1,2 |

|

17 |

Сиэтл |

США |

10,1 |

67 |

Хельсинки |

Финляндия |

5,1 |

117 |

Джакарта |

Индонезия*** |

1,2 |

|

18 |

Утрехт |

Нидерланды |

10,1 |

68 |

Москва |

Россия |

5,1 |

118 |

Любляна |

Словения |

1,0 |

|

19 |

Братислава |

Словакия |

9,9 |

69 |

Ханчжоу |

Китай |

5,1 |

119 |

Флоренция |

Италия* |

0,9 |

|

20 |

Сан-Диего |

США |

9,5 |

70 |

Нинбо |

Китай |

5,1 |

120 |

Тяньцзинь |

Китай |

0,8 |

|

21 |

Вена |

Австрия |

9, 4 |

71 |

Глазго |

Великобритания |

5,0 |

121 |

Рим |

Италия* |

0,7 |

|

22 |

Роттердам |

Нидерланды |

9,0 |

72 |

Даллас |

США |

4,9 |

122 |

Наполи |

Италия* |

0,7 |

|

23 |

Уху |

Китай |

8,7 |

73 |

Сантьяго |

Чили |

4,8 |

123 |

Сингапур |

Сингапур |

0,7 |

|

24 |

Веллингтон |

Новая Зеландия |

8,7 |

74 |

Чикаго |

США |

4,7 |

124 |

Валенсия |

Испания |

0,6 |

|

25 |

Загреб |

Хорватия |

8,7 |

75 |

Нагоя |

Япония |

4,6 |

125 |

Тель-Авив |

Израиль |

0,2 |

|

26 |

Мальмё |

Швеция |

8,3 |

76 |

Берлин |

Германия |

4,6 |

126 |

Рио-де-Жанейро |

Бразилия |

0,0 |

|

27 |

Варшава |

Польша |

8,3 |

77 |

Иерусалим |

Израиль |

4,6 |

127 |

Мадрид |

Испания |

0,0 |

|

28 |

Торонто |

Канада |

8,3 |

78 |

Шанхай |

Китай |

4,5 |

128 |

Лима |

Перу |

-0,1 |

|

29 |

Сиань |

Китай |

8,0 |

79 |

Брюссель |

Бельгия |

4,5 |

129 |

Чжэнчжоу |

Китай |

-0,8 |

|

30 |

Марсель |

Франция |

7,8 |

80 |

Салоники |

Греция |

4,4 |

130 |

Эдмонтон |

Канада |

-0,8 |

|

31 |

Бостон |

США |

7,8 |

81 |

Мехико-Сити |

Мексика |

4,4 |

131 |

Гонконг |

Гонконг*** |

-1,1 |

|

32 |

Лос-Анджелес |

США |

7,7 |

82 |

Ванкувер |

Канада |

4,4 |

132 |

Севилья |

Испания |

-1,2 |

|

33 |

Лилль |

Франция |

7,5 |

83 |

Гётеборг |

Швеция |

4,4 |

133 |

Куала-Лумпур |

Малайзия |

-1,5 |

|

34 |

Дарвин |

Австралия |

7,3 |

84 |

Нанкин |

Китай |

4,3 |

134 |

Рига |

Латвия |

-1,6 |

|

35 |

Бухарест |

Румыния |

7,3 |

85 |

Нью-Йорк |

США |

4,3 |

135 |

Барселона |

Испания |

-1,8 |

|

36 |

Рейкьявик |

Исландия |

7,3 |

86 |

Франкфурт |

Германия |

4,1 |

136 |

Дублин |

Ирландия |

-1,8 |

|

37 |

Женева |

Швейцария |

7, 1 |

87 |

Лондон |

Великобритания |

4,1 |

137 |

Малага |

Испания |

-2,0 |

|

38 |

Вашингтон |

США |

7,0 |

88 |

Оксфорд |

Великобритания |

3,8 |

138 |

Палермо |

Италия* |

-2,2 |

|

39 |

Канберра |

Австралия |

6,9 |

89 |

Пекин |

Китай |

3,8 |

139 |

Мумбаи |

Индия |

-2,4 |

|

40 |

Стокгольм |

Швеция |

6,6 |

90 |

София |

Болгария |

3,8 |

140 |

Будапешт |

Венгрия |

-2,6 |

|

41 |

Миннеаполис |

США |

6,5 |

91 |

Хайдарабад |

Индия |

3,7 |

141 |

Калгари |

Канада |

-2,6 |

|

42 |

Чанша |

Китай |

6,4 |

92 |

Хайфа |

Израиль |

3,6 |

142 |

Ахмадабад |

Индия |

-3,0 |

|

43 |

Ухань |

Китай |

6,4 |

93 |

Эксетер |

Великобритания |

3,4 |

143 |

Генуя |

Италия* |

-3,1 |

|

44 |

Цюрих |

Швейцария |

6,4 |

94 |

Сан-Паулу |

Бразилия |

3,3 |

144 |

Калькутта |

Индия |

-3,4 |

|

45 |

Аделаида |

Австралия |

6,4 |

95 |

Осло |

Норвегия |

3,3 |

145 |

Дели |

Индия |

-5,0 |

|

46 |

Берн |

Швейцария |

6,4 |

96 |

Тайбэй |

Тайвань |

3,3 |

146 |

Пуна |

Индия |

-5,3 |

|

47 |

Копенгаген |

Дания |

6,2 |

97 |

Турин |

Италия* |

3,2 |

147 |

Абу-Даби |

ОАЭ |

-5,6 |

|

48 |

Вильнюс |

Литва |

6,2 |

98 |

Токио |

Япония |

3,1 |

148 |

Ченнай |

Индия |

-6,9 |

|

49 |

Париж |

Франция |

6,1 |

99 |

Виннипег |

Канада |

3,1 |

149 |

Абердин |

Великобритания |

-7,9 |

|

50 |

Гамбург |

Германия |

6,0 |

100 |

Детройт |

США |

3,1 |

150 |

Дубай |

ОАЭ |

-8,1 |

*Запрашиваемые цены

** Предварительные данные

*** Городская зона

Источник: пресс-служба Knight Frank

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился на 16,1%. Средняя цена квадратного метра выросла +18,7% и составила 207 510 руб.

По данным «Метриум», по итогам 2020 года на рынке новостроек массового сегмента г. Москвы в реализации находились 89 проектов с общим объемом предложения около 14 140[1] квартир, суммарная площадь лотов составила 776 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 16,1%, а продаваемая площадь уменьшилась на 20,6%.

Новые проекты на первичном рынке жилья массового сегмента в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Holland park |

ГК "ПИК" |

СЗАО |

1 кв. 2020 |

|

2 |

Волжский парк |

ГК "ПИК" |

ЮВАО |

1 кв. 2020 |

|

3 |

Светлый мир «Станция «Л»… |

Seven Suns Development |

ЮВАО |

2 кв. 2020 |

|

4 |

MySpace на Фестивальной |

MySpace Development |

САО |

2 кв. 2020 |

|

5 |

Соседи 21/19 |

Специализированный застройщик «ЖК 2/1» |

ЮВАО |

2 кв. 2020 |

|

6 |

Амурский парк |

ГК "ПИК" |

ВАО |

3 кв. 2020 |

|

7 |

Вдохновение |

СЗ Стройвос |

ВАО |

3 кв. 2020 |

|

8 |

Большая Очаковская 2 |

ГК "ПИК" |

ЗАО |

3 кв. 2020 |

|

9 |

Митинский леc |

ГК "ПИК" |

СЗАО |

3 кв. 2020 |

|

10 |

Аквилон Митино |

Группа "Аквилон" |

СЗАО |

3 кв. 2020 |

|

11 |

Красноказарменная 15 |

ГК "ПИК" |

ЮВАО |

3 кв. 2020 |

|

12 |

Н 74 |

Патек Групп |

ЮВАО |

3 кв. 2020 |

|

13 |

Каширка.Like |

СЗ «ОПТИМУМ-ИНВЕСТ» |

ЮАО |

3 кв. 2020 |

|

14 |

Большая Академическая 85 |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

15 |

Бусиновский парк |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

16 |

Расцветай в Люблино |

ГК Расцветай |

ЮВАО |

3 кв. 2020 |

|

17 |

Руставели 14 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

18 |

Сигнальный 16 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

19 |

PROFIT |

Гранель |

ЮВАО |

3 кв. 2020 |

|

20 |

Кронштадтский 9 |

ГК "ПИК" |

САО |

4 кв. 2020 |

|

21 |

Новохохловская 15 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

22 |

Второй Нагатинский |

ГК "ПИК" |

ЮАО |

4 кв. 2020 |

|

23 |

Авиатика |

Э.К. Девелопмент |

САО |

4 кв. 2020 |

|

24 |

Талисман на Рокоссовского |

3S Group |

ВАО |

4 кв. 2020 |

|

25 |

Счастье на Семеновской |

Группа «Эталон» |

ВАО |

4 кв. 2020 |

|

26 |

Аквилон BESIDE |

Группа "Аквилон" |

ЮВАО |

4 кв. 2020 |

|

27 |

MySpace на Окской |

MySpace Development |

ЮВАО |

4 кв. 2020 |

|

28 |

Перовское 2 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

29 |

Кронштадтский 14 |

ГК "ПИК" |

САО |

4 кв. 2020 |

Источник: «Метриум»

В декабре первичный рынок массового сегмента пополнился четырьмя новыми проектами: «Аквилон BESIDE», «MySpace на Окской», «Перовское 2», «Кронштадтский 14». Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Вестердам» (корп. 3);

– Stellar City* (корп. 3);

– «Кронштадтский 9» (корп. 1.1).

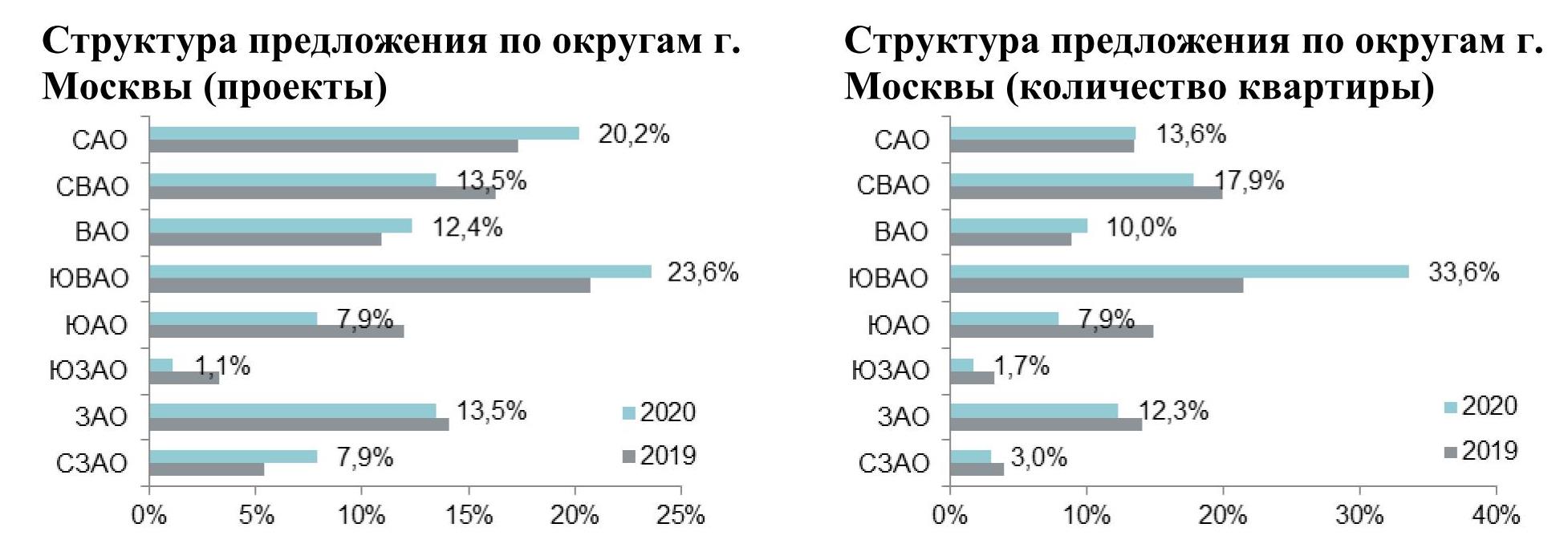

Предложение в массовом сегменте за последние 12 месяцев заметно сместилось в ЮВАО в основном за счет одного крупного проекта – «Светлый мир «Станция Л»…». Доля этого округа по количеству экспонируемых квартир составила 33,6% (+12,1 п.п. за год). Второе место занимает СВАО, где сконцентрировано 17,9% всех квартир (-2,1 п.п. за год). Третья позиция за САО – 13,6% (+0,1 п.п. за год). Доля ЗАО уменьшилась на 1,8 п.п, составив 12,3% от всего объема экспозиции, а в ВАО отмечено увеличение доли на 1,1 п.п. до 10,0%. Наибольшее снижение показателя было отмечено в ЮАО (7,9%; -7 п.п. за год). На СЗАО и ЮЗАО приходятся наименьшие доли предложения: 3,0% (-0,9 п.п. за год) и 1,7% (-1,5 п.п. за год) соответственно.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

* бронирование

К концу 2020 года в структуре предложения по стадиям строительной готовности доля корпусов на этапе монтажных работ составила почти половину рынка (45,1%; +18,7 п.п. за год). На лоты в корпусах, находящихся на начальном этапе, приходится 26,8% (-1,6 п.п. за год). Немногим меньше доля лотов в корпусах на стадии отделочных работ – 21,4% (-11,3 п.п. за год). Во введенных в эксплуатацию домах реализуется всего 6,7% (-5,8 п.п. за год).

В структуре предложения по типу квартир по-прежнему превалируют одно- и двухкомнатные варианты, занимая почти две трети рынка. Доля однокомнатных квартир за год выросла на 3,4 п.п. и составила 32,4%, доля двухкомнатных снизилась на 7,5 п.п. до значения в 32,7%. Доля трехкомнатных лотов составляет 18% (-1,7 п.п.), а квартир-студий - 14,8% (+5,8 п.п.) рынка. Многокомнатные лоты по-прежнему занимают наименьшую долю от совокупного объема предложения (2,1%; +0,04 п.п.).

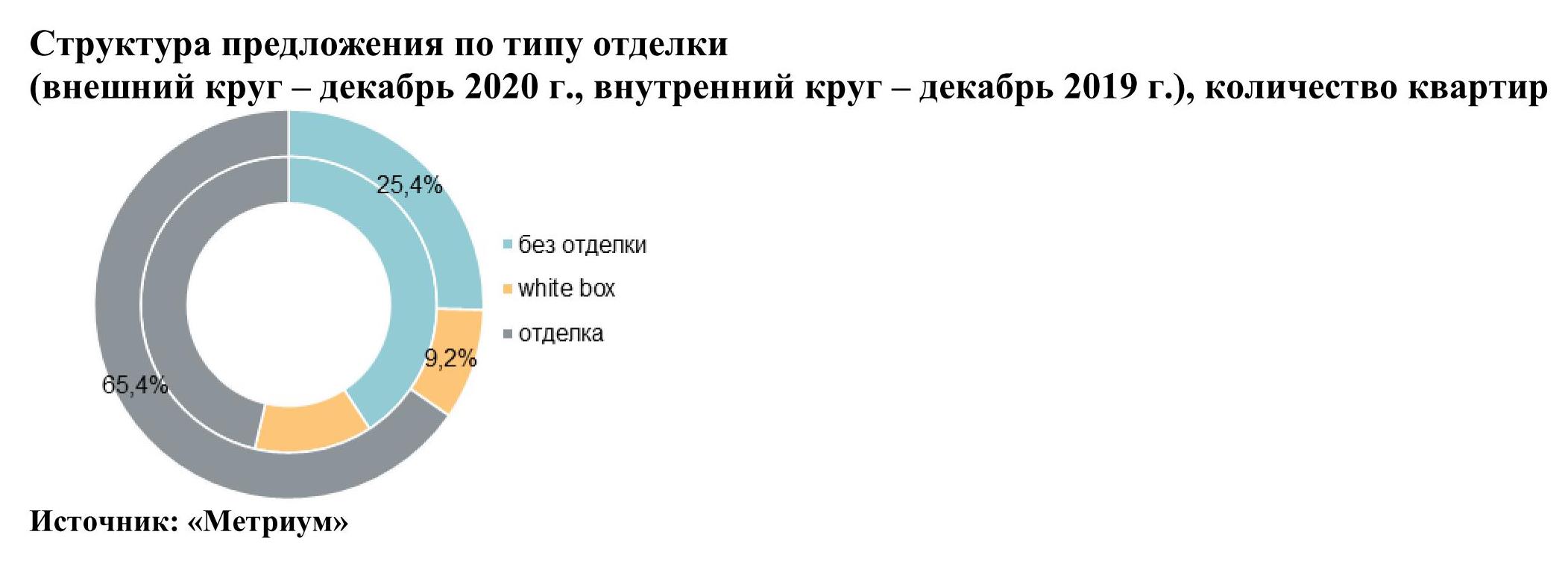

Доля квартир с отделкой (финишная и white box) выросла до 74,6% (+4,1 п.п. за год). Почти две трети совокупного объема предложения на первичном рынке новостроек Москвы экспонировалось с финишной отделкой (65,4% за год), за год доля выросла на 4,8 п.п. На квартиры без отделки пришлось 25,4% рынка (-4,1 п.п. за год), доля квартир с отделкой white box составила 9,2% (-0,6 п.п. за год).

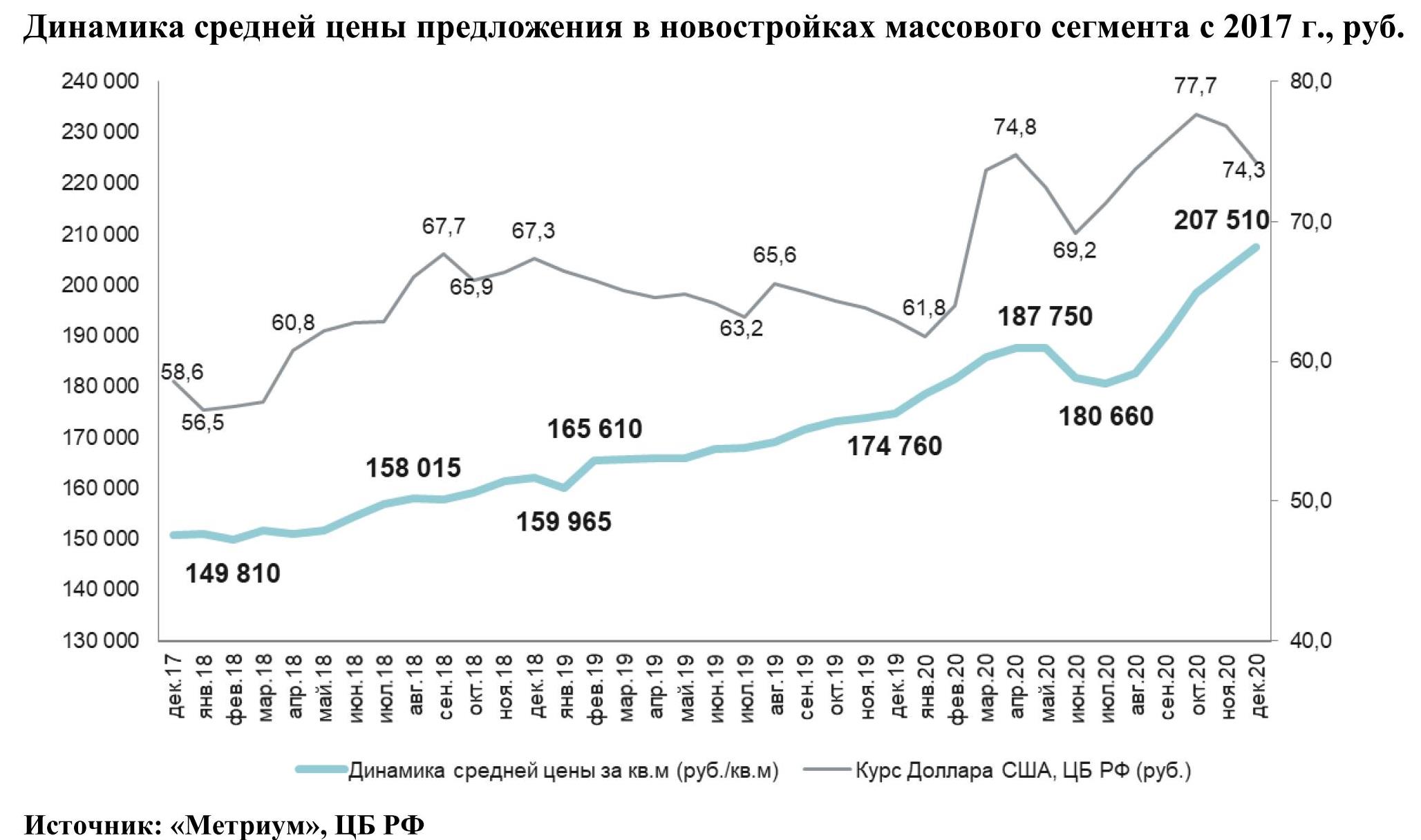

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам года составила 207 510 руб. (+2,2% за прошедший месяц; +9,2% за квартал; +18,7% за год). Самое низкое значение показателя отмечено в январе (178 585 руб./кв.м), самое высокое – в декабре вследствие непрерывного роста во втором полугодии.

«Девальвация рубля в 2020 году имела важное влияние на средневзвешенную цену, о чем свидетельствует график динамики курса доллара США, сопоставленный с графиком цены квадратного метра за аналогичный период, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На наш взгляд, рост курса доллара оказывал влияние как на спрос, так и на предложение. Во-первых, увеличивался спрос – многие покупатели рассматривали возможность инвестиций в недвижимость как способ сохранения рублевых накоплений. Во-вторых, цена предложения у застройщиков росла, так как в нее закладывался рост себестоимости строительства».

Во всех округах отмечена положительная годовая динамика средней цены квадратного метра в диапазоне 9,7-33,8%. Максимальный прирост зафиксирован в СЗАО (+33,8%) и ЗАО (+29,3%). Минимальное увеличение показателя средней цены квадратного метра отмечено в ЮАО (+9,7%). В остальных округах Москвы годовой прирост составил в среднем 17,8%.

К концу декабря 2020 года средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,39 млн руб. (-0,02% за прошедший месяц; +5,9% за квартал; +12,4% за год). Бюджет предложения за год вырос абсолютно во всех типологиях:

- студии – 6,06 млн руб. (+21,2%);

- однокомнатные – 8,82 млн руб. (+18,2%);

- двухкомнатные – 12,63 млн руб. (+18,7%);

- трёхкомнатные – 16,92 млн руб. (+18,5%);

- многокомнатные – 22,77 млн руб. (+11%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,1 |

48,0 |

165 240 |

232 065 |

401 400 |

3 078 000 |

6 055 930 |

10 419 200 |

|

1К |

31,1 |

40,7 |

68,0 |

140 000 |

217 080 |

380 700 |

5 586 000 |

8 824 725 |

17 385 085 |

|

2К |

44,4 |

62,4 |

92,7 |

128 260 |

202 370 |

325 400 |

7 975 015 |

12 627 445 |

24 148 350 |

|

3К |

60,8 |

84,7 |

139,6 |

120 565 |

199 630 |

333 690 |

8 920 600 |

16 917 865 |

32 003 750 |

|

4К+ |

80,5 |

109,5 |

129,1 |

133 000 |

208 025 |

350 000 |

11 100 180 |

22 772 345 |

39 270 000 |

|

итого[1] |

11,0 |

54,9 |

139,6 |

120 565 |

207 510 |

401 400 |

3 078 000 |

11 389 730 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в декабре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,1 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,6 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,3 млн руб.

Основные тенденции

К концу 2020 года первичный рынок массового сегмента характеризуется следующими важными показателями:

– средневзвешенная цена квадратного метр выросла до 207 510 руб. (+18,7% за 12 мес.);

– средний бюджет предложения составил 11,39 млн руб. (+12,4% за 12 мес.);

– объем предложения (по количеству лотов) снизился на 16,1% за год, однако в декабре впервые с июня 2020 года данный показатель продемонстрировал положительную динамику (+11,3% за месяц);

– наблюдается повышение девелоперской активности. В 2020 году рынок пополнился 29 комплексами против 18 в 2019 году.

– закрепление тренда на отделку в 2020 году. Доля квартир с ремонтом под ключ от застройщика выросла с 46,3% до 65,4%.

Пандемия – покупка квартиры онлайн больше не кажется фантастикой

«В марте 2020 года ВОЗ объявила о пандемии новой коронавирусной инфекции, – напоминает Мария Литинецкая. – В апреле-мае в Москве был ведён режим самоизоляции и пропускной режим. Бизнес стал активно уходить в онлайн формат. Конечно, сделки с недвижимостью трудно организовать «заочно», как следствие, реальные продажи за апрель и май упали почти вдвое, продажи по некоторым объектам сократились практически до нуля. Однако, пандемия ускорила процесс цифровизации девелопмента. Застройщики начали активно предлагать виртуальные туры, искать технические решения для презентации своих проектов, заказывать 3D планировки и многое другое. Вероятнее всего, переход покупки квартиры в виртуальное пространство на 100% не произойдет, тем не менее застройщики будут держать про запас онлайн процессы на случай обострения эпидемиологической ситуации. Дополнительной выгодой от «цифровых» бизнес-процессов может стать повышение комфорта и удобства покупателя при осуществлении сделок с недвижимостью в будущем».

Спрос 2020 (в старых границах Москвы)

По итогам 2020 года общее количество зарегистрированных договоров долевого участия (ДДУ) составило более 56 тыс. штук[2] (+18% относительно аналогичного показателя 2019 года), что выше прогноза – ожидался рост числа сделок на 6% относительно прошлого года. В декабре 2020 года было зарегистрировано более 7 тыс. сделок, что сопоставимо с октябрем того же года, когда предполагалось завершение льготной ипотеки, а по сравнению с декабрем прошлого года количество ДДУ увеличилось в 1,5 раза. Доля ипотеки в 2020 году составила 61%.

Ключевая ставка ЦБ и госпрограмма льготной ипотеки 2020-2021

Стоит отметить динамику ключевой ставки ЦБ РФ: с середины 2020 года она находится на беспрецедентно низком уровне – 4,25%[3]. Возможность осуществления программы льготного кредитования, а также обеспечение «более дешевых заемных денег для экономики» во многом обусловлены данным макропоказателем. Однако низкая ключевая ставка стала причиной снижения ставок по депозитам, инвесторы стали искать другие способы хранения и накопления средств, в том числе это простимулировало спрос на рынке недвижимости.

17 апреля 2020 года в России официально стартовала программа льготной ипотеки на новостройки со ставкой до 6,5%. В конце октября стало известно, что действие программы продлят до 1 июля 2021 года, хотя планировалось ее завершить 1 ноября 2020 года. Данная программа породила множество дискуссий: появились противники, считающие госпрограмму главной причиной ажиотажного роста цен, утверждающие, что она приведет банковскую систему к финансовому кризису образца 2008 года в США. Однако сложно представить, что произошло бы с целой отраслью без мощной поддержки государства, и сколько бы потребовалось времени на восстановление активности участников рынка, на сколько была бы заморожена разработка новых проектов, которым еще только предстоит стартовать в 2021 и 2022 гг. Мы думаем, что для окончательного подведения итогов по данному политическому решению еще не пришло время.

Прогноз на 2021 год

«Средневзвешенная цена квадратного метра, скорее всего, продолжит расти умеренными темпами, – резюмирует Мария Литинецкая. – Спрос постепенно стабилизируется с завершением программы льготного кредитования во второй половине 2021 года, однако снижение активности покупателей, скорее всего, не приведет к падению цен. В пользу сохранения достигнутого уровня есть ряд факторов: девальвация национальной валюты в ушедшем году и удорожание себестоимости строительства, вступившие в силу изменения законодательства, влияющие на финансовую модель застройщика (постепенный переход всех проектов на эскроу-счета и новая формула расчета платы за изменение вида разрешенного использования с повышающими коэффициентами). Также стоит отметить, что результативные продажи в 2020 году будут способствовать удержанию цен на комфортном уровне для застройщиков.

Наблюдаемый дефицит предложения в 2020 году закончится в следующем году. Ожидается восстановление предложения и увеличение объема рынка. По нашим прогнозам, наблюдаемый дефицит первичной недвижимости массового сегмента завершится к концу 2021 года. Проблема резкого сокращения предложения проявилась в 2020 году из-за его малой эластичности в ответ на рост спроса. Наращивание объемов строительства будет первоочередной системной задачей для строительной отрасли в новом году, а выросшие цены будут стимулировать девелоперов активнее выводить на рынок новые проекты».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Сделки физлиц по проектам всех классов, без оптовых покупок.

[3] 18.12.2020 Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. ЦБ впервые опустил ключевую ставку до исторически минимального уровня 24 июля 2020 года. Ранее самым низким значением было 4,5% годовых.

По данным департамента аналитики компании «БОН ТОН», по итогам декабря 2020 г. на первичном рынке новой Москвы совокупный объем предложения увеличился на 34,5% площади и на 38,1% лотов. В декабре застройщики продемонстрировали свою активность и вывели в реализацию 19 новых корпусов в уже реализующихся проектах на территории поселений Сосенское и Внуковское. Тем не менее, за год сокращение экспозиции составило 17% площади и 10% лотов. 98,8% предложения приходится на НАО, в ТАО находится 1,2% экспозиции.

Большая доля предложения приходится на комфорт-класс – 97,1%, на долю бизнес-класса – 2,9%. В реализации закончилось предложение стандарт-класса.

На территории ТиНАО больше половины экспозиции приходится на поселение Сосенское (54%), которая выросла за месяц на 23%, а объем - в 2,2 раза за счет выхода новых объемов в ЖК «Испанские кварталы», ЖК «Белые ночи» и ЖК «Прокшино».

Почти 65% предложения находится на начальной стадии строительной готовности (нулевой цикл и монтаж первых этажей), доля которого выросла за месяц на 15%, а объем – на 73%. На заключительной стадии строительной готовности, в которую входит предложение от стадии фасадно-отделочных работ до ввода в эксплуатацию, находится 25% предложения, которая сократилась за месяц на 8,7%, а его объем практически не изменился.

По типологии лотов больше половины экспозиции (55%) экспозиции представлена 3 видами квартир: 2 комн. квартирами (21,4%), евродвушками (17,4%) и евротрешками (16,2%). Средняя площадь предложения на первичном рынке Новой Москвы составила 50,7 кв.м., которая сократилась за месяц на 2,7%.

По итогам декабря 2020 г. СВЦ (средневзвешенная цена) квадратного метра первичного рынка ТиНАО составила 172,5 тыс. руб., что на 3,5% больше, чем месяц назад, и на 37,4%, чем год назад. В НАО СВЦ составила 172,8 тыс. руб. (+3,3% за месяц, +37,6% за год).

В разрезе поселений НАО самая высокая средневзвешенная цена квадратного метра представлена в поселении Сосенское – 180,3 тыс. руб. (+1,6% за месяц). Самая низкая цена СВЦ представлена в поселении Филимонковское – 134,3 тыс. руб. Таким образом, разница в ценах составляет почти 35%.