Санкт-Петербург сохранил пятое место в мировом рейтинге роста цен на жилье, а Москва опустилась на 57 позиций

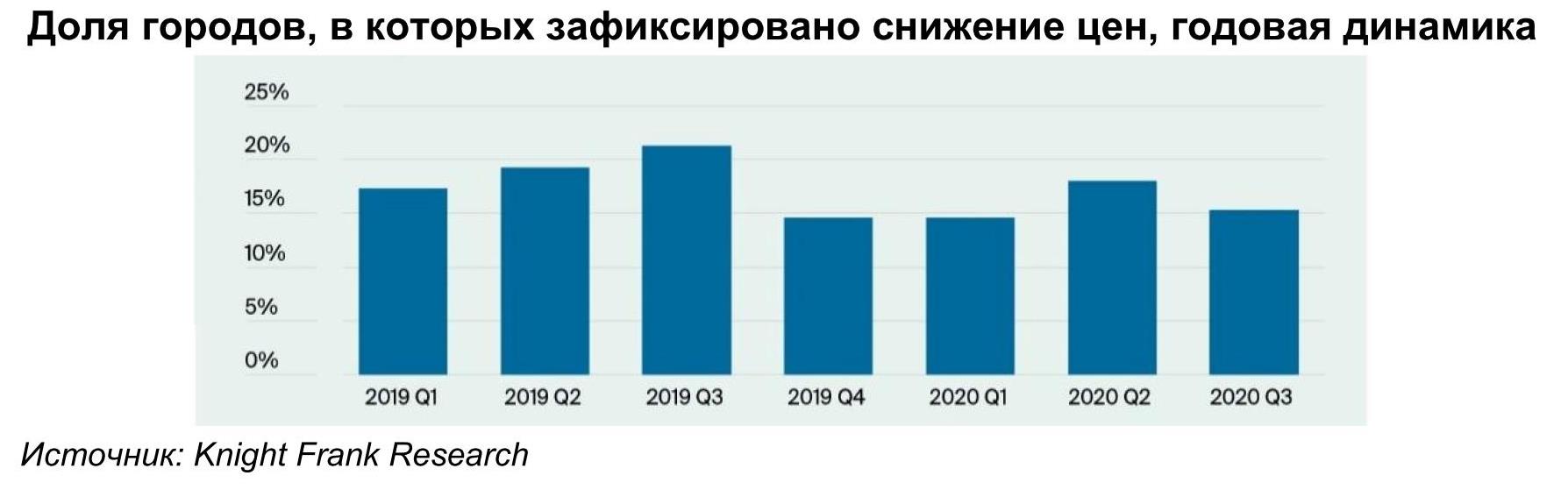

Лидером рейтинга по росту цен на жилье Global Residential Cities Index[1] среди 150 городов по итогам III квартала 2020 года стала Манила (+35% за год), второе и третье места занимают турецкие города Измир (+28%) и Анкара (+27%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 19% (+14,2% в 2019 году). Москва за год опустилась на 57 позиций – 68 место с ростом цен на 5% за год (11 место и +10% в III квартале 2019 года). Общий показатель индекса роста цен на жилую недвижимость вырос на 4,7% (+3,2% за аналогичный период 2019 года). В 15% городов зафиксировано снижение цен.

- В III квартале 2020 года в 18 городах отмечался рост цен на 10% и более, тогда как годом ранее этот показатель был зафиксирован только в 11 городах, а во II квартале 2020 года – в 16. Рекордно низкие ипотечные ставки и стимулирующие меры правительств, как и реализация отложенного спроса в III квартале, не остановили всплеск цен. При этом покупатели предпочитали объекты с большой площадью и зачастую за городом, что связано с ограничением передвижения в период самоизоляции.

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

- Манила лидирует по росту цен и демонстрирует +35% в годовой динамике, тогда как еще в прошлом году показатель достиг только +5,2% (40 место). Банки на Филиппинах сообщают о высоком спросе на элитные объекты и увеличение объемов строительства.

- В 2020 году рынок жилой недвижимости Турции продемонстрировал самый заметный рост, что обусловлено активным спросом и ограниченным предложением, связанными с ослаблением национальной валюты. Кроме того, по сравнению с европейскими направлениями в стране относительно низкая стоимость жилья, что также позитивно влияет на рост интереса к Турции. Только за счет стремительного роста цен на жилье в Маниле Измир потерял свое первенство в рейтинге, зафиксированное по результатам II квартала 2020 года (+28,1%), и переместился на вторую строчку с годовой динамикой +28% в сравнении с +5,8% в 2019 году (32 место).

- Анкара, занявшая третье место в обновленном рейтинге (+27%), во II квартале находилась на второй строчке (+26,4%) и в 2019 году на 35 (+5,5%).

- На четвертом месте – Стамбул с ростом +26% в годовой динамике против +20,2% по результатам II квартала 2020 года (3 место) и -1,1% в III квартале 2019 года (124 место).

- Санкт-Петербург закрывает пятерку лидеров с ростом цен на 19% в годовой динамике. Напомним, по результатам II квартала 2020 года аналитики фиксировали +16,2%, по итогам III квартала 2019 года был отмечен рост цен на 14,2%.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Существенная положительная динамика цен на вторичное жилье в Санкт-Петербурге была вызвана повышенным спросом. Нестабильная экономическая ситуация и снижение доходности по вкладам стимулировали покупателей к сохранению существующих накоплений и инвестированию в недвижимость. Кроме того, на фоне ажиотажа на первичном рынке и постоянного удорожания строящейся жилой недвижимости квартиры на вторичном рынке стали особенно привлекательными».

- В III квартале 2020 года Москва улучшила свои позиции относительно прошлого квартала, поднявшись с 92 (+2,4%) на 68 место (+5,1%). Однако рост цен так и не восстановился до +10%, который аналитики зарегистрировали в III квартале 2019 года (11 место).

Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Несмотря на то, что Москва опустилась в позициях рейтинга, ценовые индикаторы рынка показывают положительную динамику на протяжении всего года. Рост цен на жилую недвижимость в Москве не останавливался ни в "карантинные" месяцы, ни позже, а только ускорился на фоне снижения ключевой ставки, роста доступности ипотечного кредитования и снижения ставок по банковским вкладам. Данная тенденция распространится и на начало 2021 года».

- В Сеуле аналитики регистрируют рост цен на жилье на 15%, который поддерживается быстрым восстановлением экономики и спекулятивной активностью.

- Четыре канадских города (Оттава, Галифакс, Монреаль и Гамильтон) вошли в список 20 лидеров рейтинга, что связано с объявлением о возможном введении налога для иностранных покупателей.

- Примерно в 15% городов зафиксировано снижение цен за год по итогам III квартала 2020 года, в этот список вошли направления Индии, Испании и ОАЭ.

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank, отмечает: «Вопреки ожиданиям кризис только увеличил спрос как на жилую, так и на инвестиционную недвижимость. Во второй половине 2020 года застройщики и собственники готовы были обсуждать дисконты в размере 10-25%, однако к III кварталу 2021 года такой ситуации ожидать не стоит из-за быстрорастущего спроса на недвижимость. В европейских прибрежных районах дом с тремя-четырьмя спальнями можно купить за €500 тыс., вилла с собственной территорией и бассейном в закрытом поселке обойдется в €2-3 млн. В качестве инвестиций перспективна покупка квартир в европейских столицах и крупных финансовых центрах. Например, апартаменты с двумя спальнями в новостройке в Лондоне сейчас можно приобрести за £500 тыс., девелоперы также предоставляют возможность приобрести жилье онлайн».

Изменение цен на жилую недвижимость

III квартал 2019 – III квартал 2020 года

|

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

|||

|

1 |

Манила |

Филиппины |

34,9 |

51 |

Денвер |

США |

6,0 |

101 |

Венеция |

Италия* |

2,9 |

|

2 |

Измир |

Турция |

27,8 |

52 |

Атланта |

США |

6,0 |

102 |

Триест |

Италия* |

2,9 |

|

3 |

Анкара |

Турция |

27,2 |

53 |

Сидней |

Австралия |

6,0 |

103 |

Циндао |

Китай |

2,9 |

|

4 |

Стамбул |

Турция |

25,7 |

54 |

Сан-Франциско |

США |

5,9 |

104 |

Бангалор |

Индия |

2,7 |

|

5 |

Санкт-Петербург |

Россия |

18,6 |

55 |

Окленд |

Новая Зеландия |

5,8 |

105 |

Скопье |

Македония |

2,7 |

|

6 |

Сеул |

Южная Корея |

14,7 |

56 |

Мюнхен |

Германия |

5,8 |

106 |

Лимасол |

Кипр |

2,4 |

|

7 |

Оттава |

Канада |

14,3 |

57 |

Таллин |

Эстония |

5,8 |

107 |

Порто |

Португалия |

2,3 |

|

8 |

Хобарт |

Австралия |

13,6 |

58 |

Майами |

США |

5,6 |

108 |

Гуанчжоу |

Китай |

2,2 |

|

9 |

Люксембург |

Люксембург |

13,4 |

59 |

Афины |

Греция |

5,5 |

109 |

Никосия |

Кипр |

2,0 |

|

10 |

Милан |

Италия* |

13,3 |

60 |

Амстердам |

Нидерланды |

5,5 |

110 |

Брисбен |

Австралия |

2,0 |

|

11 |

Галифакс |

Канада |

12,2 |

61 |

Квебек |

Канада |

5,4 |

111 |

Эдинбург |

Великобритания |

2,0 |

|

12 |

Лион |

Франция |

11,9 |

62 |

Богота |

Колумбия |

5,3 |

112 |

Бирмингем |

Великобритания |

2,0 |

|

13 |

Феникс |

США |

11,4 |

63 |

Чунцин |

Китай |

5,3 |

113 |

Лиссабон |

Португалия |

2,0 |

|

14 |

Монреаль |

Канада |

11,1 |

64 |

Шэньчжэнь |

Китай |

5,3 |

114 |

Мельбурн |

Австралия |

1,9 |

|

15 |

Гамильтон |

Канада |

10,4 |

65 |

Бристоль |

Великобритания |

5,3 |

115 |

Осака |

Япония |

1,5 |

|

16 |

Киев |

Украина |

10,3 |

66 |

Манчестер |

Великобритания |

5,2 |

116 |

Перт |

Австралия |

1,2 |

|

17 |

Сиэтл |

США |

10,1 |

67 |

Хельсинки |

Финляндия |

5,1 |

117 |

Джакарта |

Индонезия*** |

1,2 |

|

18 |

Утрехт |

Нидерланды |

10,1 |

68 |

Москва |

Россия |

5,1 |

118 |

Любляна |

Словения |

1,0 |

|

19 |

Братислава |

Словакия |

9,9 |

69 |

Ханчжоу |

Китай |

5,1 |

119 |

Флоренция |

Италия* |

0,9 |

|

20 |

Сан-Диего |

США |

9,5 |

70 |

Нинбо |

Китай |

5,1 |

120 |

Тяньцзинь |

Китай |

0,8 |

|

21 |

Вена |

Австрия |

9, 4 |

71 |

Глазго |

Великобритания |

5,0 |

121 |

Рим |

Италия* |

0,7 |

|

22 |

Роттердам |

Нидерланды |

9,0 |

72 |

Даллас |

США |

4,9 |

122 |

Наполи |

Италия* |

0,7 |

|

23 |

Уху |

Китай |

8,7 |

73 |

Сантьяго |

Чили |

4,8 |

123 |

Сингапур |

Сингапур |

0,7 |

|

24 |

Веллингтон |

Новая Зеландия |

8,7 |

74 |

Чикаго |

США |

4,7 |

124 |

Валенсия |

Испания |

0,6 |

|

25 |

Загреб |

Хорватия |

8,7 |

75 |

Нагоя |

Япония |

4,6 |

125 |

Тель-Авив |

Израиль |

0,2 |

|

26 |

Мальмё |

Швеция |

8,3 |

76 |

Берлин |

Германия |

4,6 |

126 |

Рио-де-Жанейро |

Бразилия |

0,0 |

|

27 |

Варшава |

Польша |

8,3 |

77 |

Иерусалим |

Израиль |

4,6 |

127 |

Мадрид |

Испания |

0,0 |

|

28 |

Торонто |

Канада |

8,3 |

78 |

Шанхай |

Китай |

4,5 |

128 |

Лима |

Перу |

-0,1 |

|

29 |

Сиань |

Китай |

8,0 |

79 |

Брюссель |

Бельгия |

4,5 |

129 |

Чжэнчжоу |

Китай |

-0,8 |

|

30 |

Марсель |

Франция |

7,8 |

80 |

Салоники |

Греция |

4,4 |

130 |

Эдмонтон |

Канада |

-0,8 |

|

31 |

Бостон |

США |

7,8 |

81 |

Мехико-Сити |

Мексика |

4,4 |

131 |

Гонконг |

Гонконг*** |

-1,1 |

|

32 |

Лос-Анджелес |

США |

7,7 |

82 |

Ванкувер |

Канада |

4,4 |

132 |

Севилья |

Испания |

-1,2 |

|

33 |

Лилль |

Франция |

7,5 |

83 |

Гётеборг |

Швеция |

4,4 |

133 |

Куала-Лумпур |

Малайзия |

-1,5 |

|

34 |

Дарвин |

Австралия |

7,3 |

84 |

Нанкин |

Китай |

4,3 |

134 |

Рига |

Латвия |

-1,6 |

|

35 |

Бухарест |

Румыния |

7,3 |

85 |

Нью-Йорк |

США |

4,3 |

135 |

Барселона |

Испания |

-1,8 |

|

36 |

Рейкьявик |

Исландия |

7,3 |

86 |

Франкфурт |

Германия |

4,1 |

136 |

Дублин |

Ирландия |

-1,8 |

|

37 |

Женева |

Швейцария |

7, 1 |

87 |

Лондон |

Великобритания |

4,1 |

137 |

Малага |

Испания |

-2,0 |

|

38 |

Вашингтон |

США |

7,0 |

88 |

Оксфорд |

Великобритания |

3,8 |

138 |

Палермо |

Италия* |

-2,2 |

|

39 |

Канберра |

Австралия |

6,9 |

89 |

Пекин |

Китай |

3,8 |

139 |

Мумбаи |

Индия |

-2,4 |

|

40 |

Стокгольм |

Швеция |

6,6 |

90 |

София |

Болгария |

3,8 |

140 |

Будапешт |

Венгрия |

-2,6 |

|

41 |

Миннеаполис |

США |

6,5 |

91 |

Хайдарабад |

Индия |

3,7 |

141 |

Калгари |

Канада |

-2,6 |

|

42 |

Чанша |

Китай |

6,4 |

92 |

Хайфа |

Израиль |

3,6 |

142 |

Ахмадабад |

Индия |

-3,0 |

|

43 |

Ухань |

Китай |

6,4 |

93 |

Эксетер |

Великобритания |

3,4 |

143 |

Генуя |

Италия* |

-3,1 |

|

44 |

Цюрих |

Швейцария |

6,4 |

94 |

Сан-Паулу |

Бразилия |

3,3 |

144 |

Калькутта |

Индия |

-3,4 |

|

45 |

Аделаида |

Австралия |

6,4 |

95 |

Осло |

Норвегия |

3,3 |

145 |

Дели |

Индия |

-5,0 |

|

46 |

Берн |

Швейцария |

6,4 |

96 |

Тайбэй |

Тайвань |

3,3 |

146 |

Пуна |

Индия |

-5,3 |

|

47 |

Копенгаген |

Дания |

6,2 |

97 |

Турин |

Италия* |

3,2 |

147 |

Абу-Даби |

ОАЭ |

-5,6 |

|

48 |

Вильнюс |

Литва |

6,2 |

98 |

Токио |

Япония |

3,1 |

148 |

Ченнай |

Индия |

-6,9 |

|

49 |

Париж |

Франция |

6,1 |

99 |

Виннипег |

Канада |

3,1 |

149 |

Абердин |

Великобритания |

-7,9 |

|

50 |

Гамбург |

Германия |

6,0 |

100 |

Детройт |

США |

3,1 |

150 |

Дубай |

ОАЭ |

-8,1 |

*Запрашиваемые цены

** Предварительные данные

*** Городская зона

Источник: пресс-служба Knight Frank

Петербургский рынок складов в III квартале пополнился лишь одним объектом. Однако объем сделок за этот период, по оценкам экспертов, был рекордным за последние несколько лет.

В июле-сентябре 2013 года в Санкт-Петербурге было арендовано и куплено 126 тыс. кв. м, что является наивысшим квартальным показателем в посткризисный период, констатируют аналитики Jones Lang LaSalle.

При этом большинство сделок (80%) являются предварительными договорами аренды. «Высокая доля строящихся складских комплексов в общем объеме спроса вызвана фактическим отсутствием качественного предложения в действующих объектах, - объясняет Наталья Затейщикова, консультант отдела складской недвижимости Jones Lang LaSalle в Санкт-Петербурге. - К концу 3-ого квартала 2013 года доля вакантных помещений составила 0,5%, или всего 9,8 тыс. кв. м. Это сопоставимо с показателем 2007 года, когда на рынке практически не было качественных объектов».

Предложение

По данным аналитиков Jones Lang LaSalle, в 3-м квартале 2013 года введен только один качественный объект класса А – Логопарк «Осиновая Роща» (арендуемая площадь — 29 тыс. кв. м), который был на 100% заполнен арендаторами до момента открытия. Таким образом, общий объем качественного складского предложения в Санкт-Петербурге достиг 1,89 млн кв. м, говорится в аналитическом отчете компании.

Специалисты компании Maris | Part of the CBRE Affiliate Network, отмечают, что в общем объеме предложения складских комплексов наибольшую долю занимают проекты класса А – 66%, на складские комплексы класса В приходится 34%. Спекулятивные склады, предназначенные для сдачи в аренду, составляют чуть более половины от всего объема рынка качественной складской недвижимости (59%). Логистические комплексы, предлагающие услуги ответственного хранения составляют 41% в структуре предложения, уточняют аналитики компании.

Спрос

Уровень вакантных помещений, по словам Екатерины Лапиной, директора департамента коммерческой недвижимости АРИН, составляет не больше 1%.

Владимир Скигин, председатель совета директоров УК Satellit Development, говорит, что наиболее востребованные проекты располагаются в промзонах «Шушары», «Предпортовая», «Обухово», «Горелово», «Колпино», «Парнас», «Каменка». Для арендаторов складских площадей важно расположение объекта вблизи КАД, качественные подъездные дороги, инженерные коммуникации, добавляет эксперт.

По статистике обращений в компанию ASTERA в альянсе с BNP Paribas Real Estate, наибольшая часть запросов в III квартале поступила от производственных компаний, доля которых в общем объеме заявок составила 35%, доля предприятий торговли непродовольственными товарами составила 28,3%.

«С начала года арендаторы рассматривают как крупные блоки площадью 3 000-5 000 кв.м., так и блоки меньшей площади – от 1000 до 3000 кв.м. При этом в городе сложился дефицит предложения малых и средних помещений», - говорится в аналитическом отчете компании Maris | Part of the CBRE Affiliate Network.

Ставки

По данным Jones Lang LaSalle , несмотря на низкий уровень вакансий, максимальные ставки аренды пока сохраняются на уровне 125-135 USD за кв. м в год (без учета операционных расходов и НДС). Как правило, ежегодная индексация арендных ставок в размере 3-4% фиксируется в договоре. Операционные расходы в складских комплексах rласса А в среднем составляют 35-40 USD за кв. м в год, добавляют эксперты компании.

Екатерина Иванова, заместитель руководителя отдела складской и индустриальной недвижимости East Real, говорит, что за первые 3 квартала арендные ставки выросли в среднем на 4-8% в долларовом эквиваленте.

Прогноз

До конца 2013 года запланированы к вводу пять проектов суммарной площадью 110 тыс. кв. м. При условии реализации девелоперами всех заявленных планов годовой объем ввода складов в Петербурге достигнет 164 тыс. кв. м, что является наивысшим показателем с 2009 года. Еще 262 тыс. кв. м заявлено на 2014 год.

По данным аналитиков Knight Frank St. Petersburg, общий объем введенных в 2013 г. складских площадей, предназначенных для сдачи в аренду, превысит почти в 2 раза показатели 2012 года.

«Даже в случае реализации всех проектов, в перспективе не ожидается насыщения рынка. Следствием сложившейся ситуации может служить обострение конкуренции между потенциальными арендаторами, - полагает Ольга Шарыгина, директор департамента маркетинга и консалтинга NAI Becar в Санкт-Петербурге.

«Несмотря на значительное увеличение спекулятивного предложения на рынке складов в последнем квартале этого года и в 2014 году, доля свободных площадей значительно не вырастет, так как большинство помещений в новых складских комплексах уже будут заняты к моменту ввода. На сегодняшний день договоры подписаны на 60% площадей в реализуемых проектах», - добавляет Наталья Затейщикова.

«В связи с достаточно низкой степенью готовности большинства индустриальных парков, а также почти полным отсутствием в них предлагаемых помещений небольшой площади мы можем с уверенностью предсказать дальнейший рост спроса на готовые производственные помещения и усиление дефицита в данном сегменте рынка», - делятся прогнозами эксперты Knight Frank St. Petersburg.

Владимир Скигин считает, что в связи со сложившейся ситуацией, рентабельность проектов в производственно-складском секторе становится более высокой. В результате на петербургский рынок обратили внимание ряд иностранных компаний, которые в ближайшие несколько лет планируют возвести здесь свои объекты, поясняет эксперт.

Мнение

Владислав Фадеев, руководитель отдела исследований Jones Lang LaSalle в Санкт-Петербурге:

- На настоящий момент существует ряд земельных участков, отведенных под строительство складских комплексов, но которые девелоперы пока не готовы осваивать. Из-за неустойчивости экономической ситуации инвесторы ждут появления пула арендаторов или одного якорного, и до этого момента не готовы начинать реализацию спекулятивных складов. Это касается как новых проектов, так и строительства следующих очередей уже существующих комплексов. Подобный подход обеспечивает наиболее безопасный путь развития для девелопера с точки зрения заполняемости будущего склада, а значит – его доходности.

Участники рынка прогнозируют, что по итогам 2013 года рост рынка железобетонных изделий составит 10%. Такой же показатель у отрасли был и по итогам прошлого года.

Согласно информации специалистов «ЛСР. Железобетон – Северо-Запад», рынок железобетонных изделий в Санкт-Петербурге и Ленобласти (без учета продукции ДСК), по различным оценкам, составляет от 730 до 800 тыс. куб. м. Эксперты оценивают темпы роста рынка на уровне 5-10% в год. При этом в период 2010-2011 годов темпы прироста рынка оставались на уровне 5%.

Евгений Родионов, начальник отдела продаж компании «Т-Бетон», рассказал, что заявленная многими застройщиками реализация новых жилищных проектов положительно сказывается на рынке ЖБИ и каркасно-панельного домостроения.

«В принципе, мы поставили себе цель увеличить обороты по результатам этого года и придерживаемся намеченных планов. Однако по сегменту ЖБИ для промышленных объектов – колонны, балки – у нас были небольшие простои. В целом же наше предприятие загружено на полную мощность», – прокомментировал он.

По информации Александра Батушанского, управляющего партнера КГ «Решение», всего сборный железобетон того или иного ассортимента в Петербурге и Ленобласти производят более 90 компаний. Среди них наиболее крупными игроками считаются около 40 предприятий.

Основными игроками на рынке товарных ЖБИ являются «ПО «Баррикада», ООО «СИБ-Центр», компании «Т-Бетон», «Бетсет», «Бетонекс». Суммарно они занимают 65-70%.

В сегменте каркасно-панельного домостроения крупными игроками является ДСК «Блок» (входит в Группу ЛСР), «Войсковицкий ЗЖБИ № 1» (принадлежит СУ-155), «Гатчинский ССК» (входит в группу «Ленстройматериалы»), «Киришский ДСК» (входит в «ЛенРусСтрой»). Эти предприятия занимают до 90% рынка.

Павел Жиронкин, управляющий бизнес-единицы «ЛСР. Железобетон – Северо-Запад», отметил, что некрупные компании, как правило, руководствуются соображениями экономии и ориентируются на производство типовой продукции, а ведущие игроки рынка готовы изготавливать железобетонные изделия по индивидуальным заказам. «Некоторые компании специализируются на одном-двух видах изделий, например лестничных маршах или вентиляционных блоках. Поскольку конкуренция на этом рынке выше, следствием является снижение цены на продукцию, которая производится по стандартным чертежам и может отгружаться со склада. Что касается изделий индивидуального изготовления, то они выпускаются под конкретного заказчика по согласованным чертежам. Говорить о падении цен в этом сегменте было бы неправильно», – добавил эксперт.

По словам Евгения Родионова, стоимость железобетона в 2013 году поменялась незначительно по сравнению с 2012 годом, так как во многом цена ЖБИ зависит от составляющих – арматуры и бетона, стоимость которых также резко не менялась. По его словам, средняя цена за 1 куб. м железобетонных изделий в зависимости технологии и типоразмера составляет 20-30 тыс. рублей.

Мнение

Павел Жиронкин, управляющий бизнес-единицы «ЛСР. Железобетон – Северо-Запад»:

– В августе этого года Группа ЛСР осуществила технологический запуск производственного комплекса по выпуску ЖБИ в г. Гатчине Ленобласти. Благодаря масштабной модернизации мы увеличили эффективность и нарастили мощность производства до 330 тыс. куб. м в год, значительно расширив номенклатуру изделий. На предприятии оборудовано 18 производственных участков – пролетов, включая формовочное и арматурное производство, бетоносмесительные узлы и другие цеха. Промышленный комплекс в Гатчине ориентирован на производство ЖБИ для жилищного, общегражданского и дорожного строительства. Общий объем производства сборных ЖБИ на заводах Группы ЛСР (в Санкт-Петербурге и Ленобласти) в 2012 году составил 391 тыс. куб. м. За первые 9 месяцев 2013 года предприятиями реализовано 232 тыс. куб. м. В настоящее время в составе объединенной структурной единицы Группы ЛСР по выпуску ЖБИ работают три площадки совокупной мощностью около 540 тыс. куб. м в год.