Санкт-Петербург сохранил пятое место в мировом рейтинге роста цен на жилье, а Москва опустилась на 57 позиций

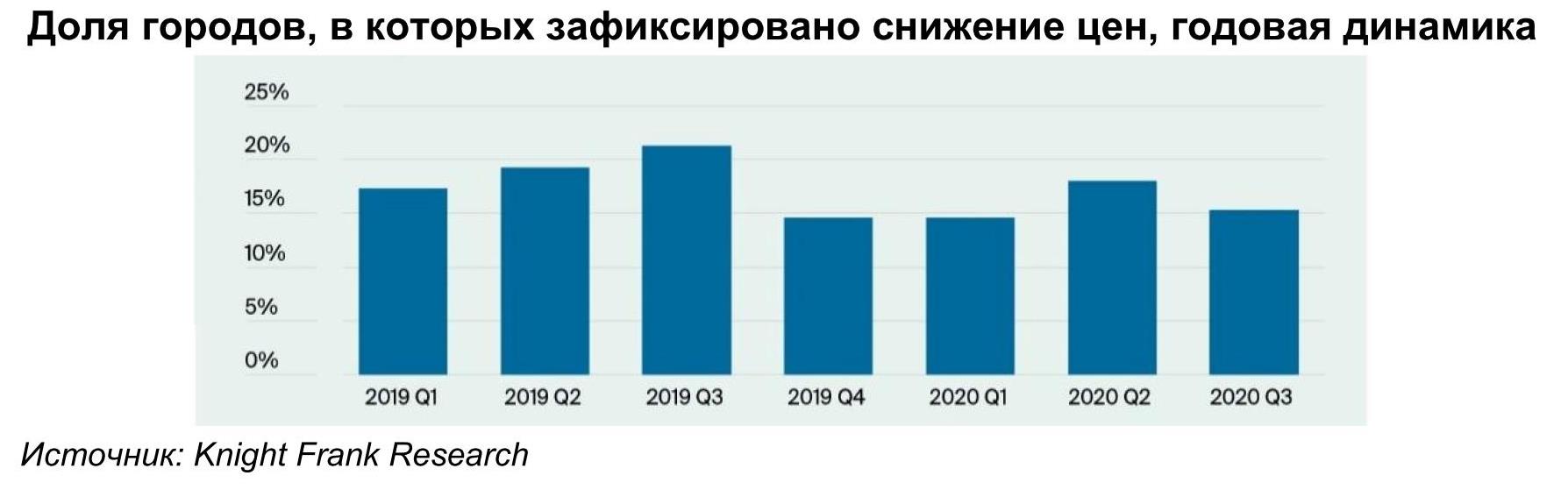

Лидером рейтинга по росту цен на жилье Global Residential Cities Index[1] среди 150 городов по итогам III квартала 2020 года стала Манила (+35% за год), второе и третье места занимают турецкие города Измир (+28%) и Анкара (+27%). Санкт-Петербург сохранил свою позицию – пятая строчка рейтинга с положительной динамикой в 19% (+14,2% в 2019 году). Москва за год опустилась на 57 позиций – 68 место с ростом цен на 5% за год (11 место и +10% в III квартале 2019 года). Общий показатель индекса роста цен на жилую недвижимость вырос на 4,7% (+3,2% за аналогичный период 2019 года). В 15% городов зафиксировано снижение цен.

- В III квартале 2020 года в 18 городах отмечался рост цен на 10% и более, тогда как годом ранее этот показатель был зафиксирован только в 11 городах, а во II квартале 2020 года – в 16. Рекордно низкие ипотечные ставки и стимулирующие меры правительств, как и реализация отложенного спроса в III квартале, не остановили всплеск цен. При этом покупатели предпочитали объекты с большой площадью и зачастую за городом, что связано с ограничением передвижения в период самоизоляции.

[1] Индекс роста цен на жилую недвижимость отслеживает изменение средней стоимости жилья в 150 городах по всему миру на основе официальной статистики.

- Манила лидирует по росту цен и демонстрирует +35% в годовой динамике, тогда как еще в прошлом году показатель достиг только +5,2% (40 место). Банки на Филиппинах сообщают о высоком спросе на элитные объекты и увеличение объемов строительства.

- В 2020 году рынок жилой недвижимости Турции продемонстрировал самый заметный рост, что обусловлено активным спросом и ограниченным предложением, связанными с ослаблением национальной валюты. Кроме того, по сравнению с европейскими направлениями в стране относительно низкая стоимость жилья, что также позитивно влияет на рост интереса к Турции. Только за счет стремительного роста цен на жилье в Маниле Измир потерял свое первенство в рейтинге, зафиксированное по результатам II квартала 2020 года (+28,1%), и переместился на вторую строчку с годовой динамикой +28% в сравнении с +5,8% в 2019 году (32 место).

- Анкара, занявшая третье место в обновленном рейтинге (+27%), во II квартале находилась на второй строчке (+26,4%) и в 2019 году на 35 (+5,5%).

- На четвертом месте – Стамбул с ростом +26% в годовой динамике против +20,2% по результатам II квартала 2020 года (3 место) и -1,1% в III квартале 2019 года (124 место).

- Санкт-Петербург закрывает пятерку лидеров с ростом цен на 19% в годовой динамике. Напомним, по результатам II квартала 2020 года аналитики фиксировали +16,2%, по итогам III квартала 2019 года был отмечен рост цен на 14,2%.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Существенная положительная динамика цен на вторичное жилье в Санкт-Петербурге была вызвана повышенным спросом. Нестабильная экономическая ситуация и снижение доходности по вкладам стимулировали покупателей к сохранению существующих накоплений и инвестированию в недвижимость. Кроме того, на фоне ажиотажа на первичном рынке и постоянного удорожания строящейся жилой недвижимости квартиры на вторичном рынке стали особенно привлекательными».

- В III квартале 2020 года Москва улучшила свои позиции относительно прошлого квартала, поднявшись с 92 (+2,4%) на 68 место (+5,1%). Однако рост цен так и не восстановился до +10%, который аналитики зарегистрировали в III квартале 2019 года (11 место).

Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Несмотря на то, что Москва опустилась в позициях рейтинга, ценовые индикаторы рынка показывают положительную динамику на протяжении всего года. Рост цен на жилую недвижимость в Москве не останавливался ни в "карантинные" месяцы, ни позже, а только ускорился на фоне снижения ключевой ставки, роста доступности ипотечного кредитования и снижения ставок по банковским вкладам. Данная тенденция распространится и на начало 2021 года».

- В Сеуле аналитики регистрируют рост цен на жилье на 15%, который поддерживается быстрым восстановлением экономики и спекулятивной активностью.

- Четыре канадских города (Оттава, Галифакс, Монреаль и Гамильтон) вошли в список 20 лидеров рейтинга, что связано с объявлением о возможном введении налога для иностранных покупателей.

- Примерно в 15% городов зафиксировано снижение цен за год по итогам III квартала 2020 года, в этот список вошли направления Индии, Испании и ОАЭ.

- Марина Шалаева, директор по зарубежной недвижимости и частным инвестициям Knight Frank, отмечает: «Вопреки ожиданиям кризис только увеличил спрос как на жилую, так и на инвестиционную недвижимость. Во второй половине 2020 года застройщики и собственники готовы были обсуждать дисконты в размере 10-25%, однако к III кварталу 2021 года такой ситуации ожидать не стоит из-за быстрорастущего спроса на недвижимость. В европейских прибрежных районах дом с тремя-четырьмя спальнями можно купить за €500 тыс., вилла с собственной территорией и бассейном в закрытом поселке обойдется в €2-3 млн. В качестве инвестиций перспективна покупка квартир в европейских столицах и крупных финансовых центрах. Например, апартаменты с двумя спальнями в новостройке в Лондоне сейчас можно приобрести за £500 тыс., девелоперы также предоставляют возможность приобрести жилье онлайн».

Изменение цен на жилую недвижимость

III квартал 2019 – III квартал 2020 года

|

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

Город |

Страна |

Изменение за год, % |

|||

|

1 |

Манила |

Филиппины |

34,9 |

51 |

Денвер |

США |

6,0 |

101 |

Венеция |

Италия* |

2,9 |

|

2 |

Измир |

Турция |

27,8 |

52 |

Атланта |

США |

6,0 |

102 |

Триест |

Италия* |

2,9 |

|

3 |

Анкара |

Турция |

27,2 |

53 |

Сидней |

Австралия |

6,0 |

103 |

Циндао |

Китай |

2,9 |

|

4 |

Стамбул |

Турция |

25,7 |

54 |

Сан-Франциско |

США |

5,9 |

104 |

Бангалор |

Индия |

2,7 |

|

5 |

Санкт-Петербург |

Россия |

18,6 |

55 |

Окленд |

Новая Зеландия |

5,8 |

105 |

Скопье |

Македония |

2,7 |

|

6 |

Сеул |

Южная Корея |

14,7 |

56 |

Мюнхен |

Германия |

5,8 |

106 |

Лимасол |

Кипр |

2,4 |

|

7 |

Оттава |

Канада |

14,3 |

57 |

Таллин |

Эстония |

5,8 |

107 |

Порто |

Португалия |

2,3 |

|

8 |

Хобарт |

Австралия |

13,6 |

58 |

Майами |

США |

5,6 |

108 |

Гуанчжоу |

Китай |

2,2 |

|

9 |

Люксембург |

Люксембург |

13,4 |

59 |

Афины |

Греция |

5,5 |

109 |

Никосия |

Кипр |

2,0 |

|

10 |

Милан |

Италия* |

13,3 |

60 |

Амстердам |

Нидерланды |

5,5 |

110 |

Брисбен |

Австралия |

2,0 |

|

11 |

Галифакс |

Канада |

12,2 |

61 |

Квебек |

Канада |

5,4 |

111 |

Эдинбург |

Великобритания |

2,0 |

|

12 |

Лион |

Франция |

11,9 |

62 |

Богота |

Колумбия |

5,3 |

112 |

Бирмингем |

Великобритания |

2,0 |

|

13 |

Феникс |

США |

11,4 |

63 |

Чунцин |

Китай |

5,3 |

113 |

Лиссабон |

Португалия |

2,0 |

|

14 |

Монреаль |

Канада |

11,1 |

64 |

Шэньчжэнь |

Китай |

5,3 |

114 |

Мельбурн |

Австралия |

1,9 |

|

15 |

Гамильтон |

Канада |

10,4 |

65 |

Бристоль |

Великобритания |

5,3 |

115 |

Осака |

Япония |

1,5 |

|

16 |

Киев |

Украина |

10,3 |

66 |

Манчестер |

Великобритания |

5,2 |

116 |

Перт |

Австралия |

1,2 |

|

17 |

Сиэтл |

США |

10,1 |

67 |

Хельсинки |

Финляндия |

5,1 |

117 |

Джакарта |

Индонезия*** |

1,2 |

|

18 |

Утрехт |

Нидерланды |

10,1 |

68 |

Москва |

Россия |

5,1 |

118 |

Любляна |

Словения |

1,0 |

|

19 |

Братислава |

Словакия |

9,9 |

69 |

Ханчжоу |

Китай |

5,1 |

119 |

Флоренция |

Италия* |

0,9 |

|

20 |

Сан-Диего |

США |

9,5 |

70 |

Нинбо |

Китай |

5,1 |

120 |

Тяньцзинь |

Китай |

0,8 |

|

21 |

Вена |

Австрия |

9, 4 |

71 |

Глазго |

Великобритания |

5,0 |

121 |

Рим |

Италия* |

0,7 |

|

22 |

Роттердам |

Нидерланды |

9,0 |

72 |

Даллас |

США |

4,9 |

122 |

Наполи |

Италия* |

0,7 |

|

23 |

Уху |

Китай |

8,7 |

73 |

Сантьяго |

Чили |

4,8 |

123 |

Сингапур |

Сингапур |

0,7 |

|

24 |

Веллингтон |

Новая Зеландия |

8,7 |

74 |

Чикаго |

США |

4,7 |

124 |

Валенсия |

Испания |

0,6 |

|

25 |

Загреб |

Хорватия |

8,7 |

75 |

Нагоя |

Япония |

4,6 |

125 |

Тель-Авив |

Израиль |

0,2 |

|

26 |

Мальмё |

Швеция |

8,3 |

76 |

Берлин |

Германия |

4,6 |

126 |

Рио-де-Жанейро |

Бразилия |

0,0 |

|

27 |

Варшава |

Польша |

8,3 |

77 |

Иерусалим |

Израиль |

4,6 |

127 |

Мадрид |

Испания |

0,0 |

|

28 |

Торонто |

Канада |

8,3 |

78 |

Шанхай |

Китай |

4,5 |

128 |

Лима |

Перу |

-0,1 |

|

29 |

Сиань |

Китай |

8,0 |

79 |

Брюссель |

Бельгия |

4,5 |

129 |

Чжэнчжоу |

Китай |

-0,8 |

|

30 |

Марсель |

Франция |

7,8 |

80 |

Салоники |

Греция |

4,4 |

130 |

Эдмонтон |

Канада |

-0,8 |

|

31 |

Бостон |

США |

7,8 |

81 |

Мехико-Сити |

Мексика |

4,4 |

131 |

Гонконг |

Гонконг*** |

-1,1 |

|

32 |

Лос-Анджелес |

США |

7,7 |

82 |

Ванкувер |

Канада |

4,4 |

132 |

Севилья |

Испания |

-1,2 |

|

33 |

Лилль |

Франция |

7,5 |

83 |

Гётеборг |

Швеция |

4,4 |

133 |

Куала-Лумпур |

Малайзия |

-1,5 |

|

34 |

Дарвин |

Австралия |

7,3 |

84 |

Нанкин |

Китай |

4,3 |

134 |

Рига |

Латвия |

-1,6 |

|

35 |

Бухарест |

Румыния |

7,3 |

85 |

Нью-Йорк |

США |

4,3 |

135 |

Барселона |

Испания |

-1,8 |

|

36 |

Рейкьявик |

Исландия |

7,3 |

86 |

Франкфурт |

Германия |

4,1 |

136 |

Дублин |

Ирландия |

-1,8 |

|

37 |

Женева |

Швейцария |

7, 1 |

87 |

Лондон |

Великобритания |

4,1 |

137 |

Малага |

Испания |

-2,0 |

|

38 |

Вашингтон |

США |

7,0 |

88 |

Оксфорд |

Великобритания |

3,8 |

138 |

Палермо |

Италия* |

-2,2 |

|

39 |

Канберра |

Австралия |

6,9 |

89 |

Пекин |

Китай |

3,8 |

139 |

Мумбаи |

Индия |

-2,4 |

|

40 |

Стокгольм |

Швеция |

6,6 |

90 |

София |

Болгария |

3,8 |

140 |

Будапешт |

Венгрия |

-2,6 |

|

41 |

Миннеаполис |

США |

6,5 |

91 |

Хайдарабад |

Индия |

3,7 |

141 |

Калгари |

Канада |

-2,6 |

|

42 |

Чанша |

Китай |

6,4 |

92 |

Хайфа |

Израиль |

3,6 |

142 |

Ахмадабад |

Индия |

-3,0 |

|

43 |

Ухань |

Китай |

6,4 |

93 |

Эксетер |

Великобритания |

3,4 |

143 |

Генуя |

Италия* |

-3,1 |

|

44 |

Цюрих |

Швейцария |

6,4 |

94 |

Сан-Паулу |

Бразилия |

3,3 |

144 |

Калькутта |

Индия |

-3,4 |

|

45 |

Аделаида |

Австралия |

6,4 |

95 |

Осло |

Норвегия |

3,3 |

145 |

Дели |

Индия |

-5,0 |

|

46 |

Берн |

Швейцария |

6,4 |

96 |

Тайбэй |

Тайвань |

3,3 |

146 |

Пуна |

Индия |

-5,3 |

|

47 |

Копенгаген |

Дания |

6,2 |

97 |

Турин |

Италия* |

3,2 |

147 |

Абу-Даби |

ОАЭ |

-5,6 |

|

48 |

Вильнюс |

Литва |

6,2 |

98 |

Токио |

Япония |

3,1 |

148 |

Ченнай |

Индия |

-6,9 |

|

49 |

Париж |

Франция |

6,1 |

99 |

Виннипег |

Канада |

3,1 |

149 |

Абердин |

Великобритания |

-7,9 |

|

50 |

Гамбург |

Германия |

6,0 |

100 |

Детройт |

США |

3,1 |

150 |

Дубай |

ОАЭ |

-8,1 |

*Запрашиваемые цены

** Предварительные данные

*** Городская зона

Источник: пресс-служба Knight Frank

По прогнозам экспертов, сокращение рынка демонтажных работ в Петербурге, по разным оценкам, составит от 20 до 40%. Перспективу развития в условиях сжимающегося строительного рынка компании связывают с расширением региональной сети и с диверсификацией бизнеса.

Сергей Ефремов, управляющий партнер ФГИК «Размах», рассказал, что, по предварительным оценкам компании, объем демонтажного рынка Санкт-Петербурга по итогам 2014 года составил порядка 640 млн рублей.

«Распределение долей между участниками рынка осталось прежним – свою долю в 69,8% «Размах» сохранил», – говорит он.

Максим Рот, управляющий директор компании «ИРОН», констатировал, что с начала 2015 года резко уменьшилось число крупных проектов, для которых требуется подготовить территорию. «Мы ожидаем, что сокращение рынка демонтажных работ составит 30-40% от уровня 2013 года», – высказал он свое мнение.

Со своей стороны, Сергей Герилович, генеральный директор ООО «Тэморт», отметил, что по итогам 2014 года рынок демонтажа оказался достаточно сдержанным, несмотря на то что потребность в модернизации промышленных территорий, заводов с каждым годом растет. «Наблюдается уменьшение объема рынка по сравнению с 2013 годом, по нашим оценкам, ориентировочно на 20%», – добавил он.

Алина Безменова, заместитель директора ГК «Решение», говорит, что падение на рынке демонтажа ощущается. Но те проекты, которые привязаны к каким-то государственным программам и источникам финансирования, не связанным с зарубежным бизнесом, как шли, так и идут. Никто от них не отказывается независимо от суммы.

Новые перспективы

Перспективу развития демонтажной отрасли в условиях сжимающегося строительного рынка компании связывают с расширением региональной сети и с диверсификацией бизнеса.

«Один из путей выживания в настоящее время на рынке – это диверсификация. Например, компания «ИРОН» изначально специализировалась на выполнении общестроительных работ, и сейчас вновь планируем ввести это направление работы», – высказал свою точку зрения Максим Рот, управляющий директор компании «ИРОН».

Алина Безменова добавляет, что демонтаж в чистом виде уже всем приелся, тем более что на рынке появилось много новых компаний, не обладающих большим штатом специалистов и парком спецтехники. «Пришло время, когда крупным игрокам, долгое время выстраивавшим свой бизнес, стало сложно конкурировать с более мобильными вновь образованными мелкими компаниями, особенно на небольших объектах. Выбор заказчика будет направлен в пользу низкой цены, а крупной компании сложно максимально оптимизировать свою работу и сократить издержки. С другой стороны, нынешние заказчики больше ориентируются на получение услуг в комплексе, поэтому наша компания начала специализироваться не только на демонтаже, но и на выполнении сопутствующих работ. Например, мы занимаемся подготовкой строительной площадки и выполняем работы нулевого цикла», – поясняет госпожа Безменова.

Сергей Ефремов подтвердил, что сейчас можно отметить определенный, хоть пока и незначительный прирост рынка за счет сопутствующих демонтажу услуг, например консалтинга, проектирования, экологического сопровождения.

Виталий Никифоровский, вице-президент ГК Springald, отметил, что компания продолжает диверсифицировать бизнес, запуская новые направления деятельности, но попутно укрепляется на рынке демонтажа.

«По нашим ощущениям, весь рынок демонтажа в 2014 году не дотянул до показателей 2013 года, объем рынка был явно менее 1 млрд рублей. С приходом кризиса явно обозначилась проблема демпинга на рынке – агонизирующие непрофессионалы старались любыми правдами и неправдами получить хоть какие-то контракты, что привело в конечном итоге к проблемам у их заказчиков – документация на обращение с отходами демонтажа не оформлялась должным образом, так как на нее банально не хватило средств», – прокомментировал эксперт.

В ООО «Тэморт» рассказали, что у компании на 2015 год на первом месте стоит расширение географии деятельности, а именно создание филиальной сети в основных федеральных округах РФ.

Дороговизна и демпинг

Валентин Заставленко, вице-президент ГК Springald, пояснил, что цены на демонтажные работы складываются из десятков факторов: «С одной стороны, их гонит вверх инфляция, с другой стороны – сдерживает отчаянный демпинг мелких компаний».

Сергей Ефремов рассказал, что стоимость демонтажных работ напрямую зависит от цены на специальную технику и растет вместе с последней. Но, по его словам, в кризис многие компании вынуждены, напротив, не повышать цены, а столь активно использовать демпинговые схемы, что в итоге их долги в разы превышают заработок, а сами компании превращаются в «живых мертвецов».

«Чтобы этого избежать мы, во-первых, еще до кризиса отказались от выстраивания своей финансовой политики вокруг системы кредитования – у нас нет долга перед банками. Во-вторых, мы активно развиваемся в регионах РФ – крупных промышленных центрах. В-третьих, мы стараемся в своем портфеле заказов соблюдать баланс между государственными и частными контрактами, долгосрочными и краткосрочными проектами. Также по опыту прошлой волны кризиса мы понимаем, что в этот период рынок очищается, появляются новые возможности, и вместо того чтобы сокращать персонал, привлекаем новые энергичные кадры, в первую очередь в коммерческую дирекцию», – прокомментировал Сергей Ефремов.

Валентин Заставленко уверен, что больше всего не повезло компаниям, менявшим свой технопарк в конце 2014 года – хоть расчеты по технике и ведутся в рублях, в подавляющем большинстве случаев они привязаны к валютному курсу, последствия чего вполне понятны всем. «Техника уже работающая у участников рынка обслуживается планомерно, запчасти и расходные материалы есть – все это просто было на складах. Рубль постепенно приходит в равновесное состояние, но в любом случае к концу года общий рост цен на импортные запчасти составит не менее 20%», – добавил он.

Участники рынка отметили, что основной костяк игроков на рынке за последний год не изменился. Заметными компаниями по-прежнему являются «Размах», «КрашМаш», «ИРОН», «Тэморт», Springald, «Решение» и др.

Виталий Никифоровский отметил, что из более-менее заметных событий на рынке стал уход уральской компании «Реформа», которая не выдержала жесткой конкуренции в СЗФО.

Мнение:

Максим Рот, управляющий директор компании «ИРОН»:

– Демонтажные компании в основном доделывают работу в рамках договоров, которые были заключены еще в 2014 году. Если и есть новые договоры, то это те проекты, принципиальное решение о старте которых было принято еще в прошлом году и по которым точка невозврата уже пройдена. Работы на рынке стало меньше, а число демонтажных компаний осталось на том же уровне. Организаций, которые могут выполнять крупные заказы, в городе до пяти. Общее число компаний, которые называют себя демонтажными, – 20-30. Борьба за каждый объект между участниками рынка стала сильнее. При участии в конкурсе компании демпингуют, потому что хотят работать хоть за копейку. С начала года было несколько объектов, на которых цена падала в несколько раз.

Виктор Казаков, генеральный директор ГК «КрашМаш»:

– В 2014 году тенденций роста на рынке демонтажа не наблюдалось. Частично это связано с кризисными явлениями и, соответственно, со снижением активности инвесторов в развитии застроенных территорий. На наш взгляд, развитие отрасли сдерживает отсутствие доступного финансирования и повышение кредитных ставок, что приводит к замедлению реализации инвестиционных программ. В связи с ростом курса валюты произошло существенное удорожание запасных частей и технического обслуживания импортной строительной техники. К сожалению, полноценное импортозамещение в этой области пока что не просматривается.

Сложившаяся непростая экономическая ситуация на сегодняшний день является не самой оптимальной для демонтажных компаний. С нашей точки зрения, на плаву будут компании, способные решать масштабные задачи, имеющие сложившуюся деловую репутацию. В планах у ГК «КрашМаш» – продолжение участия в реновации территорий Петербурга и в Москве, а также в программах модернизации промышленных мощностей в регионах России.

По данным Комитета по строительству за первый квартал 2015 года в Санкт-Петербурге введено в эксплуатацию 1 009 700 кв. м жилья – 415 домов на 18 064 квартир. Лидером по вводу является Приморский район, где было сдано 146 400,40 кв. м жилья – 34 дома на 2568 квартир. На втором месте Пушкинский район, где было введено 120 699 кв. м жилья или 124 дома на 2323 квартиры. Третье место занимает московский район с показателями ввода 120 687 кв. м жилья – 6 домов на 2556 квартир.

В марте 2015 года в Санкт-Петербурге по данным комитета по строительству было сдано 246 565,30 кв. м жилья (216 домов на 4355 квартир). Больше всего квадратных метров ввели в Пушкинском районе – 96 728,40 кв. м, далее следует Приморский район с объемом ввода 38 687,20 кв. м, а за ним Невский район с показателем в 24 448,40 кв. м.

Ни одного квадратного метра по итогам марта текущего года не было введено в двух районах Петербурга – Красногвардейском и Кронштадтском.

Среди застройщиков, которые сдали свои объекты в марте 2015 года стоит отметить ООО «Прайм-Инвестмент», ООО «БалтИнвестСтрой», ООО «Строительная компания «Дальпитерстрой», ЗАО «ССМО «ЛенСпецСМУ» и другие.

Кроме этого, в марте были введены в строй общегражданские объекты: здание для хранения и отгрузки стеклопакетов во Фрунзенском районе (ООО "ЗАПСТРОЙКОМПЛЕКТ"), здание подстанции и здание проходной 330 кВ «Пулковская» с заходами ВЛ 330 кВ (ОАО «ФСК ЕЭС») в Пушкинском районе, объекты розничной торговли в Курортном и Пушкинском районах, производственное здание оборудования общего и специального назначения в Приморском районе и др. объекты.

После реконструкции сданы спортивный клуб «Пухтолова Гора» коттедж, корп. 11, склад научно-производственной базы для разработки и выпуска газотурбинных двигателей на территории площадки № 3 ОАО «Климов» и др. объекты.