«Метриум»: Итоги года на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели итоги года на рынке новостроек бизнес-класса Москвы. Объем предложения уменьшился на 31,4%. Средняя цена квадратного метра выросла на 24,4% и составила 300 690 руб.

По данным «Метриум», в конце 2020 года на первичном рынке новостроек г. Москвы экспонировалось 92 проекта бизнес-класса с общим объемом предложения около 9 700[1] квартир общей площадью 723 тыс. кв. м. За год количество экспонируемых лотов сократилось на 31,4%, продаваемая площадь – на 31,9%. Столь значительное снижение объема предложения объясняется вымыванием лотов из-за высокого спроса.

По результатам 2020 года показатель вывода новых объектов оказался меньше по сравнению с уровнем прошлого года – 11 против 17. В IV квартале 2020 года на рынок поступило в реализацию 5 новых проектов, а также 18 корпусов в существующих комплексах. Кроме того, был объявлен старт бронирования третьей очереди «Селигер Сити» (корпус №Е1 «Ван Гог»).

Новые проекты 2020 года на рынке новостроек бизнес-класса

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

TopHILLS |

INGRAD |

ЮАО |

2 кв. 2020 |

|

2 |

Настоящее |

Центр-Инвест |

ЗАО |

2 кв. 2020 |

|

3 |

City Bay |

MR Group |

СЗАО |

2 кв. 2020 |

|

4 |

FORIVER |

INGRAD |

ЮАО |

3 кв. 2020 |

|

5 |

Архитектор |

ГК ФСК |

ЮЗАО |

3 кв. 2020 |

|

6 |

Level Причальный |

Level Group |

СЗАО |

3 кв. 2020 |

|

7 |

Режиссер |

ГК ФСК |

СВАО |

4 кв. 2020 |

|

8 |

Eniteo |

Tekta Group |

ЮЗАО |

4 кв. 2020 |

|

9 |

Symphony 34* |

MR Group |

САО |

4 кв. 2020 |

|

10 |

AFI Park Воронцовский* |

AFI Development |

ЮЗАО |

4 кв. 2020 |

|

11 |

Sydney City |

ГК ФСК |

СЗАО |

4 кв. 2020 |

Источник: «Метриум»

*бронирование

По количеству квартир в экспозиции лидерство перешло к ЮАО (21,6%; +7,1 п.п. за год), что произошло благодаря повышению активности девелоперов. В этом округе стартовали два новых проекта (TopHILLS и FORIVER от INGRAD), начались продажи в новых корпусах «Зиларт», «Павелецкая сити». Вторую позицию теперь занимает ЮВАО с долей в 16,6% (+6,6 п.п. за год). Увеличение предложения в этом округе связано с выходом в продажу новых кварталов в ЖК «Символ» от Донстроя (кварталы «Искренность» и «Смелость»). На третьем месте находится бывший лидер – ЗАО с 15,2% (-7,2 п.п. за год). Высокая активность покупателей в ЗАО и релиз всего одного проекта («Настоящее» от застройщика «Центр-Инвест») заметно сократили объем доступного предложения. В СЗАО и САО сконцентрировано 14,2% и 10,2% от всего объема предложения (-2,8 п.п. за год каждый). В СВАО отмечается сокращение доли на 2,7 п.п. до 7,1%. Доли остальных округов варьировались от 0,4% (ВАО) до 8,1% (ЮЗАО) с годовой динамикой в пределах ±2 п.п. Изменение объема предложения в этих округах обусловлено выводом в продажу нового пула лотов, а также различным уровнем спроса на жилье.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

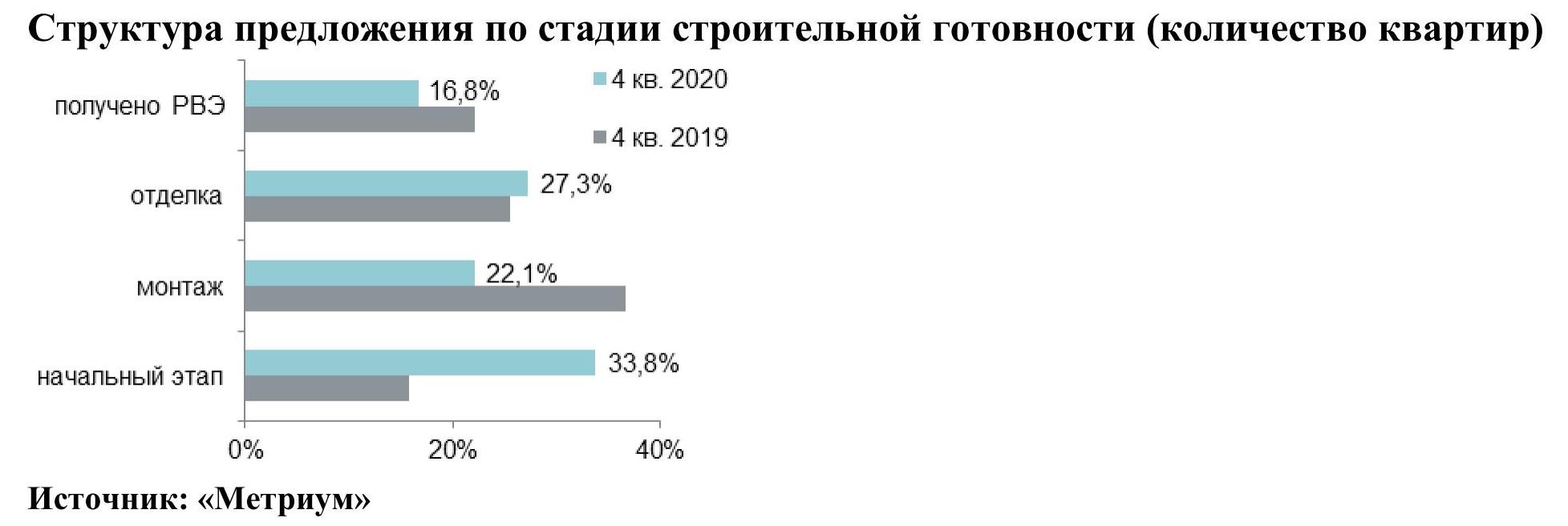

За последние 12 месяцев выросла доля предложения в корпусах на начальном этапе строительной готовности (33,8%; +18 п.п.) за счет сокращения доли лотов на этапе монтажных работ (22,1%; -14,5 п.п.) и во введенных в эксплуатацию корпусах (16,8%; -5,3 п.п.). Около трети всех квартир (27,3%) было сосредоточено в новостройках на стадии отделочных работ (+1,8% п.п.).

В структуре предложения по типологиям основной объем квартир приходился в конце 2020 года на двухкомнатные лоты (38,6%; -3,1 п.п. за год), при этом студии, имея наименьшую долю, показали наибольший прирост (4%; +2,7 п.п. за год). Практически в равных долях на рынке представлены одно- и трехкомнатные квартиры: 22,7% (-0,3 п.п. за год) и 27,6% (-0,4 п.п. за год). Многокомнатные лоты заняли 7,1% (+1 п.п.).

По итогам 2020 года 39% от всего предложения представлено квартирами с отделкой white box и с финишным ремонтом (+17,8 п.п. за период). За год доля квартир с предчистовой отделкой увеличилась до 23,9% (+10,7 п.п.), с отделкой «под ключ» – до 15,1% (+7,1 п.п.). Квартиры без ремонта по-прежнему занимают наибольшую часть рынка – 61%, но их доля устойчиво снижается.

По подсчетам аналитиков «Метриум», в декабре 2020 года средняя цена квадратного метра на рынке новостроек бизнес-класса составила 300 690 руб. (+9% за квартал; +24,4% за 12 месяцев). Главная причина роста цен в этом сегменте заключается в высоком платежеспособном спросе и сокращении предложения.

Тенденция на увеличение средневзвешенной цены квадратного метра наблюдалась на протяжении всего года. Причем наиболее низкий показатель (всего +0,5%) пришелся на конец II квартала 2020 года, когда в связи с закрытием офисов продаж и приостановкой строительных работ застройщики сдерживали цены. Во втором полугодии цены начали расти, достигнув пика в конце года: прирост за 6 месяцев составил 16%.

Средневзвешенные цены выросли во всех округах. Максимальное увеличение за 12 месяцев произошло в ЮАО (+36% до 338 тыс. руб./кв.м), ВАО (+29,4% до 272 тыс. руб./кв.м) и ЗАО (27,6% до 325 тыс. руб./кв.м), минимальное – в ЦАО (8,2% до 295 тыс. руб./кв.м). В остальных округах положительная корректировка находится в пределах от 11,9% до 25,4%.

По итогам 2020 года средний бюджет покупки квартир бизнес-класса составил 22,4 млн руб., увеличившись на 23,4% за год. Положительная динамика отмечается по всем типологиям:

- студии – 10,4 млн руб. (+5,1% за квартал; +22,2% за год);

- однокомнатные –14,6 млн руб. (+8,9% за квартал; +31,1% за год);

- двухкомнатные – 20,6 млн руб. (+8,7% за квартал; +23% за год);

- трехкомнатные – 28,3 млн руб. (+8% за квартал; +22,7% за год);

- многокомнатные – 41,1 млн руб. (+8,1% за квартал; +21,5% за год);

Рейтинг самых доступных предложений на конец 2020 года:

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 22 кв. м за 5,9 млн руб.

– ЖК «Метрополия» (ЮВАО / Южнопортовый р-н): студия площадью 25,5 кв. м за 6,4 млн руб.

– ЖК «Фестиваль Парк» (САО / Левобережный р-н): студия площадью 21,2 кв. м за 6,5 млн руб.

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

30,2 |

46,4 |

254 500 |

344 220 |

538 300 |

5 942 200 |

10 388 065 |

16 665 160 |

|

1К |

28,5 |

45,1 |

98,4 |

188 335 |

324 155 |

540 850 |

8 500 800 |

14 630 555 |

36 626 175 |

|

2К |

40,5 |

68,9 |

180,1 |

162 285 |

299 320 |

537 000 |

10 115 600 |

20 629 765 |

56 586 130 |

|

3К |

63,0 |

99,7 |

221,8 |

159 405 |

283 840 |

530 835 |

14 790 100 |

28 296 985 |

82 709 900 |

|

4К+ |

41,6 |

126,9 |

338,0 |

175 860 |

323 665 |

598 120 |

13 158 080 |

41 060 910 |

132 022 200 |

|

итого |

17,3 |

74,6 |

338,0 |

159 405 |

300 690 |

598 120 |

5 942 200 |

22 432 115 |

132 022 200 |

Источник: «Метриум»

Основные тенденции 2020 года

Беспрецедентно высокий спрос на квартиры бизнес-класса

В старых границах Москвы количество зарегистрированных договоров долевого участия (ДДУ) в 2020 году в сегменте квартир бизнес-класса составило 21 тыс. единиц[1] (+33,2% относительно показателя 2019 года). Стоит отметить, что темп роста спроса в данном сегменте почти в 2 раза выше среднерыночного – по итогам 2020 года количество сделок на первичном рынке квартир всех классов выросло «всего» на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

Источник денежных средств

«По данным на декабрь чистый отток средств россиян за январь-октябрь 2020 года с рублевых и валютных банковских счетов и депозитов составил порядка 1,5 трлн руб.[2], – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Эксперты дали прогноз, согласно которому итоговое значение оттока может составить порядка 1,7-1,8 трлн руб. Основная причина массового вывода средств из банков заключается в низких ставках по вкладам и новом налоге на депозиты. Налог на доход со вкладов более 1 млн рублей вступает в силу с 2021 года, но был анонсирован еще в марте 2020 г. Наряду с низкой доходностью рублевых депозитов и снижением стоимости рубля относительно мировых валют, этот фактор побудил население искать новые способы сбережения и инвестирования средств. Таким образом, рынок недвижимости получил дополнительный приток платежеспособных клиентов, которые, по-видимому, предпочли вложить свои средства в покупку квартир бизнес-класса.

Ипотека внесла свой вклад в увеличение числа сделок, однако причина не в программе государственного субсидирования ставки (размер кредита по госпрограмме ограничен 12 млн руб. в Москве, при этом средний бюджет предложения на конец 2020 года превысил 22 млн руб.), а в низкой ключевой ставке ЦБ РФ в 4,25%, благодаря которой снизились ставки по всем кредитным продуктам. По данным ДОМ.РФ[3], в октябре 2020 года средняя ипотечная ставка по выданным кредитам на жилье (новостройки и вторичный рынок) опустилась до 7,3% (-2,6 п.п. относительно января 2020 года). В 2020 году доля ипотеки при покупке квартир в новостройках бизнес-класса составила 55%, а в 2019 году – 45%».

Сокращение предложения

Высокий спрос на фоне снижения девелоперской активности повлек за собой сокращение предложения на 31,4% (декабрь 2020 к декабрю 2019) до пятилетнего минимума. За прошедший год застройщики вывели на рынок всего 11 проектов, когда в 2019 году их было 17, а в 2018 – 21. В связи с принятыми ограничительными мерами в первой половине года застройщикам приходилось переносить старты своих проектов на неопределенный срок. Выход 5 из 11 проектов состоялся только в 4 квартале 2020 года, а некоторые вовсе сдвинулись на 2021 год. Однако перспектива выхода новых проектов и очередных корпусов в уже реализуемых комплексах позволяет ожидать восстановления объема предложения на рынке в следующем году.

Прогноз на 2020 год

«Дальнейший вектор развития рынка недвижимости будет связан в первую очередь с восстановлением национальной экономики и ростом реальных располагаемых денежных доходов населения, – резюмирует Мария Литинецкая. – В первом полугодии мы ожидаем продолжение тенденции роста цен. Несмотря на то, что из-за повышенного спроса цены на рынке побили исторические максимумы, потенциал для роста все еще остается. Основными ограничителями являются сокращение доходов населения, а также риск повышения ключевой ставки ЦБ в первой половине 2021 года до 4,6-4,7% из-за ускорения темпов роста инфляции».

[1] Сделки физических лиц в границах старой Москвы. Без оптовых покупок.

[2] По данным Национального рейтингового агентства (НРА), исследование «Банки 2020: ускользающие вклады» от 17 декабря 2020 г.

[3] Материал ДОМ.РФ «Рынки жилья и ипотеки: предварительные итоги 2020»

Источник: пресс-служба компании «Метриум»

Рынок аренды жилья у профессиональных компаний, как и сфера отелей среднесрочного проживания, в России только начинает развиваться. Аналитики прогнозируют рост этого сегмента в среднесрочной перспективе, однако опасаются возможного влияния политических санкций.

В сегменте аренды жилой недвижимости, выкупленной коммерческими компаниями в собственность, в Петербурге действует только один крупный игрок – финская Sato. «Есть ряд мелких компаний, предоставляющих данную услугу, однако они крайне слабо себя позиционируют на рынке. Рассматриваемая услуга не распространена в Петербурге. Отмечу, что данный сегмент рынка не является абсолютно прозрачным. Строительные компании стараются не афишировать сдачу собственных квартир в аренду и, как правило, отдают эту функцию на аутсорсинг вместо создания агентства недвижимости. Точное количество квартир в такой собственности посчитать невозможно, но эта цифра точно превышает несколько тысяч», – оценивает Ирина Бузина, заместитель директора АН «Бекар».

Как рассказывает генеральный директор Sato Йоханна Пуранен, сейчас в собственности компании в Санкт-Петербурге более 300 квартир в 11 домах. В основном это одно-, двух- и трехкомнатные квартиры бизнес-класса, класса комфорт плюс и элитного уровня. В зависимости от расположения дома, уровня оборудования и мебели в квартире, этажа, вида из окна и метража месячная ставка аренды в свободных на сегодняшний день квартирах Sato варьируется от 38 до 171 тыс. рублей. В эти суммы уже входят стоимость коммунальных услуг и Интернета.

В высоком ценовом сегменте

По наблюдениям АН «Бекар», сейчас среди петербургских арендаторов наиболее востребованы отели среднесрочного проживания и апарт-отели (Vertical, YE’S, Holiday Inn).

Александр Погодин, генеральный директор сети апарт-отелей YE’S, рассказывает, что первый объект сети введен в эксплуатацию в Петербурге в конце прошлого года у метро «Проспект Просвещения». Пока это единственный готовый апарт-отель сети: два других находятся на стадии проектирования недалеко от двух станций метро в Москве.

В апарт-отеле на Выборгском шоссе 975 апартаментов трех категорий: Standard (86%), Superior (11%) и Deluxe (3%). Их площадь варьируется от 27 до 42 кв. м. Все апартаменты студийного типа, полностью меблированы, оборудованы необходимой бытовой техникой и подготовлены к въезду постояльцев. Месячная стоимость в зависимости от площади варьируется от 26,5 до 37,5 тыс. рублей.

Йоханна Пуранен рассказывает, что большинство клиентов ее компании в Петербурге – это обеспеченные россияне и иностранные граждане от 30 до 50 лет, которые переехали в Санкт-Петербург из-за работы.

Больше плюсов

«Как правило, арендаторами подобного жилья являются работающие люди, приезжающие для повышения квалификации, экспаты, специалисты, выполняющие конкретные работы сроком от трех месяцев до одного года. Средний возраст – от 23 до 50 лет. Это могут быть как сотрудники низкого уровня, так и занимающие руководящие посты», – полагает Ирина Бузина.

Нередко за арендой подобных апартаментов для своих сотрудников обращаются компании. «ГК «Пионер» – одна из немногих девелоперских компаний в Петербурге, которая предлагает корпоративным клиентам «белую» аренду», – гордится Александр Погодин. По его наблюдениям, чаще всего постояльцами апарт-отеля становятся люди со средним достатком и выше среднего.

Эксперты видят в арендуемом жилье для перечисленных категорий постояльцев больше плюсов, чем минусов. В первую очередь это долгосрочная гарантия безопасной аренды, которой не существует при съеме жилья у частных лиц. Во-вторых, арендатор не обременен налогами, необходимостью приобретать мебель, делать ремонт и разбираться с другими заботами, связанными с содержанием собственной недвижимости.

Нередко арендаторам предлагаются дополнительные сервисы: бесплатный вызов мастеров в случае съема жилья у агентства недвижимости или спортивные и развлекательные заведения на территории апарт-отеля.

Правда, Ирина Бузина видит два серьезных недостатка в подобных арендуемых пространствах: постоянно меняющиеся арендаторы-соседи и невозможность выселения жильцов, регулярно нарушающих общественный порядок в доме.

Привычное дело

Говоря о перспективах рынка длительной аренды жилой недвижимости в этом сегменте, директор Sato прогнозирует продолжение роста числа мигрантов, который, в свою очередь, приводит к росту спроса на арендуемое жилье. «В крупных мегаполисах по всему миру аренда жилья – привычное дело, и мы считаем, что этот тренд будет характерен и для Санкт-Петербурга», – говорит Йоханна Пуранен.

Александр Погодин согласен: в Петербурге как центре притяжения для трудовых мигрантов и экспатов – людей, которым требуется качественное жилье для среднесрочного проживания, – спрос на апарт-отели должен расти.

Но Ирина Бузина подчеркивает, что перспективы данного сегмента арендного рынка будут зависеть от степени активности работодателей, привлекающих в Петербург кадры. «Сейчас многие иностранные компании привозят высококвалифицированных специалистов для работы в Петербурге. В текущей экономической и политической ситуации зарубежные фирмы могут ограничить приглашения командировочных, за которым может последовать снижение спроса на продукт аренды», – предполагает заместитель директора АН «Бекар».

Мнение:

Елизавета Конвей, директор департамента жилой недвижимости Colliers International в Санкт-Петербурге:

– Чаще всего сдаваемые компаниями в аренду квартиры относятся к бизнес-классу или элитному сегменту. Бизнес-класс, конечно, более выгодный сегмент, потому что ставка аренды очень близка к элитной, затраты на реализацию проектов в этом сегменте не столь высоки, как в элитном секторе. Месячная стоимость аренды составляет чуть меньше 1 тыс. рублей за 1 кв. м.

По итогам девяти месяцев 2014 года рынок нерудных строительных материалов заметно просел. Представители отрасли причину сложившегося видят в окончании крупных инфраструктурных проектов – основных потребителей песка и щебня в регионе – и усугублении общей экономической ситуации.

Как рассказал Александр Батушанский, генеральный директор ЗАО «Решение», ссылаясь на Росстат, объем производства песка за девять месяцев 2014 года в России составил 9,3 млн куб. м, что на 34% меньше, чем в 2013 году. Производство щебня наблюдалось на уровне 13,5 млн куб. м, что на 25% больше, чем в 2013 году.

Разные подходы

«Данные ЗАО «Решение» несколько расходятся с официальной статистикой, так как помимо факта несовершенства самой статистики касаются не столько производства этих товаров, сколько их потребления.

По нашим прогнозам, в этом году рынок песка снизится по сравнению с прошлым годом на 15%, что связано с завершением активного цикла строительства ряда крупных дорожно-инфраструктурных проектов и незапуском новых. Но в 2015 году ситуация может резко измениться, так как появляются новые проекты, самый значимый из которых – трасса Санкт-Петербург – Москва.

Рынок щебня, по нашим предварительным оценкам, вырастет в этом году на 4%», – прокомментировал Александр Батушанский. По его словам, щебень в Петербург и Ленобласть активно ввозится главным образом из Республики Карелия и вывозится в основном в ЦФО.

Согласно мониторингу цен ЗАО «Решение», в октябре 2014 года по сравнению с соответствующим месяцем 2013 года цены на щебень выросли на 2-3%, а на песок – на 4-5%.

По данным аналитической компании «СМ ПРО», производство нерудных материалов в сентябре 2014 года упало на 12,5% к августу и составило около 40 млн куб. м. По итогам III квартала 2014 года объем производства нерудных строительных материалов за период с начала года вырос на 2,5% и составил около 305 млн куб. м.

Аналитики подчеркивают, что в текущем году негативные тенденции в отрасли отразились на производственных показателях раньше, чем закончился строительный сезон в прошлом году, – объем производства нерудных строительных материалов (НСМ) в сентябре 2014 года на 5% меньше сентября 2013 года.

«СЗФО сократил производство НСМ более чем на 4 млн куб. м. При этом в Республике Коми за январь-сентябрь текущего года объем производства упал на 40% – до 5 млн куб. м за период, в Ленинградской области – на 10% до 25 млн куб. м. Мурманская область увеличила производство НСМ на 20% до 1,8 млн куб. м, Архангельская область – на 25% до 4,7 млн куб м», – отмечают в компании «СМ ПРО».

По свидетельству аналитиков, на рынке щебня Петербурга и Ленобласти сегодня работают около 20 предприятий. При этом крупнейшие из них относятся к холдингам Группа ЛСР и «Ленстройматериалы». На рынке песка региона присутствуют около 10 компаний. Опять же самые крупные из них входят в ЗАО «ЛСР-Базовые». Кроме крупных компаний-производителей на рынке песка и щебня представлены в большом количестве простые и транспортные посредники.

Новый закон

24 октября 2014 года ЗакС Ленинградской области принял новый закон о недрах, который упростил получение лицензий на разработку полезных ископаемых. Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые», рассказал, что новый закон будет активно стимулировать чиновников проводить больше закрытых конкурсов, а не к честной аукционной борьбе компаний за выдачу лицензий. По его словам, это упростит получение лицензий, но государство вместе с ответственным бизнес-сообществом и гражданами, которые платят налоги, от этого не выиграет.

По мнению Василия Кострицы, с рынком щебня все более-менее понятно, так как порог вхождения здесь достаточно высокий. «Организация производства щебня и поддержание его эффективной работы требуют больших финансовых вложений, поэтому «быстрые» деньги на щебне не заработать. Сюда практически не попадают случайные компании, а если попадают, то быстро разочаровываются.

На рынке песка все по-другому. Присутствует очень много мелких «копателей», которых с принятием нового закона станет еще больше. Они думаю только о сиюминутной выгоде, а качество продукции, ожидания потребителей, тем более экология их не беспокоят. И как следствие, рынок станет совсем непрозрачным, а бюджет Ленинградской области недополучит энного количества денег», – высказал свое мнение господин Кострица.

Он подчеркнул, что маржинальность этого бизнеса будет снижаться. В настоящий момент имеется профицит и песка, и щебня, что сказывается на отпускных ценах. «Реализация крупных инфраструктурных проектов, которые могли бы вобрать в себя этот переизбыток, сдерживается нестабильностью экономики. В ближайшей перспективе себестоимость начнет расти из-за сложной экономической ситуации, из-за роста курса валют и т. п. И цены начнут неуклонно стремиться к себестоимости. Поэтому очень скоро этот бизнес станет многим неинтересен», – заключил Василий Кострица.

По данным правительства Ленобласти, в регионе для разработки предоставлен 261 участок недр. Из них 243 – общераспространенные полезные ископаемые.

Мнение:

Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые»:

– Наша компания чувствует себя на рынке уверенно. У нас большие мощности, рациональное производство и возможность перераспределения ресурсов. За девять месяцев 2014 года ЗАО «ЛСР-Базовые» реализовало 5,6 млн куб. м щебня, что на 5% превысило прошлогодние показатели, и 6 млн куб. м песка.

В 2015 году мы не ждем роста рынка. Объемы потребления песка и щебня в Петербурге и Ленобласти сохранятся на уровне 2014 года за счет перетекания из одной области в другую. В жилищном строительстве в нулевой цикл будут вкладываться только крупные застройщики. Драйвером рынка песка станет строительство нашего участка трассы М-11.