«Метриум»: Итоги года на рынке новостроек бизнес-класса Москвы

Аналитики компании «Метриум» подвели итоги года на рынке новостроек бизнес-класса Москвы. Объем предложения уменьшился на 31,4%. Средняя цена квадратного метра выросла на 24,4% и составила 300 690 руб.

По данным «Метриум», в конце 2020 года на первичном рынке новостроек г. Москвы экспонировалось 92 проекта бизнес-класса с общим объемом предложения около 9 700[1] квартир общей площадью 723 тыс. кв. м. За год количество экспонируемых лотов сократилось на 31,4%, продаваемая площадь – на 31,9%. Столь значительное снижение объема предложения объясняется вымыванием лотов из-за высокого спроса.

По результатам 2020 года показатель вывода новых объектов оказался меньше по сравнению с уровнем прошлого года – 11 против 17. В IV квартале 2020 года на рынок поступило в реализацию 5 новых проектов, а также 18 корпусов в существующих комплексах. Кроме того, был объявлен старт бронирования третьей очереди «Селигер Сити» (корпус №Е1 «Ван Гог»).

Новые проекты 2020 года на рынке новостроек бизнес-класса

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

TopHILLS |

INGRAD |

ЮАО |

2 кв. 2020 |

|

2 |

Настоящее |

Центр-Инвест |

ЗАО |

2 кв. 2020 |

|

3 |

City Bay |

MR Group |

СЗАО |

2 кв. 2020 |

|

4 |

FORIVER |

INGRAD |

ЮАО |

3 кв. 2020 |

|

5 |

Архитектор |

ГК ФСК |

ЮЗАО |

3 кв. 2020 |

|

6 |

Level Причальный |

Level Group |

СЗАО |

3 кв. 2020 |

|

7 |

Режиссер |

ГК ФСК |

СВАО |

4 кв. 2020 |

|

8 |

Eniteo |

Tekta Group |

ЮЗАО |

4 кв. 2020 |

|

9 |

Symphony 34* |

MR Group |

САО |

4 кв. 2020 |

|

10 |

AFI Park Воронцовский* |

AFI Development |

ЮЗАО |

4 кв. 2020 |

|

11 |

Sydney City |

ГК ФСК |

СЗАО |

4 кв. 2020 |

Источник: «Метриум»

*бронирование

По количеству квартир в экспозиции лидерство перешло к ЮАО (21,6%; +7,1 п.п. за год), что произошло благодаря повышению активности девелоперов. В этом округе стартовали два новых проекта (TopHILLS и FORIVER от INGRAD), начались продажи в новых корпусах «Зиларт», «Павелецкая сити». Вторую позицию теперь занимает ЮВАО с долей в 16,6% (+6,6 п.п. за год). Увеличение предложения в этом округе связано с выходом в продажу новых кварталов в ЖК «Символ» от Донстроя (кварталы «Искренность» и «Смелость»). На третьем месте находится бывший лидер – ЗАО с 15,2% (-7,2 п.п. за год). Высокая активность покупателей в ЗАО и релиз всего одного проекта («Настоящее» от застройщика «Центр-Инвест») заметно сократили объем доступного предложения. В СЗАО и САО сконцентрировано 14,2% и 10,2% от всего объема предложения (-2,8 п.п. за год каждый). В СВАО отмечается сокращение доли на 2,7 п.п. до 7,1%. Доли остальных округов варьировались от 0,4% (ВАО) до 8,1% (ЮЗАО) с годовой динамикой в пределах ±2 п.п. Изменение объема предложения в этих округах обусловлено выводом в продажу нового пула лотов, а также различным уровнем спроса на жилье.

[1] В нескольких комплексах объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

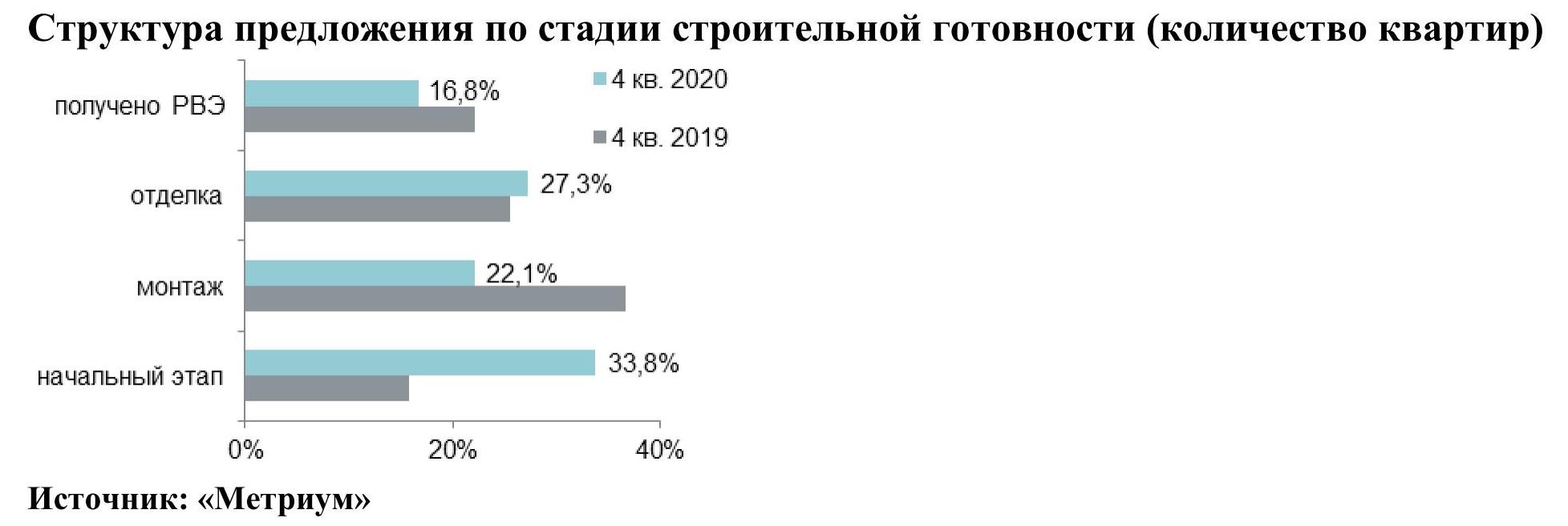

За последние 12 месяцев выросла доля предложения в корпусах на начальном этапе строительной готовности (33,8%; +18 п.п.) за счет сокращения доли лотов на этапе монтажных работ (22,1%; -14,5 п.п.) и во введенных в эксплуатацию корпусах (16,8%; -5,3 п.п.). Около трети всех квартир (27,3%) было сосредоточено в новостройках на стадии отделочных работ (+1,8% п.п.).

В структуре предложения по типологиям основной объем квартир приходился в конце 2020 года на двухкомнатные лоты (38,6%; -3,1 п.п. за год), при этом студии, имея наименьшую долю, показали наибольший прирост (4%; +2,7 п.п. за год). Практически в равных долях на рынке представлены одно- и трехкомнатные квартиры: 22,7% (-0,3 п.п. за год) и 27,6% (-0,4 п.п. за год). Многокомнатные лоты заняли 7,1% (+1 п.п.).

По итогам 2020 года 39% от всего предложения представлено квартирами с отделкой white box и с финишным ремонтом (+17,8 п.п. за период). За год доля квартир с предчистовой отделкой увеличилась до 23,9% (+10,7 п.п.), с отделкой «под ключ» – до 15,1% (+7,1 п.п.). Квартиры без ремонта по-прежнему занимают наибольшую часть рынка – 61%, но их доля устойчиво снижается.

По подсчетам аналитиков «Метриум», в декабре 2020 года средняя цена квадратного метра на рынке новостроек бизнес-класса составила 300 690 руб. (+9% за квартал; +24,4% за 12 месяцев). Главная причина роста цен в этом сегменте заключается в высоком платежеспособном спросе и сокращении предложения.

Тенденция на увеличение средневзвешенной цены квадратного метра наблюдалась на протяжении всего года. Причем наиболее низкий показатель (всего +0,5%) пришелся на конец II квартала 2020 года, когда в связи с закрытием офисов продаж и приостановкой строительных работ застройщики сдерживали цены. Во втором полугодии цены начали расти, достигнув пика в конце года: прирост за 6 месяцев составил 16%.

Средневзвешенные цены выросли во всех округах. Максимальное увеличение за 12 месяцев произошло в ЮАО (+36% до 338 тыс. руб./кв.м), ВАО (+29,4% до 272 тыс. руб./кв.м) и ЗАО (27,6% до 325 тыс. руб./кв.м), минимальное – в ЦАО (8,2% до 295 тыс. руб./кв.м). В остальных округах положительная корректировка находится в пределах от 11,9% до 25,4%.

По итогам 2020 года средний бюджет покупки квартир бизнес-класса составил 22,4 млн руб., увеличившись на 23,4% за год. Положительная динамика отмечается по всем типологиям:

- студии – 10,4 млн руб. (+5,1% за квартал; +22,2% за год);

- однокомнатные –14,6 млн руб. (+8,9% за квартал; +31,1% за год);

- двухкомнатные – 20,6 млн руб. (+8,7% за квартал; +23% за год);

- трехкомнатные – 28,3 млн руб. (+8% за квартал; +22,7% за год);

- многокомнатные – 41,1 млн руб. (+8,1% за квартал; +21,5% за год);

Рейтинг самых доступных предложений на конец 2020 года:

– ЖК Silver (СВАО / р-н Свиблово): студия площадью 22 кв. м за 5,9 млн руб.

– ЖК «Метрополия» (ЮВАО / Южнопортовый р-н): студия площадью 25,5 кв. м за 6,4 млн руб.

– ЖК «Фестиваль Парк» (САО / Левобережный р-н): студия площадью 21,2 кв. м за 6,5 млн руб.

Стоимость квартир бизнес-класса в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость лотов, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

17,3 |

30,2 |

46,4 |

254 500 |

344 220 |

538 300 |

5 942 200 |

10 388 065 |

16 665 160 |

|

1К |

28,5 |

45,1 |

98,4 |

188 335 |

324 155 |

540 850 |

8 500 800 |

14 630 555 |

36 626 175 |

|

2К |

40,5 |

68,9 |

180,1 |

162 285 |

299 320 |

537 000 |

10 115 600 |

20 629 765 |

56 586 130 |

|

3К |

63,0 |

99,7 |

221,8 |

159 405 |

283 840 |

530 835 |

14 790 100 |

28 296 985 |

82 709 900 |

|

4К+ |

41,6 |

126,9 |

338,0 |

175 860 |

323 665 |

598 120 |

13 158 080 |

41 060 910 |

132 022 200 |

|

итого |

17,3 |

74,6 |

338,0 |

159 405 |

300 690 |

598 120 |

5 942 200 |

22 432 115 |

132 022 200 |

Источник: «Метриум»

Основные тенденции 2020 года

Беспрецедентно высокий спрос на квартиры бизнес-класса

В старых границах Москвы количество зарегистрированных договоров долевого участия (ДДУ) в 2020 году в сегменте квартир бизнес-класса составило 21 тыс. единиц[1] (+33,2% относительно показателя 2019 года). Стоит отметить, что темп роста спроса в данном сегменте почти в 2 раза выше среднерыночного – по итогам 2020 года количество сделок на первичном рынке квартир всех классов выросло «всего» на 18%. Более того, за весь 2020 год в новостройках бизнес-класса было реализовано 1,29 млн кв. м недвижимости, в то время как в 2019 году было продано 0,975 млн кв. м.

Источник денежных средств

«По данным на декабрь чистый отток средств россиян за январь-октябрь 2020 года с рублевых и валютных банковских счетов и депозитов составил порядка 1,5 трлн руб.[2], – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Эксперты дали прогноз, согласно которому итоговое значение оттока может составить порядка 1,7-1,8 трлн руб. Основная причина массового вывода средств из банков заключается в низких ставках по вкладам и новом налоге на депозиты. Налог на доход со вкладов более 1 млн рублей вступает в силу с 2021 года, но был анонсирован еще в марте 2020 г. Наряду с низкой доходностью рублевых депозитов и снижением стоимости рубля относительно мировых валют, этот фактор побудил население искать новые способы сбережения и инвестирования средств. Таким образом, рынок недвижимости получил дополнительный приток платежеспособных клиентов, которые, по-видимому, предпочли вложить свои средства в покупку квартир бизнес-класса.

Ипотека внесла свой вклад в увеличение числа сделок, однако причина не в программе государственного субсидирования ставки (размер кредита по госпрограмме ограничен 12 млн руб. в Москве, при этом средний бюджет предложения на конец 2020 года превысил 22 млн руб.), а в низкой ключевой ставке ЦБ РФ в 4,25%, благодаря которой снизились ставки по всем кредитным продуктам. По данным ДОМ.РФ[3], в октябре 2020 года средняя ипотечная ставка по выданным кредитам на жилье (новостройки и вторичный рынок) опустилась до 7,3% (-2,6 п.п. относительно января 2020 года). В 2020 году доля ипотеки при покупке квартир в новостройках бизнес-класса составила 55%, а в 2019 году – 45%».

Сокращение предложения

Высокий спрос на фоне снижения девелоперской активности повлек за собой сокращение предложения на 31,4% (декабрь 2020 к декабрю 2019) до пятилетнего минимума. За прошедший год застройщики вывели на рынок всего 11 проектов, когда в 2019 году их было 17, а в 2018 – 21. В связи с принятыми ограничительными мерами в первой половине года застройщикам приходилось переносить старты своих проектов на неопределенный срок. Выход 5 из 11 проектов состоялся только в 4 квартале 2020 года, а некоторые вовсе сдвинулись на 2021 год. Однако перспектива выхода новых проектов и очередных корпусов в уже реализуемых комплексах позволяет ожидать восстановления объема предложения на рынке в следующем году.

Прогноз на 2020 год

«Дальнейший вектор развития рынка недвижимости будет связан в первую очередь с восстановлением национальной экономики и ростом реальных располагаемых денежных доходов населения, – резюмирует Мария Литинецкая. – В первом полугодии мы ожидаем продолжение тенденции роста цен. Несмотря на то, что из-за повышенного спроса цены на рынке побили исторические максимумы, потенциал для роста все еще остается. Основными ограничителями являются сокращение доходов населения, а также риск повышения ключевой ставки ЦБ в первой половине 2021 года до 4,6-4,7% из-за ускорения темпов роста инфляции».

[1] Сделки физических лиц в границах старой Москвы. Без оптовых покупок.

[2] По данным Национального рейтингового агентства (НРА), исследование «Банки 2020: ускользающие вклады» от 17 декабря 2020 г.

[3] Материал ДОМ.РФ «Рынки жилья и ипотеки: предварительные итоги 2020»

Источник: пресс-служба компании «Метриум»

Снижение покупательской активности негативно сказывается на взаимоотношениях собственников ТРЦ с арендаторами. Для сохранения потока посетителей ТРЦ начали выполнять не свойственную им функцию –

развлекать и обучать.

В Петербурге за первое полугодие не было открыто ни одного торгово-развлекательного центра. По мнению маркетолога-аналитика ЗАО «БФА-Девелопмент» Екатерины Беляевой, это связано с несколькими причинами. Во-первых, с переносом сроков ввода объектов в эксплуатацию. Во-вторых, с отказом девелоперов от реализации новых проектов. Как следствие, количество торговых площадей сохраняется на уровне прошлого года – 2,68 млн кв. м.

Второе полугодие должно улучшить статистику – открылся ТРЦ «Охта Молл» в Красногвардейском районе от компании SRV Group и вторая очередь ТК «Порт Находка» у метро «Рыбацкое» от компании FORTGROUP. «Совокупный объем ввода в Петербурге в 2016 году составит почти 89 тыс. кв. м, увеличившись вдвое по сравнению с прошлым годом, при этом количество открытых торговых центров будет аналогично результату 2015 года», – делится наблюдением руководитель отдела исследований компании JLL в Санкт-Петербурге Владислав Фадеев.

С ним соглашаются и другие эксперты. «2016 год – один из самых сложных периодов для рынка торговой недвижимости Петербурга и год антирекордов, связанных с минимальным объемом нового строительства торговых центров», – говорит заместитель руководителя отдела исследований рынка недвижимости компании Maris в ассоциации CBRE Елена Тищенко. Эксперт считает, что снижение спроса со стороны арендаторов привело к тому, что торговые центры изыскивают новые способы увеличения покупательского трафика за счет привлечения покупателей зачастую нестандартными маркетинговыми ходами – открывают библиотеки и разбивают парки, в основном нацеленные на увеличение доли развлекательной составляющей и дополнительные услуги.

Заигрались

Активное использование в ТРЦ развлекательных и образовательных форматов – главная тенденция в сегменте торговой недвижимости. «В структуре новых арендаторов ТРЦ сегмент «отдых и развлечения» доминирует с долей в 28%. Такой результат стал следствием экспансии таких игроков, как Hlop-Top, Joki Joya, различных батутных центров и ряда открытий фитнес-центров», – говорит Владислав Фадеев. Кроме этого, ТРЦ внедряют собственные развлекательные программы, ориентируясь на социально-культурную сферу. Как пример, в ТРЦ «Галерея» проводятся вечера классической музыки, а в Большом Гостином Дворе был открыт шоу-рум российских дизайнеров, который работал как образовательная площадка. «Эти проекты низкодоходны, однако могут сформировать дополнительный покупательский трафик», – объясняет Екатерина Беляева. Такой подход позволяет заполнить пустующие площади ТРЦ, привлечь посетителей и увеличить время их пребывания в комплексе.

«Потребители становятся все более рациональными, их решения более взвешенными, они стремятся получить максимальное количество услуг в одном месте. Торговый центр стал не просто местом для шопинга, а пространством для полноценного семейного отдыха. Поэтому помимо сбалансированного пула операторов, выдержанной и понятной концепции ТК важное значение имеет развлекательная составляющая», – говорит заместитель коммерческого директора FORTGROUP Дарья Сизых. В 2015 году в ТРК «Европолис» открылся развлекательный парк Angry Birds Activity Park, привлекающий из разных районов города дополнительный поток посетителей с детьми. Готовится к открытию новый GORILLA Park в ТРК «Пять озер». Компания разрабатывает новые форматы отдыха и развлечений, как правило, не имеющие аналогов в городе и состоящие из аттракционов и интерактивных зон.

«В последнее время многие собственники уделяют большое внимание образовательному, развивающему направлению для детей. Во многом при грамотном подходе еще на этапе проектирования можно избежать многих ошибок, которые в будущем будут губительно сказываться на развитии и состоянии всего объекта», – говорит управляющий партнер компании IPG.Estate Иван Починщиков.

Готовь концепцию заранее

Для любого собственника крайне важно сохранять заполняемость комплекса на высоком уровне. Эксперты считают, что один из ключевых факторов, влияющих на спрос у арендаторов, – хорошая концепция объекта. «В условиях кризиса, когда количество закрытий магазинов увеличивается, может появиться соблазн привлечения не соответствующих концепции комплекса операторов. Краткосрочную задачу, как то сохранение на какое-то время приемлемого уровня заполняемости комплекса, это решает. Но уже в среднесрочной перспективе «размазывание» концепции может привести к потере интереса покупателей к комплексу, снижению трафика, уменьшению оборотов торговли у арендаторов и, как следствие, росту доли вакантных помещений», – уточняет Екатерина Беляева. В свою очередь, Иван Починщиков обращает внимание, что для посетителей ТРЦ – не просто место для шопинга, а место, где можно развлечься и интересно провести время.

Впрочем, наличие у ТРЦ развлекательной или образовательной функции не является панацеей от всех бед. Эксперты уверяют: успех современного ТРЦ достигается за счет разных факторов. Среди них – месторасположение объекта: важно, чтобы ТРЦ имел удобную транспортную доступность для посетителей и был на пути или вблизи движения пешеходных маршрутов, при этом был обеспечен достаточным количеством парковочных мест. Хорошие шансы на успех имеют и торговые комплексы, открытые в густонаселенных спальных районах. Не менее важно наличие профессиональной концепции объекта и надежного пула арендаторов. Данный фактор напрямую влияет на привлекательность центра для посетителей, а значит, и для арендаторов.

Работа с арендатором

С начала года еще одним шагом для сохранения доходности комплекса в условиях кризиса стал пересмотр условий договоров с арендаторами. Собственники не гнушаются предоставлять на аренду кратковременные скидки от 3 до 7% в зависимости от арендатора на 2-3 месяца.

«Для рынка торговой недвижимости Петербурга характерна рублевая арендная ставка – как в виде фиксированной ставки, так и процента от товарооборота. Максимальные арендные ставки для торговой галереи по итогам первой половины года составили 65-70 тыс. рублей за 1 кв. м в год, не включая эксплуатационные расходы и НДС», – подсчитала Дарья Сизых.

В этом году ставки значительно не изменились, основные договоренности с операторами были достигнуты в прошлом, 2015 году и прежде всего касались фиксации валютного курса для расчета арендной платы. Большинство участников рынка уже адаптировались к существующим условиям и при обсуждении ставок сегодня готовы показывать свои финансовые модели с целью поиска взаимовыгодных условий. Некоторые сети стремятся уйти от фиксированных ставок и перейти на процент с оборота, однако это всегда сложный вопрос для сторон, который требует проведения детальной аналитики и оценки рисков.

День грядущий

По словам директора отдела аренды SRV Натальи Борец, в текущих условиях новые проекты должны рассчитывать на сложный старт, а их дальнейшая судьба будет определяться индивидуальными «потребительскими качествами» проекта. Сроки окупаемости зависят от баланса вложений и дохода, по районным и региональным ТРЦ они вряд ли составят менее 10 лет, в среднем от 12 до 15 лет.

Эксперты предсказывают, в 2017- 2018 годах ввод в эксплуатацию ТРЦ будет крайне ограниченным. Причинами снижения девелоперской активности будут несколько факторов: неопределенность спроса со стороны ретейлеров, дорогое и малодоступное финансирование, удорожание строительства, низкая потребность в новых торговых площадях и перенасыщение рынка типовыми объектами.

Мнение

Илья Казарин, генеральный директор рекламной группы «Успешные проекты», Санкт-Петербург:

– В спокойные докризисные времена у ТРЦ было два вида рекламных кампаний: дважды в год распродажи и имиджевая история, которая сообщала аудитории концепцию торгового центра, его основной посыл: «мы для семейного шопинга» или «магазин у дома». В 2016 году рынок изменился, сегодня мы фиксируем две тенденции. Во-первых, распродажи – это история, которая больше не носит сезонного характера, они действуют в течение всего года. Кроме того, ТРЦ вынуждены выводить в отдельную статью расходов круглогодичные рекламные кампании по привлечению покупателей. Наглядный пример тому – ТРЦ «Галерея», который в течение последних месяцев в режиме нон-стоп проводит различные фестивали, праздники, соревнования, розыгрыши, выставки, заманивая людей любыми околошопинговыми историями.

Предложение кровельных материалов в Петербурге и Ленинградской области огромно и разнообразно. Даже в сегменте отдельных материалов идет конкуренция за покупателя.

Производители кровельных материалов переживают сложные времена. На фоне снижения экономики происходит номенклатурное изменение спроса и перераспределение рынка. «Крупные игроки стараются воспользоваться сложной ситуацией и наращивают производство, «выдавливая» конкурентов с целью занять более прочные позиции», – говорит директор по исследованиям ABARUS Market Research Вера Никольская. На этом фоне появляются новые компании, что усиливает конкуренцию. Как говорит эксперт, «идет игра на нервах». «Среди производителей металлочерепицы уже довольно много банкротств, наверняка будут и другие жертвы кризиса. В количественном выражении рынок падает уже который год подряд», – констатирует Вера Никольская.

Однако директор по продажам компании «ОРИМА» Андрей Самойликов отмечает и другую тенденцию. «Мы наблюдаем позитивную динамику по продажам элементов безопасности кровельных материалов по сравнению с прошлым годом. Если говорить в цифрах, то это прирост в среднем на 5-10%», – подсчитал эксперт. Он объясняет это тем, что элементы безопасности используются не только при новом строительстве.

По данным ABARUS Market Research, в сегменте плоских кровель спрос смещается в сторону более долговечных материалов. А среди скатных крыш, используемых в малоэтажном домостроении, простые и дешевые материалы, даже относительно качественные, вытесняются более сложносоставными и визуально привлекательными.

На сегодняшний день большинство производителей стремятся обеспечить средний гарантийный срок службы 15-20 лет для кровельных материалов, есть материалы с большей гарантией. «При этом в памятках для каждого типа материала прописан отдельный пункт соблюдения условий срока службы материала – обслуживание кровли. К примеру, уборка снега, профосмотры и пр. Для безопасного и долговечного использования кровельных материалов необходимо применять кровельные мостики, кровельные ограждения, пристанные и кровельные лестницы, системы снегозадержания», – добавляет Андрей Самойликов.

В многоэтажном домостроении большую долю рынка занимают битумные и полимерно-битумные рулонные материалы на негниющих основах. Однако специалисты отмечают рост спроса на более современные материалы – профилированные мембраны. Полимерные ПВХ-мембраны пока не сильно распространены, но этот сегмент активно развивается.

«Существуют различные оценки объемов использования кровельных материалов. По оценкам нашей компании, 50% проданных элементов безопасности приходятся на металлочерепицу, 20% – фальцевые кровли, 20% – натуральная и композитная черепица, 5% – гибкая битумная черепица, 5% – другие виды кровельных покрытий», – уточняет Андрей Самойликов.

Стоит сказать, что некоторые материалы уходят в прошлое, это касается как рубероида, так шифера. «Старый добрый шифер дольше служит и требует меньше ремонта. При этом и стоит дешевле всего. Но именно шифер чувствует себя хуже всех кровельных материалов на рынке. Продажи его стремительно падают. Причиной тому является ориентация сегодняшних потребителей больше на внешний вид изделия», – говорит Вера Никольская. По мнению эксперта, к шиферу все слишком привыкли за долгое советское время, и он стал олицетворением примитивности и эстетической непривлекательности. «Касаясь аспектов прагматичности, для потребителя важна простота монтажа и цена. Именно поэтому металлочерепица так популярна», – считает госпожа Никольская. Очень активно развивается сегмент битумной черепицы: если она изготовлена на основе двойного стеклохолста с модифицированным связующим, то при вполне доступной цене это один из самых оптимальных материалов по отношению «цена/долговечность».

В загородном домостроении доминирует металлочерепица. Своих крупных производителей на территории Ленинградской области и города, как ни странно, нет, разве что присутствует завод «Металл-Профиль». В целом на рынке работают представительства компаний из Центрального федерального округа и Москвы.

По данным ABARUS Market Research, главный игрок на рынке кровельных материалов – это корпорация «ТехноНИКОЛЬ». Компания представлена в таких массовых сегментах, как битумные и полимерно-битумные покрытия для плоских крыш, полимерные мембраны (ПВХ и ТПО), гидроизоляционные материалы, пароизоляционные пленки, кровельные мастики, гибкая черепица. Во всех сегментах, где «ТехноНИКОЛЬ» работает, она занимает лидирующие позиции – от 30 до 40%, независимо от того, насколько сегмент насыщен конкурентами.