Итоги 2020 года. Офисная недвижимость. Санкт-Петербург, Россия

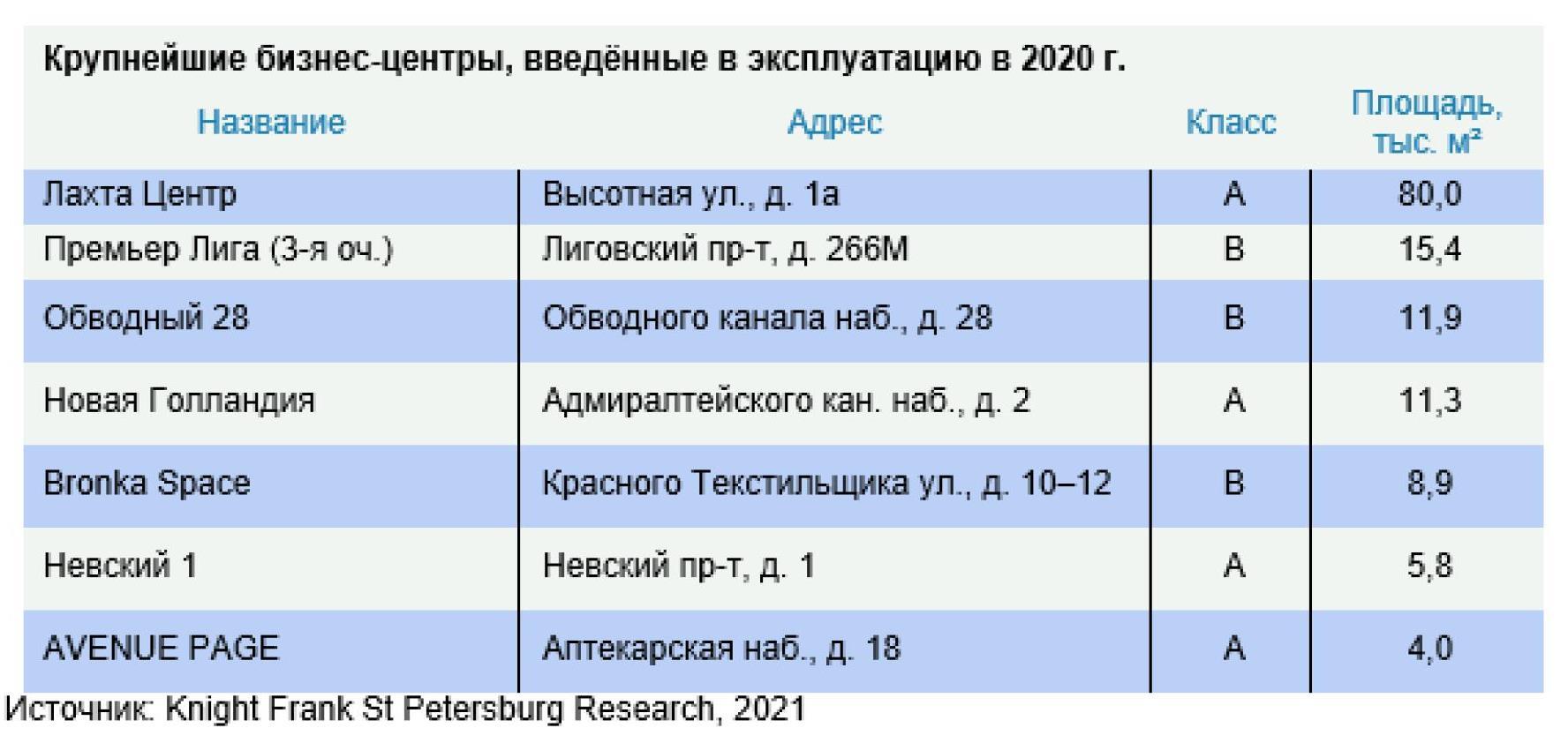

По итогам 2020 г. совокупный объём предложения качественных офисных помещений достиг 3,8 млн м², из которых 82% площадей предназначены для аренды. За год было введено в эксплуатацию 141,3 тыс. м², что на 11% выше показателя 2019 г. Однако без учета ввода 2-ой очереди БЦ «Лахта Центр» (80 тыс. м²) показатель ввода в текущем году был бы ниже в 2 раза. Спекулятивный объём введённых в 2020 г. качественных офисных площадей составил 61,3 тыс. м², это на 38% ниже объёмов ввода за 2019 г. (99,3 тыс. м²). При этом 75% новых площадей были введены в первой половине года, например, было завершено строительство следующих бизнес-центров: «Премьер Лига», «Обводный 28», Bronka Space, «Невский 1» и др.

По итогам 2020 г. суммарная площадь свободных помещений составила 263,5 тыс. м², что на 67% больше, чем в конце 2019 г. В первую очередь на увеличение показателя свободного предложения повлияли пандемия и как вынужденная мера – перевод сотрудников на удаленный вид работы. Компании, обязательства которых позволяли с минимальными штрафными санкциями выйти из арендного договора, освобождали площади, в большей степени это коснулось компаний малого и среднего бизнеса, занимавших площади в бизнес-центрах класса В. Таким образом, объём вакансии в классе В увеличился на 81% в сравнении с итогами 2019 г., доля свободных площадей увеличилась на 3,0 п. п., достигнув 8,3%.

Продолжившаяся тенденция переезда арендаторов из бизнес-центров класса А в менее качественные объекты отразилась на высвобождении площадей и увеличении свободного предложения на 22% по сравнению с итогом 2019 г. За счет значительного объёма введённых объектов класса А (101,2 тыс. м² в 2020 г. против 21,2 тыс. м² в 2019 г.), в которых 94% площадей были заняты на момент ввода в эксплуатацию, незначительно увеличилась доля вакантных площадей – на 0,3 п. п., до 3,9%.

С точки зрения географического распределения наибольшее увеличение вакансии произошло в локации «Обводный», где доля увеличилась на 7,0 п. п. за счет высвобождения крупных офисных блоков в существующих бизнес-центрах и ввода в эксплуатацию нового объекта класса В.

СПРОС

По итогам 2020 г. совокупный объём сделок на рынке офисной недвижимости классов А и В составил 66,9 тыс. м² площадей. Данный результат оказался более чем в 2 раза ниже показателя 2019 г. (139,7 тыс. м²). Наиболее значительные изменения произошли в классе А, где отмечается снижение показателя более чем в 3 раза. В классе В показатель объёма сделок продемонстрировал снижение на 32% в годовом выражении и составил 45,7 тыс. м². В первую очередь это произошло за счет сделок, заключенных компаниями IT-сектора и нефтегазовых структур, совокупный вклад которых составил 60% от общего объёма сделок в классе В. Средняя площадь арендованного помещения в классе В сократилась на 23% (до 1 018 м²), в классе А, напротив, она увеличилась за счет нескольких крупных сделок на 1%, достигнув величины в 1 740 м².

Основными драйверами спроса в сделках аренды остаются компании IT- и нефтегазового секторов, однако объём арендованных и купленных ими площадей за 2020 г. сократился на 43% и 71% соответственно по сравнению с 2019 г.

Отметим, что в значительной степени себя проявили промышленные компании, которые смогли занять 3-е место по объёму арендованных площадей, несмотря на снижение в 35% в сравнении с 2019 г.

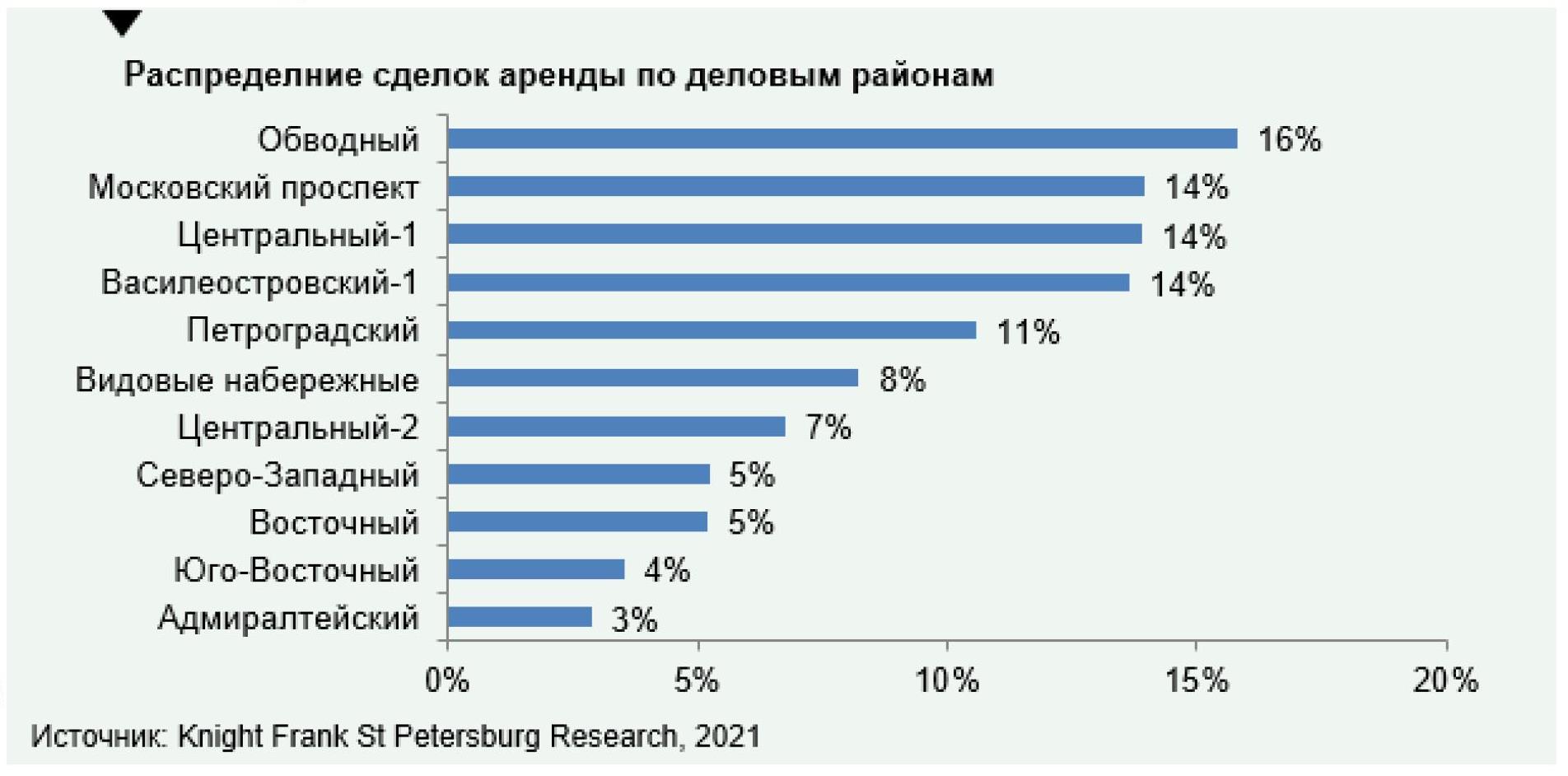

В 2020 г. клиенты в наибольшей степени предпочитали для аренды деловой район «Обводный»: здесь было заключено несколько сделок, крупнейшая из которых относится к нефтегазовому сектору. На деловые районы «Московский проспект», «Центральный-1» и «Василеостровский-1» приходится по 14% от объёма сделок.

По итогам 2020 г. совокупный объём чистого поглощения[1] офисов высокого класса составил 60,7 тыс. м², демонстрируя годовое снижение показателя на 18%. Данный результат является следствием высвобождения площадей арендаторами в течение 2020 г. из-за неопределенной экономической ситуации на фоне пандемии. Наиболее серьезно это отразилось на офисных центрах класса В, где отрицательное поглощение фиксировалось на протяжении всей второй половины 2020 г., достигнув по итогам года величины в размере -26,1 тыс. м². Чистое поглощение в классе А в размере 86,8 тыс. м² сформировалось в большей степени благодаря вводу в эксплуатацию БЦ «Лахта Центр», который будет использоваться для собственных целей.

[1] Чистое поглощение — это показатель, который отражает изменение количества занятых площадей на конец и на начало рассматриваемого периода (квартала или года).

Происходящие на офисном рынке изменения значительно отразились на запросах арендаторов. Подтверждением этому может служить опрос потенциальных арендаторов, который регулярно проводит компания Knight Frank St Petersburg. Результаты опроса показали, что основная часть запросов была ориентирована на бизнес-центры класса В, расположенные в Центральном, Петроградском, Василеостровском и Адмиралтейском районах (60% запросов). При этом основные требования потенциальных арендаторов касались небольших по площади помещений 100–400 м² (33%) или 701–1 200 м² (29%).

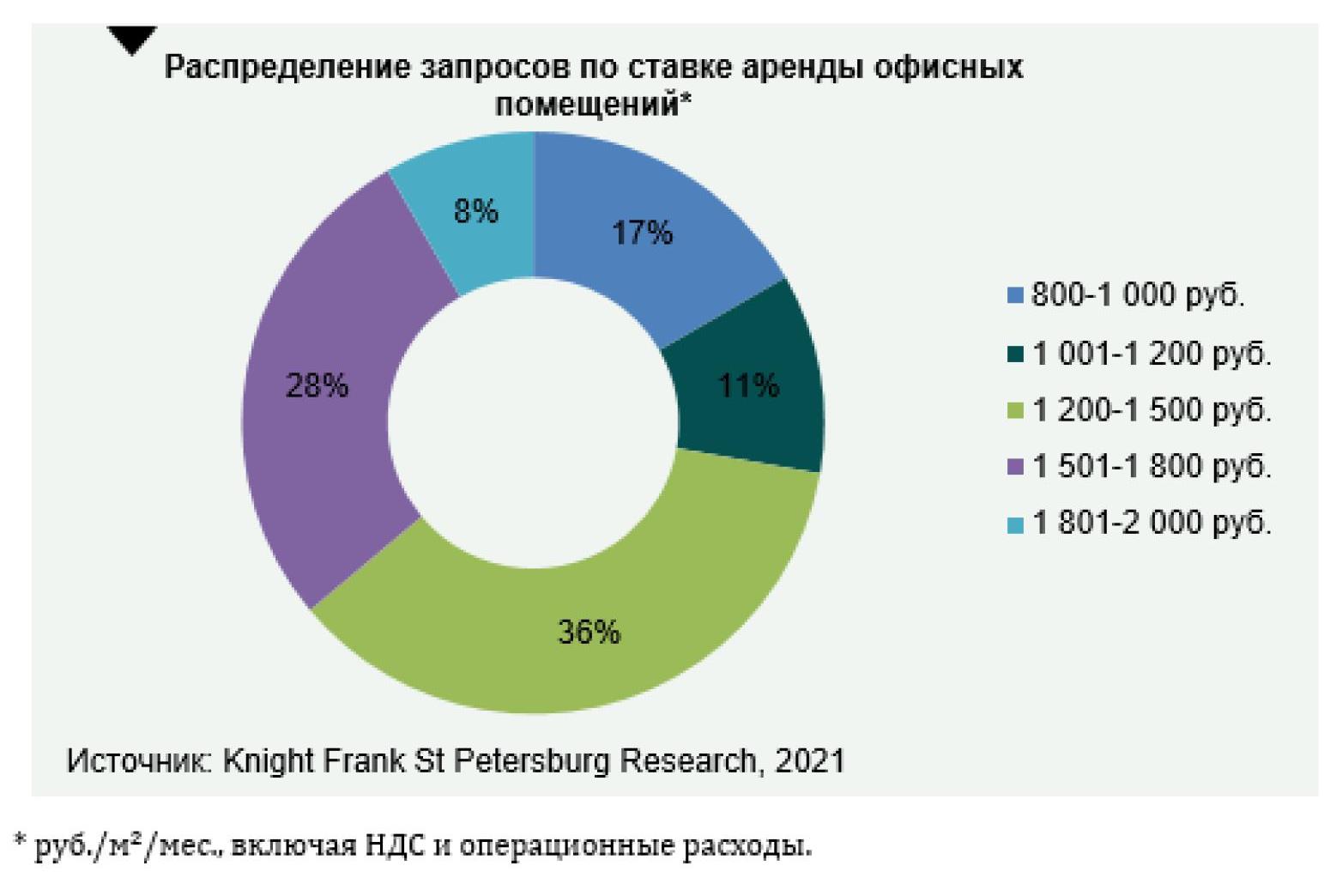

Важно отметить, что 64% компаний были ориентированы на диапазон ставок аренды 1 200–1 800 руб. за 1 м²/мес., включая НДС и операционные расходы. При этом потенциальные арендаторы были не готовы платить ставку дороже 2 000 руб. за 1 м²/мес., включая НДС и операционные расходы.

Также для годового обзора был проведен опрос собственников и управляющих компаний бизнес-центров Санкт-Петербурга, который подтверждает стабильную активность спроса на офисные помещения – 63% опрошенных, при этом средняя площадь арендуемых площадей за 2020 г. не изменилась (62%). Помимо этого, 37% управляющих компаний готовы к обсуждению гибких условий при заключении договора. Остальные арендодатели озвучивают стандартные коммерческие условия, соответствующие конкретному офисному зданию.

Среди наиболее распространенных мер по привлечению или удержанию арендаторов – скидки и акции по арендным каникулам, возможность гибких условий размеров индексации, предоставление бесплатных парковочных мест. Возможное снижение арендных ставок готовы рассматривать лишь 25% управляющих компаний.

КОММЕРЧЕСКИЕ УСЛОВИЯ

В течение года отмечались разнонаправленные тенденции изменения ставок аренды, пик роста средневзвешенных ставок пришелся на конец I пол. 2020 г. – 14% и 23% в классах А и В соответственно. Такая динамика была обусловлена появлением качественных и дорогих офисных блоков в премиальных локациях города, в том числе за счёт высвобождения части площадей. Однако во II пол. 2020 г. на фоне увеличения средней вакансии наметилась тенденция снижения арендных ставок в обоих классах – на 8,1% в классе А и на 17,5% в классе В.

Таким образом, по итогам 2020 г. в классе А средневзвешенная арендная ставка увеличилась на 4,4% в сравнении с 2019 г. и составила 2 101 руб./м²/мес. с учетом НДС и операционных расходов. В бизнес-центрах класса В средневзвешенная арендная ставка составила 1 310 руб./м²/мес. с учётом НДС и операционных расходов, что на 1,8% выше показателя 2019 г.

Стоить отметить, что эпидемиологическая обстановка и, как следствие, перевод сотрудников компаний на удаленный вид работы в течение первого полугодия 2020 г., а также увеличение свободного предложения оказали влияние на среднее пообъектное изменение запрашиваемых арендных ставок. Так, в классе А наблюдается среднее пообъектное снижение на 3%, в классе В, напротив, наблюдается увеличение на 2%, некоторые собственники бизнес-центров не готовы к снижению и изменению условий по заключению договоров.

ПРОГНОЗЫ

Совокупный объём офисных площадей, находящихся в стадии строительства и планируемых к вводу в эксплуатацию в 2021 г., составляет около 229 тыс. м². При условии ввода всех бизнес-центров годовые показатели могут превысить итоги 2020 г. более чем в 1,5 раза, таким образом, объём рынка преодолеет отметку в 4,0 млн м². Однако учитывая сдержанную активность девелоперов в 2020 г., влияние на которую оказала пандемия, есть основание полагать, что собственники могут внести корректировки в сроки ввода объектов с целью минимизировать потери.

В структуре строящегося предложения 80% – это спекулятивные офисные площади, при низких показателях поглощения и сдержанном объёме спроса, характерном для 2020 г., на рынке продолжится тенденция увеличения вакантности, особенно заметно это отразится на деловых районах, где собственники помещений сохранят принципиальную позицию и не будут готовы идти на переговоры с клиентами в части обсуждения смягчения условий по арендному договору.

Дальнейшая оптимизация офисных площадей и поиск клиентами наиболее выгодного предложения может привести к квартальным снижениям запрашиваемых арендных ставок, при этом годовые показатели не ожидаются ниже итогов 2020 г.

Активное развитие гибких пространств и коворкингов стимулирует как корпоративных клиентов, так и небольшие компании к рассмотрению возможности аренды альтернативного формата рабочего пространства, нового для рынка Петербурга и актуального в условиях существующих ограничений и удаленной работы сотрудников компаний.

МИХАИЛ ТЮНИН, ЗАМЕСТИТЕЛЬ ГЕНЕРАЛЬНОГО ДИРЕКТОРА KNIGHT FRANK ST PETERSBURG:

«Завершение 2020 года для многих компаний произошло без принятия глобальных решений о переезде или сокращении площадей. Большинство понимает, что «удаленка» стала неотъемлемой частью рабочего процесса. Многие компании планируют оставить на удаленной работе 40–60% сотрудников, вероятнее всего, данная тенденция не приведет к пропорциональному сокращению занимаемых площадей. Положительным является тот факт, что компании понимают необходимость адаптации существующих офисных площадей под новые условия таким образом, чтобы пребывание в офисе для сотрудников было комфортным и безопасным. Для этой цели привлекаются специалисты по разработке, планированию и оптимизации пространства (Workplace Strategy), и, как показывает практика, применение таких решений существенно дешевле, чем переезд или отказ от площадей».

КЛЮЧЕВЫЕ СОБЫТИЯ

- Компания «Охта Групп» презентовала проект преобразования территории бывшей фабрики «Скороход» в пешеходный квартал с торгово-развлекательными центрами, офисами и апартаментами.

- ГК «БестЪ» открыла флагманский проект сети коворкингов – AVENUE PAGE на Аптекарской наб., 18.

- АО «Телерадиокомпания «Петербург» представила проект нового ТРК «Петербург» на Петроградской стороне площадью 92 тыс. м². Здесь планируется новый офисный центр, крытое общественное пространство, на крыше предусмотрены прогулочная зона и вертолётная площадка.

- РАД через торги реализовал знаменитое здание с залами центральных железнодорожных касс на канале Грибоедова общей площадью 9,3 тыс. м².

- Компания «Максидом» представила проект приспособления территории завода им. Калинина на Уральской ул. под многофункциональное пространство, в составе которого появятся офисные площади, торговая часть, объекты общепита и спорта.

- Бизнес-центр «Монблан» продан Российским аукционным домом за 593,4 млн рублей, покупателем выступила компания ООО «Норд Вуд».

- Головной офис холдинга Setl Group переехал в офисное здание Riverside площадью 17,8 тыс. м².

Стагнация на рынке складских помещений, продолжавшаяся с 2015 года, подошла к концу. По словам экспертов, постепенное снижение вакантных площадей в сочетании с ростом арендных ставок наконец побудило девелоперов выйти за рамки формата built-to-suit и приступить к строительству спекулятивных объектов. Ожидается, что в наступившем году можно ожидать развития тренда.

По данным Knight Frank St Petersburg, суммарная арендопригодная площадь складских помещений на рынке Петербурга в настоящее время составляет 3,5 млн кв. м. Из них к классу А относится 2,26 млн кв. м, к классу В – 1,28 млн.

Отмерзли

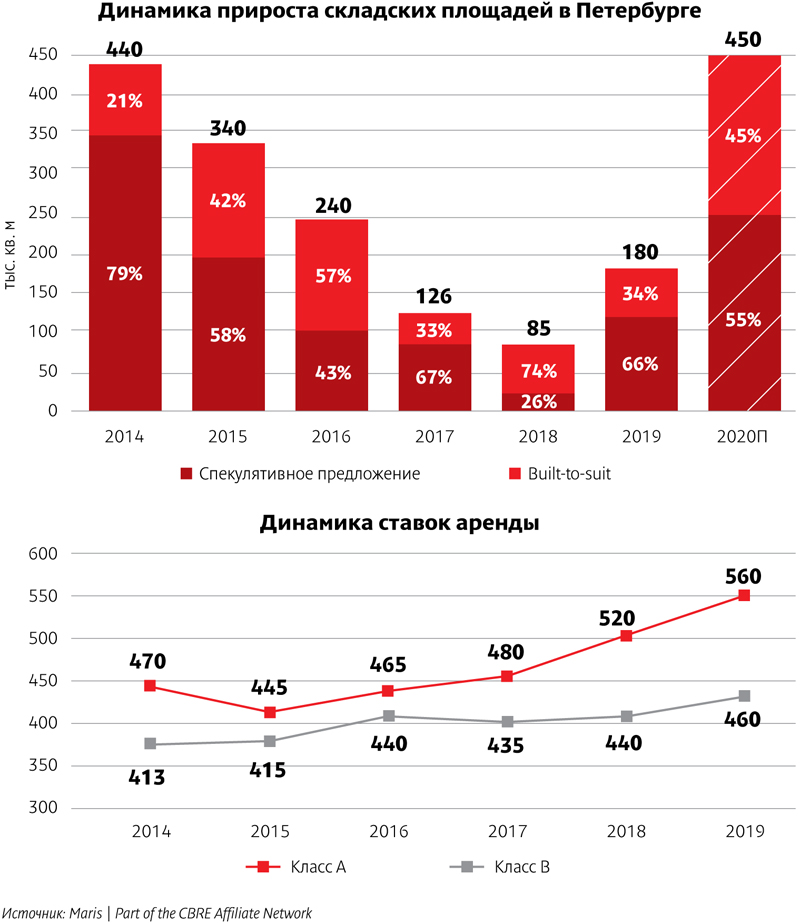

По оценкам экспертов, главным итогом ушедшего года в складском сегменте стал существенный рост девелоперской активности, который, впрочем, прогнозировался и признаки которого стали заметены еще в 2018 году. «Объем ввода новых объектов составил около 180 тыс. кв. м. Это не только практически в два раза больше, чем в рекордно низком 2018-м (85 тыс. кв. м), но также превышает и показатели 2017 года (126 тыс. кв. м)», – отмечает генеральный директор Maris в ассоциации с CBRE Борис Мошенский.

В Knight Frank St Petersburg сообщили, что в 2019 году было введено в эксплуатацию сразу несколько крупных объектов: IV очередь логистического парка «Осиновая Роща», логистический комплекс «М10», склад на территории «PNK Софийская КАД» для компании Maersk и др.

И это не единственное изменение. По словам Бориса Мошенского, произошел значительный рост объемов нового спекулятивного строительства, которое существенно просело в период стагнации: тогда девелоперы предпочитали возводить объекты по схеме built-to-suit, то есть под конкретного заказчика, а не для свободной продажи или предоставления площадей в аренду. В 2019 году доля спекулятивных объектов в общем объеме ввода достигла 66%. Для сравнения: в 2018 году она составила 26%, в 2016-м – 43%. «Активность девелоперов по запуску спекулятивных проектов резко возросла», – резюмируют и аналитики IPG.Estate.

Серьезно увеличился и объем сделок со складской недвижимостью, как в спекулятивном формате, так и built-to-suit. «Развитие торговых сетей и компаний-дистрибьюторов, онлайн-ритейла – все это заметно сказалось на росте объема сделок. При этом рынок складов в Петербурге продолжает переживать дефицит качественного предложения – на протяжении последних трех лет строилось не более 100 тыс. кв. м спекулятивных площадей в год. Дефицит площадей на фоне растущего спроса со стороны ритейлеров стимулировал увеличение числа сделок в сегменте built-to-suit», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

«Что касается реализации складских объектов по схеме built-to-suit, в 2019 году заключались практически беспрецедентные для рынка сделки на 50 тыс., и даже 69 тыс. кв. м. При том, что за последние пять лет – с момента формирования схемы на рынке – максимальная по масштабу сделка была на 40 тыс. кв. м, а средний экономический размер объекта, возводимого по схеме built-to-suit, составлял 19 тыс. кв. м», – добавляет Борис Мошенский.

По оценке экспертов Colliers International, наибольшую долю в структуре спроса (54%) в 2019 году сформировали торговые и дистрибуционные компании. При этом федеральные торговые сети выступили основным драйвером – компания «ВкусВилл» арендовала 11 тыс. кв. м в СК Grando, а для компании «Лента» ГК «Ориентир» построит склад площадью около 70 тыс. кв. м. Второе место в структуре спроса с долей 27% занимают логистические компании. Крупнейшие сделки в этом сегменте: аренда 19 тыс. кв. м компанией Major (IKEA) в СК «Гориго» и покупка по схеме built-to-suit склада площадью 23,7 тыс. кв. м компанией Maersk.

Исчезающая вакансия

Как уже отмечалось, по словам экспертов, одним из главных стимулов для активизации девелоперов стала ситуация, сложившаяся на рынке аренды складской недвижимости.

По данным Maris в ассоциации с CBRE, вакансия сохраняется второй год подряд на рекордно низком уровне в 3% (3,9% в классе В и 2,4% в классе А). Особенно ярко иллюстрирует ситуацию динамика вакансии в объектах класса А: 2015 год – 8%, 2016-й – 5,6%, 2018-й – 2,7%. «Примечательно при этом, что на уровень вакансии не повлияло даже появление нового предложения в этом году. Спрос полностью поглотил площади, вышедшие на рынок», – отмечает Борис Мошенский.

В Knight Frank St Petersburg говорят о еще меньшем объеме вакансии по состоянию на конец прошлого года. «Объем свободного предложения уменьшился на 32% и составил всего 94 тыс. кв. м. При этом доля свободных площадей продолжила сокращаться. К концу года остались не заняты 2,5% и 3% от общего объема предложения в классах А и В соответственно», – отмечают аналитики.

«В сравнении с 2018 годом отраслевая структура спроса существенно не изменилась. Лидирующую позицию на рынке аренды сохранил сегмент розничной торговли (53% от общего объема сделок аренды пришлось на компании этой отрасли). На втором месте находятся производственные компании (31% в общем объеме сделок аренды). Доля сегмента дистрибуции в структуре спроса составила 11%», – говорит руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко. «В структуре спроса на складские и производственные помещения преобладают блоки от 1 тыс. до 3 тыс. кв. м, также сохраняется высокая доля востребованности блоков до 1 тыс. кв. м», – добавляют специалисты IPG.Estate.

Еще одной характерной деталью, по словам экспертов, стало то, что появление нового предложения не затормозило роста арендных ставок. По данным Maris в ассоциации с CBRE, на конец 2019 года средние арендные ставки составили: в классе А – 560 рублей за 1 кв. м в месяц, в классе В – 460 рублей. По сравнению с итогами 2018 года рост составил примерно 6%. И снова показательно динамика изменений ставки в классе А: после проседания в 2015 году до уровня 445 рублей за 1 кв. м в месяц, к 2017-му она достигла докризисного (2014 год) уровня в 480 рублей, а потом продолжила расти (в 2018 году – уже 520 рублей).

Светлое будущее

Эксперты с оптимизмом смотрят на перспективы развития складского сегмента. По их оценке, позитивные изменения, проявившиеся в прошлом году, получат дальнейшее развитие в году наступившем. Конкретные цифры у аналитиков разных компаний несколько разнятся, но на продолжение восходящего тренда они указывают вполне единодушно, равно как и на сохранение преобладающей доли спекулятивного сегмента

По данным аналитиков Knight Frank St Petersburg, на конец 2019 года на стадии строительства находилось 20 складских комплексов общей площадью порядка 170 тыс. кв. м, заявленных ко вводу в 2020 году, при этом для аренды предназначено около половины площадей. «С учетом возросшего интереса арендаторов и девелоперов, на складском рынке прогнозируется сохранение низкой доли вакантного предложения и увеличение арендных ставок на качественные складские помещения», – отмечают они.

В Colliers International говорят, что в 2020 году в Петербурге ко вводу запланировано более 330 тыс. кв. м, из которых 55% являются спекулятивными. «Такой прирост может стать рекордным за последние 10-12 лет. Под влиянием роста ставок и дефицита площадей спекулятивные проекты наконец стали выходить на рынок Петербурга. И несмотря на то, что доля их в ожидаемом вводе из-за крупных сделок built-to-suit будет не так высока, это одна из ключевых тенденций на рынке складской недвижимости», – отмечает Андрей Косарев.

Наиболее позитивный прогноз дает Борис Мошенский. «По заявленным девелоперами планам, ввод новых складских площадей в 2020 году может достигнуть докризисных показателей. В этом году может быть сдано в эксплуатацию до 450 тыс. кв. м. Для сравнения: в 2014-м ввод составил 440 тыс. кв. м», – говорит он, добавляя, что значительные объемы ввода также заявлены уже и на 2021–2022 годы.

Исполнительный директор ГК RAUM Антон Декстер отмечает, что сейчас в складском сегменте господствует отложенный спрос, накопившийся после начала кризиса. «Поэтому новые объекты выводятся на рынок со ставками аренды выше среднерыночных, что толкает этот показатель вверх», – говорит он.

По словам эксперта, текущая обстановка благоприятна для запуска новых складских проектов, а также для модернизации уже существующих. «Спрос на качественные площади очень высок. В приоритете – склады «последней мили» и низкотемпературные объекты. На реализацию новых проектов наша компания направляет сейчас все свободные средства», – отмечает Антон Декстер. При этом сдерживающим фактором, по его словам, является увеличение цены строительства. «Показатель составлял 23,8 тыс. рублей за 1 кв. м. И наблюдается дальнейший рост – до 20%. Соответственно, складские объекты и для покупателей, и для арендаторов станут еще дороже», – прогнозирует специалист.

Сегмент апартаментов в Санкт-Петербурге в последние годы показывает интенсивный рост, и, по оценке экспертов, этот тренд сохранится в ближайшей перспективе. Однако есть вопросы, которые требуют урегулирования.

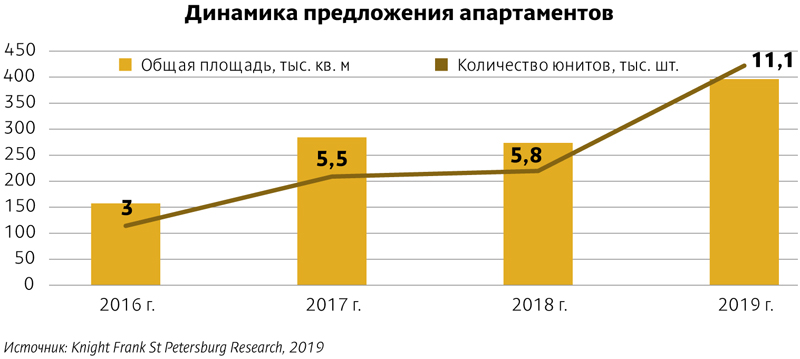

Про данным Knight Frank St Petersburg, к концу прошлого года число юнитов в апарт-проектах, строящихся в Северной столице, достигло примерно 11,1 тыс. единиц. Рост по сравнению с итогами 2018 года (5,8 тыс. юнитов) составил порядка 90%.

«В Петербурге предложение на рынке апартаментов в целом выросло на 56% в юнитах, но снизилось на 7,5–8% в количестве проектов. Сейчас в продаже 48 проектов из 56 корпусов на 7877 апартаментов», – со своей стороны, отмечает вице-президент Becar Asset Management Ольга Шарыгина.

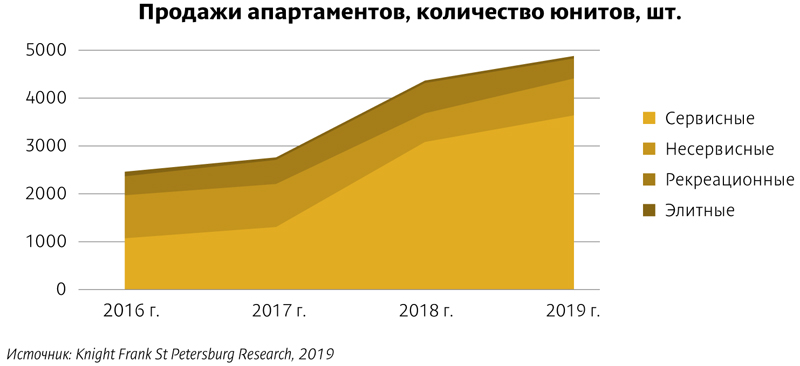

По данным Colliers International, в первичной продаже преобладают проекты класса «комфорт» – на них приходится совокупно 74% (405,2 тыс. кв. м). Оставшиеся 26% сформированы бизнес-классом (154,6 6 тыс. кв. м). Всего по итогам 2019 года в Петербурге было продано около 3 тысяч юнитов.

Тренды года

Эксперты выделяют ряд базовых трендов, влияющих на развитие этого сегмента. В частности, характерным трендом в прошлом году стало увеличение размера проектов. «Строительство апарт-комплексов с числом юнитов свыше тысячи единиц перестало быть сенсацией. Среднее количество номеров в проектах, вышедших на рынок в Петербурге в 2019 году, составляет около 1,5 тыс., тогда как в 2018-м этот показатель был всего 317 апартаментов», – отмечает генеральный директор Colliers International в Петербурге Андрей Косарев.

При этом, в отличие от Москвы, в Северной столице наблюдается подавляющее преобладание сервисных апартаментов. По оценке аналитиков Knight Frank St Petersburg, их доля достигла примерно 82% (от общего числа юнитов на рынке). На так называемое псевдожилье приходится 10%, рекреационные апартаменты – 6%, элитные проекты – 2%. Причем за три года (2017–2019) доля сервисных апартаментов выросла на 55 п. п.

По словам Андрея Косарева, ушедший год можно назвать в определенном смысле переломным для рынка апартаментов. «Он знаменует собой начало слияния сегментов гостиниц и сервисных апартаментов. Они начинают влиять друг на друга, перетягивать конечных пользователей, клиентов, гостей, персонал. В этих условиях запускать проекты апартаментов и гостиниц стоит не только с оглядкой друг на друга, но также после глубокого анализа общей ситуации на рынке, конкуренции и того, как в конкретной локации конкретный продукт будет работать в свете операционных показателей. Возрастает значение локации – это уже не просто участки, где нельзя возвести жилье и поэтому строят апартаменты. Для успешной конкуренции сервисным апартаментам нужны не жилищные, а отельные локации», – считает он.

Эксперты Colliers International экстраполировали имеющиеся тренды роста номерного фонда апарт-отелей и классических гостиниц Петербурга на перспективу ближайших четырех лет. По их оценке, в 2019 году общее число юнитов в апарт-проектах составляло 18% от суммарного объема фонда. В 2021 году показатель составит уже 40%, а в 2023-м – 54%. Таким образом, при сохранении имеющихся тенденций, апарт-отели составят жесткую конкуренцию гостиницам.

Еще один важный фактор – все более возрастающая роль управляющих компаний. Девелоперы апартаментов создают свои управляющие компании. Формируется рынок и внешних профессиональных УК – например, Zenith PM и «МТЛ.Апарт». Появился в Петербурге и апарт-отель под управлением международного оператора IHG – StayBridge Suites. «Непрофессиональное управление в сочетании с неверно выбранной локацией или концепцией могут привести к тому, что проекты придется практически перепрофилировать в квазижилье или даже в офисы», – отмечает Андрей Косарев.

Что в перспективе?

По оценке экспертов, рост в сегменте продолжится. «По нашей оценке, увеличение объемов продаж апартаментов как минимум на текущем уровне сохранится в ближайшие три-четыре года», – говорит руководитель отдела исследований Knight Frank Светлана Московченко, уточнив, что рост этого показателя в 2019 году составил примерно 12%.

«В 2020 году появится еще около пяти-восьми проектов в нише апарт-отелей, рынок вырастет примерно на 3–5 тыс. юнитов. Скорее всего, будут развиваться крупные проекты с компиляцией нескольких брендов внутри – это ускоряет продажи. Цены в сегменте апарт-отелей вырастут примерно на 7%, спрос продолжит рост, но не такой интенсивный, как предыдущие три-четыре года», – прогнозирует Ольга Шарыгина.

По оценке экспертов, ключевую роль в росте привлекательности апартаментов играет то, что они стали понятным для граждан инструментом инвестирования. «Банковские депозиты сейчас дают доходность 4,5–5% годовых. На этом фоне 10–12% доходности, которые могут обеспечить покупателям юниты в апарт-отеле, выглядят очень выигрышно», – отмечает директор департамента развития ГК «ПСК» Сергей Мохнарь. «Доля инвестиционных покупок в настоящее время в среднем приближается к 60%. В некоторых проектах она доходит до 80%», – говорит Светлана Московченко.

Вопрос о терминах

В то же время развитие сегмента может столкнуться с определенными сложностями, связанными, в частности, и с законодательной неурегулированностью некоторых вопросов. Речь идет прежде всего о том, что одним термином «апартаменты» называются как сервисные проекты, так и псевдожилье.

Очень характерна в этом смысле инициатива, с которой недавно выступил депутат Законодательного Собрания Петербурга Александр Рассудов. Его запрос к губернатору города Александру Беглову был утвержден ЗакСом. Депутат достаточно однозначно трактует термин «апартаменты» как синоним псевдожилья.

«Строительство псевдожилья под видом апарт-отелей порождает ряд проблем для граждан, которые покупают апартаменты, а также для жителей прилегающих территорий. Поскольку при проектировании и строительстве псевдожилья не учитываются важные, предусмотренные Нормативами градостроительного проектирования Петербурга и Правилами землепользования и застройки параметры обеспечения местами в дошкольных образовательных учреждениях, общеобразовательных учреждениях, требования по числу парковочных мест, озеленению и отсутствию вблизи промышленных предприятий», – пишет Александр Рассудов в запросе.

Примечательно, что идея ввести нормативы по созданию мест в соцобъектах для апарт-комплексов выдвигается уже не в первый раз. Глава Комитета по градостроительству и архитектуре Владимир Григорьев предлагал ввести такие обременения для проектов, в юнитах которых имеются кухонные уголки. Звучали подобные законодательные инициативы и на федеральном уровне.

Характерно, что параллельно принимаются законы, исходящие из подхода, что апартаменты являются разновидностью мест временного проживания. В рамках этой концепции было решено обязать апарт-отели проходить классификацию по присвоению «звезд», и эта практика уже получила распространение. При этом очевидно, что предъявление к одному и тому же объекту требований и как к жилью, и как к гостинице абсурдно.

Сергей Мохнарь соглашается, что из-за терминологической неопределенности понятия «апартамент» такой вопрос действительно существует. «Думаю, что проблема нуждается в четком законодательном урегулировании. Необходимо понятийно на нормативном уровне разделить апарт-отели и псевдожилье. И, соответственно, применять к ним разные требования. На мой взгляд, это вполне решаемая задача», – считает эксперт.

Впрочем, Александр Рассудов также выступает не за тотальное обременение всех апарт-проектов созданием социальной инфраструктуры, а именно за законодательное отграничение гостиниц и апарт-отелей от псевдожилья. «Это вполне можно сделать. Было бы желание», – говорит он.

По мнению экспертов, решение этого вопроса может снять потенциальные препятствия на пути развития сегмента апартаментов.