Итоги 2020 года. Офисная недвижимость. Санкт-Петербург, Россия

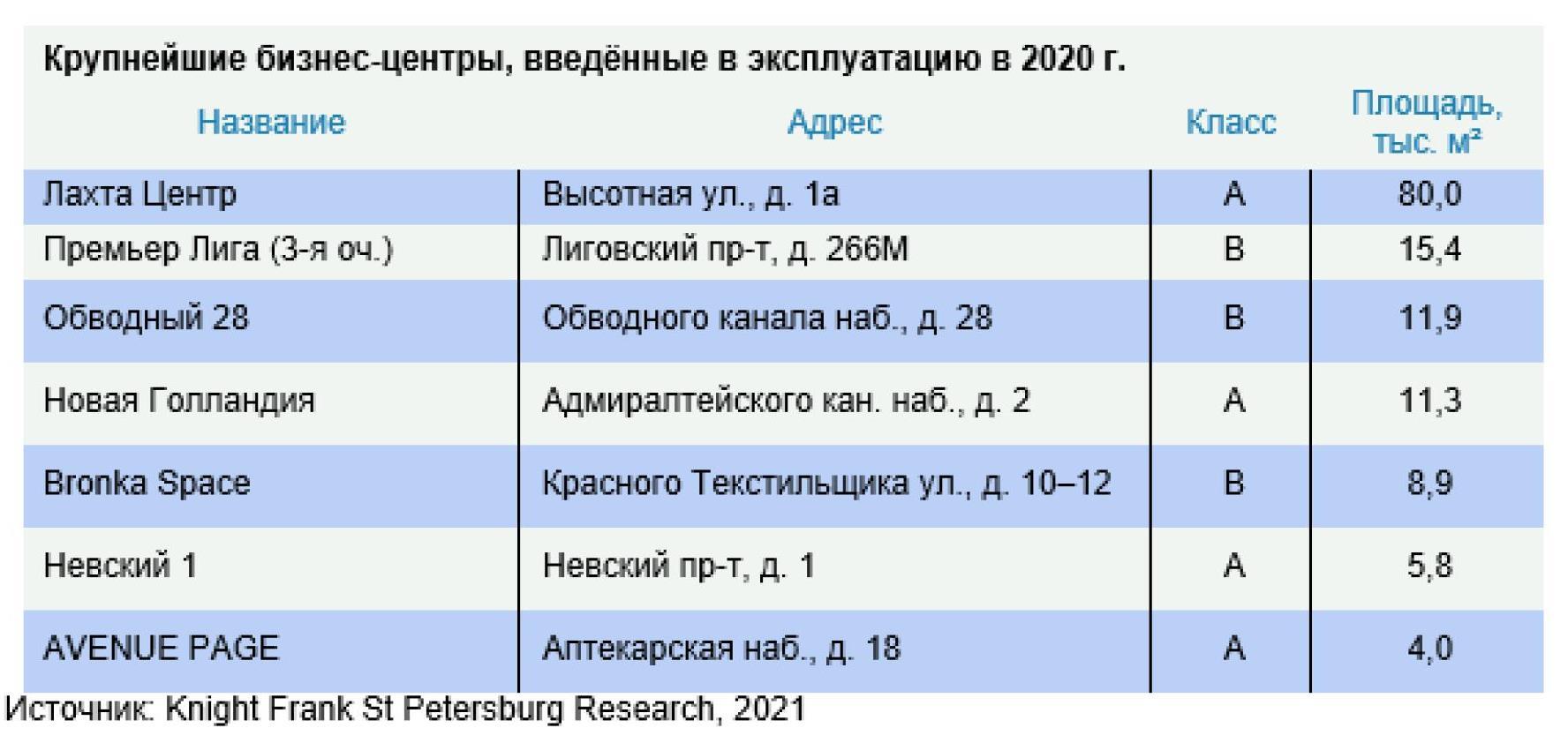

По итогам 2020 г. совокупный объём предложения качественных офисных помещений достиг 3,8 млн м², из которых 82% площадей предназначены для аренды. За год было введено в эксплуатацию 141,3 тыс. м², что на 11% выше показателя 2019 г. Однако без учета ввода 2-ой очереди БЦ «Лахта Центр» (80 тыс. м²) показатель ввода в текущем году был бы ниже в 2 раза. Спекулятивный объём введённых в 2020 г. качественных офисных площадей составил 61,3 тыс. м², это на 38% ниже объёмов ввода за 2019 г. (99,3 тыс. м²). При этом 75% новых площадей были введены в первой половине года, например, было завершено строительство следующих бизнес-центров: «Премьер Лига», «Обводный 28», Bronka Space, «Невский 1» и др.

По итогам 2020 г. суммарная площадь свободных помещений составила 263,5 тыс. м², что на 67% больше, чем в конце 2019 г. В первую очередь на увеличение показателя свободного предложения повлияли пандемия и как вынужденная мера – перевод сотрудников на удаленный вид работы. Компании, обязательства которых позволяли с минимальными штрафными санкциями выйти из арендного договора, освобождали площади, в большей степени это коснулось компаний малого и среднего бизнеса, занимавших площади в бизнес-центрах класса В. Таким образом, объём вакансии в классе В увеличился на 81% в сравнении с итогами 2019 г., доля свободных площадей увеличилась на 3,0 п. п., достигнув 8,3%.

Продолжившаяся тенденция переезда арендаторов из бизнес-центров класса А в менее качественные объекты отразилась на высвобождении площадей и увеличении свободного предложения на 22% по сравнению с итогом 2019 г. За счет значительного объёма введённых объектов класса А (101,2 тыс. м² в 2020 г. против 21,2 тыс. м² в 2019 г.), в которых 94% площадей были заняты на момент ввода в эксплуатацию, незначительно увеличилась доля вакантных площадей – на 0,3 п. п., до 3,9%.

С точки зрения географического распределения наибольшее увеличение вакансии произошло в локации «Обводный», где доля увеличилась на 7,0 п. п. за счет высвобождения крупных офисных блоков в существующих бизнес-центрах и ввода в эксплуатацию нового объекта класса В.

СПРОС

По итогам 2020 г. совокупный объём сделок на рынке офисной недвижимости классов А и В составил 66,9 тыс. м² площадей. Данный результат оказался более чем в 2 раза ниже показателя 2019 г. (139,7 тыс. м²). Наиболее значительные изменения произошли в классе А, где отмечается снижение показателя более чем в 3 раза. В классе В показатель объёма сделок продемонстрировал снижение на 32% в годовом выражении и составил 45,7 тыс. м². В первую очередь это произошло за счет сделок, заключенных компаниями IT-сектора и нефтегазовых структур, совокупный вклад которых составил 60% от общего объёма сделок в классе В. Средняя площадь арендованного помещения в классе В сократилась на 23% (до 1 018 м²), в классе А, напротив, она увеличилась за счет нескольких крупных сделок на 1%, достигнув величины в 1 740 м².

Основными драйверами спроса в сделках аренды остаются компании IT- и нефтегазового секторов, однако объём арендованных и купленных ими площадей за 2020 г. сократился на 43% и 71% соответственно по сравнению с 2019 г.

Отметим, что в значительной степени себя проявили промышленные компании, которые смогли занять 3-е место по объёму арендованных площадей, несмотря на снижение в 35% в сравнении с 2019 г.

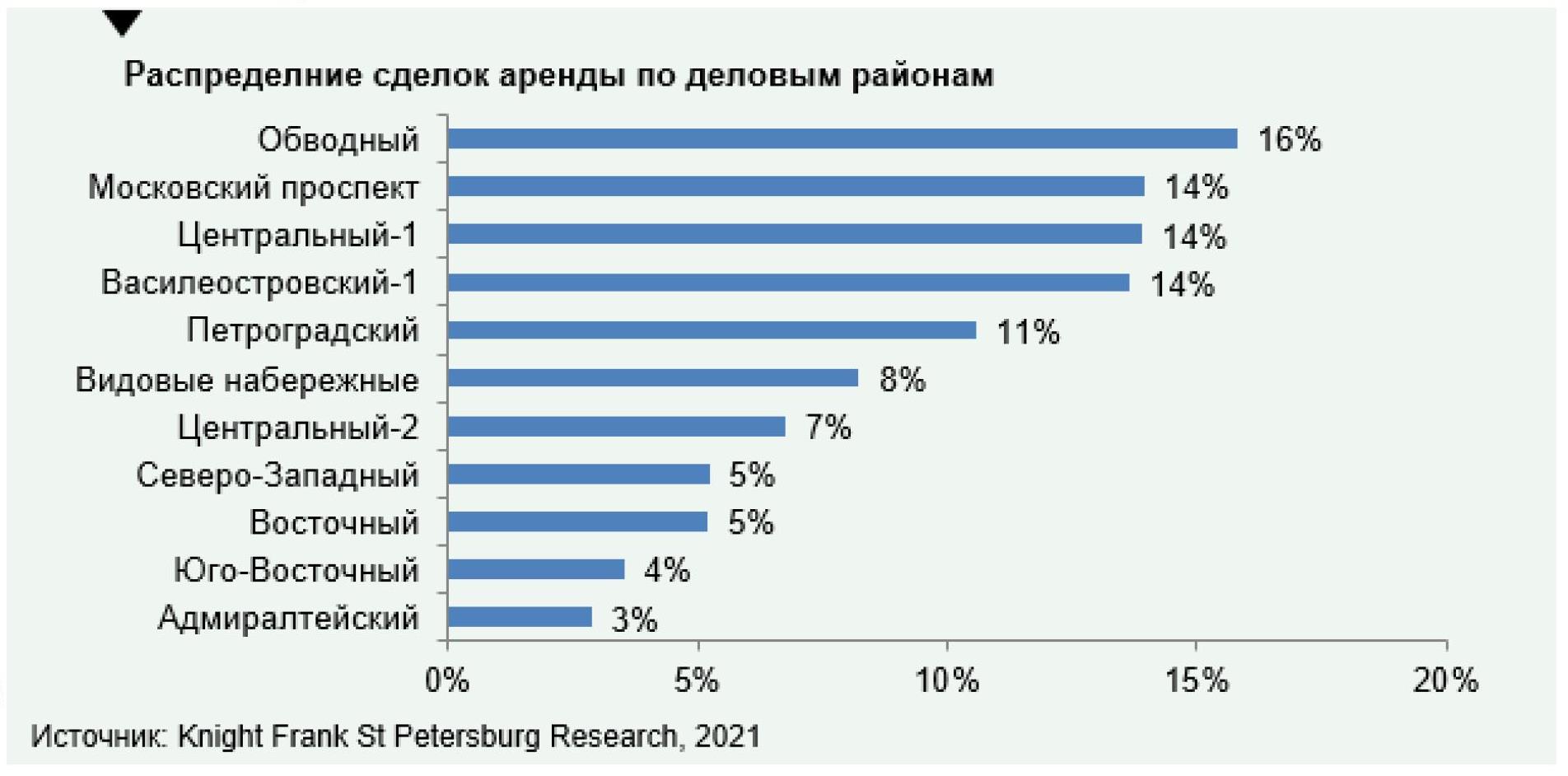

В 2020 г. клиенты в наибольшей степени предпочитали для аренды деловой район «Обводный»: здесь было заключено несколько сделок, крупнейшая из которых относится к нефтегазовому сектору. На деловые районы «Московский проспект», «Центральный-1» и «Василеостровский-1» приходится по 14% от объёма сделок.

По итогам 2020 г. совокупный объём чистого поглощения[1] офисов высокого класса составил 60,7 тыс. м², демонстрируя годовое снижение показателя на 18%. Данный результат является следствием высвобождения площадей арендаторами в течение 2020 г. из-за неопределенной экономической ситуации на фоне пандемии. Наиболее серьезно это отразилось на офисных центрах класса В, где отрицательное поглощение фиксировалось на протяжении всей второй половины 2020 г., достигнув по итогам года величины в размере -26,1 тыс. м². Чистое поглощение в классе А в размере 86,8 тыс. м² сформировалось в большей степени благодаря вводу в эксплуатацию БЦ «Лахта Центр», который будет использоваться для собственных целей.

[1] Чистое поглощение — это показатель, который отражает изменение количества занятых площадей на конец и на начало рассматриваемого периода (квартала или года).

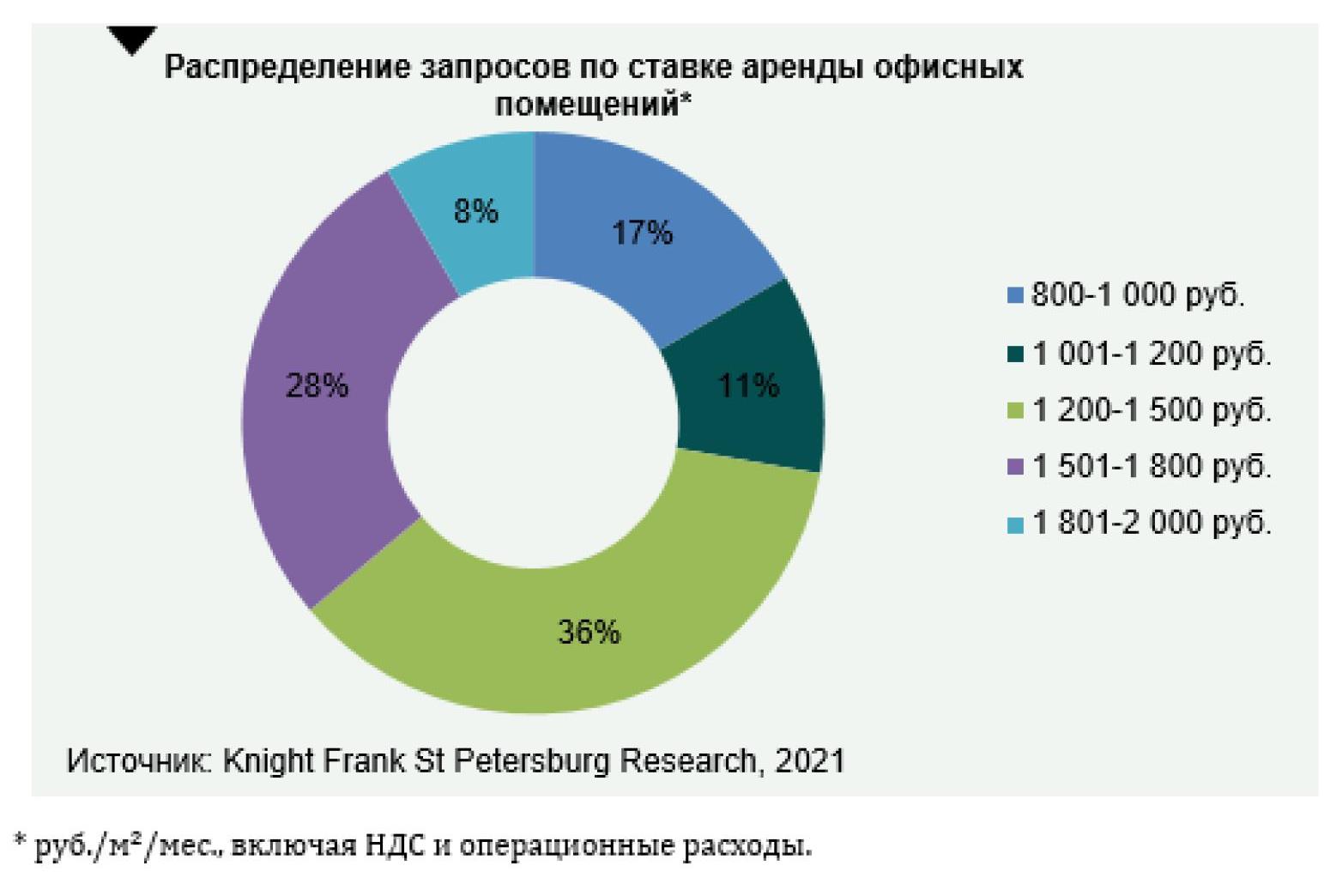

Происходящие на офисном рынке изменения значительно отразились на запросах арендаторов. Подтверждением этому может служить опрос потенциальных арендаторов, который регулярно проводит компания Knight Frank St Petersburg. Результаты опроса показали, что основная часть запросов была ориентирована на бизнес-центры класса В, расположенные в Центральном, Петроградском, Василеостровском и Адмиралтейском районах (60% запросов). При этом основные требования потенциальных арендаторов касались небольших по площади помещений 100–400 м² (33%) или 701–1 200 м² (29%).

Важно отметить, что 64% компаний были ориентированы на диапазон ставок аренды 1 200–1 800 руб. за 1 м²/мес., включая НДС и операционные расходы. При этом потенциальные арендаторы были не готовы платить ставку дороже 2 000 руб. за 1 м²/мес., включая НДС и операционные расходы.

Также для годового обзора был проведен опрос собственников и управляющих компаний бизнес-центров Санкт-Петербурга, который подтверждает стабильную активность спроса на офисные помещения – 63% опрошенных, при этом средняя площадь арендуемых площадей за 2020 г. не изменилась (62%). Помимо этого, 37% управляющих компаний готовы к обсуждению гибких условий при заключении договора. Остальные арендодатели озвучивают стандартные коммерческие условия, соответствующие конкретному офисному зданию.

Среди наиболее распространенных мер по привлечению или удержанию арендаторов – скидки и акции по арендным каникулам, возможность гибких условий размеров индексации, предоставление бесплатных парковочных мест. Возможное снижение арендных ставок готовы рассматривать лишь 25% управляющих компаний.

КОММЕРЧЕСКИЕ УСЛОВИЯ

В течение года отмечались разнонаправленные тенденции изменения ставок аренды, пик роста средневзвешенных ставок пришелся на конец I пол. 2020 г. – 14% и 23% в классах А и В соответственно. Такая динамика была обусловлена появлением качественных и дорогих офисных блоков в премиальных локациях города, в том числе за счёт высвобождения части площадей. Однако во II пол. 2020 г. на фоне увеличения средней вакансии наметилась тенденция снижения арендных ставок в обоих классах – на 8,1% в классе А и на 17,5% в классе В.

Таким образом, по итогам 2020 г. в классе А средневзвешенная арендная ставка увеличилась на 4,4% в сравнении с 2019 г. и составила 2 101 руб./м²/мес. с учетом НДС и операционных расходов. В бизнес-центрах класса В средневзвешенная арендная ставка составила 1 310 руб./м²/мес. с учётом НДС и операционных расходов, что на 1,8% выше показателя 2019 г.

Стоить отметить, что эпидемиологическая обстановка и, как следствие, перевод сотрудников компаний на удаленный вид работы в течение первого полугодия 2020 г., а также увеличение свободного предложения оказали влияние на среднее пообъектное изменение запрашиваемых арендных ставок. Так, в классе А наблюдается среднее пообъектное снижение на 3%, в классе В, напротив, наблюдается увеличение на 2%, некоторые собственники бизнес-центров не готовы к снижению и изменению условий по заключению договоров.

ПРОГНОЗЫ

Совокупный объём офисных площадей, находящихся в стадии строительства и планируемых к вводу в эксплуатацию в 2021 г., составляет около 229 тыс. м². При условии ввода всех бизнес-центров годовые показатели могут превысить итоги 2020 г. более чем в 1,5 раза, таким образом, объём рынка преодолеет отметку в 4,0 млн м². Однако учитывая сдержанную активность девелоперов в 2020 г., влияние на которую оказала пандемия, есть основание полагать, что собственники могут внести корректировки в сроки ввода объектов с целью минимизировать потери.

В структуре строящегося предложения 80% – это спекулятивные офисные площади, при низких показателях поглощения и сдержанном объёме спроса, характерном для 2020 г., на рынке продолжится тенденция увеличения вакантности, особенно заметно это отразится на деловых районах, где собственники помещений сохранят принципиальную позицию и не будут готовы идти на переговоры с клиентами в части обсуждения смягчения условий по арендному договору.

Дальнейшая оптимизация офисных площадей и поиск клиентами наиболее выгодного предложения может привести к квартальным снижениям запрашиваемых арендных ставок, при этом годовые показатели не ожидаются ниже итогов 2020 г.

Активное развитие гибких пространств и коворкингов стимулирует как корпоративных клиентов, так и небольшие компании к рассмотрению возможности аренды альтернативного формата рабочего пространства, нового для рынка Петербурга и актуального в условиях существующих ограничений и удаленной работы сотрудников компаний.

МИХАИЛ ТЮНИН, ЗАМЕСТИТЕЛЬ ГЕНЕРАЛЬНОГО ДИРЕКТОРА KNIGHT FRANK ST PETERSBURG:

«Завершение 2020 года для многих компаний произошло без принятия глобальных решений о переезде или сокращении площадей. Большинство понимает, что «удаленка» стала неотъемлемой частью рабочего процесса. Многие компании планируют оставить на удаленной работе 40–60% сотрудников, вероятнее всего, данная тенденция не приведет к пропорциональному сокращению занимаемых площадей. Положительным является тот факт, что компании понимают необходимость адаптации существующих офисных площадей под новые условия таким образом, чтобы пребывание в офисе для сотрудников было комфортным и безопасным. Для этой цели привлекаются специалисты по разработке, планированию и оптимизации пространства (Workplace Strategy), и, как показывает практика, применение таких решений существенно дешевле, чем переезд или отказ от площадей».

КЛЮЧЕВЫЕ СОБЫТИЯ

- Компания «Охта Групп» презентовала проект преобразования территории бывшей фабрики «Скороход» в пешеходный квартал с торгово-развлекательными центрами, офисами и апартаментами.

- ГК «БестЪ» открыла флагманский проект сети коворкингов – AVENUE PAGE на Аптекарской наб., 18.

- АО «Телерадиокомпания «Петербург» представила проект нового ТРК «Петербург» на Петроградской стороне площадью 92 тыс. м². Здесь планируется новый офисный центр, крытое общественное пространство, на крыше предусмотрены прогулочная зона и вертолётная площадка.

- РАД через торги реализовал знаменитое здание с залами центральных железнодорожных касс на канале Грибоедова общей площадью 9,3 тыс. м².

- Компания «Максидом» представила проект приспособления территории завода им. Калинина на Уральской ул. под многофункциональное пространство, в составе которого появятся офисные площади, торговая часть, объекты общепита и спорта.

- Бизнес-центр «Монблан» продан Российским аукционным домом за 593,4 млн рублей, покупателем выступила компания ООО «Норд Вуд».

- Головной офис холдинга Setl Group переехал в офисное здание Riverside площадью 17,8 тыс. м².

Рынок первичного жилья Москвы демонстрирует тенденции роста. Так, по данным аналитиков «НДВ-Недвижимость», спрос на квартиры в новостройках в мае увеличился на 30 % по сравнению с прошлым годом, а цены, напротив показали отрицательную динамику. Предложение В мае отмечалась высокая деловая активность на рынке первичной недвижимости Москвы. В течение месяца на рынок выходили новые проекты, открывались продажи в корпусах уже известных масштабных проектов, также возобновлялись продажи в ранее «замороженных» проектах. Происходившие изменения послужили причиной увеличения общего объема предложения на рынке новостроек. Согласно данным департамента аналитики и консалтинга компании «НДВ-Недвижимость», относительно прошлого месяца прирост предложения составил 1,1%. За счет постепенного вымывания дешевых квартир в течение предыдущих месяцев на рынке новостроек в мае не осталось предложений со средней стоимостью кв. м по объекту ниже Наибольшую долю (73%) в структуре предложения новостроек занимают объекты, средняя стоимость которых варьируется от *За Источник: «НДВ-Недвижимость» Спрос На фоне майских праздников покупательская активность совокупно за месяц незначительно сократилась. При этом относительно прошлого года спрос на новостройки Москвы увеличился на 30%. Общая структура спроса не претерпела существенных изменений. Так, наиболее востребованными остаются доступные предложения однокомнатных и двухкомнатных квартир, на которые приходится 52% и 33%, соответственно. Доля трехкомнатных и многокомнатных квартир в общей структуре спроса по комнатности не превышает 15%. Источник: «НДВ-Недвижимость» Цены В связи с началом продаж новых объектов на низком этапе строительства и выходом дополнительных объемов в уже реализуемых объектах в мае наблюдалось снижение стоимости кв. м. Средняя стоимость кв. м составила На снижение стоимости кв. м в долларовом эквиваленте помимо изменения структуры предложения существенное влияние оказало колебание курса валют, происходившие в течение месяца. С начала мая стоимость доллара возросла на Источник: «НДВ-Недвижимость» Средняя стоимость кв. м в новостройках эконом-класса не претерпела существенных изменений и составила Источник: «НДВ-Недвижимость» Мнение: - В мае отмечалось оживление на рынке новостроек Москвы - открывались продажи в новых корпусах в уже реализуемых проектах, выходили новые объекты, также выставлялись дополнительные объемы квартир. Так, объем предложения в мае увеличился на 1,1%. На рынке новостроек Москвы в отличие от предыдущих месяцев отсутствуют предложения со средней стоимостью кв. м ниже

.jpg)

.jpg)

В нынешнем году, как полагают участники рынка, строительный сезон не ознаменуется резким ростом цен на цемент. Рост будет, но не такой активный, как, допустим, в прошлом году. Связано это с выходом нового крупного игрока.

В 2011 году рынок цемента России показал устойчивый рост. Отрасль полностью восстановилась после кризиса, нанесшего серьезный удар по цементной промышленности и отбросившего ее на уровень 2005 года.

Прирост в производстве показали практически все цементные заводы России. Кроме того, вышли на рынок и укрепили свои позиции новые производства: завод ЮУГПК на Урале, завод «ЛСР-ЦЕМЕНТ» (предприятие Группы ЛСР) в Ленинградской области. Также в ЦФО закончилось строительство завода «Тула-Цемент», который принадлежит немецкому производителю HeidelbergCement.

По данным Группы ЛСР, за I квартал 2012 года производство цемента в России выросло на 11% по отношению к аналогичному периоду 2011 года. В Санкт-Петербурге и Ленинградской области производство увеличилось на 45% относительно I квартала 2011 года. Скачок вызван наращиванием объемов производства новым цементным заводом Группы ЛСР, построенным с применением наиболее прогрессивного мирового опыта в создании цементных производств, и который начал поставлять продукцию на рынок региона осенью 2011 года. Если в 2011 году доля завода «ЛСР-ЦЕМЕНТ» в этом регионе составила только 3%, то к маю 2012 года она выросла до 15% и продолжает неуклонно увеличиваться.

Иную трактовку дают специалисты исследовательской группы «Решение». Как заявляют они, емкость рынка цемента в СЗФО в натуральном выражении составила в 2011 году до 5 млн тонн, из них до трех четвертей объема приходится на Санкт-Петербург и Ленобласть. 0,7 млн тонн цемента импортируется. «За I квартал 2012 года рынок вырос по сравнению с сопоставимым периодом прошлого года на 14%», – говорят в «Решении».

В объемах потребления цемента также наблюдается рост. В целом по России потребление цемента в 2011 году увеличилось на 13% по отношению к 2010 году, а рынок Санкт-Петербурга и Ленобласти увеличился на 16%. По оценке экспертов «ЛСР-ЦЕМЕНТ», в I квартале 2012 года потребление цемента в Санкт-Петербурге и Ленинградской области составило 726 тыс. тонн, что демонстрирует прирост на 35% относительно I квартала 2011 года (538,6 тыс. тонн). По предварительным расчетам, в Ленинградском регионе потребление цемента в 2012 году может увеличиться по отношению к показателям 2011 года на 12-14%. Таким образом, тенденция к увеличению будет сохраняться.

В 2011 году в целом по России цены на цемент прогнозируемо росли. В строительный сезон увеличившиеся объемы потребления в Центральном и Северо-Западном регионах повлекли за собой увеличение цен у основных поставщиков цемента. Начиная с мая 2011 года цена за тонну цемента стабильно повышалась каждый месяц. Повлиял на рынок и острый дефицит вагонов хоппер-цементовозов, который повлек за собой трудности с отгрузкой цемента на большие расстояния и, как следствие, вызвал рост цен в регионах, испытывающих нехватку цемента. В СЗФО в прошлом году цены на цемент повышались более 5 раз. Также росли и тарифы на доставку по железной дороге. Во второй половине года выход на рынок нового цементного игрока стал сдерживающим фактором в ценообразовании в СЗФО. Эта тенденция сохранится и в 2012 году.

По прогнозам аналитиков завода «ЛСР-ЦЕМЕНТ», к середине строительного сезона цены на цемент в Санкт-Петербурге и Ленобласти увеличатся не более чем на 20% относительно начала 2012 года. В апреле среднерыночная цена за 1 тонну цемента, который отгружается навалом, составила около 3500 рублей. Для сравнения, в прошлом году к середине сезона рост цен составил около 40% относительно начала года.

Основными сдерживающими факторами в ценообразовании на Северо-Западе останутся возросшая конкуренция с выходом на рынок «ЛСР-ЦЕМЕНТ» и риск увеличения объемов импорта из ближнего зарубежья (Латвия, Литва).

В 2012 году стабильный рост цементного рынка сохранится, но будет идти меньшими темпами, нежели в 2010-2011 годах. Прирост ожидается в районе 8-9% по отношению к 2011 году. Это свидетельствует о том, что цементная отрасль выходит на свои докризисные показатели роста 6-7% в год. Спрос на цемент сохранится благодаря большому количеству инвестиционных проектов, реализация которых продолжится в 2012 году, а также государственным программам по увеличению объемов ввода жилья.

Беслан Берсиров, заместитель генерального директора ЗАО «Строительный трест», считает, что появление на рынке нового крупного игрока – завода «ЛСР-ЦЕМЕНТ» – по-хорошему подстегнет конкуренцию и позитивно отразится на ценовой политике производителей и обострит борьбу за качество. «Дефицита цемента в регионе в настоящее время нет. Приобрести его стало гораздо проще: нет нужды искать поставщика или ждать цемент в очереди. Интенсивного роста цен также не наблюдается, а значит, покупатели становятся гораздо требовательнее к производителям. К преимуществам нового завода можно отнести пристальное внимание к вопросам логистики и серьезный контроль качества продукции», – говорит господин Берсиров.

Мнение:

Александр Батушанский, генеральный директор ЗАО «Решение»:

– На цены на цемент пока больше влияют сезонные колебания спроса. Например, с начала этого года по май средняя цена выросла на 6%, несмотря на более активную работу завода Группы ЛСР. Новый игрок, вероятно, сдержит рост цен на цемент, но вряд ли будет способствовать их снижению, так как уменьшение маржи для Группы ЛСР означает увеличение срока окупаемости, а старые игроки в силу меньшей эффективности производства также вряд ли будут готовы вступать в ценовую войну.

Автор: Роман Русаков

"Строительный Еженедельник"©, № (514) от 04.06.2012