Циан: Итоги 2020 года на первичном рынке Санкт-Петербурга и Ленинградской области

1. Спрос ниже прошлогоднего на 6,5%. Обновлен рекорд по числу сделок

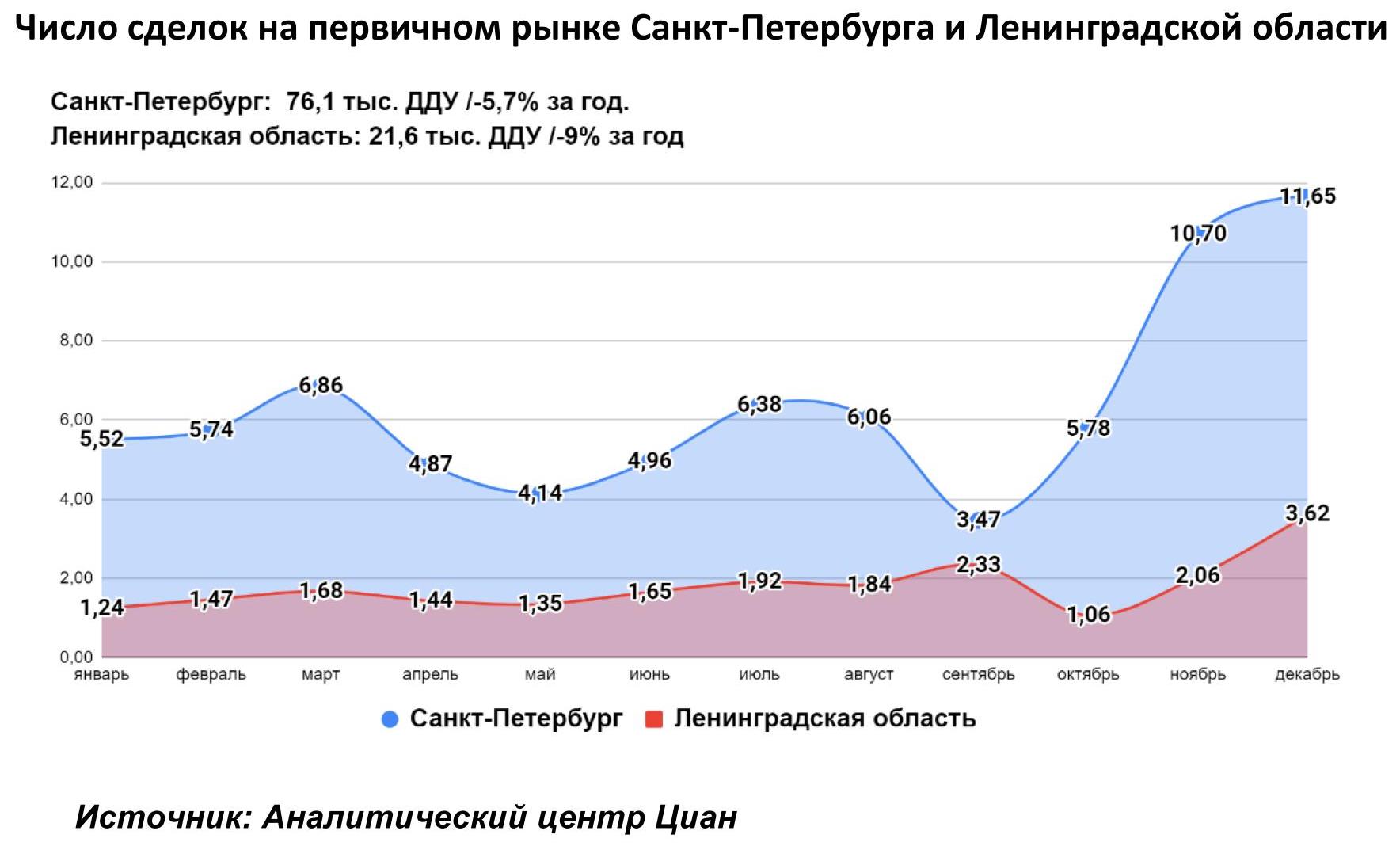

В Санкт-Петербурге и Ленинградской области спрос на новостройки в 2020 году в сравнении с 2019 годом снизился на 6,5% - заключено 97,8 тыс. ДДУ. Падение спроса отмечено и в Санкт-Петербурге (-5,7%, 76,2 тыс. ДДУ), и в Ленинградской области (-9%, 21,6 тыс. ДДУ). Таким образом, на продажи в Санкт-Петербурге пришлось 78% ДДУ. Годом ранее доля была сопоставимой – 77%.

Несмотря на отрицательную динамику, именно в 2020 году был обновлен абсолютный рекорд по числу сделок в месяц за всю историю: суммарно в Санкт-Петербурге и Ленинградской области в ноябре зарегистрировано 12,75 тыс. ДДУ, в декабре – 15,3 тыс. ДДУ, тогда как до этого (в 2019 году и ранее) максимальные месячные показатели находились на уровне 10 тыс. сделок.

Такая динамика связана не только с высокой активностью покупателей, но и сменой региональным Росреестром программного обеспечения, что способствовало формированию отложенного спроса и «очереди» ДДУ на регистрацию.

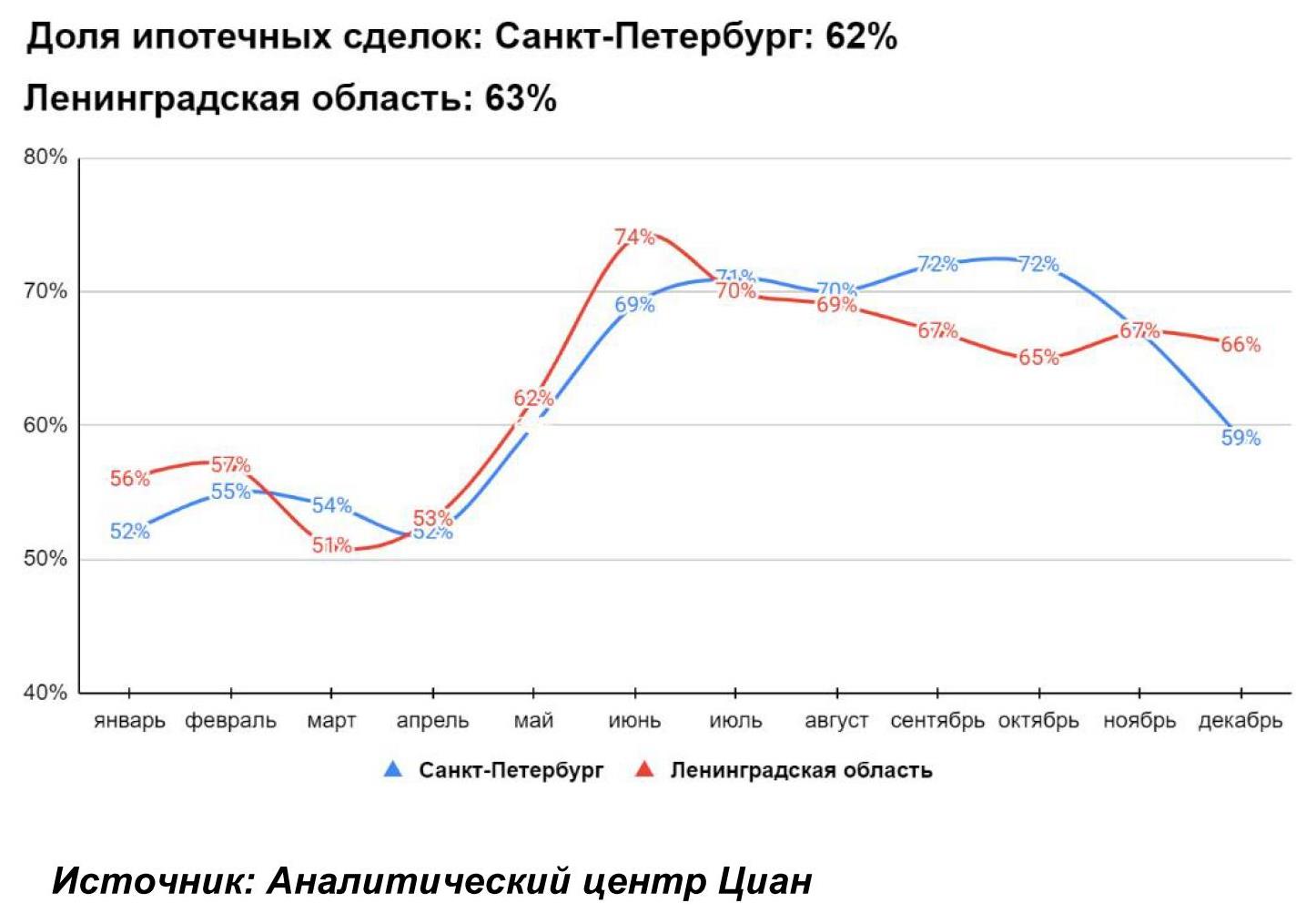

2. 63% сделок на первичном рынке прошло в ипотеку

В 2020 году 63% сделок Петербургской агломерации прошли в ипотеку против 50% по итогам 2019 года. В Санкт-Петербурге доля ипотечных сделок – 62% (в 2019 году – 49%), в Ленинградской области – 63% (в 2019 году – 54%). В отдельные месяцы доля ипотечных сделок находилась на уровне 70-74%, однако в четвертом квартале показатель стабилизировался и показывает минимальное снижение.

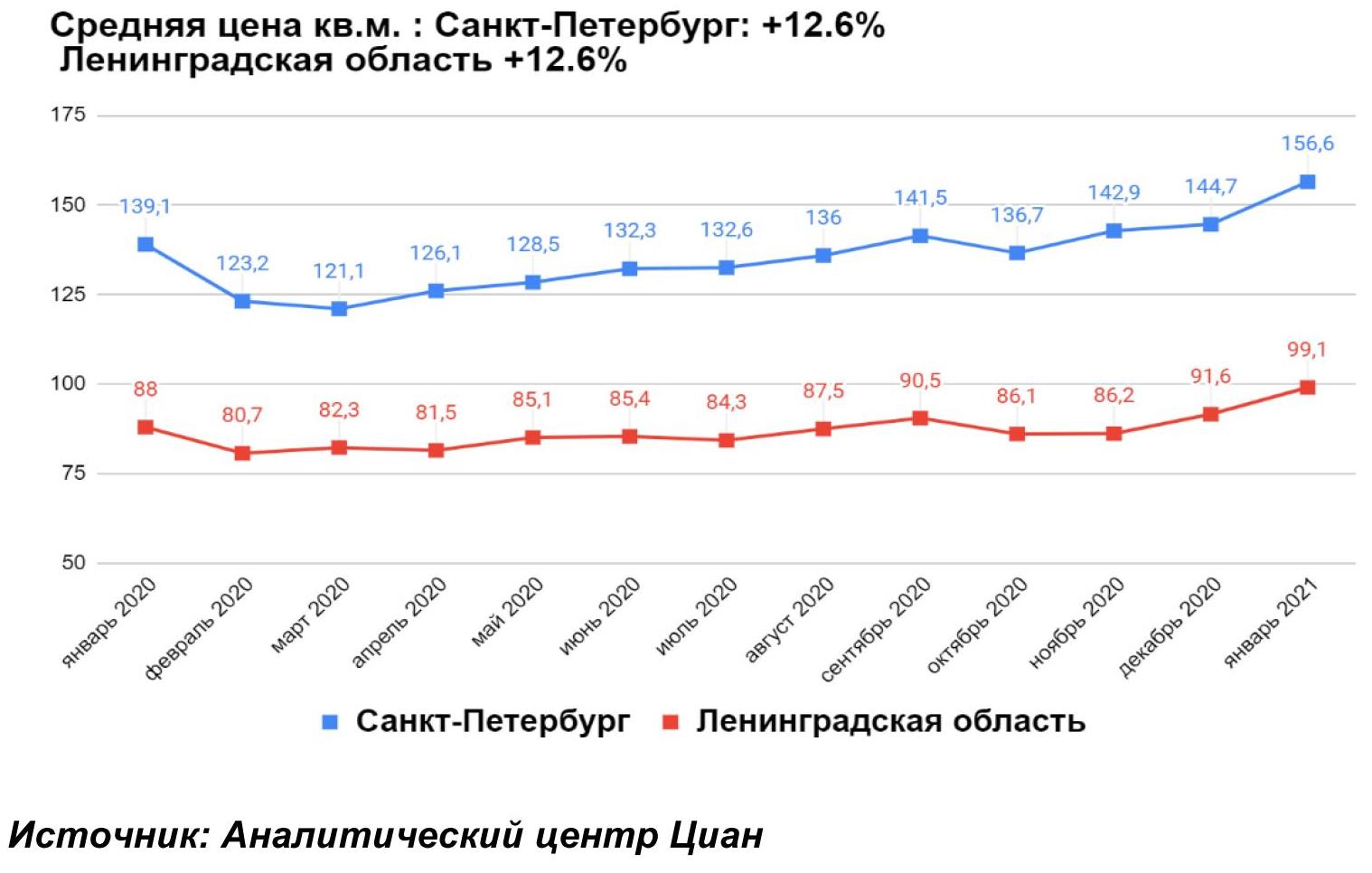

3. Средняя стоимость кв. м увеличилась на 12,6%.

Средняя стоимость квадратного метра на первичном рынке Санкт-Петербурга достигла 156,6 тыс. рублей. За год (относительно января 2020 года) рост - на 12,6%. Аналогичный прирост стоимости – и в Ленинградской области (+12,6% - до 99,1 тыс. рублей). В течение года снижение цен было отмечено в начале года, во время ограничительных мер. Однако уже с мая (после старта программы льготного кредитования) средняя стоимость квадратного метра показывает планомерный рост.

4. Застройщики вывели в продажу в два раза меньше квартир и апартаментов

Девелоперская активность в 2020 году оказалась существенно ниже, чем в предыдущие годы. На рынке новостроек агломерации Санкт-Петербурга суммарная площадь в «новинках» (стартовавших проектах) составила порядка 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Высокая активность девелоперов наблюдалась в 2018-начале 2019 года, когда новые проекты выводились в продажу, в том числе, чтобы соответствовать по стадии готовности и доле проданного жилья старым правилам (без использования эскроу-счетов). Поправки в 214-ФЗ вызвали снижение по объему вывода новых объектов, поскольку многие из них стартовали заранее. К тому же снижается число выданных разрешений на строительство, что также становится причиной снижения количества “новинок”.

Суммарная площадь жилых помещений в новых корпусах, выведенных в реализацию в 2016-2020 гг., млн кв. м.

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Санкт-Петербург |

2,7 |

4,2 |

5,7 |

7 |

3,7 |

|

Ленинградская область |

1,2 |

2,1 |

1,7 |

1,7 |

1 |

Источник: Аналитический центр Циан

Текущий объем предложения на первичном рынке Санкт-Петербурга – 34,9 тыс. квартир и апартаментов. Ленинградской области – 11,3 тыс. лотов

4. Девелоперы нарастили выручку, несмотря на падение сделок

Выручка девелоперов Санкт-Петербурга и Ленинградской области в 2020 году составила 479 млрд рублей – на 10,9% выше, чем в прошлом году. Несмотря на падение спроса, за счет роста цен выручку удалось увеличить. И в Санкт-Петербурге и Ленинградской области выручка девелоперов выросла за год сопоставимо – на уровне 11%. Основная ее часть была сгенерирована за счет продаж проектов в Санкт-Петербурге: 84,4%.

Выручка девелоперов

|

|

2019 |

2020 |

Динамика |

|

Санкт-Петербург |

364,8 |

404,6 |

10,9% |

|

Ленинградская область |

67,1 |

74,5 |

11,0% |

|

Санкт-Петербург +ЛО |

431,9 |

479 |

10,9% |

Источник: Аналитический центр Циан

Топ-10 застройщиков сгенерировали 60% всей выручки от продажи строящегося жилья Санкт-Петербурга и Ленинградской области. Лидер продаж: компания Setl City, сформировавший почти четверть всей выручки.

Рейтинг застройщиков Санкт-Петербурга и Ленинградской области по объемам выручки в 2020 году

|

Застройщик |

Выручка, млрд рублей |

Доля рынка |

|

|

1 |

Setl City |

98,5 |

23% |

|

2 |

Группа ЛСР |

53,3 |

12% |

|

3 |

Эталон-Инвест |

27,4 |

6% |

|

4 |

ЦДС |

26,6 |

6% |

|

5 |

Аквилон-Инвест |

15,6 |

4% |

|

6 |

Главстрой Девелопмент |

15,4 |

4% |

|

7 |

Полис ГК |

13,1 |

3% |

|

8 |

КВС |

12,7 |

3% |

|

9 |

Строительный трест |

12,4 |

3% |

|

10 |

Glorax |

12,2 |

3% |

Источник: Аналитический центр Циан

- Самые востребованные новостройки Петербургской агломерации

На 10 проектов Санкт-Петербурга с лучшими продажами пришлось 36% всех сделок. Ленинградской области – 47%.

|

Санкт-Петербург |

Ленинградская область |

||||||

|

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

1 |

Чистое небо |

543 |

4,1 |

1 |

Северный (Мурино) |

120 |

3,5 |

|

2 |

Солнечный город |

439 |

3,6 |

2 |

Мой мир |

108 |

2,3 |

|

3 |

Северная Долина |

292 |

3,6 |

3 |

Ясно Янино |

99 |

3,4 |

|

4 |

Цветной город |

254 |

4,8 |

4 |

ID Мурино |

99 |

3,9 |

|

5 |

Зеленый квартал |

203 |

4,0 |

5 |

Авиатор (Всеволожский район) |

95 |

2,8 |

|

6 |

Полис на Комендантском |

153 |

6,5 |

6 |

Энфилд |

85 |

4,7 |

|

7 |

Шуваловский |

140 |

3,6 |

7 |

Новое Горелово |

80 |

4,1 |

|

8 |

Приморский квартал |

128 |

4,6 |

8 |

Ветер перемен |

74 |

2,8 |

|

9 |

АртЛайн |

109 |

5,9 |

9 |

Урбанист |

62 |

2,6 |

|

10 |

Стрижи в Невском |

109 |

6,7 |

10 |

Цвета радуги |

59 |

2,7 |

Источник: Аналитический центр Циан

В расчетах учитывались зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физлица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.

Консалтинговая компания Astera St.Petersburg подготовила краткий предварительный обзор итогов основных сегментов рынка коммерческой недвижимости Санкт-Петербурга за

Консалтинговая компания Astera St.Petersburg подготовила краткий предварительный обзор итогов основных сегментов рынка коммерческой недвижимости Санкт-Петербурга за

Рынок офисной недвижимости

В 2008 году было введено в эксплуатацию 355 тыс.кв.м, при чем практически все из них были введены в первых трех кварталах. Из 355 тыс.кв.м офисов, введенных в 2008 году, БЦ класса «А» и «В» занимают примерно равные доли, с небольшим преобладаем БЦ класса «В».

Общий объем предложения качественных офисных площадей на конец 2008 года составил около 1 755 тыс.кв.м.

Наиболее крупные офисные проекты, введенные в 2008 году:

ü 2-я очередь «Бенуа» (12 000 кв.м) на Свердловской наб. Класс «А».

ü «Сенатор» (2-я очередь, 11 000 кв.м) на 18-й линии В.О. Класс «А».

ü Renaissance Plaza (38 800 кв.м) на ул. Марата. Класс «А».

ü «Линкор» (23 500 кв.м) на Петроградской наб. Класс «А».

ü «Авеню» (21 000 кв.м) на Аптекарской наб. Класс «В».

ü «Пальмира» (25 000 кв.м) на пл. Конституции. Класс «В».

По итогам 2008 года из всего заявленного к вводу объему офисных площадей - около 180 тыс. кв.м не было введено в эксплуатацию.

«Эталон-ЛенспецСМУ» остановила строительство двух бизнес-центров (60 тыс.кв.м и 18 тыс.кв.м), для которых уже были вырыты котлованы. Те же проекты, которые сейчас строятся, в большинстве случаев будут завершены и введены, но с корректировками сроков. Большинство проектов, находящихся на ранних и первоначальных стадиях реализации – заморожены.

По итогам 2008 года арендные ставки в бизнес – центрах составили:

ü Класс «А» - 1600 - 2000 руб./кв.м/мес., вкл. НДС

ü Класс «В» - 1300 - 1500 руб./кв.м/мес., вкл. НДС

ü Класс «С» - 700 - 850 руб./кв.м/мес., вкл. НДС

Рынок торговой недвижимости:

В 2008 году было введено 364 тыс.кв.м. Большинство из них введено в первые три квартала 2008 года. Общий объем предложения на конец года составил около 3 639 тыс.кв.м.

Наиболее крупные торговые объекты, введенные в 2008 году:

ü Торгово-развлекательный комплекс «Феличита» (83 тыс.кв.м) на ул. Коллонтай (девелопер - ООО «Макромир»)

ü Торговый комплекс «Атлантик-Сити» (50 тыс.кв.м) на ул. Савушкина (девелопер – компания «Атлантик»)

ü Торгово-развлекательный комплекс «Атмосфера» (47 тыс.кв.м) на Комендантской пл. (девелопер – компания «Адамант»)

ü 1-я очередь торгового комплекса «Северный Молл» (43 тыс.кв.м) на пр. Культуры (девелопер – компания Meinl European Land)

Также можно отметить, что проекты, которые сейчас строятся, в большинстве случаев будут завершены и введены, но с корректировками сроков. Большинство проектов, находящихся на ранних и первоначальных стадиях реализации – заморожены.

Рынок складской недвижимости:

В 4 кв. 2008 года из заявленных 1 308 655 кв.м в эксплуатацию было введено только 63 625 кв.м. Всего за 2008 год было введено 230 395 кв.м складских комплексов классов «А» и «В», что составляет всего лишь 15% от общего объема площадей, заявленных к вводу в 2008 году.

Такой низкий показатель связан с влиянием финансового кризиса на рынок складской недвижимости в целом, и складского сектора в частности. Большинство крупных проектов были заявлены к вводу в 4 кв. 2008 года, но сложности с финансирование заставили девелоперов перенести сроки.

Например, не была введена 1-ая очередь логистического парка «Колпино»,общей площадью 210 672 кв.м; 2-ая очередь складского комплекса MLP «Уткина Заводь» - 138 000 кв.м. Таким образом, сроки ввода данных объектов перенесены на 2-3 кв.

Для второй половины

К вводу в 2009 году заявлено 1 576 448 кв.м качественных складских площадей. Какие конкретно проекты будут заморожены или не будут реализованы – сейчас сказать достаточно сложно. Должны быть завершены проекты, находящиеся на финальной стадии строительства, сроки ввода которых были перенесены с конца 2008 года на 2009 год, а также отдельные очереди крупных проектов.

Что касается перспектив дальнейшего развития рынка складской недвижимости – финансовый кризис, безусловно, парализует его развитие. Возможно незначительное падение спроса, в связи с трудностями производственных, логистических и торговых компаний – основных арендаторов складских площадей. Но данное падение спроса будет сопоставимо с сокращением предложения складских площадей.

2008 г

2008 г

С августа

Таблица 1. Некоторые макроэкономические показатели изменения состояния экономики РФ за

Показатель | 2007 | 2008 |

Объем строительства жилья в России за год, млн. кв. м* | 60,4 | 61 |

Рост объемов строительства жилья в России (к предыдущему году)* | 19,4% | 1,0% |

Объем строительства жилья в Москве за год, млн. кв. м* | 4,8 | 3,9 |

Индекс промышленного производства, ноябрь к ноябрю предыдущего года | 105,3% | 91,3% |

Индекс оборота розничной торговли, ноябрь к ноябрю предыдущего года | 116,4% | 108,0% |

Число безработных, ноябрь, млн. человек | 4,2 | 5 |

Реальные располагаемые денежные доходы, ноябрь к ноябрю предыдущего года | 115,5% | 93,8% |

Инфляция (индекс потребительских цен) за год | 11,9% | 13,3% |

Средняя ставка по ипотечным кредитам в рублях на конец года | 12% | 18% |

Курс доллара на конец года (31 декабря) | 24,54 | 29,39 |

Средние ставки по кредитам нефинансовым организациям и депозитам населения в российских рублях, % годовых, в ноябре | 11% | 15,2% |

Использованы данные Росстата, Министерства экономики РФ, Центрального Банка

*Предварительная оценка для

Резкое снижение курса доллара позволило ряду экспертов и аналитиков говорит о падении цен на жилье и в Москве, однако в пересчете на национальную валюту, цены так до конца года и держались в диапазоне 150-160 тыс. рублей за

Для жителей регионов России реальное снижение цен в рублях не выглядит облегчением в решении квартирного вопроса. Именно они первыми и в большей степени столкнулись с падением доходов, производственными отпусками и сворачиванием рынка ипотечного кредитования. К концу

В 12 изученных специалистами аналитического центра GED Analytics крупнейших российских городах снижение цен на вторичном рынке за год составило 13,3% в долларах. Однако, если перейти на национальную валюту, то окажется, что цены выросли на 5%. Максимальное снижение цен за год произошло в Красноярске – почти на 15% в рублях (30% в долларах). Больше всего выросли цены в Нижнем Новгороде – на 23% в рублях (3% в долларах). Но до московских «рекордов» крупным региональным городам не хватает более 10%. За год прирост цены квадратного метра в столице составил 40% в рублях и 17% в долларах.

Диаграмма 1. Прирост стоимости жилья на вторичном рынке 14 крупнейших российских городов за

По мнению специалистов аналитического центра GED Analytics снижение цен на вторичном (так же как и на первичном рынке) в 2009 году под влиянием неблагоприятной макроэкономической ситуации продолжится. В зависимости от региона максимальное падение может достигнуть 20-40% в рублях от текущих цен. Например, в Москве, прогнозируемый уровень цен – 110 тыс. рублей за кв. м. Снижение цен затронет в первую очередь регионы с большими объемами строительства нового жилья. Также оно коснется городов, где цены росли наиболее интенсивно – Нижний Новгород, Челябинск, Ростов-на-Дону, Волгоград.

Диаграмма 2. Изменение стоимости жилья на вторичном рынке 14 крупнейших российских городов в рублях за

Диаграмма 3. Изменение стоимости жилья на вторичном рынке 14 крупнейших российских городов в долларах за

Материал предоставлен Аналитическим центром GED Analytics