Циан: Итоги 2020 года на первичном рынке Санкт-Петербурга и Ленинградской области

1. Спрос ниже прошлогоднего на 6,5%. Обновлен рекорд по числу сделок

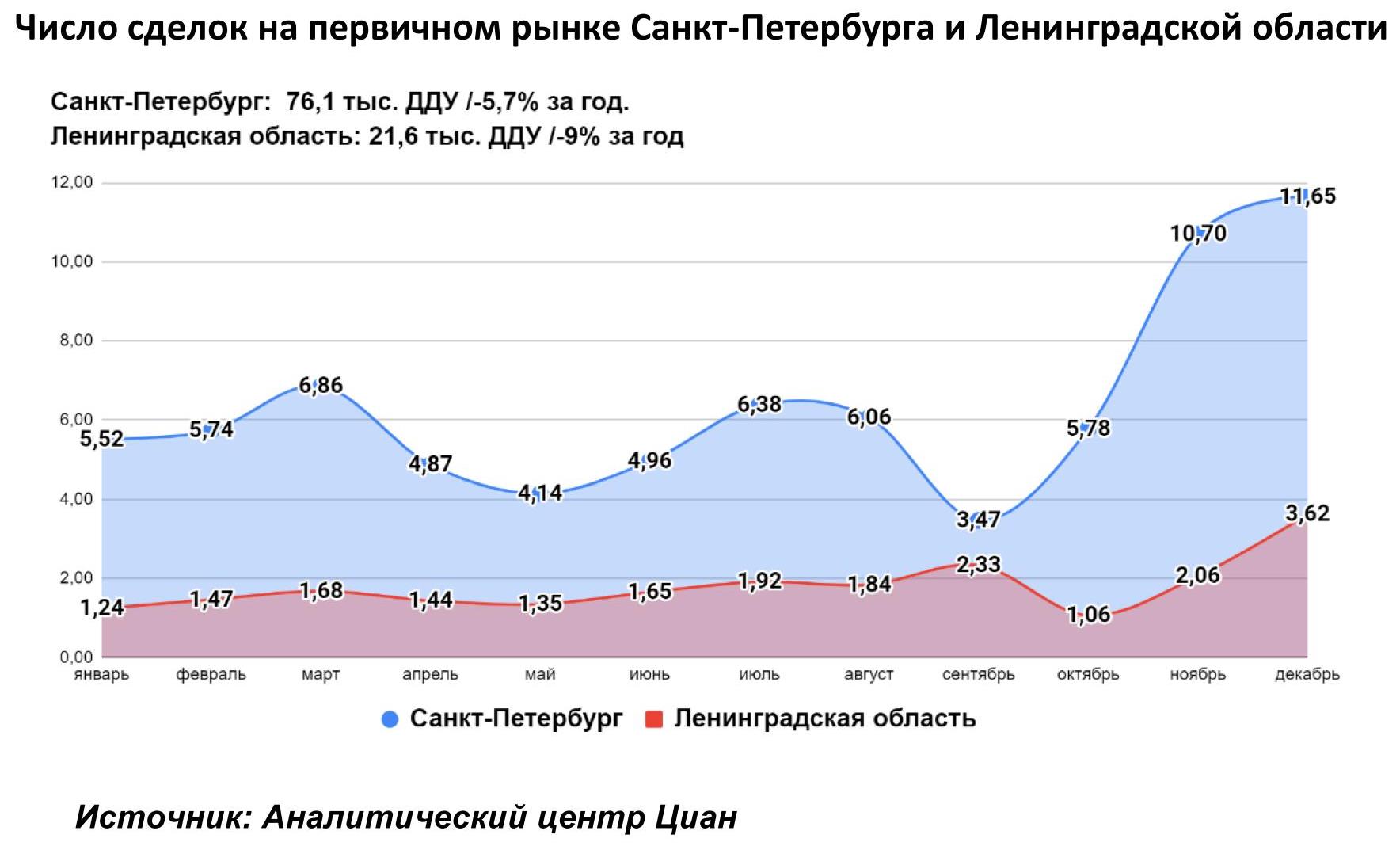

В Санкт-Петербурге и Ленинградской области спрос на новостройки в 2020 году в сравнении с 2019 годом снизился на 6,5% - заключено 97,8 тыс. ДДУ. Падение спроса отмечено и в Санкт-Петербурге (-5,7%, 76,2 тыс. ДДУ), и в Ленинградской области (-9%, 21,6 тыс. ДДУ). Таким образом, на продажи в Санкт-Петербурге пришлось 78% ДДУ. Годом ранее доля была сопоставимой – 77%.

Несмотря на отрицательную динамику, именно в 2020 году был обновлен абсолютный рекорд по числу сделок в месяц за всю историю: суммарно в Санкт-Петербурге и Ленинградской области в ноябре зарегистрировано 12,75 тыс. ДДУ, в декабре – 15,3 тыс. ДДУ, тогда как до этого (в 2019 году и ранее) максимальные месячные показатели находились на уровне 10 тыс. сделок.

Такая динамика связана не только с высокой активностью покупателей, но и сменой региональным Росреестром программного обеспечения, что способствовало формированию отложенного спроса и «очереди» ДДУ на регистрацию.

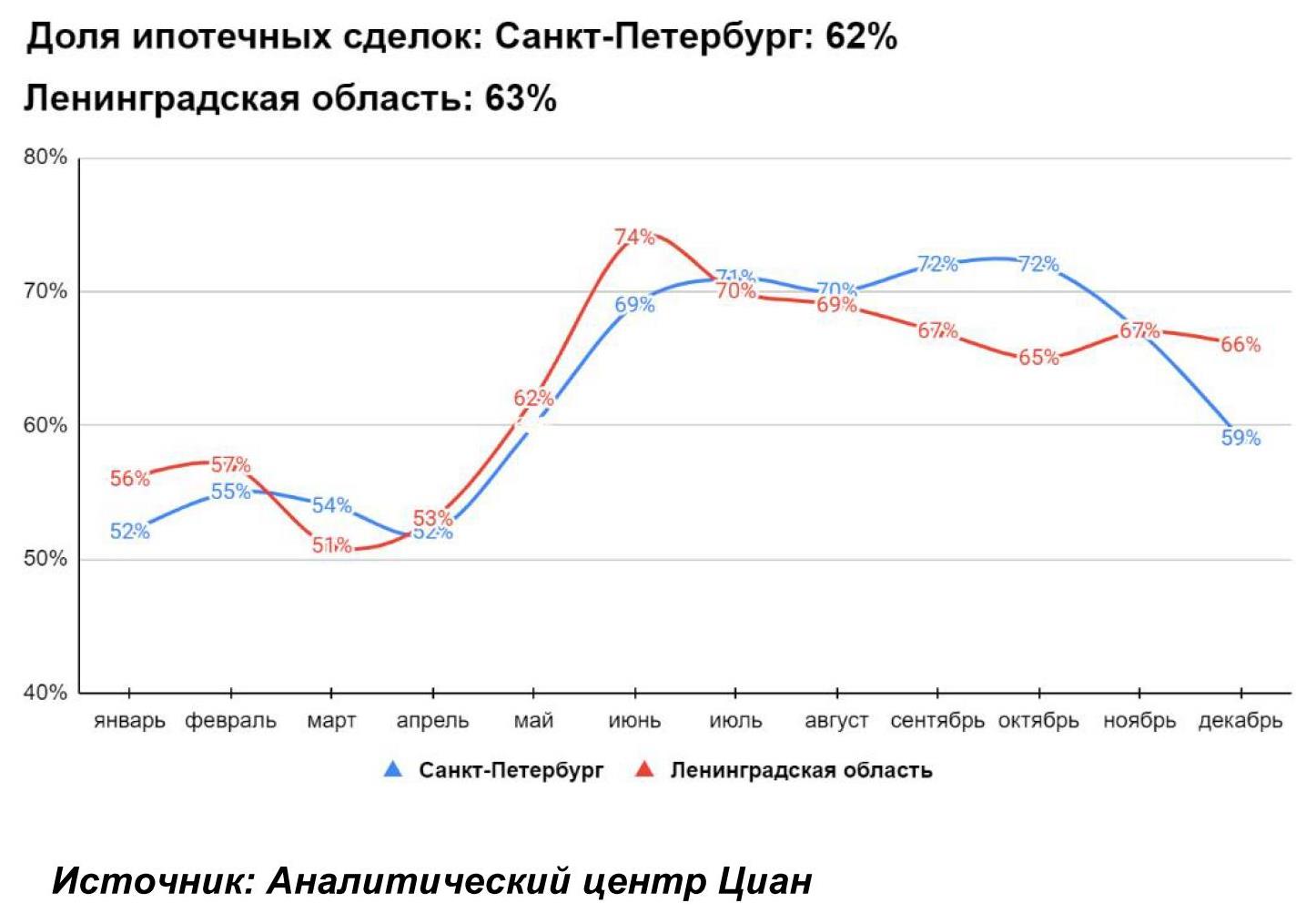

2. 63% сделок на первичном рынке прошло в ипотеку

В 2020 году 63% сделок Петербургской агломерации прошли в ипотеку против 50% по итогам 2019 года. В Санкт-Петербурге доля ипотечных сделок – 62% (в 2019 году – 49%), в Ленинградской области – 63% (в 2019 году – 54%). В отдельные месяцы доля ипотечных сделок находилась на уровне 70-74%, однако в четвертом квартале показатель стабилизировался и показывает минимальное снижение.

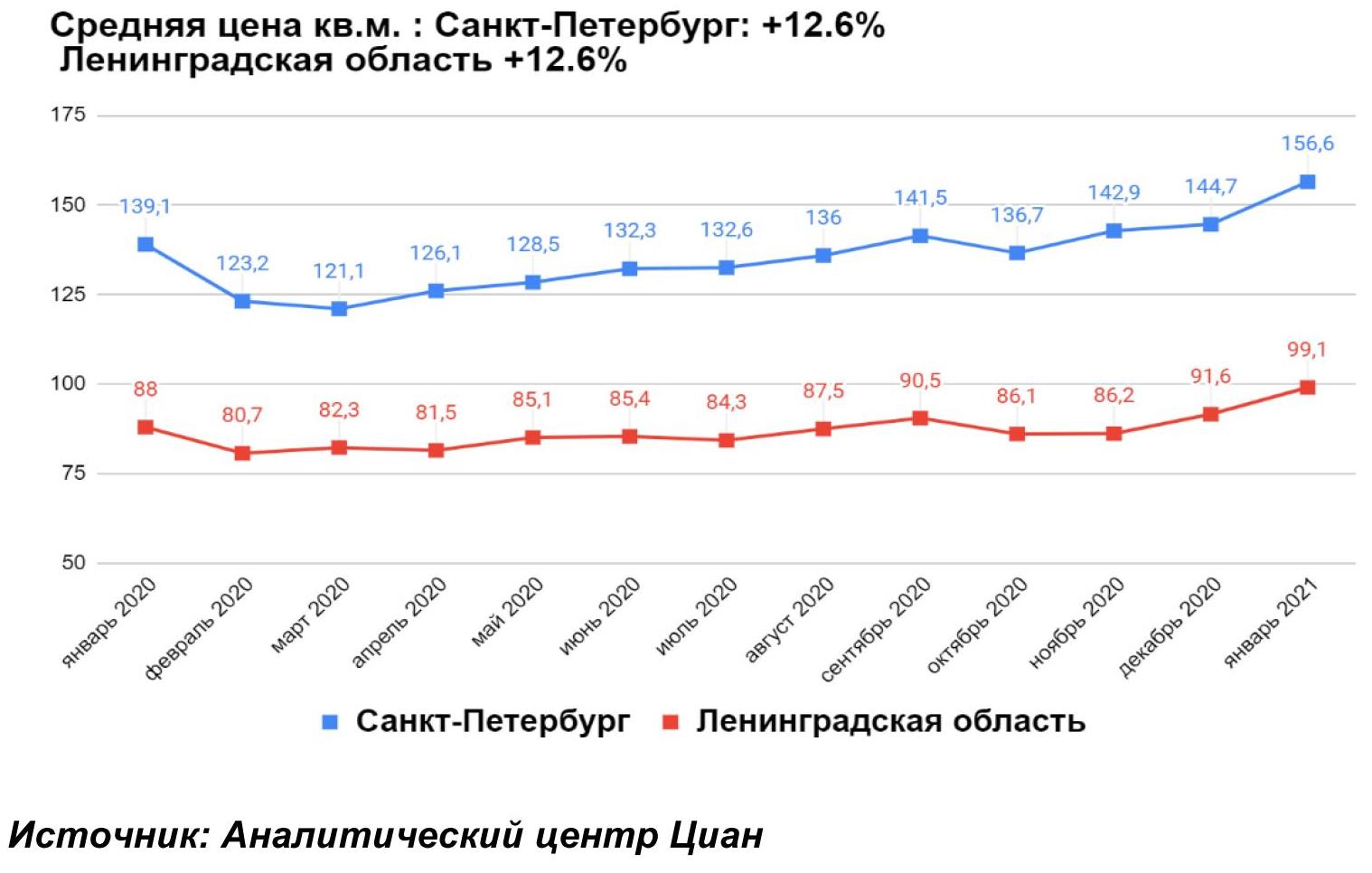

3. Средняя стоимость кв. м увеличилась на 12,6%.

Средняя стоимость квадратного метра на первичном рынке Санкт-Петербурга достигла 156,6 тыс. рублей. За год (относительно января 2020 года) рост - на 12,6%. Аналогичный прирост стоимости – и в Ленинградской области (+12,6% - до 99,1 тыс. рублей). В течение года снижение цен было отмечено в начале года, во время ограничительных мер. Однако уже с мая (после старта программы льготного кредитования) средняя стоимость квадратного метра показывает планомерный рост.

4. Застройщики вывели в продажу в два раза меньше квартир и апартаментов

Девелоперская активность в 2020 году оказалась существенно ниже, чем в предыдущие годы. На рынке новостроек агломерации Санкт-Петербурга суммарная площадь в «новинках» (стартовавших проектах) составила порядка 4,7 млн кв. м – почти в два раза ниже (-45%), чем в 2019 году (8.7 млн кв. м). Более низкий показатель по выводу в продажу нового жилья фиксировался в 2016 году (3,9 млн кв. м «новинок»).

Высокая активность девелоперов наблюдалась в 2018-начале 2019 года, когда новые проекты выводились в продажу, в том числе, чтобы соответствовать по стадии готовности и доле проданного жилья старым правилам (без использования эскроу-счетов). Поправки в 214-ФЗ вызвали снижение по объему вывода новых объектов, поскольку многие из них стартовали заранее. К тому же снижается число выданных разрешений на строительство, что также становится причиной снижения количества “новинок”.

Суммарная площадь жилых помещений в новых корпусах, выведенных в реализацию в 2016-2020 гг., млн кв. м.

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Санкт-Петербург |

2,7 |

4,2 |

5,7 |

7 |

3,7 |

|

Ленинградская область |

1,2 |

2,1 |

1,7 |

1,7 |

1 |

Источник: Аналитический центр Циан

Текущий объем предложения на первичном рынке Санкт-Петербурга – 34,9 тыс. квартир и апартаментов. Ленинградской области – 11,3 тыс. лотов

4. Девелоперы нарастили выручку, несмотря на падение сделок

Выручка девелоперов Санкт-Петербурга и Ленинградской области в 2020 году составила 479 млрд рублей – на 10,9% выше, чем в прошлом году. Несмотря на падение спроса, за счет роста цен выручку удалось увеличить. И в Санкт-Петербурге и Ленинградской области выручка девелоперов выросла за год сопоставимо – на уровне 11%. Основная ее часть была сгенерирована за счет продаж проектов в Санкт-Петербурге: 84,4%.

Выручка девелоперов

|

|

2019 |

2020 |

Динамика |

|

Санкт-Петербург |

364,8 |

404,6 |

10,9% |

|

Ленинградская область |

67,1 |

74,5 |

11,0% |

|

Санкт-Петербург +ЛО |

431,9 |

479 |

10,9% |

Источник: Аналитический центр Циан

Топ-10 застройщиков сгенерировали 60% всей выручки от продажи строящегося жилья Санкт-Петербурга и Ленинградской области. Лидер продаж: компания Setl City, сформировавший почти четверть всей выручки.

Рейтинг застройщиков Санкт-Петербурга и Ленинградской области по объемам выручки в 2020 году

|

Застройщик |

Выручка, млрд рублей |

Доля рынка |

|

|

1 |

Setl City |

98,5 |

23% |

|

2 |

Группа ЛСР |

53,3 |

12% |

|

3 |

Эталон-Инвест |

27,4 |

6% |

|

4 |

ЦДС |

26,6 |

6% |

|

5 |

Аквилон-Инвест |

15,6 |

4% |

|

6 |

Главстрой Девелопмент |

15,4 |

4% |

|

7 |

Полис ГК |

13,1 |

3% |

|

8 |

КВС |

12,7 |

3% |

|

9 |

Строительный трест |

12,4 |

3% |

|

10 |

Glorax |

12,2 |

3% |

Источник: Аналитический центр Циан

- Самые востребованные новостройки Петербургской агломерации

На 10 проектов Санкт-Петербурга с лучшими продажами пришлось 36% всех сделок. Ленинградской области – 47%.

|

Санкт-Петербург |

Ленинградская область |

||||||

|

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

Проект |

Среднее кол-во сделок в месяц |

Средний бюджет сделки, млн. р |

|

1 |

Чистое небо |

543 |

4,1 |

1 |

Северный (Мурино) |

120 |

3,5 |

|

2 |

Солнечный город |

439 |

3,6 |

2 |

Мой мир |

108 |

2,3 |

|

3 |

Северная Долина |

292 |

3,6 |

3 |

Ясно Янино |

99 |

3,4 |

|

4 |

Цветной город |

254 |

4,8 |

4 |

ID Мурино |

99 |

3,9 |

|

5 |

Зеленый квартал |

203 |

4,0 |

5 |

Авиатор (Всеволожский район) |

95 |

2,8 |

|

6 |

Полис на Комендантском |

153 |

6,5 |

6 |

Энфилд |

85 |

4,7 |

|

7 |

Шуваловский |

140 |

3,6 |

7 |

Новое Горелово |

80 |

4,1 |

|

8 |

Приморский квартал |

128 |

4,6 |

8 |

Ветер перемен |

74 |

2,8 |

|

9 |

АртЛайн |

109 |

5,9 |

9 |

Урбанист |

62 |

2,6 |

|

10 |

Стрижи в Невском |

109 |

6,7 |

10 |

Цвета радуги |

59 |

2,7 |

Источник: Аналитический центр Циан

В расчетах учитывались зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступают физлица, заключившие розничные сделки (не более 5 жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.

Предложение на рынке офисной недвижимости Петербурга по-прежнему превышает спрос, несмотря на значительное снижение объема ввода новых площадей. В сегменте индустриально-складской недвижимости, напротив, наблюдается рост активности арендаторов.

В настоящее время предложение на рынке офисной недвижимости Петербурга составляет порядка 1,9 млн. кв. м. При существующем уровне спроса порядка 300 тысяч кв. м качественных офисных площадей оказываются незаполненными.

По сравнению с аналогичным периодом 2009 г., снижение объема ввода бизнес-центров в Санкт-Петербурге составило более 50%. Так, если весной 2009 г. было введено в эксплуатацию 67,2 тысячи кв. метров качественных офисных площадей, то в 2010 г. этот показатель составил всего 33,1 тысячи кв. м.

В настоящее время предложение на рынке офисной недвижимости распределяется в следующей пропорции:

· Бизнес-центры класса А – 21%

· Бизнес-центры класса В и В+ – 49 %

· Бизнес-центры класса С – 30%

«По сравнению с концом прошлого года изменился уровень заполняемости бизнес-центров класса А, В+ и В, - приводит статистику управляющий партнер ARIN Commercial Real Estate Services Кайл Патчинг. – Заполняемость офисов класса А снизилась на 8%, класса В, наоборот, выросла на 7%. Это указывает на то, что процесс миграции арендаторов, начавшийся в I квартале 2009 года, пока не завершен, и компании продолжают политику снижения издержек, несмотря на стабилизацию экономической ситуации в стране».

Борьба за арендатора выражается в продолжающемся снижении арендных ставок на качественную офисную недвижимость. Класс А подешевел на 5% по отношению к началу года, снижение размера арендной ставки в классе В составило 3%. В настоящее время средний размер арендной платы составляет 1195 и 895 рублей за кв. метр в месяц в бизне-центрах класса А и В соответственно.

«В настоящее время в Петербурге формируется новый сегмент офисной недвижимости, по качеству превосходящий класс А. Условно его можно обозначить как класс «Премиум», - подчеркивает Кайл Патчинг. – Образцами этого нового класса деловой недвижимости можно назвать бизнес-центр «Боллоев» и проект «Quattro Corti» - по степени технической оснащенности, уровню предоставления сервисных услуг и, конечно, уникальной локации – в самом сердце Петербурга». Эти бизнес-центры оказываются вне общей тенденции. Здесь, наоборот, наблюдается постепенное повышение арендных ставок в зависимости от уровня заполняемости офисных площадей.

Емкость рынка складской недвижимости Петербурга в настоящее время оценивается в размере 1,57 млн кв. метров. «Обеспеченность складскими площадями при этом составляет

Основным трендом последних месяцев является активизация арендаторов индустриально-складской недвижимости и, как следствие, повышение уровня заполняемости логистических комплексов. «По нашим данным за первые пять месяцев текущего года было сдано в аренду более 100 тыс. кв. метров складских и промышленных площадей, - подчеркивает Кайл Патчинг. – Судя по количеству поступающих заявок на подбор недвижимости в данном сегменте, можно прогнозировать значительный потенциал роста рынка промышленной и складской недвижимости до конца 2010 года».

Материал предоставлен АРИН

Специалисты аналитического департамента компании «НДВ-Недвижимость» по результатам исследования подготовили краткий обзор положения на первичном рынке жилья Москвы в мае 2010 г.

Характеристика рынка

Количество квартир, выставленных на продажу на первичном рынке жилья Москвы в мае, составило около 13472. После небольшого спада объема предложения в апреле (на 2%) рост возобновился и в мае и составил 4,9%.

Всего за период с начала года объем предложения вырос на 49%. А по сравнению с маем

Рост количества впервые появившихся квартир, вышедших на рынок, в марте составил около 60% по сравнению с февралем. В апреле ― 10% по отношению к марту. В этом месяце объем нового предложения незначительно сократился ― на 2%, однако остается достаточно высоким по сравнению с январем ― февралем

Согласно данным Росстата объем ввода жилья в Москве по итогам I квартала

В общей структуре предложения в новостройках Москвы в мае большую долю рынка (50,1%) занимают квартиры в ценовом сегменте 100 ― 150 тыс. руб/кв.м. Доля предложения в этом сегменте в апреле составляла 48,7%. Четверть рынка занимают квартиры со стоимостью 1 кв.м. 150 ― 200 тыс. руб/кв.м. Также в апреле было велико количество недорогого предложения со стоимостью до 100 тыс. руб/кв.м. ― 17,8%, против 18,6% в прошлом месяце.

В зависимости от типа дома в структуре предложения в новостройках Москвы традиционно преобладали монолитные дома ― 79,5%. Несколько возросла по сравнению с апрелем доля выставленных квартир в панельных и блочных домах ― 13,4%, самая низкая доля рынка новостроек приходится на кирпичные дома ― 7%.

Спрос

По данным аналитической службы компании «НДВ-Недвижимость» наибольшим спросом, как по звонкам, так и по заключенным договорам, в мае

К концу марта

Ценовая ситуация

В продолжение тенденции роста цен на первичном рынке, наметившейся еще с начала года, увеличение средней стоимости 1 кв.м. новостроек Москвы в мае составило 7,9% в рублевых ценах ― до 141 тыс. руб/кв.м. и 3,5% ― в долларовых ― до 4 632 $/кв.м. Менее заметный рост долларовых цен объясняется укреплением доллара к рублю ― рост на 4,2% за месяц. В итоге рост цен с начала года составил 30,7% и 28% ― в рублевых и долларовых ценах соответственно. За год новостройки подорожали на 19,5% в долларах, 13,7% ― в рублях.

Выводы

® Большой объем предложения на первичном рынке сохраняется с марта, что объясняется выходом на рынок ряда крупных объектов, а также возобновлением строительства и продаж в ранее замороженных проектах.

® В мае отмечен рост 5% общего предложения квартир на рынке новостроек Москвы при небольшом сокращении выхода новых квартир ― на 2%, что в свою очередь может говорить о незначительном снижении спроса по отношению к предыдущему месяцу.

® Продолжается рост спроса на квартиры с ипотечным кредитованием, что объясняется снижением ипотечных ставок на первичном рынке. Также увеличился спрос на 2-х комнатные квартиры по сравнению с прошлым месяцем.

® В мае произошло укрепление доллара к рублю, что объясняет незначительное увеличение долларовых цен ― 3,5% и более существенное рублевых ― 7,9% по отношению к предыдущему месяцу. В итоге рост цен в годовом исчислении на рынке новостроек Москвы составил 19,5% в долларах и 13,7% ― в рублях.

Материал предоставлен «НДВ-Недвижимость»