«Метриум»: Итоги года на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился на 16,1%. Средняя цена квадратного метра выросла +18,7% и составила 207 510 руб.

По данным «Метриум», по итогам 2020 года на рынке новостроек массового сегмента г. Москвы в реализации находились 89 проектов с общим объемом предложения около 14 140[1] квартир, суммарная площадь лотов составила 776 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 16,1%, а продаваемая площадь уменьшилась на 20,6%.

Новые проекты на первичном рынке жилья массового сегмента в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Holland park |

ГК "ПИК" |

СЗАО |

1 кв. 2020 |

|

2 |

Волжский парк |

ГК "ПИК" |

ЮВАО |

1 кв. 2020 |

|

3 |

Светлый мир «Станция «Л»… |

Seven Suns Development |

ЮВАО |

2 кв. 2020 |

|

4 |

MySpace на Фестивальной |

MySpace Development |

САО |

2 кв. 2020 |

|

5 |

Соседи 21/19 |

Специализированный застройщик «ЖК 2/1» |

ЮВАО |

2 кв. 2020 |

|

6 |

Амурский парк |

ГК "ПИК" |

ВАО |

3 кв. 2020 |

|

7 |

Вдохновение |

СЗ Стройвос |

ВАО |

3 кв. 2020 |

|

8 |

Большая Очаковская 2 |

ГК "ПИК" |

ЗАО |

3 кв. 2020 |

|

9 |

Митинский леc |

ГК "ПИК" |

СЗАО |

3 кв. 2020 |

|

10 |

Аквилон Митино |

Группа "Аквилон" |

СЗАО |

3 кв. 2020 |

|

11 |

Красноказарменная 15 |

ГК "ПИК" |

ЮВАО |

3 кв. 2020 |

|

12 |

Н 74 |

Патек Групп |

ЮВАО |

3 кв. 2020 |

|

13 |

Каширка.Like |

СЗ «ОПТИМУМ-ИНВЕСТ» |

ЮАО |

3 кв. 2020 |

|

14 |

Большая Академическая 85 |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

15 |

Бусиновский парк |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

16 |

Расцветай в Люблино |

ГК Расцветай |

ЮВАО |

3 кв. 2020 |

|

17 |

Руставели 14 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

18 |

Сигнальный 16 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

19 |

PROFIT |

Гранель |

ЮВАО |

3 кв. 2020 |

|

20 |

Кронштадтский 9 |

ГК "ПИК" |

САО |

4 кв. 2020 |

|

21 |

Новохохловская 15 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

22 |

Второй Нагатинский |

ГК "ПИК" |

ЮАО |

4 кв. 2020 |

|

23 |

Авиатика |

Э.К. Девелопмент |

САО |

4 кв. 2020 |

|

24 |

Талисман на Рокоссовского |

3S Group |

ВАО |

4 кв. 2020 |

|

25 |

Счастье на Семеновской |

Группа «Эталон» |

ВАО |

4 кв. 2020 |

|

26 |

Аквилон BESIDE |

Группа "Аквилон" |

ЮВАО |

4 кв. 2020 |

|

27 |

MySpace на Окской |

MySpace Development |

ЮВАО |

4 кв. 2020 |

|

28 |

Перовское 2 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

29 |

Кронштадтский 14 |

ГК "ПИК" |

САО |

4 кв. 2020 |

Источник: «Метриум»

В декабре первичный рынок массового сегмента пополнился четырьмя новыми проектами: «Аквилон BESIDE», «MySpace на Окской», «Перовское 2», «Кронштадтский 14». Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Вестердам» (корп. 3);

– Stellar City* (корп. 3);

– «Кронштадтский 9» (корп. 1.1).

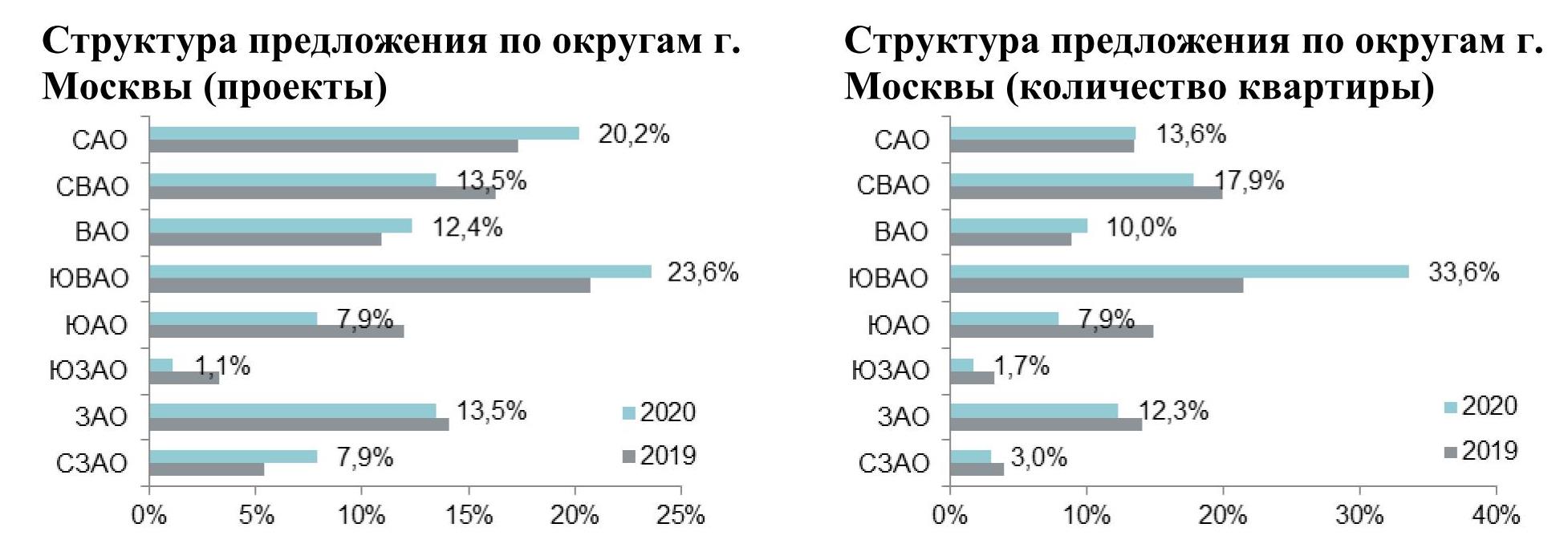

Предложение в массовом сегменте за последние 12 месяцев заметно сместилось в ЮВАО в основном за счет одного крупного проекта – «Светлый мир «Станция Л»…». Доля этого округа по количеству экспонируемых квартир составила 33,6% (+12,1 п.п. за год). Второе место занимает СВАО, где сконцентрировано 17,9% всех квартир (-2,1 п.п. за год). Третья позиция за САО – 13,6% (+0,1 п.п. за год). Доля ЗАО уменьшилась на 1,8 п.п, составив 12,3% от всего объема экспозиции, а в ВАО отмечено увеличение доли на 1,1 п.п. до 10,0%. Наибольшее снижение показателя было отмечено в ЮАО (7,9%; -7 п.п. за год). На СЗАО и ЮЗАО приходятся наименьшие доли предложения: 3,0% (-0,9 п.п. за год) и 1,7% (-1,5 п.п. за год) соответственно.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

* бронирование

К концу 2020 года в структуре предложения по стадиям строительной готовности доля корпусов на этапе монтажных работ составила почти половину рынка (45,1%; +18,7 п.п. за год). На лоты в корпусах, находящихся на начальном этапе, приходится 26,8% (-1,6 п.п. за год). Немногим меньше доля лотов в корпусах на стадии отделочных работ – 21,4% (-11,3 п.п. за год). Во введенных в эксплуатацию домах реализуется всего 6,7% (-5,8 п.п. за год).

В структуре предложения по типу квартир по-прежнему превалируют одно- и двухкомнатные варианты, занимая почти две трети рынка. Доля однокомнатных квартир за год выросла на 3,4 п.п. и составила 32,4%, доля двухкомнатных снизилась на 7,5 п.п. до значения в 32,7%. Доля трехкомнатных лотов составляет 18% (-1,7 п.п.), а квартир-студий - 14,8% (+5,8 п.п.) рынка. Многокомнатные лоты по-прежнему занимают наименьшую долю от совокупного объема предложения (2,1%; +0,04 п.п.).

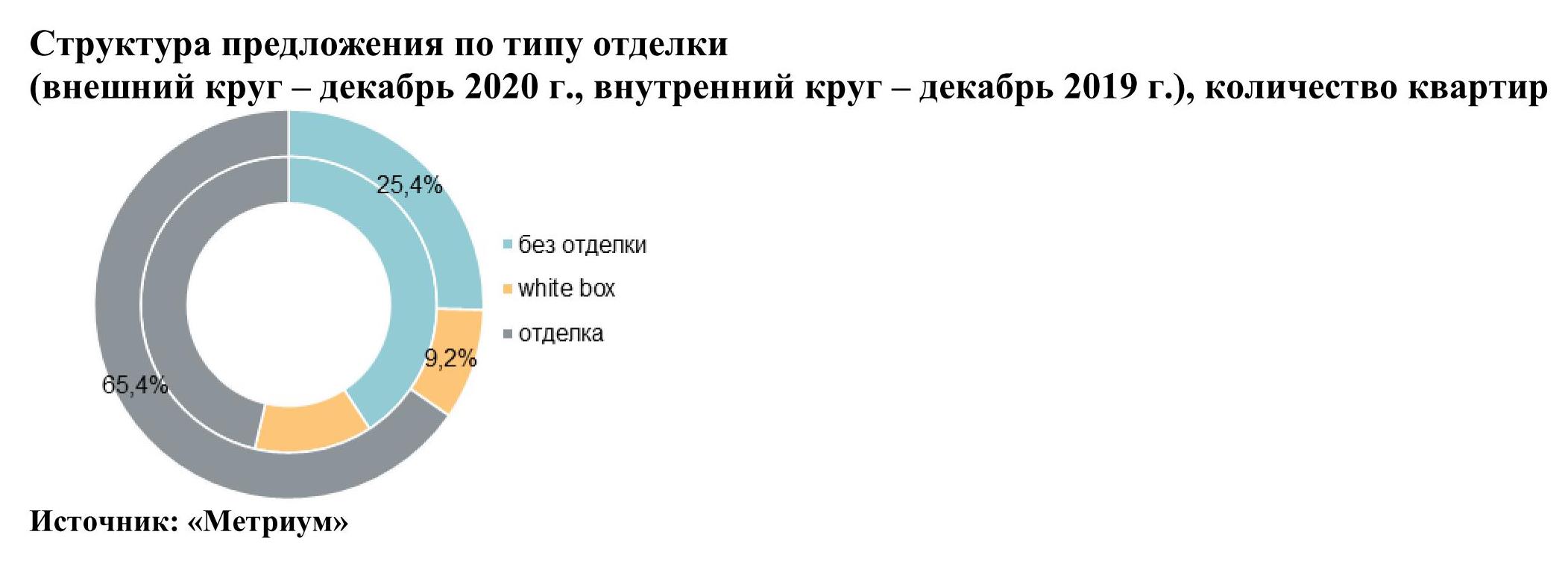

Доля квартир с отделкой (финишная и white box) выросла до 74,6% (+4,1 п.п. за год). Почти две трети совокупного объема предложения на первичном рынке новостроек Москвы экспонировалось с финишной отделкой (65,4% за год), за год доля выросла на 4,8 п.п. На квартиры без отделки пришлось 25,4% рынка (-4,1 п.п. за год), доля квартир с отделкой white box составила 9,2% (-0,6 п.п. за год).

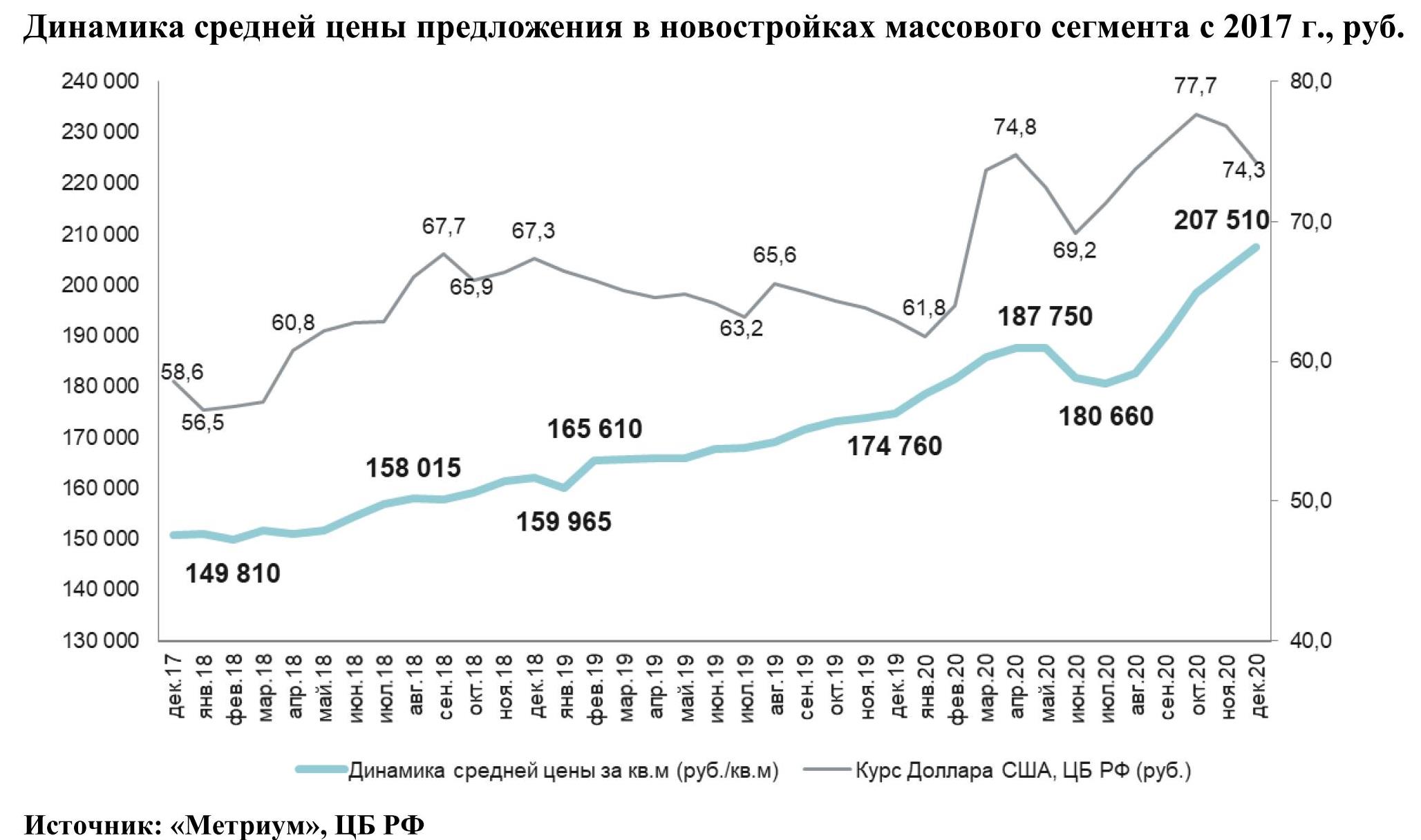

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам года составила 207 510 руб. (+2,2% за прошедший месяц; +9,2% за квартал; +18,7% за год). Самое низкое значение показателя отмечено в январе (178 585 руб./кв.м), самое высокое – в декабре вследствие непрерывного роста во втором полугодии.

«Девальвация рубля в 2020 году имела важное влияние на средневзвешенную цену, о чем свидетельствует график динамики курса доллара США, сопоставленный с графиком цены квадратного метра за аналогичный период, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На наш взгляд, рост курса доллара оказывал влияние как на спрос, так и на предложение. Во-первых, увеличивался спрос – многие покупатели рассматривали возможность инвестиций в недвижимость как способ сохранения рублевых накоплений. Во-вторых, цена предложения у застройщиков росла, так как в нее закладывался рост себестоимости строительства».

Во всех округах отмечена положительная годовая динамика средней цены квадратного метра в диапазоне 9,7-33,8%. Максимальный прирост зафиксирован в СЗАО (+33,8%) и ЗАО (+29,3%). Минимальное увеличение показателя средней цены квадратного метра отмечено в ЮАО (+9,7%). В остальных округах Москвы годовой прирост составил в среднем 17,8%.

К концу декабря 2020 года средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,39 млн руб. (-0,02% за прошедший месяц; +5,9% за квартал; +12,4% за год). Бюджет предложения за год вырос абсолютно во всех типологиях:

- студии – 6,06 млн руб. (+21,2%);

- однокомнатные – 8,82 млн руб. (+18,2%);

- двухкомнатные – 12,63 млн руб. (+18,7%);

- трёхкомнатные – 16,92 млн руб. (+18,5%);

- многокомнатные – 22,77 млн руб. (+11%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,1 |

48,0 |

165 240 |

232 065 |

401 400 |

3 078 000 |

6 055 930 |

10 419 200 |

|

1К |

31,1 |

40,7 |

68,0 |

140 000 |

217 080 |

380 700 |

5 586 000 |

8 824 725 |

17 385 085 |

|

2К |

44,4 |

62,4 |

92,7 |

128 260 |

202 370 |

325 400 |

7 975 015 |

12 627 445 |

24 148 350 |

|

3К |

60,8 |

84,7 |

139,6 |

120 565 |

199 630 |

333 690 |

8 920 600 |

16 917 865 |

32 003 750 |

|

4К+ |

80,5 |

109,5 |

129,1 |

133 000 |

208 025 |

350 000 |

11 100 180 |

22 772 345 |

39 270 000 |

|

итого[1] |

11,0 |

54,9 |

139,6 |

120 565 |

207 510 |

401 400 |

3 078 000 |

11 389 730 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в декабре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,1 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,6 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,3 млн руб.

Основные тенденции

К концу 2020 года первичный рынок массового сегмента характеризуется следующими важными показателями:

– средневзвешенная цена квадратного метр выросла до 207 510 руб. (+18,7% за 12 мес.);

– средний бюджет предложения составил 11,39 млн руб. (+12,4% за 12 мес.);

– объем предложения (по количеству лотов) снизился на 16,1% за год, однако в декабре впервые с июня 2020 года данный показатель продемонстрировал положительную динамику (+11,3% за месяц);

– наблюдается повышение девелоперской активности. В 2020 году рынок пополнился 29 комплексами против 18 в 2019 году.

– закрепление тренда на отделку в 2020 году. Доля квартир с ремонтом под ключ от застройщика выросла с 46,3% до 65,4%.

Пандемия – покупка квартиры онлайн больше не кажется фантастикой

«В марте 2020 года ВОЗ объявила о пандемии новой коронавирусной инфекции, – напоминает Мария Литинецкая. – В апреле-мае в Москве был ведён режим самоизоляции и пропускной режим. Бизнес стал активно уходить в онлайн формат. Конечно, сделки с недвижимостью трудно организовать «заочно», как следствие, реальные продажи за апрель и май упали почти вдвое, продажи по некоторым объектам сократились практически до нуля. Однако, пандемия ускорила процесс цифровизации девелопмента. Застройщики начали активно предлагать виртуальные туры, искать технические решения для презентации своих проектов, заказывать 3D планировки и многое другое. Вероятнее всего, переход покупки квартиры в виртуальное пространство на 100% не произойдет, тем не менее застройщики будут держать про запас онлайн процессы на случай обострения эпидемиологической ситуации. Дополнительной выгодой от «цифровых» бизнес-процессов может стать повышение комфорта и удобства покупателя при осуществлении сделок с недвижимостью в будущем».

Спрос 2020 (в старых границах Москвы)

По итогам 2020 года общее количество зарегистрированных договоров долевого участия (ДДУ) составило более 56 тыс. штук[2] (+18% относительно аналогичного показателя 2019 года), что выше прогноза – ожидался рост числа сделок на 6% относительно прошлого года. В декабре 2020 года было зарегистрировано более 7 тыс. сделок, что сопоставимо с октябрем того же года, когда предполагалось завершение льготной ипотеки, а по сравнению с декабрем прошлого года количество ДДУ увеличилось в 1,5 раза. Доля ипотеки в 2020 году составила 61%.

Ключевая ставка ЦБ и госпрограмма льготной ипотеки 2020-2021

Стоит отметить динамику ключевой ставки ЦБ РФ: с середины 2020 года она находится на беспрецедентно низком уровне – 4,25%[3]. Возможность осуществления программы льготного кредитования, а также обеспечение «более дешевых заемных денег для экономики» во многом обусловлены данным макропоказателем. Однако низкая ключевая ставка стала причиной снижения ставок по депозитам, инвесторы стали искать другие способы хранения и накопления средств, в том числе это простимулировало спрос на рынке недвижимости.

17 апреля 2020 года в России официально стартовала программа льготной ипотеки на новостройки со ставкой до 6,5%. В конце октября стало известно, что действие программы продлят до 1 июля 2021 года, хотя планировалось ее завершить 1 ноября 2020 года. Данная программа породила множество дискуссий: появились противники, считающие госпрограмму главной причиной ажиотажного роста цен, утверждающие, что она приведет банковскую систему к финансовому кризису образца 2008 года в США. Однако сложно представить, что произошло бы с целой отраслью без мощной поддержки государства, и сколько бы потребовалось времени на восстановление активности участников рынка, на сколько была бы заморожена разработка новых проектов, которым еще только предстоит стартовать в 2021 и 2022 гг. Мы думаем, что для окончательного подведения итогов по данному политическому решению еще не пришло время.

Прогноз на 2021 год

«Средневзвешенная цена квадратного метра, скорее всего, продолжит расти умеренными темпами, – резюмирует Мария Литинецкая. – Спрос постепенно стабилизируется с завершением программы льготного кредитования во второй половине 2021 года, однако снижение активности покупателей, скорее всего, не приведет к падению цен. В пользу сохранения достигнутого уровня есть ряд факторов: девальвация национальной валюты в ушедшем году и удорожание себестоимости строительства, вступившие в силу изменения законодательства, влияющие на финансовую модель застройщика (постепенный переход всех проектов на эскроу-счета и новая формула расчета платы за изменение вида разрешенного использования с повышающими коэффициентами). Также стоит отметить, что результативные продажи в 2020 году будут способствовать удержанию цен на комфортном уровне для застройщиков.

Наблюдаемый дефицит предложения в 2020 году закончится в следующем году. Ожидается восстановление предложения и увеличение объема рынка. По нашим прогнозам, наблюдаемый дефицит первичной недвижимости массового сегмента завершится к концу 2021 года. Проблема резкого сокращения предложения проявилась в 2020 году из-за его малой эластичности в ответ на рост спроса. Наращивание объемов строительства будет первоочередной системной задачей для строительной отрасли в новом году, а выросшие цены будут стимулировать девелоперов активнее выводить на рынок новые проекты».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Сделки физлиц по проектам всех классов, без оптовых покупок.

[3] 18.12.2020 Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. ЦБ впервые опустил ключевую ставку до исторически минимального уровня 24 июля 2020 года. Ранее самым низким значением было 4,5% годовых.

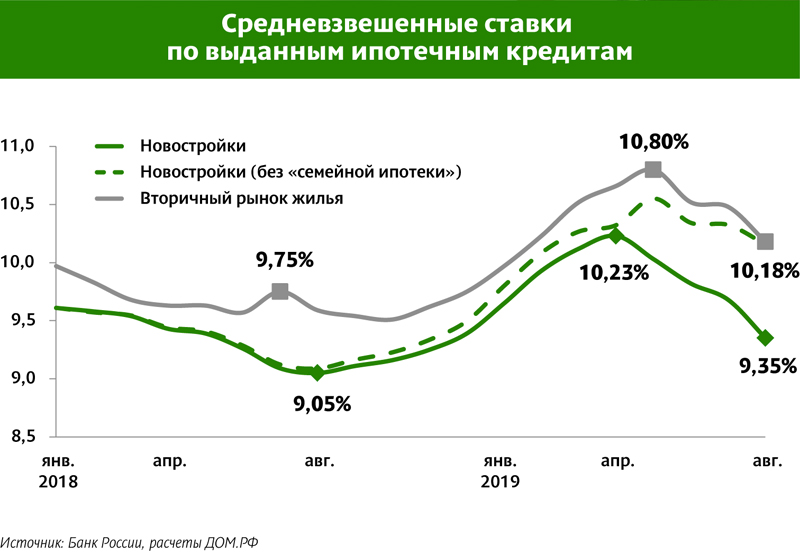

Вслед за троекратным снижением Центробанком ключевой ставки ведущие игроки ипотечного рынка дружно в несколько этапов снизили процентные ставки по кредитам на приобретение жилья. По оценке экспертов, это, конечно, простимулирует продажи, но в какой степени – можно будет судить только ближе к концу года.

По данным Центробанка, ставки по фактически выданным кредитам в августе 2019 года впервые в году снизились ниже 10% и составили 9,91%, причем ставки выдачи по кредитам на новостройки составили 9,35%. Более свежей статистики пока нет, но очевидно, что сентябрьское снижение «ключа» и последовавшее за ним снижение процентных ставок по ипотеке усилили тренд снижения показателя. Предпринимают банки и другие меры для оптимизации условий жилищного кредитования.

Доля немалая

Важность условий ипотечных кредитов для самочувствия первичного рынка жилья совершенно очевидна. «Среднюю температуру по больнице» назвать сложно, но, по данным застройщиков и оценкам экспертов, можно говорить, что как минимум половина жилья в новостройках приобретается с использованием ипотеки.

Не все компании подвели итоги трех кварталов этого года, поэтому многие оперируют данными только за первое полугодие. Но обнародованные цифры говорят сами за себя. Так, по информации «Группы ЛСР», по итогам полугодия ипотечные сделки составили 51% от всего объема продаж в комфорт- и бизнес-классе. «В первом полугодии 2019 года доля ипотечных сделок составила около 43%», – рассказывает Елена Зунделевич, начальник отдела ипотеки «Эталон ЛенСпецСМУ» (входит в Группу «Эталон»). «Ипотека – один из основных драйверов первичного рынка жилья. В общем объеме сделок «ПИК» доля продаж по ипотеке составляет 65%», – говорит начальник управления клиентских программ и ипотеки ГК «ПИК» Юрий Никитчук.

По данным Компании Л1, ипотечные сделки составляют 30–35% от их общего объема. В «Запстрое» говорят о 35%, в Seven Suns Development – о 50%, в ООО «Терминал-Ресурс» (возводит малоэтажные ЖК «Образцовые кварталы» в Пушкинском районе) – о 70%. «С начала года доля продаж с использованием ипотечных кредитов в нашей компании показывает неуклонный рост. В I квартале она составила 51%, во II – 59%, в III – 65%. По итогам 2018 года, доля сделок с ипотекой находилась на уровне 68%. Учитывая возрастающую динамику, в IV квартале доля ипотечных сделок в нашей компании, вполне возможно, достигнет рекордных цифр в 65–70%», – рассказывает руководитель группы ипотеки отдела недвижимости компании «Строительный трест» Максим Разуменко.

По оценке директора по развитию, партнера маркетплейса недвижимости «М2Маркет» Романа Строилова, в целом, чем ниже класс объекта, тем больше доля продаж с использованием ипотеки. «Доля традиционно зависит от сегмента жилья: в эконом-классе это 80% и более, в комфорт-классе – до 80%, в бизнес-классе – 50–60%, в «элитке» – 20–40%, в зависимости от сезонности», – считает он.

Новые реалии

Оптимизация условий ипотечного кредитования, по оценке большинства экспертов, простимулирует покупку жилья на первичном рынке. Собственно, процесс уже начался. «В целом рост выдачи ипотеки после снижения процентных ставок отмечается и в количестве ипотечных кредитов, и в объеме выданных денежных средств», – говорит директор направления по работе с партнерами и ипотечного кредитования Северо-Западного банка ПАО Сбербанк Вячеслав Лебедев.

«После повышения в конце 2018-го – начале 2019 года процентные ставки по ипотечным кредитам сегодня вернулись к психологически комфортным для покупателей значениям – ниже 10% годовых», – говорит руководитель департамента ипотечного и автобизнеса ВТБ Евгений Дячкин. По его словам, банк, по итогам девяти месяцев, увеличил объемы выдачи ипотеки до 462 млрд рублей (рост к аналогичному периоду прошлого года на 11% на фоне снижения этого показателя в среднем по России на 5% за тот же период).

Говорят об этом и застройщики. «Безусловно, снижение ставок стимулирует рост спроса, что, собственно, и демонстрирует статистика продаж», – заявляет Максим Разуменко

В то же время, по данным директора по развитию Компании Л1 Надежды Калашниковой, увеличение продаж квартир при помощи заемных средств после снижения ставок по ипотеке наблюдается незначительное. «Тем не менее, чем доступнее для покупателей становятся заемные деньги, тем более востребована становится ипотека. Если снижение ставок будет продолжаться, положительная динамика будет налицо», – говорит она. «Покупатели активно интересуются ипотекой и позитивно реагируют на снижение банками процентной ставки, но существенно количество ипотечных сделок это не изменило. Дальнейшие перспективы ипотечных продаж во многом зависят от общей ситуации в экономике», – отмечает специалист по ипотеке ООО «Терминал-Ресурс» Светлана Васильева.

Есть и те, кто не заметил особого роста ипотечных продаж. «Продажи остались на том же уровне. Разница в 1–1,5 п. п. не является определяющим фактором при покупке квартиры», – считает директор по продажам Seven Suns Development Алексей Бушуев. «Дело в том, что летом ставки по ипотеке снизились в среднем только на 0,25 п. п., а это не особо существенно для конечного потребителя в нашем сегменте. Только с начала октября мы наблюдаем повышение покупательского спроса. Но несмотря на это, нам все равно далековато до ставок, которые могли бы помочь населению безболезненно решать свой жилищный вопрос», – добавляет руководитель отдела продаж ГК «Запстрой» Игорь Гулид.

Вячеслав Лебедев отмечает, что говорить об итогах снижения ипотечных ставок пока рано. «С момента одобрения ипотеки до ее выдачи может пройти три месяца, поэтому реальные результаты мы увидим по итогам октября–ноября этого года», – уверен он. Юрий Никитчук считает, что сложившаяся конъюнктура рынка делает ипотеку более доступной, поэтому можно предположить увеличение доли ипотечных сделок на 3–5 п. п.

Драйверы

Эксперты выделяют несколько драйверов развития рынка. К ключевым из них можно отнести «семейную ипотеку», совместные программы банков и девелоперов, предполагающие пониженную ставку, продукты для зарплатных клиентов. Также снова начинают «набирать очки» программы рефинансирования (по данным госкомпании «ДОМ.РФ», снижение показателей по выдаче ипотеки в 2019 году вызвано именно низким объемом кредитов, выдаваемых на цели рефинансирования, – в этом году их доля составила 4–5% по сравнению с 12–14% годом ранее).

«Традиционная, или классическая ипотека – самый востребованный продукт. Набирает обороты «семейная ипотека», но ее доля пока что ничтожна мала», – говорит Роман Строилов. «Наибольший интерес у покупателей недвижимости вызывают ипотечные программы с низкой процентной ставкой. Интересные и выгодные условия кредитования сегодня предлагаются в рамках совместных программ банка и застройщика, а также в рамках акций, которые проводят кредитные организации. Для зарплатных клиентов некоторые банки предусматривают дополнительное снижение процентной ставки», – отмечает Елена Зунделевич.

По словам Надежды Калашниковой, популярностью пользуются специальные программы, рассчитанные на льготные категории граждан. «Например, «Семейная ипотека», ставки по которой варьируются в пределах 4,5–6% годовых. Для семей, где в этом году родился третий или последующий ребенок, программа является отличной возможностью улучшить жилищные условия», – говорит она.

«Практика показывает, что наиболее востребованной покупателями остается все-таки стандартная ипотека. На такие ипотечные продукты, как «военная» ипотека, ипотека с субсидией, «семейная» ипотека, приходится не более 5% по каждой категории от общего количества сделок с привлечением заемных средств», – говорит Максим Разуменко. «У ряда банков есть продукт – «Ипотека без первого взноса». Вот по данному продукту очень часто обращаются. Но в реальности сделок по данной схеме совсем мало. Все, кто обращаются по данному предложению, – как правило, не получают одобрения даже на первом этапе согласований», – добавляет Игорь Гулид.

По словам Вячеслава Лебедева, после снижения процентных ставок по программе рефинансирования наблюдается увеличение количества обращений клиентов – и, соответственно, ожидается рост объема выдачи кредитов. С этим согласен Евгений Дячкин. «Программы рефинансирования снова обретают популярность. Это реальный инструмент снижения процентных ставок по уже взятым кредитам», – подчеркивает он.

Мнение

Роман Строилов, директор по развитию, партнер маркетплейса недвижимости «М2Маркет»:

– Роста ипотечных продаж не наблюдается. Причин тому две. Во-первых, снижение ставок действительно случилось, но не воспринимается населением как значительное для принятия решения. Во-вторых, влияет общее снижение благосостояния населения, падение реальных доходов и рост повседневных расходов, который пока не удается переломить. В связи с этим, поскольку покупка недвижимости не является первой необходимостью, люди откладывают решение квартирного вопроса до лучших времен.

Марина Сторожева, директор по продажам комплекса апарт-отелей VALO:

– Доля покупок апартаментов в ипотеку в комплексе апарт-отелей VALO остается стабильной и сегодня составляет 18,7%. Снижение ставок пока не оказало существенного влияния на эту цифру. Средняя ставка по рублевым ипотечным кредитам резко снизилась в июне этого года – с 10,53% до 10,28% годовых. Тенденция к снижению продолжается: сейчас ипотечный кредит для покупки апартамента можно оформить в среднем под 9,6%. Минимальное предложение составляет 8,49%. В следующем году ставка по ипотеке, по прогнозам аналитиков, может приблизиться к 8%. Что касается конкретных ипотечных продуктов, в нашем проекте нет «универсального» пакета предложений. Мы подбираем банки для ипотеки в персональном порядке – в соответствии с желаниями и возможностям инвестора.

За первую половину 2019 года в Петербурге зафиксирован значительный рост спроса на сервисные апартаменты: похоже, именно они становятся объектами для частных вложений взамен квартир в жилых домах.

По данным Knight Frank St Petersburg, за первую половину 2019 года в Петербурге продано 2,2 тыс. апартаментов – это на 11% больше, чем в первой половине прошлого года. При этом доля сервисных апартаментов в объеме продаж достигает 85% – относительно первого полугодия 2018-го рост составил 42%.

По оценке ГК «ПСК», рост спроса в первом полугодии составил около 10% в целом по рынку. Но в отдельных проектах он бывает значительно выше. Например, в новом проекте компании около 6% всего предложения реализовано за первые десять дней продаж.

Директор по продажам комплекса апарт-отелей VALO Марина Сторожева поясняет: сегмент апартаментов растет вместе с ростом спроса. «Инвесторы все лучше понимают формат, задумываются о доходности, капитализации. Все эти показатели выше, конечно, у сервисных форматов», – уточнила она. Так, например, в комплексе апарт-отелей VALO доля инвестиционных покупок достигла 84%.

Как отметил генеральный директор компании «МТЛ. Управление недвижимостью» Николай Антонов, сервисные апартаменты отвоевывают значительную долю рынка благодаря привлекательности для частных инвесторов, которые все чаще приходят к выводу, что успешность проекта зависит не только от расположения объекта, но и от качества управляющей компании.

Укрупнение с сокращением

Кроме того, участники рынка отмечают тенденцию укрупнения проектов – на рынок выводятся комплексы апартаментов на 1–2 тыс. юнитов. Однако уверенности в стабильности этой тенденции пока нет. Президент Ассоциации риэлторов Санкт-Петербурга и Ленинградской области Игорь Горский подчеркивает: укрупнение продолжится в том случае, если объекты, выведенные на рынок в текущем году, покажут высокие темпы доходности. «Если рынок не воспримет эти проекты, тогда они будут появляться меньше. Большой проект – это большая ответственность, большие вложения. Здесь необходим практический опыт», – добавил он.

Директор по продажам ГК «ПСК» Сергей Мохнарь также не видит однозначного развития ситуации: «Тенденция продолжится, если реализация новых крупных проектов покажет, что рынок еще не исчерпан». В то же время он склоняется в рассуждениях к мысли о продолжении тенденции: «Скорее всего, так и будет, поскольку сейчас наметилось углубление формата апартаментов и разделение его на сегменты. Ранее апартаменты делились относительно просто: комфорт- и бизнес-класс, с небольшой долей премиальных. Часть из них была исключительно инвестиционными проектами, еще часть – также подходящими для собственного проживания. Сейчас категория дорогих апартаментов показывает снижение спроса, поскольку по цене напрямую конкурирует с жилой недвижимостью. Поэтому все новые предложения на рынке, во-первых, не относятся к категории дорогих. Во-вторых, занимают собственную нишу и ориентированы на несколько разные целевые аудитории».

Одновременно с укрупнением проектов наблюдается сокращение площадей юнитов – и это несмотря на введение официальных стандартов на рынке жилья, подразумевающих более просторные, чем нынешние студии, квартиры.

«Новая целевая аудитория рассматривает небольшую площадь, поскольку ключевую роль играет финансовый аспект. Или в том случае, когда планы на жизнь составлены на три-пять лет вперед максимум и не требуют большой площади для жизни на это время», – поясняет Сергей Мохнарь.

По мнению Игоря Горского, небольшие площади «показали свою целесообразность»: за счет увеличения плотности можно построить большее количество номеров.

Инвестиционно-направленный спрос

За счет увеличения спроса в сегменте сервисных апартаментов в первом полугодии 2019-го произошло снижение спроса на рекреационные и элитные апартаменты – на 55% и на 36% соответственно, относительно первой половины прошлого года. Аналитики Knight Frank объясняют это отсутствием нового предложения в первом случае и достаточно дорогостоящим предложением – во втором.

Рост спроса Игорь Горский объясняет увеличением количества желающих стать рантье: «В апартаменты точка входа намного ниже, чем в коммерческую недвижимость, а соответственно, и риски ниже. В Петербурге сейчас стабильный спрос на арендное жилье. Арендаторы хотят получать достойный сервис, безопасность, комфорт, удобства и возможность обслуживания. Для них это стало важно, и за это они готовы платить. Существующий сейчас спрос является драйвером для развития строительства апартаментов сервисного класса», – пояснил он.

Перспективы роста

По данным Knight Frank, в первой половине года в Петербурге и Ленобласти в продаже находились 11,7 тыс. юнитов в апарт-комплексах – максимальный объем за всю историю рынка. Сейчас наибольшее количество сервисных апартаментов сосредоточено в Выборгском (26%), Невском (17%) и Фрунзенском (16%) районах Петербурга.

При этом доля сервисных апартаментов относительно первой половины прошлого года выросла на 21 п. п.

Марина Сторожева отмечает: доля сервисных апартаментов в предложении составляет примерно 73%. А большинство проектов, которые будут выводиться на рынок до конца 2019 года, также заявлены как сервисные апартаменты. Следовательно, доля предложения в этом сегменте будет расти и дальше.

«Доля сервисных апартаментов в общем объеме предложения не просто растет. Можно сказать, что сейчас она подавляющая – на уровне 80–85%. Рост обусловлен запуском в 2019 году сразу трех очень крупных проектов, среди которых объект ГК «ПСК» с самым большим числом юнитов», – подчеркивает Сергей Мохнарь.

По его подсчетам, с выходом на рынок новых проектов предложение сервисных апартаментов выросло сразу в 1,5 раза. В прочих сегментах, впрочем, также отмечен рост – объем предложения увеличился примерно на 50%.

Генеральный директор Единого центра инвестиций Роман Корякин при этом указывает на пока лишь зарождающийся рынок апартаментов в Петербурге. «Если сравнить Москву и Петербург по доле апарт-комплексов относительно общего числа строящейся недвижимости, то наш город сильно проигрывает столице. Там этот показатель составляет 30–35%, в Питере – в пределах 1–3%. Поскольку, как правило, Северная столица повторяет шаги Москвы, можно предположить, что нас ждет резкий скачок предложений в этом сегменте», – убежден он.

Руководитель отдела исследований Knight Frank St Petersburg Светлана Московченко ожидает дальнейшего ужесточения конкуренции в сегменте апартаментов. Это, по ее мнению, приведет к появлению апарт-отелей под управлением международных гостиничных операторов, о чем уже было заявлено в нескольких проектах. «Их присутствие позволит обеспечить высокий уровень сервиса и, вероятно, достичь более высоких показателей по ставкам аренды», – предположила она.

«На данный момент инвестиции в недвижимость – единственная реальная альтернатива банковским вкладам. А апартаменты объективно являются самой доходной недвижимостью – отсюда и спрос», – резюмировала Марина Сторожева.

Мнение

Вера Серёжина, директор управления стратегического маркетинга Группы RBI (входят компании RBI и «Северный город»):

– Доля сервисных апартаментов растет – и это закономерно. Все-таки это именно тот формат, который четко ориентирован на свою целевую аудиторию – инвесторов. Предложение апартаментов с набором гостиничных услуг и готовыми доходными программами – мировая тенденция. То, что она наблюдается и у нас, свидетельствует о развитии рынка цивилизованной аренды.

Появление проектов с большим количеством апартаментов – пока не тенденция, а скорее, локальное явление. Чтобы это было оправданно, нужна «специальная» локация, где формат апартаментов был бы востребован в таком большом объеме. Здесь должен сочетаться ряд факторов, в том числе близость к метро. Выход на рынок таких проектов в 2019 году означает, что девелоперы сочли локации подходящими.

А вот тренд снижения средней площади юнита – уже тенденция: для многих арендаторов апартамент является местом, где ты фактически только ночуешь. Большая площадь в таком случае не нужна.

Рынок апартаментов у нас демонстрировал бурный рост последние два-три года, но это был, скорее, стартовый рост «от нуля». Рано или поздно его темпы должны замедлиться. По итогам 2019 года, вполне возможно, такого роста, как раньше, мы уже и не увидим. Но текущий год все-таки особенный, очень ощутимы колебания рынка в связи с переходом отрасли на эскроу-счета. И глобальные выводы стоит делать только по окончании года.

Евгений Межевикин, руководитель отдела аналитики ГК «Пионер»:

По итогам первого полугодия 2019 года действительно наблюдается значительный рост объема предложения именно в формате сервисных апартаментов. Он обусловлен как выходом новых проектов (в продажу выведено большое количество лотов в ряде проектов), так и активным пополнением в объеме предложения в уже реализуемых апарт-комплексах. В первом полугодия рынок пополнился пятью новыми проектами (без учета новых очередей в текущих проектах). Стоит отметить, что среди новых проектов есть достаточно крупные, так, например, в Выборгском районе появился апарт-отель рассчитанный на 3 244 номера (70 290 кв. м). Доля сервисных апартаментов составляет 80% от всего объема апартаментов реализуемых в границах г. Санкт – Петербурга.

Стали появляться крупные объекты по количеству заявленных лотов. Девелоперы ориентируются на потенциальный интерес со стороны инвесторов, и в данном случае многое зависит от класса объекта. В более низком ценовом сегменте есть возможность привлечь большее количество покупателей с меньшим бюджетом покупки, отсюда и возникает задача более мелкой нарезки юнитов. Сейчас никого не удивляет наличие большого количества студий площадью 19 кв. м, но стоит отметить, что в более дорогом сегменте этой тенденции все же стараются избегать, чтобы соответствовать заявленному классу проекта. Стоит также отметить, что сервисные апартаменты с большим количеством юнитов появляются не в центральных локациях города. Об этом свидетельствует и структура объема предложения по итогам 1 полугодия 2019 г. Самый большой объем предложения был представлен в Выборгском районе в кв. м здесь сосредоточен 31%, на втором месте - Невский район (29%) и далее – Московский район (16%). Ограниченный объем предложения наблюдался в Адмиралтейском и Центральном районе, 1% и 2% от всего объема предложения соответственно.

Активный рост наблюдается именно в сегменте сервисных апартаментов. Во-первых, растет объем предложения и у потенциального инвестора есть выбор и по бюджету, и по качественным характеристикам объекта, и по локации. Во-вторых, на сегодняшний день есть понимание, что сервисные апартаменты – это прежде всего инвестиционный продукт и в большинстве случаев он рассматривается именно так, а не как это было ранее формат «псевдожилья». Сегодняшние покупатели сервисных апартаментов – частные инвесторы, которые приобретают недвижимость для последующей кратко- и среднесрочной сдачи в аренду, сейчас уже есть на рынке успешно реализованные проекты и реальные практические подтверждения, что это активный инвестиционный инструмент, который в последующем гарантирует стабильный доход. По нашим наблюдениям 80% собственников используют актив для сдачи в аренду в первом действующем апарт-отеле сети – «YE'S на Хошимина» ГК «Пионер». Такая же тенденция наблюдается и в строящемся в центре Петербурга апарт-отеле «YE'S Marata» основной объем юнитов покупается для сдачи в аренду самостоятельно или через управляющую компанию.

По данным Росреестра (учтены сервисные апартаменты реализация которых ведется по ДДУ или договору уступки прав требования) совокупно за 1 полугодие 2019 года было реализовано 36,7 тыс. кв. м сервисных апартаментов, данный показатель превышает аналогичный показатель 2018 г. на 17,5%.