«Метриум»: Итоги года на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился на 16,1%. Средняя цена квадратного метра выросла +18,7% и составила 207 510 руб.

По данным «Метриум», по итогам 2020 года на рынке новостроек массового сегмента г. Москвы в реализации находились 89 проектов с общим объемом предложения около 14 140[1] квартир, суммарная площадь лотов составила 776 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 16,1%, а продаваемая площадь уменьшилась на 20,6%.

Новые проекты на первичном рынке жилья массового сегмента в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Holland park |

ГК "ПИК" |

СЗАО |

1 кв. 2020 |

|

2 |

Волжский парк |

ГК "ПИК" |

ЮВАО |

1 кв. 2020 |

|

3 |

Светлый мир «Станция «Л»… |

Seven Suns Development |

ЮВАО |

2 кв. 2020 |

|

4 |

MySpace на Фестивальной |

MySpace Development |

САО |

2 кв. 2020 |

|

5 |

Соседи 21/19 |

Специализированный застройщик «ЖК 2/1» |

ЮВАО |

2 кв. 2020 |

|

6 |

Амурский парк |

ГК "ПИК" |

ВАО |

3 кв. 2020 |

|

7 |

Вдохновение |

СЗ Стройвос |

ВАО |

3 кв. 2020 |

|

8 |

Большая Очаковская 2 |

ГК "ПИК" |

ЗАО |

3 кв. 2020 |

|

9 |

Митинский леc |

ГК "ПИК" |

СЗАО |

3 кв. 2020 |

|

10 |

Аквилон Митино |

Группа "Аквилон" |

СЗАО |

3 кв. 2020 |

|

11 |

Красноказарменная 15 |

ГК "ПИК" |

ЮВАО |

3 кв. 2020 |

|

12 |

Н 74 |

Патек Групп |

ЮВАО |

3 кв. 2020 |

|

13 |

Каширка.Like |

СЗ «ОПТИМУМ-ИНВЕСТ» |

ЮАО |

3 кв. 2020 |

|

14 |

Большая Академическая 85 |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

15 |

Бусиновский парк |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

16 |

Расцветай в Люблино |

ГК Расцветай |

ЮВАО |

3 кв. 2020 |

|

17 |

Руставели 14 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

18 |

Сигнальный 16 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

19 |

PROFIT |

Гранель |

ЮВАО |

3 кв. 2020 |

|

20 |

Кронштадтский 9 |

ГК "ПИК" |

САО |

4 кв. 2020 |

|

21 |

Новохохловская 15 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

22 |

Второй Нагатинский |

ГК "ПИК" |

ЮАО |

4 кв. 2020 |

|

23 |

Авиатика |

Э.К. Девелопмент |

САО |

4 кв. 2020 |

|

24 |

Талисман на Рокоссовского |

3S Group |

ВАО |

4 кв. 2020 |

|

25 |

Счастье на Семеновской |

Группа «Эталон» |

ВАО |

4 кв. 2020 |

|

26 |

Аквилон BESIDE |

Группа "Аквилон" |

ЮВАО |

4 кв. 2020 |

|

27 |

MySpace на Окской |

MySpace Development |

ЮВАО |

4 кв. 2020 |

|

28 |

Перовское 2 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

29 |

Кронштадтский 14 |

ГК "ПИК" |

САО |

4 кв. 2020 |

Источник: «Метриум»

В декабре первичный рынок массового сегмента пополнился четырьмя новыми проектами: «Аквилон BESIDE», «MySpace на Окской», «Перовское 2», «Кронштадтский 14». Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Вестердам» (корп. 3);

– Stellar City* (корп. 3);

– «Кронштадтский 9» (корп. 1.1).

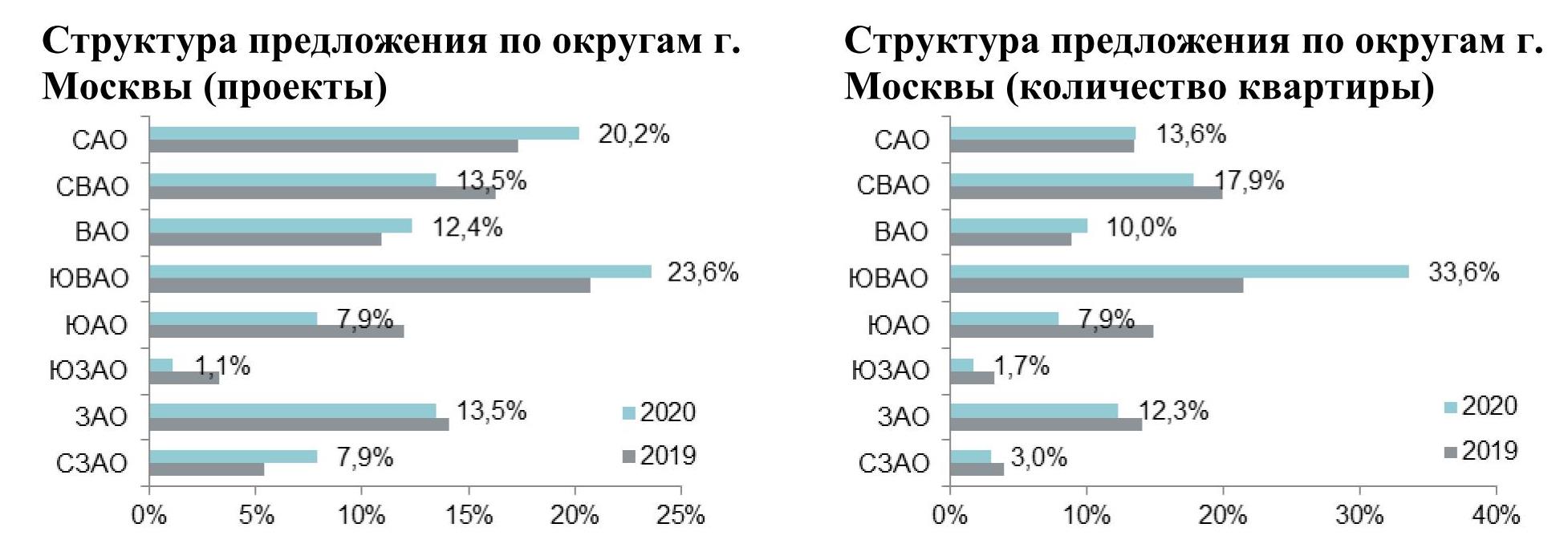

Предложение в массовом сегменте за последние 12 месяцев заметно сместилось в ЮВАО в основном за счет одного крупного проекта – «Светлый мир «Станция Л»…». Доля этого округа по количеству экспонируемых квартир составила 33,6% (+12,1 п.п. за год). Второе место занимает СВАО, где сконцентрировано 17,9% всех квартир (-2,1 п.п. за год). Третья позиция за САО – 13,6% (+0,1 п.п. за год). Доля ЗАО уменьшилась на 1,8 п.п, составив 12,3% от всего объема экспозиции, а в ВАО отмечено увеличение доли на 1,1 п.п. до 10,0%. Наибольшее снижение показателя было отмечено в ЮАО (7,9%; -7 п.п. за год). На СЗАО и ЮЗАО приходятся наименьшие доли предложения: 3,0% (-0,9 п.п. за год) и 1,7% (-1,5 п.п. за год) соответственно.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

* бронирование

К концу 2020 года в структуре предложения по стадиям строительной готовности доля корпусов на этапе монтажных работ составила почти половину рынка (45,1%; +18,7 п.п. за год). На лоты в корпусах, находящихся на начальном этапе, приходится 26,8% (-1,6 п.п. за год). Немногим меньше доля лотов в корпусах на стадии отделочных работ – 21,4% (-11,3 п.п. за год). Во введенных в эксплуатацию домах реализуется всего 6,7% (-5,8 п.п. за год).

В структуре предложения по типу квартир по-прежнему превалируют одно- и двухкомнатные варианты, занимая почти две трети рынка. Доля однокомнатных квартир за год выросла на 3,4 п.п. и составила 32,4%, доля двухкомнатных снизилась на 7,5 п.п. до значения в 32,7%. Доля трехкомнатных лотов составляет 18% (-1,7 п.п.), а квартир-студий - 14,8% (+5,8 п.п.) рынка. Многокомнатные лоты по-прежнему занимают наименьшую долю от совокупного объема предложения (2,1%; +0,04 п.п.).

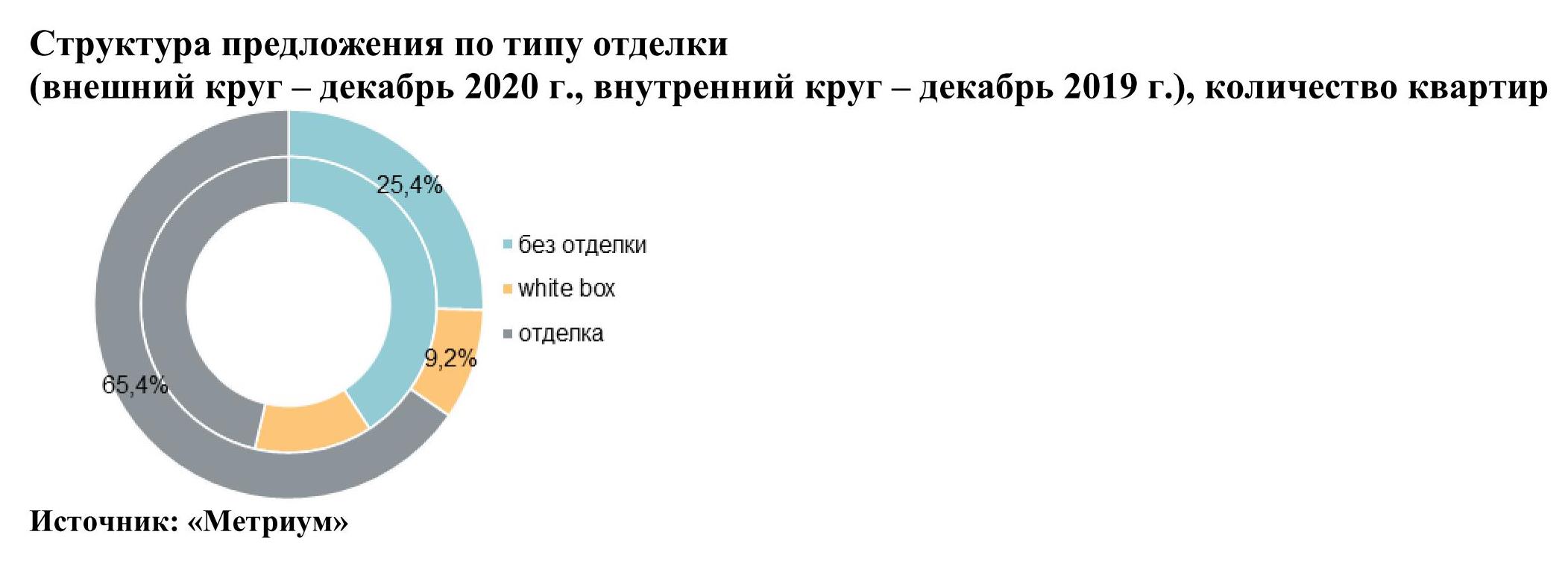

Доля квартир с отделкой (финишная и white box) выросла до 74,6% (+4,1 п.п. за год). Почти две трети совокупного объема предложения на первичном рынке новостроек Москвы экспонировалось с финишной отделкой (65,4% за год), за год доля выросла на 4,8 п.п. На квартиры без отделки пришлось 25,4% рынка (-4,1 п.п. за год), доля квартир с отделкой white box составила 9,2% (-0,6 п.п. за год).

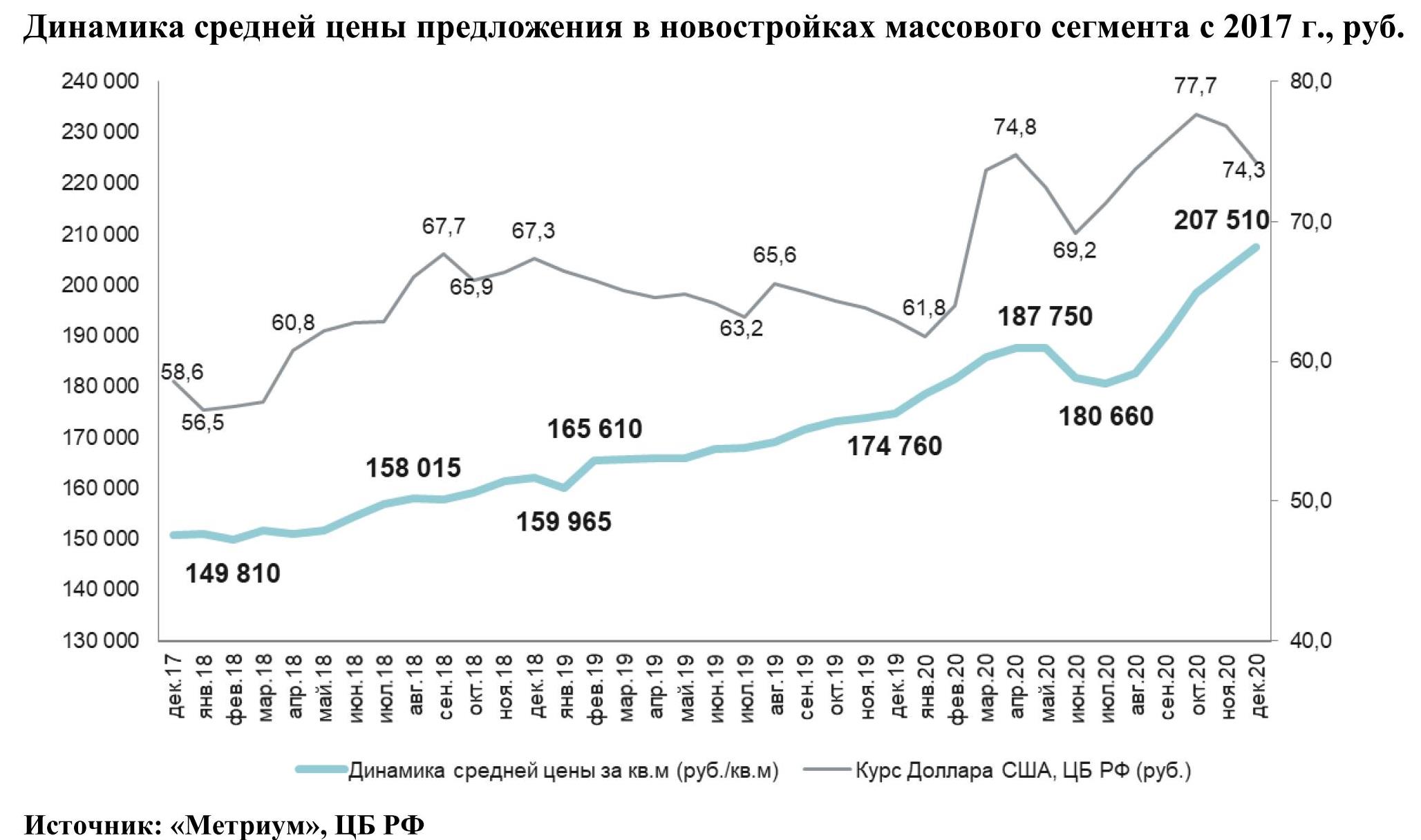

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам года составила 207 510 руб. (+2,2% за прошедший месяц; +9,2% за квартал; +18,7% за год). Самое низкое значение показателя отмечено в январе (178 585 руб./кв.м), самое высокое – в декабре вследствие непрерывного роста во втором полугодии.

«Девальвация рубля в 2020 году имела важное влияние на средневзвешенную цену, о чем свидетельствует график динамики курса доллара США, сопоставленный с графиком цены квадратного метра за аналогичный период, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На наш взгляд, рост курса доллара оказывал влияние как на спрос, так и на предложение. Во-первых, увеличивался спрос – многие покупатели рассматривали возможность инвестиций в недвижимость как способ сохранения рублевых накоплений. Во-вторых, цена предложения у застройщиков росла, так как в нее закладывался рост себестоимости строительства».

Во всех округах отмечена положительная годовая динамика средней цены квадратного метра в диапазоне 9,7-33,8%. Максимальный прирост зафиксирован в СЗАО (+33,8%) и ЗАО (+29,3%). Минимальное увеличение показателя средней цены квадратного метра отмечено в ЮАО (+9,7%). В остальных округах Москвы годовой прирост составил в среднем 17,8%.

К концу декабря 2020 года средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,39 млн руб. (-0,02% за прошедший месяц; +5,9% за квартал; +12,4% за год). Бюджет предложения за год вырос абсолютно во всех типологиях:

- студии – 6,06 млн руб. (+21,2%);

- однокомнатные – 8,82 млн руб. (+18,2%);

- двухкомнатные – 12,63 млн руб. (+18,7%);

- трёхкомнатные – 16,92 млн руб. (+18,5%);

- многокомнатные – 22,77 млн руб. (+11%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,1 |

48,0 |

165 240 |

232 065 |

401 400 |

3 078 000 |

6 055 930 |

10 419 200 |

|

1К |

31,1 |

40,7 |

68,0 |

140 000 |

217 080 |

380 700 |

5 586 000 |

8 824 725 |

17 385 085 |

|

2К |

44,4 |

62,4 |

92,7 |

128 260 |

202 370 |

325 400 |

7 975 015 |

12 627 445 |

24 148 350 |

|

3К |

60,8 |

84,7 |

139,6 |

120 565 |

199 630 |

333 690 |

8 920 600 |

16 917 865 |

32 003 750 |

|

4К+ |

80,5 |

109,5 |

129,1 |

133 000 |

208 025 |

350 000 |

11 100 180 |

22 772 345 |

39 270 000 |

|

итого[1] |

11,0 |

54,9 |

139,6 |

120 565 |

207 510 |

401 400 |

3 078 000 |

11 389 730 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в декабре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,1 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,6 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,3 млн руб.

Основные тенденции

К концу 2020 года первичный рынок массового сегмента характеризуется следующими важными показателями:

– средневзвешенная цена квадратного метр выросла до 207 510 руб. (+18,7% за 12 мес.);

– средний бюджет предложения составил 11,39 млн руб. (+12,4% за 12 мес.);

– объем предложения (по количеству лотов) снизился на 16,1% за год, однако в декабре впервые с июня 2020 года данный показатель продемонстрировал положительную динамику (+11,3% за месяц);

– наблюдается повышение девелоперской активности. В 2020 году рынок пополнился 29 комплексами против 18 в 2019 году.

– закрепление тренда на отделку в 2020 году. Доля квартир с ремонтом под ключ от застройщика выросла с 46,3% до 65,4%.

Пандемия – покупка квартиры онлайн больше не кажется фантастикой

«В марте 2020 года ВОЗ объявила о пандемии новой коронавирусной инфекции, – напоминает Мария Литинецкая. – В апреле-мае в Москве был ведён режим самоизоляции и пропускной режим. Бизнес стал активно уходить в онлайн формат. Конечно, сделки с недвижимостью трудно организовать «заочно», как следствие, реальные продажи за апрель и май упали почти вдвое, продажи по некоторым объектам сократились практически до нуля. Однако, пандемия ускорила процесс цифровизации девелопмента. Застройщики начали активно предлагать виртуальные туры, искать технические решения для презентации своих проектов, заказывать 3D планировки и многое другое. Вероятнее всего, переход покупки квартиры в виртуальное пространство на 100% не произойдет, тем не менее застройщики будут держать про запас онлайн процессы на случай обострения эпидемиологической ситуации. Дополнительной выгодой от «цифровых» бизнес-процессов может стать повышение комфорта и удобства покупателя при осуществлении сделок с недвижимостью в будущем».

Спрос 2020 (в старых границах Москвы)

По итогам 2020 года общее количество зарегистрированных договоров долевого участия (ДДУ) составило более 56 тыс. штук[2] (+18% относительно аналогичного показателя 2019 года), что выше прогноза – ожидался рост числа сделок на 6% относительно прошлого года. В декабре 2020 года было зарегистрировано более 7 тыс. сделок, что сопоставимо с октябрем того же года, когда предполагалось завершение льготной ипотеки, а по сравнению с декабрем прошлого года количество ДДУ увеличилось в 1,5 раза. Доля ипотеки в 2020 году составила 61%.

Ключевая ставка ЦБ и госпрограмма льготной ипотеки 2020-2021

Стоит отметить динамику ключевой ставки ЦБ РФ: с середины 2020 года она находится на беспрецедентно низком уровне – 4,25%[3]. Возможность осуществления программы льготного кредитования, а также обеспечение «более дешевых заемных денег для экономики» во многом обусловлены данным макропоказателем. Однако низкая ключевая ставка стала причиной снижения ставок по депозитам, инвесторы стали искать другие способы хранения и накопления средств, в том числе это простимулировало спрос на рынке недвижимости.

17 апреля 2020 года в России официально стартовала программа льготной ипотеки на новостройки со ставкой до 6,5%. В конце октября стало известно, что действие программы продлят до 1 июля 2021 года, хотя планировалось ее завершить 1 ноября 2020 года. Данная программа породила множество дискуссий: появились противники, считающие госпрограмму главной причиной ажиотажного роста цен, утверждающие, что она приведет банковскую систему к финансовому кризису образца 2008 года в США. Однако сложно представить, что произошло бы с целой отраслью без мощной поддержки государства, и сколько бы потребовалось времени на восстановление активности участников рынка, на сколько была бы заморожена разработка новых проектов, которым еще только предстоит стартовать в 2021 и 2022 гг. Мы думаем, что для окончательного подведения итогов по данному политическому решению еще не пришло время.

Прогноз на 2021 год

«Средневзвешенная цена квадратного метра, скорее всего, продолжит расти умеренными темпами, – резюмирует Мария Литинецкая. – Спрос постепенно стабилизируется с завершением программы льготного кредитования во второй половине 2021 года, однако снижение активности покупателей, скорее всего, не приведет к падению цен. В пользу сохранения достигнутого уровня есть ряд факторов: девальвация национальной валюты в ушедшем году и удорожание себестоимости строительства, вступившие в силу изменения законодательства, влияющие на финансовую модель застройщика (постепенный переход всех проектов на эскроу-счета и новая формула расчета платы за изменение вида разрешенного использования с повышающими коэффициентами). Также стоит отметить, что результативные продажи в 2020 году будут способствовать удержанию цен на комфортном уровне для застройщиков.

Наблюдаемый дефицит предложения в 2020 году закончится в следующем году. Ожидается восстановление предложения и увеличение объема рынка. По нашим прогнозам, наблюдаемый дефицит первичной недвижимости массового сегмента завершится к концу 2021 года. Проблема резкого сокращения предложения проявилась в 2020 году из-за его малой эластичности в ответ на рост спроса. Наращивание объемов строительства будет первоочередной системной задачей для строительной отрасли в новом году, а выросшие цены будут стимулировать девелоперов активнее выводить на рынок новые проекты».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Сделки физлиц по проектам всех классов, без оптовых покупок.

[3] 18.12.2020 Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. ЦБ впервые опустил ключевую ставку до исторически минимального уровня 24 июля 2020 года. Ранее самым низким значением было 4,5% годовых.

По данным Комитета по строительству Петербурга, в январе 2015 года в Санкт-Петербурге было введено в эксплуатацию 32 дома на 10 963 квартиры - всего 608 221,3 кв. метра жилья. За аналогичный период прошлого года (январь 2014 года) в городе было сдано 35 жилых домов на 9 910 квартир общей площадью 529 509,3 кв. м.

Лидером по объемам введенного жилья в январе 2015 года является Приморский район, где было завершено строительство 105 189,2 кв. м. - 10 домов на 1 958 квартир. На втором месте находится Адмиралтейский район с показателями по вводу равными 86 020,5 кв.м жилья - 4 дома на 1 519 квартир. На третьем месте стоит Невский район – 80 915,5 кв.м.

Кром этого, новые жилые объекты были введены в строй в январе 2015 года в Центральном районе – 79 563,7 кв. м, Московском – 77 904,4 кв.м, а также Калининском – 76 272,0 кв.м.

Среди застройщиков, которые сдали в эксплуатацию свои объекты стоит отметить «ЛенСпецСМУ», «ЛСР.Недвижимость-Северо-Запад», «Главстрой-СПб», «Лемминкяйнен Рус» и другие.

По данным Комитета по строительству Петербурга, всего в январе 2015 года в Санкт-Петербурге был введен 61 объект общегражданского назначения. Наибольшее количество подобных построено и реконструировано во Фрунзенском и Красногвардейском районах города. Так, во Фрунзенском районе ООО «ПромИнвестГрупп» завершило строительство бизнес-центра со встроенным гаражом-стоянкой. ООО «ЛИДЕР» ввело в работу производственный комплекс, предназначенный для производства, ремонта и продажи автомобильных прицепов, в также здание «цех сборки прицепов» и здание «выставка продажа автомобильных прицепов». ООО "Синергия" построило торговый комплекс на Малая Балканской ул., уч.1, (северо-западнее пересечения с Загребским бульваром). Также во Фрунзенском районе была завершена реконструкция здания медицинского центра; торгового центра под административный комплекс со встроенными торговыми помещениями; первая очередь храма во имя преподобного Серафима Вырицкого (здание храма, часовня).

В Красногвардейском районе также завершены работы по строительству и реконструкции 9 объектов, куда вошли подстанция скорой медицинской помощи, выставочный комплекс, промышленный логистический комплекс, офисно-складские комплексы, торгово-развлекательные.

Также на результат ввода в январе 2015 года значительное влияние оказали показатели Выборгского района, где введены, в том числе, амбулаторно-поликлиническое учреждение (медицинский центр), многофункциональный оздоровительно-гостиничный комплекс с котельной и трансформаторной подстанцией.

По итогам 2014 года объем производства товарного бетона в Петербурге и Ленобласти составил 6,1 млн куб. м – практически столько же, сколько было выпущено в 2013 году. На фоне кризисных явлений в экономике участники рынка прогнозируют, что 2015 год станет временем закрытия бетонных узлов и самоочищения отрасли от более мелких производителей.

По мнению Александра Батушанского, генерального директора ЗАО «Решение», основная проблема на рынке бетона Петербурга в настоящее время – это переизбыток производственных мощностей. Именно это не позволяет подавляющей части игроков работать с минимально приемлемой рентабельностью.

Так, по данным ЗАО «Решение», число игроков на рынке бетона Петербурга составляет до 100 компаний. Лидером рынка является компания «ЛСР-Базовые» с долей более 18%, «Беатон» занимает около 7%, «Ленстройдеталь» – около 5%, «Лидер-Бетон» – в пределах 5%, а компания «Такси-Бетон» – более 4%. «Причем вся пятерка нарастила долю в ушедшем 2014 году. Наибольший относительный прирост объемов производства продемонстрировала компания «Такси-Бетон», а в абсолютных цифрах – «ЛСР-Базовые», – прокомментировал ситуацию господин Батушанский.

Перезагрузка на рынке

Примерами крупных сделок на рынке бетона Петербурга в 2014 году может служить покупка компанией «НСК-Монолит» одного из значительных производителей бетона последних лет – «ТСК Бетон», а также заявление об объединении компаний «Бетомикс ЛО» и «Луябетон». Александр Батушанский отметил, что оба этих события говорят о сложной конкурентной ситуации на рынке. Но даже в этих условиях продолжают появляться новые бетонные узлы.

В «ЛСР-Базовые» газете «Строительный Еженедельник» рассказали, что, несмотря на стагнацию и первые признаки надвигающегося кризиса, по итогам 2014 года компания увеличила объемы продаж товарного бетона в Петербурге на 12%. «Наша доля на рынке бетона в Петербурге, по данным ЗАО «Решение», равна 18%. Это на 2% больше, чем в спокойном 2013 году. И на 2015 год у нас амбициозные планы – увеличить объем продаж более чем на 15%. Для этого, если потребуется, мы готовы открыть дополнительные мощности», – рассказал Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые».

В то же время в прошлом номере газета «Строительный Еженедельник» (№ 2 (639) от 26.01.2015) со ссылкой на Александра Вахмистрова, генерального директора Группы ЛСР, сообщала, что в связи с низкой рентабельностью компания готова расстаться с бетонными мощностями, находящимися в Москве, и уже начала подготовку к их продаже. Кроме этого, Александр Вахмистров отметил, что будет закрыто производство ЖБИ в Назии в Петербурге.

Ян Даровский, генеральный директор ООО «МастерСтрой», считает, что на фоне проблемы низкой рентабельности производства бетона основной препоной на рынке является усиление неплатежей за поставки продукции. По его мнению, с резким ухудшением финансовой ситуации в межбанковском секторе пропали кредитные деньги, что ставит под угрозу всю бетонную отрасль.

По прогнозу Александра Батушанского, вероятно, что при возможном снижении объема рынка и при отсутствии его роста рынок ждет закрытие части бетонных узлов и некоторое очищение рынка. «Прежде всего это коснется мелких игроков, но вероятны сложности и у более крупных компаний. Той их части, кто не справляется с управлением издержками. Мы надеемся, что 2015 год остановит нездоровую тенденцию появления новых узлов в условиях переизбытка предложения на рынке», – заключил господин Батушанский.

По данным Василия Кострицы, сегодня в Петербурге работают более 150 поставщиков бетона. Из них меньше 10% – крупные производители. «Если взять официальную статистку, то мы увидим, что производство бетона в Петербурге практически равно объемам продаж ЗАО «ЛСР-Базовые». Это говорит о том, что на рынке вращается большое количество официально не учтенных производителей. Следовательно, государство не получает значительную часть налогов от этого сегмента, а на рынок поставляется дешевый и некачественный продукт, потому что при малых мощностях и отсутствии собственной сырьевой базы бетон не может быть дешевым априори. Слишком большие издержки», – отметил Василий Кострица.

Две проблемы

Одной из главных проблем на рынке бетона Василий Кострица называет слабый входной контроль материалов или его отсутствие на подавляющем большинстве строительных объектов. «Зачастую руководители строительных компаний не вникают, кто и какие материалы привозит на объект. Во многом это связано со второй проблемой – взятки. Процветают неформальные договоренности, коррупция, перетягивающие все плюсы применения качественных базовых материалов.

Бывало, мы вылавливали поддельные паспорта качества, в которых под видом продукции «ЛСР-Базовые» доставлялся материал, не имеющий к нам никакого отношения. Это происходит из-за низкого контроля над стройкой не только со стороны заказчика или генподрядчика, но и со стороны правительства и профессиональных сообществ», – прокомментировал ситуацию господин Кострица.

Он уверен, что в кризис проблема качества и его контроля встанет еще острее в связи с необходимостью сокращать издержки. Он подчеркнул, что пока законодательного контроля не будет, будут оставаться объекты, построенные из низкосортной продукции.

Рост цен на нуле

Александр Батушанский констатировал, что в декабре 2014 года по сравнению с декабрем 2013 года цены на товарный бетон практически не изменились. По его словам, на основные составляющие – щебень и цемент – они также не выросли. За ноябрь-декабрь 2014 года динамика изменений (прирост) была около 0%. Цены незначительно росли только в июне-июле 2014 года, вернувшись к значениям конца 2013 года в течение III квартала 2014 года, рассказал эксперт.

Ян Даровский также отметил, что цены на бетон за 2014 год в целом не менялись. Но он уверен, что уже в конце года резкий рост стоимости импортного цемента, а следом за ним в начале 2015 года и цен на отечественное сырье вызовут резкий рост себестоимости бетона. Эксперт добавил, что на фоне сильного провала на рынке возможен дефицит сырья для бетона, что приведет к резкому росту цен на продукцию.

«Мы не наблюдали роста цен и не думаем, что они могут сильно измениться, поскольку бетон производится из российского сырья. В 2014 году даже была обратная тенденция – цены снижались, что было связано с перенасыщенностью рынка», – прокомментировал Максим Мазурик, директор по продажам направления «Бетон» Sika Россия.

Мнение:

Максим Мазурик, директор по продажам направления «Бетон» Sika Россия:

– В 2014 году проявлялась одна интересная тенденция – петербургские строительные компании стремились обзавестись собственным производством бетона. Так, например, поступили компании «УНИСТО Петросталь» и «НСК Монолит». Таким образом многим крупным застройщикам удается снизить себестоимость бетона и взять качество под собственный контроль. Думаю, что эта тенденция продолжится и в 2015 году. Нам кажется, что в этом году не стоит ожидать роста рынка – сейчас крупные стройки, которые способны значительно влиять на отрасль, можно пересчитать по пальцам.

Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые»:

– На рынке ходят разговоры, что скоро бетонщики поднимут цены. У нас таких планов нет. «ЛСР-Базовые» имеет ряд неоспоримых преимуществ перед всеми производителями бетона в Петербурге: собственная сырьевая база, самая широкая сеть БРУ и строгий контроль качества. Аналогов нам в городе нет и не будет даже при тех слияниях и поглощениях, которые прошли у других производителей в 2014 году. Мы добываем песок в пяти карьерах Ленинградской области и выпускаем щебень на восьми заводах. На каждом предприятии осуществляется тотальный контроль качества на входе и выходе. Мы знаем досконально, из чего мы делаем наш бетон. Благодаря всему этому у нас низкие цены и высокое качество. Единственное, чего мы не предлагаем, – это откаты. И меняться в этом отношении не собираемся.