«Метриум»: Итоги года на рынке новостроек массового сегмента Москвы

Аналитики компании «Метриум» подвели итоги года на московском рынке новостроек массового сегмента. Объем предложения сократился на 16,1%. Средняя цена квадратного метра выросла +18,7% и составила 207 510 руб.

По данным «Метриум», по итогам 2020 года на рынке новостроек массового сегмента г. Москвы в реализации находились 89 проектов с общим объемом предложения около 14 140[1] квартир, суммарная площадь лотов составила 776 тыс. кв. м. Количество экспонируемых лотов относительно декабря прошлого года сократилось на 16,1%, а продаваемая площадь уменьшилась на 20,6%.

Новые проекты на первичном рынке жилья массового сегмента в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Старт продаж |

|

1 |

Holland park |

ГК "ПИК" |

СЗАО |

1 кв. 2020 |

|

2 |

Волжский парк |

ГК "ПИК" |

ЮВАО |

1 кв. 2020 |

|

3 |

Светлый мир «Станция «Л»… |

Seven Suns Development |

ЮВАО |

2 кв. 2020 |

|

4 |

MySpace на Фестивальной |

MySpace Development |

САО |

2 кв. 2020 |

|

5 |

Соседи 21/19 |

Специализированный застройщик «ЖК 2/1» |

ЮВАО |

2 кв. 2020 |

|

6 |

Амурский парк |

ГК "ПИК" |

ВАО |

3 кв. 2020 |

|

7 |

Вдохновение |

СЗ Стройвос |

ВАО |

3 кв. 2020 |

|

8 |

Большая Очаковская 2 |

ГК "ПИК" |

ЗАО |

3 кв. 2020 |

|

9 |

Митинский леc |

ГК "ПИК" |

СЗАО |

3 кв. 2020 |

|

10 |

Аквилон Митино |

Группа "Аквилон" |

СЗАО |

3 кв. 2020 |

|

11 |

Красноказарменная 15 |

ГК "ПИК" |

ЮВАО |

3 кв. 2020 |

|

12 |

Н 74 |

Патек Групп |

ЮВАО |

3 кв. 2020 |

|

13 |

Каширка.Like |

СЗ «ОПТИМУМ-ИНВЕСТ» |

ЮАО |

3 кв. 2020 |

|

14 |

Большая Академическая 85 |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

15 |

Бусиновский парк |

ГК "ПИК" |

САО |

3 кв. 2020 |

|

16 |

Расцветай в Люблино |

ГК Расцветай |

ЮВАО |

3 кв. 2020 |

|

17 |

Руставели 14 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

18 |

Сигнальный 16 |

ГК "ПИК" |

СВАО |

3 кв. 2020 |

|

19 |

PROFIT |

Гранель |

ЮВАО |

3 кв. 2020 |

|

20 |

Кронштадтский 9 |

ГК "ПИК" |

САО |

4 кв. 2020 |

|

21 |

Новохохловская 15 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

22 |

Второй Нагатинский |

ГК "ПИК" |

ЮАО |

4 кв. 2020 |

|

23 |

Авиатика |

Э.К. Девелопмент |

САО |

4 кв. 2020 |

|

24 |

Талисман на Рокоссовского |

3S Group |

ВАО |

4 кв. 2020 |

|

25 |

Счастье на Семеновской |

Группа «Эталон» |

ВАО |

4 кв. 2020 |

|

26 |

Аквилон BESIDE |

Группа "Аквилон" |

ЮВАО |

4 кв. 2020 |

|

27 |

MySpace на Окской |

MySpace Development |

ЮВАО |

4 кв. 2020 |

|

28 |

Перовское 2 |

ГК "ПИК" |

ЮВАО |

4 кв. 2020 |

|

29 |

Кронштадтский 14 |

ГК "ПИК" |

САО |

4 кв. 2020 |

Источник: «Метриум»

В декабре первичный рынок массового сегмента пополнился четырьмя новыми проектами: «Аквилон BESIDE», «MySpace на Окской», «Перовское 2», «Кронштадтский 14». Кроме того, был объявлен старт продаж новых корпусов в следующих проектах:

– «Вестердам» (корп. 3);

– Stellar City* (корп. 3);

– «Кронштадтский 9» (корп. 1.1).

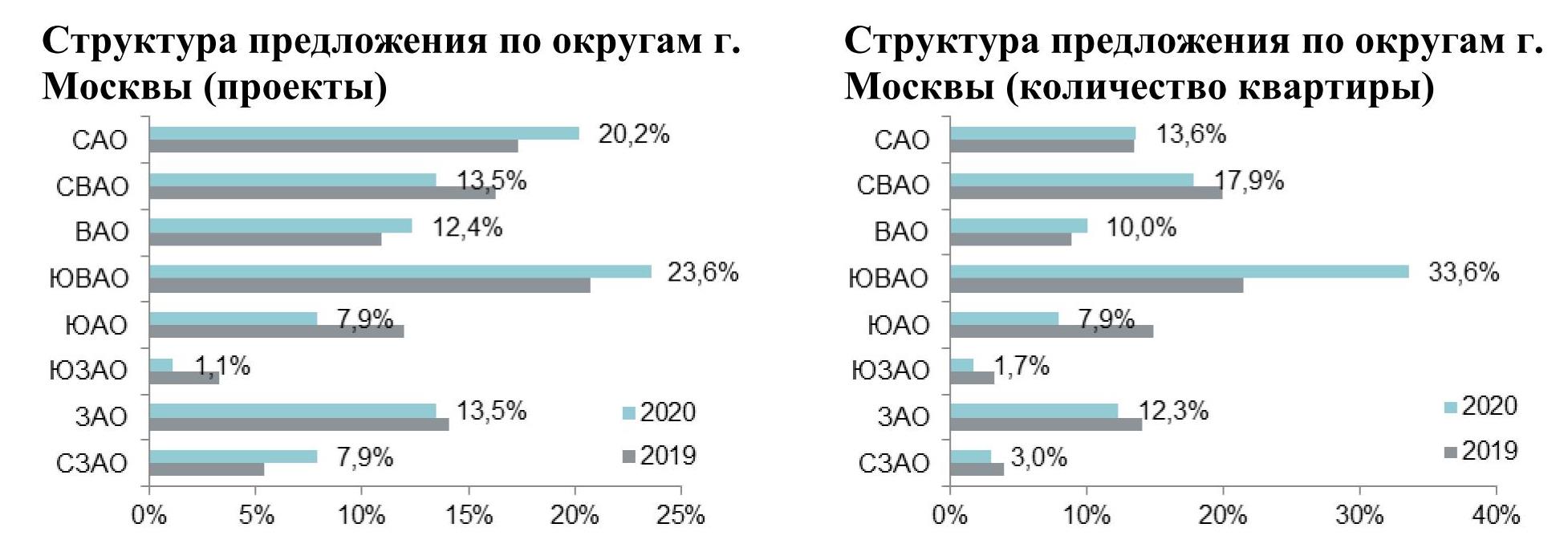

Предложение в массовом сегменте за последние 12 месяцев заметно сместилось в ЮВАО в основном за счет одного крупного проекта – «Светлый мир «Станция Л»…». Доля этого округа по количеству экспонируемых квартир составила 33,6% (+12,1 п.п. за год). Второе место занимает СВАО, где сконцентрировано 17,9% всех квартир (-2,1 п.п. за год). Третья позиция за САО – 13,6% (+0,1 п.п. за год). Доля ЗАО уменьшилась на 1,8 п.п, составив 12,3% от всего объема экспозиции, а в ВАО отмечено увеличение доли на 1,1 п.п. до 10,0%. Наибольшее снижение показателя было отмечено в ЮАО (7,9%; -7 п.п. за год). На СЗАО и ЮЗАО приходятся наименьшие доли предложения: 3,0% (-0,9 п.п. за год) и 1,7% (-1,5 п.п. за год) соответственно.

[1] В связи с отсутствием данных в открытых источниках информации для ряда комплексов объем предложения был рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

* бронирование

К концу 2020 года в структуре предложения по стадиям строительной готовности доля корпусов на этапе монтажных работ составила почти половину рынка (45,1%; +18,7 п.п. за год). На лоты в корпусах, находящихся на начальном этапе, приходится 26,8% (-1,6 п.п. за год). Немногим меньше доля лотов в корпусах на стадии отделочных работ – 21,4% (-11,3 п.п. за год). Во введенных в эксплуатацию домах реализуется всего 6,7% (-5,8 п.п. за год).

В структуре предложения по типу квартир по-прежнему превалируют одно- и двухкомнатные варианты, занимая почти две трети рынка. Доля однокомнатных квартир за год выросла на 3,4 п.п. и составила 32,4%, доля двухкомнатных снизилась на 7,5 п.п. до значения в 32,7%. Доля трехкомнатных лотов составляет 18% (-1,7 п.п.), а квартир-студий - 14,8% (+5,8 п.п.) рынка. Многокомнатные лоты по-прежнему занимают наименьшую долю от совокупного объема предложения (2,1%; +0,04 п.п.).

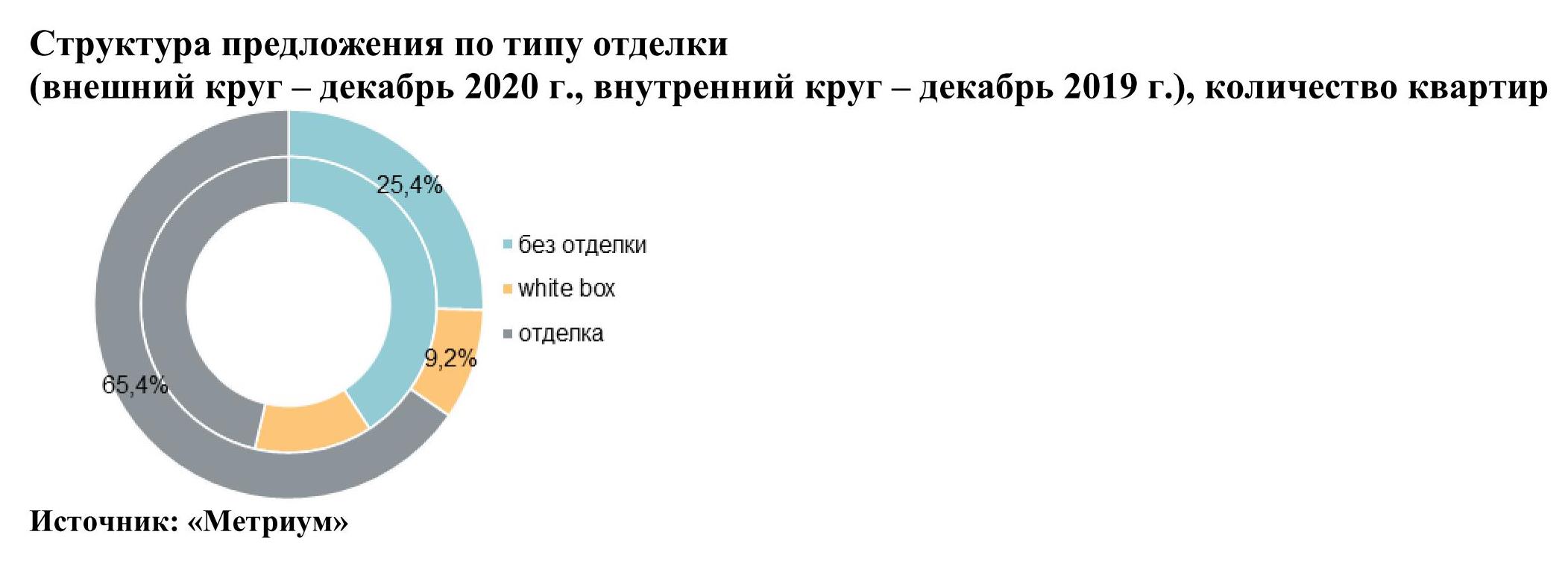

Доля квартир с отделкой (финишная и white box) выросла до 74,6% (+4,1 п.п. за год). Почти две трети совокупного объема предложения на первичном рынке новостроек Москвы экспонировалось с финишной отделкой (65,4% за год), за год доля выросла на 4,8 п.п. На квартиры без отделки пришлось 25,4% рынка (-4,1 п.п. за год), доля квартир с отделкой white box составила 9,2% (-0,6 п.п. за год).

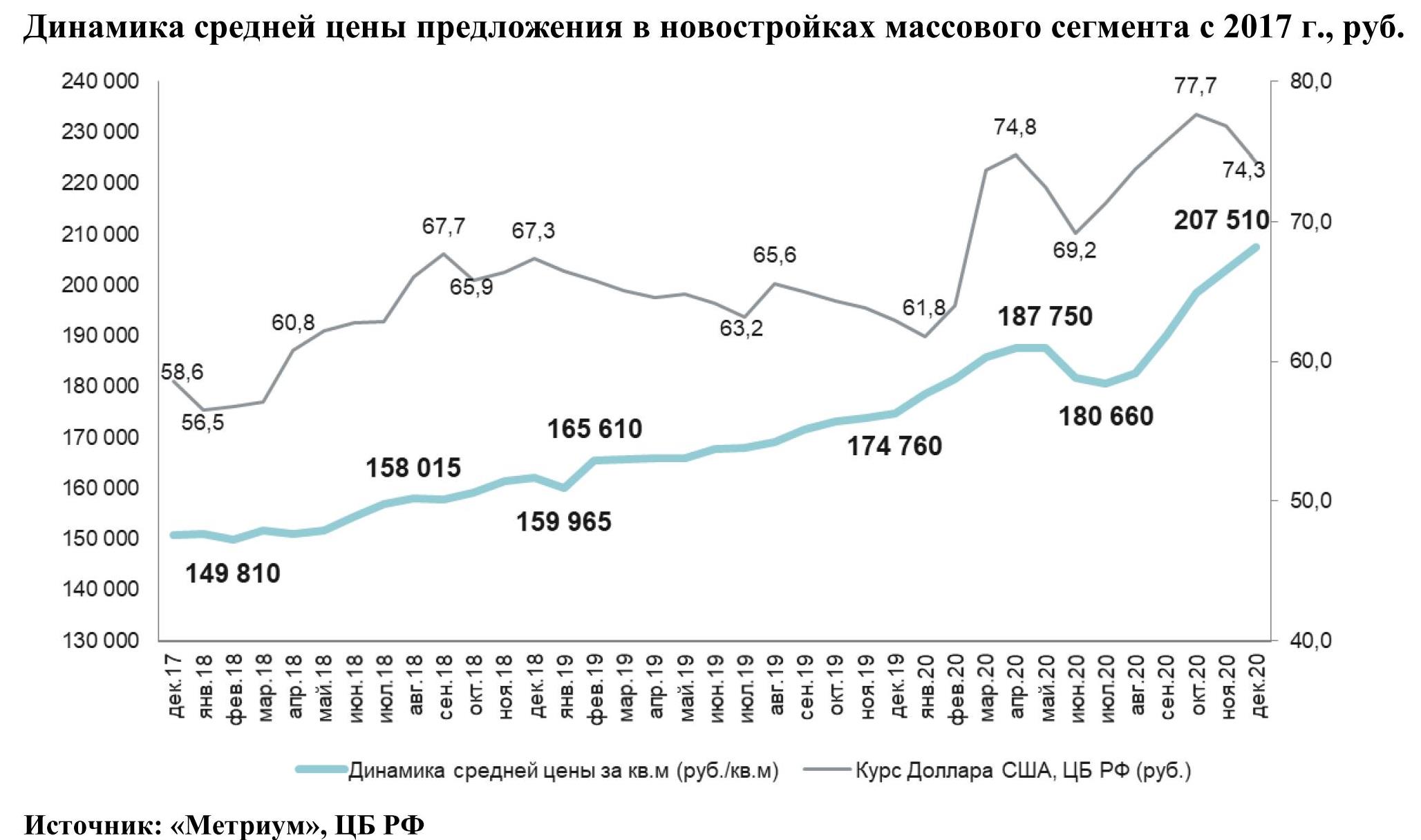

По подсчетам аналитиков «Метриум», средневзвешенная цена квадратного метра на первичном рынке массового сегмента по итогам года составила 207 510 руб. (+2,2% за прошедший месяц; +9,2% за квартал; +18,7% за год). Самое низкое значение показателя отмечено в январе (178 585 руб./кв.м), самое высокое – в декабре вследствие непрерывного роста во втором полугодии.

«Девальвация рубля в 2020 году имела важное влияние на средневзвешенную цену, о чем свидетельствует график динамики курса доллара США, сопоставленный с графиком цены квадратного метра за аналогичный период, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – На наш взгляд, рост курса доллара оказывал влияние как на спрос, так и на предложение. Во-первых, увеличивался спрос – многие покупатели рассматривали возможность инвестиций в недвижимость как способ сохранения рублевых накоплений. Во-вторых, цена предложения у застройщиков росла, так как в нее закладывался рост себестоимости строительства».

Во всех округах отмечена положительная годовая динамика средней цены квадратного метра в диапазоне 9,7-33,8%. Максимальный прирост зафиксирован в СЗАО (+33,8%) и ЗАО (+29,3%). Минимальное увеличение показателя средней цены квадратного метра отмечено в ЮАО (+9,7%). В остальных округах Москвы годовой прирост составил в среднем 17,8%.

К концу декабря 2020 года средний бюджет предложения на первичном рынке новостроек массового сегмента составил 11,39 млн руб. (-0,02% за прошедший месяц; +5,9% за квартал; +12,4% за год). Бюджет предложения за год вырос абсолютно во всех типологиях:

- студии – 6,06 млн руб. (+21,2%);

- однокомнатные – 8,82 млн руб. (+18,2%);

- двухкомнатные – 12,63 млн руб. (+18,7%);

- трёхкомнатные – 16,92 млн руб. (+18,5%);

- многокомнатные – 22,77 млн руб. (+11%).

Стоимость квартир массового сегмента в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

11,0 |

26,1 |

48,0 |

165 240 |

232 065 |

401 400 |

3 078 000 |

6 055 930 |

10 419 200 |

|

1К |

31,1 |

40,7 |

68,0 |

140 000 |

217 080 |

380 700 |

5 586 000 |

8 824 725 |

17 385 085 |

|

2К |

44,4 |

62,4 |

92,7 |

128 260 |

202 370 |

325 400 |

7 975 015 |

12 627 445 |

24 148 350 |

|

3К |

60,8 |

84,7 |

139,6 |

120 565 |

199 630 |

333 690 |

8 920 600 |

16 917 865 |

32 003 750 |

|

4К+ |

80,5 |

109,5 |

129,1 |

133 000 |

208 025 |

350 000 |

11 100 180 |

22 772 345 |

39 270 000 |

|

итого[1] |

11,0 |

54,9 |

139,6 |

120 565 |

207 510 |

401 400 |

3 078 000 |

11 389 730 |

39 270 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в декабре 2020 года:

– ЖК «MySpace на Фестивальной» (САО / р-н Головинский): студия площадью 11 кв. м за 3,1 млн руб.

– ЖК «MySpace на Окской» (ЮВАО / р-н Кузьминки): студия площадью 14 кв. м за 3,6 млн руб.

– ЖК «Станция Л» (ЮВАО / р-н Люблино): студия площадью 23,5 кв. м за 4,3 млн руб.

Основные тенденции

К концу 2020 года первичный рынок массового сегмента характеризуется следующими важными показателями:

– средневзвешенная цена квадратного метр выросла до 207 510 руб. (+18,7% за 12 мес.);

– средний бюджет предложения составил 11,39 млн руб. (+12,4% за 12 мес.);

– объем предложения (по количеству лотов) снизился на 16,1% за год, однако в декабре впервые с июня 2020 года данный показатель продемонстрировал положительную динамику (+11,3% за месяц);

– наблюдается повышение девелоперской активности. В 2020 году рынок пополнился 29 комплексами против 18 в 2019 году.

– закрепление тренда на отделку в 2020 году. Доля квартир с ремонтом под ключ от застройщика выросла с 46,3% до 65,4%.

Пандемия – покупка квартиры онлайн больше не кажется фантастикой

«В марте 2020 года ВОЗ объявила о пандемии новой коронавирусной инфекции, – напоминает Мария Литинецкая. – В апреле-мае в Москве был ведён режим самоизоляции и пропускной режим. Бизнес стал активно уходить в онлайн формат. Конечно, сделки с недвижимостью трудно организовать «заочно», как следствие, реальные продажи за апрель и май упали почти вдвое, продажи по некоторым объектам сократились практически до нуля. Однако, пандемия ускорила процесс цифровизации девелопмента. Застройщики начали активно предлагать виртуальные туры, искать технические решения для презентации своих проектов, заказывать 3D планировки и многое другое. Вероятнее всего, переход покупки квартиры в виртуальное пространство на 100% не произойдет, тем не менее застройщики будут держать про запас онлайн процессы на случай обострения эпидемиологической ситуации. Дополнительной выгодой от «цифровых» бизнес-процессов может стать повышение комфорта и удобства покупателя при осуществлении сделок с недвижимостью в будущем».

Спрос 2020 (в старых границах Москвы)

По итогам 2020 года общее количество зарегистрированных договоров долевого участия (ДДУ) составило более 56 тыс. штук[2] (+18% относительно аналогичного показателя 2019 года), что выше прогноза – ожидался рост числа сделок на 6% относительно прошлого года. В декабре 2020 года было зарегистрировано более 7 тыс. сделок, что сопоставимо с октябрем того же года, когда предполагалось завершение льготной ипотеки, а по сравнению с декабрем прошлого года количество ДДУ увеличилось в 1,5 раза. Доля ипотеки в 2020 году составила 61%.

Ключевая ставка ЦБ и госпрограмма льготной ипотеки 2020-2021

Стоит отметить динамику ключевой ставки ЦБ РФ: с середины 2020 года она находится на беспрецедентно низком уровне – 4,25%[3]. Возможность осуществления программы льготного кредитования, а также обеспечение «более дешевых заемных денег для экономики» во многом обусловлены данным макропоказателем. Однако низкая ключевая ставка стала причиной снижения ставок по депозитам, инвесторы стали искать другие способы хранения и накопления средств, в том числе это простимулировало спрос на рынке недвижимости.

17 апреля 2020 года в России официально стартовала программа льготной ипотеки на новостройки со ставкой до 6,5%. В конце октября стало известно, что действие программы продлят до 1 июля 2021 года, хотя планировалось ее завершить 1 ноября 2020 года. Данная программа породила множество дискуссий: появились противники, считающие госпрограмму главной причиной ажиотажного роста цен, утверждающие, что она приведет банковскую систему к финансовому кризису образца 2008 года в США. Однако сложно представить, что произошло бы с целой отраслью без мощной поддержки государства, и сколько бы потребовалось времени на восстановление активности участников рынка, на сколько была бы заморожена разработка новых проектов, которым еще только предстоит стартовать в 2021 и 2022 гг. Мы думаем, что для окончательного подведения итогов по данному политическому решению еще не пришло время.

Прогноз на 2021 год

«Средневзвешенная цена квадратного метра, скорее всего, продолжит расти умеренными темпами, – резюмирует Мария Литинецкая. – Спрос постепенно стабилизируется с завершением программы льготного кредитования во второй половине 2021 года, однако снижение активности покупателей, скорее всего, не приведет к падению цен. В пользу сохранения достигнутого уровня есть ряд факторов: девальвация национальной валюты в ушедшем году и удорожание себестоимости строительства, вступившие в силу изменения законодательства, влияющие на финансовую модель застройщика (постепенный переход всех проектов на эскроу-счета и новая формула расчета платы за изменение вида разрешенного использования с повышающими коэффициентами). Также стоит отметить, что результативные продажи в 2020 году будут способствовать удержанию цен на комфортном уровне для застройщиков.

Наблюдаемый дефицит предложения в 2020 году закончится в следующем году. Ожидается восстановление предложения и увеличение объема рынка. По нашим прогнозам, наблюдаемый дефицит первичной недвижимости массового сегмента завершится к концу 2021 года. Проблема резкого сокращения предложения проявилась в 2020 году из-за его малой эластичности в ответ на рост спроса. Наращивание объемов строительства будет первоочередной системной задачей для строительной отрасли в новом году, а выросшие цены будут стимулировать девелоперов активнее выводить на рынок новые проекты».

[1] С учетом двухуровневых квартир, квартир с антресолью и с собственной террасой

[2] Сделки физлиц по проектам всех классов, без оптовых покупок.

[3] 18.12.2020 Банк России принял решение сохранить ключевую ставку на уровне 4,25% годовых. ЦБ впервые опустил ключевую ставку до исторически минимального уровня 24 июля 2020 года. Ранее самым низким значением было 4,5% годовых.

Уже почти десять лет чиновники всех уровней твердят о необходимости развития схемы государственно-частного партнерства при реализации масштабных проектов. Но пока доля инвестпроектов, реализуемых по схеме ГЧП в России, составляет не более 10%.

Преимуществом государственно-частного партнерства является реализация довольно масштабных проектов, на которые без помощи государства даже не выйти. Как правило, ГЧП предполагает, что не государство подключается к проектам бизнеса, а, наоборот, государство приглашает бизнес принять участие в реализации общественно значимых проектов.

К плюсам ГЧП традиционно относят снижение инвестиционной нагрузки на госбюджет, повышение качества создаваемых объектов или оказываемых услуг, распределение рисков проекта между частным и государственным секторами и, наконец, надёжную занятость для бизнеса. Приоритетными направлениями финансирования проектов по схеме ГЧП являются социально значимые объекты или проекты в сфере строительства, транспорта, энергетики, медицины, образования, культуры и спорта.

В России ГЧП получило развитие только в последние 2-3 года. До этого бизнес и государство предпочитали объединяться только для выполнения крупных проектов – таких, как добыча полезных ископаемых, выработка энергии, строительство дорог и т.д. В западных странах частный бизнес привлекают в первую очередь для участия в сравнительно небольших проектах – общественный транспорт, строительство школ и больниц, ремонт уже имеющихся объектов и т.д. В России нечто подобное начало появляться только в последние годы.

Слабое развитие

Генеральный директор ООО «Дудергофский проект» Василий Вовк отмечает, что государственно-частное партнерство, с точки зрения девелопера, сейчас слабо применяется в Санкт-Петербурге. В основном, такая схема используется для строительства социальных объектов, но на данный момент городские власти это не поддерживают. С момента продвижения первых схем ГЧП в России прошло около 20 лет. Однако широкого распространения столь известный на западе инструмент в нашей стране так и не получил, а проекты на основе ГЧП можно пересчитать по пальцам. «Тормозит развитие применение схем ГЧП в России отсутствие необходимой правовой базы для их реализации, низкий уровень гарантии государства относительно неизменности условий проекта, недостаточная проработанность самих проектов. Еще одним из препятствий массового использования механизма государственно-частного партнерства является недостаточно эффективное управление государственным сектором рисками, возложенными на него в соответствии с принятой схемой ГЧП», - считает господин Вовк.

Многие инвесторы не уверены в формате ГЧП, так как это всегда долгосрочные проекты, а при смене власти, как известно, меняются правила игры, в том числе по уже реализуемым проектам, в которые инвестор успел вложить свои средства.

«На мой взгляд, на российском рынке у инвесторов пока слишком мало опыта работы с ГЧП. Далеко не все участники четко понимают, как и на основе чего работает такая система. В этой связи треть проектов ГЧП в России остаются нереализованными. При этом на западе доля неудачных проектов ГЧП существенно меньше - в развитых странах около 1%, в развивающихся – в районе 5%», - подсчитала Ольга Пономарева, вице-президент ГК Leorsa, инвестор БЦ Eightedges.

По ее подсчетам, сегодня в России объем проектов ГЧП составляет около 10%. «На западе в ряде стран этот показатель существенно выше, так, в Италии доля таких проектов составляет около 30%. Это неудивительно, если учесть, что мы отстаем от запада лет на пять с точки зрения институционального развития. На мой взгляд, развитие данного сферы тормозит несовершенство нашей законодательной базы, нехватка качественных проектов, а также отсутствие органов власти, ответственных за реализацию данных проектов», - говорит госпожа Пономарева.

Разделить риски

Эксперты полагают, что сокращение бюджета и урезание госрасходов не должно сказаться на реализации проектов по схеме ГЧП.

Роман Черленяк, руководитель практики корпоративного и договорного права Юридической фирмы "ЮСТ" отметил: « Зарубежный опыт показывает, что сокращение государственных расходов вовсе не обязательно должно сопровождаться сворачиванием общественно-значимых проектов. Зачастую их реализация возможна и без прямого бюджетного финансирования. Объекты публичной собственности могут передаваться во временное владение и пользование частным инвесторам, которые, принимая на себя значительную часть расходов по их созданию (модернизации), получают право извлекать доход на этапе последующей эксплуатации. Речь, как правило, не идет о сверхприбыли, но обеспечить возврат инвестиций и стабильный денежный поток вполне возможно».

Ольга Шарыгина, управляющий директор департамента управления активами (Asset Management) NAI Becar с коллегой согласна: «В нынешних условиях секвестирования бюджетов схема государственно-частного партнёрства вполне реальна. В большинстве случаев ГЧП применяется в рамках проектов по строительству транспортной инфраструктуры. Риски реализации таких проектов заключаются в отсутствии чётких законодательных норм, регулирующих переход прав собственности. Таким образом, инвесторы рискуют остаться ни с чем».

Надо сказать, что законодательство в сфере ГЧП в течение последних десяти лет переживало бурное развитие и на сегодняшний день предоставляет участникам широкий набор инструментов. Активно применяются на практике и доказали свою эффективность механизмы долгосрочной аренды, концессии. С другой стороны, есть и совершенно новая конструкция соглашения о государственно-частном партнерстве (на базе федерального закона от 13.07.2015 № 224-ФЗ, который вступит в силу с 1 января 2016 г.). Как отмечает господин Черленяк, важным шагом в этом направлении стало нормативное закрепление частной инициативы – процедуры, допускающей возможность заключения договора с инициатором проекта без конкурса (при отсутствии иных заинтересованных претендентов).

В числе же факторов, препятствующих повсеместному распространению ГЧП, эксперты также отмечают высокий уровень инфляции, недостаток «длинных денег» в экономике и отсутствие сложившейся правоприменительной практики. «Для качественного изменения ситуации необходима долгосрочная государственная политика, ориентированная не только на решение государственных задач, но также на поддержку и защиту интересов частных инвесторов», - резюмирует господин Черленяк.

В идеале ГЧП предполагает не только совместные действия по проекту, но и разделение рисков. Макроэкономические, политические и законодательные риски – государству, технологические, эксплуатационные и финансовые – бизнесу.

Мнение

Андрей Макаров, управляющий партнер БЦ «Сова»:

-Перспективы ГЧП в России, на мой взгляд, спорные. В текущих кризисных условиях я не думаю, что найдутся интересанты, желающие принять участие в проекте ГЧП. Такой вид партнерства задействуется при реализации долгосрочных и стратегически важных для города проектов, например, ключевых автомагистралей. Минусы участия в ГЧП – отсутствие гарантий и долгосрочность проектов. Не каждый инвестор может планировать свое участие в столь долгосрочных проектах, при том, что кризисы у нас случаются каждые три года.

Мнение

Ольга Пономарева, вице-президент ГК Leorsa, инвестор БЦ Eightedges:

-Инструмент ГЧП в большей степени применяется для решения масштабных инфраструктурных задач, в частности, для развития транспортной инфраструктуры – строительства развязок, объездных дорог, аэропортов, мостов и т.д. Из проектов, которые сейчас на слуху – сотрудничество правительства и застройщиков по проекту строительства платной дороги в обход Мурино и Нового Девяткино. На втором месте по использованию ГЧП находятся проекты комплексного развития территорий, в частности, индустриальные парки, агропарки, особые экономические зоны и т.д.

Обеспечение россиян доступным и комфортным жильем, постулированное в майских указах президента, завязло в непроработанных механизмах реализации госпрограмм объемом более 578 млрд рублей. Интереса к главному инструменту развития рынка жилья – программе «Жилье для российской семьи», застройщики не проявляют.

Основным документом реализации майских заветов президента стала госпрограмма «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации» рассчитанная до 2020 года с объемом финансирования почти 578 млрд рублей. Основными задачами программы, помимо развития массового строительства жилья экономкласса, повышения обеспеченности граждан квадратными метрами и поддержки платежеспособного спроса, является создание полноценного рынка арендного жилья, поддержка ипотечного рынка, снижение стоимости «квадрата» как минимум на 20%.

Как говорится в документе, в результате реализации госпрограммы будет обеспечен ввод 76 млн. кв. м жилья в 2015 году, в 2016 году – 81 млн. кв. м., в 2017 году – до 93 млн. кв. метров, а к 2020 году страна выйдет на показатель в 100 млн кв. м. жилья ежегодно. Базировалась госпрограмма на ФЦП «Жилище», срок которой истекает в 2015 году, а идеологическую замену ФЦП власти нашли в программе «Жилье для российской семьи». Минстрой РФ запустил ее летом 2014 года с твердым намерением к 2017 году построить в регионах около 25 млн кв. м. жилья эконом-класса. За год было подписано 65 трехсторонних соглашений (между субъектом РФ, Минстроем РФ и АИЖК – прим. ред.) на строительство 19 млн кв. м. При этом в госпрограмме четко расписано – в рамках ФЦП "Жилье для российской семьи" в 2015 году будет введено 5 млн кв. метров жилья, в 2016 году – 6 млн кв. метров, в 2017 году –14 млн кв. метров.

Однако реальная статистика подтверждать министерские планы не спешит. По данным официального портала программы, на данный момент из 5 млн в 2015 году введено только 1,9 тыс. кв. м жилья (0% от плана), из 92 тыс. семей получила новое жилье только тысяча. Выдано разрешений на строительство только на 412 тыс. кв. м жилья. Лидерами являются Ярославская область (108 тыс. кв м.) и Тульская (140 тыс. кв. м), а вот в СЗФО получено разрешение на строительство только 13 тыс. кв. м.

Ржавый механизм

В целом программа «Жилье для российской семьи» в первые полгода не просто реализовывалась медленно – она просто стояла из-за отсутствия заявок со стороны строителей, которые элементарно не видели каким образом, следуя условиям программы, они могут окупить свои проекты. Напомним, программа предполагает, что цена жилья должна быть не более 80% от средней рыночной цены по региону, но не должна превышать 35 тыс. рублей за «квадрат». Чтобы снизить нагрузку на застройщиков, АИЖК предусмотрело механизм выкупа инженерных сетей, построенных в рамках проектов. При этом цена выкупа таких объектов не должна превышать 4 тыс. рублей за «квадрат». Итоговая стоимость квадрата составляет, таким образом, 39 тыс. рублей. Бизнес и рад бы вступить в программу – на фоне падающего спроса для застройщиков это возможность сработать хотя бы «в ноль», рассказывали региональные застройщики. Но множество законодательных пробелов и нерешенных вопросов по инфраструктуре делает программу непрозрачной. Основные проблемы – государство не компенсирует строителям дороги, также платежи за подключение к сетям там, где действуют инвестпрограммы «сетевиков». Не компенсируется и вынос сетей с пятна застройки. Более того, сами энергоснабжающие организации не понимают как принимать на баланс эти сети от АИЖК и как дальше с ними работать. «Честно говоря, трудно рассчитывать на то, что программа вообще заработает в Ленинградской области, - признается глава Леноблсоюзстроя Георгий Богачев. – Потому что эти минимальные 10 тыс. кв. м за предложенные федералами деньги можно построить где-нибудь в Волхове, но кто его там будет покупать? Основной спрос – вдоль границы с городом, но здесь «квадрат» стоит гораздо дороже. Вот эта «вилка» и тормозит программу».

Спрос ленит строителей

В Петербурге действует собственная пятилетняя программа обеспечения граждан доступным жильем объемом 874 млрд рублей, призванная до 2020 года существенно сократить городскую жилищную очередь. Избалованный стабильным спросом бизнес к сложным сделкам с участием субсидий относится неоднозначно.

Согласно тексту программы, к 2020 году новое жилье получат до 60% семей, подавших соответствующие заявки на жилищную очередь. Субсидии на улучшение жилищных условий получат 73,6 тыс. петербургских семей, льготные кредиты и рассрочки на оплату жилья получат более 5 тыс. семей. Кроме того, за пятилетку должен быть сформирован государственный жилищный фонд города в размере 1,8 млн кв. м. жилья, который позволит обеспечить жильем 32 тыс. семей очередников. Объем финансирования программы составляет 874,1 млрд рублей. Из них 194 млрд – это бюджетные средства (149 млрд приходится на Жилищный комитет), а 679 млрд рублей придут из частного сектора.

Впрочем, сам частный сектор не слишком активен на ниве государственных жилищных программ. Большинство опрошенных «Строительным Еженедельником» застройщиков были кратки – в жилищных программах участия они не принимают. «Сточки зрения рентабельности эти программы рассматривать нельзя. Для бюджета компании это чистой воды благотворительность», - отмахнулся Арсений Васильев, генеральный директор ГК «УНИСТО Петросталь». Но есть и исключения. По словам начальника отдела продаж ИСК «Отделстрой» Николая Гражданкина, компания работает с большинством госпрограмм города и области. Среди них - «Молодежи – доступное жилье», «Развитие долгосрочного жилищного кредитования в Санкт-Петербурге», «Санкт-Петербургские жилищные сертификаты» и др. По его словам, сделки, проходящие с привлечением субсидий, маткапитала более трудоемки и длительны по времени. В них много нюансов и много требований, предъявляемых к приобретаемой квартире. В среднем, деньги от такой сделки застройщик получает через 3 месяца, а может получить и через полгода.

В 2015 году к нескольким жилищным программам подключился и «Главстрой-СПб». По словам коммерческого директора Алексея Гусева одной из трудностей, с которой сталкиваются желающие реализовать субсидию – это условие приобретения квартиры в доме высокой степени готовности. В таких объектах стоимость жилья уже достаточно высока, и не каждый участник госпрограмм, даже имея первый взнос в размере субсидии, может получить ипотечный кредит на оставшуюся стоимость квартиры.

В ближайшее время начнет работать по программе «Молодежи – доступное жилье» и ГК «КВС», сейчас компания находится на этапе подписания договора с Центром Доступного Жилья (ЦДЖ). Начальник отдела ипотечного кредитования компании Елена Тарабукина считает, что причины низкой бизнес активности связаны с долгой и непростой процедурой аккредитации застройщика ЦДЖ. Центр выдвигает серьезные требования к компаниям. Так, у застройщика должно быть необходимое число сданных объектов, и главное, готовность аккредитуемого жилого комплекса должна составлять не менее 70%. «Большинство строительных компаний долгое время не видели смысла проходить все эти процедуры, так как жильё продавалось довольно быстро и без дополнительных усилий», - говорит эксперт.