«Метриум»: Итоги года на рынке новостроек Новой Москвы

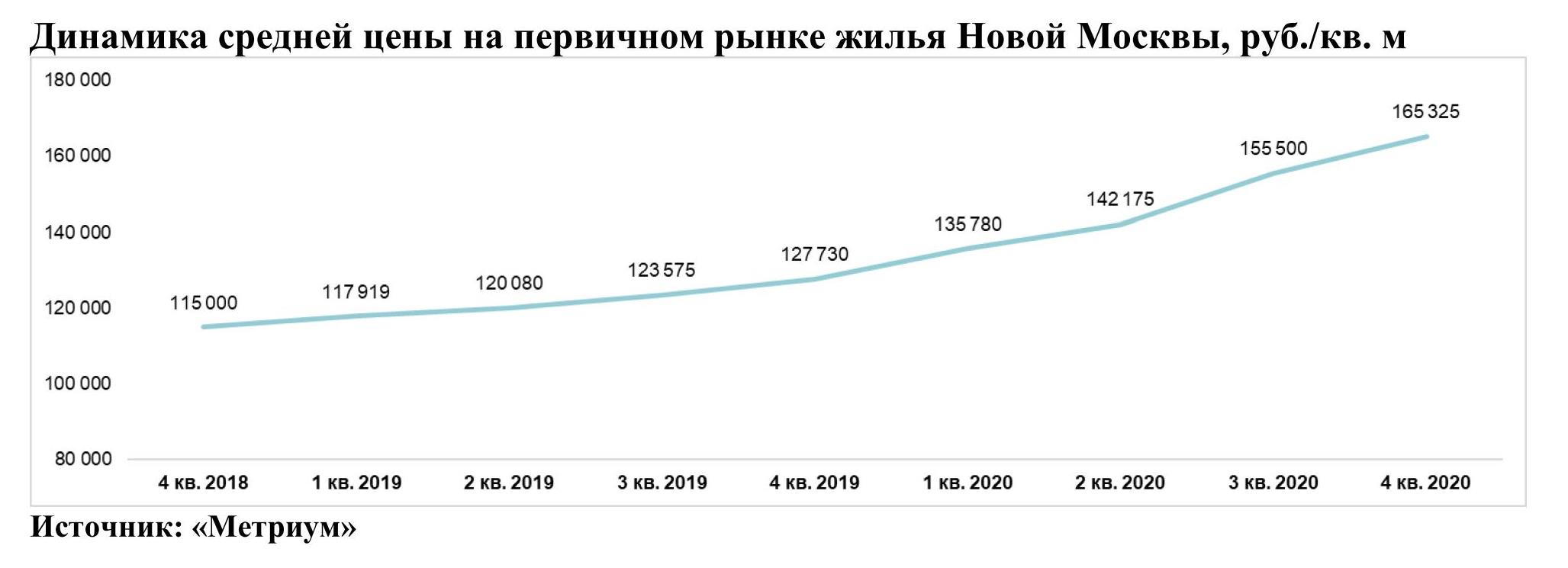

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб.

По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Период |

|

1 |

Russian Design District |

Группа Родина |

НАО |

2 кв. 2020 |

|

2 |

homecity |

PPF Real Estate Russia |

НАО |

2 кв. 2020 |

|

3 |

Середневский лес |

ГК ПИК |

НАО |

2 кв. 2020 |

|

4 |

Прокшино |

А101 Девелопмент |

НАО |

3 кв. 2020 |

Источник: «Метриум»

В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

– «Скандинавия» (корп. 13);

– «Новые Ватутинки, микрорайон Центральный» (квартал 2/2);

– «Испанские кварталы» (корп. 5, 6, 7);

– «Бунинские луга» (корп. 3.3.1);

– «Саларьево парк» (корп. 46);

– «Борисоглебское» (корп. 16, 28, 38);

– «Цветочные поляны» (корп. 7);

– «Середневский лес» (корп. 1, 4);

– homecity (корп. 4);

– «Прокшино» (корп. 3);

– «Городские истории» (корп. 1, 2, 3, II очередь);

– «Эдельвейс» (корп. 3, 4А, 4Б).

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО.

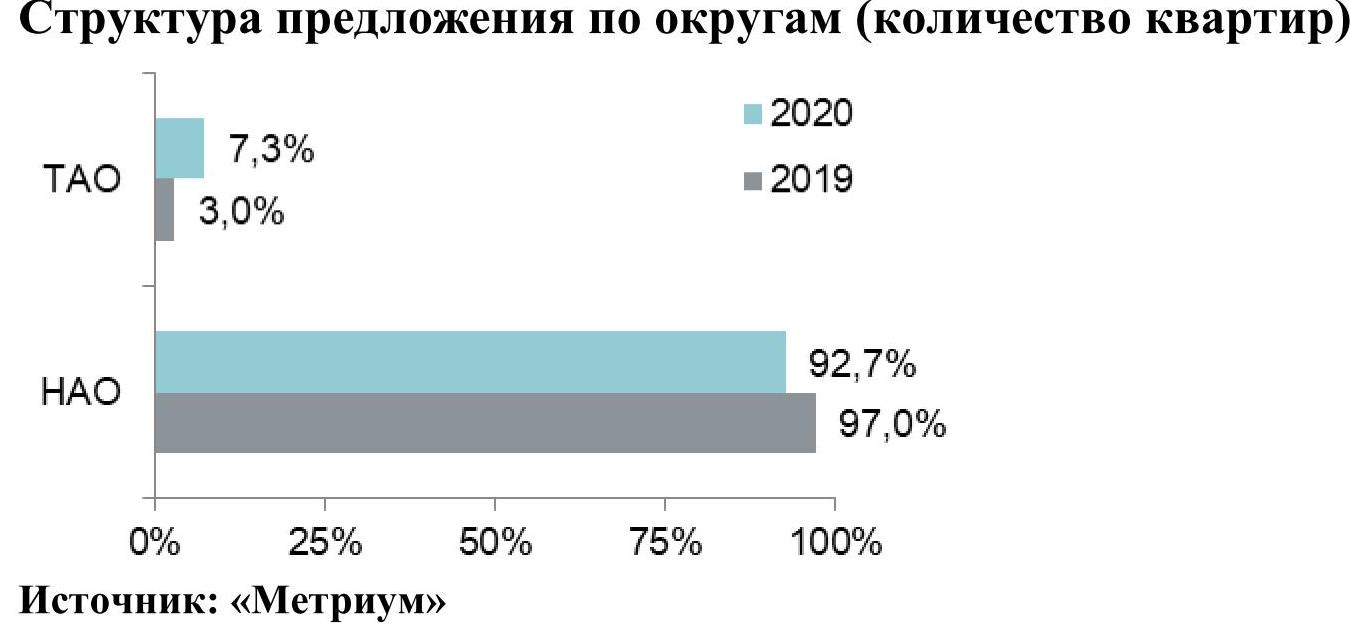

Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

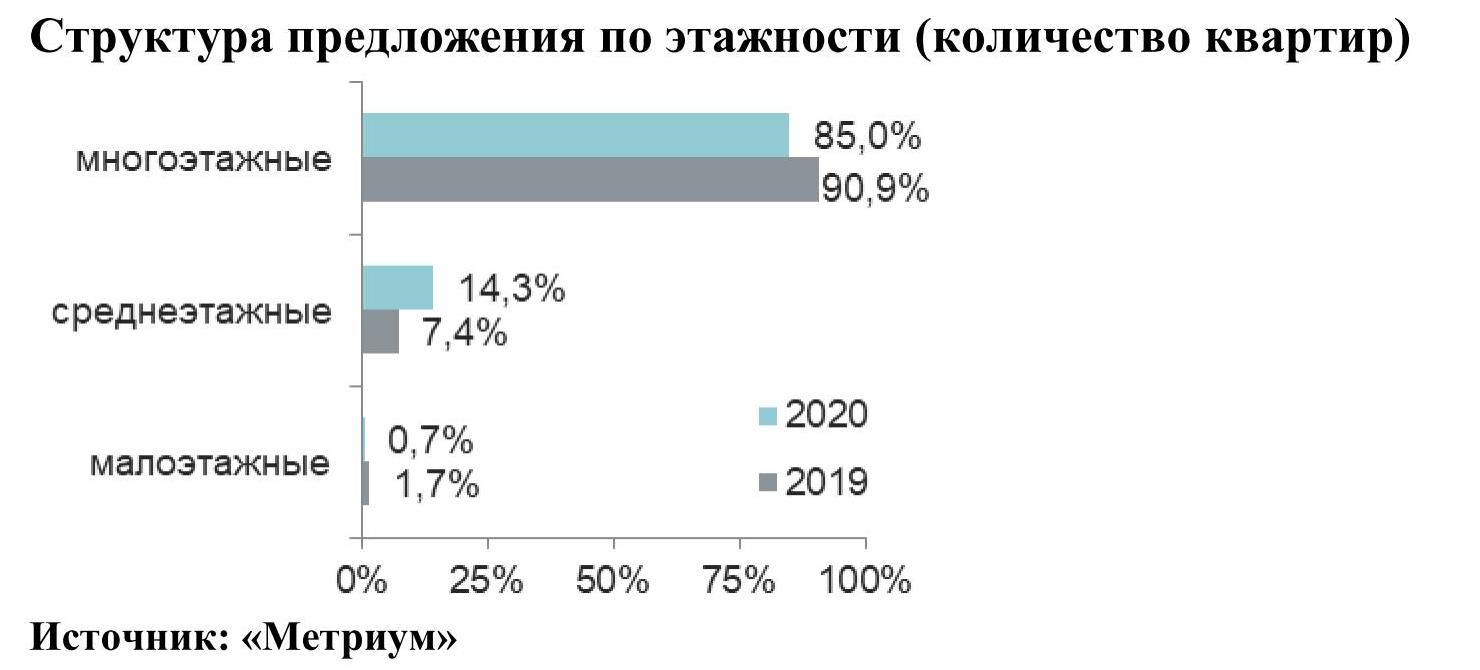

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

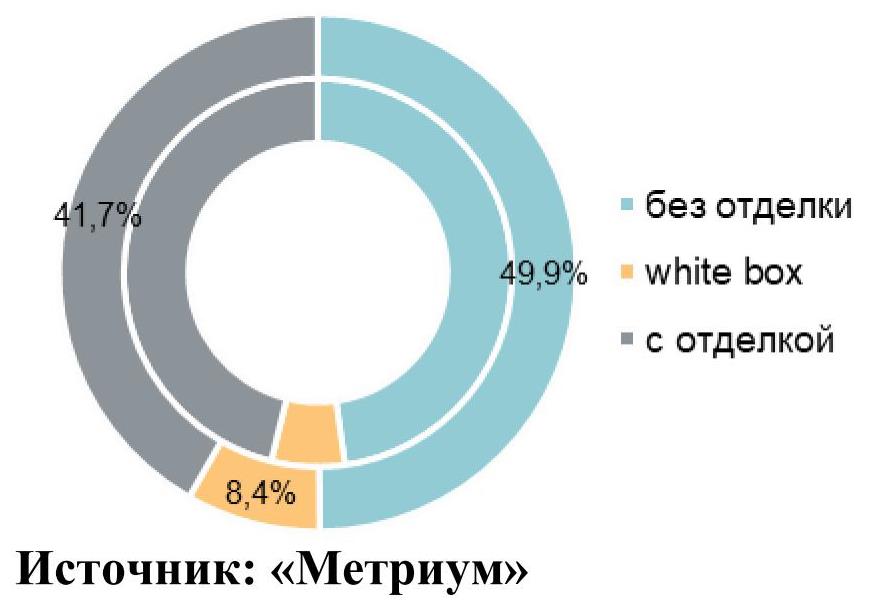

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год).

Структура предложения по типу отделки квартир

(внутренний круг – 2019 г., внешний круг – 2020 г.)

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум».

Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м.

[1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

- студии – 5,5 млн руб. (+7,9% за квартал; +34,4% за год);

- однокомнатные – 7,3 млн руб. (+6,1% за квартал; +30,9% за год);

- двухкомнатные – 9,4 млн руб. (+4,6% за квартал; +25,4% за год);

- трехкомнатные – 12,2 млн руб. (+7,5% за квартал; +24,9% за год);

- многокомнатные – 16,4 млн руб. (+13,8% за квартал; +38,9% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

19,2 |

25,0 |

34,5 |

140 400 |

218 925 |

304 125 |

3 714 420 |

5 470 485 |

7 833 640 |

|

1К |

29,7 |

39,0 |

59,3 |

83 715 |

186 020 |

270 000 |

3 194 100 |

7 253 855 |

11 452 965 |

|

2К |

44,8 |

59,8 |

106,0 |

74 365 |

157 105 |

235 000 |

4 340 900 |

9 400 635 |

19 173 645 |

|

3К |

61,0 |

82,5 |

178,0 |

80 000 |

148 520 |

270 000 |

6 189 700 |

12 245 660 |

28 647 000 |

|

4К+ |

80,5 |

100,9 |

185,0 |

111 400 |

162 160 |

194 410 |

11 416 715 |

16 357 080 |

27 683 090 |

|

итого |

19,2 |

53,0 |

185,0 |

74 365 |

165 325 |

304 125 |

3 194 100 |

8 758 640 |

28 647 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в 2020 году:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

34 кв. м за 3,2 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.;

– ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб.

Основные тенденции

«2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан».

Спрос

Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%).

Девелоперская активность и сохранение объема предложения

Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год).

Переход на эскроу-счета

К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа).

Рост цен

На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%.

Прогноз на 2021 год

«Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории.

Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома».

В Петербурге выставлены на торги имущественные активы компании «БалтАвтоТрейд». По мнению экспертов, объекты недвижимости банкротящегося автодилера интересны в первую очередь другим игрокам рынка.

Российский аукционный дом (РАД) выставил на торги два дилерских центра и станцию техобслуживания банкротящейся компании «БалтАвтоТрейд». Аукцион назначен на 29 июля текущего года. Все три объекта расположены в Выборгском районе города.

Основной актив, выставленный на продажу, – автосалон по адресу: Придорожная аллея, 14, рядом со станцией метро «Проспект Просвещения». Площадь здания составляет 5,5 тыс. кв. м, участка – 4,8 тыс. кв. м. Объект недвижимости будет продаваться при стартовой цене 368,5 млн рублей. Второй актив – двухэтажное здание площадью 861 кв. м и с участком 1,8 тыс. кв. м рядом со станцией метро «Площадь Мужества» – будет реализован по цене от 48 млн рублей. Третий объект – бывшая станция СТО площадью 1,1 тыс. кв. м – расположен вблизи станции метро «Парнас», стартовая стоимость составляет 56,2 млн рублей.

По словам руководителя департамента РАД по работе с непрофильными и проблемными активами банков Ольги Желудковой, эти объекты должны быть интересны в первую очередь другим игрокам автодилерского рынка. При этом, учитывая сложившуюся практику, когда бывшие дилерские центры успешно переформатируются под супермаркеты, могут найтись покупатели и среди ритейла.

Напомним, кризис 2014 года серьезно подкосил рынок продаж авто. Из-за снижения спроса и высокой собственной закредитованности начали «лопаться» многие крупные петербургские дилерские центры. Так, с рынка ушли автохолдинг РРТ, «Лаура», «ИСТ-Маркет». Сократили свое присутствие «Атлант-М», «Р-Моторс». Сам «БалтАвтоТрейд» по иску Сбербанка был признан банкротом в 2016 году. В настоящее время в организации открыто конкурсное производство. Глава компании Пётр Тиньгаев заключен под стражу по обвинению в мошенничестве в сфере кредитования.

Ранее эксперты рынка недвижимости отмечали, что строения, возведенные для продажи машин, слишком специ-фичны – их редко можно приспособить под какую-то иную функцию. Однако опыт последних двух лет показал, что рынок стал более гибок и ритейлеры достаточно охотно идут в бывшие автосалоны. Тем не менее, считают специалисты, данные объекты недвижимости востребованы больше всего у других автодилеров.

По словам директора по консалтингу NAI Becar Ирины Реут, стоимость выставленного на продажу автосалона у станции метро «Проспект Просвещения» является рыночной или чуть ниже рыночной в пределах 3-5%. При этом место «насиженное», поэтому салон может быть интересен другим компаниям, что подтверждается существующими примерами. Так, во II квартале 2015 года компания «Олимп», официальный представитель Porshe и Mercedes-Benz, продала автосалон компании Major, крупному дилеру 36-ти автомарок. В I квартале 2016-го был продан автоцентр Subaru на Выборгском шоссе. Покупатель – компания «Де Вилль», официальный дилер Cadillac. «Перепрофилирование объекта зависит от целей покупателя. Приспособить автосалон под другой торговый объект можно, но, если профиль торговли останется схожим, вложения будут минимальными. Минимальные вложения, в свою очередь, сделают возможной быструю окупаемость такого бизнеса», – считает Ирина Реут.

Кстати

Фонд имущества Санкт-Петербурга сдал в аренду первое помещение в одном из городских исторических зданий, определенных Смольным в марте текущего года под хостелы. На объект недвижимости общей площадью 209,2 кв. м была подана одна заявка от физического лица, который имеет право заключения договора аренды по начальной ставке – 227 рублей за кв. м в месяц.

Оборудованных комфортных пляжей в Петербурге – единицы. Эксперты расходятся во мнениях о том, можно ли успеть заработать на вложениях в подобную инфраструктуру за короткое северное лето. Специалисты полагают, что здесь определенно нужна помощь государства.

Дефицит пляжной инфраструктуры на Северо-Западе, несмотря на большое количество водных объектов, однозначно есть. В отсутствии интереса к подобным проектам у частных инвесторов можно винить, в первую очередь, петербургскую погоду и переменчивый климат. Однако, как считает руководитель центра аналитики ГК «Доверие» Дмитрий Крутов, бизнес настораживает и неудобная законодательная база. В частности, она не позволяет создавать так называемые «частные пляжи», ограничивая доступ к береговой линии и вводя плату за вход. Обычно инвестор может рассчитывать на аренду данной территории сроком до 5 лет, которых будет недостаточно для того, чтобы окупить потраченные средства.

Пляж без прав

Елена Кривенкова, председатель комитета по гостеприимству «Деловой России», согласна с господином Крутовым в том, что главная проблема развития пляжной инфраструктуры – отсутствие четкого правового регулирования этой формы сотрудничества. «Дело в том, что, вкладывая серьезные деньги, инвестор не получает объект в собственность. А проектов со стопроцентной частной инвестицией я вспомнить не могу», – подтверждает она.

«Тем не менее, в пригородах Петербурга существуют единичные проекты по благоустройству озерных пляжей. Инвесторы нашли довольно остроумный способ обхода запрета на ограничение доступа к пляжу: плата формально производится за уборку территории, а посетителю вместе с чеком дают оплаченный им индивидуальный мусорный пакет», – говорит господин Крутов.

Анастасия Александрова, ведущий аналитик E3 Group, рассказывает о другом примере: на берегу Финского залива, в Комарово, существует частный пляж High Drive, вход на который является бесплатным, однако все предоставляемые здесь услуги являются платными – шезлонги, прокат спортивного инвентаря, скутеры, квадроциклы, катамараны, детский городок, бассейн, танцпол и многое другое. «Кроме этого, здесь располагается банкетный зал, что и является основной инвестицией, приносящей доход. Фактически частные пляжи пользуются единичным спросом для проведения каких-либо мероприятий – корпоративов, пляжных вечеринок и т. п. Кроме этого, спрос на них имеет сезонный характер, а также ограничивается существующими здесь не располагающими к пляжному отдыху погодными условиями. Если мы говорим об индивидуальном частном пляже как об инвестиции, то скорее доходность здесь будет отрицательной», – пессимистична госпожа Александрова.

Климат нерентабельный

Иван Починщиков, управляющий партнер компании IPG.Estate, смотрит на перспективы инвестирования в пляжную инфраструктуру не менее пессимистично: «Климат Петербурга не способствует развитию пляжной инфраструктуры. Принимая во внимание сезонность, окупаемость таких проектов может быть очень длительной, поэтому инвестировать в такие проекты малорентабельно. Загрузка не обеспечит необходимой отдачи». Он напоминает, что несколько лет назад «Питерлэнд» хотел создать собственный пляж на территории Парка 300-летия, что было бы логично, поскольку пляжная инфраструктура должна быть привязана к какому-то мощному проекту – в случае с «Питерлэндом» им мог стать аквапарк. Но это начало не имело продолжения, говорит господин Починщиков.

Тем не менее, Игорь Кокорев, руководитель отдела стратегического консалтинга Knight Frank St Petersburg, уверен, что пляжи и прибрежные объекты с развитой рекреационной инфраструктурой – перспективное направление.

В Петербурге и Ленинградской области может быть реализован крупный проект, связанный с созданием комплексной пляжной инфраструктуры. Так, Правительства Петербурга и Ленобласти ждут одобрения федеральным Правительством программы берегоукрепления. Без нее скорость отступления береговой линии Финского залива – до 2 м ежегодно. По задумке, проект берегоукрепления, который требует крупных финансовых вложений, может быть реализован в формате ГЧП. Тогда на территориях вдоль Финского залива может появиться единый променад, включающий разнообразную рекреационную инфраструктуру, в том числе зоны отдыха, заведения общепита, благоустроенные пляжи и так далее.

Кстати

После прохладных дней все пляжи Курортного района готовы принять первых отдыхающих. Как и в прошлом году, для жителей и гостей района официально будут работать 14 городских пляжей общей площадью 90 га. Пять из них расположены на Сестрорецком разливе, остальные девять – на Финском заливе, в том числе пляжи Сестрорецкий, Дубковский, Белые ночи, Дюны, Ласковый, Чудный, Комаровский, Золотой, Детский.

В рамках подготовки к летнему сезону обслуживающей организацией – ГБУ «Курортный берег» – была проделана большая работа: собран и вывезен мусор, просеян песок, установлены буйки, расставлена пляжная мебель, размещены кабинки для переодевания, общественные туалеты, урны, скамейки, пляжные зонты, лежаки, детские игровые комплексы и информационные щиты с правилами поведения в общественном месте.

1 июня начала работу рекреационная зона для маломобильных групп населения, расположенная на территории пляжа Ласковый в поселке Солнечное. Весь сезон для отдыхающих здесь будут проводиться культурные и спортивные мероприятия: дни здоровья, семинары, мастер-классы, краеведческие лекции, оздоровительные прогулки, веселые старты, турниры по различным видам спорта и многое другое. Для людей с ограниченными возможностями будут работать кафе, тренажерные и спортивные площадки, летняя библиотека.

Перед вводом пляжей в эксплуатацию было проведено водолазное обследование. Но, несмотря на это, купаться на них по-прежнему не рекомендуется.