«Метриум»: Итоги года на рынке новостроек Новой Москвы

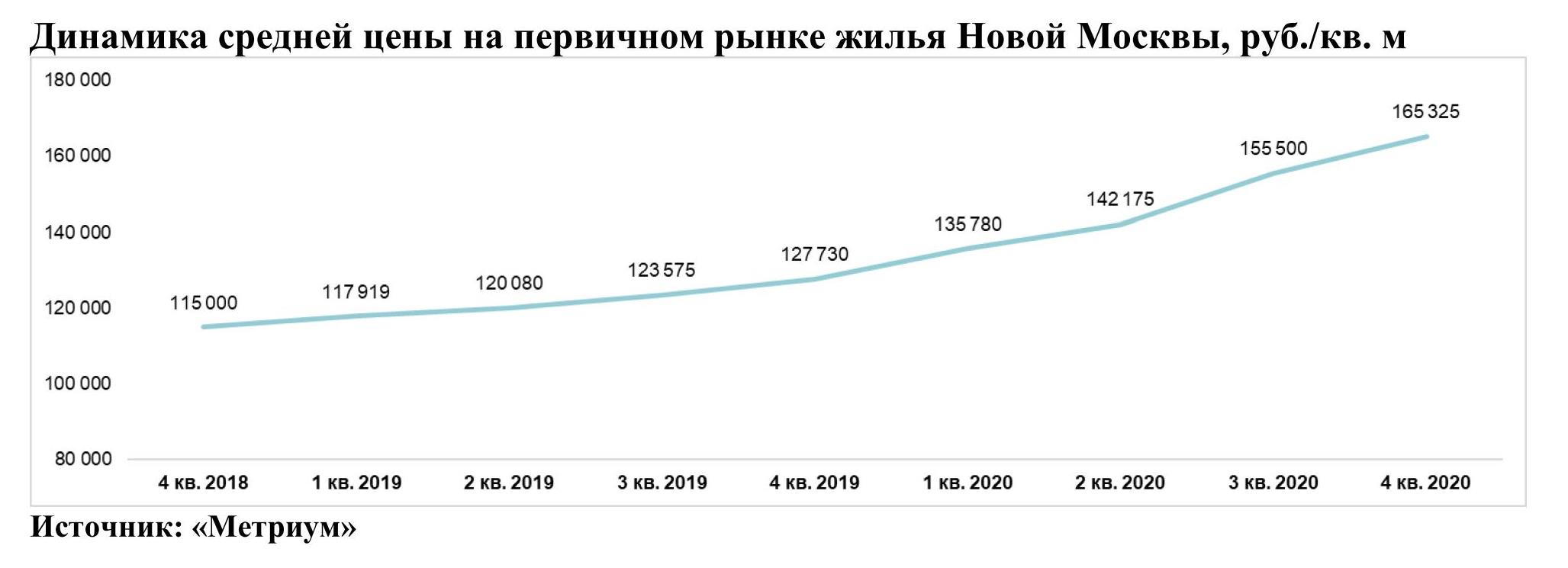

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб.

По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Период |

|

1 |

Russian Design District |

Группа Родина |

НАО |

2 кв. 2020 |

|

2 |

homecity |

PPF Real Estate Russia |

НАО |

2 кв. 2020 |

|

3 |

Середневский лес |

ГК ПИК |

НАО |

2 кв. 2020 |

|

4 |

Прокшино |

А101 Девелопмент |

НАО |

3 кв. 2020 |

Источник: «Метриум»

В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

– «Скандинавия» (корп. 13);

– «Новые Ватутинки, микрорайон Центральный» (квартал 2/2);

– «Испанские кварталы» (корп. 5, 6, 7);

– «Бунинские луга» (корп. 3.3.1);

– «Саларьево парк» (корп. 46);

– «Борисоглебское» (корп. 16, 28, 38);

– «Цветочные поляны» (корп. 7);

– «Середневский лес» (корп. 1, 4);

– homecity (корп. 4);

– «Прокшино» (корп. 3);

– «Городские истории» (корп. 1, 2, 3, II очередь);

– «Эдельвейс» (корп. 3, 4А, 4Б).

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО.

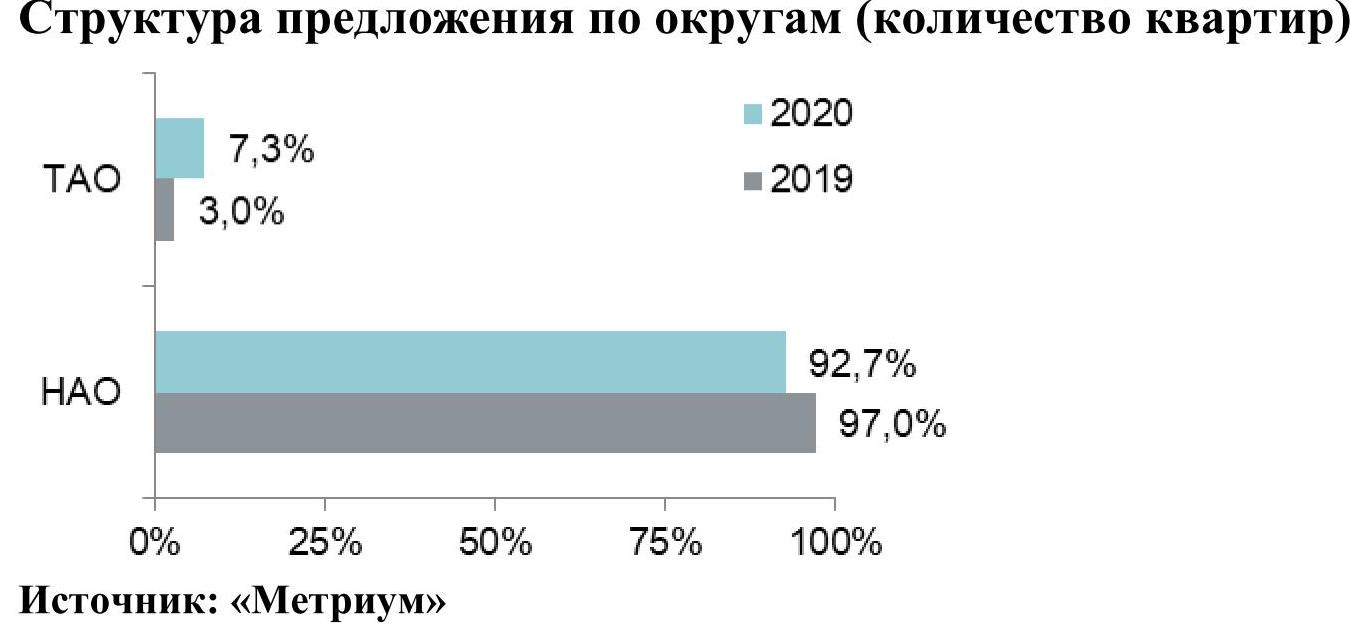

Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

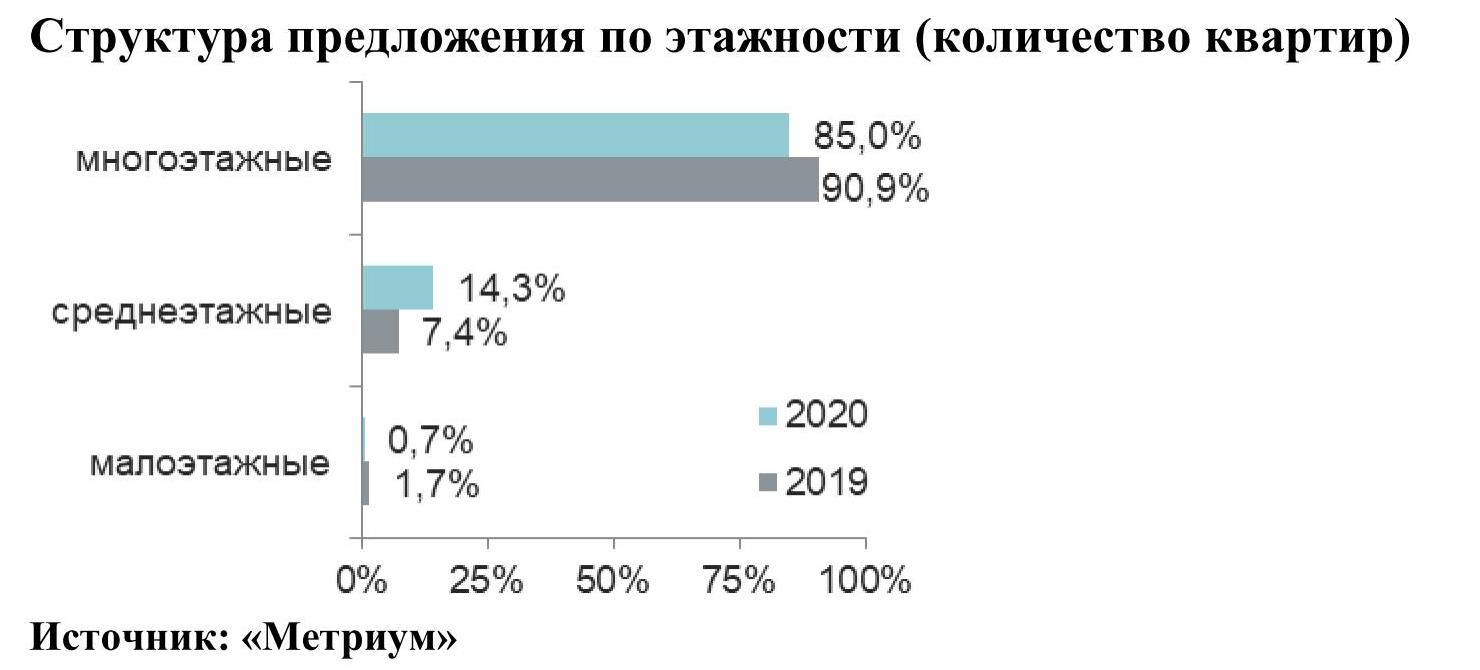

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

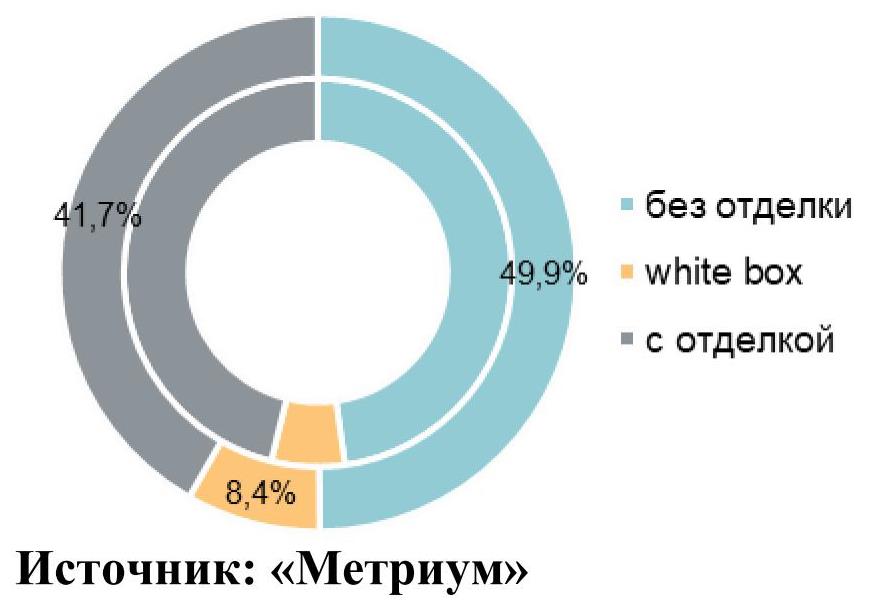

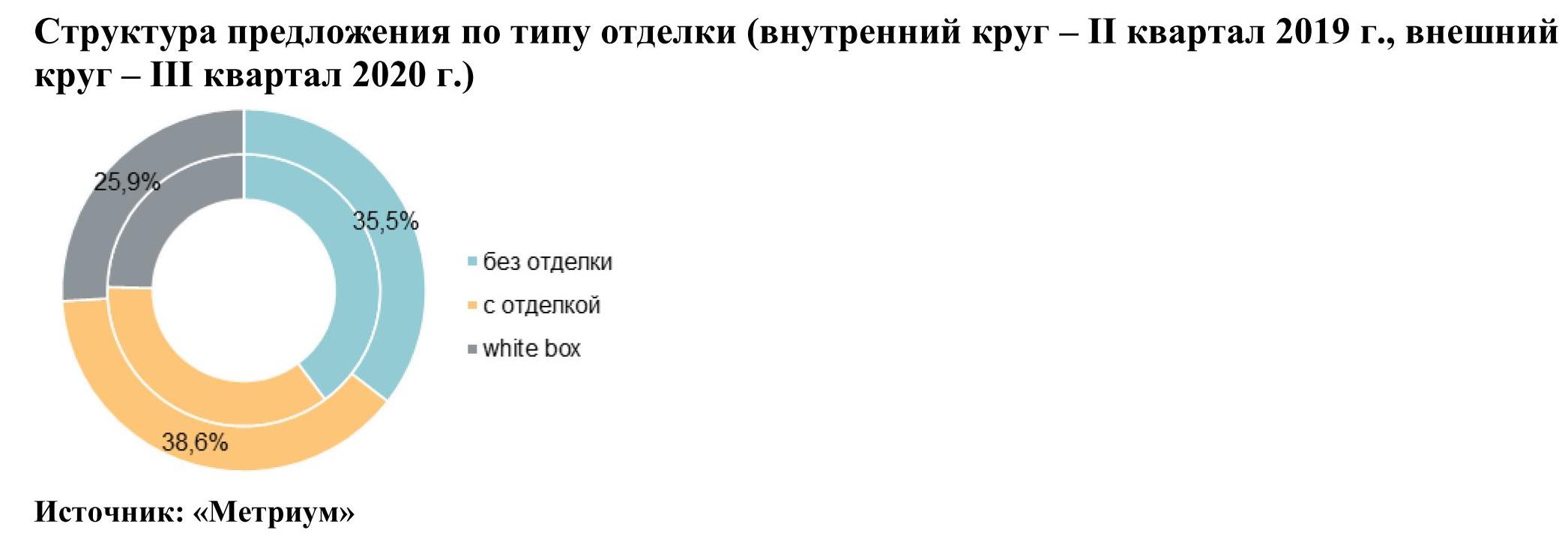

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год).

Структура предложения по типу отделки квартир

(внутренний круг – 2019 г., внешний круг – 2020 г.)

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум».

Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м.

[1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

- студии – 5,5 млн руб. (+7,9% за квартал; +34,4% за год);

- однокомнатные – 7,3 млн руб. (+6,1% за квартал; +30,9% за год);

- двухкомнатные – 9,4 млн руб. (+4,6% за квартал; +25,4% за год);

- трехкомнатные – 12,2 млн руб. (+7,5% за квартал; +24,9% за год);

- многокомнатные – 16,4 млн руб. (+13,8% за квартал; +38,9% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

19,2 |

25,0 |

34,5 |

140 400 |

218 925 |

304 125 |

3 714 420 |

5 470 485 |

7 833 640 |

|

1К |

29,7 |

39,0 |

59,3 |

83 715 |

186 020 |

270 000 |

3 194 100 |

7 253 855 |

11 452 965 |

|

2К |

44,8 |

59,8 |

106,0 |

74 365 |

157 105 |

235 000 |

4 340 900 |

9 400 635 |

19 173 645 |

|

3К |

61,0 |

82,5 |

178,0 |

80 000 |

148 520 |

270 000 |

6 189 700 |

12 245 660 |

28 647 000 |

|

4К+ |

80,5 |

100,9 |

185,0 |

111 400 |

162 160 |

194 410 |

11 416 715 |

16 357 080 |

27 683 090 |

|

итого |

19,2 |

53,0 |

185,0 |

74 365 |

165 325 |

304 125 |

3 194 100 |

8 758 640 |

28 647 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в 2020 году:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

34 кв. м за 3,2 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.;

– ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб.

Основные тенденции

«2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан».

Спрос

Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%).

Девелоперская активность и сохранение объема предложения

Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год).

Переход на эскроу-счета

К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа).

Рост цен

На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%.

Прогноз на 2021 год

«Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории.

Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома».

Аналитики компании «Метриум» подвели итоги III квартала на московском рынке новостроек премиум- и элитного сегмента. В III квартале 2020 года рынок высокобюджетных новостроек включал 114 проектов с объемом экспозиции 3 910 лотов (467,8 тыс. кв. м). Относительно предыдущего квартала предложение уменьшилось на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Средняя цена за квадратный метр в премиум-классе выросла за квартал на 2,8% (+5,7% с начала года; +18,9% за 12 месяцев) и составила 608 150 руб. В элитном сегменте средняя цена выросла за квартал на 4,3% (+3% с начала года; +6,2% за 12 месяцев).и составила 1 013 095 руб. за в. м.

Премиум-класс

В III квартале 2020 года на первичном рынке жилья премиум-класса в реализации находились 63 проекта с общим объемом предложения около 2 260 лотов (1 104 квартир и 1 156 апартаментов), суммарная площадь лотов составляет 235,7 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 11,2%, а продаваемая площадь при этом уменьшилась на 17,8%.

За прошедшие 3 месяца продажи открылись в шести проектах премиум-класса.

По числу экспонируемых лотов в лидеры вышел район Дорогомилово (23,1%; +7,3 п.п.) за счет старта проекта Victory Park Residence. На второе место сместился Пресненский район, доля которого снизилась до 16,5% (-7,5 п.п.) от общего объема предложения. Третье место сохранил за собой район Раменки, его доля составила 10,5%, сократившись за квартал на 0,9 п.п.

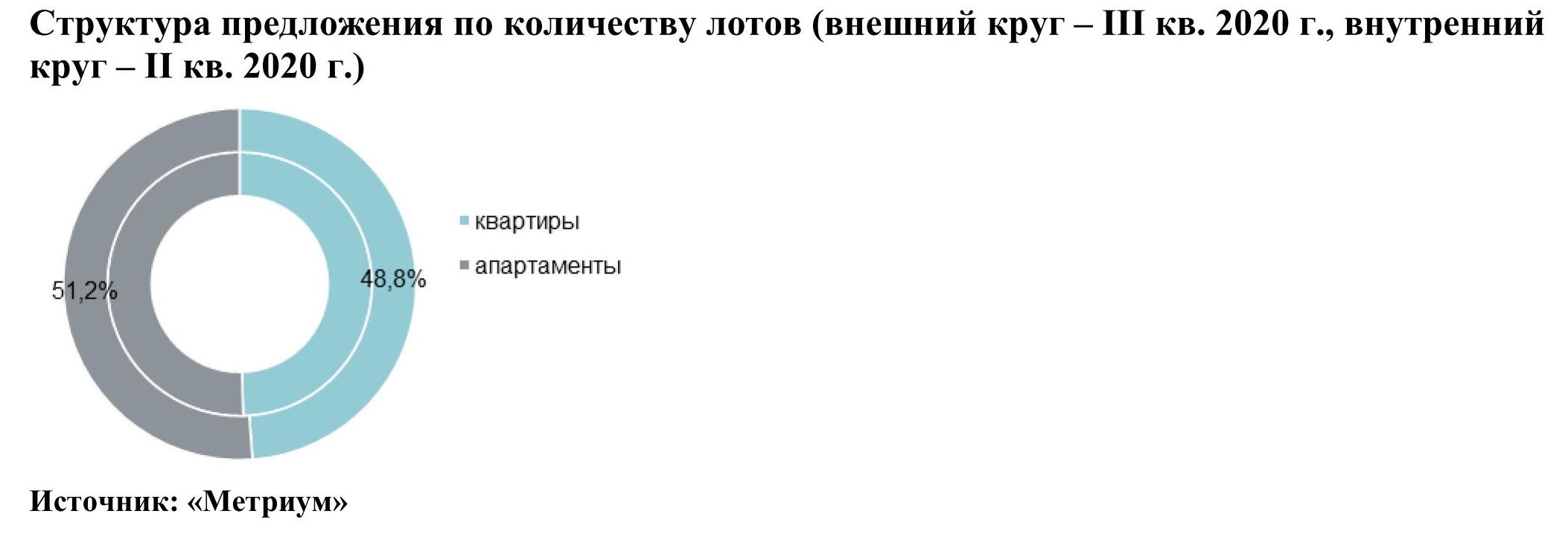

В III квартале 2020 года доля апартаментов выросла до 51,2% (+0,7 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально уменьшилась и составила 48,8%. По сравнению с концом 2019 года доля квартир сократилась на 2,9 п.п., а с конца 2018 года – на внушительные 10,3 п.п.

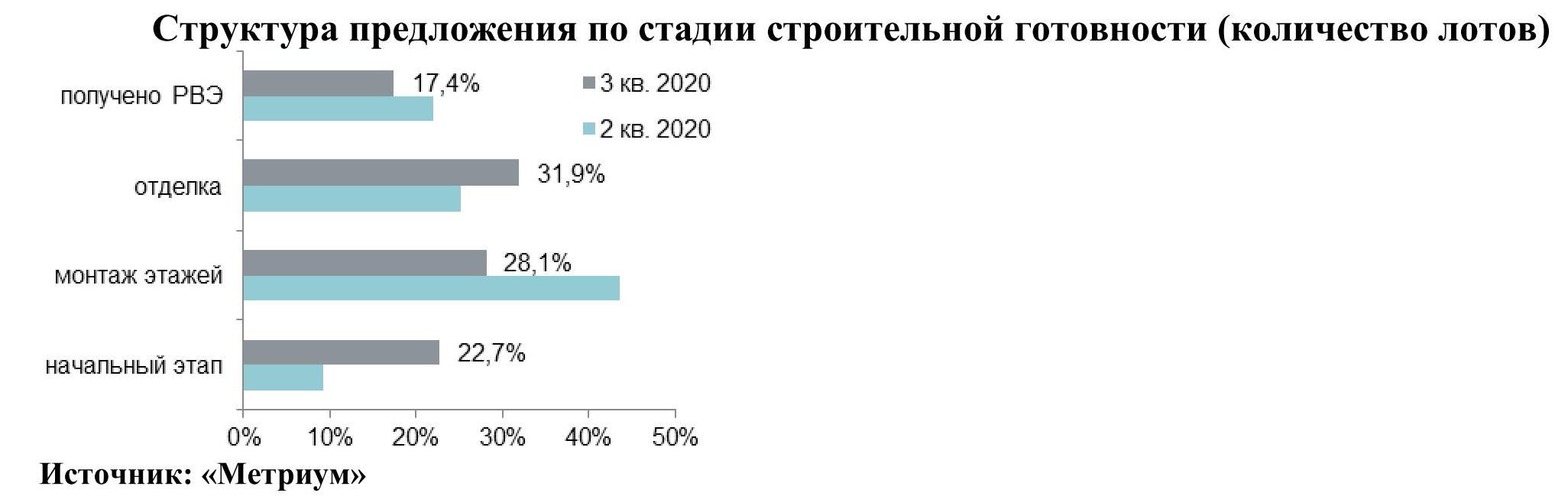

На рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Наибольшая доля текущего предложения расположена в домах на этапе отделочных работ (32%; +6,8 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она составила 28,1% (-15,5 п.п.). Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 22,7% (+13,4 п.п.). Наименьшая доля у лотов во введенных объектах (17,4%; -4,6 п.п.).

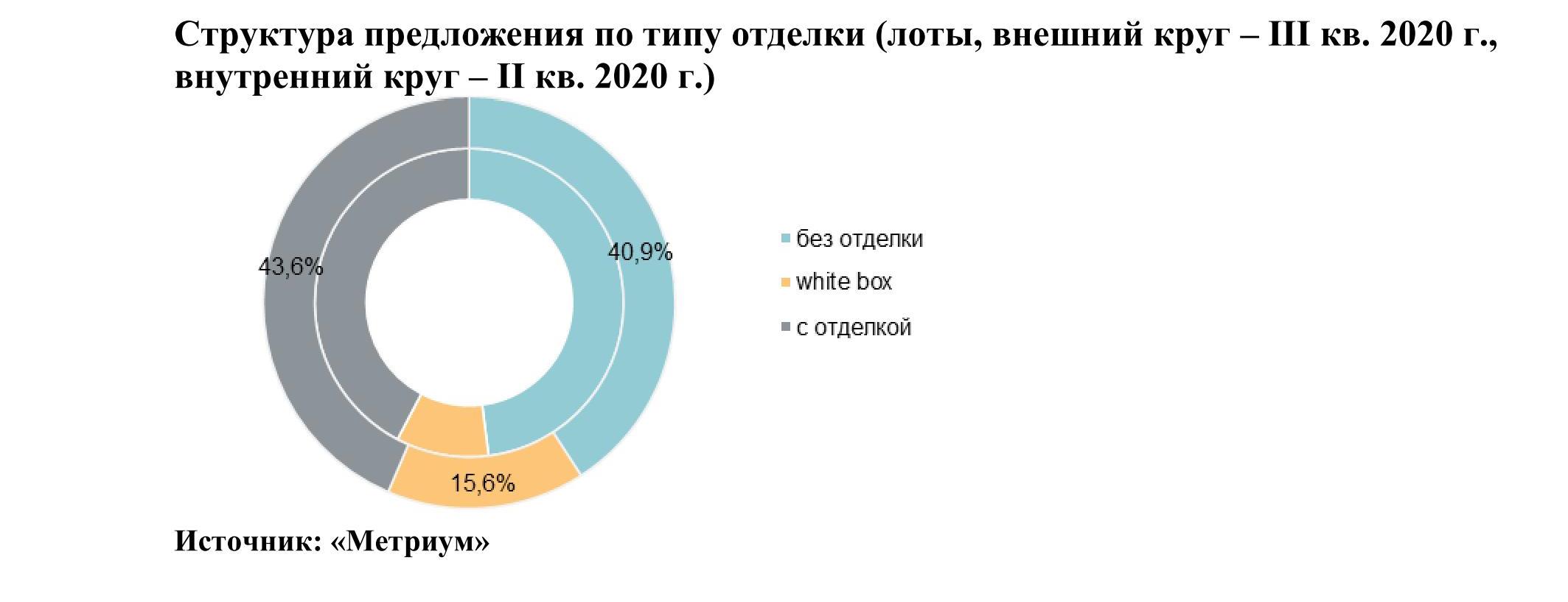

За отчетный период наблюдалось увеличение доли лотов с отделкой white box (15,6%; +5,9 п.п.) и финишной отделкой (43,6%; +1,3 п.п.) за счет доли без отделки (40,9%; -7,1 п.п.).

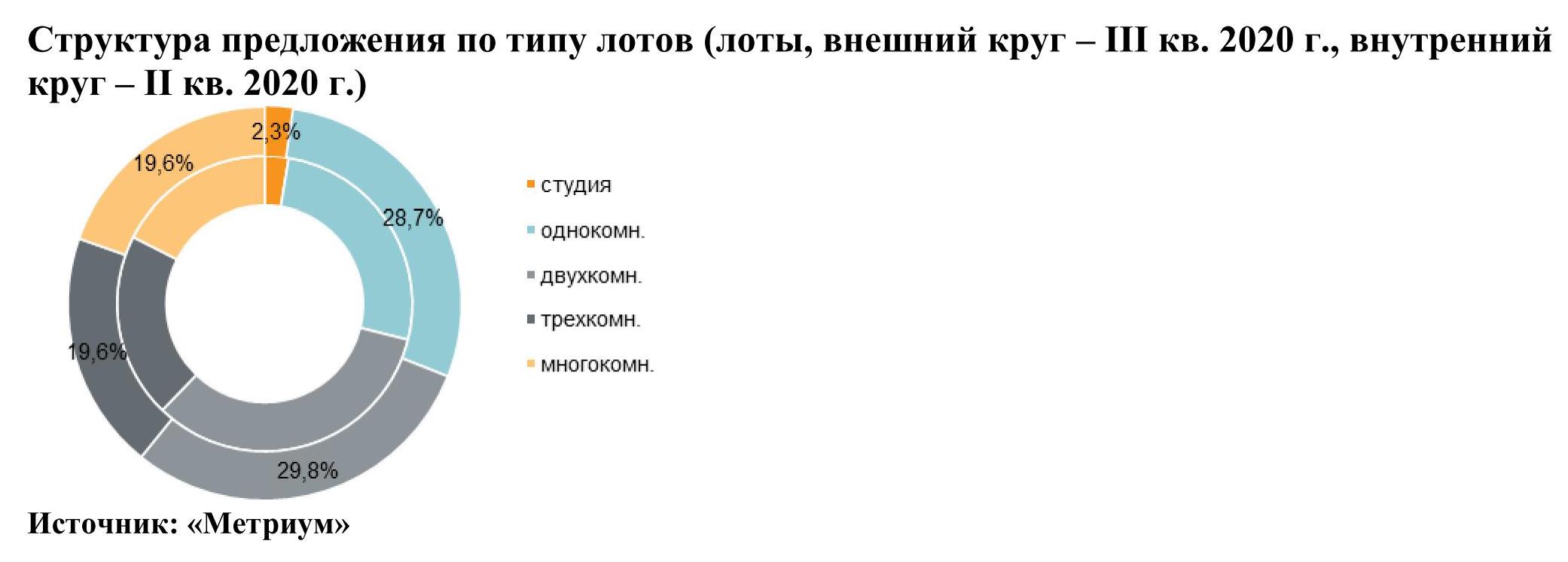

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (29,8%), их доля за квартал снизилась на 3,5 п.п. На однокомнатные лоты пришлось 28,7% (+2,4 п.п.). Равные доли у трехкомнатных (19,6%; -0,7 п.п.) и многокомнатных лотов (19,6%; +2,1 п.п.). Наименьший объем в реализации заняли студии – на них пришлось 2,3% рынка (-0,3 п.п.).

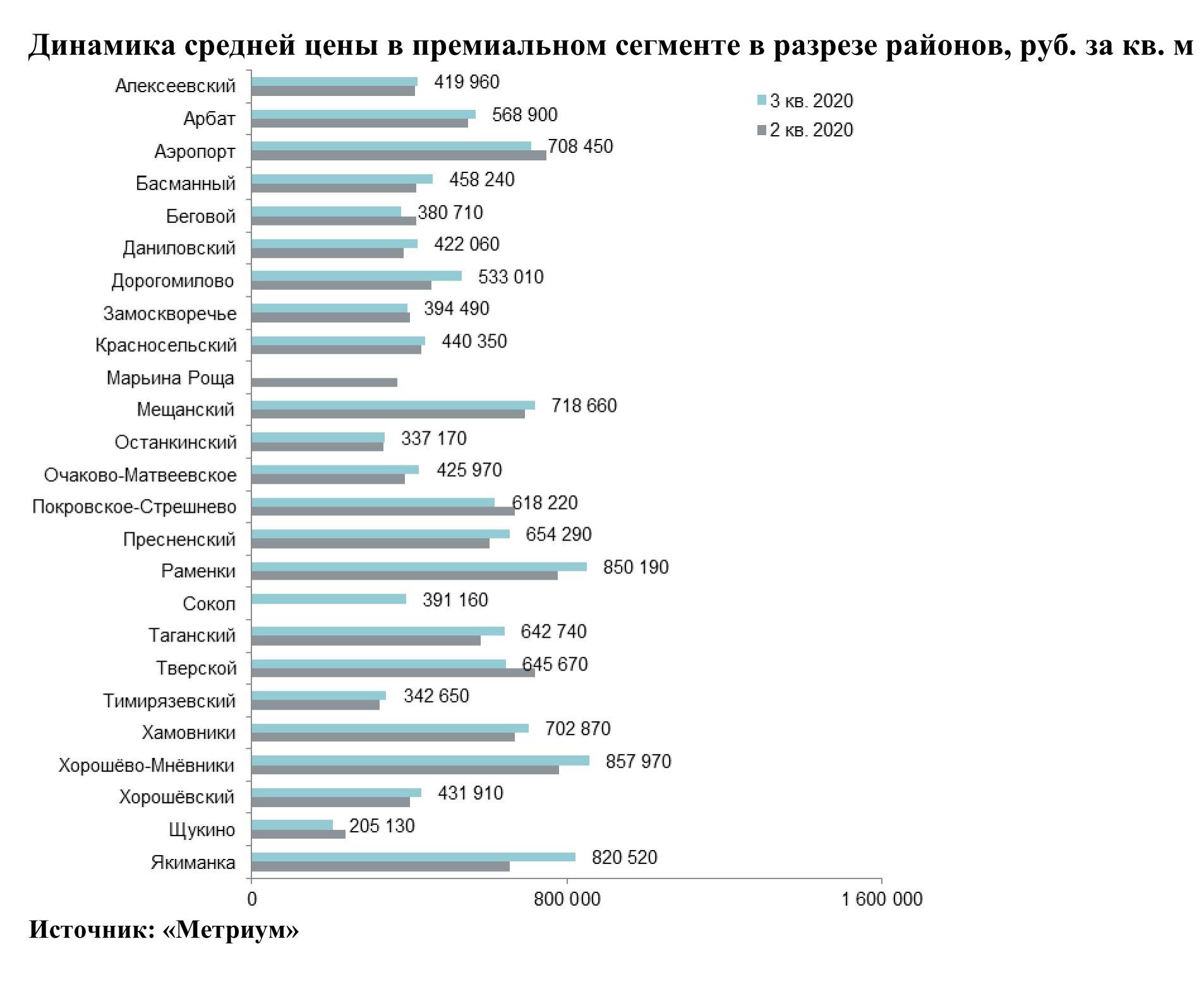

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена за квадратный метр в премиум-классе составила 608 150 руб. Показатель вырос на 2,8% относительно II квартала текущего года, на 5,7% с начала года и на 18,9% за 12 месяцев.

За отчетный период наибольший рост среднего показателя произошел в районе Якиманка (+25,3%). В данной локации вышел новый проект «Titul на Якиманке», в котором средняя цена квадратного метра составила более 830 тыс. руб. Также заметный рост средних цен за квадратный метр отмечен в районах: Дорогомилово (+16,7%), где вышел Victory Park Residence; Таганский (+10,4%) за счет старта проекта Lumin; Хорошёво-Мнёвники (+10,4%) из-за повышения цен в ряде проектов, что обусловлено изменениями в структуре предложения.

Наиболее существенное снижение показателя отмечено в районе Щукино (-14,4%), на что повлияли изменения общей структуры предложения в давно реализуемом проекте с остаточным предложением.

Средний бюджет предложения в новостройках премиум-класса за III квартал 2020 года снизился на 3,7% – до 63,4 млн руб. По сравнению с концом 2019 года бюджет предложения остался примерно на том же уровне (+0,2%), а за 12 месяцев – вырос на 15,5% с 54,9 млн руб.

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 32,5 кв. м. за 10,88 млн руб.;

– ЖК Hill 8 (СВАО / р-н Останкинский): студия 36,65 кв. м. за 12 млн руб.;

– ЖК SLAVA (САО / р-н Беговой): студия 30,9 кв. м. за 13 млн руб.

Самые дорогие квартиры на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 704 кв. м. за 1,96 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 371,7 кв. м. за 1,8 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 850 кв. м. за 674,7 млн руб.;

Элитный класс

По итогам III квартала 2020 года на первичном рынке элитной недвижимости в реализации находился 51 проект с общим объемом предложения около 1 650 квартир и апартаментов, суммарная площадь лотов составила 232,1 тыс. кв. м. За квартал экспозиция сократилась на 17,3% по количеству лотов и на 15,5% по продаваемой площади.

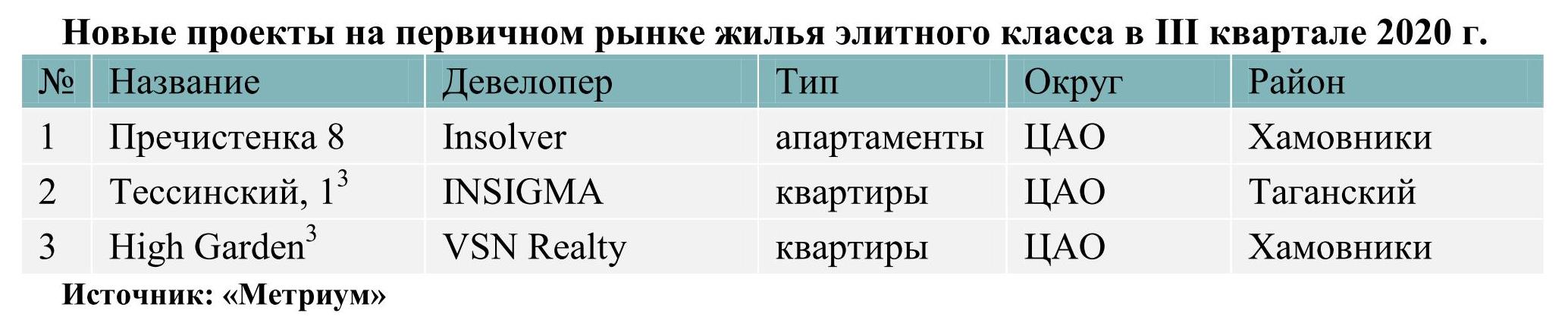

В III квартале 2020 года продажи стартовали в трех проектах элитного класса.

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

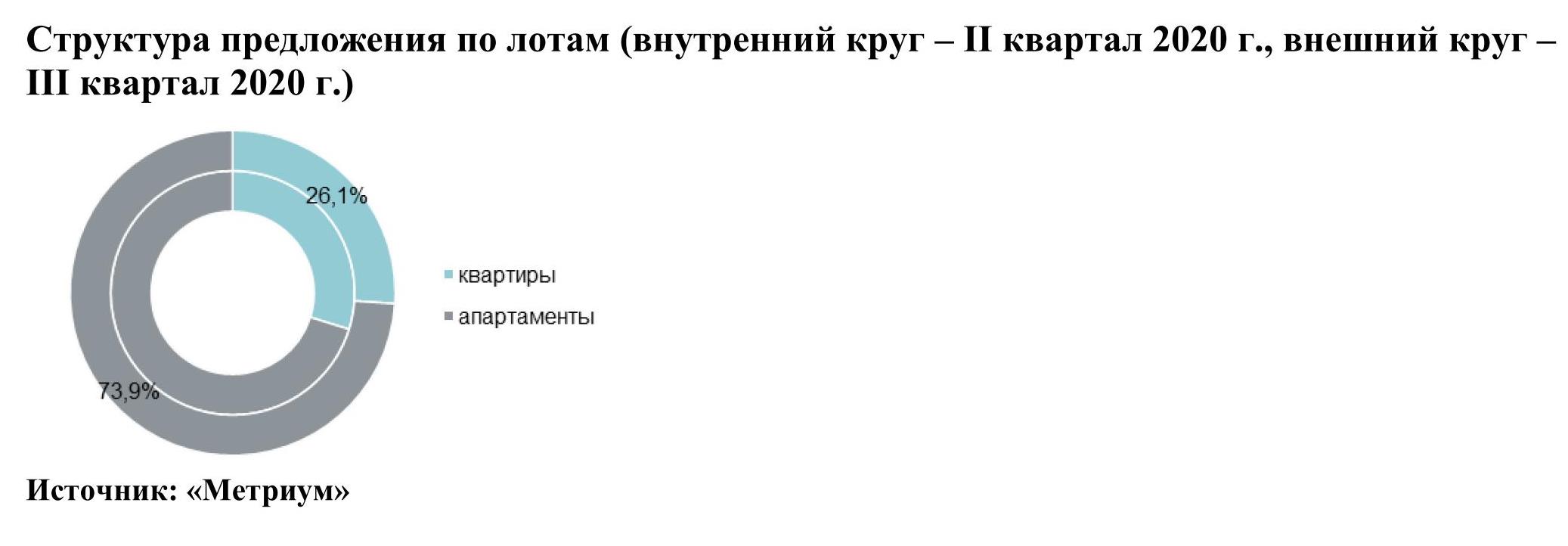

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

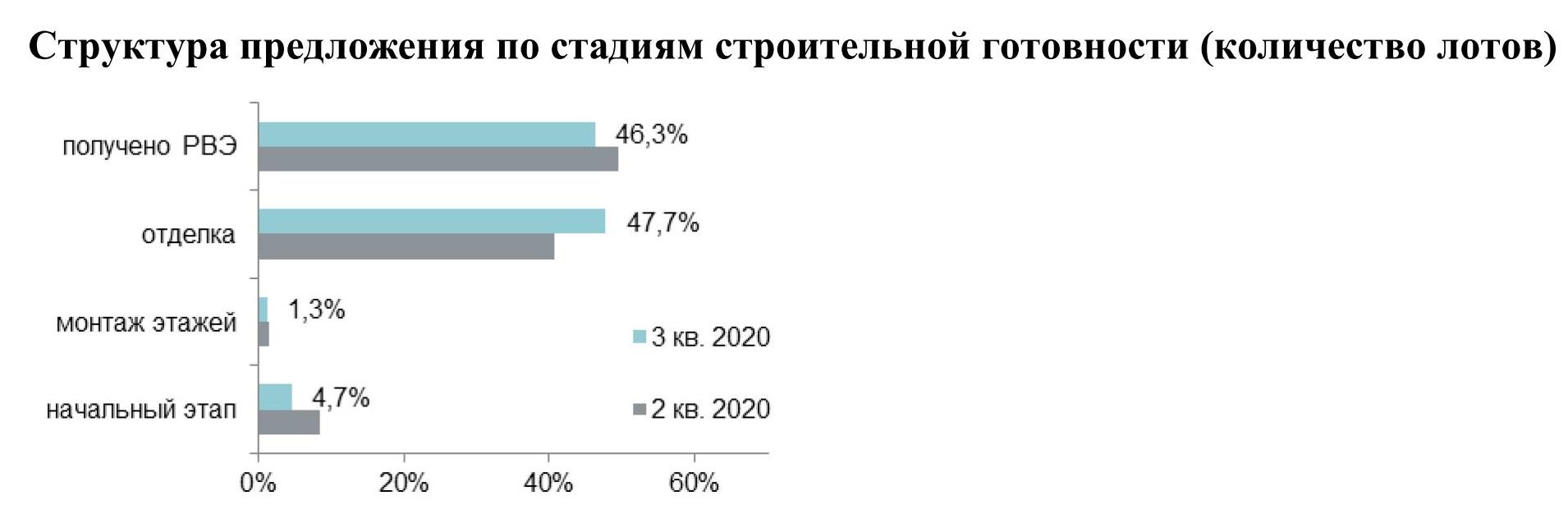

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

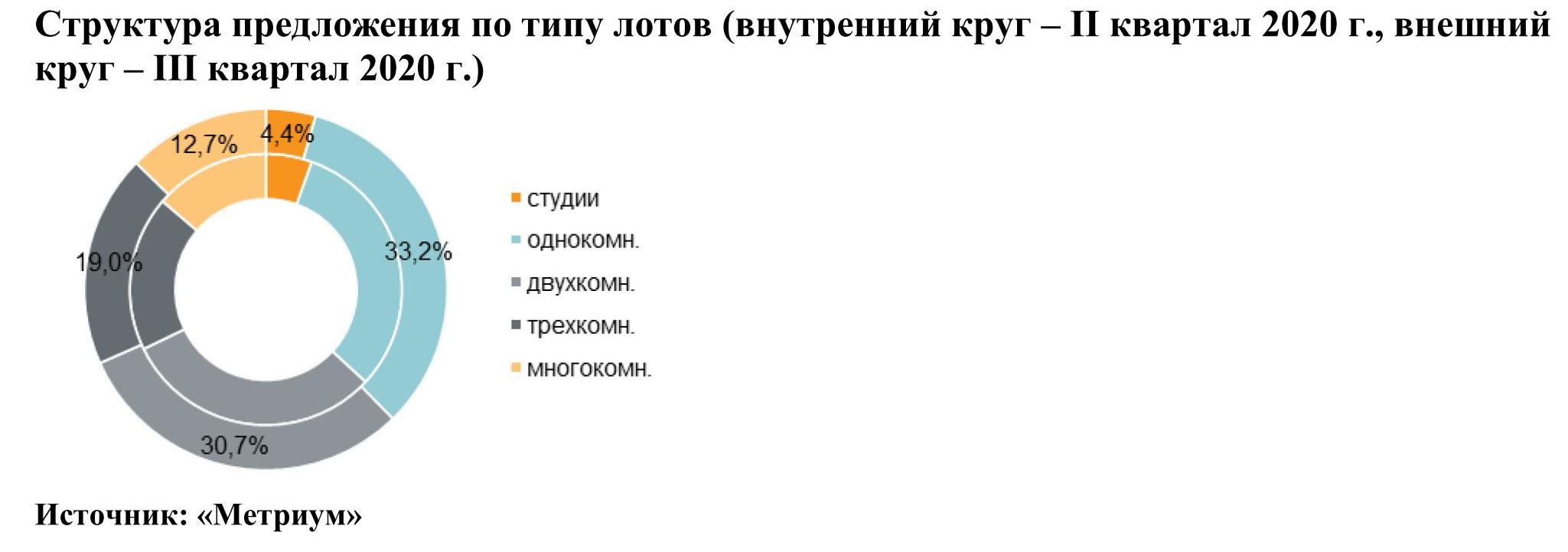

Доли лотов с финишной и предчистовой отделкой выросли за счет уменьшения доли предложения без отделки. Данная тенденция продолжается с начала 2020 года. Так наибольшая часть лотов в элитном сегменте реализуется с финишной отделкой (38,6%; +3,0 п.п.), чуть менее представлено квартир и апартаментов без отделки (35,5%; -4,4 п.п.). Жилье с отделкой white box составляет 25,9% (+1,4 п.п.) от совокупного объема предложения.

В структуре предложения по типологиям в III квартале прослеживается равномерное увеличение доли однокомнатных и трёхкомнатных лотов за счет снижения доли студий, двухкомнатных и многокомнатных квартир и апартаментов. Так почти в равной степени распределились доли однокомнатных (33,2%; +1,8 п.п.) и двухкомнатных лотов (30,7%; -0,2 п.п.). Также значительный объем представлен трёхкомнатными (19%; +0,5 п.п.) и многокомнатными квартирами и апартаментами (12,7%; -1,1 п.п.). Студии занимают наименьшую долю от совокупного объема предложения (4,4%; -1 п.п.).

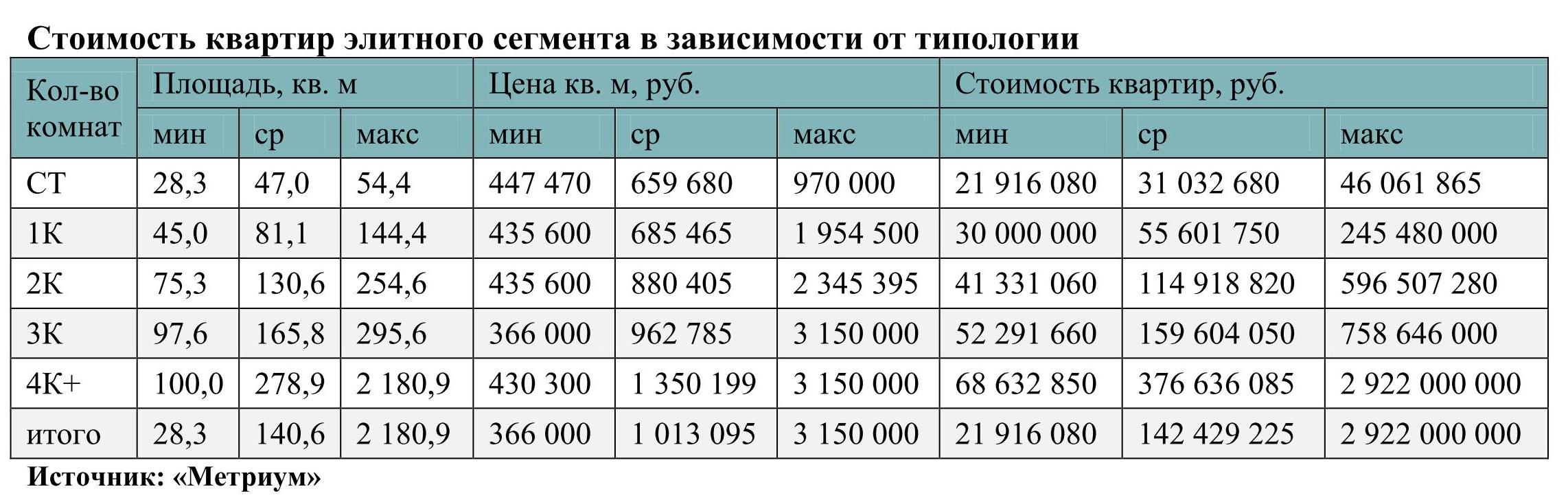

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена предложения в элитном сегменте выросла на 4,3% и составила 1 013 095 руб./кв. м. ($12 967[1]). С начала года стоимость квадратного метра выросла на 3%, а за 12 месяцев – на 6,2% с 953 540 руб./кв. м. (данные за III квартал 2019 года).

[1] 78,1281 рублей за Доллар США по курсу ЦБ РФ на 06.10.2020

В разрезе районов наблюдалась разнонаправленная динамика. Наибольший рост средних цен отмечен в Таганском (+24,7%), Басманном (+16,9%) и Пресненском (+11,8%) районах. Причиной повышения стали: поступление в реализацию более дорогого предложения, а также плавное повышение цен в отдельных проектах, причем эти повышения носили точечный характер – были применены к отдельным лотам.

Заметное снижение отмечено в районах Арбат (-1,9%) и Мещанский (-1,3%) по причине изменения в ценовой политике застройщиков по проектам с остаточным предложением, а также из-за вымывания лотов с высокой стоимостью квадратного метра.

Наиболее бюджетные предложения представлены в следующих проектах:

– Neva Towers (ЦАО / Пресненский): студия площадью 39,9 кв. м за 21,9 млн руб.;

– Roza Rossa (ЦАО / Хамовники): студия площадью 28,3 кв. м за 26,3 млн руб.;

– ORDYNKA (ЦАО / Замоскворечье): апартаменты площадью 45,4 кв. м за 28,6 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– «Царев Сад» (ЦАО / Якиманка): пентхаус площадью 1 080,4 кв. м за 2,9 млрд руб.;

– «Башня Федерация (Восток)» (ЦАО / Пресненский): пентхаус площадью 2 180,9 кв. м за 2,6 млрд руб.;

– Allegoria Mosca (ЦАО / Хамовники): пентхаус площадью 718,3 кв. м за 2 млрд руб.

Основные тенденции

«По итогам III квартала 2020 года на рынке премиального и элитного жилья сократилось предложение, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Совокупный объем предложения снизился на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Но при этом на рынке жилья высокого сегмента наблюдается повышенная активность девелоперов. В 2020 году на рынок вышло 13 проектов (5 проектов класса элит и 8 проектов премиум-класса), а за аналогичный период 2019 года – только 5 проектов, из которых 2 проекта премиум-класса.

Отрицательная динамика объема экспозиции объясняется активным вымыванием лотов, частичным снятием лотов с продажи в некоторых проектах, а также закрытым форматом продаж в двух новых проектах. В III квартале на первичном рынке премиального и элитного жилья наблюдался высокий спрос. По сравнению со II кварталом количество зарегистрированных договоров долевого участия увеличилось в 3,5 раз. А с начала текущего года на рынке элитных и премиальных новостроек Москвы было заключено 1,3 тыс. ДДУ (доля III квартала составила 47%) общей площадью 117,5 тыс. кв.м.

На фоне высокого спроса выросли цены. Средняя цена за квадратный метр в премиум-классе составила 608,15 тыс. руб./кв.м. (+2,8% за квартал; +5,7% с начала года; +18,9% за 12 месяцев). В элитном сегменте показатель составил 1,013 млн руб./кв.м. (+4,3% за квартал; +3% с начала года; +6,2% за 12 месяцев).

Продолжилась тенденция увеличения доли лотов с отделкой (предчистовая и финишная). К концу III квартала в сегменте премиум их доля составила 60% (+7,1 п.п.), а в элитном – 64,5% (+4,4 п.п.). Еще одной примечательной тенденцией на рынке премиального и элитного жилья является увеличение доли апартаментов: на апартаменты в премиум-классе пришлось 48,8% (+0,7 п.п.), в элитном классе – 73,9% (+3,8 п.п.).

Основная причина повышения активности покупателей и увеличения стоимости квадратного метра – это ослабление курса национальной валюты (с начала года рубль потерял 26% относительно доллара США) и отсутствие уверенности в прочности рубля в среднесрочной перспективе».

Аналитики международной консалтинговой компании Knight Frank подвели итоги III квартала 2020 года на первичном рынке бизнес-класса Москвы. Всего за период с июля по сентябрь было зарегистрировано 5 185 сделок с квартирами и апартаментами, что в полтора раза больше, чем за аналогичный период 2019 года, и на 83% больше, чем во II квартале текущего года. Данный показатель является рекордным за время анализа рынка жилой недвижимости бизнес-класса в Knight Frank (с 2018 года), а основным драйвером спроса стала ипотека – с ее привлечением совершено 52% от всех сделок ДДУ. При этом снижение объема предложения за квартал составило 16%, а за год количество лотов в продаже сократилось на 20%. На фоне снижения предложения и существенного роста спроса бюджет лотов в продаже ожидаемо вырос и по итогам сентября 2020 года достиг 23,2 млн руб. (+2% за квартал, +3% за год).

- На первичном рынке жилья бизнес-класса столицы представлено 10,4 тыс. лотов общей площадью 804 тыс. кв. м, что является самым низким объемом предложения за последние два года. Несмотря на старт продаж в шести проектах бизнес-класса, объем предложения за квартал сократился на 16%, а за год – на 20%. Суммарно за III квартал 2020 года на рынок вышло всего 450 лотов: девелоперы выводили новые объемы очень осторожно, тогда как реализованный спрос за анализируемый период более чем в 10 раз превысил объем пополнения рынка.

Новые проекты

- Всего с июля по сентябрь было зарегистрировано 5 185 продаж, что в полтора раза больше, чем за аналогичный период 2019 года, и на 83% больше, чем во II квартале 2020 года. При этом порядка 20% сделок, заключенных в рамках ДДУ, отложены со II квартала и зарегистрированы после снятия большинства ограничений в Москве. Основным драйвером спроса стала ипотека, в том числе субсидированная: доля сделок с привлечением ипотечного кредитования продолжила расти и достигла 52% от всех сделок ДДУ в сегменте жилья бизнес-класса (+5 п.п. в сравнении с данными за I полугодие 2020 года). Подстегнул спрос и снижающийся курс национальной валюты, а также невысокие процентные ставки по вкладам.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «Итоги III квартала 2020 года стали своеобразной компенсацией для застройщиков после ограничений и нестабильности II квартала: спрос на квартиры и апартаменты бизнес-класса оказался рекордно высоким. Вслед за покупателями после долгого затишья активизировались и девелоперы, выводя на рынок новые проекты. Девелоперы вновь добавляют при проектировании балконы, патио, террасы, а в крупных ЖК появляются общественные пространства, представленные переговорными, небольшими зонами коворкинга, помещениями для занятий спортом и т. п.».

- География сделок не претерпевает изменений на протяжении года, и самыми популярными округами остаются ЗАО (31%), ЮАО (21%) и СЗАО (13%), но лидер по продажам в анализируемом сегменте поменялся: им стал ЖК «Настоящее» от застройщика «Центр-Инвест» – проект, вышедший в продажу во II квартале текущего года. Также в тройку лидеров вошли ЖК «Символ» и ЖК «Сердце Столицы» от компании «Дон-строй».

- По итогам сентября 2020 года средневзвешенная цена предложения составила 299 тыс. руб. за квадратный метр, что на 3% больше, чем во II квартале, и на 5% пока. Наиболее существенный рост средневзвешенной цены отмечен в Юго-Восточном (+12%) и Южном (+7%) административных округах. Рост цен в данных направлениях связан с переходом на следующие стадии строительной готовности расположенных здесь проектов, перераспределением структуры предложения в них, а также выходом нового жилого комплекса с высокой средней ценой в ЮАО –Foriver (ГК «Инград»).

Динамика изменения предложения и средневзвешенной цены 1 кв. м

- Средний бюджет предложения первичного жилья бизнес-класса изменился вслед за средневзвешенной ценой квадратного метра и по итогу III квартала составил 23,2 млн руб. (+2% за квартал, +3% за год). Большая часть предложения (43% от общего объема) сосредоточена в бюджете 10-20 млн руб. за лот –, однако доля предложения в данном диапазоне сокращается на протяжении последнего года (-8 п.п. за год), тогда как процент предложения более дорогих лотов растет – как за счет увеличения средней цены, так и на фоне активного вымывания самого доступного предложения.