«Метриум»: Итоги года на рынке новостроек Новой Москвы

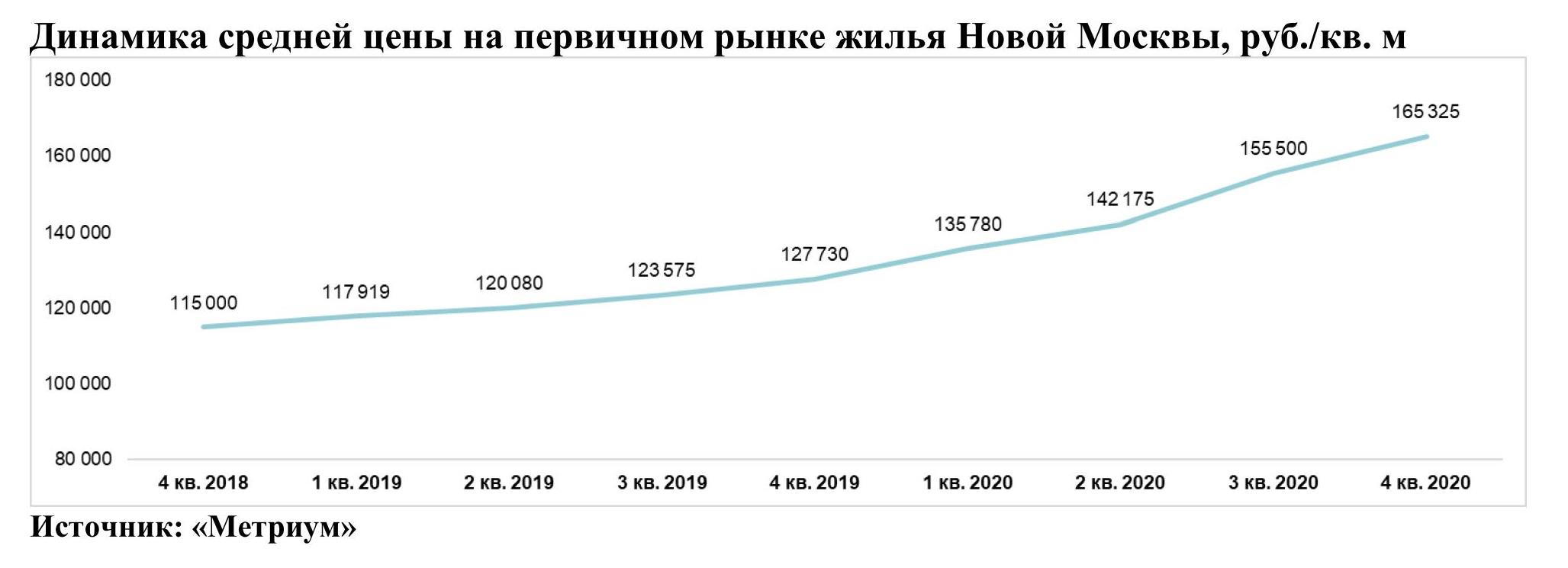

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб.

По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Период |

|

1 |

Russian Design District |

Группа Родина |

НАО |

2 кв. 2020 |

|

2 |

homecity |

PPF Real Estate Russia |

НАО |

2 кв. 2020 |

|

3 |

Середневский лес |

ГК ПИК |

НАО |

2 кв. 2020 |

|

4 |

Прокшино |

А101 Девелопмент |

НАО |

3 кв. 2020 |

Источник: «Метриум»

В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

– «Скандинавия» (корп. 13);

– «Новые Ватутинки, микрорайон Центральный» (квартал 2/2);

– «Испанские кварталы» (корп. 5, 6, 7);

– «Бунинские луга» (корп. 3.3.1);

– «Саларьево парк» (корп. 46);

– «Борисоглебское» (корп. 16, 28, 38);

– «Цветочные поляны» (корп. 7);

– «Середневский лес» (корп. 1, 4);

– homecity (корп. 4);

– «Прокшино» (корп. 3);

– «Городские истории» (корп. 1, 2, 3, II очередь);

– «Эдельвейс» (корп. 3, 4А, 4Б).

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО.

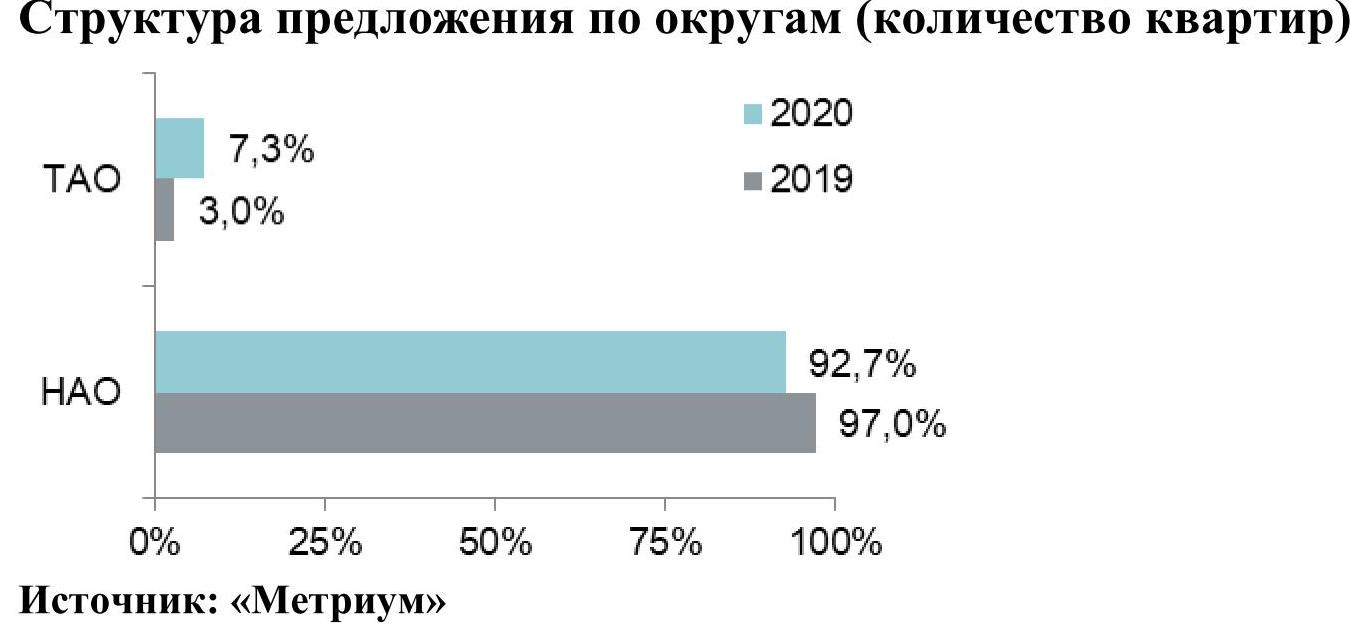

Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

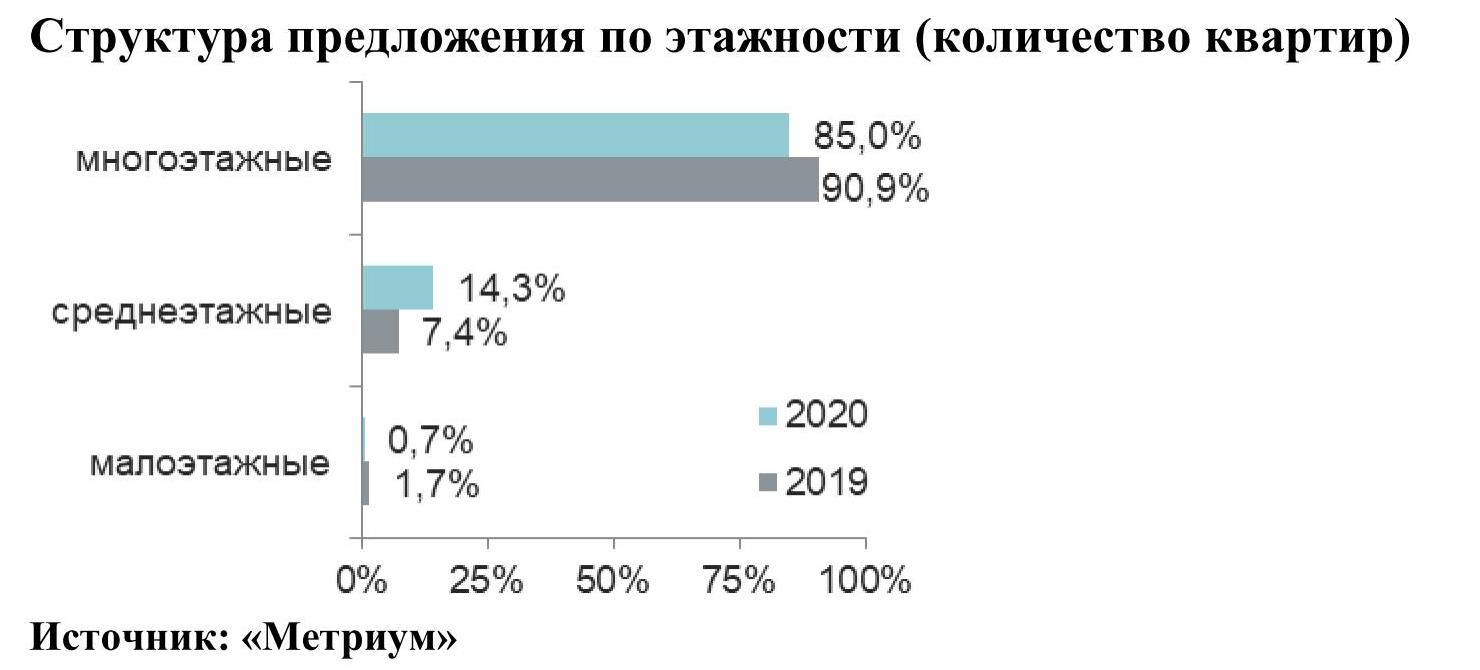

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

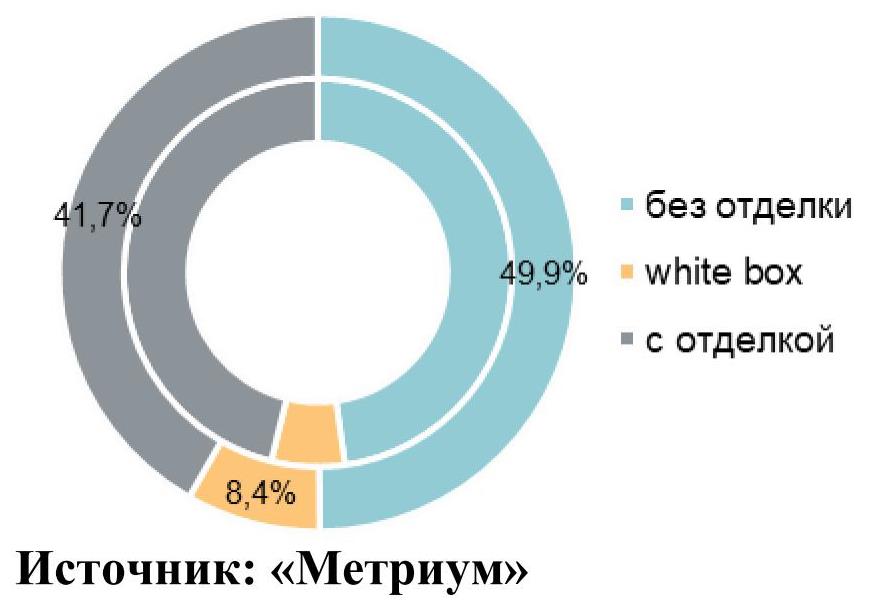

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год).

Структура предложения по типу отделки квартир

(внутренний круг – 2019 г., внешний круг – 2020 г.)

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум».

Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м.

[1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

- студии – 5,5 млн руб. (+7,9% за квартал; +34,4% за год);

- однокомнатные – 7,3 млн руб. (+6,1% за квартал; +30,9% за год);

- двухкомнатные – 9,4 млн руб. (+4,6% за квартал; +25,4% за год);

- трехкомнатные – 12,2 млн руб. (+7,5% за квартал; +24,9% за год);

- многокомнатные – 16,4 млн руб. (+13,8% за квартал; +38,9% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

19,2 |

25,0 |

34,5 |

140 400 |

218 925 |

304 125 |

3 714 420 |

5 470 485 |

7 833 640 |

|

1К |

29,7 |

39,0 |

59,3 |

83 715 |

186 020 |

270 000 |

3 194 100 |

7 253 855 |

11 452 965 |

|

2К |

44,8 |

59,8 |

106,0 |

74 365 |

157 105 |

235 000 |

4 340 900 |

9 400 635 |

19 173 645 |

|

3К |

61,0 |

82,5 |

178,0 |

80 000 |

148 520 |

270 000 |

6 189 700 |

12 245 660 |

28 647 000 |

|

4К+ |

80,5 |

100,9 |

185,0 |

111 400 |

162 160 |

194 410 |

11 416 715 |

16 357 080 |

27 683 090 |

|

итого |

19,2 |

53,0 |

185,0 |

74 365 |

165 325 |

304 125 |

3 194 100 |

8 758 640 |

28 647 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в 2020 году:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

34 кв. м за 3,2 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.;

– ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб.

Основные тенденции

«2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан».

Спрос

Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%).

Девелоперская активность и сохранение объема предложения

Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год).

Переход на эскроу-счета

К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа).

Рост цен

На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%.

Прогноз на 2021 год

«Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории.

Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома».

Рынок кирпича Петербурга и Ленобласти является довольно закрытым для внешних производителей. Так, более 85% этого сегмента занимают местные игроки. Эксперты полагают, что в ближайшей перспективе эта ситуация вряд ли изменится.

Рынок кирпича России, как рассказывает Дмитрий Баранов, ведущий эксперт УК «Финам Менеджмент», сформировался примерно 10-15 лет назад, когда вместо многочисленных отдельных кирпичных заводов стали формироваться холдинги. «Причем они не просто покупали отдельные заводы, но и вкладывались в их модернизацию, строительство новых мощностей, расширение ассортимента продукции», – отмечает господин Баранов.

Растущие объемы

Согласно данным Росстата, которые приводит господин Баранов, в январе-июне 2014 года индекс производства по виду деятельности «Производство кирпича, черепицы и прочих строительных изделий из обожженной глины» в стране составил 104% по сравнению с аналогичным периодом прошлого года (АППГ), в СЗФО этот показатель равнялся 109,2% по сравнению с АППГ, в Ленобласти – 126,6% по сравнению с АППГ, а вот в Петербурге он составил лишь 69,9%.

«Керамического неогнеупорного строительного кирпича в стране в первой половине 2014 года было произведено 3447,7 млн условных кирпичей, что на 3,81% больше, чем за АППГ, в СЗФО за январь-июнь 2014 года кирпича керамического неогнеупорного строительного было произведено 198,4 млн условных кирпичей, что на 32,97% больше, чем за АППГ. Силикатного кирпича в России в этот период было произведено 1786,69 млн условных кирпичей, что на 15,64% больше, чем за АППГ. В СЗФО в первом полугодии 2014 года силикатного кирпича было произведено 78,74 млн условных кирпичей, что на 8,56% больше, чем за АППГ», – приводит данные Росстата эксперт.

По оценкам Александра Батушанского, управляющего партнера КГ «Решение», в этом году емкость рынка керамического кирпича Петербурга и Ленобласти составит около 330 млн штук условного кирпича.

Как рассказали в пресс-службе Группы ЛСР, рынок керамического кирпича Петербурга и Ленобласти находится в стабильном состоянии: «Мы отмечаем умеренную динамику роста рынка кирпича в первой половине текущего года. Из тенденций можно отметить рост спроса на лицевой кирпич в многоэтажном домостроении. Существенная положительная динамика по фасадному и тротуарному клинкеру – продуктам, которые Группа ЛСР впервые вывела на российский рынок. Ранее все виды клинкера импортировались из Европы. Также можно отметить некоторое снижение потребления полнотелого рядового кирпича».

По данным ООО «СМПРО», в июне 2014 года среднемесячная цена производителей керамического кирпича в РФ увеличилась на 6,1% к маю до 7,9 рубля/условный кирпич, в сегменте силикатного кирпича зафиксировано падение на 0,6% до 5,9 рубля/ условный кирпич без НДС и доставки.

В Петербурге и Ленобласти цены на кирпич по сравнению с аналогичным периодом прошлого года выросли на 8-10% в зависимости от вида изделий, подсчитал Александр Батушанский.

В пресс-службе Группы ЛСР сообщили, что в целом цены растут в пределах инфляции. «Такой рост обусловлен ростом себестоимости, в первую очередь газа, электроэнергии, стоимости транспорта, стоимости сырья. Тенденций к снижению цен в настоящее время не наблюдается», – комментируют в компании.

Ставка на местных

На рынке кирпича Петербурга и Ленобласти представлены все возможные виды кирпичной продукции. «Большая часть кирпича (80%) производится в Петербурге и области – это все виды рядового кирпича, лицевой кирпич, а также тротуарный и фасадный клинкер. Отдельные виды кирпича поставляются в Петербург из других регионов – в первую очередь светлые виды лицевого кирпича. Так, на рынке присутствует иногородний кирпич – из Пскова, Новгорода, а также Москвы и Ростова. Помимо российского кирпича на рынке присутствуют европейские производители высококачественного лицевого и тротуарного клинкера», – рассказали в пресс-службе Группы ЛСР.

По словам господина Батушанского, безусловным лидером местного рынка кирпича являются «ЛСР-Стеновые» с долей более 60%, далее следуют «Петрокерамика» – около 16%, «Эталон» – около 9%.

Новых игроков на местном рынке за последние годы, по данным экспертов, не появилось, так как размер инвестиций в новое производство довольно большой. По оценкам, которые приводит пресс-служба Группы ЛСР, порог входа довольно велик и составляет миллиарды рублей в зависимости от размера завода.

«Кирпичный завод менее 30-40 млн условных единиц в год нерентабелен, и их еще надо загрузить. Уровень конкуренции на нашем рынке сейчас таков (два новых завода у «ЛСР-Стеновых» и обновленные мощности у «Петрокерамики»), что появление нового игрока маловероятно и нецелесообразно для инвесторов», – отмечает Александр Батушанский.

Ключевой спецификой производства кирпича является наличие у производителя источников сырья, поясняет Дмитрий Баранов. «Если у производителя кирпичей нет своего месторождения глины, песка и известняка, которые используются при производстве силикатного кирпича, то он, конечно, может закупать эту продукцию на стороне и производить кирпич, но наверняка будет проигрывать своим конкурентам, которые такими ресурсами обладают. Вряд ли стоит ждать каких-то новых игроков на кирпичном рынке, по крайней мере их массового появления не будет как по причине того, что сырье для производства кирпича уже распределено, так и потому, что конкуренция на этом рынке уже выше среднего уровня, и найти свое место, получить долю новому игроку будет очень непросто, – рассуждает господин Баранов. – К тому же при средней рентабельности производства кирпича в 9-13% работающие предприятия почти не продаются, за исключением совсем маленьких компаний, а ввозить кирпич из других федеральных округов просто бессмысленно, так как перевозка их сделает «золотой». Маловероятен и приход на наш рынок зарубежных производителей».

Мнение:

Сергей Бажитов, исполнительный директор ТК «Ленстройматериалы»:

– Сегодня мы оцениваем емкость рынка кирпича в Петербурге на уровне 300-320 млн штук условных кирпичей. В последние годы динамика рынка была положительной, однако на сегодня докризисные показатели еще не достигнуты. С начала 2014 года у всех производителей цены на кирпич поднялись приблизительно на 10%. И рост их в дальнейшем, разумеется, неизбежен, так как увеличиваются затраты на производство продукции. Местный рынок, на мой взгляд, даже перенасыщен – потребности строительных компаний и частного сектора в кирпиче удовлетворяются полностью. Внезапное появление новых игроков с точки зрения теории вероятности, видимо, возможно, но с точки зрения практики маловероятно.

По состоянию на 1 сентября 2014 года в Санкт-Петербурге было введено в эксплуатацию 1 865 771,3 кв. м жилья (944 дома на 31 644 квартиры), сообщает Комитет по строительству города.

Лидером по объемам ввода является Невский район, где построено 14 домов на 5471 квартир общей площадью 267 028 кв. м. На втором месте находится Пушкинский район, где введено в строй 279 домов на 4 506 квартир общей площадью 261 733,7 кв. м. Третье место занимает Приморский район с объемом ввода 257 175,8 кв. м (97 домов на 4 578 квартир).

В августе в Санкт-Петербурге было сдано (в результате законченного строительства и реконструкции жилья) 120 181,7 кв. м (186 домов на 1190 квартир). Первое место в рейтинге районов занимает Василеостровский район. Здесь было введено в строй 3 дома на 448 квартир общей площадью 43 860,7 кв. м. Вторе место занимает Петроградский район, где было сдано 4 дома на 389 квартир площадью 26 738 кв. м. «Бронзу» заслужил Выборгский район, где построено 19 домов на 59 квартир – 11 087,3 кв. м.

Среди объектов общегражданского назначения в августе во Фрунзенском районе была построена поликлиника для взрослых, а в Приморском районе – детский сад. В Василеостровском районе появилось несколько многофункциональных торговых комплексов, а также бизнес-центр на 3111,9 кв. м.