«Метриум»: Итоги года на рынке новостроек Новой Москвы

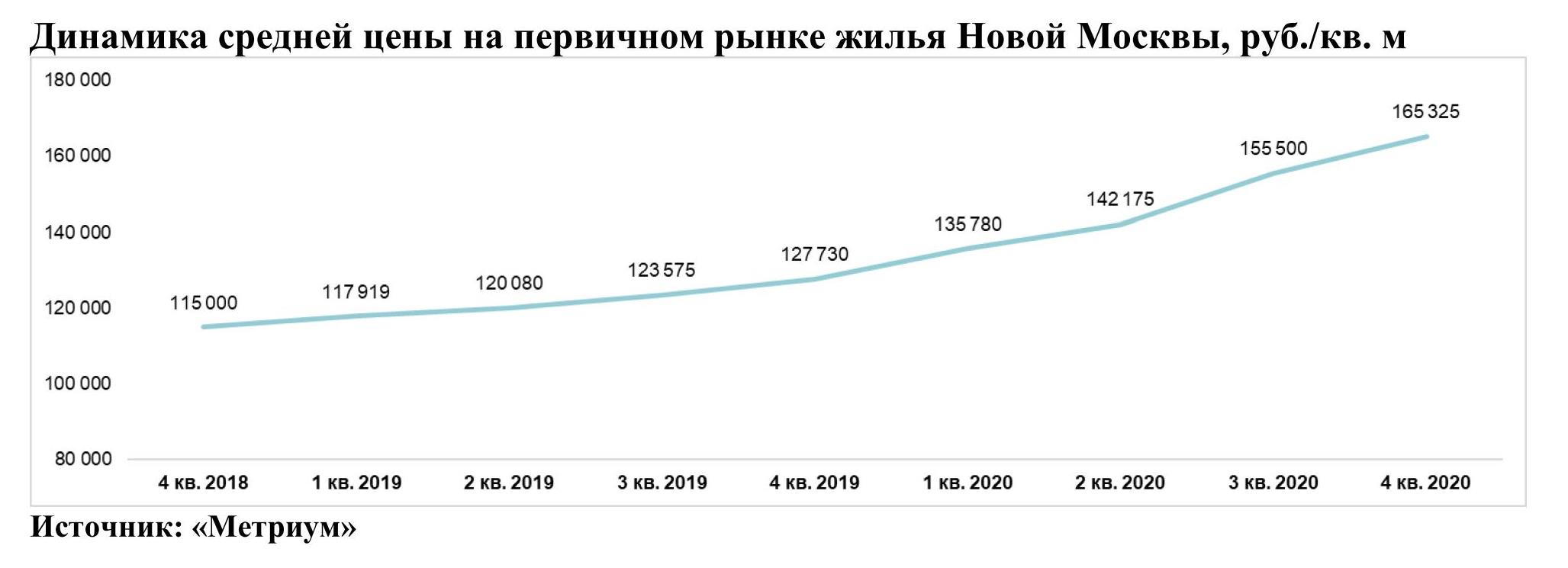

Аналитики компании «Метриум» подвели итоги года на первичном рынке Новой Москвы. Объем предложения снизился на 0,8%. Средневзвешенная цена квадратного метра выросла на 6,3% за квартал, на 29,4% за год и достигла 165 325 руб.

По данным «Метриум», по итогам 2020 года на первичном рынке новостроек Новой Москвы к реализации был представлен 31 жилой комплекс. За год продажи стартовали в 4 новых проектах. Таким образом, на конец года совокупный объемом предложения составлял около 9 240 квартир[1], общей площадью 490 тыс. кв. м. Относительно IV квартала 2019 года предложение снизилось на 0,8% по количеству квартир и на 5,8% по продаваемой площади.

[1] Для ряда комплексов объем предложения рассчитан экспертно, исходя из общего количества квартир по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам.

Новые проекты на первичном рынке жилья Новой Москвы в 2020 г.

|

№ |

Название |

Девелопер |

Округ |

Период |

|

1 |

Russian Design District |

Группа Родина |

НАО |

2 кв. 2020 |

|

2 |

homecity |

PPF Real Estate Russia |

НАО |

2 кв. 2020 |

|

3 |

Середневский лес |

ГК ПИК |

НАО |

2 кв. 2020 |

|

4 |

Прокшино |

А101 Девелопмент |

НАО |

3 кв. 2020 |

Источник: «Метриум»

В IV квартале 2020 года в реализацию не поступил ни один новый жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

– «Скандинавия» (корп. 13);

– «Новые Ватутинки, микрорайон Центральный» (квартал 2/2);

– «Испанские кварталы» (корп. 5, 6, 7);

– «Бунинские луга» (корп. 3.3.1);

– «Саларьево парк» (корп. 46);

– «Борисоглебское» (корп. 16, 28, 38);

– «Цветочные поляны» (корп. 7);

– «Середневский лес» (корп. 1, 4);

– homecity (корп. 4);

– «Прокшино» (корп. 3);

– «Городские истории» (корп. 1, 2, 3, II очередь);

– «Эдельвейс» (корп. 3, 4А, 4Б).

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Также стоит отметить, что стартовали продажи квартир во 2 очереди строительства ЖК «Городские истории» в Новомосковском АО и возобновились продажи в ЖК «Эдельвейс» в Троицком АО.

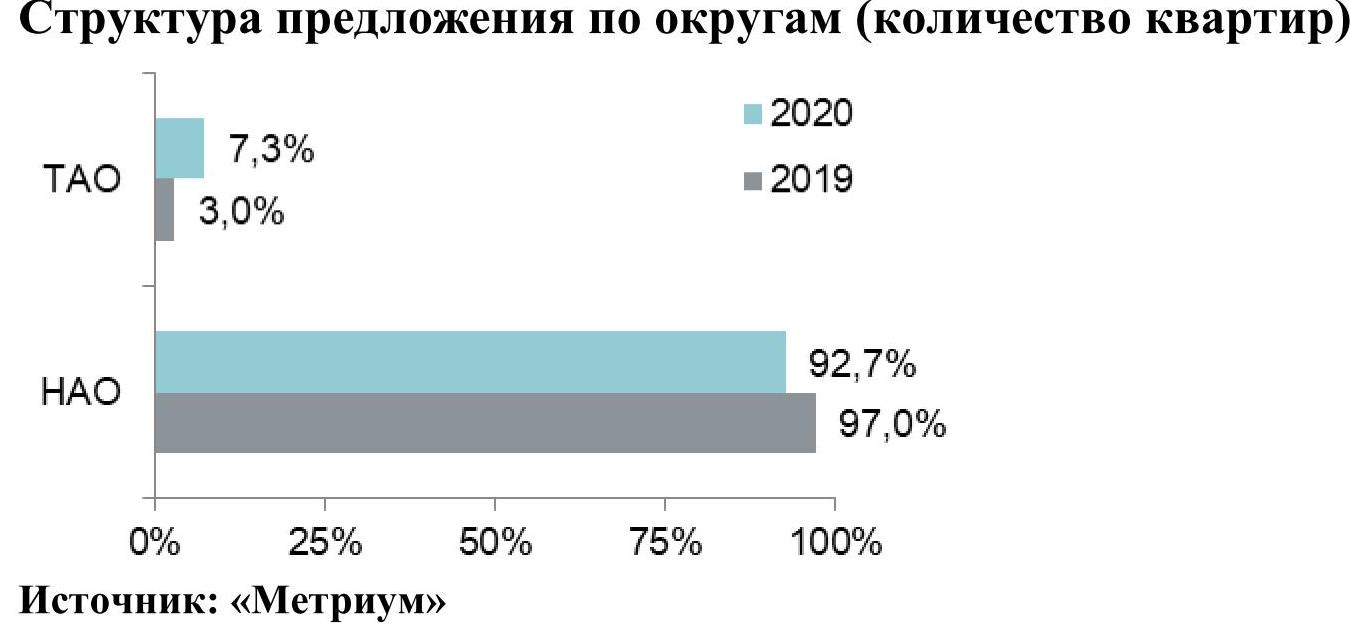

Таким образом, структура предложения по округам не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 92,7%. Доля Троицкого округа (ТАО) составила 7,3%.

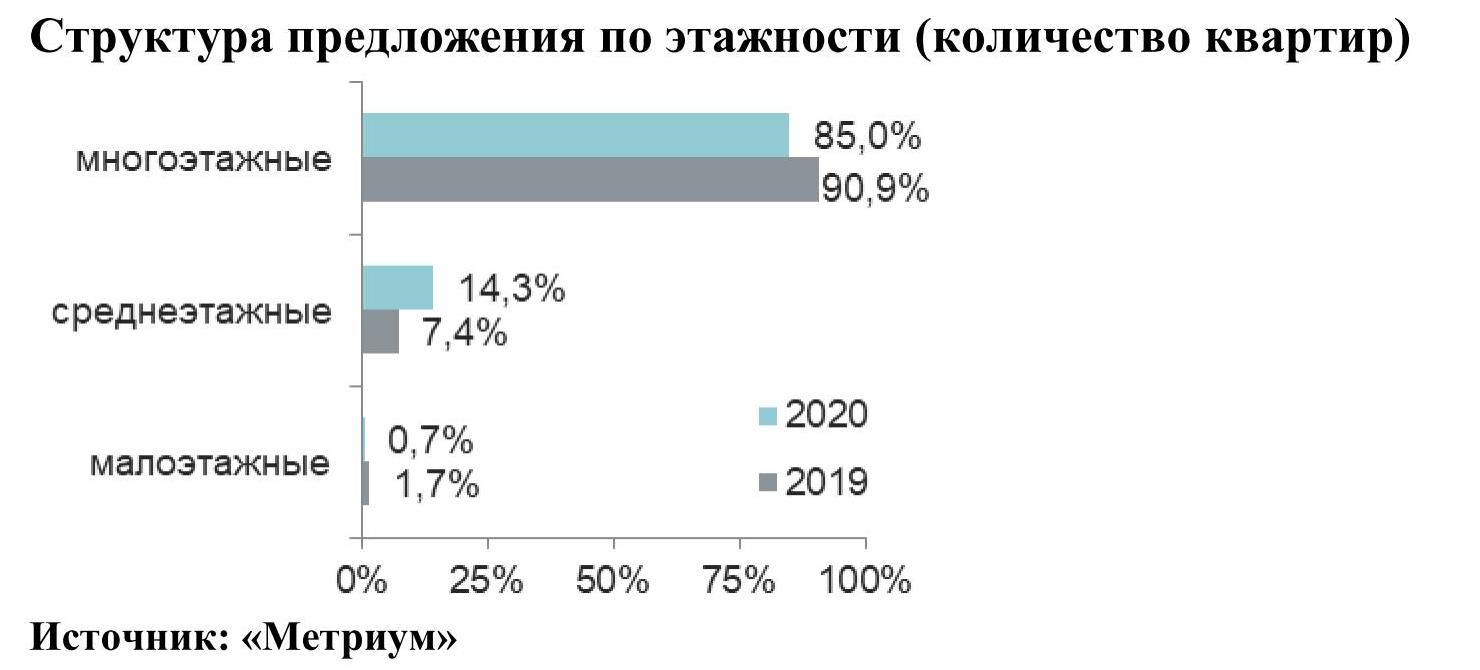

За год доля квартир в многоэтажных домах (от 10 этажей) снизилась на 5,9 п.п. до 85%, а в среднеэтажных (от 3 до 9 этажей) выросла на 6,9 п.п. до 14,3% рынка. Положительная динамика количества квартир, расположенных в среднеэтажных домах, преимущественно связана с выходом в реализацию нового проекта homecity и возвращением в продажу ЖК «Эдельвейс» со значительным объемом предложения. Доля квартир в малоэтажных домах (до 3 этажей) снизилась на 1 п.п. и составила всего 0,7%.

За последние 12 месяцев существенно сократилась доля предложения на начальном этапе строительства до 23,5% (-15,2 п.п.), а доля квартир на этапах отделки выросла до 30,4% (+10,6 п.п.), монтажа этажей – до 43% (+4,5 п.п.). Меньше всего лотов сосредоточено в готовых домах, где представлено 3,1% (+0,1 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

В структуре предложения по типу квартир кардинальных изменений не произошло. Как и прежде, наибольший объем предложения приходится на двухкомнатные (38,8%; +1,2 п.п.) и однокомнатные квартиры (31,1%; -0,5 п.п.). Трехкомнатные занимают 16,4% (-1,2 п.п.) от всех квартир в реализации, студии – 12,8% (+1,7 п.п.) предложения. Наименьший объем приходится на многокомнатные лоты, их доля составляет всего 0,9% (-1,2 п.п.).

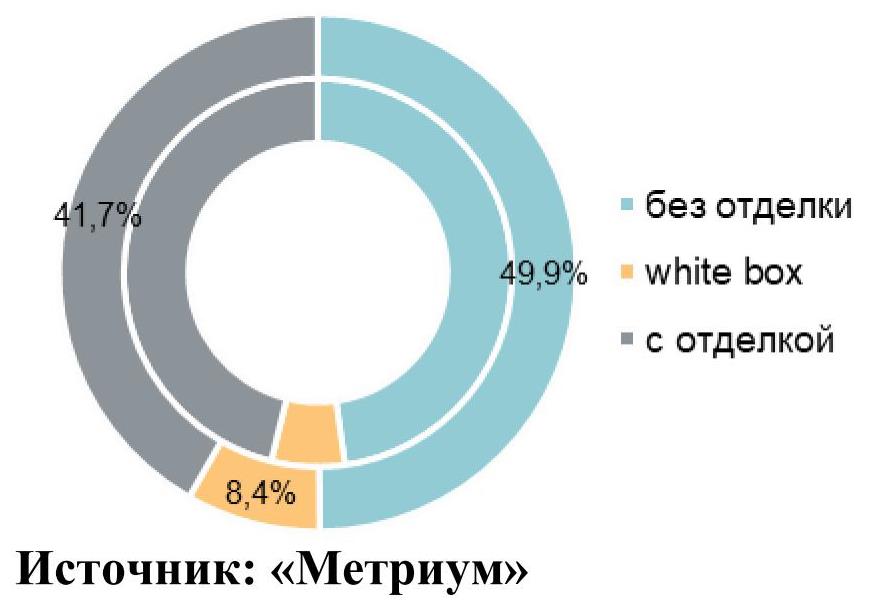

К концу 2020 года в Новой Москве отчётливо заметен «антитренд предложения с отделкой» относительно рынка Москвы в старых границах. Доля квартир без отделки составляет 49,9% и демонстрирует положительную динамику (+2,1 п.п. за год), а на квартиры с отделкой приходится всего 41,7% рынка (-4,4 п.п. за год). Доля квартир с отделкой white box – 8,4% (+2,3 п.п. за год).

Структура предложения по типу отделки квартир

(внутренний круг – 2019 г., внешний круг – 2020 г.)

Последние два года наблюдается положительная динамика средневзвешенной цены квадратного метра на первичном рынке Новой Москвы. В декабре 2020 года показатель достиг 165 325 руб. за кв.м (+6,3% за квартал, +29,4% за год), подсчитали аналитики «Метриум».

Развивается отдаленный субрынок Новой Москвы – доля предложения (по площади квартир) в ТАО удвоилась. Неоднородность динамики роста средневзвешенной цены квадратного метра в целом по Новой Москве и по отдельным округам связана с тем, что за 12 месяцев доля ТАО по площади выросла с 4,9% до 9,4%. Показатель цены квадратного метра в НАО за год увеличился на 33,7% до 172 тыс. руб. за кв.м, в ТАО – на 31,5% до 89,4[1] тыс. руб. за кв.м.

[1] Расчет средневзвешенной цены квадратного метра округа произведен без учета проекта Vnukovo Country Club. Значение показателя в ТАО с учетом данного проекта составляет 100 тыс. руб./кв.м.

Средний бюджет предложения в Новой Москве к концу 2020 года достиг 8,76 млн руб. (+5,2% за квартал, + 25,6% за год). Рост бюджетов предложения наблюдался на рынке по всем типологиям:

- студии – 5,5 млн руб. (+7,9% за квартал; +34,4% за год);

- однокомнатные – 7,3 млн руб. (+6,1% за квартал; +30,9% за год);

- двухкомнатные – 9,4 млн руб. (+4,6% за квартал; +25,4% за год);

- трехкомнатные – 12,2 млн руб. (+7,5% за квартал; +24,9% за год);

- многокомнатные – 16,4 млн руб. (+13,8% за квартал; +38,9% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

|

Кол-во комнат |

Площадь, кв. м |

Цена кв. м, руб. |

Стоимость квартир, руб. |

||||||

|

мин |

ср |

макс |

мин |

ср |

макс |

мин |

ср |

макс |

|

|

СТ |

19,2 |

25,0 |

34,5 |

140 400 |

218 925 |

304 125 |

3 714 420 |

5 470 485 |

7 833 640 |

|

1К |

29,7 |

39,0 |

59,3 |

83 715 |

186 020 |

270 000 |

3 194 100 |

7 253 855 |

11 452 965 |

|

2К |

44,8 |

59,8 |

106,0 |

74 365 |

157 105 |

235 000 |

4 340 900 |

9 400 635 |

19 173 645 |

|

3К |

61,0 |

82,5 |

178,0 |

80 000 |

148 520 |

270 000 |

6 189 700 |

12 245 660 |

28 647 000 |

|

4К+ |

80,5 |

100,9 |

185,0 |

111 400 |

162 160 |

194 410 |

11 416 715 |

16 357 080 |

27 683 090 |

|

итого |

19,2 |

53,0 |

185,0 |

74 365 |

165 325 |

304 125 |

3 194 100 |

8 758 640 |

28 647 000 |

Источник: «Метриум»

Рейтинг самых доступных предложений в Новой Москве в 2020 году:

– ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

34 кв. м за 3,2 млн руб.;

– ЖК «Эдельвейс» (ТАО / пос. Первомайское): студия площадью 42,5 кв. м за 3,6 млн руб.;

– ЖК «Баркли Медовая долина» (НАО / пос. Марушкинское): студия площадью 20 кв. м за 3,7 млн руб.

Основные тенденции

«2020 год выдался непредсказуемым не только для рынка недвижимости, но и для всей российской экономики в целом, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Повлияла эпидемия новой коронавирусной инфекции, девальвация национальной валюты, снижение цен на нефть. После введения режима самоизоляции с пропускным режимом и остановкой строек состояние и дальнейшее развитие строительной отрасли вызывали беспокойство. Весной 2020 года для поддержки застройщиков была запущена госпрограмма льготной ипотеки под 6,5%. Это было разумное решение, так как оно способствовало не только поддержанию строителей, но и стимулированию всей экономики в силу того, что в процессе производства недвижимости вовлечено множество смежных отраслей с создание в них добавочного продукта. Однако важнейшей целью обозначалось повышение доступности жилья для граждан».

Спрос

Спрос на квартиры в Новой Москве по итогам 2020 года снизился на 6%, несмотря на меры по стимулированию. В период локдауна (апрель и май) количество сделок не превышало 1 тыс. штук, чего не наблюдалось с 2016 года, когда рынок Новой Москвы был значительно менее развит. Первый эффект от программы субсидирования ипотеки стал заметен в конце лета, когда начался рост числа сделок на рынке. Так, в августе 2020 года в Новой Москве было заключено 1,8 тыс. ДДУ (+37% относительно предыдущего месяца), а пик спроса пришелся на октябрь (3,4 тыс. ДДУ). В ноябре и декабре количество сделок постепенно снижалось – 2,5 и 2,2 тыс. ДДУ соответственно. За весь 2020 год было зарегистрировано 22,2 тыс. ДДУ (доля ипотеки 67%), в 2019 году - 23,6 тыс. ДДУ (доля ипотеки 55%).

Девелоперская активность и сохранение объема предложения

Несмотря на неопределенную экономическую ситуацию, за год в продажу вышло 4 новых проектах. В 2019 году – всего 2 проекта, в 2018 – 5 проектов. Также на протяжении всего года наблюдался активный выход в продажу новых корпусов и объемов в уже экспонируемых комплексах, возобновились продажи в ЖК «Эдельвейс», стартовали продажи 2-ой очереди ЖК «Городские истории». Тем не менее, объем предложения в Новой Москве за год почти не изменился – 9,2 тыс. квартир (-0,8% за год).

Переход на эскроу-счета

К концу года увеличилось предложение в проектах, финансируемых банками с применением эскроу-счетов. В декабре 2020 года почти 70% квартир на первичном рынке жилья Новой Москвы реализовывались через эскроу, а в конце 2019 года их доля составляла всего 24%. Благодаря проектному финансированию в период пандемии, строительные работы на объектах почти не приостанавливались, несмотря на низкие показатели продаж, кроме периода с 13 апреля по 1 мая 2020 года (на основании официального указа).

Рост цен

На протяжении нескольких последних лет на рынке новостроек ТиНАО отслеживается положительная динамика средних цен. К концу 2020 года средневзвешенный показатель достиг 165 тыс. руб. за кв. м. Рост за год составил 29,4% (за квартал – 6,3%). Вырос и бюджет предложения, в декабре средняя стоимость квартиры составила 8,76 млн руб. относительно предыдущего квартала показатель вырос на 5,2%, относительно 2019 года – на 25,6%.

Прогноз на 2021 год

«Развитие рынка Новой Москвы в 2021 году сложно спрогнозировать из-за макроэкономической и политической неопределенности, – резюмирует Мария Литинецкая. – Сохраняются риски, связанные с коронавирусной инфекцией (новый штамм вируса, низкая скорость вакцинации, рост заболеваемости). Нет пока оснований считать пандемию пройденным этапом в истории.

Тем не менее активный рост цен, наблюдавшийся в прошедшем году, не был подкреплен увеличением спроса, что может свидетельствовать о том, что в новом году цены уже активно не будут расти. Более того, конкурентная среда и удержание достигнутого уровня цен может вынудить застройщиков улучшать свой продукт – предлагать отделку, повышать качество благоустройства, оптимизировать планировочные решения и внедрять технические улучшения инженерных систем квартиры и дома».

Рынок кирпича пока не почувствовал негативного влияния кризиса – статистика за шесть месяцев 2015 года говорит о росте потребления этого материала на 15-20%. Причина в том, что строители хотят быстрее закончить давно начатые объекты, проданные во время ажиотажных покупок жилья в конце 2014 года. Но число новых проектов в этом году заметно снизилось, что скажется на рынке стеновых материалов в 2016-2017 годах.

Александр Батушанский, управляющий партнер консалтинговой группы «Решение», рассказал, что объем рынка кирпича за полгода 2015 года в Петербурге и Ленинградской области составил около 180-200 млн усл. шт. Рост составил 15-20%. Среди причин роста эксперт назвал заметное увеличение объема работ по кладке стен на проектах жилищного строительства. «По данным нашего мониторинга, этот рост составил около 20% – с 1,9 млн кв. м будущего жилья до 2,2 млн кв. м. Сам рост этих объемов является следствием увеличения обязательств перед покупателями жилья после заметного роста объемов продаж в 2014 году», – прокомментировал господин Батушанский.

Он отметил, что, по данным Росстата, в первом полугодии 2015 года также наблюдается рост потребления кирпича в 5%, отдельные производители также констатируют такую тенденцию (у кого-то рост более 20%, у других более 10%).

Другая статистика

Совсем другую статистику представляют аналитики CM PRO. Они констатируют, что производство кирпича в РФ в первом полугодии 2015 года сократилось на 2,6% по отношении к такому же периоду 2014 года и составило 5,4 млрд условных кирпичей. Отгрузка кирпича средним и крупным предприятиям в первом полугодии 2015 года упала на 10%, или на 482 млн условных кирпичей. Объем остатков кирпича на складах средних и крупных предприятий в РФ в июле 2015 года составил 1,2 млрд условных кирпичей. Средние цены производителей на кирпич с начала года не растут, свидетельствуют аналитики CM PRO. «Снижение объемов отгрузки керамического кирпича идет меньшими темпами, чем силикатного. Если поставки первого снизились на 9% за первое полугодие 2015 года, то второй тип кирпича показал падение почти на 13%», – подсчитали в CM PRO.

На пути к замедлению

Со своей стороны, Алексей Онищенко, начальник отдела маркетинга «ЛСР. Стеновые материалы – Северо-Запад», сказал, что если смотреть на цифры по отгрузке кирпича, то кажется, что на рынке идет бурный рост, и никакого кризиса нет. «Но эти тенденции на рынке уже замедляются, а по некоторым сегментам уже и не прослеживаются. Объем отгрузок «ЛСР. Стеновые материалы – Северо-Запад» за первые шесть месяцев 2015 года по сравнению с аналогичным периодом прошлого года вырос как по Петербургу и Ленинградской области, так и по другим регионам. Мы чувствуем себя довольно комфортно. Сейчас строители стараются интенсифицировать темпы строительства, чтобы завершить текущие объекты в срок либо с опережением графика строительства. К сожалению, количество новых объектов в этом году существенно снизилось, что скажется на рынке стеновых материалов в 2016-2017 годах», – уверен Алексей Онищенко.

Уже сегодня эксперты отмечают снижение объемов импортного кирпича из стран Европы. По данным «ЛСР. Стеновые материалы – Северо-Запад», по предварительным оценкам, в первом полугодии 2015 года он снизился по различным позициям на 30-70%.

«Конечно, этот фактор дает существенный толчок к развитию российского производства клинкерной продукции, поскольку клинкер (фасадный и тротуарный) – основа импорта из Европы. Группа ЛСР в настоящее время реализует фасадный и тротуарный клинкер собственного производства, который по всем характеристикам не уступает европейским аналогам», – прокомментировал Алексей Онищенко.

Со своей стороны, Леонид Кузнецов, директор по строительству ЗАО «Строительный трест» (компания использует большой объем кирпича при возведении жилья), также наблюдает на рынке тенденцию к сокращению потребления кирпича, поскольку объемы строительных работ снижаются – многие компании сегодня не закладывают новые проекты, а стараются сосредоточиться на завершении строительства текущих объектов.

«В связи с чем в этом году возможна ситуация, когда показатели общего объема ввода жилой недвижимости будут находиться на уровне 2014 года или даже выше. Скорее всего, аналогичная ситуация будет наблюдаться и в 2016 году, поскольку проекты, ввод которых намечен на следующий год, были запланированы еще в 2013-м. Если ситуация в экономике не изменится, в конце 2016 – середине 2017 года на первичном рынке может произойти значительное снижение объемов ввода новых объектов», – прокомментировал господин Кузнецов.

Производители остались прежними

Александр Батушанский говорит, что число производителей кирпича в Петербурге и Ленинградской области не изменилось. «Оно уменьшилось на одного игрока после покупки в 2014 году Группой ЛСР Рябовского кирпичного завода. Безусловный лидер рынка – «ЛСР. Стеновые материалы – Северо-Запад», также производят керамический кирпич «Петрокерамика» и ГК «Эталон». На рынок поставляются незначительные объемы импортного кирпича и ввозится продукция из других регионов», – перечисляет господин Батушанский.

Как рассказали в Группе ЛСР, сегодня у компании четыре кирпичных завода – три в Санкт-Петербурге и Ленинградской области, один в Московской области. Совокупная мощность достигает 450 млн шт. условного кирпича в год.

Мнение

Леонид Кузнецов, директор по строительству ЗАО «Строительный трест»:

– Вследствие сложной экономической ситуации в стране, снижения платежеспособности населения и спроса на жилую недвижимость предпосылок к увеличению предложения недвижимости нет, и, соответственно, тенденций к увеличению производства работ, потребляющих кирпичную кладку, не наблюдается. Еще одна тенденция – колебание курсов валют повлияло на цену стройматериалов. В частности, за последние полгода стоимость кирпича, который использует объединение «Строительный трест» для строительства своих объектов (поризованный и облицовочный керамический кирпич разных цветов и фактур), увеличилась в среднем на 3-4%. Крупнейшим производителем кирпича в Петербурге является компания «ЛСР-Стеновые». При этом уход игроков с рынка мы не наблюдаем.

Кстати

По данным КГ «Решение», цены за полгода 2015 года на некоторые позиции кирпича не изменились, а на некоторые повысились до 5-7%.

Аналитики прогнозируют снижение цен на жилье как на первичном, так и на вторичном рынках недвижимости. Главный фактор, который тянет цены вниз, – это уменьшение платежеспособного спроса населения, вызванное ухудшением экономической ситуации. Если улучшений не будет, то снижение цен может составить около 10% в год.

Специалисты федерального портала «Мир квартир» провели анализ цен на жилье в 46 городах России по итогам первого полугодия 2015 года. «Самыми дорогими городами России на рынке новостроек предсказуемо стали Москва (226 220 рублей за 1 кв. м), Санкт-Петербург (107 338 рублей), Хабаровск (74 780 рублей), Екатеринбург (70 876 рублей) и Сочи (69 122 тыс. рублей за 1 кв. м). На «вторичке» лидеры немного поменялись местами: Москва (226 335 рублей за 1 кв. м), Санкт-Петербург (121 357 рублей), Сочи (75 437 рублей), Екатеринбург (74 502 рублей) и Хабаровск (73 916 рублей за 1 кв. м)», – говорится в исследовании «Мира квартир».

Аналитики говорят, что список наиболее дешевых городов России тоже не сильно варьируется год от года. По итогам истекшего полугодия в пятерку аутсайдеров на «первичке» вошли Брянск (34 292 рубля), Ставрополь (35 313 рублей), Саратов (36 129 рублей), Курск (40 371 рублей) и Рязань (40 538 рублей за 1 кв. м). На «вторичке» замыкающими список стали Ставрополь (40 530 рублей за 1 кв. м), Брянск (40 748 рублей), Ижевск (42 615 рублей), Кострома (45 096 рублей) и Ульяновск (45 568 рублей за 1 кв. м).

Столичные антирекорды

Олег Репченко, руководитель аналитического центра «Индикаторы рынка недвижимости IRN.RU», рассказал, что на первичном рынке Москвы номинальные цены стоят на месте. «С конца 2014 года средняя цена остается примерно на уровне 220 тыс. рублей за 1 кв. м. Однако цена покупки зачастую оказывается ниже. Девелоперы в целях стимулирования спроса охотно идут на скидки, которые обычно составляют около 10%, однако в некоторых случаях достигают 20% и даже 25%», – пояснил Олег Репченко.

Господин Репченко отметил, что на вторичном рынке Москвы ситуация еще сложнее. «Из-за отсутствия доступной ипотеки спрос упал очень существенно – по оценкам разных риэлторов, до 30-50%. На этом фоне номинальные рублевые цены сохраняют видимость стабильности – они «топчутся» вокруг отметки 190 тыс. рублей за 1 кв. м. Однако в реальности по заявленной в объявлении цене практически ничего не продается. Покупателей явно не хватает на все предложение, поэтому они диктуют условия. По факту продаются почти исключительно квартиры, в которых собственники готовы пойти на существенный дисконт: 10-15% уже стало практически нормой, а порой торг достигает 35-30%», – добавил эксперт.

Одним из главных факторов такого стечения обстоятельств Олег Репченко называет падение платежеспособного спроса. «Переломить ситуацию могло бы только общее улучшение экономической ситуации: отмена санкций, рост цен на нефть, возвращение интереса мировых инвесторов к российской экономике. Однако в ближайшее время это вряд ли произойдет, поэтому новому спросу на жилье взяться неоткуда. Скорее всего, цены на жилье будут снижаться темпами примерно 10% в год», – заключил он.

Себестоимость растет

В свою очередь, Елена Лашаева, генеральный директор Агентства развития и исследований в недвижимости «АРИН», обрисовала ситуацию с ценами в Санкт-Петербурге: «Средняя цена 1 кв. м в новостройках Петербурга в конце июля 2015 года составила 101 тыс. рублей. Цена «квадрата» в сегменте эконом – 74 тыс. рублей, комфорт – 105 тыс. рублей, и в элит-классе – 252 тыс. рублей». По мнению эксперта, такой же уровень цен будет наблюдаться и в сентябре – выраженного роста и радикального падения не будет.

«У девелоперского сообщества нет возможности снижать цены, потому что себестоимость стройки с начала года очевидно выросла. На фоне кризисных явлений в первом полугодии 2015 года рынок жилья вступил в стадию рецессии, объем спроса сократился в среднем на 30% по сравнению с аналогичным периодом 2014 года, рост рублевых цен на жилую недвижимость Санкт-Петербурга постепенно остановился», – прокомментировала Елена Лашаева. Тем не менее она далека от пессимистичных прогнозов. По ее словам, проблема с жильем не решена сегодня для большей части населения, поэтому она остается для человека в приоритете. Это первый рынок, который оживает после любого кризиса.

Региональные тенденции

Рассуждая о ценовых перипетиях на жилье в российских регионах, Дмитрий Щегельский, генеральный директор агентства недвижимости «Бенуа», президент СРО «Санкт-Петербургская палата недвижимости», сказал, что подъем цен в декабре 2014 года в первом полугодии 2015 года скорректировался вниз на несколько процентов и стабилизировался.

«Я считаю, что в 2015 году цены на рынке продаж жилой недвижимости останутся стабильными в крупных регионах, имеющих большой поток приезжих. В тех же регионах, где рынки очень локальны, где покупка осуществляется только местными жителями и где имеется отток населения, цены могут снизиться до 20%», – констатировал эксперт.

Например, в ГК «ИНТЕКО» рассказали, что в Ростове-на-Дону в сегменте эконом наблюдается жесткая конкурентная среда. «С начала 2015 года цены снизились в пределах 3-4%, но во многом за счет акций и скидок от застройщиков. Тем не менее квартиры сегодня стоят дороже, чем летом 2014 года. Цены находятся на уровне IV квартала прошлого года. До конца года мы не ожидаем резких колебаний цен ни в какую сторону», – прокомментировали в компании.

Мнение

Денис Бабаков, коммерческий директор «ЛСР. Недвижимость – Северо-Запад»:

– Цены, вероятно, будут меняться. Но не у всех застройщиков одинаково. У кого-то они останутся на сегодняшнем уровне, у кого-то упадут, а у кого-то пойдут вверх. Все зависит от того, каким спросом пользуется продукт конкретного застройщика. Например, благодаря хорошему спросу цены на квартиры в жилых комплексах масс-маркет от «ЛСР. Недвижимость – Северо-Запад» остались на том же уровне, на котором они были в конце ажиотажного 2014 года. Совсем иная ситуация с ценами на квартиры в комплексах высоких классов. Так, несмотря на кризис, спрос на квартиры в жилых комплексах «ЛСР. Недвижимость – Северо-Запад» премиум-класса увеличился. Причина в том, что наши жилые комплексы премиум-класса соответствуют абсолютно всем критериям данного сегмента. Прежде всего, они строятся в уникальных местах исторического центра города – в границах старого, еще императорского Петербурга. В среднем рост цен на наши объекты составляет 33%. Спрос на наши проекты бизнес-класса тоже достаточно высокий, что сказывается на ценах. Так, c момента старта продаж в жилом комплексе бизнес-класса «Три ветра» стоимость «квадрата» выросла на 10,5%. Если в апреле она начиналась с 95 тыс. рублей, то сегодня минимальная стоимость метра – 105 тыс. рублей.

Ольга Трошева, руководитель консалтингового центра «Петербургская недвижимость»:

– В Санкт-Петербурге средние цены предложения за прошедшие полгода выросли на 2,7%. Средняя цена сейчас – 105,4 тыс. рублей за 1 кв. м. На корректировку средней цены квадратного метра традиционно оказывает влияние увеличение степени готовности строящихся объектов. Соответственно, с приближением срока ввода в эксплуатацию растет стоимость квартир в жилом комплексе. Кроме того, с начала года по ряду новостроек компании проводили плановое повышение цен. При этом новые объекты девелоперы выводили на рынок по ценам ниже среднерыночных, что типично для ценообразования на начальной стадии строительства. Но объем вывода новых объектов на рынок в первом полугодии 2015 года сократился на 23% по сравнению с первым полугодием 2014 года.

Дмитрий Щегельский, генеральный директор агентства недвижимости «Бенуа», президент СРО «Санкт-Петербургская палата недвижимости»:

– Статистика, которую я веду с 1995 года, показывает, что вне зависимости от экономической и политической ситуации в России за последние 20 лет рублевые цены на недвижимость только растут, иногда корректируясь вниз (максимум такой коррекции в 15-20% был в период 2009-2010 годов, после чего цены пошли в рост, подойдя сегодня на вторичном рынке практически к докризисным ценам 2008 года, а цены первичного рынка выше цен 2008 года на 8-15%). Сегодняшняя ситуация по-своему уникальна в сравнении с ситуациями в 1998-2000 и 2008-2010 годах. Уникальность заключается в том, что не только продавцы считают, что цена на недвижимость не должна упасть, но и покупатели тоже понимают. Что в условиях, когда цены на все товары и услуги в стране выросли, цены на недвижимость не могут быть исключением.