Итоги 2020 года на рынке долгосрочной и краткосрочной аренды

Рынок аренды первым реагирует на происходящие изменения в отрасли. Аналитики Циан проанализировали, как изменился сегмент в 2020 году, и какие факторы оказывали влияние на краткосрочную и долгосрочную аренду. Москва и Санкт-Петербург не смогли вернуться к докризисным показателям, в отличие от регионов. В отсутствии туристов доля квартир в краткосрочную аренду снизилась в самоизоляцию в два раза.

В выборку вошли города с численностью населения от миллиона человек, в том числе – Краснодар.

Краткосрочная аренда:

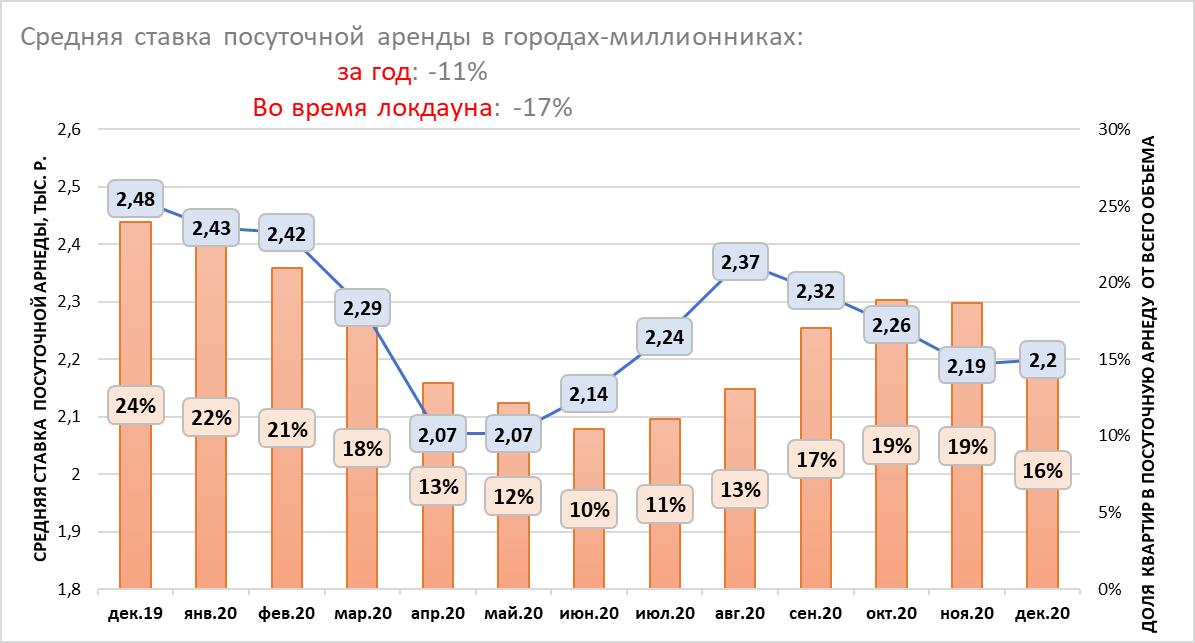

- Средняя ставка посуточной аренды в городах-миллионниках во время весеннего локдауна снизилась на 17%, по итогам всего года падение составило 11%.

- От краткосрочной аренды к долгосрочной: в декабре 2019 года 24% квартир на рынке аренды предлагались посуточно. Весной из-за отсутствия туристов доля снизилась до 12%: рантье стали сдавать квартиры на долгий срок.

Долгосрочная аренда:

- Новые квартиры во время самоизоляции выходили на рынок с демпингом: В Москве – на 6,3%, в Санкт-Петербурге – на 3,8%.

- Объем предложения долгосрочной аренды в городах-миллионниках вырос во время локдауна на 13%. В сравнении с весенним «карантином» текущий объем квартир в долгосрочную аренду снизился на 9%.

- Новые квартиры во время самоизоляции выходили на рынок с демпингом в Москве (-6,3% от ставки в марте) и Санкт-Петербурге (-3,8%).

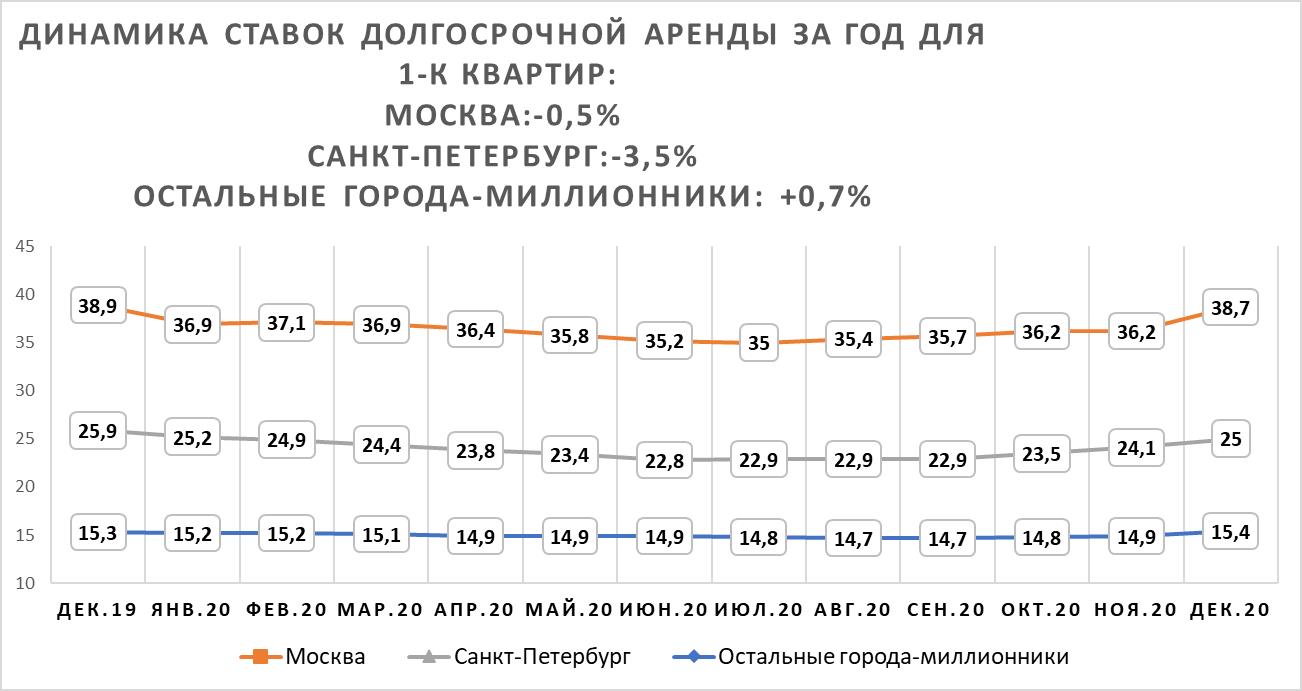

- Во время самоизоляции средние ставки аренды 1-к квартир просели в Москве на 10%, В Санкт-Петербурге – на 11,6%, в остальных городах-миллионниках – на 2,6%

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге.

- В столице ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад в Санкт-Петербурге – ниже на 3,5%. В других городах-миллионниках ставка выше, чем год назад на 4,1%.

Краткосрочная аренда

- Ставки посуточной аренды потеряли 17% во время самоизоляции

Закрытие границ с другими странами и введенный режим самоизоляции – оказались серьезным испытанием в первую очередь для бизнеса краткосрочной аренды. В отсутствии туристов и на фоне снижения деловой активности (и вместе с тем – количества командировок в другие города) собственники, сдающие квартиры посуточно, были вынуждены снижать ставки для привлечения спроса и конкуренции с отелями, которые также остались без клиентов.

По подсчетам Циан, средняя ставка аренды посуточной в период самоизоляции в городах-миллионниках РФ (включая Краснодар), снизилась в локдаун на 17%: с 2,48 тыс. рублей в докризисном декабре 2019 года до 2,07 тыс. рублей в апреле-мае 2020 года. После снятия ограничительных мер средняя ставка планомерно восстанавливалась, практически достигнув значений начала года (2,42 тыс.) в августе (2,37 тыс.) – самый разгар отпусков. Вместо заграничных поездок многие россияне путешествовали по России, что повысило спрос на посуточную аренду. Однако с ухудшением эпидемиологической обстановки в сентябре и новыми ограничениями, ставка снова показывает снижение. Сегодня она составляет 2,2 тыс. рублей – это на 11% ниже, чем в декабре 2019 года. Таким образом, рынок посуточной аренды не смог восстановиться и вернуться к прошлогодним докризисным значениям.

Средняя ставка посуточной аренды в городах-миллионниках и доля квартир в посуточную аренду

Источник: Аналитический центр Циан

Среди всех городов-миллионников только в трех – Краснодаре, Челябинске и Казани – текущая ставка посуточной аренды выше прошлогодней. Краснодарский край в 2020 году в целом бьет все рекорды по спросу и активности на рынке – в период удаленной работы многие переехали «поближе к морю». Краснодар находится в нескольких часах езды на машине от российских курортов, а средняя ставка аренды – ниже, чем, например, в Сочи – на 56%. Поэтому Краснодар в 2020 году пользуется спросом – как среди туристов, так и сотрудников «на удаленке». Поэтому ставка посуточной аренды выросла в сравнении с прошлым годом на 5%. Аналогичная ситуация и в Казани – город также интересен туристам. Челябинск – нетуристический город, ставка посуточной аренды в котором просела незначительно во время самоизоляции – на уровне 2%. Среди всех городов-миллионников именно Челябинск самый доступный по ставке посуточной аренды, даже с учетом годового роста на 5%. Все остальные города не восстановились по ставке краткосрочной аренды: В Москве показатель ниже прошлогоднего на 7%. В Санкт-Петербурге – на 2%.

Во время локдауна падение ставок было отмечено абсолютно по всем городам. Наибольшее снижение было отмечено в Москве (-25%) и Нижнем Новгороде (-11%). Минимальное – в Омске (-1%), Перми, Волгограде, Челябинске (-2%). Санкт-Петербург просел на 8%. Таким образом, в большей мере пострадал рынок посуточной аренды в туристических городах и центрах притяжения рабочей силы.

Динамика средней ставки посуточной аренды в городах-миллионниках

|

декабрь 2020, ставка аренды, тыс. р. |

Динамика за год (декабрь 2020/декабрь 2019) |

Падение в период локдауна |

|

|

Москва |

3,17 |

-7% |

-25% |

|

Санкт-Петербург |

2,29 |

-2% |

-8% |

|

Ростов-на-Дону |

2,16 |

0% |

-4% |

|

Казань |

2 |

4% |

-5% |

|

Нижний Новгород |

1,87 |

-6% |

-11% |

|

Самара |

1,87 |

-7% |

-6% |

|

Красноярск |

1,82 |

-5% |

-7% |

|

Екатеринбург |

1,82 |

-7% |

-8% |

|

Новосибирск |

1,8 |

-3% |

-7% |

|

Пермь |

1,77 |

-2% |

-2% |

|

Краснодар |

1,74 |

5% |

-6% |

|

Уфа |

1,74 |

-2% |

-8% |

|

Волгоград |

1,68 |

-5% |

-2% |

|

Челябинск |

1,56 |

5% |

-2% |

|

Воронеж |

1,56 |

-2% |

-5% |

|

Омск |

1,53 |

0% |

-1% |

Источник: Аналитический центр Циан

- От краткосрочной аренды к долгосрочной и обратно

Альтернативной стратегией для рантье, сдающих квартиры краткосрочно, стало «перепрофилирование» бизнеса: вместо сдачи квартир посуточно собственники решили предлагать объекты на долгий срок, что привело к росту конкуренции на рынке долгосрочной аренды. После снятия самоизоляции рантье стали возвращаться обратно на рынок краткосрочной аренды, как более доходного инструмента.

В декабре 2019 года 24% всех квартир в городах-миллионниках в аренду предлагались краткосрочно (см. график в 1 пункте). Во время самоизоляции доля снизилась до 12-13% - рантье сдавали жилье долгосрочно. Минимальная доля квартир в краткосрочную аренду была зафиксирована в июне – всего 10%. Далее показатель пошел вверх, достигнув локального максимума в октябре-ноябре (19%), после чего в конце года доля предложения в краткосрочную аренду стала снижаться – в том числе за счет вымывания объема из-за новогодних праздников, когда многие поехали путешествовать по стране. На сегодняшний день в городах-миллионниках доля квартир в краткосрочную аренду – 16% против 24% год назад в это же время.

Отчасти компенсировали отсутствие туристов в крупных городах – сотрудники, работающие удаленно. Не все имели возможность организовать кабинет, особенно если речь шла о семье с детьми. Выходом стала аренда «домашнего офиса» - квартиры снимались посуточно для работы.

Долгосрочная аренда

- Новые квартиры во время самоизоляции выходили на рынок с демпингом

После объявленного режима самоизоляции многие лишились своего привычного уровня дохода, что привело к отказу от дальнейшего проживания в съемных квартирах и поиску более подходящего по бюджету варианта. Одни наниматели во время самоизоляции уехали из Москвы (обычно речь шла о приезжих в столичный регион). Другие – временно переехали к родственникам или стали снимать жилье с кем-то еще, чтобы сократить расходы на одного человека.

Как следствие – число квартир для долгосрочной аренды в городах-миллионниках увеличилось в мае 2020 года в сравнении с апрелем – на 13%. В апреле в качестве очередного платежа за квартиру можно было использовать депозит, в мае же наниматели стали активно съезжать, что стало причиной уменьшения ставок. В Москве количество квартир в долгосрочную аренду во время локдауна увеличилось на 9%, в Санкт-Петербурге – на 6%. Без учета данных городов в остальных миллионниках прирост составил 21%. Сегодня объем предложения на рынке долгосрочной аренды на 9% ниже, чем в локдаун – за счет роста активности арендаторов, а также возвращения части рантье на рынок краткосрочной аренды. То есть конкуренция снова снижается.

О кризисе на рынке аренды свидетельствует и снижение средней ставки по новым объявлениям. Возьмем в качестве примера Москву. В апреле и в мае новые однокомнатные квартиры в аренду выходили по ставке ниже, чем в предыдущие месяцы: в апреле относительно марта падение составило 6,3%. В мае относительно апреля – еще 4%. В Санкт-Петербурге также отмечено снижение на 3,8% в апреле и на 5,2% в мае. В других городах с численностью населения от миллиона человек подобной динамики не наблюдалось: новые квартиры в аренду выходили примерно по тем же ставкам, что и до самоизоляции.

Средние ставки аренды однокомнатных квартир по новым объявлениям в конкретном месяце

|

|

Москва |

Санкт-Петербург |

Остальные города-миллионники |

|||

|

2020 |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

|

январь |

38,8 |

24,5 |

15,7 |

|||

|

февраль |

38,5 |

-0,8% |

24,4 |

-0,4% |

15,6 |

-0,6% |

|

март |

39,6 |

2,9% |

24 |

-1,6% |

15,5 |

-0,6% |

|

апрель |

37,1 |

-6,3% |

23,1 |

-3,8% |

15,4 |

-0,6% |

|

май |

35,6 |

-4,0% |

21,9 |

-5,2% |

15,3 |

-0,6% |

|

июнь |

36,1 |

1,4% |

22,3 |

1,8% |

15,3 |

0,0% |

|

июль |

36,5 |

1,1% |

22,3 |

0,0% |

15,1 |

-1,3% |

|

август |

37,1 |

1,6% |

22,8 |

2,2% |

15 |

-0,7% |

|

сентябрь |

37,4 |

0,8% |

23,5 |

3,1% |

15,1 |

0,7% |

|

октябрь |

37,6 |

0,5% |

23,7 |

0,9% |

15,4 |

2,0% |

|

ноябрь |

38,2 |

1,6% |

24,1 |

1,7% |

15,2 |

-1,3% |

|

декабрь |

38,3 |

0,3% |

24,3 |

0,8% |

15,2 |

0,0% |

Источник: Аналитический центр Циан

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге

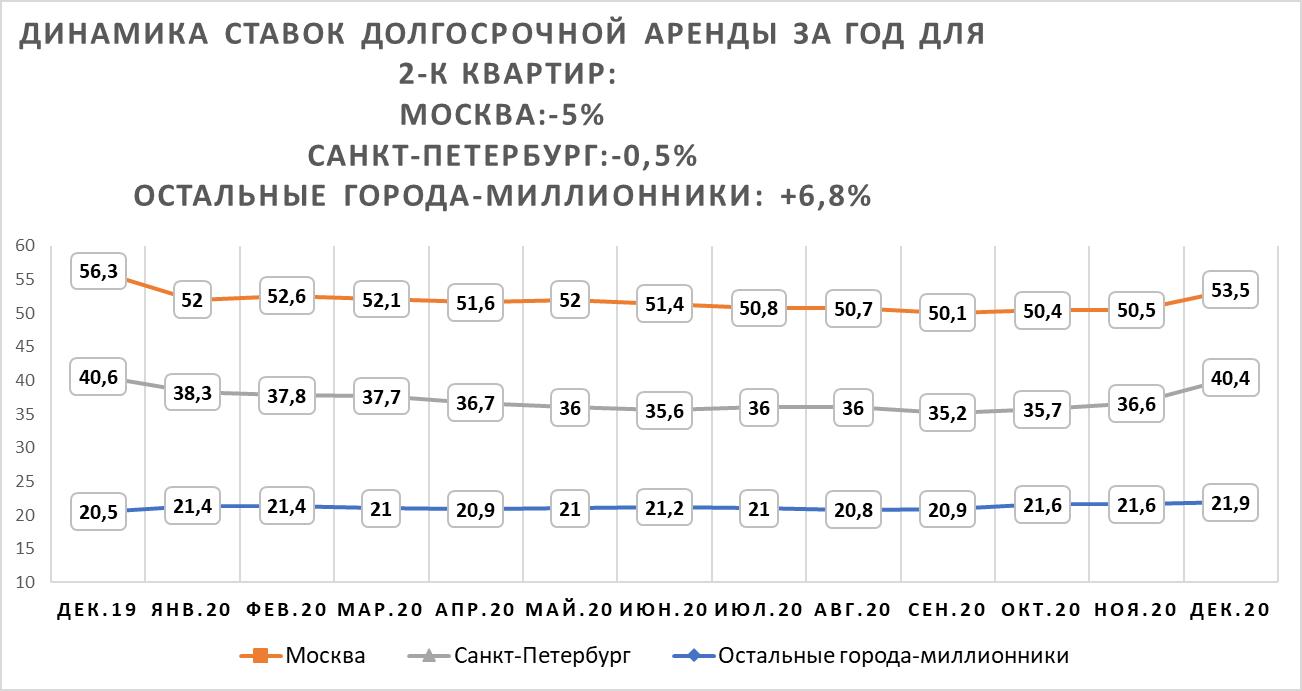

Основное падение спроса пришлось на май-июнь 2020 года. Причем Москва и Санкт-Петербург столкнулись с большим снижением ставок, чем другие города-миллионники. Во время самоизоляции многие арендаторы временно уехали в другие города, что вызвало резкое снижение ставок в сравнении с докризисным 2019 годом. В Москве падение в июне составило 10% для однокомнатных и 9,8% для двухкомнатных квартир. В Санкт-Петербурге рынок просел также равномерно: -11,6% и -11,3% соответственно.

В целом по другим регионам снижение из-за ограничения оказалось не столь существенным: -2,6% для однокомнатных квартир. Средняя ставка по двухкомнатным квартирам показала минимальный рост на уровне 2,4%.

Динамика ставок долгосрочной аренды во время самоизоляции и в годовой динамике

|

Падение во время самоизоляции |

Динамика за год |

|||

|

1-к квартиры |

2-к квартиры |

1-к квартиры |

2-к квартиры |

|

|

Москва |

-10,0% |

-9,8% |

-0,5% |

-5,0% |

|

Санкт-Петербург |

-11,6% |

-11,3% |

-3,5% |

-0,5% |

|

Остальные города-миллионники |

-2,6% |

2,4% |

0,7% |

6,8% |

Источник: Аналитический центр Циан

После снятия ограничительных мер идет восстановление рынка, однако вернуться к прошлогодним значениям декабря 2019 года не удалось ни в Москве, ни в Санкт-Петербурге. В столице текущая ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад (38,7 тыс. рублей на декабрь 2020 года). В Санкт-Петербурге годовое падение составило 3,5% (25 тыс. рублей на декабрь 2020 года). Регионы восстанавливаются активнее: средняя ставка долгосрочной аренды в городах-миллионниках сегодня выше, чем в прошлом году, на 4,1% (15,4 тыс. рублей в месяц для однокомнатных квартир).

Средняя ставка долгосрочной аренды однокомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Средняя ставка аренды двухкомнатных квартир в Москве восстанавливается хуже, чем для более ликвидных за счет своей низкой стоимости «однушек». Ставка аренды ниже на 5%, чем год назад (53,5 тыс. рублей). В Санкт-Петербурге ставка практически вернулась к прошлогодним значениям: -0,5% за год (40,4 тыс.). В остальных городах ставка не только восстановилась после падения, но и выросла на 6,8%: до 21,9 тыс. рублей в месяц.

Средняя ставка долгосрочной аренды двухкомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Из-за удаленного режима работы рантье теряют потенциальных арендаторов, многие из них временно переехали в другой город с более низкой ставкой аренды. Рынок аренды показал рост в годовой динамике в Казани, Красноярске и Ростове-на-Дону и Омске.

Средняя ставка аренды в годовой динамике

|

Город |

1-к квартиры |

2-к квартиры |

||

|

Средняя ставка аренды, тыс. р. |

Динамика за год |

Средняя ставка аренды, тыс. р. |

Динамика за год |

|

|

Москва |

38,7 |

-0,5% |

53,5 |

-5,0% |

|

Санкт-Петербург |

25 |

-3,5% |

40,4 |

-0,5% |

|

Краснодар |

19,2 |

1,1% |

26,7 |

-4,0% |

|

Новосибирск |

18,3 |

-0,5% |

24,2 |

-6,6% |

|

Казань |

18,1 |

5,2% |

25,2 |

16,1% |

|

Екатеринбург |

17,9 |

-5,3% |

23,5 |

5,9% |

|

Красноярск |

16,2 |

12,5% |

21 |

6,1% |

|

Нижний Новгород |

15,4 |

-0,6% |

24,2 |

11,0% |

|

Ростов-на-Дону |

15,3 |

7,0% |

21,2 |

2,9% |

|

Уфа |

15,2 |

2,0% |

19,6 |

0,0% |

|

Самара |

14,8 |

-2,6% |

20,5 |

0,0% |

|

Пермь |

14,3 |

-2,1% |

20,3 |

-10,2% |

|

Воронеж |

13,9 |

-4,1% |

17,7 |

-18,1% |

|

Омск |

13,9 |

5,3% |

17,1 |

12,5% |

|

Волгоград |

12,6 |

-0,8% |

15,5 |

7,6% |

|

Челябинск |

10,5 |

-12,5% |

14,2 |

-8,4% |

Источник: Аналитический центр Циан

«Сегмент долгосрочной аренды и его перспективы в 2021 году напрямую зависит от эпидемиологической ситуации и ограничительных мер, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если эпидемиологическая ситуация улучшится (за счет коллективного иммунитета или вакцинации), то ставки постепенно продолжат восстанавливаться – мы прогнозируем рост ставок на уровне 6-7% к сегодняшним значениям по итогам следующего года. Меняются также стратегии арендаторов - очевидно, что пандемия активизировала процессы по межрегиональным миграциям. Срок проживания в квартире становится меньше, от этого число циклов публикации объявлений должно увеличиваться, что является фактором, сдерживающим рост ставок. Конкуренцию также усиливает сегмент купли-продажи – среди купивших новостройки было много тех, кто ранее арендовал квартиры. Это снижает объем потенциального спроса на рынке аренды».

Как известно, новый президентский «майский указ» предполагает увеличение объемов ввода жилья в России к 2024 году в полтора раза – до 120 млн кв. м в год. Но этот показатель, по мнению участников рынка, – «средняя температура по больнице». Регионам – лидерам жилищного строительства (а к ним относится и Санкт-Петербург) – для достижения поставленной цели надо будет нарастить объемы ввода в разы.

Надо отметить, что формально в поставленной задаче нет ничего априори невыполнимого. Если взглянуть на новейшую историю России, увеличение объемов ввода в полтора раза на дистанции в 6 лет (и даже меньше) достигалось уже неоднократно. Например, за пятилетку между 2000 и 2005 годами: 30,3 млн кв. м против 43,9 млн. Еще быстрее дистанция была пройдена в 2004–2007 годах: 41 млн кв. м против 61,2 млн. Чуть дольше потребовалось на очередной большой рывок, поскольку сказался кризис. Тем не менее, с 2007-го по 2014 год ввод увеличился с 61,2 млн кв. м до 81,1 млн.

Смена условий

В общем, опыт есть. Хотя, безусловно, имеются и кардинальные отличия. Прежде всего, во все более далекое прошлое уходит «эффект низкой базы», образовавшийся в результате катастрофического провала объемов строительства жилья в 1990-е годы. Вторым глобальным фактором, ставящим под угрозу очередное «ополуторение» ввода, по мнению застройщиков, является радикальная смена «правил игры» на рынке жилищного строительства, предполагающая в ближайшем будущем полную ликвидацию долевой схемы привлечения средств в отрасль и переход на проектное кредитование. Наконец, реальные доходы населения, согласно данным статистики, только-только начали расти, и девелоперов сильно волнует, сможет ли рынок «переварить» дополнительные «квадраты», если они будут построены.

Рост прироста

Но возникает и еще один неочевидный вопрос. А именно: действительно ли строителям надо возводить жилья в полтора раза больше, чем сейчас, чтобы ежегодно вводилось по 120 млн «квадратов»?

Многие эксперты считают, что это не совсем так. Точнее даже, совсем не так. «Нарастить объемы индивидуального жилищного строительства (хоть о нем в последнее время и много говорится) в полтора раза в короткие сроки при небыстром, скажем мягко, росте реальных доходов населения просто невозможно. Отсюда вывод: увеличивать ввод надо будет прежде всего за счет промышленного домостроения», – отмечает Михаил Попенко, вице-президент холдинга «Девелопмент-Юг» (Краснодар).

По его словам, если из общей цифры прошлогоднего ввода жилья (78,6 млн кв. м) вычесть то, что было построено индивидуальным порядком (32,7 млн), то объем сдачи застройщиков составит порядка 46 млн «квадратов». «Соответственно, девелоперам надо будет наращивать строительство не в полтора, а в два раза», – делает вывод эксперт.

Но и это еще не все. «Ожидать равномерного заметного роста объемов ввода по всей стране не приходится. Спрос на рынке (и, соответственно, серьезный потенциал в этой сфере) имеется лишь в 12-14 регионах России (в их число входят, в частности, Петербург и Ленобласть). В результате, чтобы обеспечить решение задачи, поставленной президентом, в этих субъектах объемы сдачи должны быть увеличены даже не в два, а в три раза, а возможно, и больше», – подчеркивает генеральный директор Института территориального планирования «Урбаника» Антон Финогенов.

При этом, по его словам, этим регионам необходимо будет радикально увеличить вложения в создание инфраструктуры – социальной, транспортной, инженерной – для обеспечения новостроек. «При том, что эта сфера сейчас и так отстает, а при увеличении объемов ввода жилья ситуация может стать просто катастрофичной, объем инвестиций на эти цели нужно увеличивать примерно в 5 раз», – резюмирует эксперт.

Таким образом, если опираться на доводы экспертов, Северной столице предстоит увеличить объемы не до 4,5 млн кв. м в год, о которых говорил вице-губернатор города Игорь Албин, а куда серьезнее. Более того, чтобы обеспечить новое жилье инфраструктурой, серьезно вложиться придется и городскому бюджету.

Точки роста

Генеральный директор Colliers International в Петербурге Андрей Косарев согласен с тем, что серьезный потенциал роста объемов ввода имеется лишь в очень ограниченном числе субъектов РФ. «Мы проводили исследование, посвященное инвестиционной привлекательности жилищного девелопмента в регионах. По его результатам, помимо столиц и «пристоличных» областей серьезный потенциал в этой сфере имеется лишь у нескольких субъектов РФ. В их числе, в частности, Татарстан, Башкортостан, Свердловская и Тюменская области, Краснодарский край. В целом более-менее неплохо обстоят дела и в городах-миллионниках. Но это все; в остальных регионах возможности для роста крайне ограничены», – отмечает он. По мнению эксперта, власти всех уровней должны приложить достаточно серьезные усилия по повышению инвестиционной привлекательности субъектов РФ.

«Известно, что усилия федеральных властей в этом вопросе будут сосредоточены в нескольких регионах. По данным АИЖК, их всего восемь, но они пока не называются. Хотелось бы узнать, о каких именно субъектах РФ идет речь», – добавляет Дмитрий Панов, председатель петербургского отделения «Деловой России», генеральный директор ГК «Доверие».

«Пока создается ощущение, что цифра 120 млн кв. м теоретически никак не обоснована. Однако не исключено, что у федеральных властей есть какие-то стратегические планы, о которых мы пока просто не знаем», – заключает Антон Финогенов.

Кстати

По данным Росстата, в 2017 году в России введено в эксплуатацию более 1,13 млн квартир общей площадью 78,6 млн кв. м, что на 2,1% меньше, чем в 2016 году, когда было сдано 80,2 млн кв. м жилья.

Более половины от общего ввода в 2017 году приходилось на 13 субъектов РФ: Подмосковье (11,2%), Краснодарский край (5,9%), Санкт-Петербург (4,5%), Москву (4,4%), Ленобласть (3,3%), Татарстан и Башкортостан (по 3,1%), Ростовскую область (3%), Свердловскую область (2,7%), Дагестан (2,5%), Новосибирскую, Самарскую и Воронежскую области (по 2,2%).

При этом в 2017 году наблюдалось снижение ввода жилья по сравнению с 2016 годом: в Новосибирской области – на 22,1%, Башкортостане – на 8,8%, Самарской области – на 6,8%, Подмосковье – на 1,3%.

Рынок металлопроката в России и в СЗФО постепенно начинает расти. Помогают подъему отрасли активизация промышленных строительных проектов и сезонность.

По данным Росстата, производство металлопродукции в стране по итогам первых пяти месяцев года выросло на 3,2% по отношению к аналогичному периоду прошлого года. По сравнению с маем прошлого года рост промышленного производства составил 3,7%. Трубные предприятия изготовили в течение первых пяти месяцев года 5,1 млн т продукции, что на 12,8% больше, чем год назад. Производство готового проката за январь–май выросло на 2,3% – до 25,9 млн т. Производство чугуна на 0,4% снизилось – до 21,6 млн т по отношению к году ранее.

Сами игроки рынка отмечают рост не только производства, но и потребления продукции. Как рассказал директор по коммерции ООО «Фирма «СЕВЗАПМЕТАЛЛ» Владислав Лысков, за последний год потребление металлопродукции увеличилось на 2-3%. «Наиболее емким сегментом рынка, как и прежде, остается арматура. В целом потребление металлопроката строительного назначения в нашей стране носит явно выраженный сезонный характер. Лето – время активного строительства, в связи с чем на рынке наблюдается традиционное оживление», – отметил он.

Схожие выводы делает старший менеджер по продажам компании «Металлоптима» Сергей Рыжов: «Спрос на различную металлопродукцию действительно растет. Оживление рынка мы наблюдаем с середины весны. Около половины представленной у нас продукции сейчас идет на строительство промышленных производств. Треть этого идет в регионы СЗФО. Наиболее востребованы у потребителей арматура и трубы».

Как сообщили «Строительному Еженедельнику» в компании «Северсталь», в строительной отрасли прогнозируется рост инвестиций в основной капитал на фоне низкой инфляции. Поэтому строительство является и будет являться драйвером роста рынка металлопроката. «По итогам шести месяцев 2018 года, потребление стали в строительной отрасли выросло на 1,5%. Потребление труб большого диаметра выросло на 30% благодаря реализации крупных проектов по развитию газотранспортной системы. В целом, по нашим оценкам, спрос на сталь в России к 2021 году вырастет на 7% (или на 2,7 млн т). В основном это произойдет из-за улучшения ситуации в строительной отрасли – там объем потребления увеличится примерно на 2 млн т», – таковы данные специалистов компании «Северсталь».

По оценке игроков рынка, в этом году средний уровень цен на большую часть металлопродукции несколько выше аналогичного периода прошлого года. Это обусловлено влиянием мировых факторов, прежде всего ситуации в Китае, который сократил объемы экспорта. Но помимо доходной статьи металлургов выросла и расходная, так как вслед за ростом цен на прокат выросли цены на основные ресурсы: руду, уголь, лом.

Производители и продавцы металлопродукции отмечают, что за последние месяцы существенно выросла и конкуренция. В борьбе за клиента компании демпингуют, оптимизируют сам механизм продаж. Среди игроков есть торговые дома металлургических комбинатов, филиалы сетевых федеральных трейдеров, независимые компании. Впрочем, признаются участники рынка, большое количество продавцов хорошо для потребителя, который без серьезных затруднений может выбрать наиболее подходящую по цене и качеству продукцию.

Мнение

Владислав Лысков, директор по коммерции ООО «Фирма «СЕВЗАПМЕТАЛЛ»:

– На протяжении последнего года наблюдалась высокая ценовая волатильность. Так, прошлым летом цены активно росли, затем, начиная с октября по январь, существенно снижались, после был небольшой рост, сейчас мы видим некую стабилизацию. На цены влияет множество факторов, среди которых можно выделить ситуацию на мировых рынках, курс рубля, сезонность и т. д.