Итоги 2020 года на рынке долгосрочной и краткосрочной аренды

Рынок аренды первым реагирует на происходящие изменения в отрасли. Аналитики Циан проанализировали, как изменился сегмент в 2020 году, и какие факторы оказывали влияние на краткосрочную и долгосрочную аренду. Москва и Санкт-Петербург не смогли вернуться к докризисным показателям, в отличие от регионов. В отсутствии туристов доля квартир в краткосрочную аренду снизилась в самоизоляцию в два раза.

В выборку вошли города с численностью населения от миллиона человек, в том числе – Краснодар.

Краткосрочная аренда:

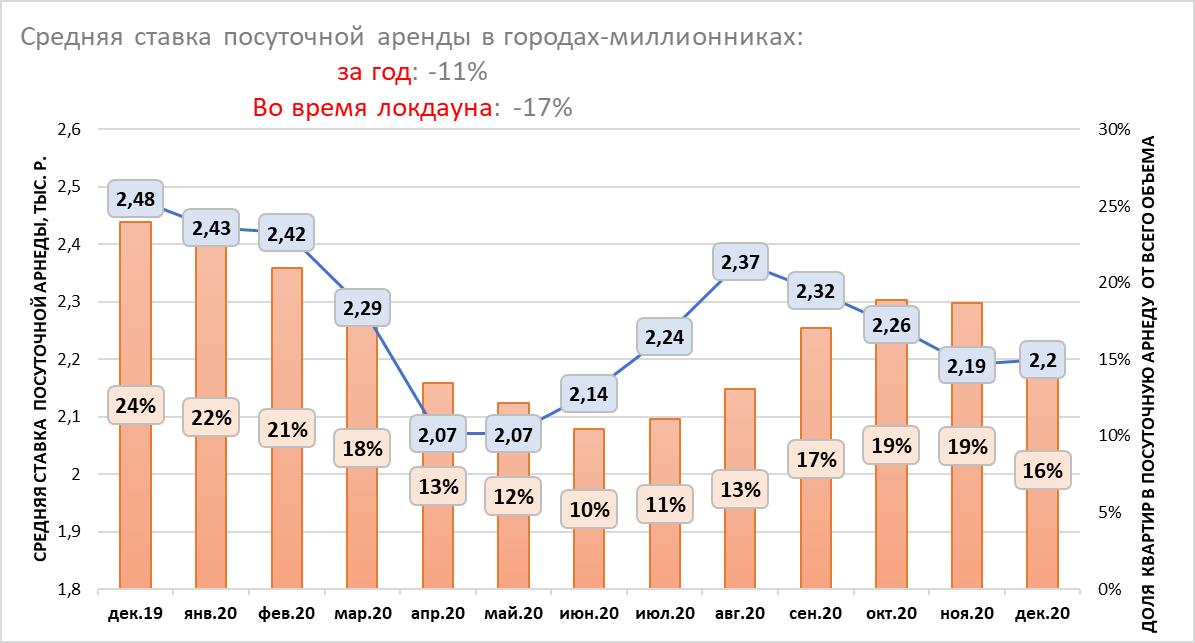

- Средняя ставка посуточной аренды в городах-миллионниках во время весеннего локдауна снизилась на 17%, по итогам всего года падение составило 11%.

- От краткосрочной аренды к долгосрочной: в декабре 2019 года 24% квартир на рынке аренды предлагались посуточно. Весной из-за отсутствия туристов доля снизилась до 12%: рантье стали сдавать квартиры на долгий срок.

Долгосрочная аренда:

- Новые квартиры во время самоизоляции выходили на рынок с демпингом: В Москве – на 6,3%, в Санкт-Петербурге – на 3,8%.

- Объем предложения долгосрочной аренды в городах-миллионниках вырос во время локдауна на 13%. В сравнении с весенним «карантином» текущий объем квартир в долгосрочную аренду снизился на 9%.

- Новые квартиры во время самоизоляции выходили на рынок с демпингом в Москве (-6,3% от ставки в марте) и Санкт-Петербурге (-3,8%).

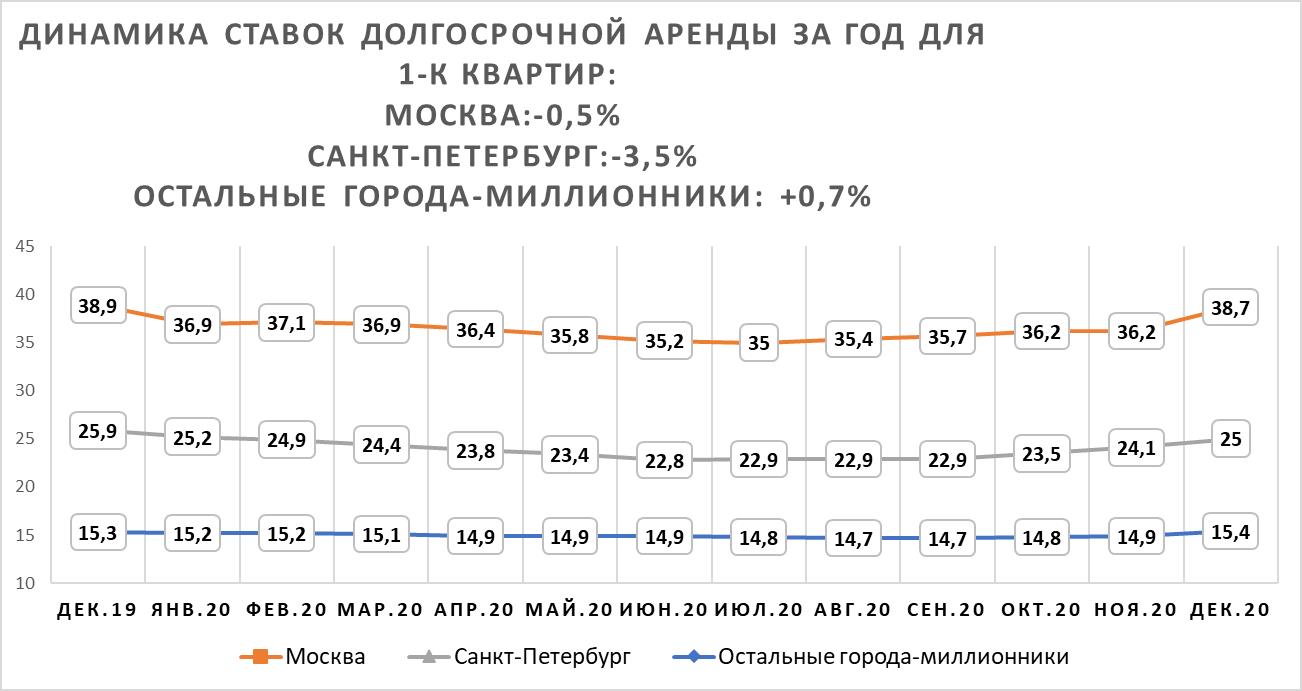

- Во время самоизоляции средние ставки аренды 1-к квартир просели в Москве на 10%, В Санкт-Петербурге – на 11,6%, в остальных городах-миллионниках – на 2,6%

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге.

- В столице ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад в Санкт-Петербурге – ниже на 3,5%. В других городах-миллионниках ставка выше, чем год назад на 4,1%.

Краткосрочная аренда

- Ставки посуточной аренды потеряли 17% во время самоизоляции

Закрытие границ с другими странами и введенный режим самоизоляции – оказались серьезным испытанием в первую очередь для бизнеса краткосрочной аренды. В отсутствии туристов и на фоне снижения деловой активности (и вместе с тем – количества командировок в другие города) собственники, сдающие квартиры посуточно, были вынуждены снижать ставки для привлечения спроса и конкуренции с отелями, которые также остались без клиентов.

По подсчетам Циан, средняя ставка аренды посуточной в период самоизоляции в городах-миллионниках РФ (включая Краснодар), снизилась в локдаун на 17%: с 2,48 тыс. рублей в докризисном декабре 2019 года до 2,07 тыс. рублей в апреле-мае 2020 года. После снятия ограничительных мер средняя ставка планомерно восстанавливалась, практически достигнув значений начала года (2,42 тыс.) в августе (2,37 тыс.) – самый разгар отпусков. Вместо заграничных поездок многие россияне путешествовали по России, что повысило спрос на посуточную аренду. Однако с ухудшением эпидемиологической обстановки в сентябре и новыми ограничениями, ставка снова показывает снижение. Сегодня она составляет 2,2 тыс. рублей – это на 11% ниже, чем в декабре 2019 года. Таким образом, рынок посуточной аренды не смог восстановиться и вернуться к прошлогодним докризисным значениям.

Средняя ставка посуточной аренды в городах-миллионниках и доля квартир в посуточную аренду

Источник: Аналитический центр Циан

Среди всех городов-миллионников только в трех – Краснодаре, Челябинске и Казани – текущая ставка посуточной аренды выше прошлогодней. Краснодарский край в 2020 году в целом бьет все рекорды по спросу и активности на рынке – в период удаленной работы многие переехали «поближе к морю». Краснодар находится в нескольких часах езды на машине от российских курортов, а средняя ставка аренды – ниже, чем, например, в Сочи – на 56%. Поэтому Краснодар в 2020 году пользуется спросом – как среди туристов, так и сотрудников «на удаленке». Поэтому ставка посуточной аренды выросла в сравнении с прошлым годом на 5%. Аналогичная ситуация и в Казани – город также интересен туристам. Челябинск – нетуристический город, ставка посуточной аренды в котором просела незначительно во время самоизоляции – на уровне 2%. Среди всех городов-миллионников именно Челябинск самый доступный по ставке посуточной аренды, даже с учетом годового роста на 5%. Все остальные города не восстановились по ставке краткосрочной аренды: В Москве показатель ниже прошлогоднего на 7%. В Санкт-Петербурге – на 2%.

Во время локдауна падение ставок было отмечено абсолютно по всем городам. Наибольшее снижение было отмечено в Москве (-25%) и Нижнем Новгороде (-11%). Минимальное – в Омске (-1%), Перми, Волгограде, Челябинске (-2%). Санкт-Петербург просел на 8%. Таким образом, в большей мере пострадал рынок посуточной аренды в туристических городах и центрах притяжения рабочей силы.

Динамика средней ставки посуточной аренды в городах-миллионниках

|

декабрь 2020, ставка аренды, тыс. р. |

Динамика за год (декабрь 2020/декабрь 2019) |

Падение в период локдауна |

|

|

Москва |

3,17 |

-7% |

-25% |

|

Санкт-Петербург |

2,29 |

-2% |

-8% |

|

Ростов-на-Дону |

2,16 |

0% |

-4% |

|

Казань |

2 |

4% |

-5% |

|

Нижний Новгород |

1,87 |

-6% |

-11% |

|

Самара |

1,87 |

-7% |

-6% |

|

Красноярск |

1,82 |

-5% |

-7% |

|

Екатеринбург |

1,82 |

-7% |

-8% |

|

Новосибирск |

1,8 |

-3% |

-7% |

|

Пермь |

1,77 |

-2% |

-2% |

|

Краснодар |

1,74 |

5% |

-6% |

|

Уфа |

1,74 |

-2% |

-8% |

|

Волгоград |

1,68 |

-5% |

-2% |

|

Челябинск |

1,56 |

5% |

-2% |

|

Воронеж |

1,56 |

-2% |

-5% |

|

Омск |

1,53 |

0% |

-1% |

Источник: Аналитический центр Циан

- От краткосрочной аренды к долгосрочной и обратно

Альтернативной стратегией для рантье, сдающих квартиры краткосрочно, стало «перепрофилирование» бизнеса: вместо сдачи квартир посуточно собственники решили предлагать объекты на долгий срок, что привело к росту конкуренции на рынке долгосрочной аренды. После снятия самоизоляции рантье стали возвращаться обратно на рынок краткосрочной аренды, как более доходного инструмента.

В декабре 2019 года 24% всех квартир в городах-миллионниках в аренду предлагались краткосрочно (см. график в 1 пункте). Во время самоизоляции доля снизилась до 12-13% - рантье сдавали жилье долгосрочно. Минимальная доля квартир в краткосрочную аренду была зафиксирована в июне – всего 10%. Далее показатель пошел вверх, достигнув локального максимума в октябре-ноябре (19%), после чего в конце года доля предложения в краткосрочную аренду стала снижаться – в том числе за счет вымывания объема из-за новогодних праздников, когда многие поехали путешествовать по стране. На сегодняшний день в городах-миллионниках доля квартир в краткосрочную аренду – 16% против 24% год назад в это же время.

Отчасти компенсировали отсутствие туристов в крупных городах – сотрудники, работающие удаленно. Не все имели возможность организовать кабинет, особенно если речь шла о семье с детьми. Выходом стала аренда «домашнего офиса» - квартиры снимались посуточно для работы.

Долгосрочная аренда

- Новые квартиры во время самоизоляции выходили на рынок с демпингом

После объявленного режима самоизоляции многие лишились своего привычного уровня дохода, что привело к отказу от дальнейшего проживания в съемных квартирах и поиску более подходящего по бюджету варианта. Одни наниматели во время самоизоляции уехали из Москвы (обычно речь шла о приезжих в столичный регион). Другие – временно переехали к родственникам или стали снимать жилье с кем-то еще, чтобы сократить расходы на одного человека.

Как следствие – число квартир для долгосрочной аренды в городах-миллионниках увеличилось в мае 2020 года в сравнении с апрелем – на 13%. В апреле в качестве очередного платежа за квартиру можно было использовать депозит, в мае же наниматели стали активно съезжать, что стало причиной уменьшения ставок. В Москве количество квартир в долгосрочную аренду во время локдауна увеличилось на 9%, в Санкт-Петербурге – на 6%. Без учета данных городов в остальных миллионниках прирост составил 21%. Сегодня объем предложения на рынке долгосрочной аренды на 9% ниже, чем в локдаун – за счет роста активности арендаторов, а также возвращения части рантье на рынок краткосрочной аренды. То есть конкуренция снова снижается.

О кризисе на рынке аренды свидетельствует и снижение средней ставки по новым объявлениям. Возьмем в качестве примера Москву. В апреле и в мае новые однокомнатные квартиры в аренду выходили по ставке ниже, чем в предыдущие месяцы: в апреле относительно марта падение составило 6,3%. В мае относительно апреля – еще 4%. В Санкт-Петербурге также отмечено снижение на 3,8% в апреле и на 5,2% в мае. В других городах с численностью населения от миллиона человек подобной динамики не наблюдалось: новые квартиры в аренду выходили примерно по тем же ставкам, что и до самоизоляции.

Средние ставки аренды однокомнатных квартир по новым объявлениям в конкретном месяце

|

|

Москва |

Санкт-Петербург |

Остальные города-миллионники |

|||

|

2020 |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

Средняя ставка аренды, тыс. р. |

Динамика ставки новых квартир в сравнении с предыдущим месяцем |

|

январь |

38,8 |

24,5 |

15,7 |

|||

|

февраль |

38,5 |

-0,8% |

24,4 |

-0,4% |

15,6 |

-0,6% |

|

март |

39,6 |

2,9% |

24 |

-1,6% |

15,5 |

-0,6% |

|

апрель |

37,1 |

-6,3% |

23,1 |

-3,8% |

15,4 |

-0,6% |

|

май |

35,6 |

-4,0% |

21,9 |

-5,2% |

15,3 |

-0,6% |

|

июнь |

36,1 |

1,4% |

22,3 |

1,8% |

15,3 |

0,0% |

|

июль |

36,5 |

1,1% |

22,3 |

0,0% |

15,1 |

-1,3% |

|

август |

37,1 |

1,6% |

22,8 |

2,2% |

15 |

-0,7% |

|

сентябрь |

37,4 |

0,8% |

23,5 |

3,1% |

15,1 |

0,7% |

|

октябрь |

37,6 |

0,5% |

23,7 |

0,9% |

15,4 |

2,0% |

|

ноябрь |

38,2 |

1,6% |

24,1 |

1,7% |

15,2 |

-1,3% |

|

декабрь |

38,3 |

0,3% |

24,3 |

0,8% |

15,2 |

0,0% |

Источник: Аналитический центр Циан

- Рынок аренды в регионах восстанавливается быстрее, чем в Москве и Санкт-Петербурге

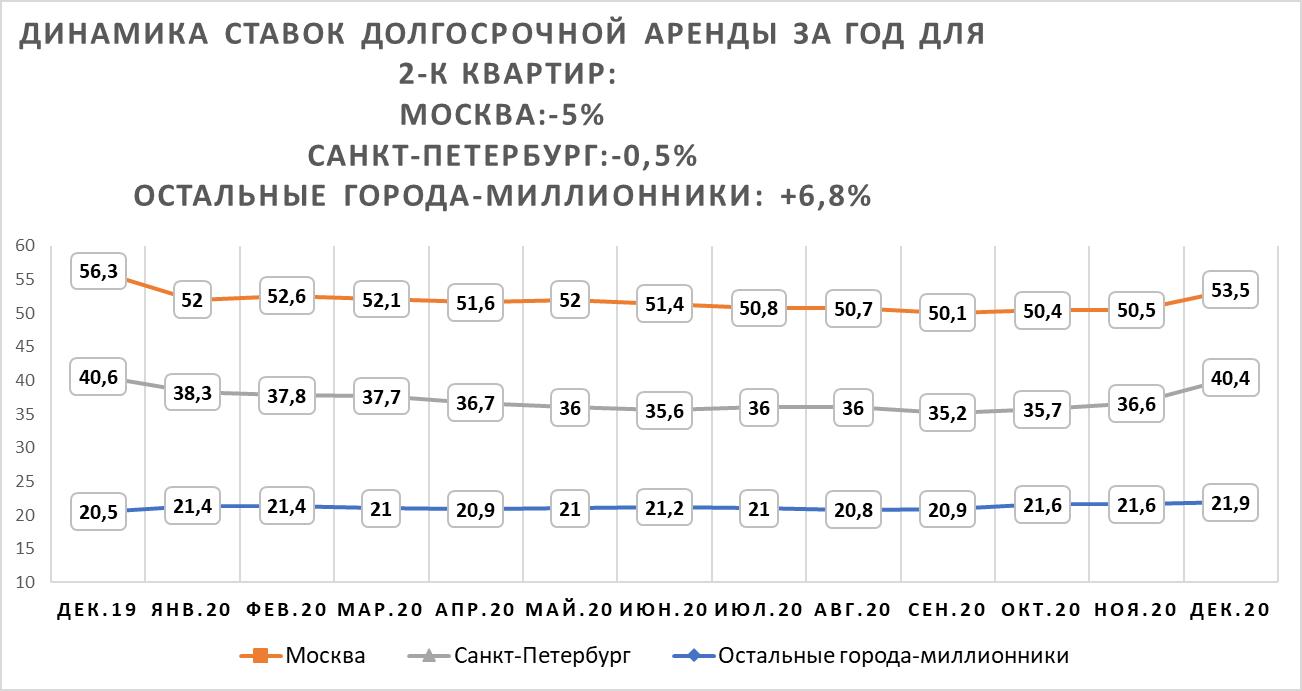

Основное падение спроса пришлось на май-июнь 2020 года. Причем Москва и Санкт-Петербург столкнулись с большим снижением ставок, чем другие города-миллионники. Во время самоизоляции многие арендаторы временно уехали в другие города, что вызвало резкое снижение ставок в сравнении с докризисным 2019 годом. В Москве падение в июне составило 10% для однокомнатных и 9,8% для двухкомнатных квартир. В Санкт-Петербурге рынок просел также равномерно: -11,6% и -11,3% соответственно.

В целом по другим регионам снижение из-за ограничения оказалось не столь существенным: -2,6% для однокомнатных квартир. Средняя ставка по двухкомнатным квартирам показала минимальный рост на уровне 2,4%.

Динамика ставок долгосрочной аренды во время самоизоляции и в годовой динамике

|

Падение во время самоизоляции |

Динамика за год |

|||

|

1-к квартиры |

2-к квартиры |

1-к квартиры |

2-к квартиры |

|

|

Москва |

-10,0% |

-9,8% |

-0,5% |

-5,0% |

|

Санкт-Петербург |

-11,6% |

-11,3% |

-3,5% |

-0,5% |

|

Остальные города-миллионники |

-2,6% |

2,4% |

0,7% |

6,8% |

Источник: Аналитический центр Циан

После снятия ограничительных мер идет восстановление рынка, однако вернуться к прошлогодним значениям декабря 2019 года не удалось ни в Москве, ни в Санкт-Петербурге. В столице текущая ставка аренды однокомнатных квартир ниже на 0,5%, чем год назад (38,7 тыс. рублей на декабрь 2020 года). В Санкт-Петербурге годовое падение составило 3,5% (25 тыс. рублей на декабрь 2020 года). Регионы восстанавливаются активнее: средняя ставка долгосрочной аренды в городах-миллионниках сегодня выше, чем в прошлом году, на 4,1% (15,4 тыс. рублей в месяц для однокомнатных квартир).

Средняя ставка долгосрочной аренды однокомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Средняя ставка аренды двухкомнатных квартир в Москве восстанавливается хуже, чем для более ликвидных за счет своей низкой стоимости «однушек». Ставка аренды ниже на 5%, чем год назад (53,5 тыс. рублей). В Санкт-Петербурге ставка практически вернулась к прошлогодним значениям: -0,5% за год (40,4 тыс.). В остальных городах ставка не только восстановилась после падения, но и выросла на 6,8%: до 21,9 тыс. рублей в месяц.

Средняя ставка долгосрочной аренды двухкомнатных квартир в городах-миллионниках

Источник: Аналитический центр Циан

Из-за удаленного режима работы рантье теряют потенциальных арендаторов, многие из них временно переехали в другой город с более низкой ставкой аренды. Рынок аренды показал рост в годовой динамике в Казани, Красноярске и Ростове-на-Дону и Омске.

Средняя ставка аренды в годовой динамике

|

Город |

1-к квартиры |

2-к квартиры |

||

|

Средняя ставка аренды, тыс. р. |

Динамика за год |

Средняя ставка аренды, тыс. р. |

Динамика за год |

|

|

Москва |

38,7 |

-0,5% |

53,5 |

-5,0% |

|

Санкт-Петербург |

25 |

-3,5% |

40,4 |

-0,5% |

|

Краснодар |

19,2 |

1,1% |

26,7 |

-4,0% |

|

Новосибирск |

18,3 |

-0,5% |

24,2 |

-6,6% |

|

Казань |

18,1 |

5,2% |

25,2 |

16,1% |

|

Екатеринбург |

17,9 |

-5,3% |

23,5 |

5,9% |

|

Красноярск |

16,2 |

12,5% |

21 |

6,1% |

|

Нижний Новгород |

15,4 |

-0,6% |

24,2 |

11,0% |

|

Ростов-на-Дону |

15,3 |

7,0% |

21,2 |

2,9% |

|

Уфа |

15,2 |

2,0% |

19,6 |

0,0% |

|

Самара |

14,8 |

-2,6% |

20,5 |

0,0% |

|

Пермь |

14,3 |

-2,1% |

20,3 |

-10,2% |

|

Воронеж |

13,9 |

-4,1% |

17,7 |

-18,1% |

|

Омск |

13,9 |

5,3% |

17,1 |

12,5% |

|

Волгоград |

12,6 |

-0,8% |

15,5 |

7,6% |

|

Челябинск |

10,5 |

-12,5% |

14,2 |

-8,4% |

Источник: Аналитический центр Циан

«Сегмент долгосрочной аренды и его перспективы в 2021 году напрямую зависит от эпидемиологической ситуации и ограничительных мер, - отмечает Алексей Попов, руководитель аналитического центра Циан. – Если эпидемиологическая ситуация улучшится (за счет коллективного иммунитета или вакцинации), то ставки постепенно продолжат восстанавливаться – мы прогнозируем рост ставок на уровне 6-7% к сегодняшним значениям по итогам следующего года. Меняются также стратегии арендаторов - очевидно, что пандемия активизировала процессы по межрегиональным миграциям. Срок проживания в квартире становится меньше, от этого число циклов публикации объявлений должно увеличиваться, что является фактором, сдерживающим рост ставок. Конкуренцию также усиливает сегмент купли-продажи – среди купивших новостройки было много тех, кто ранее арендовал квартиры. Это снижает объем потенциального спроса на рынке аренды».

По данным Комитета по строительству Петербурга, в январе 2015 года в Санкт-Петербурге было введено в эксплуатацию 32 дома на 10 963 квартиры - всего 608 221,3 кв. метра жилья. За аналогичный период прошлого года (январь 2014 года) в городе было сдано 35 жилых домов на 9 910 квартир общей площадью 529 509,3 кв. м.

Лидером по объемам введенного жилья в январе 2015 года является Приморский район, где было завершено строительство 105 189,2 кв. м. - 10 домов на 1 958 квартир. На втором месте находится Адмиралтейский район с показателями по вводу равными 86 020,5 кв.м жилья - 4 дома на 1 519 квартир. На третьем месте стоит Невский район – 80 915,5 кв.м.

Кром этого, новые жилые объекты были введены в строй в январе 2015 года в Центральном районе – 79 563,7 кв. м, Московском – 77 904,4 кв.м, а также Калининском – 76 272,0 кв.м.

Среди застройщиков, которые сдали в эксплуатацию свои объекты стоит отметить «ЛенСпецСМУ», «ЛСР.Недвижимость-Северо-Запад», «Главстрой-СПб», «Лемминкяйнен Рус» и другие.

По данным Комитета по строительству Петербурга, всего в январе 2015 года в Санкт-Петербурге был введен 61 объект общегражданского назначения. Наибольшее количество подобных построено и реконструировано во Фрунзенском и Красногвардейском районах города. Так, во Фрунзенском районе ООО «ПромИнвестГрупп» завершило строительство бизнес-центра со встроенным гаражом-стоянкой. ООО «ЛИДЕР» ввело в работу производственный комплекс, предназначенный для производства, ремонта и продажи автомобильных прицепов, в также здание «цех сборки прицепов» и здание «выставка продажа автомобильных прицепов». ООО "Синергия" построило торговый комплекс на Малая Балканской ул., уч.1, (северо-западнее пересечения с Загребским бульваром). Также во Фрунзенском районе была завершена реконструкция здания медицинского центра; торгового центра под административный комплекс со встроенными торговыми помещениями; первая очередь храма во имя преподобного Серафима Вырицкого (здание храма, часовня).

В Красногвардейском районе также завершены работы по строительству и реконструкции 9 объектов, куда вошли подстанция скорой медицинской помощи, выставочный комплекс, промышленный логистический комплекс, офисно-складские комплексы, торгово-развлекательные.

Также на результат ввода в январе 2015 года значительное влияние оказали показатели Выборгского района, где введены, в том числе, амбулаторно-поликлиническое учреждение (медицинский центр), многофункциональный оздоровительно-гостиничный комплекс с котельной и трансформаторной подстанцией.

По итогам 2014 года объем производства товарного бетона в Петербурге и Ленобласти составил 6,1 млн куб. м – практически столько же, сколько было выпущено в 2013 году. На фоне кризисных явлений в экономике участники рынка прогнозируют, что 2015 год станет временем закрытия бетонных узлов и самоочищения отрасли от более мелких производителей.

По мнению Александра Батушанского, генерального директора ЗАО «Решение», основная проблема на рынке бетона Петербурга в настоящее время – это переизбыток производственных мощностей. Именно это не позволяет подавляющей части игроков работать с минимально приемлемой рентабельностью.

Так, по данным ЗАО «Решение», число игроков на рынке бетона Петербурга составляет до 100 компаний. Лидером рынка является компания «ЛСР-Базовые» с долей более 18%, «Беатон» занимает около 7%, «Ленстройдеталь» – около 5%, «Лидер-Бетон» – в пределах 5%, а компания «Такси-Бетон» – более 4%. «Причем вся пятерка нарастила долю в ушедшем 2014 году. Наибольший относительный прирост объемов производства продемонстрировала компания «Такси-Бетон», а в абсолютных цифрах – «ЛСР-Базовые», – прокомментировал ситуацию господин Батушанский.

Перезагрузка на рынке

Примерами крупных сделок на рынке бетона Петербурга в 2014 году может служить покупка компанией «НСК-Монолит» одного из значительных производителей бетона последних лет – «ТСК Бетон», а также заявление об объединении компаний «Бетомикс ЛО» и «Луябетон». Александр Батушанский отметил, что оба этих события говорят о сложной конкурентной ситуации на рынке. Но даже в этих условиях продолжают появляться новые бетонные узлы.

В «ЛСР-Базовые» газете «Строительный Еженедельник» рассказали, что, несмотря на стагнацию и первые признаки надвигающегося кризиса, по итогам 2014 года компания увеличила объемы продаж товарного бетона в Петербурге на 12%. «Наша доля на рынке бетона в Петербурге, по данным ЗАО «Решение», равна 18%. Это на 2% больше, чем в спокойном 2013 году. И на 2015 год у нас амбициозные планы – увеличить объем продаж более чем на 15%. Для этого, если потребуется, мы готовы открыть дополнительные мощности», – рассказал Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые».

В то же время в прошлом номере газета «Строительный Еженедельник» (№ 2 (639) от 26.01.2015) со ссылкой на Александра Вахмистрова, генерального директора Группы ЛСР, сообщала, что в связи с низкой рентабельностью компания готова расстаться с бетонными мощностями, находящимися в Москве, и уже начала подготовку к их продаже. Кроме этого, Александр Вахмистров отметил, что будет закрыто производство ЖБИ в Назии в Петербурге.

Ян Даровский, генеральный директор ООО «МастерСтрой», считает, что на фоне проблемы низкой рентабельности производства бетона основной препоной на рынке является усиление неплатежей за поставки продукции. По его мнению, с резким ухудшением финансовой ситуации в межбанковском секторе пропали кредитные деньги, что ставит под угрозу всю бетонную отрасль.

По прогнозу Александра Батушанского, вероятно, что при возможном снижении объема рынка и при отсутствии его роста рынок ждет закрытие части бетонных узлов и некоторое очищение рынка. «Прежде всего это коснется мелких игроков, но вероятны сложности и у более крупных компаний. Той их части, кто не справляется с управлением издержками. Мы надеемся, что 2015 год остановит нездоровую тенденцию появления новых узлов в условиях переизбытка предложения на рынке», – заключил господин Батушанский.

По данным Василия Кострицы, сегодня в Петербурге работают более 150 поставщиков бетона. Из них меньше 10% – крупные производители. «Если взять официальную статистку, то мы увидим, что производство бетона в Петербурге практически равно объемам продаж ЗАО «ЛСР-Базовые». Это говорит о том, что на рынке вращается большое количество официально не учтенных производителей. Следовательно, государство не получает значительную часть налогов от этого сегмента, а на рынок поставляется дешевый и некачественный продукт, потому что при малых мощностях и отсутствии собственной сырьевой базы бетон не может быть дешевым априори. Слишком большие издержки», – отметил Василий Кострица.

Две проблемы

Одной из главных проблем на рынке бетона Василий Кострица называет слабый входной контроль материалов или его отсутствие на подавляющем большинстве строительных объектов. «Зачастую руководители строительных компаний не вникают, кто и какие материалы привозит на объект. Во многом это связано со второй проблемой – взятки. Процветают неформальные договоренности, коррупция, перетягивающие все плюсы применения качественных базовых материалов.

Бывало, мы вылавливали поддельные паспорта качества, в которых под видом продукции «ЛСР-Базовые» доставлялся материал, не имеющий к нам никакого отношения. Это происходит из-за низкого контроля над стройкой не только со стороны заказчика или генподрядчика, но и со стороны правительства и профессиональных сообществ», – прокомментировал ситуацию господин Кострица.

Он уверен, что в кризис проблема качества и его контроля встанет еще острее в связи с необходимостью сокращать издержки. Он подчеркнул, что пока законодательного контроля не будет, будут оставаться объекты, построенные из низкосортной продукции.

Рост цен на нуле

Александр Батушанский констатировал, что в декабре 2014 года по сравнению с декабрем 2013 года цены на товарный бетон практически не изменились. По его словам, на основные составляющие – щебень и цемент – они также не выросли. За ноябрь-декабрь 2014 года динамика изменений (прирост) была около 0%. Цены незначительно росли только в июне-июле 2014 года, вернувшись к значениям конца 2013 года в течение III квартала 2014 года, рассказал эксперт.

Ян Даровский также отметил, что цены на бетон за 2014 год в целом не менялись. Но он уверен, что уже в конце года резкий рост стоимости импортного цемента, а следом за ним в начале 2015 года и цен на отечественное сырье вызовут резкий рост себестоимости бетона. Эксперт добавил, что на фоне сильного провала на рынке возможен дефицит сырья для бетона, что приведет к резкому росту цен на продукцию.

«Мы не наблюдали роста цен и не думаем, что они могут сильно измениться, поскольку бетон производится из российского сырья. В 2014 году даже была обратная тенденция – цены снижались, что было связано с перенасыщенностью рынка», – прокомментировал Максим Мазурик, директор по продажам направления «Бетон» Sika Россия.

Мнение:

Максим Мазурик, директор по продажам направления «Бетон» Sika Россия:

– В 2014 году проявлялась одна интересная тенденция – петербургские строительные компании стремились обзавестись собственным производством бетона. Так, например, поступили компании «УНИСТО Петросталь» и «НСК Монолит». Таким образом многим крупным застройщикам удается снизить себестоимость бетона и взять качество под собственный контроль. Думаю, что эта тенденция продолжится и в 2015 году. Нам кажется, что в этом году не стоит ожидать роста рынка – сейчас крупные стройки, которые способны значительно влиять на отрасль, можно пересчитать по пальцам.

Василий Кострица, заместитель генерального директора Группы ЛСР, управляющий ЗАО «ЛСР-Базовые»:

– На рынке ходят разговоры, что скоро бетонщики поднимут цены. У нас таких планов нет. «ЛСР-Базовые» имеет ряд неоспоримых преимуществ перед всеми производителями бетона в Петербурге: собственная сырьевая база, самая широкая сеть БРУ и строгий контроль качества. Аналогов нам в городе нет и не будет даже при тех слияниях и поглощениях, которые прошли у других производителей в 2014 году. Мы добываем песок в пяти карьерах Ленинградской области и выпускаем щебень на восьми заводах. На каждом предприятии осуществляется тотальный контроль качества на входе и выходе. Мы знаем досконально, из чего мы делаем наш бетон. Благодаря всему этому у нас низкие цены и высокое качество. Единственное, чего мы не предлагаем, – это откаты. И меняться в этом отношении не собираемся.