Россия вошла в ТОП-10 мирового рейтинга роста цен на жилье с динамикой +9% за год

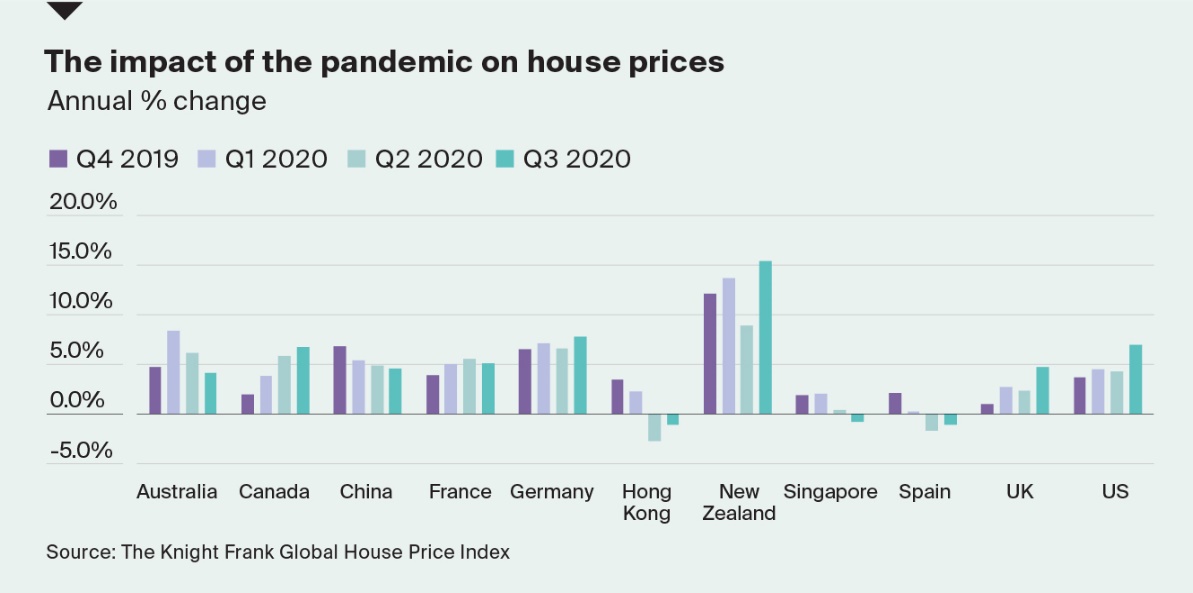

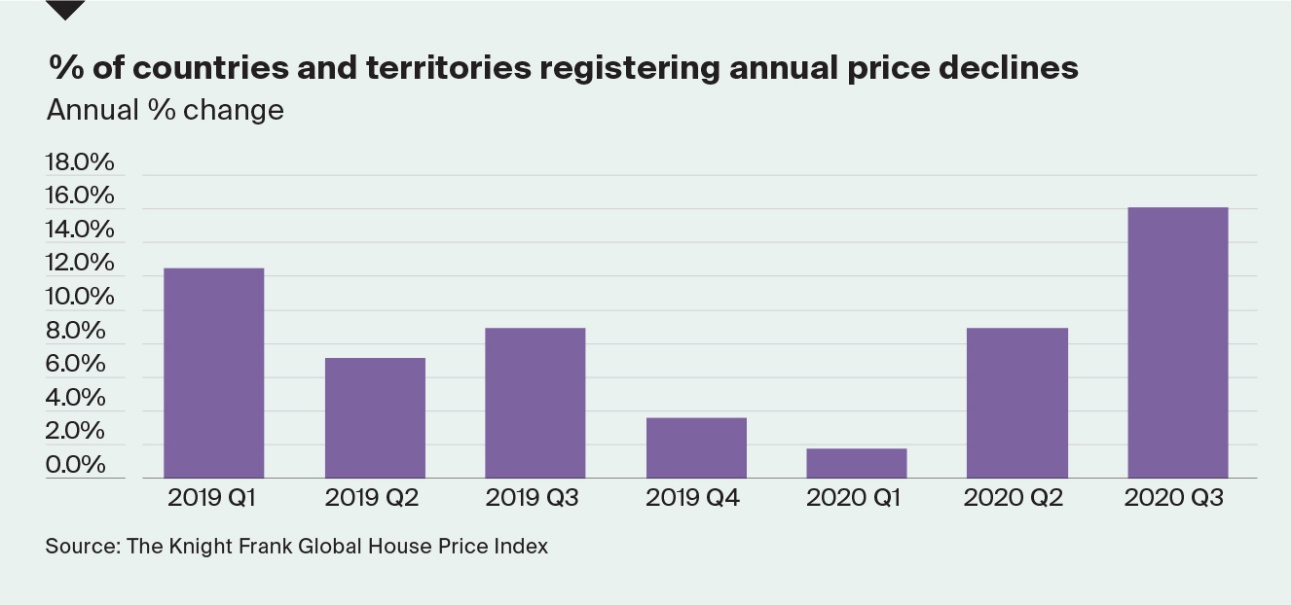

Международная консалтинговая компания Knight Frank обновила Индекс цен на жилую недвижимость по итогам III квартала 2020 года. Согласно исследованию, Турция стала лидером рейтинга с ростом цен на 27% за год (с III квартала 2019 года по III квартал 2020 года). Далее следует Новая Зеландия (+15,4%), а закрывает тройку лидеров Люксембург (+13,4%). Совокупный показатель индекса, рассчитанный по всем странам-участницам списка, за год составил 4,5%, в прошлом году – 3,7% При этом сейчас в 16% проанализированных рынков отмечается снижение цен на недвижимость против 9% годом ранее. Россия переместилась с 10 на 8 позицию за год с ростом цен на 9,2% (+8,1% в 2019 году), во II квартале 2020 года страна занимала 14 позицию (+8,1% в годовой динамике).

- В 2020 году Турция возглавляла рейтинг три квартала подряд, и по итогам IIIквартала, положительная годовая динамика цен достигла 27%. Тем не менее стоит отметить, что с учетом инфляции (14%) рост показателя достигает приблизительно 13%. В первую очередь, это можно объяснить укрепляющейся экономикой страны (ВВП увеличился на 16% за квартал) и высоким интересом со стороны покупателей из Ближнего Востока.Напомним, год назад Турция находилась на 15 месте (+6,3% по состоянию на III квартал 2019 года).

Динамика цен на ключевых рынках, за год в %

Источник: The Knight Frank Global House Price Index

- Резкий скачок спроса на жилье в Новой Зеландии после отмены ограничений привел к тому, что цены на недвижимость за квартал поднялись с 8% до 15%. В IIIквартале в стране было зафиксировано 8 618 сделок – на 41% больше 6 112 проданных лотов годом ранее. В 2019 году страна занимала 14 строчку рейтинга с положительной годовой динамикой в 6,4%. Замыкает тройку лидеров Люксембург (+13,4% в IIIквартале 2020 года), для сравнения: год назад он находился на второй строчке с ростом цен на 11,4%.

- В III квартале 2020 года увеличилась доля рынков, на которых наблюдается годовое снижение цен – на 7 п.п. по сравнению с 2019 годом, до 16% (2% в начале года). Аутсайдером обновленного рейтинга стал Марокко (-3,3% за год; -0,2% и 52 строчка в 2019 году).

- В ТОП-10 рейтинга по итогам III квартала 2020 года с 4 по 10 позицию преимущественно занимают страны Восточной Европы: Словакия (+11,8% за год), Польша (+10,9%), Украина (+10,3%), Австрия (+9,5%), Нидерланды (8,5%) и Хорватия (+8,3%).

Доля стран, демонстрирующих отрицательную годовую динамику цен, %

Источник: The Knight Frank Global House Price Index

- Россия (+9,2%) за год поднялись в рейтинге на 2 позиции. По словам Алексея Новикова, управляющего партнера Knight Frank, в III квартале рынок жилья продолжил наращивать темпы роста цен после спада активности, связанного с пандемией. Выгодные условия ипотечного кредитования и заинтересованность в недвижимости как в одном из наиболее понятных инструментов для инвестиций, особенно на фоне ослабления рубля, стали драйверами спроса и роста цен. При этом нужно учитывать, что IV квартал – традиционно самый активный с точки зрения приобретения жилья, соответственно, в конце года можно ожидать еще более активного увеличения показателя.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Ответом рынка на ажиотажный спрос на квартиры стало повышение цен во всех классах жилья. Рынок жилой недвижимости Санкт-Петербурга не стал исключением, более того, прирост цен на вторичное жильё вдвое опередил средние показатели по стране. В условиях нестабильной экономической ситуации, ослабления рубля и субсидированной ставки по ипотеке покупатели стремились сохранить накопленные средства и ускорить принятие решения о покупке жилья».

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Многие рынки жилья были “заморожены” во время пандемии, однако уже в III квартале этого года показали значительный рост продаж и цен. К ним можно отнести и наиболее популярные направления российских ультрахайнетов – Австрию (+9,5%), Германию (+7,8%), США (+7%), Португалию (+5,8%), Францию (+5,1%) и Великобританию (+4,7%). Италия, Греция, Кипр и Швейцария продемонстрировали умеренную положительную динамику в диапазоне 2-3,5%, а в Испании цены на жилую недвижимость снизились на 1,1%. Разумеется, пандемия внесла свои коррективы, однако правительства всех стран стремятся стабилизировать рынки, чему также способствует активный спрос на жилье, приобретаемое в качестве “второго дома” или с целью сохранения капитала».

Глобальный индекс цен на жилую недвижимость за III квартал 2020 года

|

Страна/ Территория |

Годовая динамика, % (III квартал 2019-III квартал 2020) |

Полугодовая динамика, % (I квартал 2020-III квартал 2020) |

Квартальная динамика, % (II квартал 2020-III квартал 2020) |

|

|

1 |

Турция |

27,3% |

17,0% |

5,2% |

|

2 |

Новая Зеландия |

15,4% |

3,6% |

8,2% |

|

3 |

Люксембург |

13,4% |

8,5% |

4,3% |

|

4 |

Словакия |

11,8% |

7,2% |

3,5% |

|

5 |

Польша |

10,9% |

5,7% |

2,0% |

|

6 |

Украина |

10,3% |

1,8% |

1,8% |

|

7 |

Австрия |

9,5% |

6,8% |

3,6% |

|

8 |

Россия |

9,2% |

4,7% |

3,3% |

|

9 |

Нидерланды |

8,5% |

4,7% |

2,8% |

|

10 |

Хорватия |

8,3% |

4,5% |

1,8% |

|

11 |

Германия |

7,8% |

4,6% |

2,6% |

|

12 |

Исландия |

7,7% |

3,5% |

1,9% |

|

13 |

Чехия** |

7,7% |

3,4% |

1,6% |

|

14 |

США |

7,0% |

5,4% |

3,2% |

|

15 |

Канада |

6,7% |

5,3% |

2,0% |

|

16 |

Румыния |

6,6% |

3,4% |

0,1% |

|

17 |

Швеция* |

6,3% |

4,8% |

2,7% |

|

18 |

Португалия |

5,8% |

1,6% |

1,2% |

|

19 |

Словения |

5,2% |

3,0% |

1,9% |

|

20 |

Франция |

5,1% |

1,9% |

0,5% |

|

21 |

Мексика |

5,0% |

2,1% |

0,9% |

|

22 |

Великобритания |

4,7% |

4,9% |

3,9% |

|

23 |

Китай |

4,6% |

2,9% |

1,4% |

|

24 |

Норвегия |

4,5% |

4,7% |

1,4% |

|

25 |

Бельгия |

4,5% |

1,2% |

1,4% |

|

26 |

Литва |

4,4% |

-11,6% |

-5,3% |

|

27 |

Дания |

4,3% |

4,8% |

3,1% |

|

28 |

Колумбия |

4,2% |

1,4% |

0,0% |

|

29 |

Австралия |

4,1% |

-1,0% |

0,8% |

|

30 |

Перу |

4,1% |

5,1% |

3,7% |

|

31 |

Эстония |

4,0% |

-1,3% |

-5,8% |

|

32 |

Тайвань |

3,8% |

1,3% |

0,7% |

|

33 |

Япония |

3,6% |

2,7% |

-1,1% |

|

34 |

Италия |

3,4% |

4,1% |

3,1% |

|

35 |

Мальта** |

3,3% |

1,4% |

5,4% |

|

36 |

Греция |

3,2% |

1,1% |

0,4% |

|

37 |

Израиль |

3,0% |

1,1% |

0,6% |

|

38 |

Болгария |

2,9% |

0,1% |

-1,1% |

|

39 |

Южная Корея |

2,9% |

1,8% |

1,3% |

|

40 |

Южная Африка |

2,6% |

3,5% |

2,5% |

|

41 |

Кипр |

2,3% |

1,4% |

1,0% |

|

42 |

Бразилия |

2,1% |

1,8% |

1,2% |

|

43 |

Швейцария |

2,1% |

2,4% |

1,3% |

|

44 |

Джерси |

1,9% |

1,0% |

0,6% |

|

45 |

Латвия |

1,6% |

-1,6% |

-2,3% |

|

46 |

Индонезия |

1,5% |

0,7% |

0,4% |

|

47 |

Чили |

0,6% |

-0,5% |

0,8% |

|

48 |

Сингапур** |

-0,8% |

0,5% |

0,1% |

|

49 |

Ирландия |

-0,8% |

0,4% |

0,5% |

|

50 |

Малайзия |

-0,8% |

-0,9% |

-1,3% |

|

51 |

Гонконг* |

-1,1% |

1,6% |

0,0% |

|

52 |

Испания |

-1,1% |

-1,3% |

0,6% |

|

53 |

Финляндия |

-1,3% |

3,1% |

2,5% |

|

54 |

Индия |

-2,4% |

-2,4% |

-0,5% |

|

55 |

Венгрия |

-2,5% |

-3,3% |

-6,0% |

|

56 |

Марокко |

-3,3% |

-4,3% |

-3,4% |

Источник: Knight Frank, 2020

Рейтинг построен на основе годовой динамики

*Предварительно

**Запрашиваемые цены

Данные для Бельгии, Болгарии, Хорватии, Кипра, Чешской Республики, Эстонии, Финляндии, Венгрии, Израиля, Италии, Японии, Латвии, Люксембурга, Марокко, Перу, Польши, Румынии, Словении и Тайваня – II квартал 2020 года.http://www.terra-auri.ru

По данным Комитета по развитию предпринимательства и потребительского рынка, в Петербурге работает 7,5 тыс. ресторанов и кафе.

Одни из них существуют больше века, другие – не могут продержаться и полугода. Какие места в городе считаются самыми «рыбными» для общепита и чему отдают предпочтение сегодня их посетители – в обзоре «Строительного Еженедельника».

Согласно данным Петростата, в 2016 году оборот рынка общепита Северной столицы составил 65,3 млрд рублей, что на 9% больше по сравнению с 2015 годом. На тысячу жителей приходится 86,6 посадочного места.

Кто на новенького

Как объясняет руководитель направления стрит-ритейла компании JLL в Санкт-Петербурге Юлия Корчемная, на рынке стрит-ритейла среди представителей общепита по-прежнему популярен Невский проспект и прилегающие к нему улицы, зарекомендовавшие себя как «ресторанные»: улица Рубинштейна, Белинского, Конюшенная площадь, а также Петроградская сторона в районе площади Льва Толстого и Сенная площадь. Среди несетевых проектов среднего ценового сегмента – улицы в районе площади Восстания, такие как Некрасова, Жуковского, Маяковского. Держатели же дорогих ресторанов в первую очередь ориентируются на благородное соседство. Премиальные рестораны расположены в «золотом треугольнике», на набережных, на Крестовском острове, а также при гостиницах высокого уровня.

«Улицы Рубинштейна и Б. Конюшенная – для более респектабельных потребителей, там есть возможность парковаться. На улицах Белинского, Гороховой и наб. канала Грибоедова разместились более демократичные заведения. На Невском проспекте открывается, в основном, фаст-фуд и кафе, рассчитанные на туристов и клерков», – пояснила руководитель отдела коммерческой недвижимости Knight Frank St Petersburg Марина Пузанова.

Кроме того, петербургский общепит начал переезжать в спальные районы города.

«В новых районах увеличивается предложение. Растет трафик вследствие увеличения объема жилой недвижимости, плотности застройки», – говорит руководитель департамента street-retail компании Colliers International в Петербурге Александр Просенков.

Наиболее прибыльные локации в новых районах, по мнению директора по развитию сети ресторанов «Евразия» Евгения Гуменюка, это территории у станций метро «Девяткино» и «Парнас».

«Там проживает население с хорошей платежеспособностью, а цены на аренду не так «кусаются» как на Невском», – прокомментировал ресторатор, совладелец «СкайРест Групп» Александр Затуливетров.

Кроме того, за 2015-2016 годы вектор покупательского спроса сместился в сторону торгово-развлекательных комплексов. Согласно данным руководителя направления аренды торговых центров компании JLL в Санкт-Петербурге Юлии Чернышевой, доля общепита в арендуемых площадях торговых центров города составляет 6%. Наиболее насыщенным с точки зрения ресторанных площадей является ТРК «Галерея», за ним следуют «Невский центр» и «Гранд Каньон». По количеству арендаторов данного сегмента лидируют «Галерея», «Питер Радуга», «Лето», «Гранд Каньон». Большая доля в сегменте общепита приходится на долю ресторанов с обслуживанием. Такое распределение характерно как для Петербурга, так и для Москвы.

«Ценовой сегмент операторов, характерных для ТРК, определяется, скорее, как «средний», «средний минус», но есть и исключения, обусловленные географическим расположением объектов. Операторы сегмента «средний плюс» функционируют в ТРЦ «Галерея», «Невский центр», «Питер Радуга» – торговых комплексах, расположенных в Центральном районе либо в престижном Московском», – сказала Юлия Чернышева.

Аренда в приоритете

Представители ресторанного бизнеса обычно не покупают, а берут в аренду помещения. «Сетевые операторы арендуют, предпочитая средства пускать в оборот и открывать новые точки. Если сетевой оператор и приобретает помещение, то только в проверенном востребованном месте или когда нет возможности арендовать, например, на улице Рубинштейна», – сказала Марина Пузанова.

Условия аренды для ресторанов и кафе не отличаются от тех, что предоставляют другим арендаторам. «Мы находимся в едином «арендном поле», размер арендных ставок зависит исключительно от локации и площади помещения, популярности и проходимости места. При этом они варьируются от 1 тыс. до 4 тыс. руб. за кв. м в месяц», – сказал Евгений Гуменюк.

Что касается тенденций в стоимости арендных ставок, то в этом вопросе спикеры разошлись во мнении. Александр Просенков уверен, что она почти не изменилась. «Кризисные явления в экономике мы ощутили на себе в большей степени, население в первую очередь сократило расходы на рестораны и развлечения. Благодаря адекватной оценке сложной экономической ситуации со стороны большинства собственников помещений, нам удалось сохранить арендные ставки на прежнем уровне, без существенных индексаций», – отмечает господин Гуменюк.

Однако Юлия Корчемная считает, что в связи с высоким спросом потенциальных арендаторов ставки на помещения, расположенные в центре и технически оснащенные для открытия точек общественного питания, увеличились.

В свою очередь Марина Пузанова говорит, что ставки растут из-за высокого спроса и инфляционных процессов. Но рост наблюдается не стремительный, так как исторический центр в городе обширный и есть масса мест для развития. В этом году эксперты прогнозируют корректировку арендных ставок в зависимости от локации помещений. Из-за этого разрыв между удачно расположенными помещениями и объектами с низким трафиком увеличится.

Гурметизация гамбургера

По мнению Юлии Чернышевой, основные тренды ресторанного бизнеса последнего времени – гурметизация и ориентир на качество. Рестораторы приходят к сокращению позиций меню в сторону монопродукта, а также работают над качеством и подачей блюд.

К числу изменений на ресторанном рынке Евгений Гуменюк относит снижение потребительской активности населения и усиление «борьбы» за клиента.

«Активно развивается стрит-фуд, кофейни, винные бары, молодежные музыкальные бары, а также семейные рестораны и новый формат – рестораны, где целевым направлением стал детский досуг, например, «АндерСон» или Mouse House», – перечислила Марина Пузанова. К слову, в марте на Комендантском проспекте открылось кафе «АндерСон». Как сообщила менеджер по маркетингу «АндерСона» в Санкт-Петербурге Вероника Гуринова, в планах компании расширить сеть в Петербурге минимум до десяти заведений, из них два-три будут открыты уже в 2017 году.

Согласно исследованиям Knight Frank St Petersburg, за 2016 год в Санкт-Петербурге открылось 110 новых кафе и ресторанов. Доля заведений в формате помещений street retail составила 84%. Часть ресторанов и кафе появилась в составе торгово-развлекательных центров, а также деловых и креативных кластеров.

Крупнейшим среди открывшихся за год и самым вместительным среди ресторанов китайской кухни в городе стал «Большой ресторан Цинь» на территории российско-китайского бизнес-парка в выставочном комплексе «Ленэкспо» на Васильевском острове. Площадь заведения составляет около 6 тыс. кв. м, на которых могут разместиться 700 гостей.

Еще один масштабный проект 2016 года – семейный ресторан «Ферма Бенуа», дополнивший культурное пространство «Бенуа 1890», развитие которого началось в 2011 году с момента продажи на торгах комплекса лесной молочной фермы Бенуа.

Крупный ресторан «Маймун», расположенный в гостинице «Park Inn by Radisson Прибалтийская», пополнил карту сети Ginza.

Среди недавно открытых заведений общественного питания в помещениях встроенного формата на Невском проспекте заметными стали Amsterdam Chips Company, Bread & Meat, «МАО» и ресторан с уникальной концепцией «Квартира Кости Кройца».

Кроме того, в историческом центре города начали свою работу рестораны «Тартарбар» Дмитрия Блинова, «Кококо» Матильды Шнуровой, а также Amo Cucinare, «Центральный», The Repa.

мнение

Александр Затуливетров, ресторатор, совладелец «СкайРест Групп»:

– Стихийные уличные кафе в палатках – ушли в прошлое. На второй план отошли и необычные интерьеры с модными названиями. Теперь гости выбирают рестораны с авторской кухней или открытые медийной персоной. Успехом пользуются бары с крафтовым пивом и бургерами. Такие места рассчитаны на хипстеров, готовых отдать за вечер 300-500 рублей. Популярнее стали дорогие рестораны. Шоковый эффект от кризиса прошел, и люди уже не боятся тратить больше денег.

Операторы фитнес-центров в Петербурге все больший интерес проявляют к новым строящимся жилым массивам.

Рынок фитнес-услуг как в целом по России, так и в отдельно взятом Петербурге продолжает расти. По оценке экспертов, несмотря на экономические сложности в стране, спортивные оздоровительные комплексы остаются востребованными у населения.

Спрос превышает предложение

Президент холдинга «Алекс Фитнес» Алексей Ковалёв отмечает, что фитнес-рынок в России в целом последние годы выглядит достаточно уверенным, но назвать его насыщенным на 100% нельзя.

«Естественно, в регионах проникновение фитнеса значительно меньше, чем в столице. Если в Москве этот показатель находится в диапазоне от 11 до 13%, в Петербурге – 9-11%, то в регионах он составляет около 5-7%. В Петербурге сейчас большое количество предложений в сфере здорового образа жизни в разных ценовых категориях: это и фитнес-клубы разного уровня, и небольшие студии для занятий танцами или йогой. Однако спрос по-прежнему превышает предложение. Мы видим стандартную тенденцию примерно двукратного увеличения рынка в течение последних 5-7 лет, и нет причин полагать, что ситуация резко изменится в ближайшее время», – делает выводы он.

Эксперты рынка недвижимости дают разную оценку насыщенности Северной столицы фитнес-комплексами. По словам руководителя департамента стрит-ритейла Colliers International в Петербурге Александра Просенкова, за последние пять лет количество сетевых клубов увеличилось почти в два раза.

«Рынок фитнес-центров в Петербурге в настоящий момент можно назвать насыщенным. В городе действует двенадцать основных сетей, с общим числом клубов – 99, не считая строящихся проектов сетей, а также отдельных объектов. Самой большой сетью является Fitness Group, которая представлена клубами Fitness House и Fitness House Prestige. Из последних крупных открытий можно отметить: Fitness24 на проспекте Ветеранов в центре досуга и спорта DeFis, «Парус» в ЖК «Парадный Квартал» и Happy Fitness Premium в БЦ LEADER TOWER», – отмечает господин Просенков.

Сегмент фитнес-центров на рынке Петербурга действительно активно развивается, но говорить о насыщенности города данными объектами преждевременно, полагает управляющий партнер компании IPG.Estate Иван Починщиков.

«На рынке есть дефицит зданий, соответствующих всем требованиям фитнес-операторов. При этом в большинстве случаев фитнес становится частью инфраструктуры объекта, а не занимает все здание целиком. Это выгодно и собственнику объекта, будь то торговый или офисный центр, это выгодно и фитнес-центру», – поясняет он.

По мнению управляющего директора Property Management NAI Becar в Петербурге Натальи Скаландис, рынок Петербурга насыщен фитнес-центрами разного формата с различным набором услуг. При этом среди них качественных предложений не так много.

У обычного потребителя, добавляет специалист, когда он задумывается о фитнесе, в первую очередь возникают в памяти такие сети, как World Class, Alex Fitness и Fitness House. Остальные фитнес-центры, как правило, выбираются в зависимости от их локации или сформированного в нем сообщества.

По оценке экспертов, инвестиции в открытие фитнес-центров очень сильно зависят от уровня и качества отделки. Так, например, инвестиции в небольшой клуб на базе бывшего спортзала могут составить около 5 млн рублей, большого полноценного клуба в помещении shell&core – 20-30 млн рублей. Крупные сети предпочитают, если есть возможность, работать в новых помещениях, арендовать их на стадии проектирования здания. Сам договор заключается на длительный период – 7-10 лет, ставки аренды для таких операторов находятся в районе 500-700 рублей за кв. м, а окупаемость выходит на 4-5 летний срок.

Отчасти схожие цифры и у самих игроков рынка. По словам Алексея Ковалёва, средние инвестиции в открытие клуба ALEX FITNESS составляют 50 млн рублей. Еще года два назад эта сумма была почти в два раза меньше. В основном это обусловлено тем, что из-за ослабления рубля значительно подорожало импортное оборудование. Срок окупаемости также увеличился вдвое, с 2,5 до 5 лет.

На новые площадки

Тенденция последних двух лет – фитнес-центры пошли в новостройки, причем часто открываются в партнерстве с застройщиками. Значительный интерес, рассказывает Алексей Ковалёв, представляют новые строящиеся жилые массивы, так как инфраструктура в них еще недостаточно развита, и спрос превышает предложение. Одной из таких интересных локаций, по его словам, стал активно застраивающийся район Кудрово. Здесь был открыт клуб «ALEX FITNESS Кудрово», рядом с жилым комплексом «Капитал» компании «Строительный трест».

«Однако, стоит отметить недостаток подходящих под полноценные фитнес-клубы площадей в новых жилых массивах. У нас высокие требования к помещениям: проектирование спортивных клубов нашей сети ведется в соответствии с последними мировыми тенденциями фитнес-индустрии, а качество строительных работ соответствует современным стандартам», – подчеркивает президент холдинга «Алекс Фитнес».

По словам Ивана Починщикова, ввиду активного роста города, операторы рассматривают площади в районе новой жилой застройки, а также Васильевский остров, Петроградскую сторону и Московский район. На Центральный район приходится очень мало запросов, поскольку слишком высока арендная ставка. Операторы рассматривают локации, в которых они еще не представлены. Новые игроки заходят в те районы, где есть конкуренты высокого ценового сегмента, и за счет более низкой цены и качества сервиса стремятся переманить аудиторию.

По мнению Александра Просенкова, рынок пока развивается по экстенсивному пути, наращивая количество сетевых клубов. Однако современные тенденции демонстрируют также потребность посетителя в предоставлении новых концептов специализированных тренировок. В связи с этим не исключено появление новых небольших сетевых студий, предлагающих ограниченный объем услуг.