Россия вошла в ТОП-10 мирового рейтинга роста цен на жилье с динамикой +9% за год

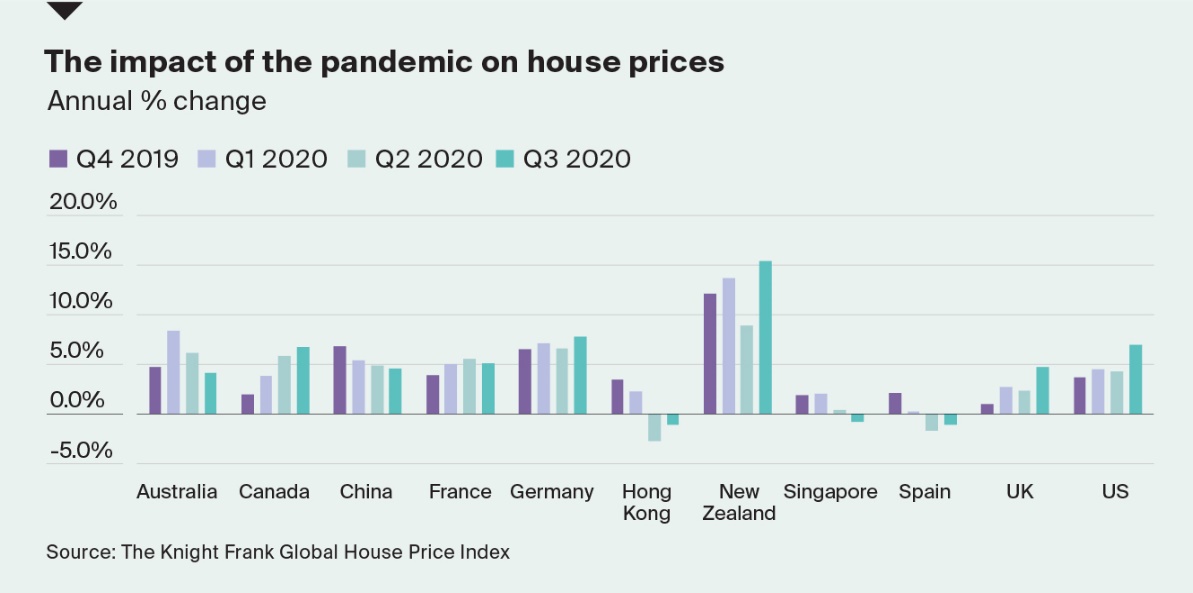

Международная консалтинговая компания Knight Frank обновила Индекс цен на жилую недвижимость по итогам III квартала 2020 года. Согласно исследованию, Турция стала лидером рейтинга с ростом цен на 27% за год (с III квартала 2019 года по III квартал 2020 года). Далее следует Новая Зеландия (+15,4%), а закрывает тройку лидеров Люксембург (+13,4%). Совокупный показатель индекса, рассчитанный по всем странам-участницам списка, за год составил 4,5%, в прошлом году – 3,7% При этом сейчас в 16% проанализированных рынков отмечается снижение цен на недвижимость против 9% годом ранее. Россия переместилась с 10 на 8 позицию за год с ростом цен на 9,2% (+8,1% в 2019 году), во II квартале 2020 года страна занимала 14 позицию (+8,1% в годовой динамике).

- В 2020 году Турция возглавляла рейтинг три квартала подряд, и по итогам IIIквартала, положительная годовая динамика цен достигла 27%. Тем не менее стоит отметить, что с учетом инфляции (14%) рост показателя достигает приблизительно 13%. В первую очередь, это можно объяснить укрепляющейся экономикой страны (ВВП увеличился на 16% за квартал) и высоким интересом со стороны покупателей из Ближнего Востока.Напомним, год назад Турция находилась на 15 месте (+6,3% по состоянию на III квартал 2019 года).

Динамика цен на ключевых рынках, за год в %

Источник: The Knight Frank Global House Price Index

- Резкий скачок спроса на жилье в Новой Зеландии после отмены ограничений привел к тому, что цены на недвижимость за квартал поднялись с 8% до 15%. В IIIквартале в стране было зафиксировано 8 618 сделок – на 41% больше 6 112 проданных лотов годом ранее. В 2019 году страна занимала 14 строчку рейтинга с положительной годовой динамикой в 6,4%. Замыкает тройку лидеров Люксембург (+13,4% в IIIквартале 2020 года), для сравнения: год назад он находился на второй строчке с ростом цен на 11,4%.

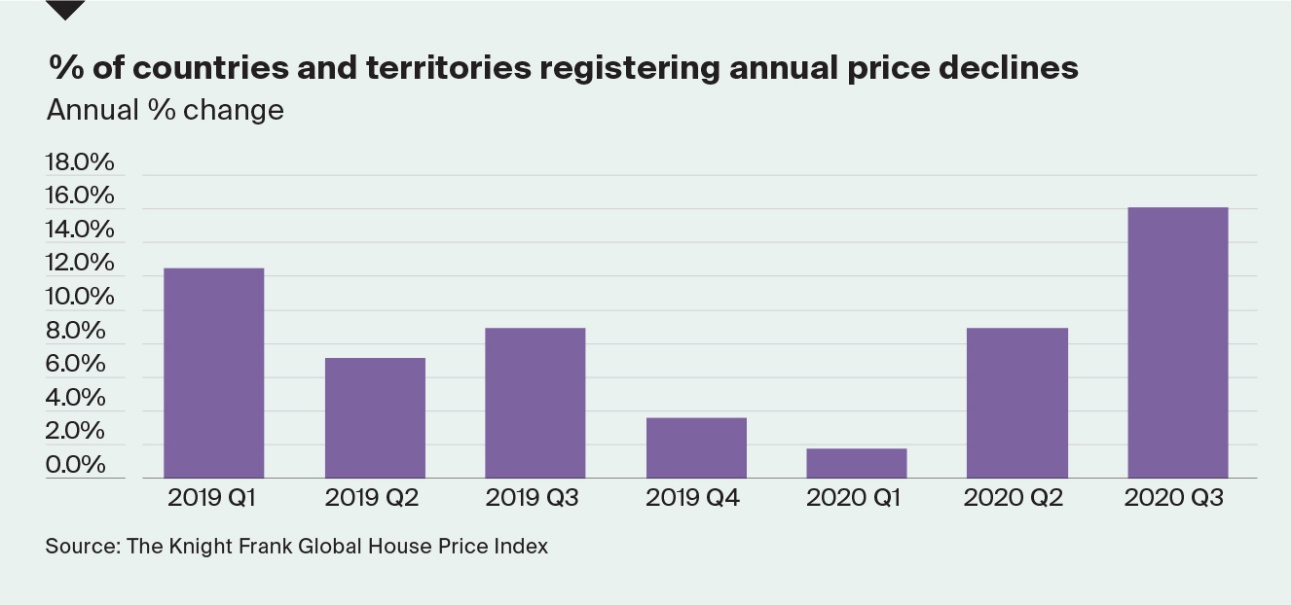

- В III квартале 2020 года увеличилась доля рынков, на которых наблюдается годовое снижение цен – на 7 п.п. по сравнению с 2019 годом, до 16% (2% в начале года). Аутсайдером обновленного рейтинга стал Марокко (-3,3% за год; -0,2% и 52 строчка в 2019 году).

- В ТОП-10 рейтинга по итогам III квартала 2020 года с 4 по 10 позицию преимущественно занимают страны Восточной Европы: Словакия (+11,8% за год), Польша (+10,9%), Украина (+10,3%), Австрия (+9,5%), Нидерланды (8,5%) и Хорватия (+8,3%).

Доля стран, демонстрирующих отрицательную годовую динамику цен, %

Источник: The Knight Frank Global House Price Index

- Россия (+9,2%) за год поднялись в рейтинге на 2 позиции. По словам Алексея Новикова, управляющего партнера Knight Frank, в III квартале рынок жилья продолжил наращивать темпы роста цен после спада активности, связанного с пандемией. Выгодные условия ипотечного кредитования и заинтересованность в недвижимости как в одном из наиболее понятных инструментов для инвестиций, особенно на фоне ослабления рубля, стали драйверами спроса и роста цен. При этом нужно учитывать, что IV квартал – традиционно самый активный с точки зрения приобретения жилья, соответственно, в конце года можно ожидать еще более активного увеличения показателя.

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «Ответом рынка на ажиотажный спрос на квартиры стало повышение цен во всех классах жилья. Рынок жилой недвижимости Санкт-Петербурга не стал исключением, более того, прирост цен на вторичное жильё вдвое опередил средние показатели по стране. В условиях нестабильной экономической ситуации, ослабления рубля и субсидированной ставки по ипотеке покупатели стремились сохранить накопленные средства и ускорить принятие решения о покупке жилья».

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank: «Многие рынки жилья были “заморожены” во время пандемии, однако уже в III квартале этого года показали значительный рост продаж и цен. К ним можно отнести и наиболее популярные направления российских ультрахайнетов – Австрию (+9,5%), Германию (+7,8%), США (+7%), Португалию (+5,8%), Францию (+5,1%) и Великобританию (+4,7%). Италия, Греция, Кипр и Швейцария продемонстрировали умеренную положительную динамику в диапазоне 2-3,5%, а в Испании цены на жилую недвижимость снизились на 1,1%. Разумеется, пандемия внесла свои коррективы, однако правительства всех стран стремятся стабилизировать рынки, чему также способствует активный спрос на жилье, приобретаемое в качестве “второго дома” или с целью сохранения капитала».

Глобальный индекс цен на жилую недвижимость за III квартал 2020 года

|

Страна/ Территория |

Годовая динамика, % (III квартал 2019-III квартал 2020) |

Полугодовая динамика, % (I квартал 2020-III квартал 2020) |

Квартальная динамика, % (II квартал 2020-III квартал 2020) |

|

|

1 |

Турция |

27,3% |

17,0% |

5,2% |

|

2 |

Новая Зеландия |

15,4% |

3,6% |

8,2% |

|

3 |

Люксембург |

13,4% |

8,5% |

4,3% |

|

4 |

Словакия |

11,8% |

7,2% |

3,5% |

|

5 |

Польша |

10,9% |

5,7% |

2,0% |

|

6 |

Украина |

10,3% |

1,8% |

1,8% |

|

7 |

Австрия |

9,5% |

6,8% |

3,6% |

|

8 |

Россия |

9,2% |

4,7% |

3,3% |

|

9 |

Нидерланды |

8,5% |

4,7% |

2,8% |

|

10 |

Хорватия |

8,3% |

4,5% |

1,8% |

|

11 |

Германия |

7,8% |

4,6% |

2,6% |

|

12 |

Исландия |

7,7% |

3,5% |

1,9% |

|

13 |

Чехия** |

7,7% |

3,4% |

1,6% |

|

14 |

США |

7,0% |

5,4% |

3,2% |

|

15 |

Канада |

6,7% |

5,3% |

2,0% |

|

16 |

Румыния |

6,6% |

3,4% |

0,1% |

|

17 |

Швеция* |

6,3% |

4,8% |

2,7% |

|

18 |

Португалия |

5,8% |

1,6% |

1,2% |

|

19 |

Словения |

5,2% |

3,0% |

1,9% |

|

20 |

Франция |

5,1% |

1,9% |

0,5% |

|

21 |

Мексика |

5,0% |

2,1% |

0,9% |

|

22 |

Великобритания |

4,7% |

4,9% |

3,9% |

|

23 |

Китай |

4,6% |

2,9% |

1,4% |

|

24 |

Норвегия |

4,5% |

4,7% |

1,4% |

|

25 |

Бельгия |

4,5% |

1,2% |

1,4% |

|

26 |

Литва |

4,4% |

-11,6% |

-5,3% |

|

27 |

Дания |

4,3% |

4,8% |

3,1% |

|

28 |

Колумбия |

4,2% |

1,4% |

0,0% |

|

29 |

Австралия |

4,1% |

-1,0% |

0,8% |

|

30 |

Перу |

4,1% |

5,1% |

3,7% |

|

31 |

Эстония |

4,0% |

-1,3% |

-5,8% |

|

32 |

Тайвань |

3,8% |

1,3% |

0,7% |

|

33 |

Япония |

3,6% |

2,7% |

-1,1% |

|

34 |

Италия |

3,4% |

4,1% |

3,1% |

|

35 |

Мальта** |

3,3% |

1,4% |

5,4% |

|

36 |

Греция |

3,2% |

1,1% |

0,4% |

|

37 |

Израиль |

3,0% |

1,1% |

0,6% |

|

38 |

Болгария |

2,9% |

0,1% |

-1,1% |

|

39 |

Южная Корея |

2,9% |

1,8% |

1,3% |

|

40 |

Южная Африка |

2,6% |

3,5% |

2,5% |

|

41 |

Кипр |

2,3% |

1,4% |

1,0% |

|

42 |

Бразилия |

2,1% |

1,8% |

1,2% |

|

43 |

Швейцария |

2,1% |

2,4% |

1,3% |

|

44 |

Джерси |

1,9% |

1,0% |

0,6% |

|

45 |

Латвия |

1,6% |

-1,6% |

-2,3% |

|

46 |

Индонезия |

1,5% |

0,7% |

0,4% |

|

47 |

Чили |

0,6% |

-0,5% |

0,8% |

|

48 |

Сингапур** |

-0,8% |

0,5% |

0,1% |

|

49 |

Ирландия |

-0,8% |

0,4% |

0,5% |

|

50 |

Малайзия |

-0,8% |

-0,9% |

-1,3% |

|

51 |

Гонконг* |

-1,1% |

1,6% |

0,0% |

|

52 |

Испания |

-1,1% |

-1,3% |

0,6% |

|

53 |

Финляндия |

-1,3% |

3,1% |

2,5% |

|

54 |

Индия |

-2,4% |

-2,4% |

-0,5% |

|

55 |

Венгрия |

-2,5% |

-3,3% |

-6,0% |

|

56 |

Марокко |

-3,3% |

-4,3% |

-3,4% |

Источник: Knight Frank, 2020

Рейтинг построен на основе годовой динамики

*Предварительно

**Запрашиваемые цены

Данные для Бельгии, Болгарии, Хорватии, Кипра, Чешской Республики, Эстонии, Финляндии, Венгрии, Израиля, Италии, Японии, Латвии, Люксембурга, Марокко, Перу, Польши, Румынии, Словении и Тайваня – II квартал 2020 года.http://www.terra-auri.ru

Результаты брокерского рейтинга на рынке коммерческой недвижимости Санкт-Петербурга по итогам 2012 года были оглашены 20 февраля. Были подведены итоги в трех сегментах: офисной, торговой (без учета стрит-ритейла) и складской недвижимости. Впервые была озвучена информация по нескольким сделкам.

В 2012 году в брокерском рейтинге приняло участие 11 компаний; это на 3 компании больше, чем в 2011 году. Участники рейтинга: АРИН, ASTERA в альянсе с BNP ParibasRealEstate, БестЪ. Коммерческая недвижимость, EastReal, ColliersInternational, GVA Sawyer, JonesLangLaSalle, KnightFrank, Maris в ассоциации с CBRE, S.A.Ricci - Санкт-Петербург,TELLUS GROUP.

Всего за 2012 год брокеры сдали и продали 429 116 кв. м. офисных, торговых и складских площадей. Это меньше, чем годом ранее (604 755 кв. м) и в 2010 году (512 028 кв. м).

Лидером рейтинга стала компания Colliers International, которая сдала и продала в 2012 году 140047 кв. м. На втором месте – компания Knight Frank (61519 кв. м.); третье место заняла компания ASTERA – 48119 кв. м.

Бизнес-центры

На рынке офисной недвижимости среди тенденций эксперты назвали смещение спроса и предложения в сторону бизнес-центров класса А. По оценкам компании Maris | Part of the CBRE Affiliate Network 40% введенных в 2012 году бизнес-центров относятся к этому классу. Альберт Харченко, генеральный директор компании East Real отметил рост спроса на помещения площадью от 1 тыс. кв. м, отмечая при этом, что предложения такого формата практически нет, и на рынке встречаются ситуации преддоговоров на аренду в строящихся проектах.

Среди арендаторов офисов эксперты выделяют крупные корпорации с государственным участием. Дмитрий Золин, управляющий директор ФХК "Империя" рассказал, что в этом году в бизнес-центрах УК "Сенатор" были арендованы 4 помещения общей площадью 6 тыс. кв. м крупными государственными корпорациями. Сегодня в процессе переговоров находятся еще несколько точек для таких компаний. Кроме того, лидерами среди арендаторов господин Золин назвал IT-компании, банки, государственные органы.

Всего в офисном сегменте Петербурга 11 брокерскими компаниями в 2012 году было сдано и продано примерно 140 тыс. офисных площадей, это 252 сделки. В 2012 году абсолютным лидером по сдаче в аренду офисных площадей в бизнес-центрах классов А, В и С в Петербурге как и годом ранее стала компания Maris / CBRE. За прошлый год компания реализовала 26 370,6 кв. м (33 сделки) офисных площадей. На второй позиции рейтинга – компания Colliers International (22 240 кв. м, 26 сделок). Замыкает тройку лидеров компания JonesLangLaSalle с 20 955 кв. м (24 сделки).

Торговая недвижимости

В 2012 году участвующими в рейтинге компаниями было сдано или продано 115 620,74кв. м (420 сделок) площадей в составе торговых центров Петербурга. Годом ранее этот показатель составлял 282 158 кв.м (309 сделок),а в 2010-м – 161 942 кв. м (646 сделки).

Лидером в этом сегменте стала компания Colliers International - 55 612,72 кв. м (247 сделок) торговых площадей. На втором месте - 19 563,27 кв. м (81 сделка), прошлогодний лидер - компания JonesLangLaSalle. Замыкает тройку ASTERA с 13 855,8 кв. м (37 сделок).

Анна Никандрова, директор департамента торговой недвижимости Colliers International поделилась аналитикой компании в торговом секторе: по оценкам компании в 2012 году было введено около 230 тыс. кв. м; на 2013 год заявлено 370 тыс. кв. м; крупнейшие ожидаемые проекты: "Лондон-молл", "Жемчужная плаза".

Госпожа Никандрова отметила замедление развития торговых сетей fashion, которые "садятся" только в торговые комплексы класса А с самой удачной локацией; таких проектов на рынке представлено ограниченное количество. Этот год характеризовался появлением на рынке новых торговых сетей: "Азбука", Starbucks, "Зеленый перекресток" и др. Основной пик выхода новых сетей компания ожидает в 2015 году, когда будет открыт торговый центр "Голливуд".

Склады

Лидером по сдаче в аренду и продаже складских площадей в Петербурге в 2012 году стала компания Colliers International. За прошлый год компания сдала в аренду 22 195 кв. м (5 сделок) складских площадей, а также выступила консультантом при заключении одной сделки по покупке 40 тыс. квадратов. Общий показатель Colliers International - 62 195кв. м. На втором месте второй год подряд – компания Knight Frank (46 600 кв. м, 7 сделок), на третьем - ASTERA с 19 133,3 кв. м (7 сделок).

Всего же за прошлый год 11 брокерских компаний, участвующих в рейтинге, сдали в аренду и продали 172 579,4 кв. м (38 сделок) складских площадей. В 2011-м этот показатель 236 377 кв. м (45 сделок), в 2010-ом – 178 562 кв. м (91 сделка).

Руководитель отдела индустриальной и складской недвижимости Knight Frank Михаил Тюнин рассказал, что в 2012 году было сдано 130 тыс. кВ. м. складских площадей. Введено в эксплуатацию – 110 тыс. кВ. м. Уровень вакантных площадей составляет около 1%. При этом среди клиентов компании на 2013 год заявок поступило уже на 140 тыс. кВ. м.

Светлана Ким, директор по развитию группы компаний AAG, говорила о тенденции перемещения складских площадей из города в зону 15-километровой доступности от КАД. Наибольшим спросом на рынке пользуются земельные участки площадью 2-5 га. Стоимость земли здесь без учета коммуникаций: 50-70 $ за кВ. м.

Сергей Васильев, заместитель генерального директора Tellus Group спрогнозировал в ближайшие 25 лет появление на рынке более чем 6 га складских площадей.

Стрит-ритейл

Людмила Рева, директор по развитию бизнеса ASTERA рассказала, что основные арендаторы в стрит-ритейле – это общепит, банки, магазины электроники и бытовой техники, продуктовые сети, ювелирные магазины. Более 60% спроса приходится на объекты площадью до 100 кв. м.

Екатерина Лапина, директор департамента коммерческой недвижимости АРИН отметила, что достаточно новый активный для рынка арендатор – это медицинские клиники, арендующие отдельно стоящие здания площадью от 1 тыс. кв. м.

Инвестиции

Андрей Розов, руководитель филиала Jones Lang LaSalle в Санкт-Петербурге рассказал, что в 2012 году в рынок Петербурга было проинвестировано 860 млн. долл. Наибольший объем инвестиций пришелся на жилые проекты. Большинство инвесторов (около 80%) были российскими, в отличие от 2011 года, когда 60% вложений поступило от иностранных инвесторов. В более чем 70% сделок – объем инвестиций составлял до 20 млн долл.

Николай Вечер, директор GVA Sawyer в Санкт-Петербурге подытожил: озвученные цифры неоднозначны. На лицо снижение объема сделок. Явный лидер – торговый сегмент, несмотря на то, что Петербург занимает второе место после Краснодара по количеству торговых площадей на 1 тыс. человек.

Петербургский рынок демонтажных работ демонстрирует интенсивный посткризисный рост. Появление на рынке сразу нескольких крупных игроков даст толчок к более жаркой конкурентной борьбе за освоение около трех десятков промзон в городской черте.

По данным внутренней аналитической группы ГК "Размах" (основывались на данных по всем проведенным в 2012 году тендерам), объем рынка демонтажа в Петербурге в 2012 году составил 951,5 млн рублей. Из них "Размах" выполнил более половины контрактов – на 541, 5 млн рублей. Конкуренты – 410 млн рублей. Согласно этим показателям, группа "Размах" занимает 56,9% рынка, 17,1% эксперты компании отвели "КрашМашу" с объемом контрактов в 162,8 млн рублей. На третьем месте расположилась дебютировавшая в прошлом году на рынке компания "Спрингалд" (4,6%), получившая контракты на 43,6 млн рублей. Следом расположились "Арасар" (4%), "Ирон" (3,9%), "Терминатор" (3,6%). Остальные участники рынка выполнили работ на 94,2 млн рублей и заняли 9,9% рынка.

В 2 млрд рублей оценили объем петербургского рынка в компании "КрашМаш". По словам директора по маркетингу и рекламе компании Алексея Коржуева, рост рынка будет полностью зависеть от экономической составляющей нашей страны. "ГК "КрашМаш" уже сформировала портфель заказов на ближайшие 8 месяцев с учетом региональных проектов. Сейчас компания делает ставку на реновацию промышленных территорий в таких регионах, как Екатеринбург, Нижний Новгород, Москва", – добавил он. По оценкам аналитика УК "Финам Менеджмент" Максима Клягина, объем демонтажных работ Санкт-Петербурга на сегодняшний день уже оценивается в 2,5‑3 млрд рублей и в ближайшем будущем будет расти высокими темпами. По его словам, подобный профиль деятельности остается более чем актуальным на фоне значительных перспектив развития проектов редевелопемента в крупнейших мегаполисах страны. Основным драйвером роста рынка, по словам эксперта, выступает острый дефицит локаций для нового строительства, что мотивирует участников рынка к реализации масштабных проектов редевелопмента устаревших промышленных территорий в черте города. В частности, согласно экспертным оценкам, на локальном рынке Санкт-Петербурга в течение следующих 10-12 лет планируется реновация примерно трех десятков промзон общей площадью около 2,5 тыс. га.

Иного мнения придерживается генеральный директор ООО "Терминатор" Кирилл Орт. По его словам, относительно прежних лет общий объем демонтажных работ в Петербурге сократился. В городе просто нет достаточного для всех игроков объема работ. "В данный момент некоторые игроки продолжают заниматься проектами, конкурсы по которым были проведены в 2011-2012 годах, в то же время новых знаковых проектов, которые можно было бы занести себе в актив, нет», – считает господин Орт. Усугубляет положение выход на рынок новых игроков, а также некорректная работа небольших демонтажных компаний на конкурсах – за счет демпинга они набирают объемы, которые зачастую не могут "переварить". Именно поэтому говорить о распределении долей рынка между участниками на сегодняшний день очень трудно – когда на рынке доминировали две-три крупные демонтажные компании (2003-2007 годы), эти доли были понятны, а оборот предсказуем.

Что касается потенциальных площадок для работы демонтажных компаний, то, по мнению директора ООО "Строительная фирма "Ирон" Вячеслава Рота, петербургский рынок достаточно велик. В частности, в городе есть целые кварталы, находящиеся в аварийном или вовсе руинированном состоянии, и к работам на таких площадках нужно подходить в комплексе. По мнению коммерческого директора ГК "Размах" Сергея Ефремова, сегодня уже можно назвать тенденцией процесс высвобождения "серых" пятен в Петербурге под новое развитие. Это, например, промобъекты на набережных, неиспользуемые территории бывших НИИ, высвобождаемые части оборонного комплекса. Даже без поддержки города инвесторы активно пересматривают назначение промышленных объектов, понимая, что им не место в центре города. "Конечно, нельзя сказать, что переезд и вывод предприятий стал наблюдаться регулярно, но планов таких много, а значит, часть из них обязательно реализуется. И за эту часть будут бороться демонтажные компании, активные участники процесса высвобождения промзон", – уверен господин Ефремов.

По большому счету, сегодня участникам рынка интересна любая легальная работа, считает Кирилл Орт. И наоборот, неинтересно строителям участвовать в проектах, где налицо неукомплектованность разрешительной документацией.

Мнение:

Вячеслав Рот, директор ООО "Строительная фирма "Ирон":

– Инвесторам интересны уже расчищенные площадки, где можно безотлагательно начинать строительство, а не годами заниматься согласованиями. Но, что любопытно, это в равной мере нужно и городу. На деле же получается, что инвесторы, строители и городские власти действуют отдельно друг от друга.