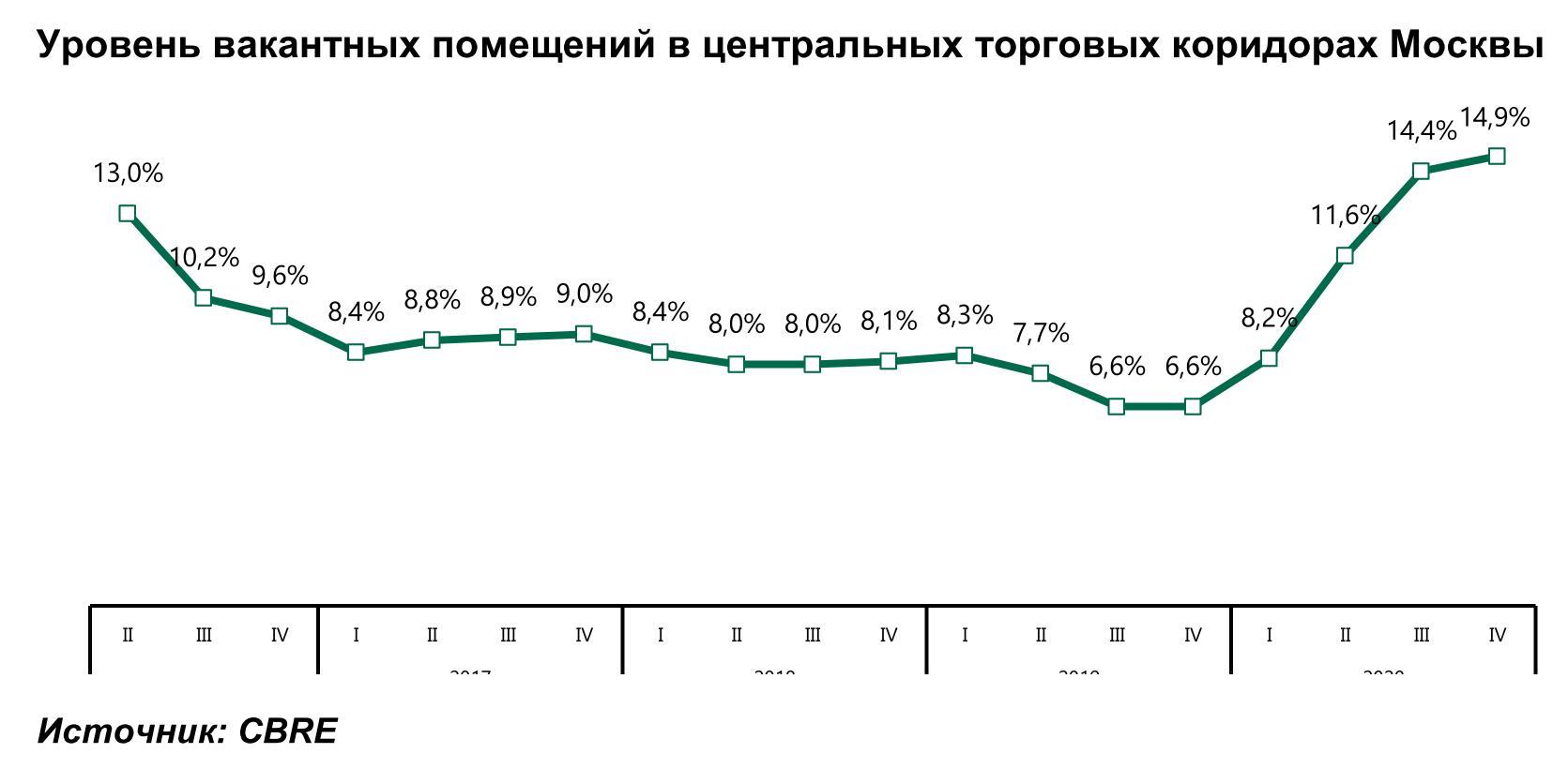

Рост числа свободных помещений в центральных торговых коридорах к концу года замедлился

CBRE, ведущая международная консалтинговая компания в области недвижимости, подвела итоги 2020 года в сегменте московского стрит-ритейла и дала прогноз по развитию рынка в 2021 году.

Уровень вакантных помещений

По итогам IV квартала 2020 года уровень вакантных помещений в центральных торговых коридорах Москвы составил 14,9%, увеличившись за три месяца на 0.5 п. п. В октябре-декабре 2020 зафиксировано наименьшее число закрытий с начала года – общее число освободивших помещений арендаторов почти в два раза меньше, чем в II и III кварталах.

Профиль арендаторов

Существенных изменений в структуре арендаторов центральных торговых коридоров с начала года не произошло. Как правило, ротация происходит между арендаторами аналогичной или схожей сферы деятельности. Во многом это связано с уже сложившимся профилем торгового коридора. Например, в районе Патриарших прудов, на Пятницкой и Мясницкой улицах уже долгие годы развиваются преимущественно ресторанные концепции, а улицы Петровка и Столешников переулок востребованы у fashion-ритейлеров.

Количество закрытий среди люксовых операторов за время пандемии было минимальным. Безусловно, отсутствие иностранных туристов, отмена деловых поездок негативно сказались на продажах, особенно в первой половине года. Иностранные туристы обеспечивали более 15% локальных продаж, а по итогам 2020 года количество иностранных туристов сократится на 70-80%.

Тем не менее, отток туризма был компенсирован усилением локального спроса, и многие компании по производству предметов роскоши сообщили о рекордных показателях продаж в III-IV кварталах. Стабильность расположения люксовых операторов обусловлена ограниченной зоной присутствия и дефицитом качественных опций в центре, сроком окупаемости инвестиций в отделку помещения, а также репутационными рисками в случае закрытия.

Коммерческие условия

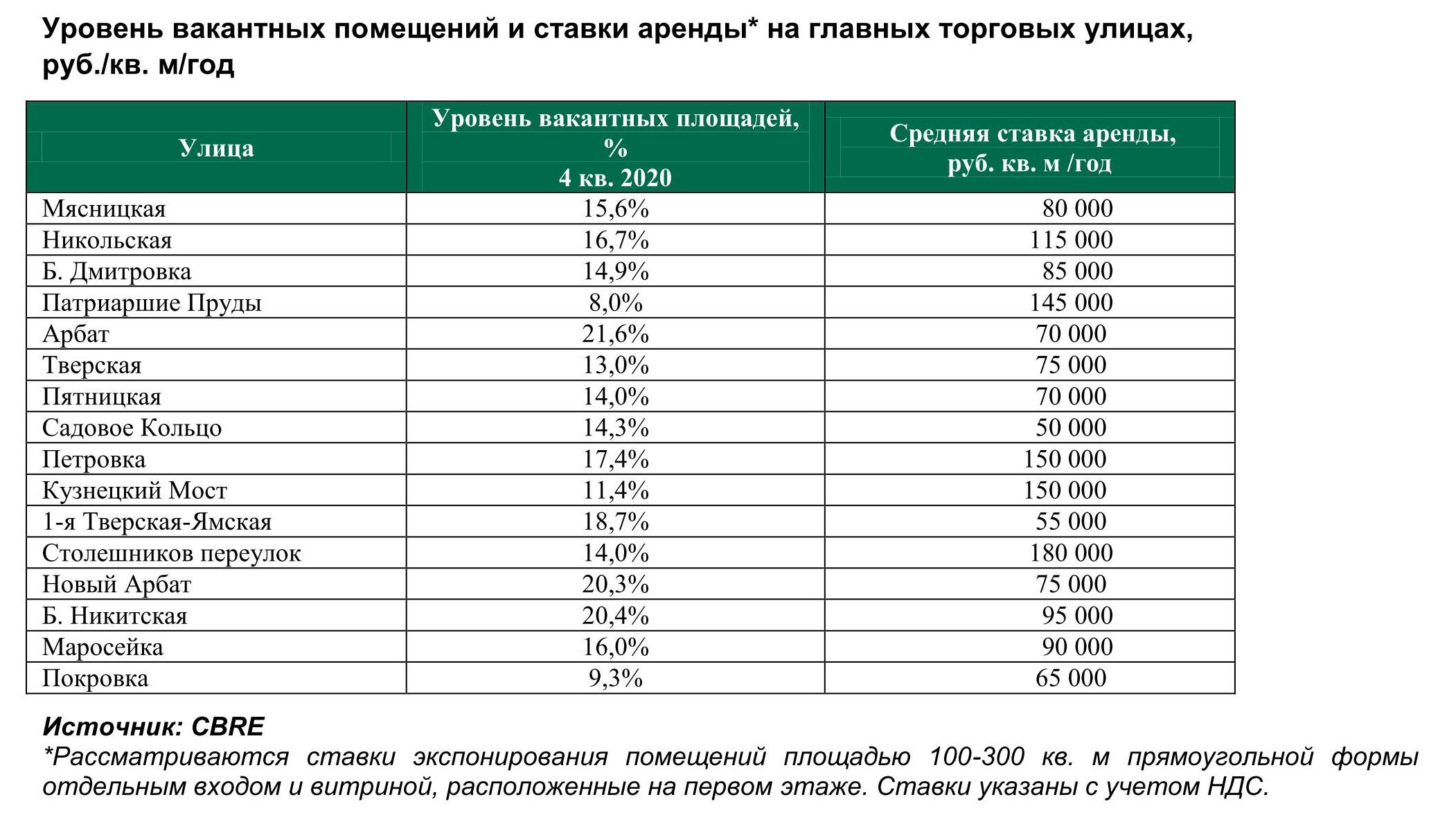

В период с октября по декабрь арендные ставки на свободные помещения в центральных торговых коридорах оставались стабильными ввиду замедления роста свободных помещений, а также по причине сохраняющегося низкого спроса со стороны ритейлеров: большинство операторов готовы вернуться к рассмотрению новых предложений аренды и обсуждению планов по развитию не ранее следующего года. Например, на улицах Арбат и Никольская, где уровень свободных помещений составляет 21,6% и 16,7% соответственно, арендодатели не корректировали ставки аренды. В востребованных локациях Патриарших прудов и центральной части ул. Кузнецкий Мост сохраняются наиболее высокие арендные ставки, значение которых не меняется с декабря 2019 г., а срок экспонирования остается одним из минимальных – 1-3 месяца. Отрицательная динамика арендных ставок сохранилась на Садовом кольце (-9%), Тверской (-6%), 1-й Тверской-Ямской (-8%) и Новом Арбате (-6%).

Прогноз

Баланс спроса и предложения в 2021 году будет зависеть от дальнейшего развития эпидемиологической ситуации во всем мире. На наш взгляд, наибольшее влияние на рынок центральных торговых коридоров сегодня оказывают следующие последствия пандемии: отсутствие туристов и отмена деловых поездок, увеличение доли офисных сотрудников, работающих из дома, а также снижение реальных располагаемых доходов населения.

- Восстановление туристического потока к докризисному уровню ожидается не ранее 2023/2024 года[1]. Таким образом, восстановление продаж у торговых операторов, ориентированных на туристический поток, займет 2-3 года.

- Возвращение работников в офисы произойдет по мере нормализации ситуации на локальном уровне. Учитывая тот факт, что компании активно возвращались к работе из офиса летом, можно предположить, что при благоприятной эпидемиологической ситуации большинство сотрудников вернется в офисы.

- Восстановление потребительского спроса к докризисному уровню, согласно последнему прогнозу Oxford Economics, ожидается не ранее 2022 г.

Юлия Назарова, руководитель направления стрит-ритейла компании CBRE отмечает:

«Несмотря на то, что темп роста закрытий замедлился, сегодня мы наблюдаем возрастающую поляризацию между участками одних и тех же улиц. Так, например, уровень вакантных помещений на ул. Петровка от Кузнецкого моста до Столешникова переулка составляет 3%, в то время как показатель между домами 17 и 34 составляет 27%, что несомненно отражается на уровне арендных ставок».

[1] The State of Fashion 2021, McKinsey & Company

Согласно исследованиям, проведенным специалистами Jones Lang LaSalle, за последние 2 года в Петербурге начали работать порядка 150 новых операторов, которые арендовали более 60 тыс. кв. м торговых площадей.

Большинство новых игроков – около 34% – относятся к категории Fashion & Apparel (одежда и обувь). Наиболее крупные площади заняли такие бренды этой категории, как GAP, NetWork, Calliope,

Порядка 33% новых брендов относится к категории Restaurants & Food Court. Крупнейшим арендатором в этом сегменте стал ресторан «Баклажан» компании Ginza Project, который занял 1 тыс. кв. м в ТРК «Галерея». Здесь же в 2010 году начал свою работу ресторан «Дюжина», который разместился в помещении площадью

Среди других операторов сегмента Restaurants & Food Court специалисты компании называют ресторан «2 Берега», арендовавший

Традиционно наиболее крупные площади занимали операторы, работающие в сегменте Entertainment (развлечения). Однако, по сравнению с категорией Fashion & Apparel, новых игроков здесь появилось значительно меньше, поэтому на этот сегмент пришлось лишь 7% от общего числа новых операторов. Абсолютным лидером по занимаемой площади в сегменте развлечений стала сеть кинотеатров «Формула кино», которая при помощи специалистов Jones Lang LaSalle арендовала около 5 тыс. кв. м в ТРК «Галерея». В этом же ТРК в 2011 году начал работу парк детских развлечений Happylon (4,1 тыс. кв. м).

Немаловажным событием для рынка торговой недвижимости Санкт-Петербурга, по мнению аналитиков, стало открытие парка «Кидбург», который занял 2,8 тыс. кв. м в ТРК «Гранд каньон». Этот оператор представил петербуржцам новый формат детского отдыха – совмещение развлечения и обучения. В этом же формате будет работать тематический парк «Мастерград», который в конце 2011 года арендовал порядка 5,4 тыс. кв. м в ТРК PITERLAND.

Операторы, работающие в сегменте Fitness Club (спортивные клубы) и Household & Goods (товары для дома), в совокупности занимают лишь 4% от общего количества брендов, вышедших на рынок Петербурга. В этих сегментах наиболее заметными событиями стал выход крупного игрока – сети «Уютерра», – и открытие фитнес-клуба премиального уровня Fit Fashion (компания Ginza).

«Появление новых брендов обусловлено текущим состоянием и перспективой развития рынка ритейла, наличием у операторов утвержденных программ развития, а также предложением качественных форматных помещений. В течение прошедших двух лет на рынке Санкт-Петербурга мы можем отметить удачное совпадение всех перечисленных выше факторов, результатом чего стало появление большого числа новых операторов. При этом если основным трендом 2010 года было появление большого количества брендов в категории Fashion & Apparel, то трендом 2011 года стало активное развитие сегмента Restaurants & Food», - отметил Андрей Розов, Руководитель филиала Jones Lang LaSalle в Санкт-Петербурге.

Станислава Билень, старший консультант Jones Lang LaSalle в Санкт-Петербурге, считает что если говорить о качественных торговых комплексах, то за последние 2 года наибольшее количество новых брендов – около 50 – появилось в ТРК «Галерея». «Здесь открыли свои бутики Uterque, Parfois, Reiss, Bebe. Более того, такие бренды, как LC Waikiki, OVS, представленные в этом комплексе, являются новыми не только для Петербурга, но и для России в целом. Многие бренды, пока еще не представленные в Северной столице, продолжают рассматривать Петербург как один из приоритетных городов для открытия магазинов. На нашем рынке реализуется достаточное количество качественных торговых объектов, а существующий покупательский спрос на многие известные мировые бренды пока не удовлетворен», - резюмирует госпожа Билень.

10 крупнейших сделок с новыми операторами, заключенных в 2011 году

|

Оператор |

Тип |

Место расположения |

Занимаемая площадь (кв. м) |

|

«Мастерград» |

Entertainment |

ТРК Питерлэнд |

5393 |

|

«Кидбург» |

Entertainment |

Дивный Город (ТРК «Гранд Каньон») |

2800 |

|

«Экстрим Парк» |

Entertainment |

Дивный Город (ТРК «Гранд Каньон») |

1900 |

|

«Белая дача цветы» |

Homeware & household goods |

Выборгское шоссе |

1500 |

|

«Спар» |

Supermarket |

пр. Луначарского |

1500 |

|

«Еврофитнес» |

Fitness Club |

пр. Науки 10 |

1300 |

|

«Сетка» |

Supermarket |

пр. Юрия Гагарина 71 |

1280 |

|

«Прыг-Скок» |

Entertainment |

ТК Подсолнух |

1200 |

|

Академия талантов |

Entertainment |

Дивный Город (ТРК «Гранд Каньон») |

1000 |

Источник: Jones Lang LaSalle

10 крупнейших сделок с новыми операторами, заключенных в 2010 году

|

Оператор |

Тип |

Место расположения |

Занимаемая площадь (кв. м) |

|

«Формула Кино» |

Entertainment |

ТРК «Галерея» |

5434 |

|

«Декатлон» |

Sportswear & Sports Goods |

ТРЦ «Лето» |

4213 |

|

Happylon |

Entertainment |

ТРК «Галерея» |

4180 |

|

«Гранд Каньон Айс» |

Entertainment |

ТРК «Гранд Каньон» |

4000 |

|

Fit Fashion ( |

Fitness Club |

ул. Казанская д.3 |

3500 |

|

«Уютерра» |

Household & Goods |

ТРК «Питер Радуга» |

2000 |

|

«Щелкунчик» |

Restaurants & Food Court |

гост. Октябрьская |

1400 |

|

|

Entertainment |

ТРК «Меркурий» |

1100 |

|

GAP |

Fashon & Apparel |

ТРК «Галерея» |

971 |

|

NetWork |

Fashon & Apparel |

ТРК «Галерея» |

913 |

|

Calliope |

Fashon & Apparel |

ТРК «Галерея» |

833 |

Источник: Jones Lang LaSalle

Структура распределения новых брендов

|

Год |

Площадь, тыс. кв.м |

|

2003 |

23 |

|

2004 |

8 |

|

2005 |

43 |

|

2006 |

3 |

|

2007 |

70 |

|

2008 |

73 |

|

2009 |

32 |

|

2010 |

5 |

|

2011 |

24 |

|

2012 (п) |

15 |

Источник: Knight Frank St Petersburg, 2012