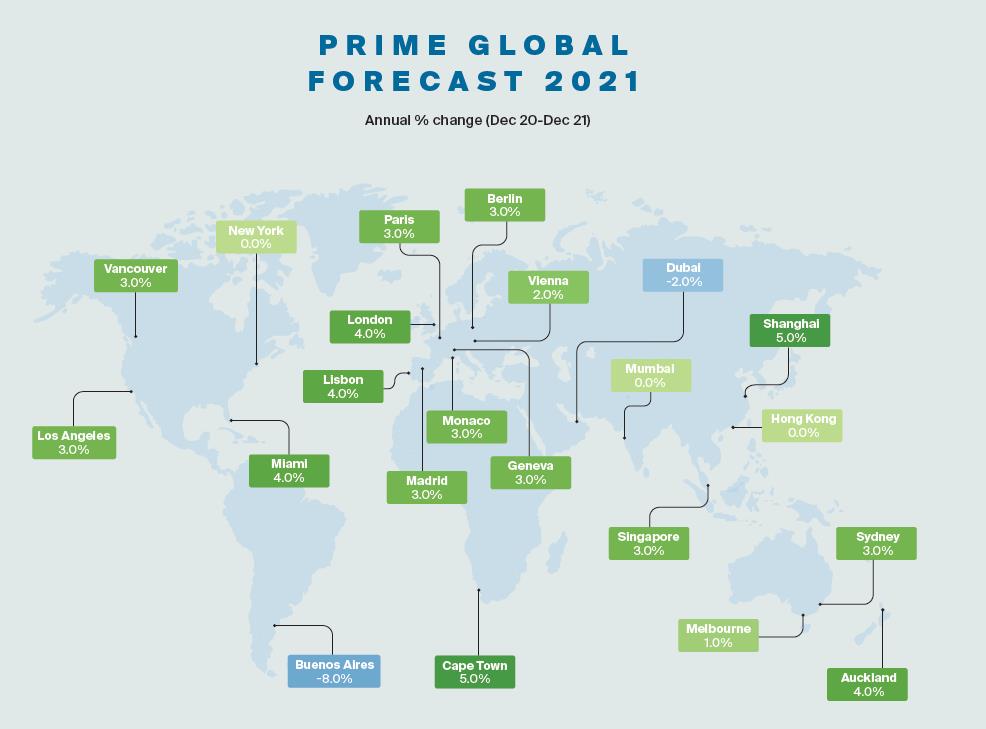

В 2021 году максимальный рост цен на элитную недвижимость составит 5-6% в России, Шанхае и Кейптауне

Аналитики международной консалтинговой компании Knight Frank подготовили прогноз цен на элитную жилую недвижимость на 2021 год. Согласно данным исследования Prime Global Forecast 2021[1], в следующем году в 20 из 22 проанализированных городов цены на жилье останутся на уровне 2020 года, или увеличатся на 2%. Лидерами рейтинга стали Шанхай и Кейптаун: в этих городах цены вырастут на 5%, а наибольшая отрицательная динамика возможна в Буэнос-Айресе (-8%) и Дубае (-2%). По прогнозам аналитиков Knight Frank, в России в конце следующего года динамика цен также будет положительной и составит 5-6%.

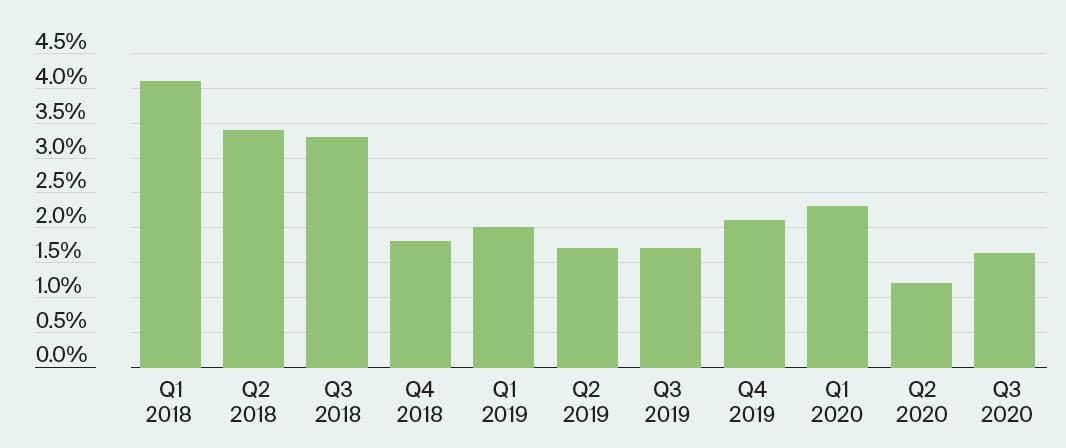

- Год назад темп роста цен на элитное жилье в мире составил 1,1%, став самым низким значением за последнее десятилетие. Среди наиболее весомых факторов, оказавших влияние на цены, эксперты называли затянувшиеся переговоры по Brexit, торговую войну между США и Китаем, гонконгские протесты. Однако уже к концу сентября 2020 года показатель вырос до 1,6%. Основой устойчивости цен на ключевых рынках жилья в период пандемии послужили многочисленные меры, которые правительства и центральные банки использовали для поддержки доходов населения и бизнеса.

Prime Global City Index

Источник: Knight Frank Research

- В III квартале 2020 года в 45% проанализированных городов объемы продаж вернулись на допандемийный уровень. Аналогичная доля приходится на мегаполисы, в которых восстанавливается приток иностранных покупателей: к ним относятся Нью-Йорк, Лондон, Сингапур, Сидней, Кейптаун, Ванкувер и Окленд. В 36% городов наблюдается отток сделок из центральных локаций в пригород. При этом 24% респондентов среди потенциальных покупателей элитной недвижимости планируют сменить место жительства в течение ближайшего года.

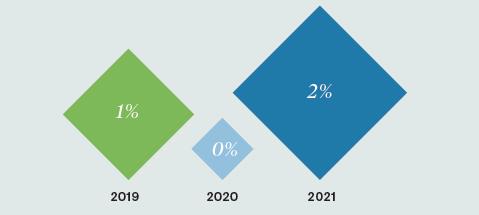

- В следующем году в исследуемых мегаполисах цены на жилье останутся на уровне 2020 года или увеличатся на 2%.

Средний рост цен в 22 городах, годовая динамика

Источник: Knight Frank Research

Prime Global Forecast 2021, годовая динамика

(декабрь 2020 года к декабрю 2021 года)

Источник: Knight Frank Research

- Аналитики ожидают, что в 2021 году рынки элитной недвижимости разделятся на три группы. В первую войдут города, в которых прогнозируется восстановление цен на недвижимость (Лондон, Сидней, Париж, Берлин и Мадрид). Динамика будет поддерживаться низкими процентными ставками, отложенным спросом, введением налоговых каникул и другими фундаментальными рыночными факторами. К данной группе также можно отнести и Нью-Йорк, где ожидается улучшение ситуации во многом благодаря активному поглощению имеющихся излишков предложения. Кроме того, эксперты предполагают, что вступление Джо Байдена на пост президента США приведет к отмене вычета налогов SALT, в результате чего налоги в штатах Нью-Йорк и Калифорния вырастут, а это, в свою очередь, может значительно повлиять на все сегменты рынка недвижимости.

- Во вторую группу вошли города, на элитную недвижимость которых пандемия повлияла незначительно. Рост цен либо был слабым и останется таким (Буэнос-Айрес), либо остановился на допандемийном уровне (Шанхай). В эту же группу вошли рынки, где рост цен начал ускоряться до глобального локдауна и, как ожидается, продолжится благодаря значительным инвестициям в городскую инфраструктуру (например, Лиссабон).

- В третьей группе оказались города, жители которых в 2020 году захотели улучшить свои жилищные условия: увеличить площадь домов, расширить придомовую территорию и так далее. Такая ситуация особенно явно прослеживается на рынках Окленда, Ванкувера, Женевы, Лос-Анджелеса и Майами. В 2021 году в этих мегаполисах рост цен на элитную недвижимость сохранится на уровне 3-4%.

Изменение объема спроса, предложения и количества сделок на рынке элитной жилой недвижимости в 2021 году

Источник: Knight Frank Research

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank, считает, что основными драйверами роста цен на мировом рынке элитной жилой недвижимости в 2020-2021 гг. станут активный внутренний спрос и дефицит предложения в некоторых городах. «Кроме того, нельзя забывать про стабильный интерес ультрахайнетов, в особенности российских, к излюбленным европейским локациям (Великобритания, Франция, Испания, Швейцария, Германия, Кипр). Формирование дальнейших тенденций в сегменте будет зависеть от колебаний курса валют, изменений в налоговой политике и фискальных стимулов (ипотечные каникулы, низкие процентные ставки). Современная мировая ситуация продемонстрировала, что пандемия и реакция правительств на нее, а также экономические показатели на глобальных и локальных рынках остаются самыми важными факторами риска при покупке недвижимости. Инвесторы меняют свои предпочтения и вместо низкорисковых вложений в облигации и золото, выбирают то, что может принести больший доход, в эту категорию входит и недвижимость. Конечно, в 2021 году нас ждут новые вызовы. Некоторые рынки Европы находятся в локдауне, многие меры налогово-бюджетного стимулирования прекратят действовать в начале года. Важным вопросом будет налогообложение: правительства намерены пополнить казну государственных фондов. По всем признакам, налоговый ландшафт значительно изменится – в Испании и Канаде рассматривают изменения налогов на богатство, в США и Великобритании – налогов на прирост капитала», – рассуждает эксперт.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «На элитном рынке Москвы сохранится тенденции роста средневзвешенной цены предложения. По предварительным прогнозам, увеличение показателя к концу 2021 года возможно в пределах 5-6%, что связано с ростом себестоимости строительства, структурными изменениями предложения, а также ростом цен на стадию строительной готовности объектов. При этом положительная динамика показателя будет более выражена в классе де-люкс на фоне ожидаемого сокращения объема предложения. Пандемия коронавируса подстегнула также спрос на загородное жилье. В частности, количество запросов на покупку элитной загородной недвижимости Московского региона выросло более чем в 2 раза, а объем предложения сократился почти на 20%. Это привело к росту интереса к рынку со стороны девелоперов: в текущем году поступало в 5 раз больше запросов на загородный консалтинг как в Московском, так и в других регионах. В ближайшей перспективе можно ожидать рост девелоперской активности до 2-3 новых проектов в год, что позволит оживить загородный элитный рынок Московского региона, длительное время находящийся в стагнации».

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «В Санкт-Петербурге на первичном рынке элитного жилья наблюдается резкое снижение свободного предложения – этот показатель достиг своего минимального значения с 2012 года. В текущем году уменьшению предложения в продаже способствовали повышенный спрос и ограниченный вывод на рынок новых объектов. В подобных условиях можно ожидать продолжение тенденции роста цен на элитную недвижимость в 2021 году и переориентации покупателей на вторичное жильё, введенное последние 5-10 лет».

- Аналитики Knight Frank выделили восемь трендов, которые будут влиять на динамику цен на элитную недвижимость в 2021 году:

- Инвестиции в экологичные активы. Инвестирование, основанное на принципах экологичности и этики, изменит глобальные рынки недвижимости. Также это связано с тем, что пандемия выводит разумные и устойчивые активы на новый уровень привлекательности.

- Города со смешанной городской планировкой. Благодаря ставшему привычным опыту дистанционной работы профессиональная деятельность и образ жизни отныне будут сильнее зависеть от микса онлайн- и офлайн-форматов, что приведет к увеличению жилого фонда в центральных частях городов, а также к расширению объемов розничной торговли и удобств (кафе, спортзалов и др.) в пригородах.

- «Вторые дома» станут ближе. В период карантина многие не могли попасть в свои «вторые дома» или, наоборот, провели в них гораздо больше времени, чем обычно, поэтому логика выбора такой недвижимости изменится. Многие покупатели начнут искать жилье рядом с основной резиденцией.

- Цифровые кочевники. Политики на Барбадосе, а также на Багамах и в Дубае признают, что рабочая сила по всему миру стала более мобильной. Чтобы стимулировать пострадавшую от пандемии экономику, в действие вводят краткосрочные визы. В будущем тенденция только усилится.

- Альтернативная недвижимость. От data-центров до домов престарелых, от объектов здравоохранения до сектора арендного жилья – инвесторы расширяют поле своей деятельности с учетом возможностей в краткосрочной и долгосрочной перспективе.

- Рост спроса на рынки курортной недвижимости. На фоне роста цен в городах с высокой долей элитной недвижимости со времени последнего финансового кризиса спрос на курорты от Аспена и до Канн постоянно растет. Ольга Широкова добавляет: «Ввиду ограниченной возможности заграничного отдыха российские курорты, и прежде всего Сочи, приняли в этом году значительный поток туристов, многие из которых отметили положительные сдвиги в постолимпийском развитии города с точки зрения как инфраструктуры, так и высокого сервиса, что побудило их рассмотреть города-курорты в качестве “второго дома”. Так, по итогам 2020 года количество сделок с элитной недвижимостью на первичном рынке Сочи увеличилось более чем в 5 раз в сравнении с предыдущим годом. Повышенный спрос сохранится и в следующем году».

- Сложности в получении кредитов. Ожидается, что в 2021 году все больше количество стран войдет в группу с отрицательным балансом. Финансирование останется на низком уровне, но кредиторы уже принимают больше мер предосторожности.

- Изменения в области налогообложения. Будут ли правительства стремиться повысить налоги на недвижимость в мире после пандемии, чтобы восполнить бюджет, или же налоги и ограничения для иностранных покупателей будут отменены для привлечения потока инвестиций? В течение следующих нескольких месяцев станет понятно, какой путь планируют избрать правительства.

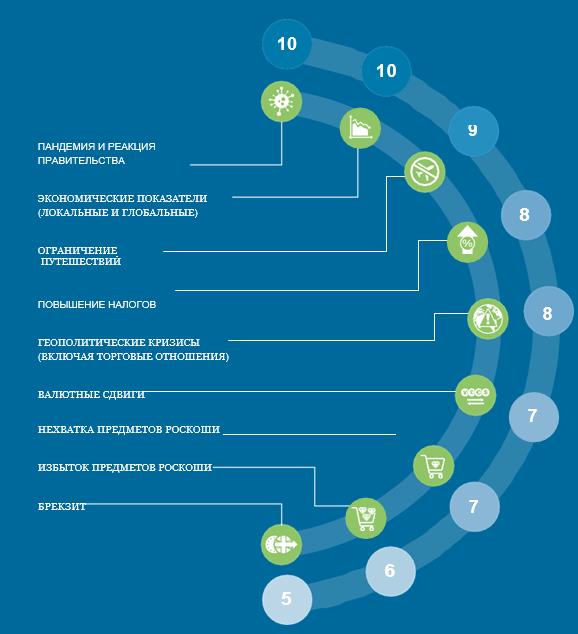

- Международная команда аналитиков Knight Frank также определила общие риски на рынках элитной недвижимости и оценила их по десятибалльной шкале, где 10 баллов – максимальное влияние.

Факторы влияния на рынки элитной недвижимости в 2021 году

Источник: Knight Frank Research

[1] Прогноз цен на элитную недвижимость в 22 городах мира, обновляется ежегодно.

Учитывается динамика следующих городов: Лос-Анджелес, Нью-Йорк, Майами, Ванкувер, Буэнос-Айрес, Лондон, Лиссабон, Париж, Мадрид, Монако, Берлин, Вена, Женева, Кейптаун, Дубай, Мумбаи, Шанхай, Гонконг, Сингапур, Сидней, Мельбурн и Окленд.

Гостиничный бизнес, street retail вносят существенный вклад в экономику города. На заседании круглого стола «Частные инвестиции в недвижимость», состоявшегося в Санкт-Петербурге в рамках III Ежегодного Инвестиционного форума, эксперты говорили о необходимости государственной поддержки частных инвесторов.

Модераторами мероприятия выступили генеральный директор ООО «Вало Сервис», председатель экспертного совета по апарт-отелям и сервисным апартаментам Российской гильдии управляющих и девелоперов Константин Сторожев и главный редактор газеты «Строительный Еженедельник» Дарья Литвинова.

Объединить усилия

По данным аналитиков Knight Frank, с начала 2018 года общий объем инвестиционных сделок на российском рынке недвижимости составил 112 млрд рублей – на 12% меньше, чем за тот же период 2017-го. Падение активности инвесторов эксперты объясняют ослаблением национальной валюты и новыми санкциями, введенными в отношении России.

Больше всего денег (57%) было инвестировано в Москве и Московской области, 38% – пришлось на Петербург. Оставшиеся 5% поделили между собой Новосибирск, Волгоград, Воронеж и Калугу. Причем в годовой динамике доля вложений в столичную агломерацию сократилась с 84% до 57%, тогда как доля Северной столицы, напротив, выросла – с 12% до 38%.

Петербург – крупный туристический центр страны. В сентябре этого года городской Комитет по развитию туризма подвел окончательные итоги Чемпионата мира по футболу. Только с 14 июня по 15 июля Северную столицу посетили более 1 млн туристов, из них 400 тыс. человек – граждане РФ. Такая динамика потока туристов гарантирует значительный рост числа гостей за весь 2018 год.

В последнее время роль частного инвестора на рынке недвижимости заметно растет. Сегодня это не просто покупка отдельных квартир с целью перепродажи. Частные инвесторы объединяют усилия для выхода на рынок или с целью расширения своего присутствия на нем.

Жилье: интересно, но рискованно

«Жилье было и остается, к сожалению, безальтернативным движением капитала, – констатировал руководитель проекта Lifedeluxe Сергей Бобашев. – Ничего не изменилось за последние 20 лет. Банковская система не предоставляет столь же эффективных инструментов, а фондовые рынки остались тайной за семью печатями для частного инвестора».

Купить квартиру и через какое-то время перепродать ее, сыграв на росте цен, – самый простой путь для частного инвестора. «Но если в 2006–2008 годах, когда рост цены квадратного метра в год на вторичном рынке превышал 100%, это было весьма выгодной схемой, то сегодня ежегодное увеличение цены на 3% ставит под сомнение целесообразность всех этих манипуляций», – заметил Сергей Бобашев.

Рынок новостроек, по его мнению, по-прежнему представляет интерес, хотя и здесь риски растут: «На Парнасе, например, сейчас сложилась сумасшедшая конкуренция. Одновременно в одной локации продается около 500 квартир-студий и по примерно одинаковым ценам. Из них около 100 продается на первичном рынке и 400 – на вторичном. По некоторым локациям происходит откровенное затоваривание, и покупка квартиры даже на этапе котлована не представляет никакого интереса». Впрочем, если угадать с локацией, можно получить 15% годовых и больше, добавил эксперт.

Интересная ситуация складывается в сегменте бизнес-класса, отметил Сергей Бобашев: «Разница в цене квадратного метра между тем, что строится в районах, близких к центру города, на территориях бывших промпредприятий, и некоторыми объектами, например, в Приморском районе, сегодня минимальна. Условно говоря, 100–120 тыс. рублей за 1 кв. м – это тот промежуток, где классы «бизнес» и «комфорт» начинают пересекаться, и у покупателя появляется выбор – жить в спальном районе или близко к центру города».

«Доходность от сдачи квартир в долгосрочную аренду никогда не была высокой. В среднем сегодня – 5,2% годовых. Это с учетом того, что надо платить налоги, делать косметический ремонт, покупать бытовую технику, а время от времени квартира простаивает», – отмечает Сергей Бобашев. По его мнению, вполне успешным проектом (25% годовых) может быть расселение и переформатирование коммунальных квартир в хостелы или офисы. Но подходящих объектов на рынке немного.

Апарт-отели: стремительный рост

Петербургский рынок апартаментов развивается стремительно. По данным Colliers International, за последние два года доля апартов в новых проектах в черте города увеличилась с 4% до 8%. Спрос растет так же быстро, как и предложение. С начала 2018 года в Петербурге было продано более 3 тыс. апартаментов, и это на 11% больше, чем за весь 2017 год.

Директор по продажам апарт-комплекса VALO Марина Сторожева объясняет успех апартаментов тем, что это прежде всего продукт инвестиционный: «Рынок сегодня не предлагает таких же удобных и выгодных для инвестора инструментов: высокая доходность (в среднем 9% годовых), различные программы доходности, профессиональная управляющая компания».

Сервисные апартаменты – лучшая альтернатива арендному жилью, считает она: «Сейчас на рынок выходят уже представители поколений Y и Z – именно они и будут жителями таких проектов. Для них важны локация, гостиничный сервис, безопасность и постоянный доступ в Интернет».

В Петербурге энергично развиваются деловой и событийный туризм. «Гостиничный фонд прирастает в основном отелями уровня «четыре звезды». Вместе с тем недостает недорогого качественного размещения – гостиниц двух и трех «звезд». Апарт-отели смогут восполнить этот дефицит», – уверена Марина Сторожева.

Гостиницы: высокий порог

Растущий сегмент апарт-отелей действительно может составить конкуренцию гостиницам, признает управляющий партнер Cronwell Hotels & Resorts, генеральный директор Cronwell Management Алексей Мусакин. «Безусловно, дешевле привлекать ресурсы на строительство объектов среди большого количества частных инвесторов, но с другой стороны – с сотней инвесторов сложнее договориться, чем с двумя или тремя», – отметил он.

Доходность в гостиничном сегменте в среднем – 7–8% годовых. Вместе с тем круг инвесторов, которых можно привлечь к проекту создания отеля, достаточно узок, сетует Алексей Мусакин: «Сейчас государство пытается поддерживать гостиничный бизнес. Для игроков этого сегмента существенно снижен порог для получения статуса стратегического инвестора, но этого недостаточно. Сейчас в проект нужно вложить не менее 1,5 млрд рублей. Мы пытались снизить этот порог до 500–600 млн, но пока это невозможно. Сейчас разрабатывается проект поддержки гостиниц, от 50 номеров, но в основном он касается налоговых льгот».

Туристическое законодательство меняется. Так, с 1 января 2019 года вступает в силу Закон «Об основах туристской деятельности в РФ» и, среди прочего, будет содержать определение понятий «средство размещения», «гостиница» и т. д., а также введет обязательную классификацию объектов индустрии.

Введение «звездности» – большой плюс для рынка, считает Алексей Мусакин: «Классификация серьезно усложнит жизнь частным отелям в жилищном фонде. Я думаю, высвободится примерно 30% потенциального спроса. Это тот потенциал, которым смогут воспользоваться и апарт-отели».

«Апарт-проекты сейчас властью воспринимаются как уход от градостроительных ограничений и отчислений за социальную инфраструктуру, – отметил генеральный директор ООО «Вало Сервис» Константин Сторожев. – При том, что их реализацию финансируют частные инвесторы. Они, по сути, вкладываются в развитие туристической сферы, но, к сожалению, не имеют поддержки на уровне города».

Street retail: устойчивость к внешним факторам

Средняя доходность от аренды помещений в street retail – 10% годовых. Руководитель отдела торговой недвижимости Knight Frank St Petersburg Анна Лапченко считает, что этот сегмент коммерческой недвижимости – один из самых устойчивых к внешним экономическим факторам, ведь ликвидное помещение всегда найдет своего арендатора.

Важны определенный метраж, выгодная локация, возможность перепланировки и ремонта, технические и коммуникационные возможности, безопасность.

«Интерес к торговой недвижимости всегда стабильно высокий, на ликвидные помещения спрос превышает предложение. У нас нескончаемый поток запросов на покупку объектов стоимостью от 30–50 млн рублей. Те помещения, которые есть на рынке, окупаются не менее чем за 10–13 лет, однако все равно пользуются достаточно стабильным спросом», – рассказала Анна Лапченко.

Офисы: не для всех

Офисы – стабильный и весьма доходный инструмент для частного инвестора (около 10% годовых), считает Алексей Фёдоров, руководитель отдела рынков капитала и инвестиций Maris в ассоциации с CBRE.

В Москве сегмент доходных бизнес-центров растет. Например, в кризис 2014 года московская компания Central Properties, столкнувшись с падением спроса, вывела на столичный рынок такой продукт. «Объекты были достроены и сданы в эксплуатацию, помещения сдавались в аренду по длинным договорам и хорошей арендной ставкой. А затем эти блоки были сформированы в инвестиционный продукт. Есть и другие примеры», – говорит эксперт. Так, в 2015 году NAI Becar открыла продажи действующего арендного бизнеса в БЦ «Станция» в Москве. Вход в проект составлял 2,5 млн рублей.

В Петербурге этот формат еще не получил широкого распространения. По мнению Алексея Фёдорова, неуспешность доходных офисных зданий в Северной столице связана со скандалами, которые сопровождали строительство некоторых проектов. Например, товарно-фондовой биржи «Санкт-Петербург», когда городские власти неожиданно обнаружили, что уже возведенное здание уродует вид на Стрелку Васильевского острова. «Все эти истории показательны – и крупные застройщики, которые могли бы этот сегмент освоить, не спешат рисковать», – резюмировал он.

Но, как считает эксперт, в будущем московские концепции могут быть успешно применены к Петербургу: «Северная столица, конечно, скромнее по объемам, но в реализации таких проектов важны прежде всего смелый девелопер и грамотный консультант».

Фотоотчет с мероприятия смотрите на новостном портале «АСН-инфо» https://m.asninfo.ru/events/photo-reports/229-iii-yezhegodnyy-investitsionnyy-forum-v-sankt-peterburge

Видеоотчет с мероприятия смотрите на новостном портале «АСН-инфо» https://m.asninfo.ru/events/video-reports

Национальное бюро кредитных историй (НБКИ) зафиксировало снижение индекса «кредитного здоровья» россиян в III квартале 2018 года. Индекс, который непрерывно рос с 2016 года, снизился всего на 1 пункт, и бить тревогу рано. Однако если ставки по кредитам (и, в первую очередь, по ипотеке) вырастут, просрочка по кредитам может резко взлететь вверх, предупреждают эксперты.

Значение индекса «кредитного здоровья» в III квартале 2018 года составило 93 пункта, снизившись на 1 пункт по сравнению со II кварталом 2018 года, сообщили НБКИ и компания FICO – лидер в предиктивной аналитике и разработке систем для принятия управленческих решений, которая рассчитывает индекс. (Индекс рассчитывается FICO на основе данных НБКИ. При вычислении учитывается доля «плохих» долгов среди их общего числа (bad rate). При этом в качестве «плохих» рассматриваются займы, просроченные более чем на 60 дней в течение последних шести месяцев.)

В 2015–2016 годах индекс «кредитного здоровья» стремительно падал, достигнув рекордной отметки в 89 пунктов, однако со второй половины 2016 года он только рос и поднялся на 5 баллов, до 94 пунктов. Это первое снижение за последние годы. На 1 октября 2018 года самыми здоровыми округами являются: Центральный ФО – 98 пунктов, Приволжский и Северо-Западный федеральные округа – по 96 пунктов.

Несмотря на то, что качество кредитов, выданных до 2015 года, стабилизировалось, а количество предоставленных за последние 3-4 года – существенно возросло, объем «плохих» долгов остается довольно существенным, отмечает директор по скорингам FICO Елена Конева. Поэтому кредиторы продолжают следить как за качеством новых кредитов, так и за риск-профилем заемщиков, у которых уже имеются действующие обязательства.

Просроченная задолженность по кредитам физлицам в РФ в течение всего 2018 года планомерно снижалась, обращает внимание аналитик ИК «Фридом Финанс» Анастасия Соснова. С начала года доля просрочки, по данным ЦБ, опустилась с 6,9% до 5,7% на 1 октября. В Петербурге ситуация с просроченной задолженностью была лучше, чем в целом по стране. В начале года доля просрочки в общем объеме выданных петербуржцам кредитов составила 5,4%, а за 9 месяцев 2018 года она снизилась до 4,2%. Несколько лет назад ситуация была значительно серьезнее, добавляет Анастасия Соснова: на 1 октября 2015 года просроченная задолженность составляла 8% от всех выданных физическим лицам кредитов в РФ, в Санкт-Петербурге – 6,8%.

В целом, в 2017–2018 годах ситуация с «плохими» долгами стабилизировалась. Почти два года «кредитное здоровье» населения не только не ухудшалось, но и постепенно отыгрывало свои позиции, отмечает генеральный директор НБКИ Александр Викулин. «Вместе с тем, основные риски для генерирования просрочки остаются прежними – снижение или отсутствие роста реальных доходов населения. По этой причине кредиторам необходимо продолжать внимательно следить за такими рыночными индикаторами, как уровень долговой нагрузки, а также ставить на «сигнал» (оперативный мониторинг финансового поведения заемщиков) портфели всех типов кредитов», – добавляет он.

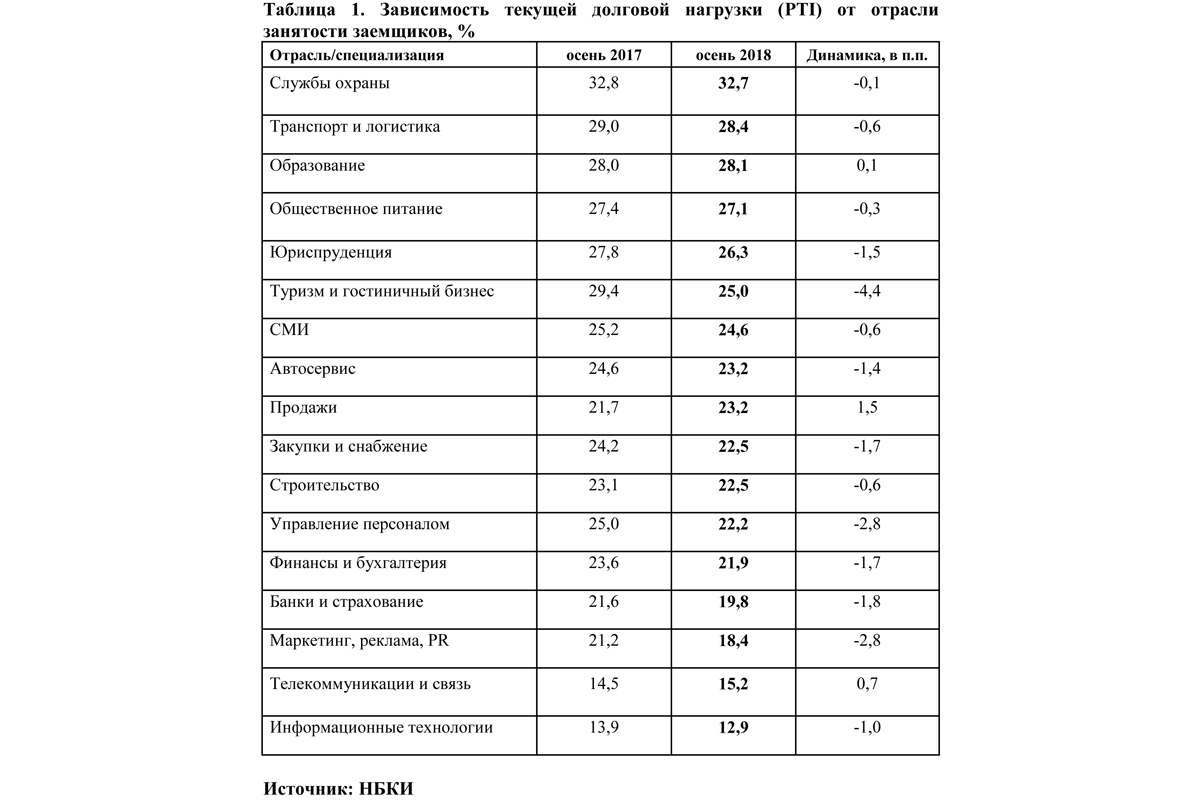

Примечательно, что в октябре НБКИ зафиксировало снижение общей долговой нагрузки работающих граждан в большинстве сфер занятости. Больше всего за год долговая нагрузка сократилась в туристическом и гостиничном бизнесе, управлении персоналом, а также в сфере маркетинга, рекламы и PR. В то же время она выросла у работников из сфер «Продажи», «Телекоммуникации и связь» и «Образование».

В последние годы на рынке розничного кредитования наблюдался бум: с середины 2017 года до середины 2018 года объем задолженности физлиц перед банками в России вырос на 19%, динамика сегмента достигла пика с 2014 года, фиксируют аналитики агентства «Эксперт РА». При этом реальные располагаемые денежные доходы населения стагнировали. Этот фактор вызывает опасение экспертов. Негативное влияние на платежеспособность населения дополнительно окажут повышение НДС и рост цен на топливо, а также снижение курса рубля. Это может привести к росту дефолтности в розничном сегменте в 2019–2020 годах, считает «Эксперт РА».

Впрочем, как говорят банкиры, действующие меры регулирования не позволят розничному рынку «перегреться». В частности, в 2017 году ЦБ существенно повысил требования резервирования по ипотечным кредитам (наиболее значительным по объему) с низким первоначальным взносом, с целью снижения высокорискового кредитования, отмечает управляющая филиалом «Абсолют Банка» в Санкт-Петербурге Мария Батталова. В результате сейчас на рынке практически нет предложений с первоначальным взносом по ипотеке менее 20% от стоимости объекта. Впрочем, ведущие ипотечные банки и до введения новых требований регулятора не выдавали кредиты с первоначальным взносом менее 15%, обращает внимание г-жа Батталова.

Еще один важный фактор, позволяющий минимизировать риски, – это оценка заемщика при рассмотрении заявления о кредите, добавляет банкир. Крупнейшие кредиторы ответственно подходят к тому, чтобы после внесения обязательного платежа у заемщика в распоряжении осталась сумма, достаточная для комфортного существования. Благодаря современным технологиям банки имеют возможность проверить предоставленные клиентом сведения об уровне доходов, наличие дополнительных обременений и прочее.

Сектор ипотечного кредитования считается самым низкорисковым в кредитовании физических лиц, отмечает Анастасия Соснова. Доля просроченной задолженности в сегменте ипотечного кредитования традиционно невелика и редко сильно увеличивается. На 1 октября по России она едва достигала 1%. В Санкт-Петербурге приблизительно такие же показатели: по последним данным ЦБ – 1,3% (в Ленобласти – 0,93%). Активные меры ЦБ по снижению выдачи наиболее рискованных кредитов – безусловно, положительный фактор, который заметно сдерживают рост, говорит генеральный директор ООО «Первое Ипотечное Агентство» Максим Ельцов. Банкам становится все менее выгодно выдавать необеспеченные потребительские кредиты и ипотечные кредиты с минимальным (до 20%) первоначальным взносом.

Второй очевидный, но не самый позитивный фактор снижения просрочки, начиная с 2014–2015 годов, – рост объемов выдачи ипотеки на фоне снижения ипотечных ставок, продолжает Максим Ельцов. Только за девять месяцев 2018 года выдачи ипотеки в Петербурге выросли на 64% до 136, 231 млрд. рублей (по РФ - на 61% до 2,07 трлн. рублей). Практика показывает, что в первые один-два года после получения кредита заемщики лучше соблюдают обязательства по платежам. Стабильный незначительный рост цен на недвижимость и спокойная ситуация на рынке мотивирует даже проблемных заемщиков соблюдать платежную дисциплину. «Рост выдачи ипотеки более чем на 60% при более медленном, инертном росте дефолтов по кредитам как раз и обеспечивает эту временную картину стабильности. К тому же с 2014–2015 годов, когда просрочка была намного выше, банки успели просудиться с проблемными заемщиками, реализовать залоговую недвижимость и погасить просроченные кредиты», – говорит Максим Ельцов.

Максим Ельцов полагает, что относительно благоприятная ситуация с уровнем просрочки будет сохраняться лишь до повышения ставок, а также до незначительного ухудшения макроэкономической ситуации. В зависимости от степени ухудшения уровень просроченной задолженности может подняться в 1,5 раза и более. Для этого достаточно, чтобы ставка по ипотеке вернулась на уровень выше 11%.