В 2021 году максимальный рост цен на элитную недвижимость составит 5-6% в России, Шанхае и Кейптауне

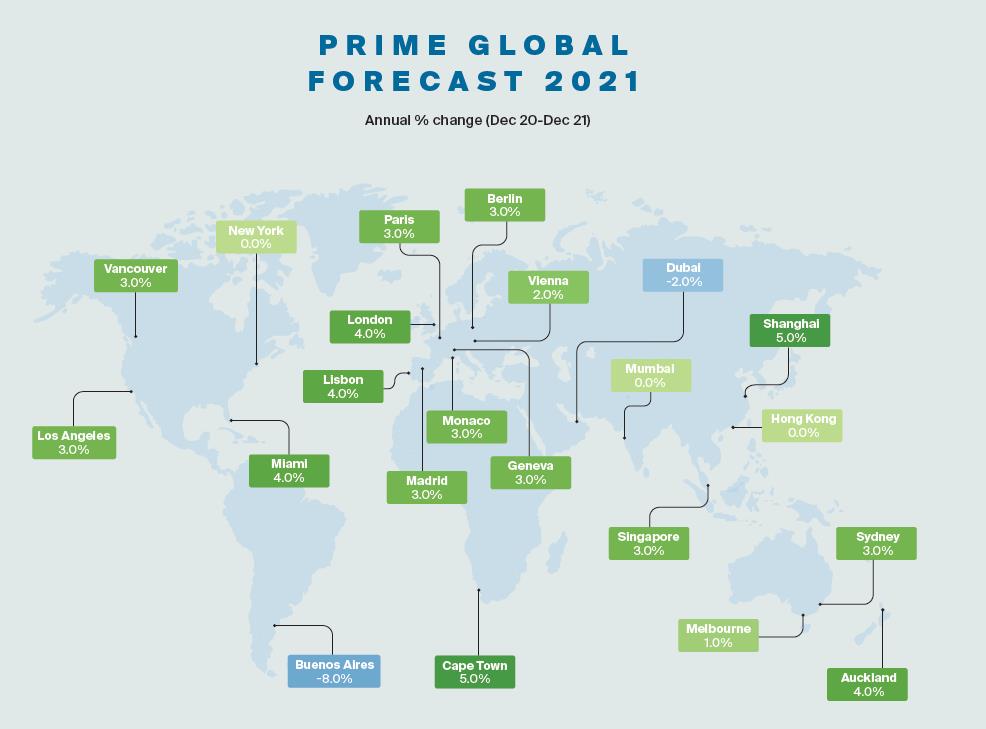

Аналитики международной консалтинговой компании Knight Frank подготовили прогноз цен на элитную жилую недвижимость на 2021 год. Согласно данным исследования Prime Global Forecast 2021[1], в следующем году в 20 из 22 проанализированных городов цены на жилье останутся на уровне 2020 года, или увеличатся на 2%. Лидерами рейтинга стали Шанхай и Кейптаун: в этих городах цены вырастут на 5%, а наибольшая отрицательная динамика возможна в Буэнос-Айресе (-8%) и Дубае (-2%). По прогнозам аналитиков Knight Frank, в России в конце следующего года динамика цен также будет положительной и составит 5-6%.

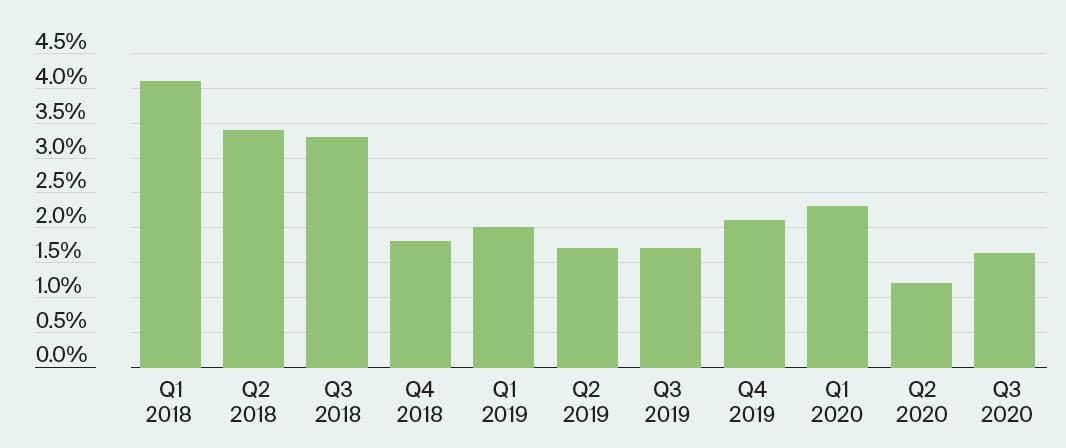

- Год назад темп роста цен на элитное жилье в мире составил 1,1%, став самым низким значением за последнее десятилетие. Среди наиболее весомых факторов, оказавших влияние на цены, эксперты называли затянувшиеся переговоры по Brexit, торговую войну между США и Китаем, гонконгские протесты. Однако уже к концу сентября 2020 года показатель вырос до 1,6%. Основой устойчивости цен на ключевых рынках жилья в период пандемии послужили многочисленные меры, которые правительства и центральные банки использовали для поддержки доходов населения и бизнеса.

Prime Global City Index

Источник: Knight Frank Research

- В III квартале 2020 года в 45% проанализированных городов объемы продаж вернулись на допандемийный уровень. Аналогичная доля приходится на мегаполисы, в которых восстанавливается приток иностранных покупателей: к ним относятся Нью-Йорк, Лондон, Сингапур, Сидней, Кейптаун, Ванкувер и Окленд. В 36% городов наблюдается отток сделок из центральных локаций в пригород. При этом 24% респондентов среди потенциальных покупателей элитной недвижимости планируют сменить место жительства в течение ближайшего года.

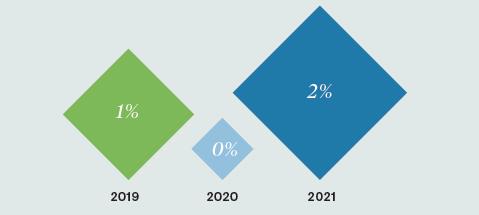

- В следующем году в исследуемых мегаполисах цены на жилье останутся на уровне 2020 года или увеличатся на 2%.

Средний рост цен в 22 городах, годовая динамика

Источник: Knight Frank Research

Prime Global Forecast 2021, годовая динамика

(декабрь 2020 года к декабрю 2021 года)

Источник: Knight Frank Research

- Аналитики ожидают, что в 2021 году рынки элитной недвижимости разделятся на три группы. В первую войдут города, в которых прогнозируется восстановление цен на недвижимость (Лондон, Сидней, Париж, Берлин и Мадрид). Динамика будет поддерживаться низкими процентными ставками, отложенным спросом, введением налоговых каникул и другими фундаментальными рыночными факторами. К данной группе также можно отнести и Нью-Йорк, где ожидается улучшение ситуации во многом благодаря активному поглощению имеющихся излишков предложения. Кроме того, эксперты предполагают, что вступление Джо Байдена на пост президента США приведет к отмене вычета налогов SALT, в результате чего налоги в штатах Нью-Йорк и Калифорния вырастут, а это, в свою очередь, может значительно повлиять на все сегменты рынка недвижимости.

- Во вторую группу вошли города, на элитную недвижимость которых пандемия повлияла незначительно. Рост цен либо был слабым и останется таким (Буэнос-Айрес), либо остановился на допандемийном уровне (Шанхай). В эту же группу вошли рынки, где рост цен начал ускоряться до глобального локдауна и, как ожидается, продолжится благодаря значительным инвестициям в городскую инфраструктуру (например, Лиссабон).

- В третьей группе оказались города, жители которых в 2020 году захотели улучшить свои жилищные условия: увеличить площадь домов, расширить придомовую территорию и так далее. Такая ситуация особенно явно прослеживается на рынках Окленда, Ванкувера, Женевы, Лос-Анджелеса и Майами. В 2021 году в этих мегаполисах рост цен на элитную недвижимость сохранится на уровне 3-4%.

Изменение объема спроса, предложения и количества сделок на рынке элитной жилой недвижимости в 2021 году

Источник: Knight Frank Research

- Марина Шалаева, директор департамента зарубежной недвижимости и частных инвестиций Knight Frank, считает, что основными драйверами роста цен на мировом рынке элитной жилой недвижимости в 2020-2021 гг. станут активный внутренний спрос и дефицит предложения в некоторых городах. «Кроме того, нельзя забывать про стабильный интерес ультрахайнетов, в особенности российских, к излюбленным европейским локациям (Великобритания, Франция, Испания, Швейцария, Германия, Кипр). Формирование дальнейших тенденций в сегменте будет зависеть от колебаний курса валют, изменений в налоговой политике и фискальных стимулов (ипотечные каникулы, низкие процентные ставки). Современная мировая ситуация продемонстрировала, что пандемия и реакция правительств на нее, а также экономические показатели на глобальных и локальных рынках остаются самыми важными факторами риска при покупке недвижимости. Инвесторы меняют свои предпочтения и вместо низкорисковых вложений в облигации и золото, выбирают то, что может принести больший доход, в эту категорию входит и недвижимость. Конечно, в 2021 году нас ждут новые вызовы. Некоторые рынки Европы находятся в локдауне, многие меры налогово-бюджетного стимулирования прекратят действовать в начале года. Важным вопросом будет налогообложение: правительства намерены пополнить казну государственных фондов. По всем признакам, налоговый ландшафт значительно изменится – в Испании и Канаде рассматривают изменения налогов на богатство, в США и Великобритании – налогов на прирост капитала», – рассуждает эксперт.

- Ольга Широкова, директор департамента консалтинга и аналитики Knight Frank: «На элитном рынке Москвы сохранится тенденции роста средневзвешенной цены предложения. По предварительным прогнозам, увеличение показателя к концу 2021 года возможно в пределах 5-6%, что связано с ростом себестоимости строительства, структурными изменениями предложения, а также ростом цен на стадию строительной готовности объектов. При этом положительная динамика показателя будет более выражена в классе де-люкс на фоне ожидаемого сокращения объема предложения. Пандемия коронавируса подстегнула также спрос на загородное жилье. В частности, количество запросов на покупку элитной загородной недвижимости Московского региона выросло более чем в 2 раза, а объем предложения сократился почти на 20%. Это привело к росту интереса к рынку со стороны девелоперов: в текущем году поступало в 5 раз больше запросов на загородный консалтинг как в Московском, так и в других регионах. В ближайшей перспективе можно ожидать рост девелоперской активности до 2-3 новых проектов в год, что позволит оживить загородный элитный рынок Московского региона, длительное время находящийся в стагнации».

- Николай Пашков, генеральный директор Knight Frank St Petersburg: «В Санкт-Петербурге на первичном рынке элитного жилья наблюдается резкое снижение свободного предложения – этот показатель достиг своего минимального значения с 2012 года. В текущем году уменьшению предложения в продаже способствовали повышенный спрос и ограниченный вывод на рынок новых объектов. В подобных условиях можно ожидать продолжение тенденции роста цен на элитную недвижимость в 2021 году и переориентации покупателей на вторичное жильё, введенное последние 5-10 лет».

- Аналитики Knight Frank выделили восемь трендов, которые будут влиять на динамику цен на элитную недвижимость в 2021 году:

- Инвестиции в экологичные активы. Инвестирование, основанное на принципах экологичности и этики, изменит глобальные рынки недвижимости. Также это связано с тем, что пандемия выводит разумные и устойчивые активы на новый уровень привлекательности.

- Города со смешанной городской планировкой. Благодаря ставшему привычным опыту дистанционной работы профессиональная деятельность и образ жизни отныне будут сильнее зависеть от микса онлайн- и офлайн-форматов, что приведет к увеличению жилого фонда в центральных частях городов, а также к расширению объемов розничной торговли и удобств (кафе, спортзалов и др.) в пригородах.

- «Вторые дома» станут ближе. В период карантина многие не могли попасть в свои «вторые дома» или, наоборот, провели в них гораздо больше времени, чем обычно, поэтому логика выбора такой недвижимости изменится. Многие покупатели начнут искать жилье рядом с основной резиденцией.

- Цифровые кочевники. Политики на Барбадосе, а также на Багамах и в Дубае признают, что рабочая сила по всему миру стала более мобильной. Чтобы стимулировать пострадавшую от пандемии экономику, в действие вводят краткосрочные визы. В будущем тенденция только усилится.

- Альтернативная недвижимость. От data-центров до домов престарелых, от объектов здравоохранения до сектора арендного жилья – инвесторы расширяют поле своей деятельности с учетом возможностей в краткосрочной и долгосрочной перспективе.

- Рост спроса на рынки курортной недвижимости. На фоне роста цен в городах с высокой долей элитной недвижимости со времени последнего финансового кризиса спрос на курорты от Аспена и до Канн постоянно растет. Ольга Широкова добавляет: «Ввиду ограниченной возможности заграничного отдыха российские курорты, и прежде всего Сочи, приняли в этом году значительный поток туристов, многие из которых отметили положительные сдвиги в постолимпийском развитии города с точки зрения как инфраструктуры, так и высокого сервиса, что побудило их рассмотреть города-курорты в качестве “второго дома”. Так, по итогам 2020 года количество сделок с элитной недвижимостью на первичном рынке Сочи увеличилось более чем в 5 раз в сравнении с предыдущим годом. Повышенный спрос сохранится и в следующем году».

- Сложности в получении кредитов. Ожидается, что в 2021 году все больше количество стран войдет в группу с отрицательным балансом. Финансирование останется на низком уровне, но кредиторы уже принимают больше мер предосторожности.

- Изменения в области налогообложения. Будут ли правительства стремиться повысить налоги на недвижимость в мире после пандемии, чтобы восполнить бюджет, или же налоги и ограничения для иностранных покупателей будут отменены для привлечения потока инвестиций? В течение следующих нескольких месяцев станет понятно, какой путь планируют избрать правительства.

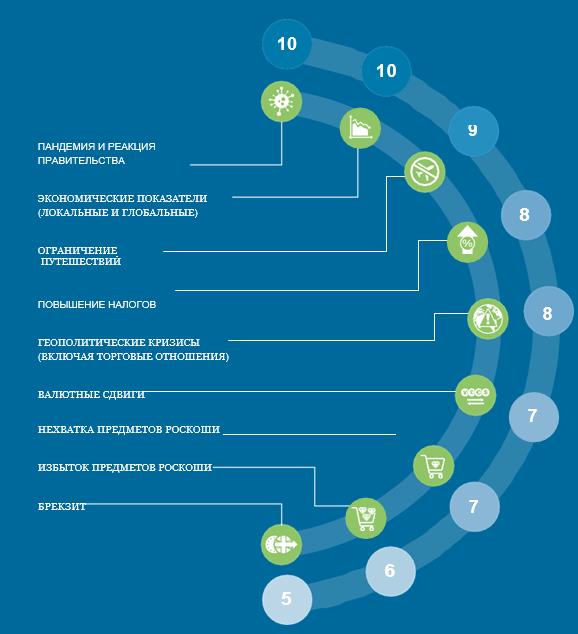

- Международная команда аналитиков Knight Frank также определила общие риски на рынках элитной недвижимости и оценила их по десятибалльной шкале, где 10 баллов – максимальное влияние.

Факторы влияния на рынки элитной недвижимости в 2021 году

Источник: Knight Frank Research

[1] Прогноз цен на элитную недвижимость в 22 городах мира, обновляется ежегодно.

Учитывается динамика следующих городов: Лос-Анджелес, Нью-Йорк, Майами, Ванкувер, Буэнос-Айрес, Лондон, Лиссабон, Париж, Мадрид, Монако, Берлин, Вена, Женева, Кейптаун, Дубай, Мумбаи, Шанхай, Гонконг, Сингапур, Сидней, Мельбурн и Окленд.

В III квартале 2014 года объем инвестиционных сделок на рынке недвижимости России достиг 1,4 млрд USD. Этот результат на 10% ниже уровня инвестиций за аналогичный период 2013 года, однако является самым высоким квартальным показателем с начала года. Кроме того, итог III квартала равен совокупному объему сделок за первое полугодие 2014 года в целом.

Такие данные приводят аналитики JLL.

В то же время объем инвестиционных транзакций на рынке недвижимости за первые девять месяцев 2014 года снизился на 43% в годовом сопоставлении и составил 2,8 млрд USD.

«Несомненно, растущая деловая активность относительно первого полугодия – положительный сигнал для рынка, – комментирует Том Манди, руководитель отдела исследований компании JLL. – Однако напряженные отношения между Россией и Западом, нестабильность на Украине, замедление экономического роста вместе с волатильностью обменного курса по-прежнему являются основными факторами риска для инвестора (особенно иностранного), и говорить о начале восстановления рынка пока что рано».

Внешняя политика влияет

На текущую внешнеполитическую обстановку и ситуацию на рынке отреагировали и ставки капитализации. В Москве они выросли на 50 б.п. для офисного и торгового сегментов рынка, составив 9,50 и 9,75% соответственно, и на 25 б.п. для складского сектора, достигнув 11,25%.

По результатам первых трех кварталов 2014 года интерес инвесторов был сосредоточен на офисах и многофункциональных комплексах: данные сегменты привлекли 24,2 и 28,9% от общего объема вложений соответственно. Доля инвестиций в жилую недвижимость выросла до 16,6% благодаря сделке по приобретению комплекса «Покровские холмы» катарским суверенным фондом QIA.

По данным компании CBRE, доля иностранных инвесторов составила 35% по итогам трех кварталов 2014 года.

Валентин Гаврилов, директор отдела исследований рынка CBRE в России, говорит: «Россия в очередной раз переживает волну сокращения объемов инвестиционных сделок с коммерческой недвижимостью. Инвесторы достаточно активно ищут возможности, но сделки, к сожалению, совершаются реже, чем хотелось бы. Мы ожидаем, что давление на рынок коммерческой недвижимости будет продолжаться как минимум до конца I квартала 2015 года, после чего возможно его восстановление. Инвесторы в ближайшие 6-9 месяцев смогут найти среднесрочно интересные инвестиционные возможности в качественных, но страдающих от временного падения спроса объектах».

Вразрез с общемировыми трендами

Следует отметить, что тенденции на российском рыке идут в разрез с общемировыми. Так, по данным JLL, объем прямых инвестиций в мировой рынок недвижимости за III квартал 2014 года достиг 165 млрд USD, увеличившись на 4% к показателю II квартала текущего года и на 13% к результату аналогичного периода прошлого года.

Совокупно за три квартала глобальный объем сделок с недвижимостью достиг 463 млрд USD, что на 23% выше суммарного показателя первых трех кварталов 2013 года (378 млрд USD).

«На рынке недвижимости в мире по-прежнему наблюдается рост вложений в премиальные и «второстепенные» объекты, что стимулирует конкуренцию и интерес со стороны клиентов, – комментирует Артур де Хааст, руководитель группы мировых финансовых рынков и инвестиций компании JLL. – С учетом значительного объема капитала, который инвесторы готовы вложить в недвижимость в ближайшее время, мы прогнозируем годовой объем сделок в секторе на 700 млрд USD. Последний раз такой результат был зарегистрирован в 2006 году».

Значительный рост активности был зафиксирован в США, Бразилии и Мексике, в результате объем сделок в Северной и Южной Америке в III квартале достиг 78 млрд USD (рост на 16% к результату II квартала 2014 года и на 23% к III кварталу 2013 года). В целом за девять месяцев объем транзакций в регионе составил 207 млрд USD, увеличившись на 35% по отношению к показателю аналогичного периода прошлого года.

Объем инвестиционных сделок в Европе, по данным JLL, в III квартале 2014 года достиг 56 млрд USD, что на 5% ниже результата II квартала 2014 года, но на 7% выше показателя аналогичного периода 2013 года. За три квартала текущего года объем вложений достиг 170 млрд USD, продемонстрировав рост по сравнению с прошлым годом на 26% в долларах США и на 22% в евро. Высокие показатели на рынках Франции, Германии и Великобритании подкрепляются увеличивающейся активностью инвесторов на «периферийных» рынках Центральной и Восточной Европы (рост на 35%), стран Бенилюкса (на 56%), стран Северной (на 20%) и Южной Европы (до 72%).

Ситуация на инвестиционных рынках стран Азиатско-Тихоокеанского региона была стабильной в прошедшем квартале, объем вложений в недвижимость составил 31 млрд USD. Хотя этот показатель на 3% уступает результату II квартала 2014 года, он вырос на 3% по сравнению с аналогичным периодом 2013 года, что сокращает разрыв между показателями прошлого и текущего годов. В результате в целом с начала 2014 года объем транзакций в регионе уступил лишь 4% показателю трех кварталов прошлого года и составил 86 млрд USD. В то же время в Австралии и Японии наблюдается рост объема сделок, активность инвесторов в Китае снизилась на 30% по сравнению с результатом девяти месяцев 2013 года. «Тем не менее наблюдаемый спад носит временный характер, так как глобальные инвесторы по-прежнему проявляют высокий интерес к китайской недвижимости», – считают в JLL.

Спрос на офисы в Европе растет

По данным исследования, проведенного международной консалтинговой компанией в области недвижимости CBRE, спрос на офисную недвижимость в Западной Европе достиг максимального уровня с начала финансового кризиса.

Корпоративные арендаторы возвращаются на рынок, предъявляя новые требования к офисной недвижимости, спрос на которую во II квартале 2014 года на 21% превзошел спрос за I квартал, в результате чего объем поглощения офисной недвижимости в Западной Европе во II квартале достиг своего максимума с начала экономического спада. Главную роль в таком росте сыграла высокая активность арендаторов в Милане и Лиссабоне, в то время как Лондон сохранил свое ведущее положение и продолжает пользоваться спросом среди корпоративных арендаторов; рост такого поглощения там составил 29% по сравнению с предыдущим кварталом.

За первые девять месяцев 2014 года в Санкт-Петербурге начали работу два новых торговых комплекса – ТРЦ «Монпансье» (арендуемая площадь 30,5 тыс. кв. м) и ТК «Адмирал» (11,2 тыс. кв. м). Суммарный объем введенных с начала года торговых площадей составляет 41,7 тыс. кв. м, что является наименьшим показателем за аналогичный период за последние шесть лет. Такие данные приводит в своем исследовании компания JLL.

Как говорят аналитики этой фирмы, на IV квартал намечено открытие ТРК «Европолис» и ТЦ «Торговый двор». В случае запуска обоих объектов объем ввода по итогам 2014 года составит около 119 тыс. кв. м, что на 40-60% меньше показателя последних трех лет.

Прогноз неутешителен

При этом прогноз объемов ввода качественных торговых площадей в 2015 году составляет чуть менее 50 тыс. кв. м. Такой низкий показатель является следствием переноса сроков ввода ряда объектов, запланированных изначально на будущий год. При этом перспективы реализации этих проектов даже в среднесрочном периоде пока не определены, ведь в активной стадии строительства из объектов, намеченных на 2016 год, находится лишь ТРЦ «Охта Молл».

Несмотря на открытие новых комплексов, в III квартале не произошло существенного изменения рейтинга районов города ни по одному из показателей. По-прежнему лидером по количеству торговых площадей на 1 тыс. жителей является Московский район, позиция которого еще более укрепится в 2015 году, когда будут введены два торговых центра суммарной арендуемой площадью 48,8 тыс. кв. м. Приморский район опережает другие районы Петербурга по общему объему качественных площадей в торговых центрах (его доля составляет чуть более 20%).

Владислав Фадеев, Руководитель отдела исследований компании JLL в Санкт-Петербурге, прокомментировал: «Сегодня арендаторы глубже и тщательнее изучают каждую отдельную площадку, и те недостатки, на которые раньше закрывали глаза, сейчас подвергаются детальному анализу. Новые проекты торговых центров оцениваются более детально, чем уже действующие и «проверенные» объекты. Сейчас принятие решений по аренде занимает гораздо более продолжительный период, чем раньше. Связано это и с динамикой товарооборота: по данным официальной статистики, обороты розничной торговли за январь-август 2014 года выросли всего на 0,2% по сравнению с предыдущим годом, тогда как обороты оптовой торговли снизились на 5%, общественного питания – на 8%».

Реакцией со стороны ритейлеров и девелоперов на снижение покупательской способности потребителей является ориентация на товары массового спроса, а также увеличение интереса к таким форматам недвижимости как дисконт-центры и аутлет-центры.

В III квартале 2014 года уровень вакантных площадей в торгово-развлекательных центрах города остался на уровне 5,5%. Следует отметить, что в наиболее качественных торговых комплексах объем свободных помещений по-прежнему остается близким к нулю, в некоторых есть лист ожидания.

Анастасия Балмочных, руководитель отдела торговых площадей компании JLL в Санкт-Петербурге, отметила: «С учетом сравнительно небольшого объема новых проектов, которые будут реализованы в течение 2014-2016 гг., мы уверены, что они будут пользоваться спросом со стороны ритейлеров, ведь последние по-прежнему заинтересованы в рынке Санкт-Петербурга. Торговым операторам сейчас важно не упустить момент, ведь ситуация на рынке рано или поздно стабилизируется, что приведет к выходу отложенного потребительского спроса, но к тому моменту площадок для развития в новых ТЦ может не остаться, либо коммерческие условия в них будут значительно выше текущих».

Неоднородная ситуация

Рынок Санкт-Петербурга остается одним из наиболее насыщенных с точки зрения обеспеченности торговыми площадями (всего торговая площадь современных объектов составляет 3,4 млн кв. м, из них на качественные торговые центры приходится 2,57 млн кв. м площадей), и конкуренция здесь по-прежнему высока.

«Ситуация на рынке торговой недвижимости Санкт-Петербурга сохраняется неоднородной. На рынке присутствуют как торговые центры с высоким уровнем вакансии, так и объекты, которые пока не испытывают проблем с заполняемостью. На текущий момент доля свободных площадей в торговых центрах в среднем по рынку не превышает 4%, хотя в отдельных проектах она достигает 15-25%. Стоит отметить, что такой высокий уровень вакансии в ряде проектов наблюдается уже продолжительное время», – говорит Анна Никандрова, региональный директор по торговой недвижимости Colliers International Россия.

Она отметила, что наблюдается удлинение сроков ведения переговоров, так как собственники и арендаторы стараются искать компромиссные решения по коммерческим условиям. В объектах, где арендная кампания находится в активной стадии, девелоперы идут на расчет арендной ставки по системе steprent, а также предоставляют скидки до 10-15% для основных арендаторов. Есть примеры, когда собственники готовы предоставлять ключевым арендаторам скидки на 6-9 месяцев с дальнейшими переговорами либо убирать индексацию ставки на год или два, при этом оставляя базовые ставки на прежнем уровне.

«Приходится усиленно конкурировать за потребителей сегменту развлечений, прежде всего, кинотеатрам – сокращение спроса замедляет развитие этих операторов. Развлекательный сектор также не проявляет ожидавшейся активности. Новые уникальные проекты, которые мы видим на локальном рынке, зачастую реализуются с участием самого девелопера торгового центра и находятся под его управлением. В ряде случаев анонсировавшие выход на Петербургский рынок операторы развлечений так и не вошли в проекты. Продолжают развиваться операторы магазинов детских товаров – в качестве яркого примера можно привести открытие Hamleys в ТК «Невский центр» и «Детский мир» в ТРК «Галерея», – говорит госпожа Никандрова.

Мнение:

Светлана Чернышёва, руководитель отдела проектного брокериджа ASTERA в альянсе с BNP Paribas Real Estate:

– Напряженная внешнеполитическая ситуация и применение к Российской Федерации экономических санкций оказали значительное влияние на темпы развития рынка торговых помещений. Сложившаяся ситуация приводит к тому, что арендаторы торговых комплексов все чаще инициируют изменение условий аренды, выходя к собственнику с уже сформированным предложением. Чаще всего арендаторы настаивают на переводе арендной ставки в рубли либо договариваются о фиксации валютного курса или отмене индексации арендной ставки на период от полугода до двух лет. В случае потокообразующих арендаторов собственники готовы также предоставлять скидку с арендной платы в размере от 10 до 30%. Также в последние месяцы собственники помещений в торговых центрах готовы по просьбе арендаторов уменьшить размер залогового депозита до одномесячной арендной ставки вместо обычных двух-трехмесячных.