Без локдауна: как рынок коммерческой недвижимости отреагировал на «вторую волну»

«Вторая волна» коронавируса способствовала вводу ряда новых эпидемиологических ограничений, но в отличие от весны 2020 года локдаун не понадобился. Одновременно, по словам пресс-секретаря Дмитрия Пескова, речи о дополнительной помощи малому и среднему бизнесу России на фоне коронавируса пока не идет. Эксперты Циан.Коммерческая выяснили, как стратегия отказа от полных ограничений позволила сохранить активность на рынке коммерческой недвижимости (торговля, офисы, склады, готовый бизнес) в крупнейших городах РФ, и насколько текущий спрос выше весеннего (во время более строгих ограничительных мер).

Для оценки потенциального спроса проанализировано число просмотров объявлений на сайте cian.ru на рынке коммерческой недвижимости по разным сегментам в городах-миллионниках за равные промежутки времени:

- «Докризисный» период (начало февраля 2020 года).

- Весенний локдаун (конец марта-апрель 2020 года)

- Осенние ограничения (конец октября- ноябрь).

- Компании не готовы снижать класс офисов, однако рассматривают другие площади для оптимизации расходов во время «удаленки». Текущий спрос на офисы на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года активность ниже на четверть. Хуже всего восстанавливается спрос в Московской и Петербургской агломерациях.

Офисы классов А/B более устойчивы в пандемию, чем офисы классов C/D.

- Бизнесу нужны склады: в крупнейших городах стали чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Спрос на склады превысил допандемийный.

- Торговые центры не могут вернуть арендаторов – спрос ниже докризисного на 40%. Стрит-ритейл потерял 31% спроса. Хуже всего восстанавливается активность в Москве и Санкт-Петербурге.

- Спрос на готовый бизнес вернулся к докризисному. Однако число желающих продать свой бизнес выше на 26%, чем весной. Наибольшее число объявлений – о реализации гостиниц, магазинов, ресторанов.

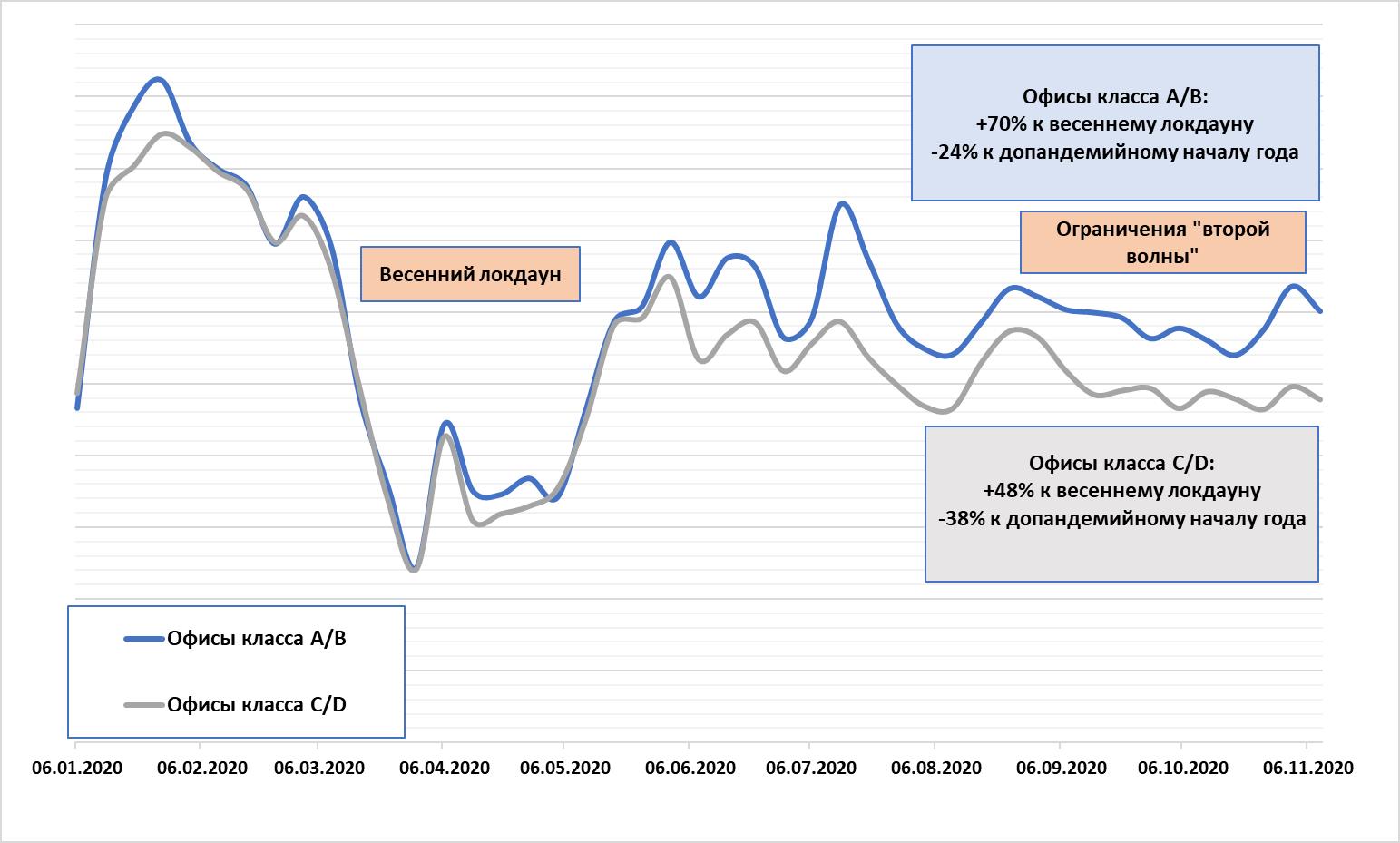

- Спрос на офисы класса А/B восстанавливается быстрее, чем на помещения класса C/D

Отсутствие локдауна по весеннему сценарию, несмотря на частичную «удаленку» в обязательном порядке, позволило поддержать спрос на рынке аренды офисной недвижимости. Текущая активность в крупнейших городах (население от 1 миллиона человек) оказалась на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года текущая активность ниже на 26%. В сравнении с июлем, когда заболеваемость шла на спад, спрос на офисы меньше всего – на 10%. Таким образом, сегмент аренды офисной недвижимости показывает минимальное падение во «вторую волну».

Более устойчивыми в пандемию оказались офисные площади классов А/B, которые выросли по спросу относительно весенних ограничений на 70%. В сравнении с началом года текущая активность ниже на 24%. Офисы классов C/D менее интересны арендаторам. В сравнении с весенними ограничениями спрос выше на 48%, относительно начала года активность ниже на 38%.

Высокая активность на рынке во многом связана с изменением стратегий компаний: после полугода «удаленки» многие задумались о пересмотре занимаемой офисной площади, рассматривая альтернативные варианты. Именно поиск новых форматов (в том числе «гибких» офисов) обеспечивает спрос на рынке. Оптимизация – главная причина поиска подходящего объекта. Но компании не готовы понижать класс (а вместе с тем – престижность) офиса.

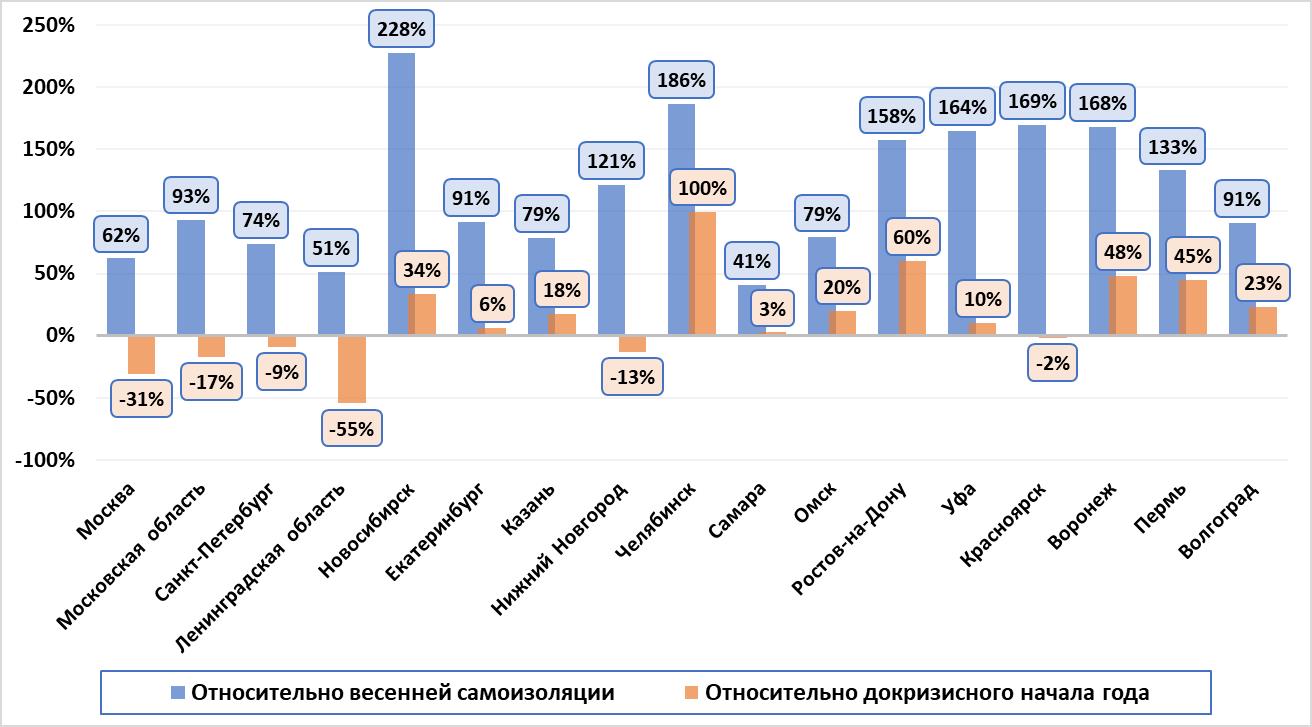

Изменение потенциального спроса на аренду офисов в городах-миллионниках + Московская и Ленинградская обл.

Источник: Циан.Коммерческая

Рынок офисной недвижимости в Московской и Петербургской агломерациях восстанавливается хуже, чем в других крупнейших городах. В сравнении с докризисным началом года (февралем) потенциальный спрос на аренду офисов ниже на 31% в Москве, и 17% в Московской области. В Санкт-Петербурге падение чуть ниже – на 9%, зато в Ленинградской области офисами стали интересоваться реже на 55% - это самое большое падение среди остальных локаций.

Единственным городом-миллионником, где текущий спрос на аренду офисов в два раза выше, чем в начале года – это Челябинск. Примерно в полтора раза активнее и арендаторы в Ростове-на-Дону (+60%), Воронеже и Перми (48% и 45%). В остальных городах прирост не столь заметный.

В сравнении с весенним локдауном абсолютно по всем городам текущая активность выше. Только частичные ограничения позволили рынку не просто «выжить», но даже нарастить активность относительно докризисного февраля за счет отсутствия сегодня столь же жестких ограничительных мер, как весной.

Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: Циан.Коммерческая

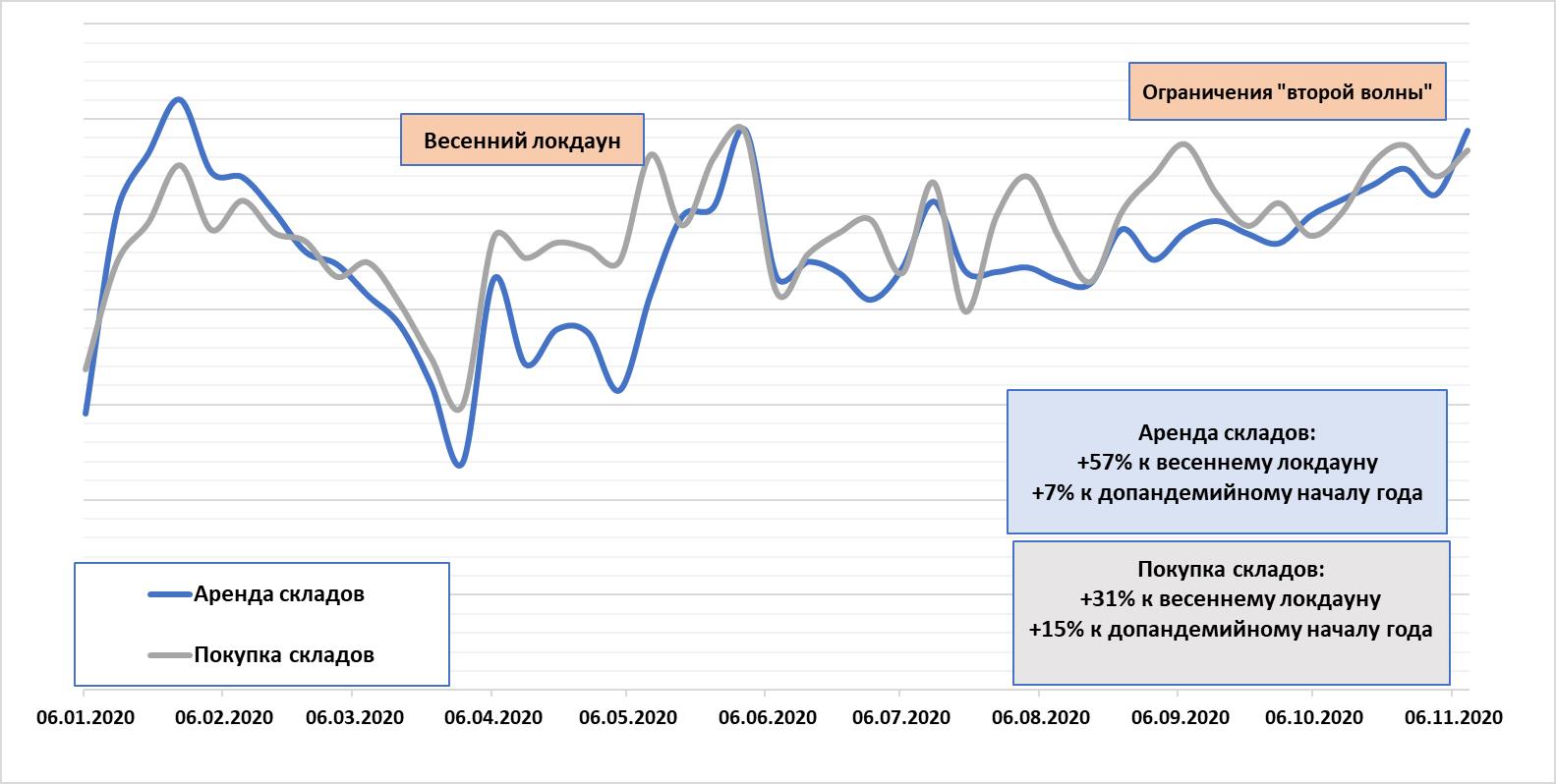

- Бизнесу нужны склады - спрос на них превысил допандемийный

На фоне ограничительных мер самым устойчивым на рынке коммерческой недвижимости оказался складской сегмент. Интерес к аренде и покупке складов для бизнеса не просто восстановился относительно весенних ограничений, но и нарастил спрос в сравнении с докризисным началом года. Причем в крупнейших городах бизнес стал чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Пандемия ускорила темпы роста дистанционных продаж – предприятия увеличивают именно складские мощности для онлайн-продаж, а не расширяют торговые точки.

В сравнении с весенним локдауном, когда весь бизнес был поставлен на паузу, активность потенциальных арендаторов складов выше на 57%, потенциальных покупателей – на 31%.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

Источник: Циан.Коммерческая

Чаще других арендой складов стали интересоваться в Казани (+122% в сравнении с началом года), Новосибирске (+67%), Уфе (+63%), Перми и Нижнем Новгороде (+62%). Обратная ситуация в Москве, где арендой складов стали интересоваться на 14% меньше, зато в Московской области спрос вырос на 15%. Меньшую активность проявляют и в Ростове-на-Дону (-14%), а также – Волгограде (-5%).

Покупка складов, как более серьезное вложение, интересует бизнес в Уфе (+119% в сравнении с докризисным началом года) и Нижнем Новгороде (+62%).

Не проявляют повышенный интерес к покупке или аренде складских помещений в Волгограде, Воронеже, Ростове-на-Дону и Самаре.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

|

Город |

Аренда складов |

Покупка складов |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-14% |

55% |

4% |

11% |

|

Московская область |

15% |

62% |

24% |

56% |

|

Санкт-Петербург |

14% |

70% |

15% |

56% |

|

Ленинградская область |

42% |

76% |

20% |

2% |

|

Новосибирск |

67% |

42% |

32% |

-3% |

|

Екатеринбург |

30% |

36% |

35% |

27% |

|

Казань |

122% |

109% |

10% |

0% |

|

Нижний Новгород |

62% |

40% |

94% |

-6% |

|

Челябинск |

40% |

104% |

-4% |

54% |

|

Самара |

3% |

17% |

-8% |

22% |

|

Омск |

35% |

15% |

5% |

1% |

|

Ростов-на-Дону |

-14% |

1% |

1% |

-1% |

|

Уфа |

63% |

48% |

119% |

24% |

|

Красноярск |

33% |

18% |

-33% |

10% |

|

Воронеж |

10% |

-12% |

-18% |

-25% |

|

Пермь |

62% |

95% |

4% |

10% |

|

Волгоград |

-5% |

-13% |

-25% |

-6% |

Источник: Циан.Коммерческая

- Торговые центры не могут вернуть арендаторов

Торговые центры сегодня открыты для посещения. Действуют дополнительные ограничения для фуд-кортов, к примеру, в Санкт-Петербурге они закрыты. Тем не менее, любой желающий может устроить шопинг, однако даже при таких условиях потенциальные арендаторы не торопятся возвращаться в торговые центры.

Число просмотров объявлений аренды помещений в торговых центрах сегодня на 40% ниже, чем в начале года. Впрочем, относительно периода самоизоляции, текущие показатели выше на 130%. Но это не помогло полностью компенсировать массовый отток спроса из-за падения посещаемости торговый центров. Сложнее всего обстановка в Красноярске, Москве и Уфе, где спрос в сравнении с началом года просел в полтора раза. Самая позитивная ситуация – в Казани, Новосибирске, Перми и Челябинске – только в этих четырех городах потенциальные арендаторы рассматривают помещения торговых центров в аренду чаще, чем в феврале.

Чуть активнее восстанавливается спрос на стрит-ритейл - небольшие магазины и помещения, расположенные на первых этажах зданий. Текущий спрос (число просмотров объявлений) выше докризисного в большинстве крупнейших городах, лучшие показатели – в Челябинске, Ростове-на-Дону, Казани, Омске (рост просмотров более чем в полтора раза). В целом по всем городам-миллионникам спрос на площади стрит-ритейла в аренду ниже докризисного на 31%. В сравнении с весенними ограничениями активность потенциальных арендаторов выше на 120%.

Москва и Санкт-Петербург снова в числе аутсайдеров: потенциальный спрос на аренду помещений стрит-ритейла ниже докризисного на 41% и 12% соответственно. Однако это все равно не столь большое падение в сравнении со спросом на аренду площадей в ТЦ (-49% в Москве и – 31% в Санкт-Петербурге).

Изменение потенциального спроса на аренду торговых помещений в городах-миллионниках

|

Город |

Аренда в ТЦ |

Аренда Стрит-ритейл |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-49% |

149% |

-41% |

122% |

|

Московская область |

-35% |

129% |

-15% |

142% |

|

Санкт-Петербург |

-31% |

252% |

-12% |

105% |

|

Ленинградская область |

-5% |

140% |

34% |

167% |

|

Новосибирск |

44% |

138% |

-27% |

15% |

|

Екатеринбург |

-3% |

95% |

21% |

128% |

|

Казань |

48% |

224% |

64% |

242% |

|

Нижний Новгород |

-39% |

111% |

-5% |

149% |

|

Челябинск |

39% |

65% |

89% |

262% |

|

Самара |

-28% |

39% |

44% |

180% |

|

Омск |

-17% |

66% |

56% |

228% |

|

Ростов-на-Дону |

-9% |

180% |

79% |

253% |

|

Уфа |

-45% |

60% |

25% |

82% |

|

Красноярск |

-58% |

11% |

-43% |

-7% |

|

Воронеж |

1% |

69% |

12% |

54% |

|

Пермь |

35% |

153% |

20% |

153% |

|

Волгоград |

-30% |

12% |

-10% |

43% |

|

Все города |

-40% |

+130% |

-31% |

+121% |

Источник: Циан.Коммерческая

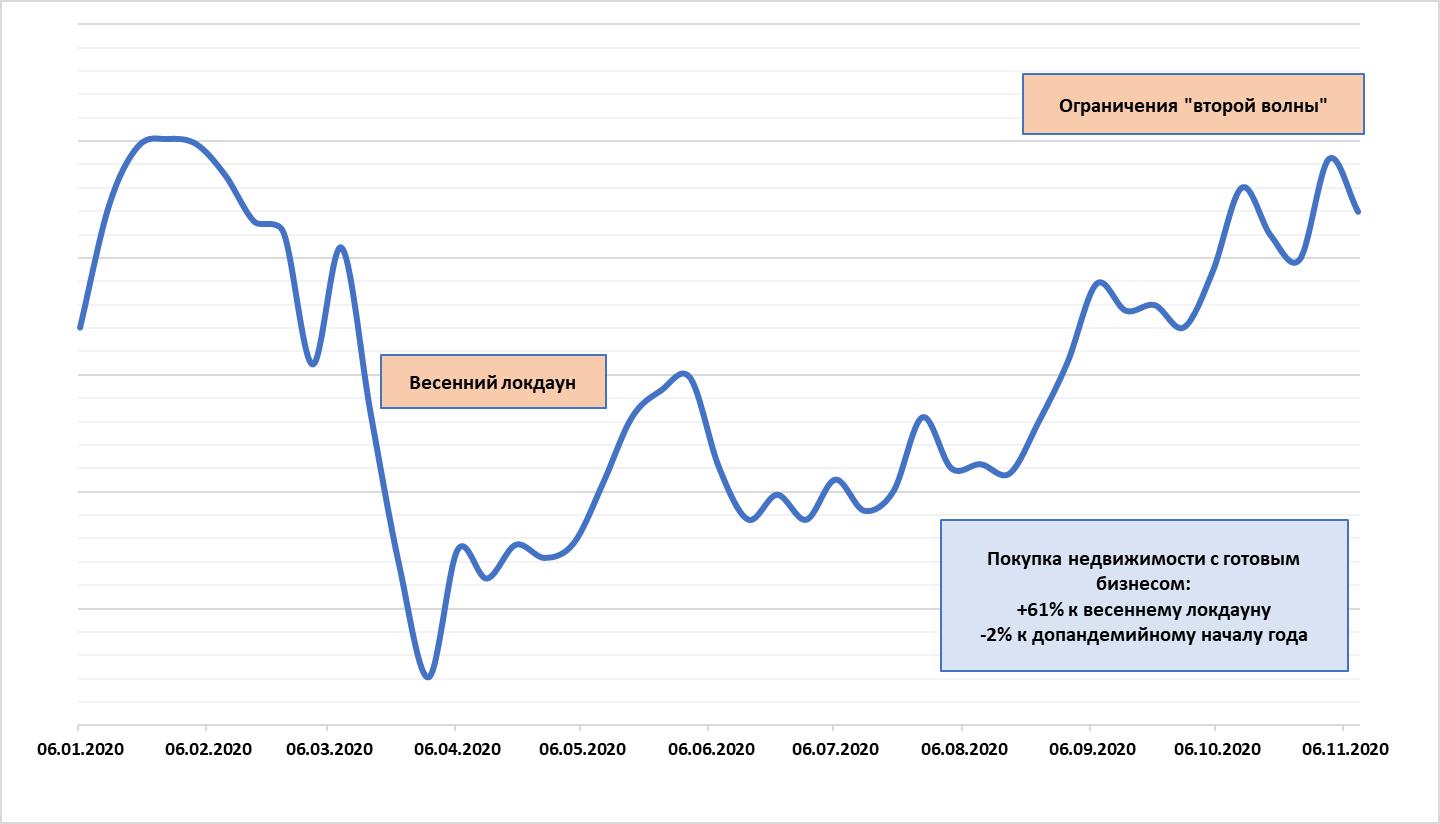

- Кризис – не повод отказываться от покупки бизнеса

Эксперты Циан.Коммерческая отмечают восстановление спроса на покупку помещений с действующим бизнесом. В сравнении с допандемийным началом года потенциальный спрос ниже всего на 2%. Относительно весеннего локдауна готовность приобрести бизнес – выше на 61%.

Хуже спрос на готовый бизнес восстанавливается в Волгограде, Нижнем Новгороде, Воронеже и Московской области. В Москве интерес ниже докризисного на 3%.

Динамика просмотров объявлений о покупке готового бизнеса

Источник: Циан.Коммерческая

За счет роста числа желающих продать свой бизнес, предложение превышает спрос значительнее, чем в начале года, несмотря на сопоставимый спрос. Объявлений о продаже бизнеса стало меньше в Московском регионе (-6% в сравнении с периодом ограничений). Причем сокращение объема наблюдается преимущественно с сентября (-12% за два месяца).

В Петербургской агломерации в сравнении с весенними значениями число объявлений о продаже готового бизнеса выше на 12%. В остальных городах-миллионниках – на 5%. В городах с численностью населения до миллиона – рост на 6%. Таким образом, несмотря на все меры поддержки бизнеса, собственники по-прежнему отказываются от своих предприятий, выставляя их на продажу. В целом по РФ количество желающих продать свой бизнес на 26% выше, чем весной – как правило, речь идет о тех, кто не смог «пережить» локдаун.

Динамика количества объявлений о продаже готового бизнеса

|

|

Относительно весеннего локдауна |

|

Москва+МО |

-6% |

|

Санкт-Петербург+ЛО |

12% |

|

Другие города (население 1 млн+) |

5% |

|

Города (население до 1 млн) |

6% |

Источник: Циан.Коммерческая

Самая непростая ситуация сохраняется в Ростове-на-Дону, где предложение о продаже готового бизнеса в сравнении с весной выше на 128%, а спрос на покупку - ниже на 4%. Похожая ситуация и в Воронеже (+88% по объему предложения и -8% по спросу). Самая позитивная ситуация в Ленинградской области (-48% по объему предложения и +33% по спросу), а также в Омске (-10% и +31% соответственно).

Спрос по покупку готового бизнеса и объем предложения таких объектов

|

Город |

Интерес к покупке готового бизнеса |

Динамика объявлений о продаже готового бизнеса |

|

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно весенней самоизоляции |

|

|

Москва |

-3% |

70% |

-6% |

|

Московская область |

-12% |

43% |

-21% |

|

Санкт-Петербург |

0% |

72% |

49% |

|

Ленинградская область |

33% |

2% |

-48% |

|

Новосибирск |

13% |

98% |

41% |

|

Екатеринбург |

16% |

58% |

19% |

|

Казань |

9% |

-28% |

31% |

|

Нижний Новгород |

-10% |

51% |

16% |

|

Челябинск |

34% |

129% |

31% |

|

Самара |

4% |

51% |

34% |

|

Омск |

31% |

74% |

-10% |

|

Ростов-на-Дону |

-4% |

32% |

128% |

|

Уфа |

113% |

161% |

28% |

|

Красноярск |

-4% |

59% |

-18% |

|

Воронеж |

-8% |

58% |

88% |

|

Пермь |

15% |

84% |

26% |

|

Волгоград |

-14% |

83% |

-3% |

|

Все города (1 млн+) |

-2% |

61% |

5% |

Источник: Циан.Коммерческая

Почти пятая часть объявлений о продаже связана с гостиничным бизнесом (21% от всего числа). В сравнении с весенним периодом таких объявлений стало больше на 63%. Доля магазинов – 14% (+28% по числу объявлений к весне), кафе и рестораны занимают 13% от всего объема предложения (+15% по числу). В список также вошли офисы, салоны красоты, предприятия сферы развлечений, медицинские учреждения.

Какой бизнес продают чаще других

|

Сфера бизнеса |

Доля от всех объявлений о продаже готового бизнеса |

На сколько больше объявлений в сравнении с мартом |

|

отели и гостиницы |

21% |

63% |

|

магазины |

14% |

28% |

|

кафе и рестораны |

13% |

15% |

|

офисы |

12% |

31% |

|

салон красоты |

9% |

14% |

|

развлечения |

4% |

33% |

|

медицина |

2% |

14% |

|

пекарня |

2% |

18% |

|

автомобильные мойки и автосервисы |

2% |

57% |

Источник: Циан.Коммерческая

«Медленное восстановление активности на рынке коммерческой недвижимости в Москве и Санкт-Петербурге в сравнении с другими крупнейшими городами РФ объясняется изначально большим падением спроса во время весеннего локдауна, - отмечает Александр Павленко, директор по аналитике Циан.Коммерческая. – В текущих реалиях спрос обеспечен преимущественно стремлением переложить средства в более надежный актив. В перспективе стоит рассчитывать на рост спроса на помещения свободного назначения – это самый гибкий формат, а именно способность к «трансформации» позволяет пережить турбулентность на рынке. Сложнее всего вернуть позиции – офисам, которые вряд ли будут столь же востребованы, как раньше, даже после пандемии. Многие компании уже оптимизировали занимаемые площади или частично переехали в коворкинги».

В Петербурге выставлены на торги имущественные активы компании «БалтАвтоТрейд». По мнению экспертов, объекты недвижимости банкротящегося автодилера интересны в первую очередь другим игрокам рынка.

Российский аукционный дом (РАД) выставил на торги два дилерских центра и станцию техобслуживания банкротящейся компании «БалтАвтоТрейд». Аукцион назначен на 29 июля текущего года. Все три объекта расположены в Выборгском районе города.

Основной актив, выставленный на продажу, – автосалон по адресу: Придорожная аллея, 14, рядом со станцией метро «Проспект Просвещения». Площадь здания составляет 5,5 тыс. кв. м, участка – 4,8 тыс. кв. м. Объект недвижимости будет продаваться при стартовой цене 368,5 млн рублей. Второй актив – двухэтажное здание площадью 861 кв. м и с участком 1,8 тыс. кв. м рядом со станцией метро «Площадь Мужества» – будет реализован по цене от 48 млн рублей. Третий объект – бывшая станция СТО площадью 1,1 тыс. кв. м – расположен вблизи станции метро «Парнас», стартовая стоимость составляет 56,2 млн рублей.

По словам руководителя департамента РАД по работе с непрофильными и проблемными активами банков Ольги Желудковой, эти объекты должны быть интересны в первую очередь другим игрокам автодилерского рынка. При этом, учитывая сложившуюся практику, когда бывшие дилерские центры успешно переформатируются под супермаркеты, могут найтись покупатели и среди ритейла.

Напомним, кризис 2014 года серьезно подкосил рынок продаж авто. Из-за снижения спроса и высокой собственной закредитованности начали «лопаться» многие крупные петербургские дилерские центры. Так, с рынка ушли автохолдинг РРТ, «Лаура», «ИСТ-Маркет». Сократили свое присутствие «Атлант-М», «Р-Моторс». Сам «БалтАвтоТрейд» по иску Сбербанка был признан банкротом в 2016 году. В настоящее время в организации открыто конкурсное производство. Глава компании Пётр Тиньгаев заключен под стражу по обвинению в мошенничестве в сфере кредитования.

Ранее эксперты рынка недвижимости отмечали, что строения, возведенные для продажи машин, слишком специ-фичны – их редко можно приспособить под какую-то иную функцию. Однако опыт последних двух лет показал, что рынок стал более гибок и ритейлеры достаточно охотно идут в бывшие автосалоны. Тем не менее, считают специалисты, данные объекты недвижимости востребованы больше всего у других автодилеров.

По словам директора по консалтингу NAI Becar Ирины Реут, стоимость выставленного на продажу автосалона у станции метро «Проспект Просвещения» является рыночной или чуть ниже рыночной в пределах 3-5%. При этом место «насиженное», поэтому салон может быть интересен другим компаниям, что подтверждается существующими примерами. Так, во II квартале 2015 года компания «Олимп», официальный представитель Porshe и Mercedes-Benz, продала автосалон компании Major, крупному дилеру 36-ти автомарок. В I квартале 2016-го был продан автоцентр Subaru на Выборгском шоссе. Покупатель – компания «Де Вилль», официальный дилер Cadillac. «Перепрофилирование объекта зависит от целей покупателя. Приспособить автосалон под другой торговый объект можно, но, если профиль торговли останется схожим, вложения будут минимальными. Минимальные вложения, в свою очередь, сделают возможной быструю окупаемость такого бизнеса», – считает Ирина Реут.

Кстати

Фонд имущества Санкт-Петербурга сдал в аренду первое помещение в одном из городских исторических зданий, определенных Смольным в марте текущего года под хостелы. На объект недвижимости общей площадью 209,2 кв. м была подана одна заявка от физического лица, который имеет право заключения договора аренды по начальной ставке – 227 рублей за кв. м в месяц.

Оборудованных комфортных пляжей в Петербурге – единицы. Эксперты расходятся во мнениях о том, можно ли успеть заработать на вложениях в подобную инфраструктуру за короткое северное лето. Специалисты полагают, что здесь определенно нужна помощь государства.

Дефицит пляжной инфраструктуры на Северо-Западе, несмотря на большое количество водных объектов, однозначно есть. В отсутствии интереса к подобным проектам у частных инвесторов можно винить, в первую очередь, петербургскую погоду и переменчивый климат. Однако, как считает руководитель центра аналитики ГК «Доверие» Дмитрий Крутов, бизнес настораживает и неудобная законодательная база. В частности, она не позволяет создавать так называемые «частные пляжи», ограничивая доступ к береговой линии и вводя плату за вход. Обычно инвестор может рассчитывать на аренду данной территории сроком до 5 лет, которых будет недостаточно для того, чтобы окупить потраченные средства.

Пляж без прав

Елена Кривенкова, председатель комитета по гостеприимству «Деловой России», согласна с господином Крутовым в том, что главная проблема развития пляжной инфраструктуры – отсутствие четкого правового регулирования этой формы сотрудничества. «Дело в том, что, вкладывая серьезные деньги, инвестор не получает объект в собственность. А проектов со стопроцентной частной инвестицией я вспомнить не могу», – подтверждает она.

«Тем не менее, в пригородах Петербурга существуют единичные проекты по благоустройству озерных пляжей. Инвесторы нашли довольно остроумный способ обхода запрета на ограничение доступа к пляжу: плата формально производится за уборку территории, а посетителю вместе с чеком дают оплаченный им индивидуальный мусорный пакет», – говорит господин Крутов.

Анастасия Александрова, ведущий аналитик E3 Group, рассказывает о другом примере: на берегу Финского залива, в Комарово, существует частный пляж High Drive, вход на который является бесплатным, однако все предоставляемые здесь услуги являются платными – шезлонги, прокат спортивного инвентаря, скутеры, квадроциклы, катамараны, детский городок, бассейн, танцпол и многое другое. «Кроме этого, здесь располагается банкетный зал, что и является основной инвестицией, приносящей доход. Фактически частные пляжи пользуются единичным спросом для проведения каких-либо мероприятий – корпоративов, пляжных вечеринок и т. п. Кроме этого, спрос на них имеет сезонный характер, а также ограничивается существующими здесь не располагающими к пляжному отдыху погодными условиями. Если мы говорим об индивидуальном частном пляже как об инвестиции, то скорее доходность здесь будет отрицательной», – пессимистична госпожа Александрова.

Климат нерентабельный

Иван Починщиков, управляющий партнер компании IPG.Estate, смотрит на перспективы инвестирования в пляжную инфраструктуру не менее пессимистично: «Климат Петербурга не способствует развитию пляжной инфраструктуры. Принимая во внимание сезонность, окупаемость таких проектов может быть очень длительной, поэтому инвестировать в такие проекты малорентабельно. Загрузка не обеспечит необходимой отдачи». Он напоминает, что несколько лет назад «Питерлэнд» хотел создать собственный пляж на территории Парка 300-летия, что было бы логично, поскольку пляжная инфраструктура должна быть привязана к какому-то мощному проекту – в случае с «Питерлэндом» им мог стать аквапарк. Но это начало не имело продолжения, говорит господин Починщиков.

Тем не менее, Игорь Кокорев, руководитель отдела стратегического консалтинга Knight Frank St Petersburg, уверен, что пляжи и прибрежные объекты с развитой рекреационной инфраструктурой – перспективное направление.

В Петербурге и Ленинградской области может быть реализован крупный проект, связанный с созданием комплексной пляжной инфраструктуры. Так, Правительства Петербурга и Ленобласти ждут одобрения федеральным Правительством программы берегоукрепления. Без нее скорость отступления береговой линии Финского залива – до 2 м ежегодно. По задумке, проект берегоукрепления, который требует крупных финансовых вложений, может быть реализован в формате ГЧП. Тогда на территориях вдоль Финского залива может появиться единый променад, включающий разнообразную рекреационную инфраструктуру, в том числе зоны отдыха, заведения общепита, благоустроенные пляжи и так далее.

Кстати

После прохладных дней все пляжи Курортного района готовы принять первых отдыхающих. Как и в прошлом году, для жителей и гостей района официально будут работать 14 городских пляжей общей площадью 90 га. Пять из них расположены на Сестрорецком разливе, остальные девять – на Финском заливе, в том числе пляжи Сестрорецкий, Дубковский, Белые ночи, Дюны, Ласковый, Чудный, Комаровский, Золотой, Детский.

В рамках подготовки к летнему сезону обслуживающей организацией – ГБУ «Курортный берег» – была проделана большая работа: собран и вывезен мусор, просеян песок, установлены буйки, расставлена пляжная мебель, размещены кабинки для переодевания, общественные туалеты, урны, скамейки, пляжные зонты, лежаки, детские игровые комплексы и информационные щиты с правилами поведения в общественном месте.

1 июня начала работу рекреационная зона для маломобильных групп населения, расположенная на территории пляжа Ласковый в поселке Солнечное. Весь сезон для отдыхающих здесь будут проводиться культурные и спортивные мероприятия: дни здоровья, семинары, мастер-классы, краеведческие лекции, оздоровительные прогулки, веселые старты, турниры по различным видам спорта и многое другое. Для людей с ограниченными возможностями будут работать кафе, тренажерные и спортивные площадки, летняя библиотека.

Перед вводом пляжей в эксплуатацию было проведено водолазное обследование. Но, несмотря на это, купаться на них по-прежнему не рекомендуется.