Без локдауна: как рынок коммерческой недвижимости отреагировал на «вторую волну»

«Вторая волна» коронавируса способствовала вводу ряда новых эпидемиологических ограничений, но в отличие от весны 2020 года локдаун не понадобился. Одновременно, по словам пресс-секретаря Дмитрия Пескова, речи о дополнительной помощи малому и среднему бизнесу России на фоне коронавируса пока не идет. Эксперты Циан.Коммерческая выяснили, как стратегия отказа от полных ограничений позволила сохранить активность на рынке коммерческой недвижимости (торговля, офисы, склады, готовый бизнес) в крупнейших городах РФ, и насколько текущий спрос выше весеннего (во время более строгих ограничительных мер).

Для оценки потенциального спроса проанализировано число просмотров объявлений на сайте cian.ru на рынке коммерческой недвижимости по разным сегментам в городах-миллионниках за равные промежутки времени:

- «Докризисный» период (начало февраля 2020 года).

- Весенний локдаун (конец марта-апрель 2020 года)

- Осенние ограничения (конец октября- ноябрь).

- Компании не готовы снижать класс офисов, однако рассматривают другие площади для оптимизации расходов во время «удаленки». Текущий спрос на офисы на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года активность ниже на четверть. Хуже всего восстанавливается спрос в Московской и Петербургской агломерациях.

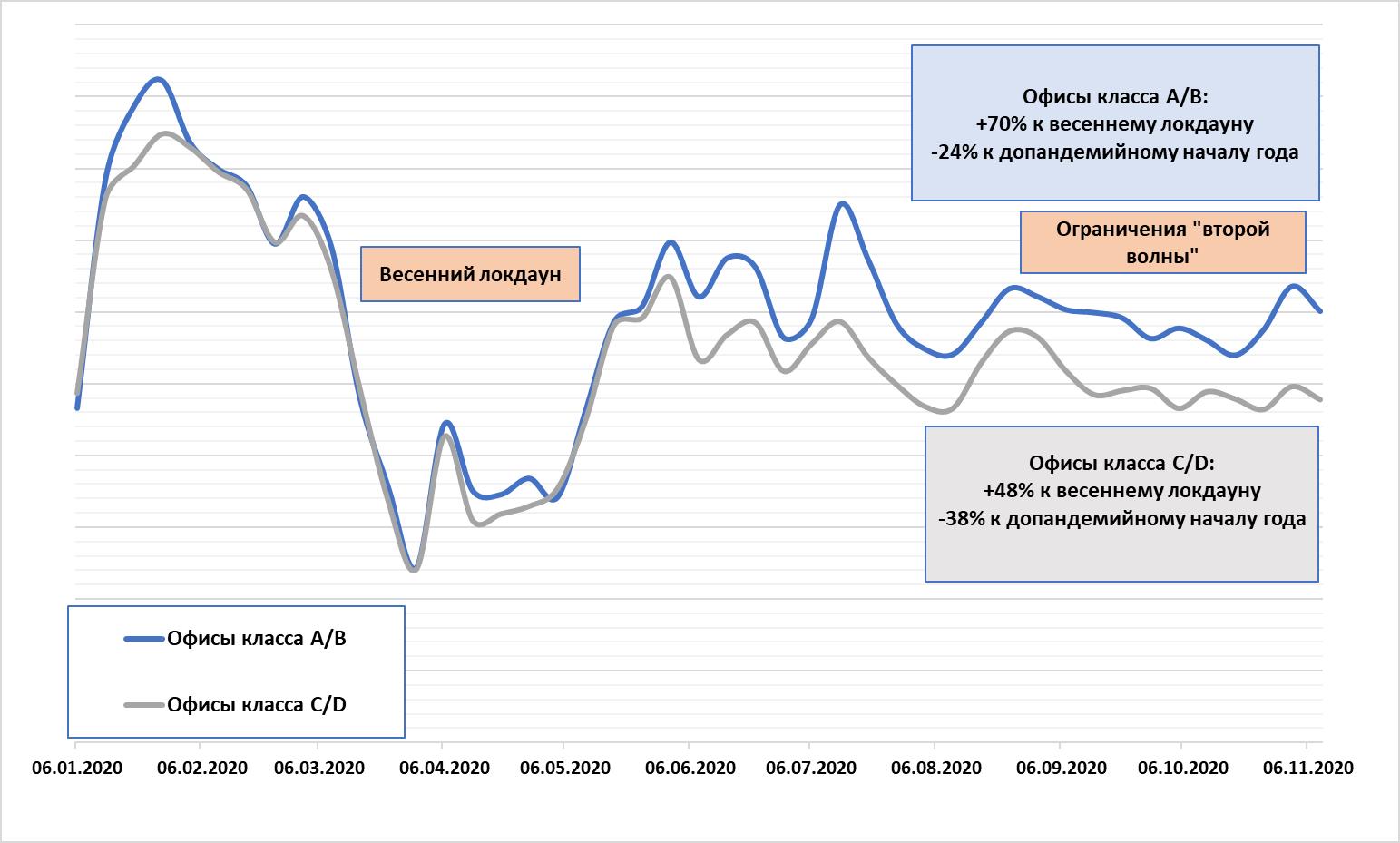

Офисы классов А/B более устойчивы в пандемию, чем офисы классов C/D.

- Бизнесу нужны склады: в крупнейших городах стали чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Спрос на склады превысил допандемийный.

- Торговые центры не могут вернуть арендаторов – спрос ниже докризисного на 40%. Стрит-ритейл потерял 31% спроса. Хуже всего восстанавливается активность в Москве и Санкт-Петербурге.

- Спрос на готовый бизнес вернулся к докризисному. Однако число желающих продать свой бизнес выше на 26%, чем весной. Наибольшее число объявлений – о реализации гостиниц, магазинов, ресторанов.

- Спрос на офисы класса А/B восстанавливается быстрее, чем на помещения класса C/D

Отсутствие локдауна по весеннему сценарию, несмотря на частичную «удаленку» в обязательном порядке, позволило поддержать спрос на рынке аренды офисной недвижимости. Текущая активность в крупнейших городах (население от 1 миллиона человек) оказалась на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года текущая активность ниже на 26%. В сравнении с июлем, когда заболеваемость шла на спад, спрос на офисы меньше всего – на 10%. Таким образом, сегмент аренды офисной недвижимости показывает минимальное падение во «вторую волну».

Более устойчивыми в пандемию оказались офисные площади классов А/B, которые выросли по спросу относительно весенних ограничений на 70%. В сравнении с началом года текущая активность ниже на 24%. Офисы классов C/D менее интересны арендаторам. В сравнении с весенними ограничениями спрос выше на 48%, относительно начала года активность ниже на 38%.

Высокая активность на рынке во многом связана с изменением стратегий компаний: после полугода «удаленки» многие задумались о пересмотре занимаемой офисной площади, рассматривая альтернативные варианты. Именно поиск новых форматов (в том числе «гибких» офисов) обеспечивает спрос на рынке. Оптимизация – главная причина поиска подходящего объекта. Но компании не готовы понижать класс (а вместе с тем – престижность) офиса.

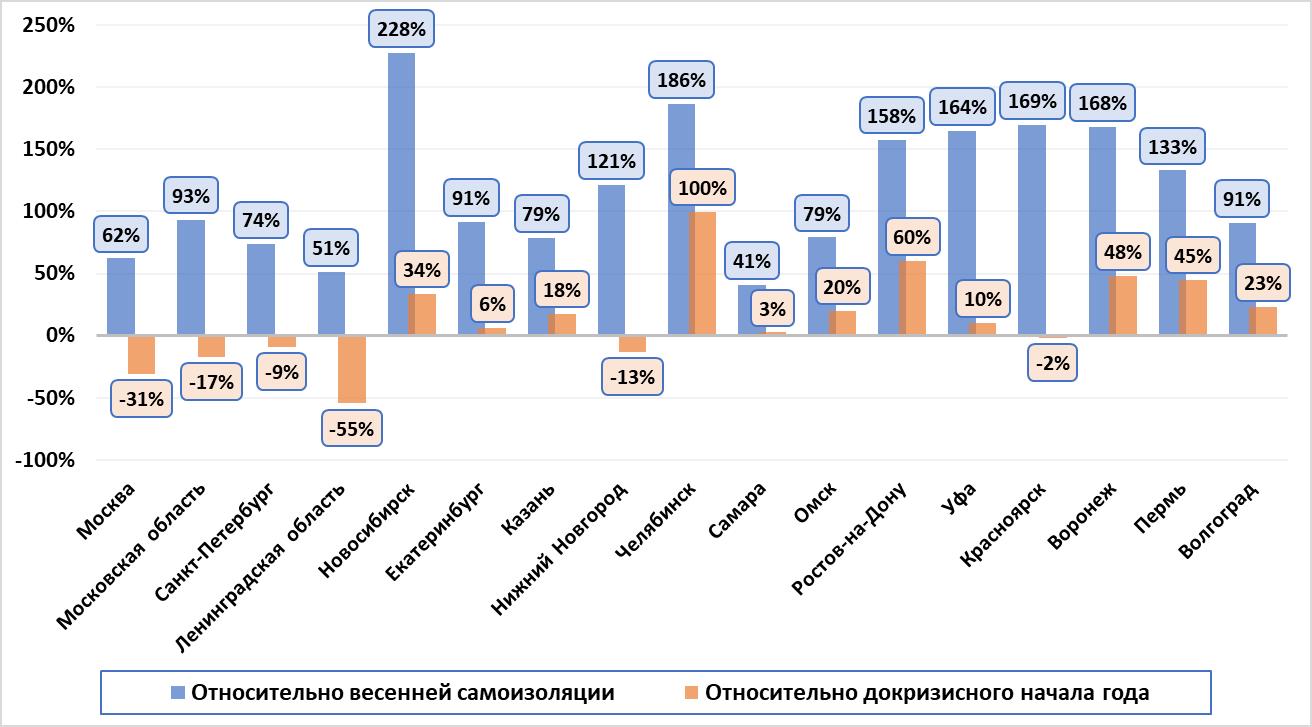

Изменение потенциального спроса на аренду офисов в городах-миллионниках + Московская и Ленинградская обл.

Источник: Циан.Коммерческая

Рынок офисной недвижимости в Московской и Петербургской агломерациях восстанавливается хуже, чем в других крупнейших городах. В сравнении с докризисным началом года (февралем) потенциальный спрос на аренду офисов ниже на 31% в Москве, и 17% в Московской области. В Санкт-Петербурге падение чуть ниже – на 9%, зато в Ленинградской области офисами стали интересоваться реже на 55% - это самое большое падение среди остальных локаций.

Единственным городом-миллионником, где текущий спрос на аренду офисов в два раза выше, чем в начале года – это Челябинск. Примерно в полтора раза активнее и арендаторы в Ростове-на-Дону (+60%), Воронеже и Перми (48% и 45%). В остальных городах прирост не столь заметный.

В сравнении с весенним локдауном абсолютно по всем городам текущая активность выше. Только частичные ограничения позволили рынку не просто «выжить», но даже нарастить активность относительно докризисного февраля за счет отсутствия сегодня столь же жестких ограничительных мер, как весной.

Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: Циан.Коммерческая

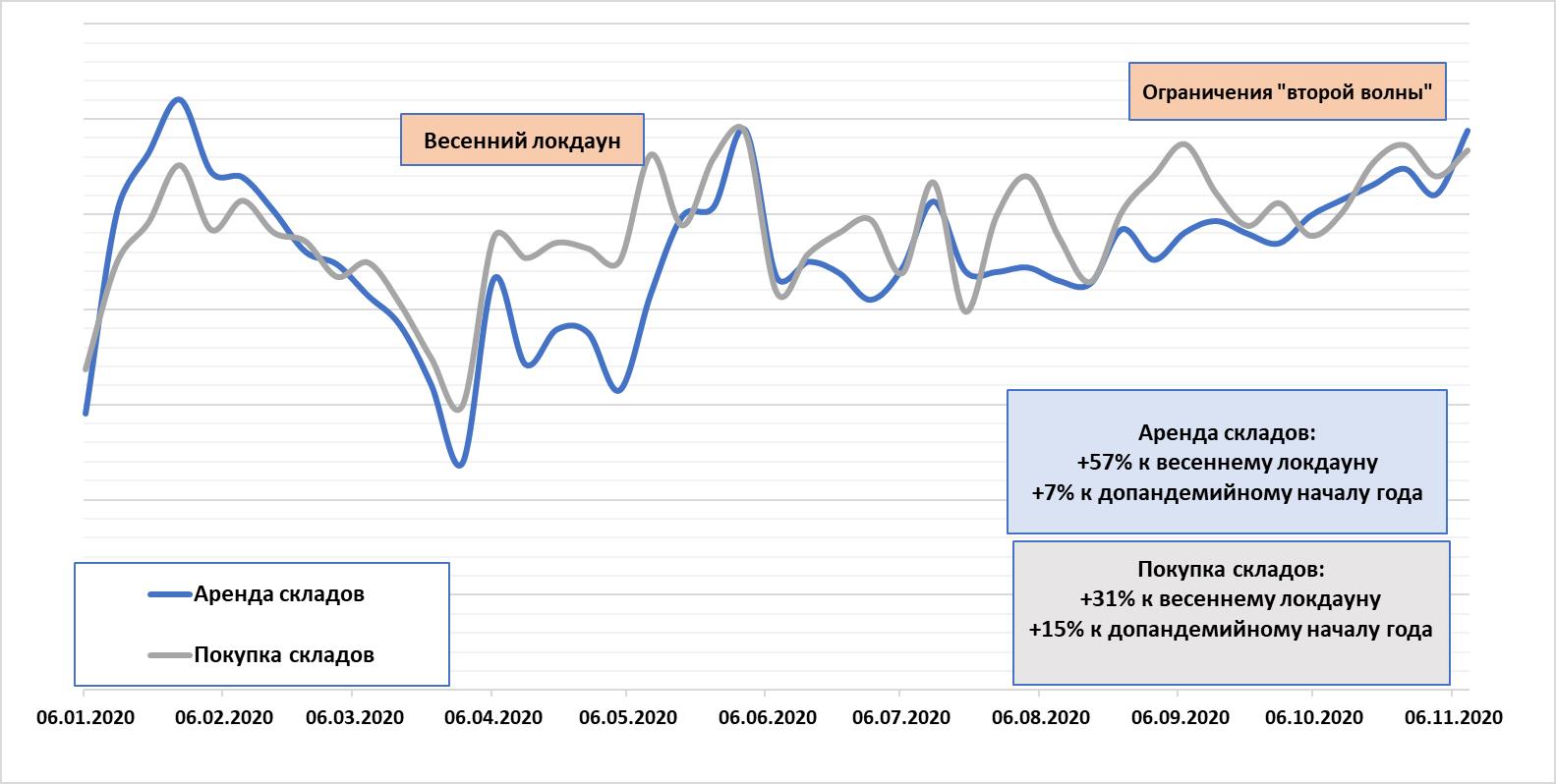

- Бизнесу нужны склады - спрос на них превысил допандемийный

На фоне ограничительных мер самым устойчивым на рынке коммерческой недвижимости оказался складской сегмент. Интерес к аренде и покупке складов для бизнеса не просто восстановился относительно весенних ограничений, но и нарастил спрос в сравнении с докризисным началом года. Причем в крупнейших городах бизнес стал чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Пандемия ускорила темпы роста дистанционных продаж – предприятия увеличивают именно складские мощности для онлайн-продаж, а не расширяют торговые точки.

В сравнении с весенним локдауном, когда весь бизнес был поставлен на паузу, активность потенциальных арендаторов складов выше на 57%, потенциальных покупателей – на 31%.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

Источник: Циан.Коммерческая

Чаще других арендой складов стали интересоваться в Казани (+122% в сравнении с началом года), Новосибирске (+67%), Уфе (+63%), Перми и Нижнем Новгороде (+62%). Обратная ситуация в Москве, где арендой складов стали интересоваться на 14% меньше, зато в Московской области спрос вырос на 15%. Меньшую активность проявляют и в Ростове-на-Дону (-14%), а также – Волгограде (-5%).

Покупка складов, как более серьезное вложение, интересует бизнес в Уфе (+119% в сравнении с докризисным началом года) и Нижнем Новгороде (+62%).

Не проявляют повышенный интерес к покупке или аренде складских помещений в Волгограде, Воронеже, Ростове-на-Дону и Самаре.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

|

Город |

Аренда складов |

Покупка складов |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-14% |

55% |

4% |

11% |

|

Московская область |

15% |

62% |

24% |

56% |

|

Санкт-Петербург |

14% |

70% |

15% |

56% |

|

Ленинградская область |

42% |

76% |

20% |

2% |

|

Новосибирск |

67% |

42% |

32% |

-3% |

|

Екатеринбург |

30% |

36% |

35% |

27% |

|

Казань |

122% |

109% |

10% |

0% |

|

Нижний Новгород |

62% |

40% |

94% |

-6% |

|

Челябинск |

40% |

104% |

-4% |

54% |

|

Самара |

3% |

17% |

-8% |

22% |

|

Омск |

35% |

15% |

5% |

1% |

|

Ростов-на-Дону |

-14% |

1% |

1% |

-1% |

|

Уфа |

63% |

48% |

119% |

24% |

|

Красноярск |

33% |

18% |

-33% |

10% |

|

Воронеж |

10% |

-12% |

-18% |

-25% |

|

Пермь |

62% |

95% |

4% |

10% |

|

Волгоград |

-5% |

-13% |

-25% |

-6% |

Источник: Циан.Коммерческая

- Торговые центры не могут вернуть арендаторов

Торговые центры сегодня открыты для посещения. Действуют дополнительные ограничения для фуд-кортов, к примеру, в Санкт-Петербурге они закрыты. Тем не менее, любой желающий может устроить шопинг, однако даже при таких условиях потенциальные арендаторы не торопятся возвращаться в торговые центры.

Число просмотров объявлений аренды помещений в торговых центрах сегодня на 40% ниже, чем в начале года. Впрочем, относительно периода самоизоляции, текущие показатели выше на 130%. Но это не помогло полностью компенсировать массовый отток спроса из-за падения посещаемости торговый центров. Сложнее всего обстановка в Красноярске, Москве и Уфе, где спрос в сравнении с началом года просел в полтора раза. Самая позитивная ситуация – в Казани, Новосибирске, Перми и Челябинске – только в этих четырех городах потенциальные арендаторы рассматривают помещения торговых центров в аренду чаще, чем в феврале.

Чуть активнее восстанавливается спрос на стрит-ритейл - небольшие магазины и помещения, расположенные на первых этажах зданий. Текущий спрос (число просмотров объявлений) выше докризисного в большинстве крупнейших городах, лучшие показатели – в Челябинске, Ростове-на-Дону, Казани, Омске (рост просмотров более чем в полтора раза). В целом по всем городам-миллионникам спрос на площади стрит-ритейла в аренду ниже докризисного на 31%. В сравнении с весенними ограничениями активность потенциальных арендаторов выше на 120%.

Москва и Санкт-Петербург снова в числе аутсайдеров: потенциальный спрос на аренду помещений стрит-ритейла ниже докризисного на 41% и 12% соответственно. Однако это все равно не столь большое падение в сравнении со спросом на аренду площадей в ТЦ (-49% в Москве и – 31% в Санкт-Петербурге).

Изменение потенциального спроса на аренду торговых помещений в городах-миллионниках

|

Город |

Аренда в ТЦ |

Аренда Стрит-ритейл |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-49% |

149% |

-41% |

122% |

|

Московская область |

-35% |

129% |

-15% |

142% |

|

Санкт-Петербург |

-31% |

252% |

-12% |

105% |

|

Ленинградская область |

-5% |

140% |

34% |

167% |

|

Новосибирск |

44% |

138% |

-27% |

15% |

|

Екатеринбург |

-3% |

95% |

21% |

128% |

|

Казань |

48% |

224% |

64% |

242% |

|

Нижний Новгород |

-39% |

111% |

-5% |

149% |

|

Челябинск |

39% |

65% |

89% |

262% |

|

Самара |

-28% |

39% |

44% |

180% |

|

Омск |

-17% |

66% |

56% |

228% |

|

Ростов-на-Дону |

-9% |

180% |

79% |

253% |

|

Уфа |

-45% |

60% |

25% |

82% |

|

Красноярск |

-58% |

11% |

-43% |

-7% |

|

Воронеж |

1% |

69% |

12% |

54% |

|

Пермь |

35% |

153% |

20% |

153% |

|

Волгоград |

-30% |

12% |

-10% |

43% |

|

Все города |

-40% |

+130% |

-31% |

+121% |

Источник: Циан.Коммерческая

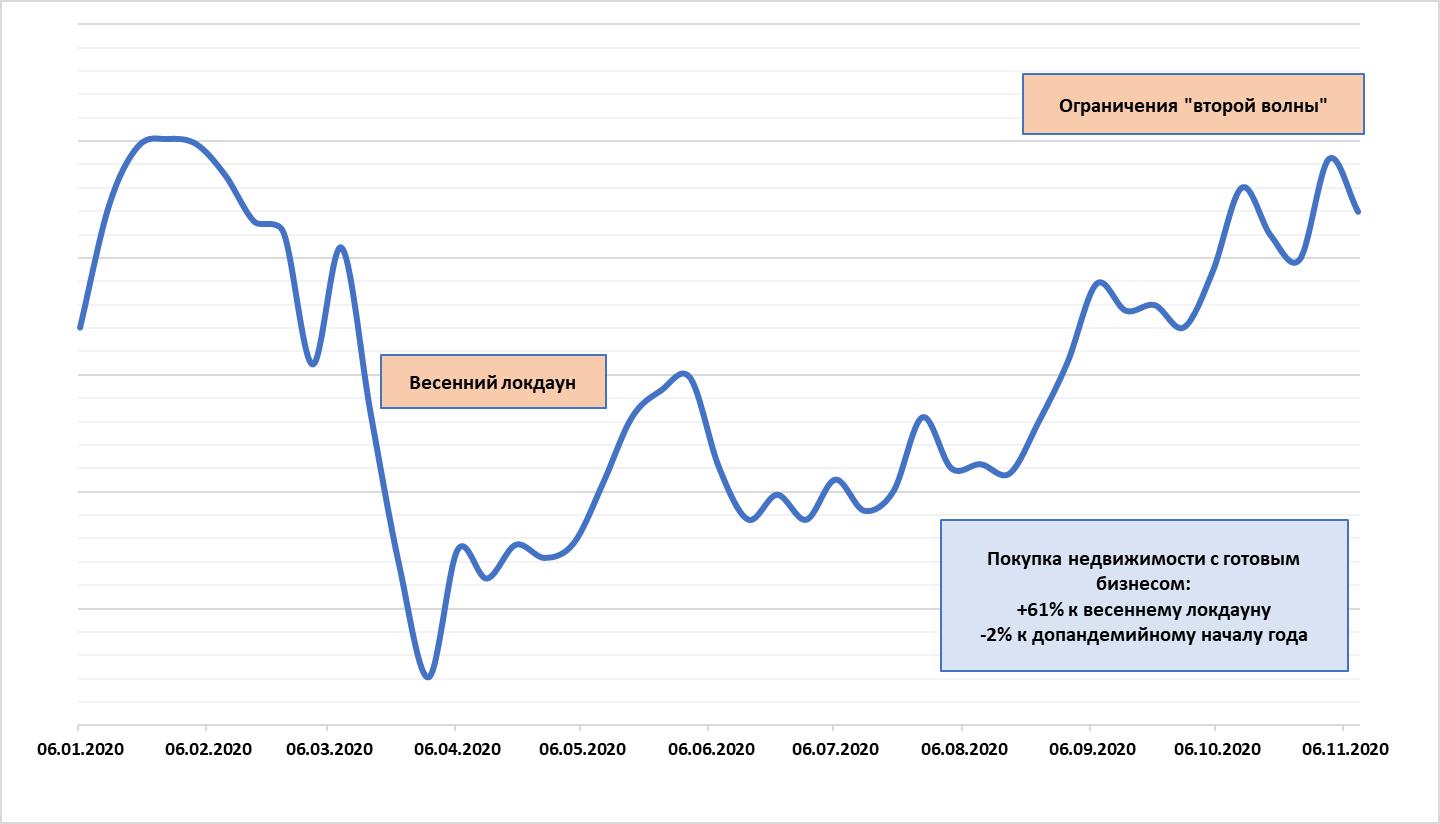

- Кризис – не повод отказываться от покупки бизнеса

Эксперты Циан.Коммерческая отмечают восстановление спроса на покупку помещений с действующим бизнесом. В сравнении с допандемийным началом года потенциальный спрос ниже всего на 2%. Относительно весеннего локдауна готовность приобрести бизнес – выше на 61%.

Хуже спрос на готовый бизнес восстанавливается в Волгограде, Нижнем Новгороде, Воронеже и Московской области. В Москве интерес ниже докризисного на 3%.

Динамика просмотров объявлений о покупке готового бизнеса

Источник: Циан.Коммерческая

За счет роста числа желающих продать свой бизнес, предложение превышает спрос значительнее, чем в начале года, несмотря на сопоставимый спрос. Объявлений о продаже бизнеса стало меньше в Московском регионе (-6% в сравнении с периодом ограничений). Причем сокращение объема наблюдается преимущественно с сентября (-12% за два месяца).

В Петербургской агломерации в сравнении с весенними значениями число объявлений о продаже готового бизнеса выше на 12%. В остальных городах-миллионниках – на 5%. В городах с численностью населения до миллиона – рост на 6%. Таким образом, несмотря на все меры поддержки бизнеса, собственники по-прежнему отказываются от своих предприятий, выставляя их на продажу. В целом по РФ количество желающих продать свой бизнес на 26% выше, чем весной – как правило, речь идет о тех, кто не смог «пережить» локдаун.

Динамика количества объявлений о продаже готового бизнеса

|

|

Относительно весеннего локдауна |

|

Москва+МО |

-6% |

|

Санкт-Петербург+ЛО |

12% |

|

Другие города (население 1 млн+) |

5% |

|

Города (население до 1 млн) |

6% |

Источник: Циан.Коммерческая

Самая непростая ситуация сохраняется в Ростове-на-Дону, где предложение о продаже готового бизнеса в сравнении с весной выше на 128%, а спрос на покупку - ниже на 4%. Похожая ситуация и в Воронеже (+88% по объему предложения и -8% по спросу). Самая позитивная ситуация в Ленинградской области (-48% по объему предложения и +33% по спросу), а также в Омске (-10% и +31% соответственно).

Спрос по покупку готового бизнеса и объем предложения таких объектов

|

Город |

Интерес к покупке готового бизнеса |

Динамика объявлений о продаже готового бизнеса |

|

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно весенней самоизоляции |

|

|

Москва |

-3% |

70% |

-6% |

|

Московская область |

-12% |

43% |

-21% |

|

Санкт-Петербург |

0% |

72% |

49% |

|

Ленинградская область |

33% |

2% |

-48% |

|

Новосибирск |

13% |

98% |

41% |

|

Екатеринбург |

16% |

58% |

19% |

|

Казань |

9% |

-28% |

31% |

|

Нижний Новгород |

-10% |

51% |

16% |

|

Челябинск |

34% |

129% |

31% |

|

Самара |

4% |

51% |

34% |

|

Омск |

31% |

74% |

-10% |

|

Ростов-на-Дону |

-4% |

32% |

128% |

|

Уфа |

113% |

161% |

28% |

|

Красноярск |

-4% |

59% |

-18% |

|

Воронеж |

-8% |

58% |

88% |

|

Пермь |

15% |

84% |

26% |

|

Волгоград |

-14% |

83% |

-3% |

|

Все города (1 млн+) |

-2% |

61% |

5% |

Источник: Циан.Коммерческая

Почти пятая часть объявлений о продаже связана с гостиничным бизнесом (21% от всего числа). В сравнении с весенним периодом таких объявлений стало больше на 63%. Доля магазинов – 14% (+28% по числу объявлений к весне), кафе и рестораны занимают 13% от всего объема предложения (+15% по числу). В список также вошли офисы, салоны красоты, предприятия сферы развлечений, медицинские учреждения.

Какой бизнес продают чаще других

|

Сфера бизнеса |

Доля от всех объявлений о продаже готового бизнеса |

На сколько больше объявлений в сравнении с мартом |

|

отели и гостиницы |

21% |

63% |

|

магазины |

14% |

28% |

|

кафе и рестораны |

13% |

15% |

|

офисы |

12% |

31% |

|

салон красоты |

9% |

14% |

|

развлечения |

4% |

33% |

|

медицина |

2% |

14% |

|

пекарня |

2% |

18% |

|

автомобильные мойки и автосервисы |

2% |

57% |

Источник: Циан.Коммерческая

«Медленное восстановление активности на рынке коммерческой недвижимости в Москве и Санкт-Петербурге в сравнении с другими крупнейшими городами РФ объясняется изначально большим падением спроса во время весеннего локдауна, - отмечает Александр Павленко, директор по аналитике Циан.Коммерческая. – В текущих реалиях спрос обеспечен преимущественно стремлением переложить средства в более надежный актив. В перспективе стоит рассчитывать на рост спроса на помещения свободного назначения – это самый гибкий формат, а именно способность к «трансформации» позволяет пережить турбулентность на рынке. Сложнее всего вернуть позиции – офисам, которые вряд ли будут столь же востребованы, как раньше, даже после пандемии. Многие компании уже оптимизировали занимаемые площади или частично переехали в коворкинги».

Вступил в силу ряд законов, влияющих на рынок недвижимости и строительства. Эксперты адвокатского бюро «Качкин и партнеры» подготовили обзор законодательных нововведений.

По мнению юристов, в 2016 год мы вступаем с рядом очень противоречивых новелл.

Выдачу градпланов продлевают

С 1 января текущего года вступил в силу принятый в июле прошлого года Федеральный закон № 250-ФЗ. Им предусмотрена возможность продления срока выдачи градостроительного плана земельного участка (ГПЗУ). Напомним, что в соответствии с требованиями Градкодекса РФ ГПЗУ должен быть выдан заявителю в течение 30 дней после поступления его заявления. По новым правилам указанный срок продлевается в двух случаях: при направлении проекта ГПЗУ на рассмотрение на публичных слушаниях на срок, необходимый для их проведения, и при выявлении противоречий в документах, которые необходимы для выдачи градпланов, на срок, необходимый для их уточнения.

«Эти нововведения, на наш взгляд, окажут негативное влияние на строительный рынок, – считает Алексей Калинкин, юрист практики по недвижимости и инвестициям адвокатского бюро «Качкин и партнеры». – Помимо увеличения риска неоправданных задержек в выдаче ГПЗУ фактически преодолевается прогрессивная позиция Верховного суда РФ и Минстроя о том, что ГПЗУ выдается заявителю при наличии его заявления и документов, позволяющих идентифицировать заявителя. Сложно представить, что, имея в виду только эти документы, можно допустить какие-то противоречия, которые требуют продления срока выдачи ГПЗУ. Основываясь на новых положениях градостроительного законодательства, региональные и местные власти могут сделать вывод о возможности установления требований о предоставлении дополнительных документов для выдачи ГПЗУ. И в этом случае суды уже могут отказаться поддерживать позицию заявителей, признавая законными требования о предоставлении заявителем топографической съемки и т. п.».

По мнению эксперта, этот же закон вводит и нормы, благоприятные для девелоперов. Теперь в сферу контроля антимонопольной службы попадает оказание государственных и муниципальных услуг и проведение контрольных процедур в сфере строительства.

«По новым правилам, столкнувшись с незаконными действиями органов власти, застройщик вправе обжаловать их не только в суде, но и в антимонопольной службе. По итогам рассмотрения дела служба, установив факт нарушения, может выдать обязательное для государственного органа предписание. Хотя это предписание впоследствии может быть обжаловано в суде уже органом власти, расширение средств защиты интересов застройщиков можно только приветствовать. Качество работы и понимание проблем бизнеса, как показывает практика, у антимонопольной службы существенно выше, чем у большинства государственных органов», – отмечает Алексей Калинкин.

Важно, что федеральный законодатель отказался от продления переходного периода, когда строительство линейных объектов (дорог и т. п.) разрешалось на основании ГПЗУ. Теперь застройщик должен самостоятельно разрабатывать проект планировки и проект межевания территории либо дожидаться, когда органы власти сами это сделают. Если градплан уполномоченный орган обязан выдать по заявлению застройщика, то указанные проекты разрабатываются по его усмотрению. «С одной стороны, стоимость и сроки разработки проекта планировки и проекта межевания довольно значительны, что скажется негативно на проектах девелопмента линейных объектов. Но с другой, переход на новую систему их строительства позволит осуществлять на местном уровне более качественное и продуманное развитие территорий», – комментирует Алексей Калинкин. По словам эксперта, для Москвы сделано традиционное исключение: там еще в течение года допускается предоставление ГПЗУ для строительства линейного объекта.

Нотариус обязателен

В сфере оборота недвижимости существенное значение имеют поправки, внесенные Федеральным законом № 391-ФЗ от 29.12.2015, большинство положений которого уже вступили в силу. В частности, закон предусматривает, что сделка по продаже доли в праве общей собственности постороннему лицу (то есть лицу, не являющемуся сособственником) подлежит нотариальному удостоверению. При этом поправки распространяются на любые объекты недвижимости и любых собственников (как физических, так и юридических лиц), хотя причиной их появления были «проблемы на рынке квартир».

Теперь любой договор купли-продажи доли должен быть нотариально удостоверен, в противном случае он будет ничтожным.

Введение нотариальной формы имеет свои положительные и отрицательные стороны, считает Алексей Калинкин: «Проблемы сделок, в оформлении которых участвуют нотариусы, традиционны: консерватизм большинства нотариусов, препятствующий структурированию сложных, нетипичных договоров, и увеличение расходов участников, связанное с необходимостью оплаты нотариальных услуг. Но вместе с тем обязательная нотариальная форма, вероятно, снизит количество незаконных сделок на рынке недвижимости и судебных споров. Введение обязательной нотариальной формы по сделкам с долями в уставном капитале хозяйственных обществ этих целей достигло и в целом имело больше позитивных последствий, чем негативных».

Туманный облик

Важные поправки в законодательство о недвижимости были внесены и на региональном уровне. Во-первых, это закон Санкт-Петербурга «О порядке предоставления решения о согласовании архитектурно-градостроительного облика объекта в сфере жилищного строительства», вступающий в силу с 18.01.2016. Законом предусматривается, что строительство и реконструкция объектов в сфере жилищного строительства могут осуществляться после предоставления решения о согласовании архитектурно-градостроительного облика объекта (исключение сделано для уже полученных градпланов – в этом случае не требуется данное согласование вообще).

«В законе заложена парадоксальная модель, в соответствии с которой решение о согласовании предшествует выдаче ГПЗУ. При этом федеральное законодательство предусматривает, что основанием для проектирования, в том числе и разработки архитектурного облика объекта, является выданный градплан. Текст регионального закона вызывает сомнения в его соответствии Градкодексу. Однако до его оспаривания в суде положения закона будут обязательными для застройщиков», – поясняет Алексей Калинкин.

По мнению эксперта, способы реализации этого закона на практике пока непонятны, особенно с учетом того, что и федеральный законодатель урегулировал этот же вопрос, но принципиально иным образом. Федеральным законом № 459-ФЗ от 30.12.2015 в градостроительное законодательство и законодательство об объектах культурного наследия были внесены следующие поправки:

– градостроительные регламенты исторических поселений теперь должны включать требования к архитектурным решениям объектов капитального строительства, размещаемых в границах исторического поселения;

– региональный орган охраны объектов культурного наследия вправе утвердить типовое архитектурное решение объектов капитального строительства, размещаемых в границах исторического поселения;

– на этапе выдачи разрешения на строительство орган охраны объектов культурного наследия проверяет соответствие архитектурного решения объекта капитального строительства требованиям градостроительных регламентов. Если застройщик осуществляет строительство в соответствии с типовым архитектурным решением, такая проверка не проводится.

Таким образом, сейчас федеральное и региональное законодательство предлагают две самостоятельные процедуры, которые отличаются как по моменту проведения, так и по объекту исследования. Формально поправки в федеральное законодательство пока неприменимы к Петербургу, который является историческим поселением, границы которого не определены. После определения таких границ, работа над чем ведется уже несколько лет, потребуется внести изменения в действующие градостроительные регламенты в соответствии с поправками в федеральный закон.

Мнение:

Алексей Калинкин, юрист практики по недвижимости и инвестициям адвокатского бюро «Качкин и партнеры»:

– Трудно предсказать, какую позицию займут правоприменительные органы. Возможно, органы власти будут требовать у застройщиков получение двух согласований, но такое требование не имеет каких-либо достаточных обоснований, так как предмет проверки во многом дублируется. На наш взгляд, с учетом этой ситуации следует ожидать существенной переработки регионального закона одновременно с работой по утверждению границ поселения.

Снижение объемов строительства повлекло за собой уменьшение потребления всех строительных материалов, начиная от ЖБИ и заканчивая отделкой, в среднем на 25%.

Производители стройматериалов жалуются на падение спроса на свою продукцию и говорят о снижении объемов производства. «Мы наблюдаем сужением рынков по большинству видов стройматериалов – кирпичу, газобетону, бетону, ЖБИ, нерудным материалам», – комментирует Алексей Онищенко, руководитель департамента маркетинга «Группы ЛСР».

«Рынок стройматериалов просел. Девелоперам стало тяжело, производителем строительных материалов еще хуже, так как застройщики просят отсрочку платежей, а производители часто покупают сырье для продукции в предоплату. Наша компания на 90% перешла на отечественное сырье», – поделился, в свою очередь, Игорь Мошков, генеральный директор ООО «ШПАТЛЕР».

Арсений Васильев, генеральный директор ГК «УНИСТО Петросталь», свидетельствует, что объем рынка товарных ЖБИ Петербурга и Ленобласти за первые три квартала 2015 года составил порядка 450 тыс. кубометров, или около 8-10 млрд рублей. В рассматриваемый период на товарные ЖБИ спрос снизился на 25-30%, что, безусловно, отразится на объеме предложения.

Заусаев Андрей, заместитель генерального директора по экономике ООО «ПАРКОН ПЛЮС», говорит о том, что объем выпуска пенополистирола компанией в 2015 году сократился на 10-15% по сравнению с 2014 годом, что в первую очередь связано с сокращением заказов напрямую от строительных компаний, а также предприятий и заводов по производству стеновых панелей: ЖБИ, СИП-панелей и др. Эксперт говорит об усложнении отношений и контрагентами – задерживается оплата поставленной продукции, партнеры требуют увеличения сроков отсрочки, которые нередко приводят к экономической нецелесообразности выполнения заказов, и т. д.

Однако Алексей Онищенко считает, что такого обвала, какой был в 2008 году, нет «Значит, рынки сделали вывод из кризиса и готовы лучше к текущей ситуации. Очевидно замедление темпов стройки на многих объектах, но массового замораживания объектов по итогам наших мониторингов мы не наблюдаем. Более того, мы видим вывод новых объектов, пусть в меньшей степени, нежели раньше, но регулярно», – заключил эксперт.

Импортозамещение как панацея

Активный процесс импортозамещения, запущенный во всех сферах российской экономики, не обошел и строительную отрасль, хотя по таким материалам, как кирпич, песок, щебень, бетон, ЖБИ, газобетон, доля импорта на рынке и раньше была небольшой. Исключением, по словам Алексея Онищенко, является клинкерный кирпич (тротуарный и фасадный), уникальный лицевой кирпич. «Но и здесь объем импорта стремительно снижается и замещается местным производством. В частности, Группа ЛСР наращивает производство и реализацию высококачественного клинкера по всей России», – отметил он.

Игорь Черноголов, президент ГК «Пенетрон-Россия», говорит, что производить в России можно все, возможности для этого есть. Но темпы импортозамещения зависят исключительно от собственников бизнеса, от их расторопности. «Несмотря на санкции и некоторую нынешнюю изолированность России, мы все-таки продолжаем жить в глобальном рынке. И в любом товаре, будь то мебель, одежда, оборудование, обязательно есть доля импортного, отечественного в чистом виде быть не может. Поэтому и не может быть абсолютного импортозамещения. По крайней мере в ближайшие годы», – полагает эксперт.

Участники рынка отмечают, что пока самые большие трудности с точки зрения импортозамещения представляет российское оборудование для производства стройматериалов, которого попросту нет – здесь пока сложно отказаться от импорта. Например, Заусаев Андрей, заместитель генерального директора по экономике ООО «ПАРКОН ПЛЮС», констатирует, что их предприятие оснащено немецким и турецким оборудованием. «К сожалению, российское оборудование не обладает такой же высокотехнологичностью и производительностью. Но кризисная ситуация заставляет искать пути удешевления производственных затрат – привлечение отечественных специалистов по наладке и обслуживанию, закупка российских аналогов расходных материалов и запчастей», – пояснил он.

Цены не удержать

С одной стороны, рыночная ситуация, конкуренция и динамика строительства тянут цены вниз. С другой – себестоимость продукции растет, так как увеличивается стоимость газа, электричества и т. д. Кроме этого, ужесточилось законодательство по грузоперевозкам, а его соблюдение приводит к повышению цен на стройматериалы. Как говорят аналитики, с начала года рост их стоимости в среднем составил 25%, в первую очередь на песок, щебень, бетон. Это привело к тому, что себестоимость строительства увеличилась на 7-10%. Компании оптимизируются, но везде есть пределы. «Чрезмерная» оптимизация приводит к увеличению случаев фальсификата. «Производители, снижая себестоимость продукта, используют низкокачественные ингредиенты либо снижают объем эффективной химии. И все больше компаний втягивается в эту воронку псевдооптимизации. Что делать в такой ситуации клиентам? Осуществлять входящий контроль. Крупные производители, которые берегут свое честное имя, осуществляют многоступенчатый контроль качества, отслеживают входящее сырье, продукцию на этапе производства, а также на выходе, что мы и делаем», – рассказал Игорь Черноголов.

Арсений Васильев отметил, что в течение первого полугодия наблюдались незначительные изменения цен на ЖБИ за счет скрытых скидок и акций, но в целом производители старались удерживать цены, их рост был в среднем 10%. «Но в III квартале 2015 года в связи с ужесточением правил по перевозке строительных материалов цены на ЖБИ начали расти. Увеличение стоимости перевозок приводит к подорожанию сырья – щебня, песка – в половину стоимости товара. Большинство производителей уже подняли цены на ЖБИ, но если сырье и дальше будет дорожать, то производители будут вынуждены опять их пересматривать. Небольшие компании-производители отмечают, что мощности не загружены, в частности из-за отсутствия новых проектов, и им цены сложно увеличивать, что ведет к демпингу стоимости материалов», – пояснил господин Васильев.

Надежды рынка

Алексей Онищенко уверен, что 2016 год для строительной отрасли будет непростым, возможно еще некоторое снижение по сегментам стройматериалов. С другой стороны, отмечает он, это хорошая возможность предложить рынку новые продукты, новые услуги, оптимизировать процессы управления, производства, избавиться от неэффективных заводов.

Оптимистичных взглядов придерживается и Надежда Солдаткина, генеральный директор ООО «H+H»: «По нашей оценке, 2016 год будет и для застройщиков и для производителей не менее сложным, так что никакого всплеска относительно объемов строительства мы не ожидаем. Но мы будем также стараться оперативно реагировать на изменения, происходящие на рынке, чтобы сохранить и усилить свои позиции. По нашим оптимистичным прогнозам, позитивные изменения в строительном секторе наступят во второй половине 2017 года».

По прогнозам Яна Даровского, директора ООО «МастерСтрой», в 2016 году будет резкое сжатие рынка, обусловленное проблемой неплатежей. Отгрузки будут в основной массе осуществляться только на «короткие деньги» поскольку после снижения маржинальности вопрос кредитных денег стал не всем игрокам рынка доступен.

Кстати

По данным Росстата, за 11 месяцев 2015 года цены на строительные материалы в России выросли в цене на 9,7%. По сравнению с данными на тот же период 2014 года, стройматериаты подорожали более чем на 11%.

Мнение

Надежда Солдаткина, генеральный директор ООО «H+H»:

– Сокращение объемов строительства в регионе также привело к снижению потребления газобетона. Если по итогам 2014 года рынок газобетона Северо-Запада оценивался в 1,2 млн куб. м, то в 2015 году этот показатель снизился примерно до 1 млн куб. м. Сегодня в регионе работают пять производителей газобетона, и, конечно, сокращение объемов рынка влияет на экономику этих предприятий, обостряет конкуренцию, заставляет искать новые пути для реализации продукции и снижения себестоимости производства.

Мнение

Арсений Васильев, генеральный директор ГК «УНИСТО Петросталь»:

– В условиях кризиса участники рынка оптимизируют все затраты, и сейчас у ЖБИ есть все шансы вытеснить монолит за счет более привлекательных цен без потери качества. Даже при условии спада на рынке и сокращении объемов строительства в ближайшие год-два производство железобетона может вырасти на несколько процентов. Если же в течение года-двух мы сумеем пройти низшую точку кризиса на рынке недвижимости, то сегмент ЖБИ может ждать более уверенный рост в пределах до 10% в абсолютном выражении (начиная с 2017-2018 годов). Некоторые игроки строительного рынка стремятся открыть собственное производство ЖБИ, чтобы минимизировать затраты. По этому пути пошла наша группа компаний, запустив в ноябре 2015 года собственный завод.

Мнение

Олег Семененко, генеральный директор «Производственной компании «ПрофБетон»:

– Сильнее всего от кризиса пострадал сектор импортных строительных материалов. Это связано с резким ростом курсов валют. Некоторые импортеры для сохранения доли рынка были вынуждены сократить свою маржинальность. Другие вовсе прекратили продажи в России. В кризис резко снизилось количество запусков новых проектов, а следовательно, резко снизился сектор начальной стадии строительства, куда относятся вывоз грунта и поставки нерудных материалов. В то же время уже начатые проекты в медленном режиме, но продолжают свою работу, и поэтому товарный бетон и сборный железобетон продолжают быть востребованными. По сравнению с прошлым годом к концу 2015-го произошел спад в размере 25-30% от общего объема рынка.