Без локдауна: как рынок коммерческой недвижимости отреагировал на «вторую волну»

«Вторая волна» коронавируса способствовала вводу ряда новых эпидемиологических ограничений, но в отличие от весны 2020 года локдаун не понадобился. Одновременно, по словам пресс-секретаря Дмитрия Пескова, речи о дополнительной помощи малому и среднему бизнесу России на фоне коронавируса пока не идет. Эксперты Циан.Коммерческая выяснили, как стратегия отказа от полных ограничений позволила сохранить активность на рынке коммерческой недвижимости (торговля, офисы, склады, готовый бизнес) в крупнейших городах РФ, и насколько текущий спрос выше весеннего (во время более строгих ограничительных мер).

Для оценки потенциального спроса проанализировано число просмотров объявлений на сайте cian.ru на рынке коммерческой недвижимости по разным сегментам в городах-миллионниках за равные промежутки времени:

- «Докризисный» период (начало февраля 2020 года).

- Весенний локдаун (конец марта-апрель 2020 года)

- Осенние ограничения (конец октября- ноябрь).

- Компании не готовы снижать класс офисов, однако рассматривают другие площади для оптимизации расходов во время «удаленки». Текущий спрос на офисы на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года активность ниже на четверть. Хуже всего восстанавливается спрос в Московской и Петербургской агломерациях.

Офисы классов А/B более устойчивы в пандемию, чем офисы классов C/D.

- Бизнесу нужны склады: в крупнейших городах стали чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Спрос на склады превысил допандемийный.

- Торговые центры не могут вернуть арендаторов – спрос ниже докризисного на 40%. Стрит-ритейл потерял 31% спроса. Хуже всего восстанавливается активность в Москве и Санкт-Петербурге.

- Спрос на готовый бизнес вернулся к докризисному. Однако число желающих продать свой бизнес выше на 26%, чем весной. Наибольшее число объявлений – о реализации гостиниц, магазинов, ресторанов.

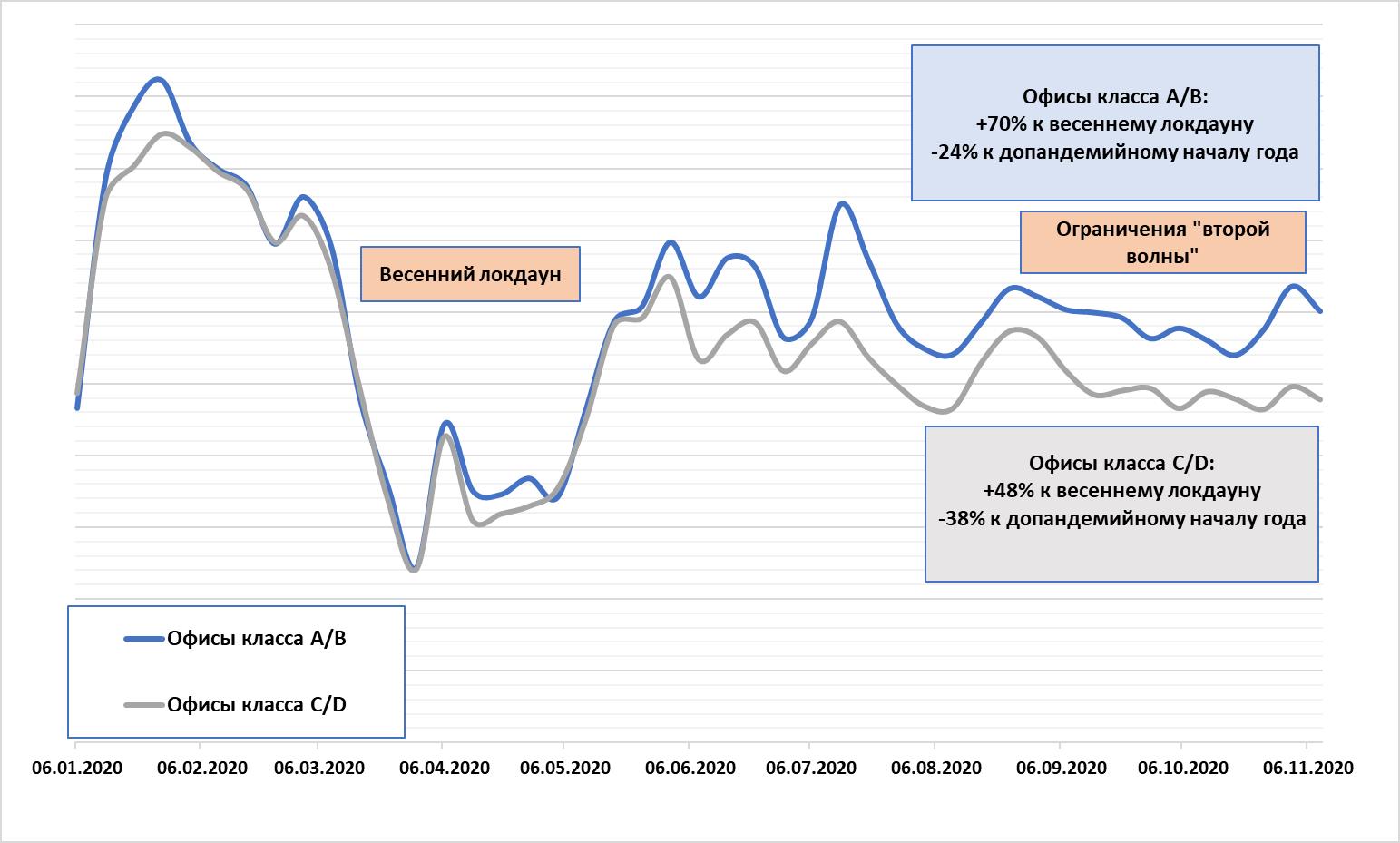

- Спрос на офисы класса А/B восстанавливается быстрее, чем на помещения класса C/D

Отсутствие локдауна по весеннему сценарию, несмотря на частичную «удаленку» в обязательном порядке, позволило поддержать спрос на рынке аренды офисной недвижимости. Текущая активность в крупнейших городах (население от 1 миллиона человек) оказалась на 68% выше, чем в весенний локдаун. В сравнении с докризисным началом года текущая активность ниже на 26%. В сравнении с июлем, когда заболеваемость шла на спад, спрос на офисы меньше всего – на 10%. Таким образом, сегмент аренды офисной недвижимости показывает минимальное падение во «вторую волну».

Более устойчивыми в пандемию оказались офисные площади классов А/B, которые выросли по спросу относительно весенних ограничений на 70%. В сравнении с началом года текущая активность ниже на 24%. Офисы классов C/D менее интересны арендаторам. В сравнении с весенними ограничениями спрос выше на 48%, относительно начала года активность ниже на 38%.

Высокая активность на рынке во многом связана с изменением стратегий компаний: после полугода «удаленки» многие задумались о пересмотре занимаемой офисной площади, рассматривая альтернативные варианты. Именно поиск новых форматов (в том числе «гибких» офисов) обеспечивает спрос на рынке. Оптимизация – главная причина поиска подходящего объекта. Но компании не готовы понижать класс (а вместе с тем – престижность) офиса.

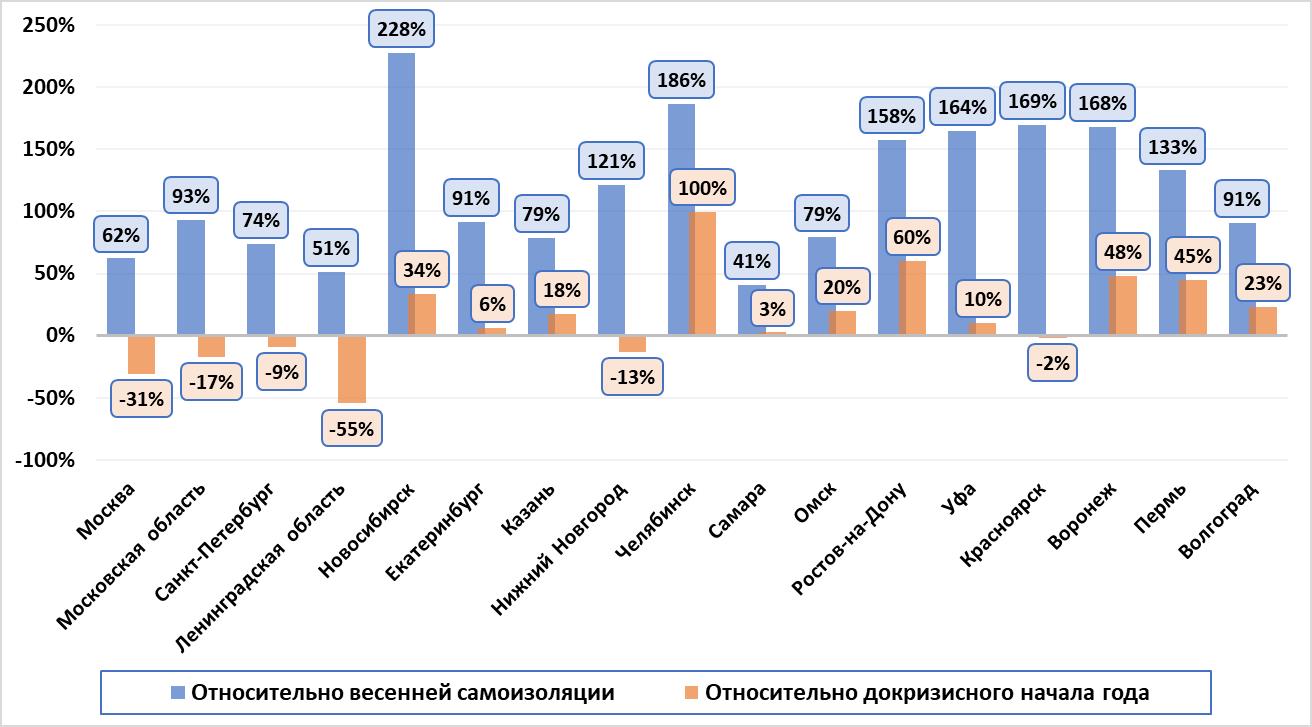

Изменение потенциального спроса на аренду офисов в городах-миллионниках + Московская и Ленинградская обл.

Источник: Циан.Коммерческая

Рынок офисной недвижимости в Московской и Петербургской агломерациях восстанавливается хуже, чем в других крупнейших городах. В сравнении с докризисным началом года (февралем) потенциальный спрос на аренду офисов ниже на 31% в Москве, и 17% в Московской области. В Санкт-Петербурге падение чуть ниже – на 9%, зато в Ленинградской области офисами стали интересоваться реже на 55% - это самое большое падение среди остальных локаций.

Единственным городом-миллионником, где текущий спрос на аренду офисов в два раза выше, чем в начале года – это Челябинск. Примерно в полтора раза активнее и арендаторы в Ростове-на-Дону (+60%), Воронеже и Перми (48% и 45%). В остальных городах прирост не столь заметный.

В сравнении с весенним локдауном абсолютно по всем городам текущая активность выше. Только частичные ограничения позволили рынку не просто «выжить», но даже нарастить активность относительно докризисного февраля за счет отсутствия сегодня столь же жестких ограничительных мер, как весной.

Изменение потенциального спроса на аренду офисов классов А/B по городам

Источник: Циан.Коммерческая

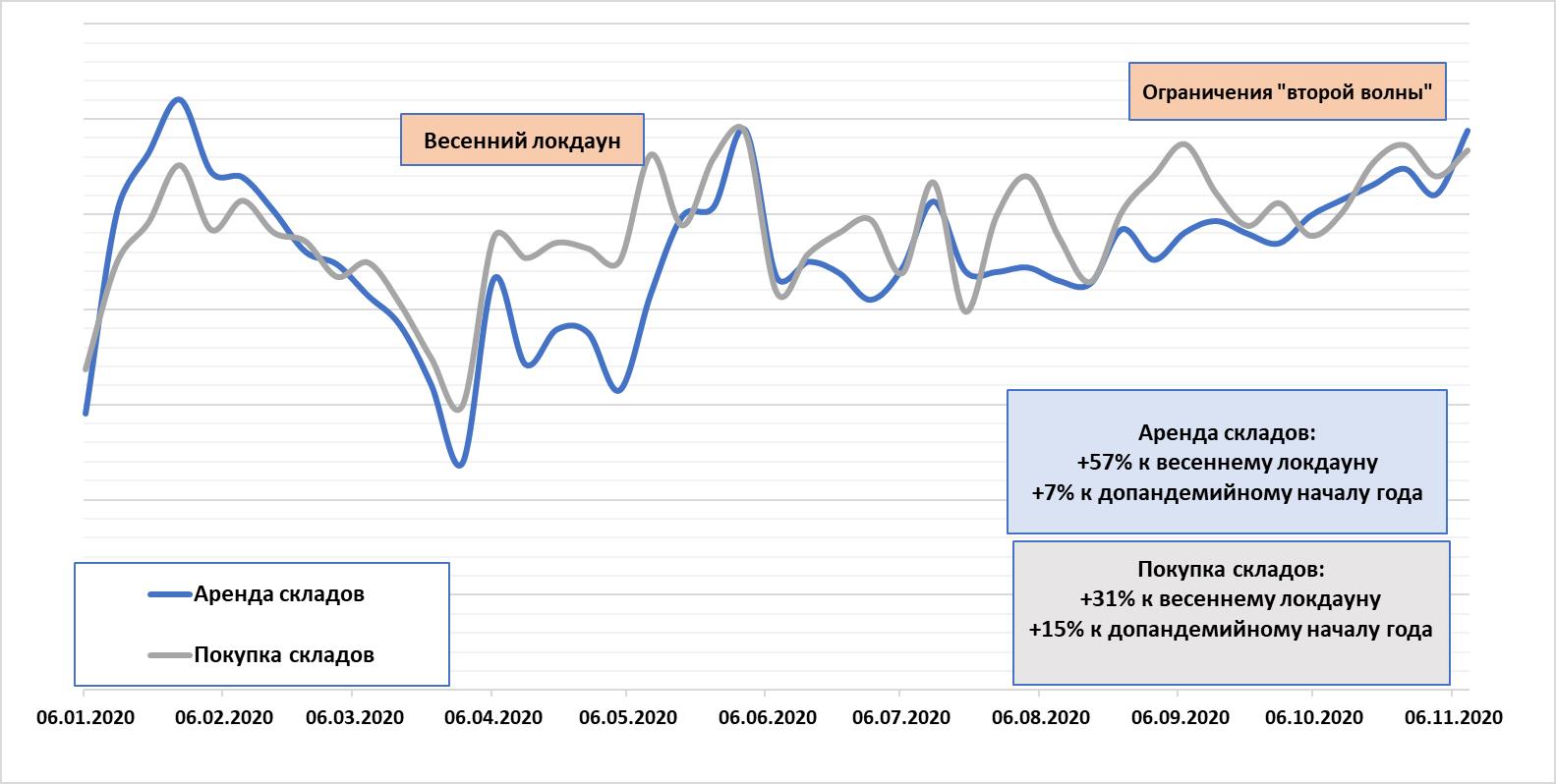

- Бизнесу нужны склады - спрос на них превысил допандемийный

На фоне ограничительных мер самым устойчивым на рынке коммерческой недвижимости оказался складской сегмент. Интерес к аренде и покупке складов для бизнеса не просто восстановился относительно весенних ограничений, но и нарастил спрос в сравнении с докризисным началом года. Причем в крупнейших городах бизнес стал чаще интересоваться покупкой офисов (+15%), чем арендой (+7%). Пандемия ускорила темпы роста дистанционных продаж – предприятия увеличивают именно складские мощности для онлайн-продаж, а не расширяют торговые точки.

В сравнении с весенним локдауном, когда весь бизнес был поставлен на паузу, активность потенциальных арендаторов складов выше на 57%, потенциальных покупателей – на 31%.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

Источник: Циан.Коммерческая

Чаще других арендой складов стали интересоваться в Казани (+122% в сравнении с началом года), Новосибирске (+67%), Уфе (+63%), Перми и Нижнем Новгороде (+62%). Обратная ситуация в Москве, где арендой складов стали интересоваться на 14% меньше, зато в Московской области спрос вырос на 15%. Меньшую активность проявляют и в Ростове-на-Дону (-14%), а также – Волгограде (-5%).

Покупка складов, как более серьезное вложение, интересует бизнес в Уфе (+119% в сравнении с докризисным началом года) и Нижнем Новгороде (+62%).

Не проявляют повышенный интерес к покупке или аренде складских помещений в Волгограде, Воронеже, Ростове-на-Дону и Самаре.

Изменение потенциального спроса на покупку и аренду складов в регионах с городами-миллионниками

|

Город |

Аренда складов |

Покупка складов |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-14% |

55% |

4% |

11% |

|

Московская область |

15% |

62% |

24% |

56% |

|

Санкт-Петербург |

14% |

70% |

15% |

56% |

|

Ленинградская область |

42% |

76% |

20% |

2% |

|

Новосибирск |

67% |

42% |

32% |

-3% |

|

Екатеринбург |

30% |

36% |

35% |

27% |

|

Казань |

122% |

109% |

10% |

0% |

|

Нижний Новгород |

62% |

40% |

94% |

-6% |

|

Челябинск |

40% |

104% |

-4% |

54% |

|

Самара |

3% |

17% |

-8% |

22% |

|

Омск |

35% |

15% |

5% |

1% |

|

Ростов-на-Дону |

-14% |

1% |

1% |

-1% |

|

Уфа |

63% |

48% |

119% |

24% |

|

Красноярск |

33% |

18% |

-33% |

10% |

|

Воронеж |

10% |

-12% |

-18% |

-25% |

|

Пермь |

62% |

95% |

4% |

10% |

|

Волгоград |

-5% |

-13% |

-25% |

-6% |

Источник: Циан.Коммерческая

- Торговые центры не могут вернуть арендаторов

Торговые центры сегодня открыты для посещения. Действуют дополнительные ограничения для фуд-кортов, к примеру, в Санкт-Петербурге они закрыты. Тем не менее, любой желающий может устроить шопинг, однако даже при таких условиях потенциальные арендаторы не торопятся возвращаться в торговые центры.

Число просмотров объявлений аренды помещений в торговых центрах сегодня на 40% ниже, чем в начале года. Впрочем, относительно периода самоизоляции, текущие показатели выше на 130%. Но это не помогло полностью компенсировать массовый отток спроса из-за падения посещаемости торговый центров. Сложнее всего обстановка в Красноярске, Москве и Уфе, где спрос в сравнении с началом года просел в полтора раза. Самая позитивная ситуация – в Казани, Новосибирске, Перми и Челябинске – только в этих четырех городах потенциальные арендаторы рассматривают помещения торговых центров в аренду чаще, чем в феврале.

Чуть активнее восстанавливается спрос на стрит-ритейл - небольшие магазины и помещения, расположенные на первых этажах зданий. Текущий спрос (число просмотров объявлений) выше докризисного в большинстве крупнейших городах, лучшие показатели – в Челябинске, Ростове-на-Дону, Казани, Омске (рост просмотров более чем в полтора раза). В целом по всем городам-миллионникам спрос на площади стрит-ритейла в аренду ниже докризисного на 31%. В сравнении с весенними ограничениями активность потенциальных арендаторов выше на 120%.

Москва и Санкт-Петербург снова в числе аутсайдеров: потенциальный спрос на аренду помещений стрит-ритейла ниже докризисного на 41% и 12% соответственно. Однако это все равно не столь большое падение в сравнении со спросом на аренду площадей в ТЦ (-49% в Москве и – 31% в Санкт-Петербурге).

Изменение потенциального спроса на аренду торговых помещений в городах-миллионниках

|

Город |

Аренда в ТЦ |

Аренда Стрит-ритейл |

||

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

|

|

Москва |

-49% |

149% |

-41% |

122% |

|

Московская область |

-35% |

129% |

-15% |

142% |

|

Санкт-Петербург |

-31% |

252% |

-12% |

105% |

|

Ленинградская область |

-5% |

140% |

34% |

167% |

|

Новосибирск |

44% |

138% |

-27% |

15% |

|

Екатеринбург |

-3% |

95% |

21% |

128% |

|

Казань |

48% |

224% |

64% |

242% |

|

Нижний Новгород |

-39% |

111% |

-5% |

149% |

|

Челябинск |

39% |

65% |

89% |

262% |

|

Самара |

-28% |

39% |

44% |

180% |

|

Омск |

-17% |

66% |

56% |

228% |

|

Ростов-на-Дону |

-9% |

180% |

79% |

253% |

|

Уфа |

-45% |

60% |

25% |

82% |

|

Красноярск |

-58% |

11% |

-43% |

-7% |

|

Воронеж |

1% |

69% |

12% |

54% |

|

Пермь |

35% |

153% |

20% |

153% |

|

Волгоград |

-30% |

12% |

-10% |

43% |

|

Все города |

-40% |

+130% |

-31% |

+121% |

Источник: Циан.Коммерческая

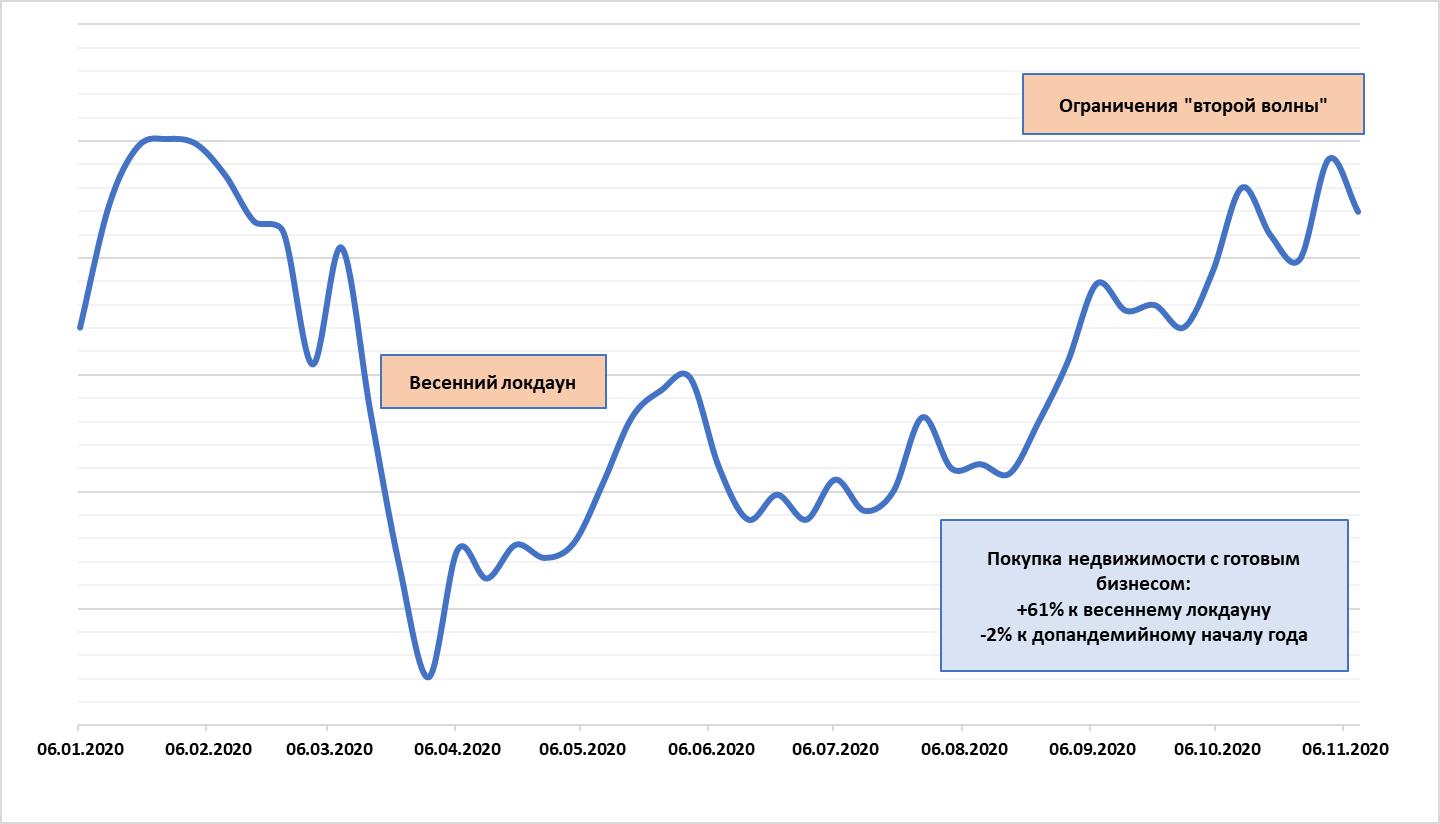

- Кризис – не повод отказываться от покупки бизнеса

Эксперты Циан.Коммерческая отмечают восстановление спроса на покупку помещений с действующим бизнесом. В сравнении с допандемийным началом года потенциальный спрос ниже всего на 2%. Относительно весеннего локдауна готовность приобрести бизнес – выше на 61%.

Хуже спрос на готовый бизнес восстанавливается в Волгограде, Нижнем Новгороде, Воронеже и Московской области. В Москве интерес ниже докризисного на 3%.

Динамика просмотров объявлений о покупке готового бизнеса

Источник: Циан.Коммерческая

За счет роста числа желающих продать свой бизнес, предложение превышает спрос значительнее, чем в начале года, несмотря на сопоставимый спрос. Объявлений о продаже бизнеса стало меньше в Московском регионе (-6% в сравнении с периодом ограничений). Причем сокращение объема наблюдается преимущественно с сентября (-12% за два месяца).

В Петербургской агломерации в сравнении с весенними значениями число объявлений о продаже готового бизнеса выше на 12%. В остальных городах-миллионниках – на 5%. В городах с численностью населения до миллиона – рост на 6%. Таким образом, несмотря на все меры поддержки бизнеса, собственники по-прежнему отказываются от своих предприятий, выставляя их на продажу. В целом по РФ количество желающих продать свой бизнес на 26% выше, чем весной – как правило, речь идет о тех, кто не смог «пережить» локдаун.

Динамика количества объявлений о продаже готового бизнеса

|

|

Относительно весеннего локдауна |

|

Москва+МО |

-6% |

|

Санкт-Петербург+ЛО |

12% |

|

Другие города (население 1 млн+) |

5% |

|

Города (население до 1 млн) |

6% |

Источник: Циан.Коммерческая

Самая непростая ситуация сохраняется в Ростове-на-Дону, где предложение о продаже готового бизнеса в сравнении с весной выше на 128%, а спрос на покупку - ниже на 4%. Похожая ситуация и в Воронеже (+88% по объему предложения и -8% по спросу). Самая позитивная ситуация в Ленинградской области (-48% по объему предложения и +33% по спросу), а также в Омске (-10% и +31% соответственно).

Спрос по покупку готового бизнеса и объем предложения таких объектов

|

Город |

Интерес к покупке готового бизнеса |

Динамика объявлений о продаже готового бизнеса |

|

|

Относительно "докризисного" начала года |

Относительно весенней самоизоляции |

Относительно весенней самоизоляции |

|

|

Москва |

-3% |

70% |

-6% |

|

Московская область |

-12% |

43% |

-21% |

|

Санкт-Петербург |

0% |

72% |

49% |

|

Ленинградская область |

33% |

2% |

-48% |

|

Новосибирск |

13% |

98% |

41% |

|

Екатеринбург |

16% |

58% |

19% |

|

Казань |

9% |

-28% |

31% |

|

Нижний Новгород |

-10% |

51% |

16% |

|

Челябинск |

34% |

129% |

31% |

|

Самара |

4% |

51% |

34% |

|

Омск |

31% |

74% |

-10% |

|

Ростов-на-Дону |

-4% |

32% |

128% |

|

Уфа |

113% |

161% |

28% |

|

Красноярск |

-4% |

59% |

-18% |

|

Воронеж |

-8% |

58% |

88% |

|

Пермь |

15% |

84% |

26% |

|

Волгоград |

-14% |

83% |

-3% |

|

Все города (1 млн+) |

-2% |

61% |

5% |

Источник: Циан.Коммерческая

Почти пятая часть объявлений о продаже связана с гостиничным бизнесом (21% от всего числа). В сравнении с весенним периодом таких объявлений стало больше на 63%. Доля магазинов – 14% (+28% по числу объявлений к весне), кафе и рестораны занимают 13% от всего объема предложения (+15% по числу). В список также вошли офисы, салоны красоты, предприятия сферы развлечений, медицинские учреждения.

Какой бизнес продают чаще других

|

Сфера бизнеса |

Доля от всех объявлений о продаже готового бизнеса |

На сколько больше объявлений в сравнении с мартом |

|

отели и гостиницы |

21% |

63% |

|

магазины |

14% |

28% |

|

кафе и рестораны |

13% |

15% |

|

офисы |

12% |

31% |

|

салон красоты |

9% |

14% |

|

развлечения |

4% |

33% |

|

медицина |

2% |

14% |

|

пекарня |

2% |

18% |

|

автомобильные мойки и автосервисы |

2% |

57% |

Источник: Циан.Коммерческая

«Медленное восстановление активности на рынке коммерческой недвижимости в Москве и Санкт-Петербурге в сравнении с другими крупнейшими городами РФ объясняется изначально большим падением спроса во время весеннего локдауна, - отмечает Александр Павленко, директор по аналитике Циан.Коммерческая. – В текущих реалиях спрос обеспечен преимущественно стремлением переложить средства в более надежный актив. В перспективе стоит рассчитывать на рост спроса на помещения свободного назначения – это самый гибкий формат, а именно способность к «трансформации» позволяет пережить турбулентность на рынке. Сложнее всего вернуть позиции – офисам, которые вряд ли будут столь же востребованы, как раньше, даже после пандемии. Многие компании уже оптимизировали занимаемые площади или частично переехали в коворкинги».

Городской парламент принял в I чтении законопроект о предоставлении льгот пожилым людям по уплате взносов по капремонту.

Предполагается, что выпадающую разницу в фонд капремонта оплатят более молодые группы населения.

Законодательное собрание Петербурга на прошлой неделе одобрило в первом чтении льготы для отдельных категорий граждан по взносам за капремонт жилых объектов. За его принятие как основу проголосовало 43 депутата. В течение месяца к законопроекту будут подготовлены поправки, которые будут рассмотрены во втором чтении.

Законопроект о льготах был разработан депутатами «Единой России». Он аналогичен федеральному документу, утвержденному в конце прошлого года. Согласно ему, одинокие граждане, достигшие 70 лет, будут платить 50% взноса на капремонт, а те, кому за 80 лет, и их семьи вообще освобождаться от платы. Также льготы в 50% получат инвалиды I и II группы и семьи с детьми-инвалидами.

Представляя данный законопроект, депутат от «Единой России» Сергей Никешин отметил, что реализация программы капитального ремонта рассчитана на 25 лет. «Получается, что пожилые граждане будут оплачивать услугу, которую, скорее всего, не воспользуются в полном объеме. Ведь, к сожалению, не все могут похвастаться здоровьем и долголетием Владимира Зельдина. Будет справедливо распределить эту плату между более молодыми группами плательщиков», - считает он.

Механизм «перекладывания на плечи» молодых оплаты взносов пожилых граждан пока не прописан. На это обратили внимание ряд депутатов парламента, а также губернатор города Георгий Полтавченко. Предполагается, что он будет определен в течением месяца.

Между тем, выступившие представители других партий, в целом, скептически отнеслись к проекту «Единой России». По словам депутата «Яблока» Александра Кобринского, подготовленный его фракцией законопроект о модернизации сетей теплоснабжения, гораздо более эффективно смог решить многие вопросы капремонта. Он был отправлен на отзыв губернатору, но ответ пока не получен. «В представленном же законопроекте «Единой России» возможностей для творчества немного. Он повторяет федеральный закон. Однако даже депутаты Госдумы поняли ущербность принятого ранее законопроекта.Ведь невозможно на всех в равном порядке возложить ответственность за невыполнение государством своих обязательств по капитальному ремонту жилых домов», - подчеркнул он.

Справедливоросс Алексей Ковалев напомнил, что изначально его партия была настроена отрицательно к введению взносов о капремонте. «Закон все-таки появился и «Справедливая Россия» подготовила в документ поправки, освобождающие лиц свыше 70-лет от оплаты капремонта. Они не были поддержаны остальными депутатами Госдумы, в большинстве своем представляющих «Единую Россию». Однако эта партия тут же внесла свой проект о льготах, схожий с подготовленный нами. Полагаю, что для них такой законопроект только элемент пиара и больше ничего», - считает депутат.

По предварительным данным, на льготы по взносам за капремонт могут претендовать около 800 тыс. петербуржцев. Данная цифра включает в себя как пожилых людей, так и инвалидов. Напомним, в настоящее время размер минимального взноса в фонд капитального ремонта в Петербурге составляет от 2,5 рубля до 3,5 рубля с 1 кв. метра. Общая сумма поступивших средств от жителей города на сегодняшний день составляет 3,42 млрд рублей.

Кстати:

Также на прошлой неделе парламент Ленобласти в третьем чтении принял поправки к закону о капремонте. Они аналогичны федеральным и предоставляют льготы для людей от 70 лет. Пенсионеры старше 80 лет полностью освобождаются от платы за капремонт.

В 2015 году в Петербурге было построено около 450 тыс. кв. м производственных площадей. Это на 5% меньше, чем в 2014-м.

В ближайшие годы объемы ввода будут падать.

По данным ГК «Доверие», в эти объемы включены не только новые производства, которых насчитывается около 33, но и 10 реконструированных объектов. «Так или иначе, итоговая цифра вполне сопоставима с результатами 2014 года, когда было введено чуть более 465 тыс. кв. м. Значительного сокращения темпов промышленного строительства в ушедшем году не произошло. Однако некоторое замедление мы увидим в последующие годы, способствовать этому будут дорогостоящие кредиты и волатильность отечественной валюты», – говорит Дмитрий Крутов, директор по развитию ГК «Доверие».

Мебель в лидерах

В 2015 году основная часть новых промышленных площадок – это предприятия по производству мебели, в частности в городе появилbcm деревообрабатывающий комплекс компании ООО «Мебельный технопарк» (пр. Маршала Блюхера, 78, общей площадью 55 385 кв. м) и собственное мебельное производство компании «Салотти». Также заметную долю в общем объеме промышленных площадей занимает фармацевтическая отрасль – в 2015 году открылись научно-производственный комплекс компании «Новартис Нева» (на территории особой экономической зоны «Новоорловская» площадью 28 тыс. кв. м) и первая очередь комплекса по исследованию и производству активных фармацевтических субсидий НПК «Цитомед». Впрочем, основной вклад в итоги года внес проект реконструкции завода «Тойота Мотор» в Шушарах на 136,7 тыс. кв. м.

Тимур Нигматуллин, финансовый аналитик группы компаний «Финам», отмечает, что согласно данным официальной статистики, индекс промпроизводства Петербурга в 2015 году сократился на 7,3% г/г, а инвестиции в основной капитал сократились на 10,9% г/г. Но на рынке это пока заметно не сказалось. Эксперты отмечают, что после кризиса 2008-го реальное уменьшение объемов ввода промышленных объектов рынок увидел только спустя три года, в 2012 году, когда количество новых площадей упало практически на 100 тыс. кв. м. Такая задержка объяснима тем, что основная масса проектов находилась в момент начала экономической нестабильности в фазе реализации. «При нынешнем же сценарии временной лаг может быть сокращен, так как производственники более не рассчитывают на быстрое восстановление экономики, и некоторые из них могут даже предпочесть заморозить свои проекты», – полагает господин Крутов.

Две категории

Наталия Киреева, руководитель отдела исследований рынка недвижимости компании Maris в ассоциации с CBRE, добавляет, что сегодня на рынке отмечается стабильный спрос на помещения производственного назначения в черте города. «Запрашиваемые площади в 2015 году были двух категорий: до 2 тыс. кв. м и 5-10 тыс. кв. м. Средние запрашиваемые арендные ставки – до 350 рублей за 1 кв. м в месяц (без НДС и операционных расходов), средние запрашиваемые цены – 30-40 тыс. рублей за 1 кв. м», – подсчитала госпожа Киреева. Она обращает внимание, что преобладают запросы аренды с последующим выкупом. Также появляется много запросов по автобазам и автомобильным мастерским, мебельному, пищевому производству.

«В индустриальных парках наибольший спрос ориентирован на покупку участков до 1 га. При этом спрос упал на 40% по сравнению с 2014 годом», – рассказала госпожа Киреева.

В 2015 году рынок производственной недвижимости стал полностью рублевым. Актуальные арендные ставки в сегменте производственно-складских помещениЙ в черте Санкт-Петербурга находятся в достаточно широком диапазоне – от 250 до 400 рублей/кв. м в месяц.

Александр Матеша, управляющий партнер, директор по развитию и реализации проектов «Еврострой-Развитие», при этом говорит, что стоимость аренды за прошедший год существенно не изменилась, собственники заинтересованы в заполнении площадей в условиях нестабильности.

«Качество транспортной инфраструктуры и логистические издержки отходят на второй план. Стоимость аренды в рублях практически не изменилась по отношению к прошлому году, но с учетом двузначной инфляции в реальном выражении она значительно подешевела. Также отмечу резкий рост вакантных площадей», – добавляет Тимур Нигматуллин.

«Некоторые бизнес-парки, расположенные в городской черте и имеющие качественное управление, даже повысили рублевую выручку от аренды за счет привлечения арендаторов на более выгодных условиях. Ставки в местах «ухудшающейся» доступности и высокой конкуренции, например в области, вдоль узких загруженных шоссе, снизились на 10-20%. Также существенного дисконта следует ожидать при аренде большой площади – от 3 тыс. кв. м. Средняя ставка за отапливаемые помещения среднего качества – около 350-400 рублей/кв. м в месяц», – уточняет генеральный директор УК Rocket Group Борис Латкин.

Цена продажи промышленной недвижимости варьируется в еще больших диапазонах. В черте города – от 20 тыс. рублей за 1 кв. м до 75 тыс. рублей с учетом НДС. «Однако спрос ориентирован в большинстве случаев на производственные помещения стоимостью до 40 тыс. рублей за 1 кв. м», – резюмирует госпожа Киреева.

Мнение:

Борис Латкин, генеральный директор УК Rocket Group:

– Сейчас для зданий от 5 тыс. кв. м наиболее востребована схема built-to-suit. Однако в последнее время следует отметить в целом снижение интереса к новому строительству ввиду неопределенной ситуации и невозможности (или нецелесообразности) привлечения инвестиционных кредитов. В настоящий момент слабую активность проявляют только компании, подыскивающие небольшие помещения для покупки на «свои». Объективная цена нового производственного помещения в городе, на наш взгляд, составляет 35-40 тыс. рублей за 1 кв. м. Собственники, как правило, просят 50-70 тыс. рублей с учетом курса. Покупатели надеются, выждав время, купить дешевле на фоне стагнации в экономике и снижения спроса на недвижимость в целом.