Проекты новостроек «Метриум» дорожают в 2,5 раза быстрее рынка

Актуальные проекты новостроек, которые реализуются с участием компании «Метриум», подорожали за весь период продаж в среднем на 36%, тогда как средняя цена квадратного метра в аналогичных сегментах рынка новостроек Москвы за этот же время выросла на 14%. Таким образом, ценовая динамика в этих комплексах в 2,5 раза быстрее среднерыночных показателей.

Аналитики «Метриум» сравнили динамику цен в проектах новостроек, которые продает компания на данный момент. Эксперты проанализировали, как изменилась средняя стоимость квадратного метра с начала реализации и до сегодняшнего момента во всех комплексах, продажи которых начались с 2018 под 2020 год. Затем они сравнили этот показатель с динамикой средней стоимости квадратного метра по всему рынку московских новостроек в соответствующем классе («комфорт», «бизнес», «премиум») и типе жилья (квартир или апартаменты).

В 20 проектах, которые исследовали аналитики, средняя стоимость квадратного метра выросла в диапазоне 8-74%. В среднем проекты компании дорожают на 36%, тогда как показатели рынка за аналогичный период в среднем увеличиваются на 14%.

Так, в жилом комплексе бизнес-класса «Акватория» средний квадратный метр с начала продаж в ноябре 2018 году вырос в цене на 74%, тогда как в среднем по новостройкам бизнес-класса за этот же период квадратный метр вырос в цене на 23%. Столь же внушительная динамика цен зафиксирована в проекте комфорт-класса Discovery Park, где «квадрат» вырос в цене с июля 2018 года на 71%, тогда как другие новостройки комфорт-класса в Москве за это же время подорожали только на 17%.

Есть в списке и совсем новые проекты, которые стартовали недавно, но уже продемонстрировали внушительный рост цен. К примеру, комплекс бизнес-класса «Павелецкая Сити» (появился на рынке в декабре 2019 года) подорожал на 46% при средней динамике по рынку за этот период – 23%. ЖК бизнес-класса «Настоящее» (май 2020 года) вырос в цене на 32% при средней динамике по рынку – 7%. Комплекс премиум-класса Hide (август 2020 года) стал дороже на 24%. Цена «квадрата» в жилом комплекс бизнес-класса City Bay (июнь 2020 года) увеличилась на 20% при средней за аналогичный период – 7%. Комплекс комфорт-класса «Н 74» (июль 2020) стал дороже на 17% при средней динамике по рынку – 5%.

«Сопоставление ценовой динамики отдельных проектов со средними показателями показывает, что несмотря на явный бум цен, капитализация проектов новостроек очень разнообразна, – комментирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Объем предложения большой и застройщики предлагают разные по уровню ликвидности проекты, которые с точки зрения привлекательности вложений совсем не аналогичны. Успешные новостройки дорожают примерно в 2-3 раза быстрее рынка. Соответственно, инвестору необходимо отслеживать появление новинок, чтобы максимизировать прибыль, вложившись на самой ранней стадии строительства. При этом лучше обращаться к экспертам, которые имеют инсайт о новинках. Хорошую доходность можно получить, если «зайти» в проект на старте, а хороший выбор инвестиционных предложений и возможность записаться в лист ожидания есть только в там, где эта информация собирается одновременно по нескольким проектам и появляется раньше, чем у других. Именно они способны сформировать портфель проектов, который может послужить “витриной” привлекательных для инвестиций ЖК».

Насколько проекты «Метриум» дорожают быстрее рынка

|

Проект |

Район |

Класс |

Старт продаж |

Цена на старте, тыс. руб/кв.м |

Цена III кв. 2020 г., тыс. руб/кв.м |

Динамика цены с начала продаж |

Средняя стоимость кв.м в сегменте* на начало продаж, тыс. руб. |

Средняя стоимость кв.м. в III кв. 2020, тыс. руб. |

Динамика средней стоимости квадратного метра в сегменте за аналогичный период |

Среднемесячный прирост средней стоимости квадратного метра в проекте, % |

|

Акватория |

Левобережный |

бизнес |

ноя.18 |

172 |

300 |

74% |

225 |

276 |

23% |

3% |

|

Discovery Park |

Ховрино |

комфорт |

июл.18 |

147 |

251 |

71% |

162 |

190 |

17% |

3% |

|

Фили Сити |

Филевский парк |

бизнес |

янв.18 |

182 |

304 |

67% |

223 |

276 |

24% |

2% |

|

Soho+Noho |

Беговой |

бизнес |

авг.18 |

225 |

355 |

58% |

247 |

258 |

4% |

2% |

|

Discovery |

Ховрино |

комфорт |

июл.18 |

171 |

261 |

53% |

162 |

190 |

17% |

2% |

|

Метрополия |

Южнопортовый |

бизнес |

сен.18 |

145 |

216 |

49% |

226 |

276 |

22% |

2% |

|

Slava |

Беговой |

премиум |

сен.20 |

319 |

475** |

49% |

582 |

604 |

4% |

24% |

|

Бауман Хаус |

Басманный |

бизнес |

сен.18 |

218 |

320 |

47% |

226 |

276 |

22% |

2% |

|

Павелецкая Сити |

Даниловский |

бизнес |

дек.19 |

214 |

312 |

46% |

225 |

276 |

23% |

5% |

|

D1 |

Тимирязевский |

бизнес |

июл.18 |

186 |

269 |

45% |

226 |

276 |

22% |

2% |

|

ILOVE |

Останкинский |

бизнес |

окт.18 |

175 |

251 |

43% |

225 |

276 |

23% |

2% |

|

Настоящее |

Раменки |

бизнес |

май.20 |

221 |

292 |

32% |

258 |

276 |

7% |

6% |

|

Hide |

Раменки |

премиум |

авг.20 |

297 |

367 |

24% |

601 |

613 |

2% |

12% |

|

Поклонная 9 |

Дорогомилово |

премиум |

май.19 |

445 |

543 |

22% |

480 |

604 |

26% |

1% |

|

Сити Бэй |

Покровское-Стрешнево |

бизнес |

июн.20 |

176 |

212 |

20% |

259 |

276 |

7% |

5% |

|

Н 74 |

Нижегородский район |

комфорт |

июл.20 |

179 |

209 |

17% |

181 |

190 |

5% |

6% |

|

Соседи 21/19 |

Рязанский |

комфорт |

июн.20 |

197 |

226 |

15% |

182 |

190 |

4% |

4% |

|

Alcon Tower |

Беговой |

бизнес |

ноя.19 |

324 |

375 |

16% |

259 |

258 |

-0,4% |

1% |

|

ALIA |

Покровское-Стрешнево |

комфорт |

сен.19 |

174 |

195 |

12% |

172 |

190 |

10% |

1% |

|

Level Причальный |

Хорошево-Мневники |

бизнес |

сен.20 |

289 |

325** |

13% |

259 |

276 |

7% |

7% |

*Под сегментом понимается сопоставимый класс и тип предложения (квартиры или апартаменты).

**Уровень цен на конец ноября 2020

Источник: «Метриум»

Аналитики компании Maris в ассоциации с CBRE подвели итоги третьего квартала 2020 года в сегменте офисной недвижимости.

Предложение

По данным аналитиков компании Maris валовая арендопригодная площадь офисных центров класса А и В в Санкт-Петербурге по итогам 9 месяцев 2020 года составляет 3,7 млн м2. На конец сентября 2020 года свободно около 279 200 м2 или 8,5% от общего объема предложения.

В 3 кв. 2020 введен в эксплуатацию 2-й этап 1-й очереди строительства самого масштабного не спекулятивного офисного проекта в городе – МФК «Лахта Центр» (GLA=80 тыс. м2). До конца года девелоперами анонсирован ввод в эксплуатацию порядка 74 тыс. м2 офисной недвижимости, в том числе в спекулятивном сегменте — 18 тыс. м2.

Спрос

Основной спрос в 2020 формировали IT компании. В первые девять месяцев по степени активности на рынке аренды офисных помещений сегмент услуг для бизнеса превзошел даже добывающие компании нефтегазового сектора. Главным образом, данный факт был обусловлен двумя факторами: предприятия сферы услуг для бизнеса активно искали более дешевые офисы меньшего размера с целью оптимизации издержек, предприятия нефтегазового сектора, в свою очередь, после локдауна приостановили все сделки по аренде новых площадей. При этом последние по объему спроса спустились в рейтинге на 4-е место, уступив третью позицию компаниям промышленного сектора экономики.

На долю четырех вышеперечисленных секторов пришлось более половины арендованных за первые девять месяцев 2020 офисных площадей (65%).

Вакансия

Согласно подсчетам аналитиков компании Maris, по состоянию на конец 3 квартала 2020 года произошел незначительный рост объема вакантных площадей на рынке офисной недвижимости Санкт-Петербурга (+1,3 п.п. к уровню вакансии на конец 2019), который сдерживался невысокими темпами прироста нового спекулятивного предложения. На конец сентября 2020 года в офисных центрах класса А вакантно 4,8% валового спекулятивного предложения (около 40,1 тыс. м2). В классе В вакантно 9,7% или в абсолютном выражении — 239,1 тыс. м2.

Арендные ставки

Запрашиваемые ставки аренды в офисных центрах характеризовались незначительной положительной динамикой относительно показателей конца 2019. Средняя запрашиваемая арендная ставка по вакантным площадям в зданиях класса А на конец сентября текущего года составляет 1 970 рублей за м2 в месяц, включая НДС и операционные расходы. За первые девять месяцев арендные ставки в бизнес-центрах класса А незначительно возросли (+0,5%).

Средняя запрашиваемая арендная ставка в зданиях класса В составляет 1 310 рублей за м2 в месяц, включая НДС и операционные расходы. Рост составил +3,1% по сравнению с декабрем 2019 года.

Объем сделок по аренде офисных помещений за 3 квартал 2020 года, по оценкам аналитиков компании Maris в ассоциации с CBRE, составил более 170 тыс. м2. При этом с участием консультантов компании Maris за первые три квартала 2020 года было реализовано 21 200 м2, что составляет 42% от объема сделок, закрытых с участием международных консультантов.

Аналитики компании «Метриум» подвели итоги III квартала на московском рынке новостроек премиум- и элитного сегмента. В III квартале 2020 года рынок высокобюджетных новостроек включал 114 проектов с объемом экспозиции 3 910 лотов (467,8 тыс. кв. м). Относительно предыдущего квартала предложение уменьшилось на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Средняя цена за квадратный метр в премиум-классе выросла за квартал на 2,8% (+5,7% с начала года; +18,9% за 12 месяцев) и составила 608 150 руб. В элитном сегменте средняя цена выросла за квартал на 4,3% (+3% с начала года; +6,2% за 12 месяцев).и составила 1 013 095 руб. за в. м.

Премиум-класс

В III квартале 2020 года на первичном рынке жилья премиум-класса в реализации находились 63 проекта с общим объемом предложения около 2 260 лотов (1 104 квартир и 1 156 апартаментов), суммарная площадь лотов составляет 235,7 тыс. кв. м. Число экспонируемых квартир и апартаментов за квартал сократилось на 11,2%, а продаваемая площадь при этом уменьшилась на 17,8%.

За прошедшие 3 месяца продажи открылись в шести проектах премиум-класса.

По числу экспонируемых лотов в лидеры вышел район Дорогомилово (23,1%; +7,3 п.п.) за счет старта проекта Victory Park Residence. На второе место сместился Пресненский район, доля которого снизилась до 16,5% (-7,5 п.п.) от общего объема предложения. Третье место сохранил за собой район Раменки, его доля составила 10,5%, сократившись за квартал на 0,9 п.п.

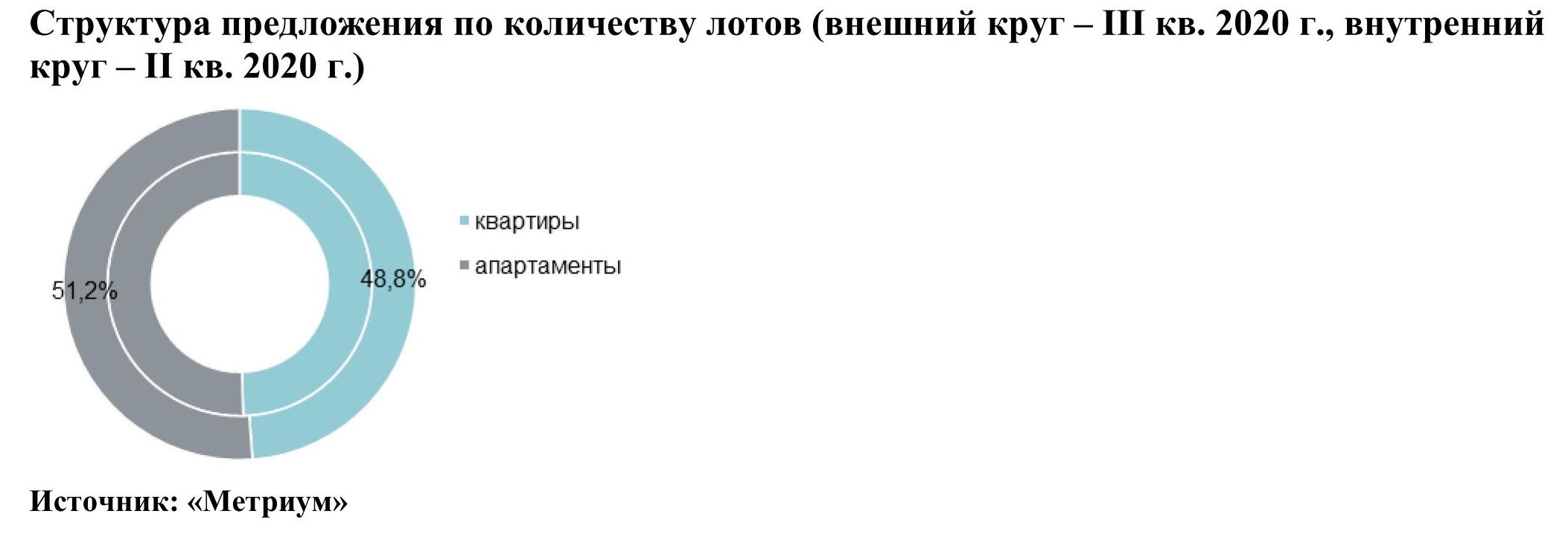

В III квартале 2020 года доля апартаментов выросла до 51,2% (+0,7 п.п.). За отчетный период доля квартир на рынке новостроек премиум-класса пропорционально уменьшилась и составила 48,8%. По сравнению с концом 2019 года доля квартир сократилась на 2,9 п.п., а с конца 2018 года – на внушительные 10,3 п.п.

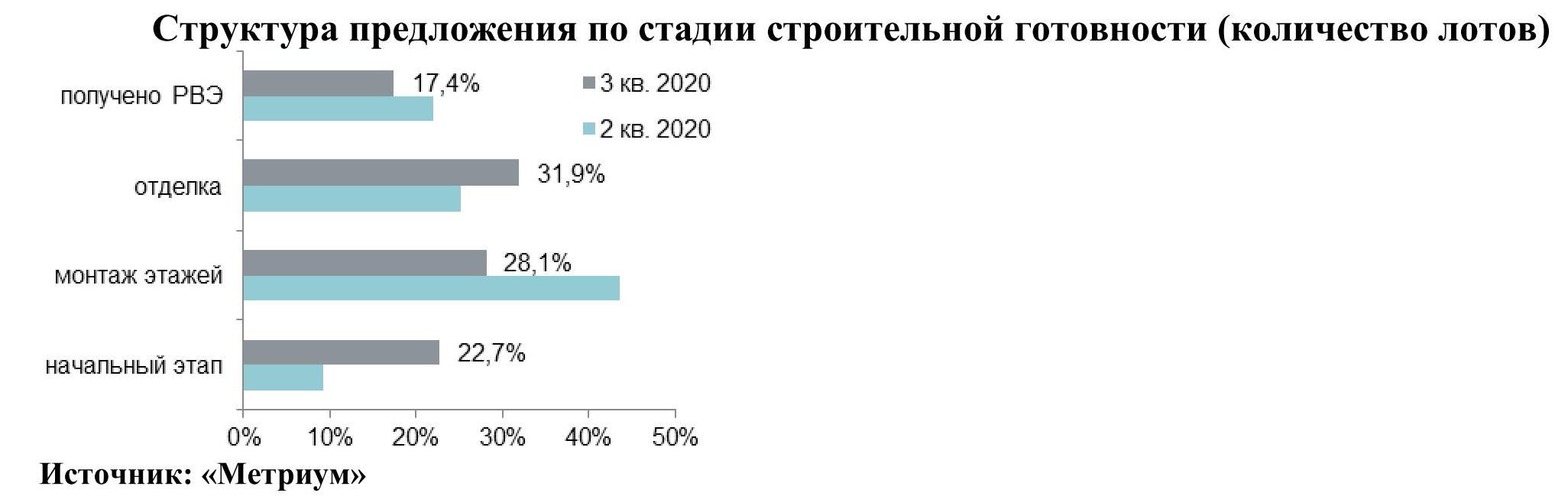

На рынке новостроек премиум-класса наблюдалось постепенное повышение строительной готовности основной массы лотов. Наибольшая доля текущего предложения расположена в домах на этапе отделочных работ (32%; +6,8 п.п.). На этапе монтажных работ наблюдалось существенное снижение доли лотов – по итогам квартала она составила 28,1% (-15,5 п.п.). Старт новых проектов позволил заметно нарастить долю предложения на начальном этапе до 22,7% (+13,4 п.п.). Наименьшая доля у лотов во введенных объектах (17,4%; -4,6 п.п.).

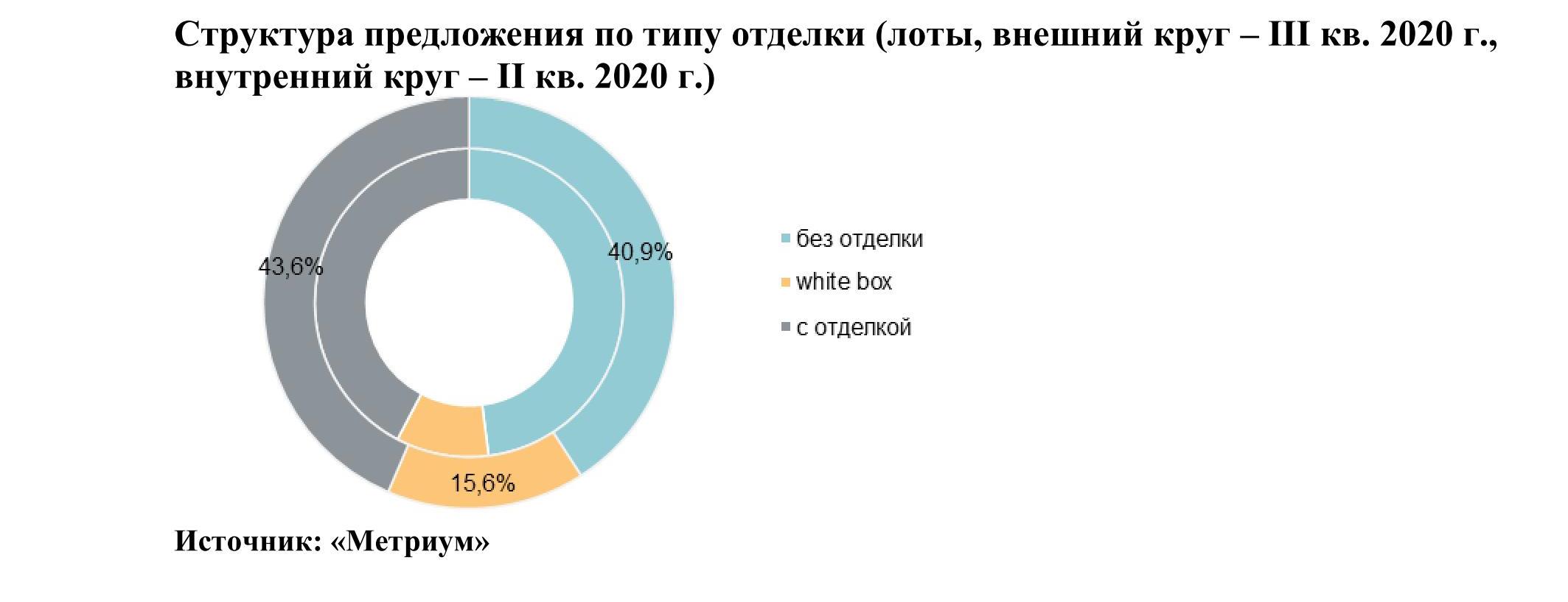

За отчетный период наблюдалось увеличение доли лотов с отделкой white box (15,6%; +5,9 п.п.) и финишной отделкой (43,6%; +1,3 п.п.) за счет доли без отделки (40,9%; -7,1 п.п.).

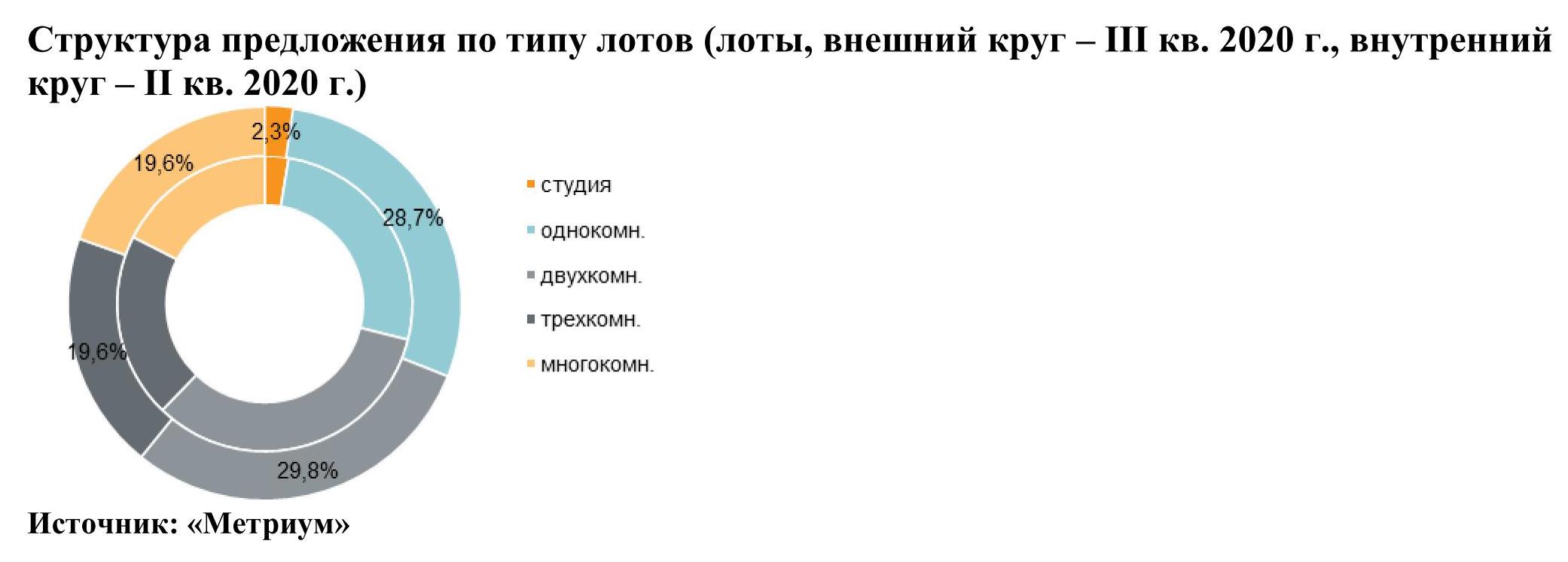

В структуре предложения по типологиям наибольший объем лотов в реализации представлен двухкомнатными квартирами и апартаментами (29,8%), их доля за квартал снизилась на 3,5 п.п. На однокомнатные лоты пришлось 28,7% (+2,4 п.п.). Равные доли у трехкомнатных (19,6%; -0,7 п.п.) и многокомнатных лотов (19,6%; +2,1 п.п.). Наименьший объем в реализации заняли студии – на них пришлось 2,3% рынка (-0,3 п.п.).

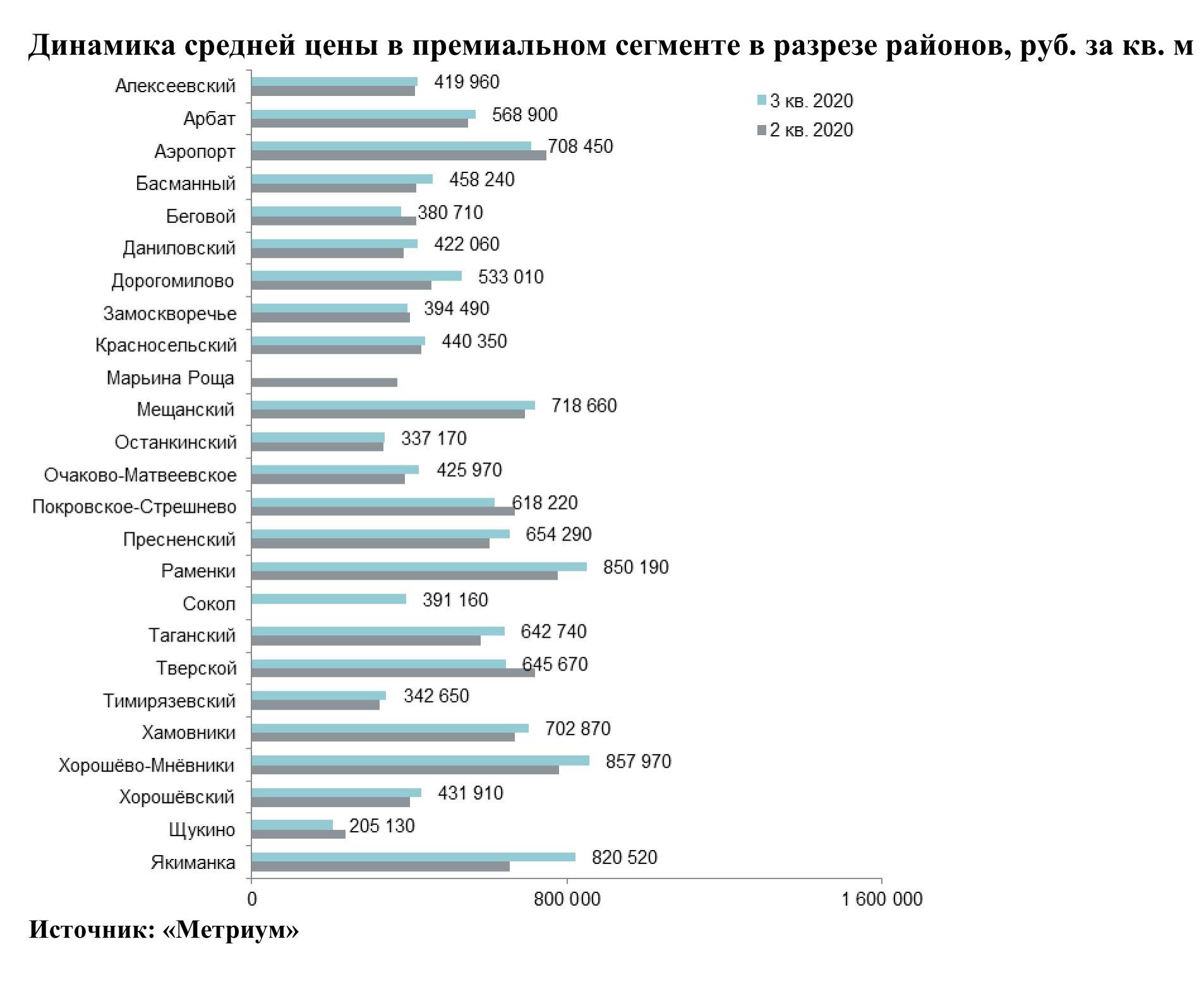

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена за квадратный метр в премиум-классе составила 608 150 руб. Показатель вырос на 2,8% относительно II квартала текущего года, на 5,7% с начала года и на 18,9% за 12 месяцев.

За отчетный период наибольший рост среднего показателя произошел в районе Якиманка (+25,3%). В данной локации вышел новый проект «Titul на Якиманке», в котором средняя цена квадратного метра составила более 830 тыс. руб. Также заметный рост средних цен за квадратный метр отмечен в районах: Дорогомилово (+16,7%), где вышел Victory Park Residence; Таганский (+10,4%) за счет старта проекта Lumin; Хорошёво-Мнёвники (+10,4%) из-за повышения цен в ряде проектов, что обусловлено изменениями в структуре предложения.

Наиболее существенное снижение показателя отмечено в районе Щукино (-14,4%), на что повлияли изменения общей структуры предложения в давно реализуемом проекте с остаточным предложением.

Средний бюджет предложения в новостройках премиум-класса за III квартал 2020 года снизился на 3,7% – до 63,4 млн руб. По сравнению с концом 2019 года бюджет предложения остался примерно на том же уровне (+0,2%), а за 12 месяцев – вырос на 15,5% с 54,9 млн руб.

Наиболее доступные предложения в премиум-классе представлены в следующих комплексах:

– ЖК «Резиденции Замоскворечье» (ЦАО / р-н Замоскворечье): студия 32,5 кв. м. за 10,88 млн руб.;

– ЖК Hill 8 (СВАО / р-н Останкинский): студия 36,65 кв. м. за 12 млн руб.;

– ЖК SLAVA (САО / р-н Беговой): студия 30,9 кв. м. за 13 млн руб.

Самые дорогие квартиры на премиальном рынке:

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): резиденция площадью 1 704 кв. м. за 1,96 млрд руб.;

– ЖК Capital Towers (ЦАО / р-н Пресненский): пентхаус площадью 1 371,7 кв. м. за 1,8 млрд руб.;

– ЖК «Берег Столицы: Дома в Серебряном Бору» (СЗАО / р-н Хорошёво-Мнёвники): вилла 850 кв. м. за 674,7 млн руб.;

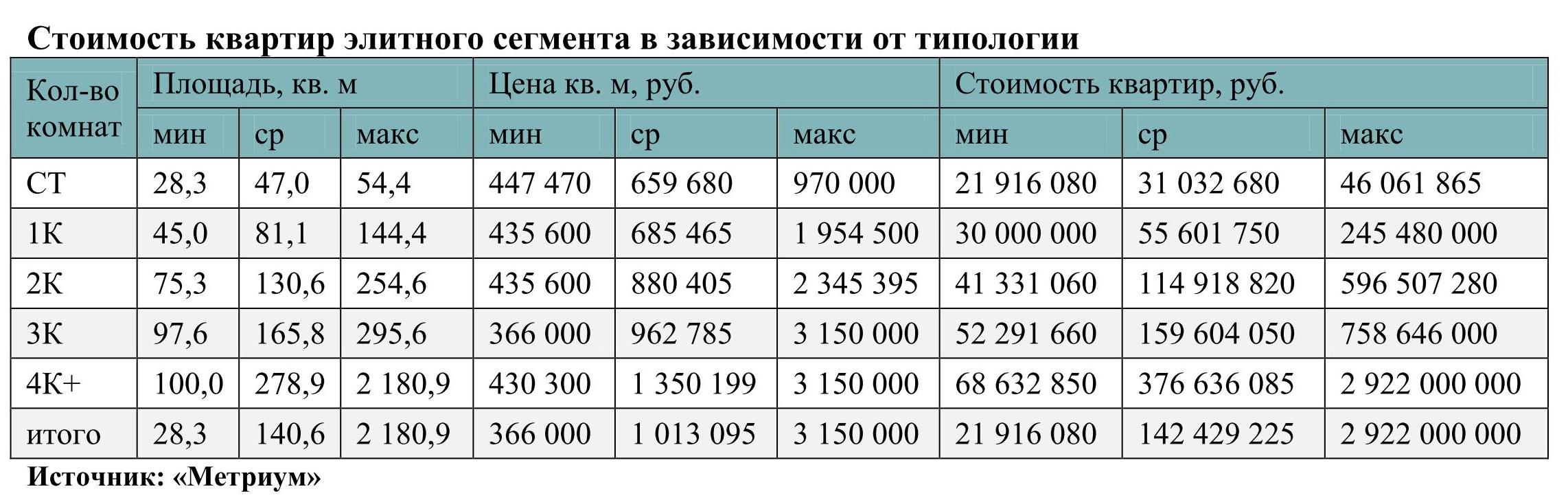

Элитный класс

По итогам III квартала 2020 года на первичном рынке элитной недвижимости в реализации находился 51 проект с общим объемом предложения около 1 650 квартир и апартаментов, суммарная площадь лотов составила 232,1 тыс. кв. м. За квартал экспозиция сократилась на 17,3% по количеству лотов и на 15,5% по продаваемой площади.

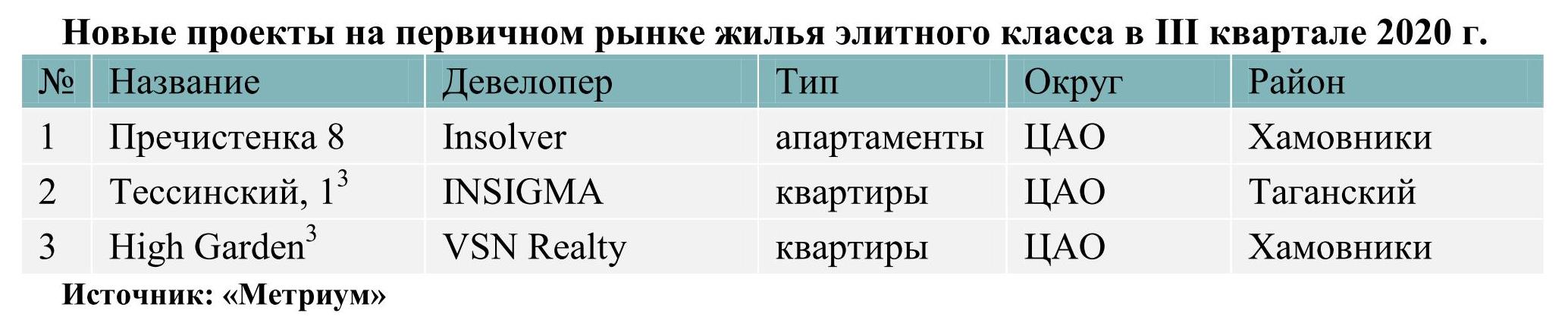

В III квартале 2020 года продажи стартовали в трех проектах элитного класса.

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

Преобладающий объем лотов элитного класса представлен в Пресненском районе – 39,2%, его доля продолжает расти и за квартал увеличилась на 2,3 п.п. Существенный объем предложения также реализуется в районах Хамовники (15,5%; -3,1 п.п.) и Якиманка (13,5%; +0,2 п.п.). Доли квартир и апартаментов в районах Арбата и Тверской показали рост и к концу III квартала составили 9,3% (+0,9 п.п.) и 7,0% (+1,2 п.п.) соответственно. На остальные локации приходится суммарно 15,5% предложения (не более 5% на район).

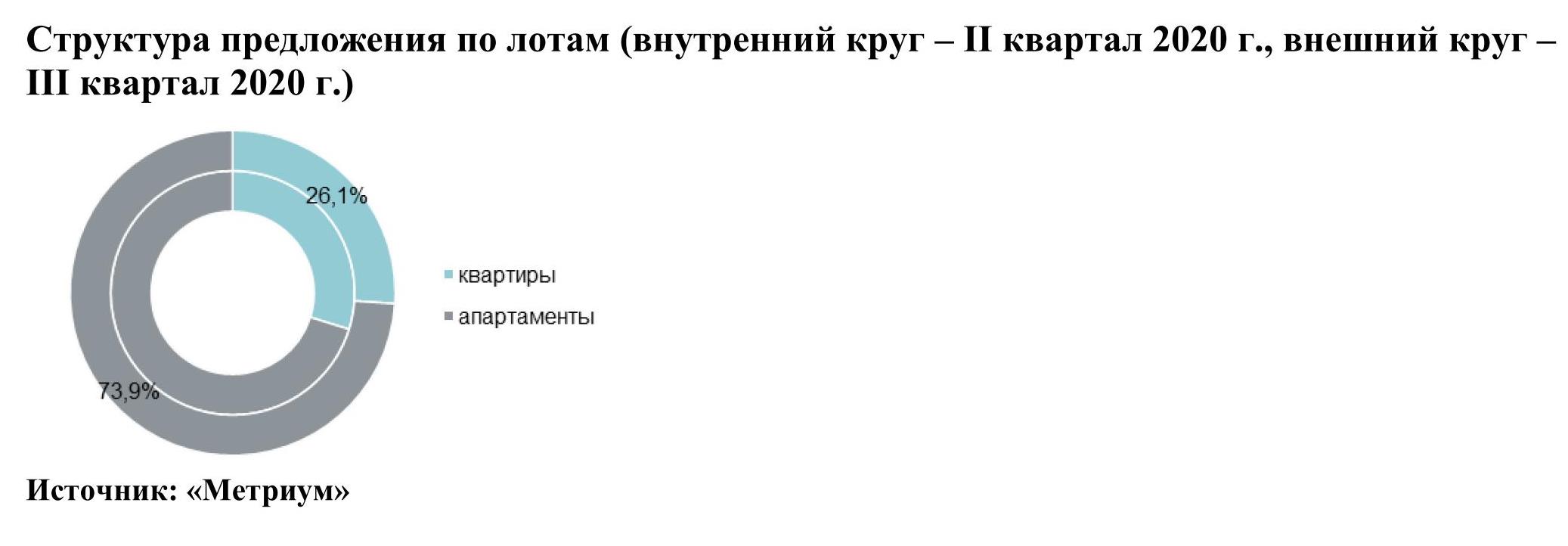

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

Доля апартаментов на первичном рынке жилой недвижимости элитного класса продолжает расти и в III квартале составила 73,9%, что на 3,8 п.п. больше показателя II квартала и на 9,7 п.п с начала года. Квартиры заняли всего 26,1% рынка, пропорционально сократившись за квартал на 3,8 п.п.

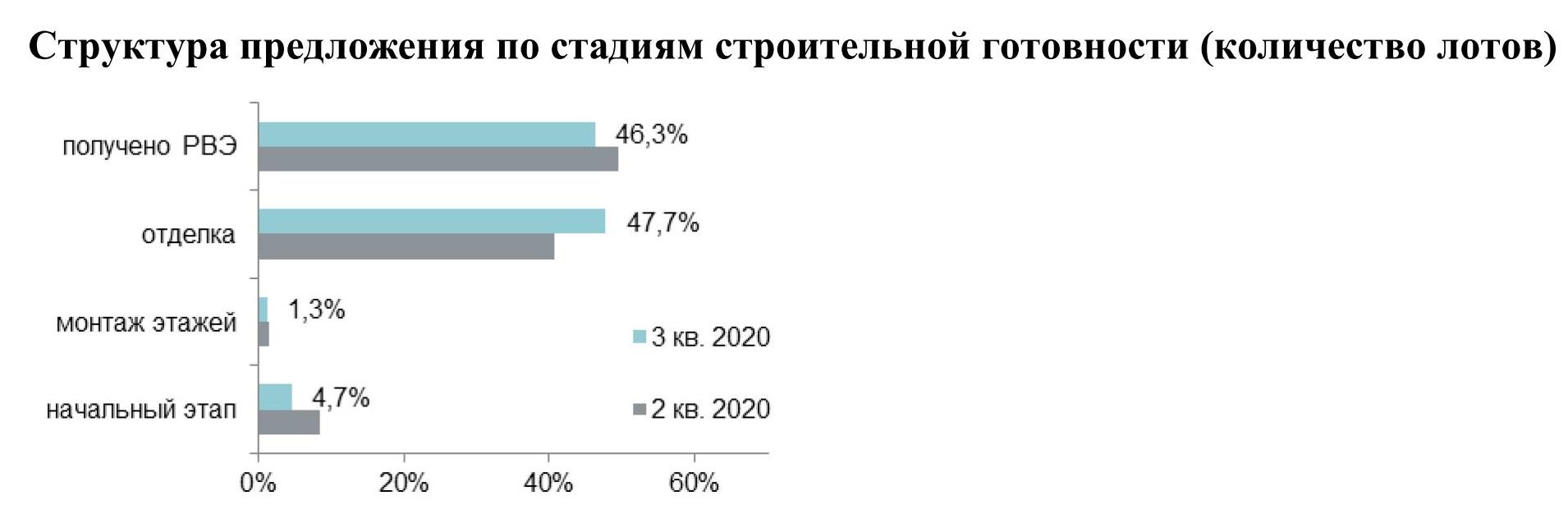

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

В структуре предложения по стадиям строительной готовности лидирующую позицию занимают лоты в домах на этапе отделочных работ (47,7%; +7,1 п.п.), сместив предложение в готовых домах на второе место (46,3%; -3,1 п.п.). Наименьшая доля предложения по-прежнему сосредоточена в домах, находящихся на начальном этапе строительства (4,7%; - 3,7 п.п.) и на этапе строительно-монтажных работ (1,3%; -0,3 п.п.).

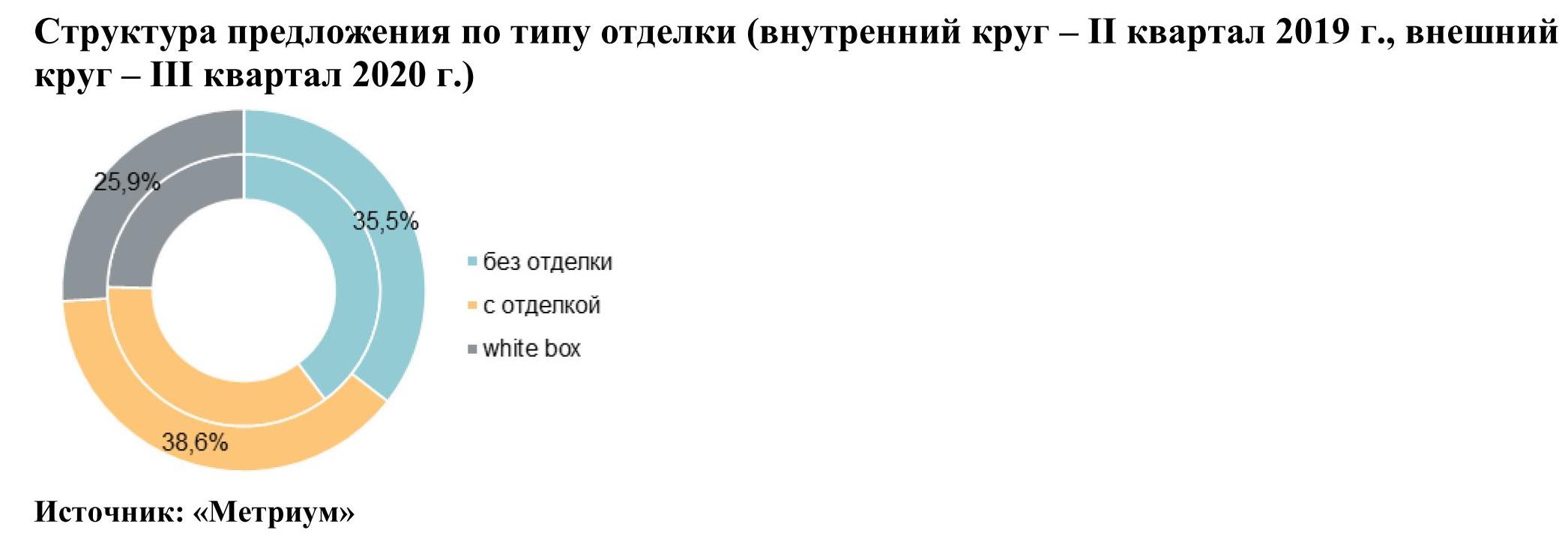

Доли лотов с финишной и предчистовой отделкой выросли за счет уменьшения доли предложения без отделки. Данная тенденция продолжается с начала 2020 года. Так наибольшая часть лотов в элитном сегменте реализуется с финишной отделкой (38,6%; +3,0 п.п.), чуть менее представлено квартир и апартаментов без отделки (35,5%; -4,4 п.п.). Жилье с отделкой white box составляет 25,9% (+1,4 п.п.) от совокупного объема предложения.

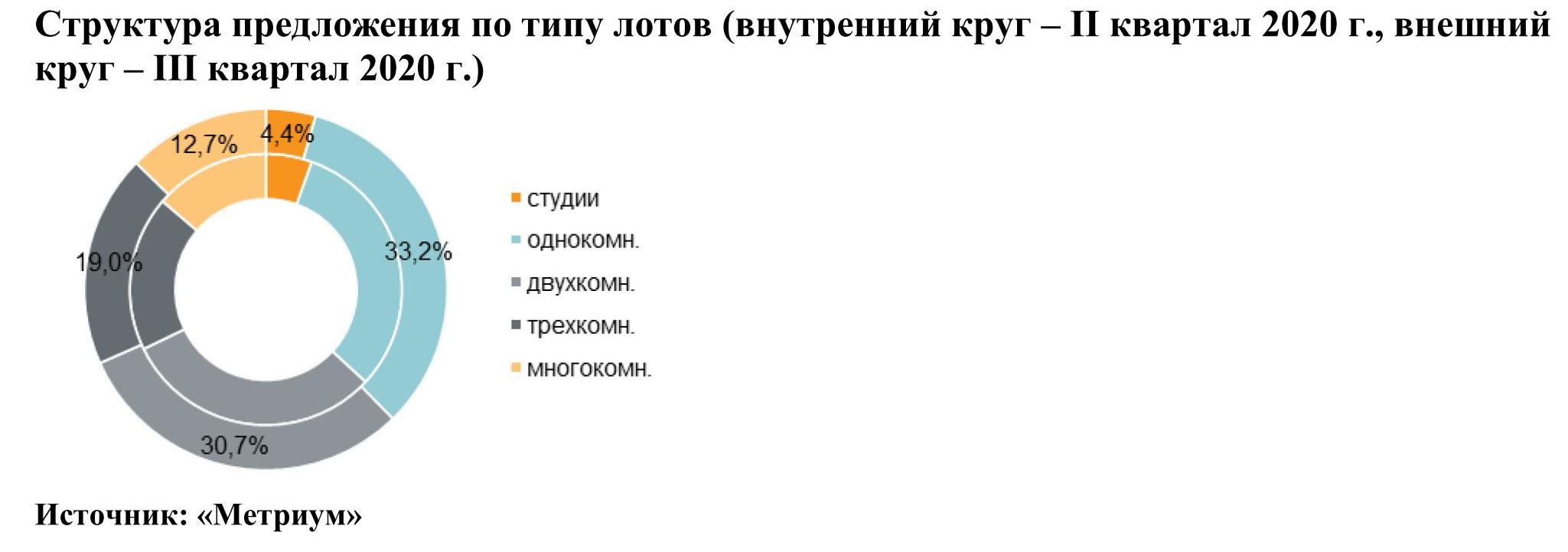

В структуре предложения по типологиям в III квартале прослеживается равномерное увеличение доли однокомнатных и трёхкомнатных лотов за счет снижения доли студий, двухкомнатных и многокомнатных квартир и апартаментов. Так почти в равной степени распределились доли однокомнатных (33,2%; +1,8 п.п.) и двухкомнатных лотов (30,7%; -0,2 п.п.). Также значительный объем представлен трёхкомнатными (19%; +0,5 п.п.) и многокомнатными квартирами и апартаментами (12,7%; -1,1 п.п.). Студии занимают наименьшую долю от совокупного объема предложения (4,4%; -1 п.п.).

По подсчетам аналитиков «Метриум», в III квартале 2020 года средняя цена предложения в элитном сегменте выросла на 4,3% и составила 1 013 095 руб./кв. м. ($12 967[1]). С начала года стоимость квадратного метра выросла на 3%, а за 12 месяцев – на 6,2% с 953 540 руб./кв. м. (данные за III квартал 2019 года).

[1] 78,1281 рублей за Доллар США по курсу ЦБ РФ на 06.10.2020

В разрезе районов наблюдалась разнонаправленная динамика. Наибольший рост средних цен отмечен в Таганском (+24,7%), Басманном (+16,9%) и Пресненском (+11,8%) районах. Причиной повышения стали: поступление в реализацию более дорогого предложения, а также плавное повышение цен в отдельных проектах, причем эти повышения носили точечный характер – были применены к отдельным лотам.

Заметное снижение отмечено в районах Арбат (-1,9%) и Мещанский (-1,3%) по причине изменения в ценовой политике застройщиков по проектам с остаточным предложением, а также из-за вымывания лотов с высокой стоимостью квадратного метра.

Наиболее бюджетные предложения представлены в следующих проектах:

– Neva Towers (ЦАО / Пресненский): студия площадью 39,9 кв. м за 21,9 млн руб.;

– Roza Rossa (ЦАО / Хамовники): студия площадью 28,3 кв. м за 26,3 млн руб.;

– ORDYNKA (ЦАО / Замоскворечье): апартаменты площадью 45,4 кв. м за 28,6 млн руб.

Самые дорогие лоты на рынке новостроек элитного сегмента:

– «Царев Сад» (ЦАО / Якиманка): пентхаус площадью 1 080,4 кв. м за 2,9 млрд руб.;

– «Башня Федерация (Восток)» (ЦАО / Пресненский): пентхаус площадью 2 180,9 кв. м за 2,6 млрд руб.;

– Allegoria Mosca (ЦАО / Хамовники): пентхаус площадью 718,3 кв. м за 2 млрд руб.

Основные тенденции

«По итогам III квартала 2020 года на рынке премиального и элитного жилья сократилось предложение, – резюмирует Мария Литинецкая, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Совокупный объем предложения снизился на 13,3% по количеству лотов и на 18,9% по продаваемой площади. Но при этом на рынке жилья высокого сегмента наблюдается повышенная активность девелоперов. В 2020 году на рынок вышло 13 проектов (5 проектов класса элит и 8 проектов премиум-класса), а за аналогичный период 2019 года – только 5 проектов, из которых 2 проекта премиум-класса.

Отрицательная динамика объема экспозиции объясняется активным вымыванием лотов, частичным снятием лотов с продажи в некоторых проектах, а также закрытым форматом продаж в двух новых проектах. В III квартале на первичном рынке премиального и элитного жилья наблюдался высокий спрос. По сравнению со II кварталом количество зарегистрированных договоров долевого участия увеличилось в 3,5 раз. А с начала текущего года на рынке элитных и премиальных новостроек Москвы было заключено 1,3 тыс. ДДУ (доля III квартала составила 47%) общей площадью 117,5 тыс. кв.м.

На фоне высокого спроса выросли цены. Средняя цена за квадратный метр в премиум-классе составила 608,15 тыс. руб./кв.м. (+2,8% за квартал; +5,7% с начала года; +18,9% за 12 месяцев). В элитном сегменте показатель составил 1,013 млн руб./кв.м. (+4,3% за квартал; +3% с начала года; +6,2% за 12 месяцев).

Продолжилась тенденция увеличения доли лотов с отделкой (предчистовая и финишная). К концу III квартала в сегменте премиум их доля составила 60% (+7,1 п.п.), а в элитном – 64,5% (+4,4 п.п.). Еще одной примечательной тенденцией на рынке премиального и элитного жилья является увеличение доли апартаментов: на апартаменты в премиум-классе пришлось 48,8% (+0,7 п.п.), в элитном классе – 73,9% (+3,8 п.п.).

Основная причина повышения активности покупателей и увеличения стоимости квадратного метра – это ослабление курса национальной валюты (с начала года рубль потерял 26% относительно доллара США) и отсутствие уверенности в прочности рубля в среднесрочной перспективе».