Итоги III квартала на первичном рынке РФ: Льготная ипотека «не сработала» в 30 регионах

Циан проанализировал спрос на первичном рынке недвижимости России в третьем квартале 2020 года, по свежим данным, опубликованным Росреестром 17 ноября. В сравнении с 3 кв. 2019 года продажи выросли на 29% в целом по РФ. Одновременно в 30 регионах льготная ипотека «не сработала»: число сделок снизилось или же не было продаж вовсе. 37% сделок в РФ прошло с открытием эскроу-счетов.

- В 3 кв. 2020 года заключено 209,9 тыс. ДДУ на первичном рынке РФ (+29% за год, +60% за квартал). Без учета столичного региона - Москвы и Московской области - прирост существенно ниже (+24% за год и +46% за квартал). Льготная ипотека не помогла установить новый рекорд. Количество сделок в 3 кв. 2020 года – на 14% меньше, чем во 2 кв. 2019 года (перед вступлением поправок в 214-ФЗ).

- В 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года На 3 квартал пришлось 43% всех сделок.

- Наибольшее число ДДУ по итогам 3 кв. 2020 года зафиксировано в Москве (14,7% сделок от общего числа по РФ), Московской области (10,9%), Санкт-Петербурге (8,5%). Из десятки лидирующих по продажам субъектов только Санкт-Петербург ухудшил показатели продаж.

- Льготная ипотека не смогла поддержать рынок в 30 российских субъектах: в шести из них не заключено ни одного ДДУ. Еще в 24 число сделок в 3 кв. 2020 года снизилось в годовой динамике.

- С открытием эскроу-счетов прошло 37% сделок в 3 кв. 2020 года. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

- В трех из восьми федеральных округах продажи за год снизились.

Статистика Росреестра учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. НЕ рекордный спрос: льготная ипотека не помогла установить новый максимум по количеству сделок в РФ. В 2019 году спрос был выше

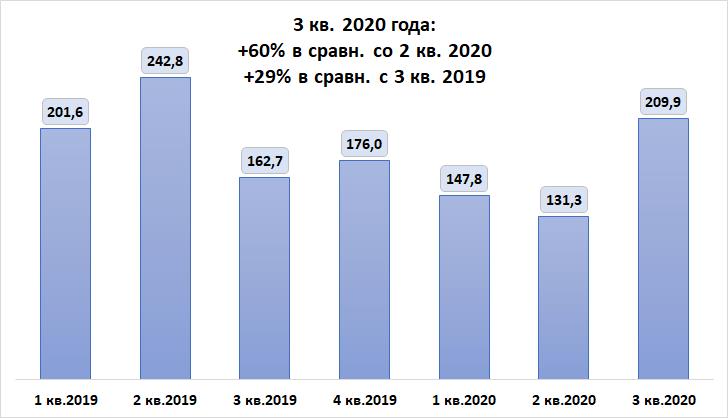

В 3 кв. 2020 года на первичном рынке в целом по всей России зарегистрировано 209,86 тыс. ДДУ – в это число входят сделки с физическими и юридическими лицами на покупку квартир, апартаментов, машино-мест и других объектов долевого строительства. В годовой динамике (в сравнении с 3 кв. 2019 года) спрос вырос на 29% (тогда было заключено 162,6 тыс. ДДУ). В сравнении с предыдущим 2 кв. 2020 года количество ДДУ в РФ оказалось больше на 60%, в сравнении с 1 кв. 2020 года - больше на 42%.

Впрочем, третий квартал оказался рекордным только за последний год. Несмотря на льготную ипотеку, число сделок оказалось ниже, чем во 2 кв. 2019 года на 14% – это был последний квартал перед вступлением в силу новых поправок в 214-ФЗ. Тогда, опасаясь резкого роста цен на жилье, активность клиентов была выше текущей, несмотря на то, что ипотека на новостройки выдавалась под стандартный процент (9,82% в июне 2019 года). Часть сделок второго квартала прошлого года прошла “внутри застройщиков”, однако на такие сделки приходилось не более 20% от общего объема. Соответственно, даже если сделать поправку на такие сделки, текущая активность покупателей-физлиц на рынке сопоставима, но не максимальна - льготная ипотека только поддерживает спрос.

Без учета столичного региона (Москвы и Московской области) прирост спроса в годовой динамике еще ниже - на уровне 24% с сравнении с 3 кв. 2019 года. Это на 5 п.п. ниже, чем в целом рост по РФ с учетом столичной агломерации (29%).

Количество ДДУ в РФ в 2019-2020 гг.

Источник: расчеты Аналитического центра Циан по данным Росреестра

Всего в 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года (607,1 тыс. ДДУ). На третий квартал пришлось 43% всех сделок 2020 года.

Количество ДДУ в РФ в 2019-2020 гг.

|

|

2019 |

2020 |

Динамика за год |

|

1 кв. |

201,6 |

147,8 |

-27% |

|

2 кв. |

242,8 |

131,3 |

-46% |

|

3 кв. |

162,7 |

209,9 |

29% |

|

1-3 кв. |

607,1 |

489,0 |

-19% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Из лидирующих по продажам субъектов только в Санкт-Петербурге снизился спрос

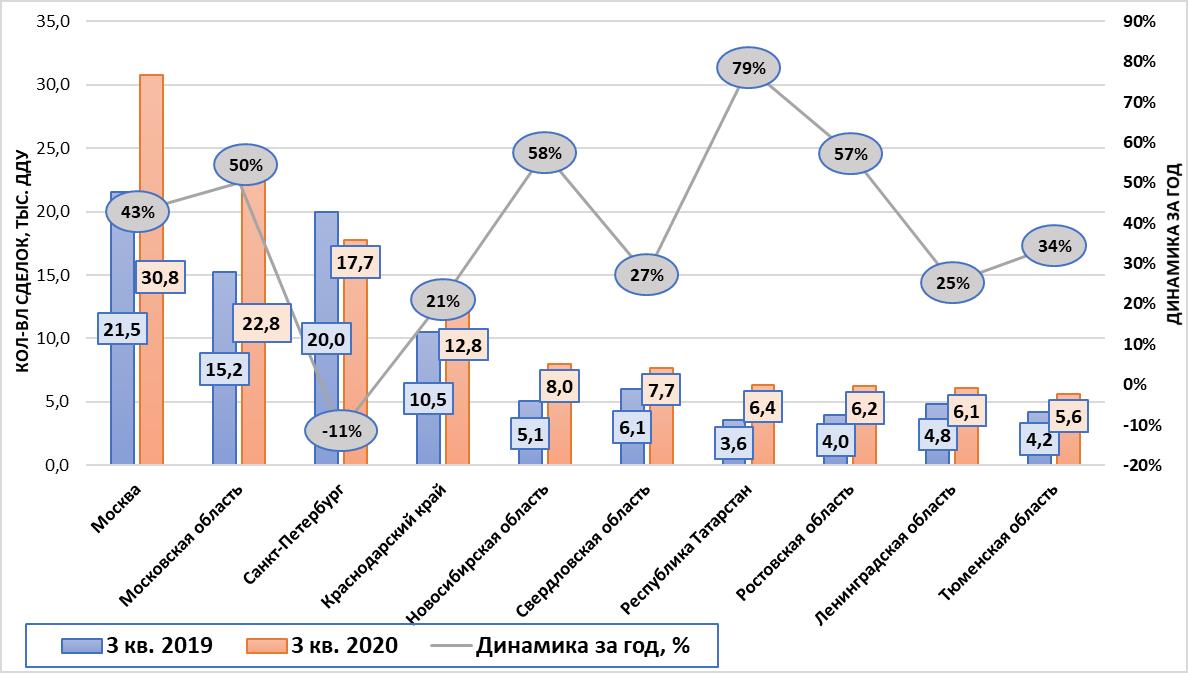

В 3 квартале 2020 года в десятке лидирующих по количеству ДДУ регионов зарегистрировано 124,1 тыс. сделок (59% от общего количества). По сравнению с прошлым годом концентрация сделок в регионах-лидерах не изменилась (год назад на 10 регионов-лидеров также приходилось 59% ДДУ).

Лидерами по числу сделок в 3 кв. 2020 года стали Москва (14,7% сделок от общего числа по РФ), Московская область (10,9%), Санкт-Петербург (8,5%), Краснодарский край (6,1%) и Новосибирская область (3,8%). В десятку также вошли Свердловская, Ростовская, Ленинградская, Тюменская области, Татарстан.

Из лидирующих регионов только в Санкт-Петербурге показатели 3 кв.2020 года оказались хуже, чем в 3 кв. 2019 года. Падение составило 11%. Эксперты связывают отрицательную динамику со структурой предложения. По подсчетам Циан, в 2020 году за первые 10 месяцев 2020 года в Санкт-Петербурге стартовали продажи порядка 3 млн кв. м квартир и апартаментов, тогда как в прошлом году – около 7 млн кв. м. Последний раз столь незначительный объем новых корпусов фиксировался в 2016 году (2,7 млн).

Среди лидирующих субъектов лидерами по приросту спроса в годовой динамике стал Татарстан (+79%), Новосибирская (+58%) и Ростовская области (+57%). В Москве прирост – 43%, Московской области – 50%.

Список лидирующих субъектов с прошлого года практически не изменился – в десятку вошёл Татарстан, вытеснивший Воронежскую область.

Динамика ДДУ в регионах-лидерах по спросу за 3 кв. 2020 (3 кв. 2020 года/3 кв. 2019 года)

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. Льготная ипотека не смогла поддержать рынок в 30 российских субъектах

Рекордно низкие ставки по ипотеке привели к росту активности покупателей. Но далеко не во всех регионах субсидирование смогло увеличить сделки в новостройках. В шести субъектах РФ в 3 кв. 2020 года не зарегистрировано ни одного ДДУ: Мурманская область, Карачаево-Черкесия, Тыва, Камчатский край, Магаданская область и Чукотский АО, Еврейская АО. Еще в 24 субъектах количество сделок в 3 кв. 2020 года в сравнении с 3 кв. 2019 года снизилось. Таким образом, льготное кредитование не стало «спасательным кругом» для трех десятков российских регионов, где продажи новостроек продолжают снижаться, несмотря на рекордно низкие за всю историю ставки по кредиту. Наибольшая доля регионов с отрицательной динамикой спроса – в Северо-Кавказском ФО, Сибирском и Дальневосточном ФО.

Лидерами по росту спроса стала Томская область (в 15 раз больше сделок, чем годом ранее), Кемеровская область (в три раза больше ДДУ) и Саратовская область (в 2,2 раза больше ДДУ). Такой значительный прирост связан с изначально невысокими продажами в прошлом году.

Регионы с наибольшим приростом сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Прирост в сравнении с 3 кв. 2019 года |

|

Томская область |

13 |

193 |

1385% |

|

Кемеровская область |

235 |

739 |

214% |

|

Саратовская область |

719 |

1 613 |

124% |

|

Челябинская область |

1 431 |

2 970 |

108% |

|

Удмуртская Республика |

1 188 |

2 353 |

98% |

|

Пермский край |

2 256 |

4 433 |

96% |

|

Республика Калмыкия |

54 |

106 |

96% |

|

Брянская область |

759 |

1 472 |

94% |

|

Алтайский край |

1 524 |

2 949 |

94% |

|

Орловская область |

502 |

956 |

90% |

|

Республика Татарстан |

3 559 |

6 353 |

79% |

|

Республика Крым и Севастополь |

1 552 |

2 676 |

72% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Наибольшее падение сделок в годовой динамике зафиксировано в Ингушетии (-90%, где прошли всего 3 сделки), Чечне (-77%, 26 ДДУ), Мордовии (-61%, 67 ДДУ). Только в двух из десятка регионов с наибольшим падением сделок, число ДДУ превысило тысячу за квартал. Это Иркутская область (-48%, 1,57 тыс. сделок) и Якутия (-20%, 1,23 тыс. сделок).

Регионы с максимальным годовым падением сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Снижение в сравнении с 3 кв. 2019 года |

|

Республика Ингушетия |

31 |

3 |

-90% |

|

Чеченская Республика |

114 |

26 |

-77% |

|

Республика Мордовия |

172 |

67 |

-61% |

|

Республика Дагестан |

455 |

203 |

-55% |

|

Республика Алтай |

39 |

19 |

-51% |

|

Иркутская область |

3 032 |

1 570 |

-48% |

|

Псковская область |

616 |

329 |

-47% |

|

Хабаровский край |

1 035 |

697 |

-33% |

|

Республика Марий Эл |

986 |

771 |

-22% |

|

Республика Саха (Якутия) |

1 537 |

1 226 |

-20% |

|

Смоленская область |

969 |

776 |

-20% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке заключены с эскроу-счетами

В 3 кв. 2020 года 37% ДДУ были заключены с открытием эскроу-счетов в целом по РФ. Для сравнения – в 3 кв. 2019 года доля составляла всего 8%. Не всего регионы активно переходят на новые правила. В четырех регионах, где прошла хотя бы одна сделка на первичном рынке, не зарегистрировано ни одного договора по новым правилам: Кабардино-Балкарская Республика, Чечня, Омская область, Забайкальский край.

Абсолютно все сделки с открытием эскроу-счетов прошли в 3 кв. 2020 года в Калмыкии, Ингушетии и Мордовии. 97% сделок с эскроу-счетами заключены в Ямало-Ненецком АО и Курганской области. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

Регионы с наибольшей долей сделок с эскроу-счетами в 3 кв. 2020 года

|

Регион |

Доля ДДУ с эскроу-счетами |

Число ДДУ |

ДДУ по эскроу |

|

Республика Калмыкия |

100% |

106 |

106 |

|

Республика Ингушетия |

100% |

3 |

3 |

|

Республика Мордовия |

100% |

67 |

67 |

|

Ямало-Ненецкий автономный округ |

97% |

156 |

152 |

|

Курганская область |

97% |

257 |

249 |

|

Томская область |

84% |

193 |

163 |

|

Чувашская Республика - Чувашия |

83% |

2 606 |

2 161 |

|

Тюменская область |

82% |

5 617 |

4 612 |

|

Оренбургская область |

74% |

1 391 |

1 035 |

|

Приморский край |

72% |

1 425 |

1 026 |

|

Хабаровский край |

72% |

697 |

501 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Доля эскроу-счетов по регионам РФ в 3 кв. 2020 года

5. В трех из восьми федеральных округах продажи падают

В 3 кв. 2020 года в годовой динамике продажи снизились в трех из восьми федеральных округах: Северо-Западном (-2%), Северо-Кавказском (-2%) и Дальневосточном ФО (-10%). Причем в последнем действует «дальневосточная ипотека» под 2% годовых.

Динамика числа сделок по федеральным округам и кол-во сделок на 100 тыс. человек

|

Федеральный округ |

ДДУ в 3 кв. 2020 |

Доля от общего количества ДДУ |

Динамика относительно 3 кв. 2019 |

Число сделок на 100 тыс. населения |

|

Центральный ФО |

74 829 |

36% |

39% |

190 |

|

Северо-Западный ФО |

31 758 |

15% |

-2% |

227 |

|

Южный ФО |

24 485 |

12% |

36% |

149 |

|

Северо-Кавказский ФО |

2 930 |

1% |

-2% |

30 |

|

Приволжский ФО |

36 675 |

17% |

55% |

125 |

|

Уральский ФО |

17 397 |

8% |

36% |

141 |

|

Сибирский ФО |

17 327 |

8% |

25% |

101 |

|

Дальневосточный ФО |

4 455 |

2% |

-10% |

55 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

По подсчетам Циан, наибольшее число сделок по федеральным округам в 3 кв.2020 года пришлось на Центральный ФО – 36% сделок. В пересчете же на численность населения лидером оказывается Северо-Западный ФО (227 сделок на 100 тыс. жителей). Для сравнения – в Центральном округе прошло 190 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 30 ДДУ на 100 тыс. человек.

«Льготное кредитование не стало универсальным решением поддержки строительной отрасли и жителей во всех регионах, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Рекордные продажи сегодня наблюдаются в экономически благополучных субъектах с относительно высоким уровнем доходов населения и девелоперской активностью. Одновременно треть регионов столкнулась с падением спроса. Только за счет субсидирования не удается поддержать прошлогодний «допандемийный» уровень продаж, что связано не только с обеднением населения, но и существенным ростом цен на первичном рынке. Без учета столичного региона спрос выше прошлогоднего всего на четверть, то есть минимальная ставка не стала причиной рекордного спроса на фоне общего негативного фона. В сравнении с прошлым годом (1-3 кварталами) текущие продажи в регионах хуже на 21%. Поэтому даже за счет пролонгации субсидирования достичь прошлогодних показателей вряд ли удастся».

Динамика сделок на первичном рынке России в III квартале 2020 года

|

Субъект |

Кол-во ДДУ |

Доля сделок с эскроу-счетами от общего кол-ва |

Динамика в сравн. С 3 кв. 2019 |

|

3 кв. 2020 |

3 кв. 2020 |

||

|

Российская Федерация |

209 856 |

37% |

29% |

|

Центральный федеральный округ |

74 829 |

28% |

39% |

|

Москва |

30 788 |

30% |

43% |

|

Московская область |

22 814 |

15% |

50% |

|

Воронежская область |

4 213 |

53% |

-10% |

|

Рязанская область |

3 271 |

4% |

41% |

|

Владимирская область |

1 725 |

23% |

60% |

|

Брянская область |

1 472 |

27% |

94% |

|

Тульская область |

1 381 |

12% |

49% |

|

Ярославская область |

1 316 |

50% |

31% |

|

Тверская область |

1 263 |

63% |

30% |

|

Калужская область |

1 143 |

42% |

15% |

|

Липецкая область |

1 037 |

46% |

50% |

|

Орловская область |

956 |

62% |

90% |

|

Тамбовская область |

786 |

61% |

-4% |

|

Смоленская область |

776 |

56% |

-20% |

|

Ивановская область |

530 |

26% |

2% |

|

Белгородская область |

479 |

27% |

23% |

|

Курская область |

474 |

47% |

66% |

|

Костромская область |

405 |

56% |

20% |

|

Северо-Западный федеральный округ |

31 758 |

20% |

-2% |

|

Санкт-Петербург |

17 746 |

12% |

-11% |

|

Ленинградская область |

6 059 |

41% |

25% |

|

Калининградская область |

3 077 |

21% |

28% |

|

Архангельская область и Ненецкий АО |

1 714 |

4% |

-18% |

|

Вологодская область |

1 209 |

34% |

27% |

|

Республика Карелия |

853 |

34% |

33% |

|

Республика Коми |

437 |

57% |

-19% |

|

Новгородская область |

334 |

37% |

20% |

|

Псковская область |

329 |

6% |

-47% |

|

Мурманская область |

нет сделок |

||

|

Южный федеральный округ |

24 485 |

46% |

36% |

|

Краснодарский край |

12 751 |

38% |

21% |

|

Ростовская область |

6 243 |

55% |

57% |

|

Республика Крым и Севастополь |

2 676 |

61% |

72% |

|

Волгоградская область |

1 625 |

64% |

51% |

|

Республика Адыгея |

779 |

12% |

50% |

|

Астраханская область |

305 |

35% |

-8% |

|

Республика Калмыкия |

106 |

100% |

96% |

|

Северо-Кавказский федеральный округ |

2 930 |

38% |

-2% |

|

Республика Дагестан |

203 |

40% |

-55% |

|

Республика Ингушетия |

3 |

100% |

-90% |

|

Кабардино-Балкарская Республика |

74 |

0% |

-12% |

|

Карачаево-Черкесская Республика |

нет сделок |

||

|

Республика Северная Осетия - Алания |

436 |

5% |

46% |

|

Чеченская Республика |

26 |

0% |

-77% |

|

Ставропольский край |

2 188 |

46% |

10% |

|

Приволжский федеральный округ |

36 675 |

54% |

55% |

|

Республика Татарстан |

6 353 |

51% |

79% |

|

Республика Башкортостан |

5 325 |

31% |

45% |

|

Пермский край |

4 433 |

64% |

96% |

|

Самарская область |

3 769 |

50% |

39% |

|

Нижегородская область |

3 129 |

64% |

63% |

|

Чувашская Республика - Чувашия |

2 606 |

83% |

54% |

|

Удмуртская Республика |

2 353 |

46% |

98% |

|

Пензенская область |

2 169 |

68% |

28% |

|

Саратовская область |

1 613 |

33% |

124% |

|

Кировская область |

1 446 |

58% |

50% |

|

Оренбургская область |

1 391 |

74% |

2% |

|

Ульяновская область |

1 250 |

59% |

65% |

|

Республика Марий Эл |

771 |

55% |

-22% |

|

Республика Мордовия |

67 |

100% |

-61% |

|

Уральский федеральный округ |

17 397 |

49% |

36% |

|

Свердловская область |

7 701 |

27% |

27% |

|

Тюменская область |

5 617 |

82% |

34% |

|

Челябинская область |

2 970 |

48% |

108% |

|

Ханты-Мансийский АО |

696 |

12% |

-16% |

|

Курганская область |

257 |

97% |

68% |

|

Ямало-Ненецкий АО |

156 |

97% |

5% |

|

Сибирский федеральный округ |

17 327 |

39% |

25% |

|

Новосибирская область |

7 985 |

38% |

58% |

|

Алтайский край |

2 949 |

42% |

94% |

|

Красноярский край |

2 889 |

43% |

-6% |

|

Иркутская область |

1 570 |

44% |

-48% |

|

Кемеровская область - Кузбасс |

739 |

29% |

214% |

|

Омская область |

628 |

0% |

-8% |

|

Республика Хакасия |

355 |

71% |

42% |

|

Томская область |

193 |

84% |

1385% |

|

Республика Алтай |

19 |

58% |

-51% |

|

Республика Тыва |

нет сделок |

||

|

Дальневосточный федеральный округ |

9 038 |

26% |

-23% |

|

Приморский край |

1 425 |

72% |

15% |

|

Республика Саха (Якутия) |

1 226 |

31% |

-20% |

|

Хабаровский край |

697 |

72% |

-33% |

|

Сахалинская область |

396 |

70% |

6% |

|

Республика Бурятия |

395 |

53% |

-2% |

|

Забайкальский край |

180 |

0% |

-16% |

|

Амурская область |

136 |

67% |

12% |

|

Еврейская АО |

нет сделок |

||

|

Камчатский край |

нет сделок |

||

|

Магаданская обл. и Чукотский АО |

нет сделок |

||

Источник: расчеты Аналитического центра Циан по данным Росреестра

С начала года банки Петербурга увеличили количество выданных кредитов строительным компаниям в 1,5 раза. Снижение ставок способствуют росту спроса на кредиты, считают эксперты.

Согласно сведениям Центробанка, объем кредитования юридических лиц и индивидуальных предпринимателей в рублях в сфере строительства в январе-мае 2017 года составил по всему Северо-Западному округу 84,635 млрд рублей, увеличившись на 26,8%. В Санкт-Петербурге банки выдали 66,484 млрд рублей, что превышает прошлогодние выдачи на 53,4%. Это наиболее значительный рост за последнее время.

«Спрос на финансирование в строительной отрасли зависит от общей макроэкономической ситуации. Заявки на инвесткредиты зависят также от долгосрочного прогнозирования. Строительный сектор региона, особенно в жилищном сегменте, удерживает устойчивые позиции, а для банков девелоперы традиционно являются привлекательной категорией клиентов», – отмечает заместитель руководителя Северо-Западного регионального центра – старший вице-президент банка ВТБ Руслан Еременко. По его словам, банк выдает застройщикам кредиты как на завершение текущих объектов, так и рассматривает заявки на финансирование новых проектов, продолжая участвовать в крупных проектах надежных застройщиков. Общий объем выдач компаниям данной отрасли за первое полугодие 2017 года в СЗРЦ ВТБ также вырос в 1,5 раза по сравнению с аналогичным периодом предыдущего года.

Кредиты дешевеют

Рост объемов кредитования в этом году обусловлен, в первую очередь, снижением процентных ставок, отмечает Артем Фильков, начальник управления кредитного анализа банка «Александровский». Строительные компании получили возможность привлечь дополнительные заемные средства в большем объеме – для реализации новых проектов и дофинансирования расходов по текущим. Ставки, по словам банкира, снизились с начала года на 1–2%.

Стоимость кредитов падает параллельно со снижением ключевой ставки регулятором, которая на сегодняшний день составляет 9%. Соответственно, снижается и стоимость обслуживания кредитов, они становятся более привлекательными для компаний. Хотя условия кредитования и ставки существенно зависят от состояния застройщика и залогового имущества. «Если рассматривать доходность по облигациям крупных застройщиков как ориентир, то скорее всего в большинстве случаев ставки по кредитам строительным компаниям, учитывая повышенные риски данного сектора, превышают 12%», – полагает аналитик группы «ФИНАМ» Богдан Зварич.

Уровень ставок по проектному финансированию составляет 12–15% годовых, отмечает Максим Ельцов, генеральный директор ООО «Первое ипотечное агентство». Реальные ставки и условия ни банки, ни застройщики не разглашают, они могут сильно отличаться по клиентам. «Условия предоставления заемных средств были и остаются индивидуальными, зависящими от многих критериев, среди которых параметры сделки, финансовое положение клиента, состав и качество обеспечения», – добавляет Руслан Еременко.

Большинство кредитных заявок по-прежнему поступает на пополнение оборотных средств, но банки отмечают постепенное восстановление спроса на «длинные» деньги. Так, в этом году ВТБ открыл финансирование нескольких новых крупных проектов. «Мы активно работаем в сфере финансирования жилых проектов крупных и надежных застройщиков, обладающих большими портфелями объектов. Проекты в этой сфере в нашем портфеле занимают бoльшую долю, нежели коммерческая недвижимость», – рассказывает банкир.

Проектные перспективы

Однако говорить о том, что проектное финансирование возвращает прежние позиции, пока рано. Банки готовы кредитовать, а застройщики кредитоваться, но критерии банков очень сильно разнятся. Банки ждут улучшения финансового состояния застройщиков, а для этого, как минимум, должны вырасти продажи и стоимость жилья.

Проектное финансирование выделяется на весь срок строительства дома, но наиболее необходимо на старте проекта, когда застройщик может позволить себе более высокую относительно ипотеки процентную нагрузку, объясняет г-н Ельцов. На этом этапе продавать жилье, особенно не самым крупным застройщикам, невыгодно: низкая степень готовности не позволяет реализовывать квартиры по цене, близкой к цене построенного дома. Именно на этапе 0–40% готовности дома застройщик, финансируя стройку за счет дорогих кредитов, без привлечения дольщиков по низким ценам, выиграет в цене продажи квартир на более высокой степени готовности объекта. Для дольщиков также безопаснее покупать объект на более поздних стадиях. Ситуация же, когда застройщик активно распродает дом еще на нуле, по низким ценам, вызывает много вопросов: риски, что собранных денег потом не хватит, в том числе из-за роста себестоимости на протяжении 2–3 лет строительства дома, очень высоки.

Банки, в свою очередь, требуют, чтобы у застройщика было как можно больше иных источников финансирования, в том числе собственных средств. И когда объект более-менее «раскручен», это требование выполнить проще. Но когда стройка только начинается, застройщик потратился на покупку участка, проектную документацию, начальные работы и пр., потребность в дополнительном финансировании, конечно, высока.

В текущей ситуации проектное финансирование по хорошим ставкам доступно только самым крупным застройщикам. Так, в прошлом году Банк «Санкт-Петербург» профинансировал ЖК «LEGENDA на Комендантском, 58» на 2,2 млрд рублей. С привлечением ресурсов банка ВТБ ведутся проекты «Ясно. Янино» и «Новое Сертолово» Группы КВС, строится многоквартирный дом в ЖК «Огни Колпино» Группы «Квартал 17А». Setl Group возводит офисный центр в ЖК «Riverside» с привлечением кредитной линии ВТБ. Недавно банк профинансировал реализацию проекта концерна «Детскосельский». Невозобновляемая кредитная линия на 2 млрд рублей открыта на семь лет.

Банк «Российский капитал» выдал 500 млн рублей кредита застройщику «Проспект КИМа, 19». Эти деньги фирма вложит в гостинично-офисный лофт-квартал Docklands на Васильевском острове.

В июне текущего года Северо-Западный банк Сбербанка открыл строительной компании «ЛенРусСтрой» кредитную линию в 650 млн рублей на строительство ЖК «Новое Горелово».

Кстати, Сбербанк улучшил условия кредитования строительства жилой недвижимости. Минимальная доля собственных средств заемщика в финансировании проекта снижена с 25 до 15% для объектов с высокой степенью строительной готовности. Для иных проектов доля собственных средств может быть снижена за счет предоставления дополнительного (комплементарного) кредита под более высокую процентную ставку. Кроме того, Сбербанк запустил новый продукт – бридж-кредитование под залог жилья, строящегося с привлечением кредитных средств Сбербанка (обязательное условие – срок завершения строительства составляет менее одного года). Бридж-кредиты предоставляются на срок до четырех лет, средства можно будет использовать для финансирования начальных этапов новых проектов строительства жилой или коммерческой недвижимости. По данным Сбербанка, объем кредитов на строительство жилой недвижимости растет и составил 33% в кредитном портфеле корпоративных клиентов Северо-Западного банка Сбербанка по направлению финансирования строительства.

Мнение

Дмитрий Ипатов, гендиректор ООО «Петрострой»:

– На данный момент мы используем для строительства наших объектов только собственные средства, в последнее время большую активность в направлении проектного финансирования проявляет Сбербанк. Но мы запустили такую схему на одном из объектов и хотим посмотреть, что из этого получится. У проектного финансирования есть очевидные плюсы: когда покупатели видят, что целевое финансирование проводит банк, это является для них дополнительным элементом доверия к застройщику. Кроме того, при участии банка покупатель знает, что объект будет точно достроен.

В этом сочетании учтены все интересы: банк сам финансирует строительство, сам выделяет ипотеку, то есть получает свою процентную ставку от застройщика. Застройщик минимизирует свои расходы, так как получает возможность строить объект быстро. При этом, если что-то происходит с компанией, банку достается залог в виде квартир. Если количество свободных денег сможет удовлетворить рынок, то скорее всего за проектным финансированием будущее.

Евгений Удальцов,

генеральный директор ГК «Бау Сити»:

– Получить у банка заемные средства возможно, лишь предоставив залоговые активы, оценка которых, произведенная по заказу банка, обычно бывает далека от реальной рыночной стоимости. В данном случае преимущество имеют крупные застройщики и промышленные группы.

Проектное финансирование, позволяющее получить кредит без предоставления залога, на сегодняшний день почти не работает, так как увеличивает риски банков, связывает оперативную свободу застройщика и увеличивает его штат. При всех озвученных сложностях кредитование помогает соблюсти плановые темпы строительства при колебаниях спроса на первичную недвижимость. Конечную цену новостройки формирует рыночная цена, которую готов платить покупатель вне зависимости от того, пользуется застройщик кредитованием или нет.

Рынок новостроек Петербурга балансирует между стагнацией и кризисом. Аналитики подвели итоги первого полугодия, и их выводы далеки от оптимистичных. Надежды на рост эксперты откладывают на конец года.

Эксперты расходятся в оценках текущей ситуации. Так, по данным Консалтингового центра «Петербургская Недвижимость», рынок новостроек относительно стабилен. Объем продаж в строящихся объектах Петербурга и пригородной зоны Ленобласти по итогам первого полугодия 2017 года снизился всего на 200 тыс кв. м по отношению к аналогичному периоду прошлого года и составил 1,8 млн кв. м. По словам руководителя КЦ «Петербургская Недвижимость» Ольги Трошевой, это позволяет говорить о сохранении спроса на первичном рынке на высоком уровне.

Иные данные приводит Knight Frank St Petersburg. По их данным, за первое полугодие 2017 года на «первичке» было продано лишь 1,5 млн кв. м жилья, что на треть меньше по сравнению со вторым полугодием 2016 года. При этом пригороды показывают больший спад, чем городские локации: в городе спрос с начала 2017 года снизился на 5%, а в пригородах – на 20%.

Аналитики указывают на затоваривание рынка периферийных районов жильем эконом-класса. Предложение в этом сегменте продолжает расти, несмотря на низкую динамику спроса. Так, с января по июнь текущего года в продажу было выведено около 2 млн кв. м нового предложения, это почти 50 тыс. квартир.

С начала года эксперты ждали роста на новостройки, и роста доли покупок с использованием кредитов. Но пока этого не случилось.

По данным исследований риэлтерской компании «Экотон», в целом объемы продаж у девелоперов с начала текущего года снизились на 20%. При этом объем ввода вырос на треть. «Ведущие застройщики сориентировались – во втором квартале мы наблюдали обилие акций (скидки, беспроцентные рассрочки, паркинги в подарок, отделка в подарок), плюс снизилась ипотечная ставка. Это стимулировало спрос, во втором квартале он пошел вверх», – комментирует президент ГК «ЭКОТОН», председатель правления НП «Санкт-Петербургская палата недвижимости» Екатерина Романенко.

Прямое отражение

«Основное предложение составляет массовый сегмент, проекты КОТ. При этом цены очень разные, и многое зависит от стратегии застройщика. В одной локации цены за метр могут находиться в вилке от 80 до 110 тыс. рублей за «квадрат», – описывает ситуацию Ольга Трошева. В качестве примера она приводит Московский и Приморский районы.

По итогам полугодия цены на квадратный метр (без учета акций и скидок) сохранили стабильность. Незначительные колебания в 2–3% от месяца к месяцу не повлияли на рынок и никак не отразились на активности покупателей. «Люди больше не реагируют на ежемесячные колебания, – делится наблюдением директор по продажам «MASTER девелопмент» Юлия Роженцева. – Действуют только агрессивные распродажи, скидки не менее 20%. Мы сталкиваемся с тем, что люди выжидают».

Лидеры рынка могут позволить не снижать ценник, периодически «заигрывая» с покупателем акциями и скидками. Те, кто предлагает качественный продукт, могут себе позволить держать цены на прежнем уровне и даже повышать их.

По мнению директора по маркетингу компании LEGENDA Всеволода Глазунова, ценник снижают те, кто не в состоянии привлечь покупателя иными способами. Например, качеством продукта. «Мы на 15% подняли цены во всех своих проектах, и к нам продолжают идти. Сильный проект от устойчивого застройщика в цене не падает в принципе», – комментирует он.

Это мнение разделяет и Юлия Роженцева. По ее словам, цена объектов на первичном рынке прямо отражает надежность компании. Причем себестоимость проектов растет с каждым годом, на нее влияют новые требования, предъявляемые к застройщикам, и постоянные изменения в градостроительном законодательстве.

Тенденцию подтверждают и проектировщики. «Находясь в самом начале этой цепочки, могу сказать, что в ближайшее время цены будут только расти, иначе многие застройщики окажутся в тяжелом положении, – прогнозирует основатель проектного бюро Rumpu Евгений Богданов. – Часть проектов уже сегодня находится за гранью рентабельности. На девелопера давят выросшая себестоимость, высокая конкуренция, ужесточающиеся требования законодательства».

Одни девелоперы сокращают бюджет покупки, уменьшая метраж квартир, другие работают на эмоциональных и рациональных мотивациях покупателя, предлагая за счет ипотеки купить квартиру на 10 метров больше и комфортнее. Задача проектировщика в этих условиях, по словам господина Богданова, «держать в узде себестоимость».

Потребитель как трендсеттер

Сегодня покупатель делает выбор медленнее: средний срок решения увеличился в три раза – с одного месяца до трех. Изменился и средний возраст покупателя – он снизился до 35–45 лет.

Клиент более информирован: он собирает данные из массы различных источников – от консалтинговых агентств до соцсетей, предъявляет более осмысленные требования. Люди стали более осознанно подходить к оформлению сделки. Не последнюю роль играет и наличие ипотеки: понимая итоговую стоимость покупки и срок выплаты кредита, потребитель хочет получить за свои деньги максимально качественный продукт.

«Часто начинают поиск квартиры под определенный бюджет, но 80% покупателей готовы искать дополнительные средства, чтобы купить то, что понравилось», – объясняет директор управления стратегического маркетинга и исследований рынка компании RBI Вера Сережина.

Впрочем, эта тенденция характерна скорее для покупателей бизнес-класса: клиент готов двигаться к лучшему варианту и варьировать стоимость сделки. Более рациональные покупатели из комфорт- и эконом-классов не склонны менять бюджет покупки: они скорее выберут аналогичный объект у другого застройщика, если тот предложит им символическую скидку или квартиру чуть большего метража за ту же сумму.

Эксперты связывают надежды на рост рынка с понижением ключевой и ипотечной ставки – именно этот инструмент традиционно стимулирует рост. Риэлторы, опираясь на статистику, ожидают оживления спроса в связи с президентскими выборами и чемпионатом мира по футболу. «Недвижимость всегда была тихой гаванью, и люди перед выборами стремятся инвестировать свои средства, и квадратные метры по-прежнему остаются самым надежным вложением», – уверена Екатерина Романенко.

Мнение

Николай Пашков, генеральный директор Knight Frank St Petersburg:

В целом ситуация на первичном рынке жилья объективно усложняется. Каждый квартал спрос снижается на 15-20%. При этом объем предложения остается чрезвычайно большим. Себестоимость растет, но рыночная конъюнктура не позволяет застройщикам поднимать цены. Соответственно финансовая устойчивость компаний, работающих в эконом-классе (и девелоперов, и подрядчиков), уменьшается. Если экономическая ситуация не улучшится, если у населения не начнут расти доходы и оно не будет более активно покупать, в 2018 году есть далеко не нулевой риск, что некоторые компании могут не выдержать этой гонки на выживание.