Итоги III квартала на первичном рынке РФ: Льготная ипотека «не сработала» в 30 регионах

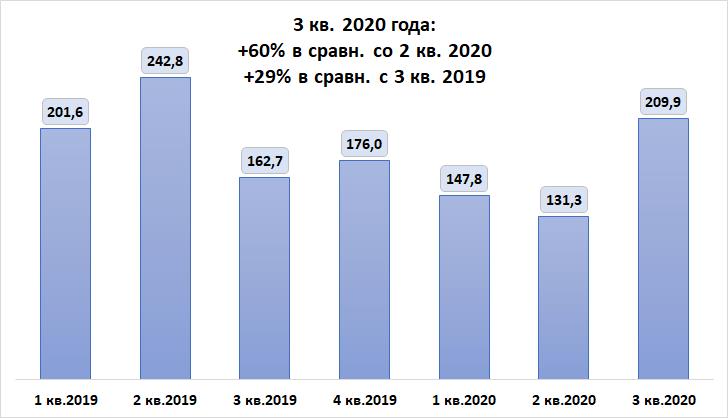

Циан проанализировал спрос на первичном рынке недвижимости России в третьем квартале 2020 года, по свежим данным, опубликованным Росреестром 17 ноября. В сравнении с 3 кв. 2019 года продажи выросли на 29% в целом по РФ. Одновременно в 30 регионах льготная ипотека «не сработала»: число сделок снизилось или же не было продаж вовсе. 37% сделок в РФ прошло с открытием эскроу-счетов.

- В 3 кв. 2020 года заключено 209,9 тыс. ДДУ на первичном рынке РФ (+29% за год, +60% за квартал). Без учета столичного региона - Москвы и Московской области - прирост существенно ниже (+24% за год и +46% за квартал). Льготная ипотека не помогла установить новый рекорд. Количество сделок в 3 кв. 2020 года – на 14% меньше, чем во 2 кв. 2019 года (перед вступлением поправок в 214-ФЗ).

- В 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года На 3 квартал пришлось 43% всех сделок.

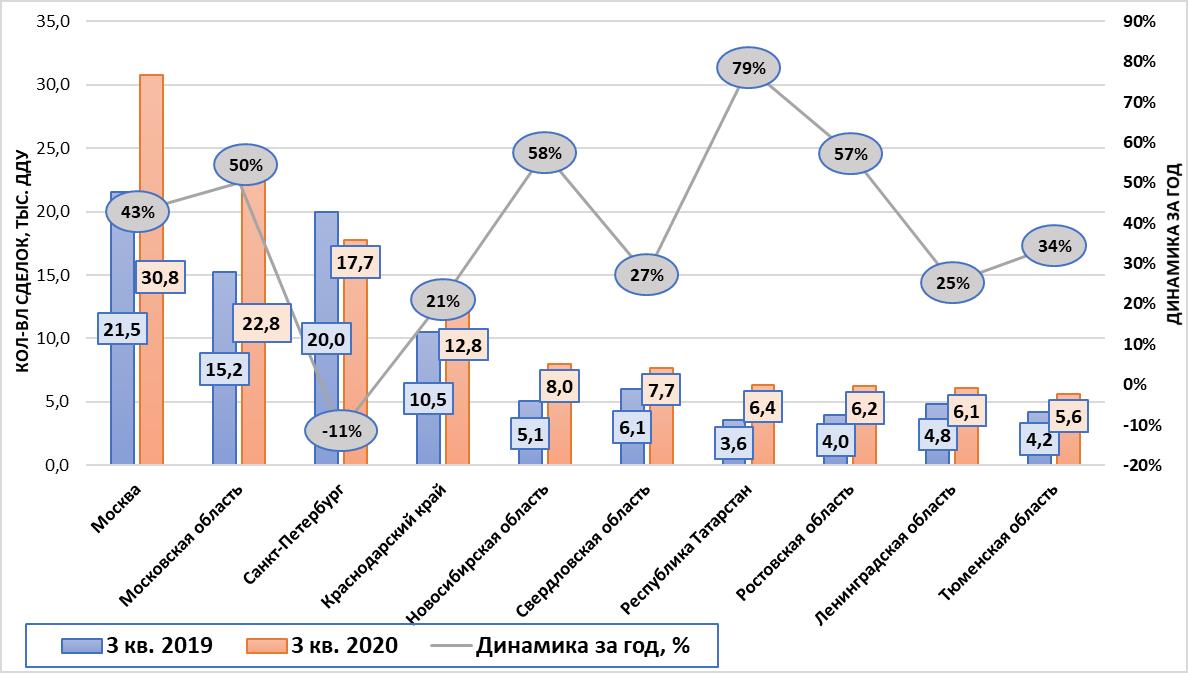

- Наибольшее число ДДУ по итогам 3 кв. 2020 года зафиксировано в Москве (14,7% сделок от общего числа по РФ), Московской области (10,9%), Санкт-Петербурге (8,5%). Из десятки лидирующих по продажам субъектов только Санкт-Петербург ухудшил показатели продаж.

- Льготная ипотека не смогла поддержать рынок в 30 российских субъектах: в шести из них не заключено ни одного ДДУ. Еще в 24 число сделок в 3 кв. 2020 года снизилось в годовой динамике.

- С открытием эскроу-счетов прошло 37% сделок в 3 кв. 2020 года. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

- В трех из восьми федеральных округах продажи за год снизились.

Статистика Росреестра учитывает все зарегистрированные ДДУ, в том числе машино-места, кладовки и другие объекты долевого строительства, а также сделки с юридическими лицами.

1. НЕ рекордный спрос: льготная ипотека не помогла установить новый максимум по количеству сделок в РФ. В 2019 году спрос был выше

В 3 кв. 2020 года на первичном рынке в целом по всей России зарегистрировано 209,86 тыс. ДДУ – в это число входят сделки с физическими и юридическими лицами на покупку квартир, апартаментов, машино-мест и других объектов долевого строительства. В годовой динамике (в сравнении с 3 кв. 2019 года) спрос вырос на 29% (тогда было заключено 162,6 тыс. ДДУ). В сравнении с предыдущим 2 кв. 2020 года количество ДДУ в РФ оказалось больше на 60%, в сравнении с 1 кв. 2020 года - больше на 42%.

Впрочем, третий квартал оказался рекордным только за последний год. Несмотря на льготную ипотеку, число сделок оказалось ниже, чем во 2 кв. 2019 года на 14% – это был последний квартал перед вступлением в силу новых поправок в 214-ФЗ. Тогда, опасаясь резкого роста цен на жилье, активность клиентов была выше текущей, несмотря на то, что ипотека на новостройки выдавалась под стандартный процент (9,82% в июне 2019 года). Часть сделок второго квартала прошлого года прошла “внутри застройщиков”, однако на такие сделки приходилось не более 20% от общего объема. Соответственно, даже если сделать поправку на такие сделки, текущая активность покупателей-физлиц на рынке сопоставима, но не максимальна - льготная ипотека только поддерживает спрос.

Без учета столичного региона (Москвы и Московской области) прирост спроса в годовой динамике еще ниже - на уровне 24% с сравнении с 3 кв. 2019 года. Это на 5 п.п. ниже, чем в целом рост по РФ с учетом столичной агломерации (29%).

Количество ДДУ в РФ в 2019-2020 гг.

Источник: расчеты Аналитического центра Циан по данным Росреестра

Всего в 1-3 кв. 2020 года на первичном рынке РФ заключено 489 тыс. ДДУ – это на 19% ниже, чем в 1-3 кв. 2019 года (607,1 тыс. ДДУ). На третий квартал пришлось 43% всех сделок 2020 года.

Количество ДДУ в РФ в 2019-2020 гг.

|

|

2019 |

2020 |

Динамика за год |

|

1 кв. |

201,6 |

147,8 |

-27% |

|

2 кв. |

242,8 |

131,3 |

-46% |

|

3 кв. |

162,7 |

209,9 |

29% |

|

1-3 кв. |

607,1 |

489,0 |

-19% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

2. Из лидирующих по продажам субъектов только в Санкт-Петербурге снизился спрос

В 3 квартале 2020 года в десятке лидирующих по количеству ДДУ регионов зарегистрировано 124,1 тыс. сделок (59% от общего количества). По сравнению с прошлым годом концентрация сделок в регионах-лидерах не изменилась (год назад на 10 регионов-лидеров также приходилось 59% ДДУ).

Лидерами по числу сделок в 3 кв. 2020 года стали Москва (14,7% сделок от общего числа по РФ), Московская область (10,9%), Санкт-Петербург (8,5%), Краснодарский край (6,1%) и Новосибирская область (3,8%). В десятку также вошли Свердловская, Ростовская, Ленинградская, Тюменская области, Татарстан.

Из лидирующих регионов только в Санкт-Петербурге показатели 3 кв.2020 года оказались хуже, чем в 3 кв. 2019 года. Падение составило 11%. Эксперты связывают отрицательную динамику со структурой предложения. По подсчетам Циан, в 2020 году за первые 10 месяцев 2020 года в Санкт-Петербурге стартовали продажи порядка 3 млн кв. м квартир и апартаментов, тогда как в прошлом году – около 7 млн кв. м. Последний раз столь незначительный объем новых корпусов фиксировался в 2016 году (2,7 млн).

Среди лидирующих субъектов лидерами по приросту спроса в годовой динамике стал Татарстан (+79%), Новосибирская (+58%) и Ростовская области (+57%). В Москве прирост – 43%, Московской области – 50%.

Список лидирующих субъектов с прошлого года практически не изменился – в десятку вошёл Татарстан, вытеснивший Воронежскую область.

Динамика ДДУ в регионах-лидерах по спросу за 3 кв. 2020 (3 кв. 2020 года/3 кв. 2019 года)

Источник: расчеты Аналитического центра Циан по данным Росреестра

3. Льготная ипотека не смогла поддержать рынок в 30 российских субъектах

Рекордно низкие ставки по ипотеке привели к росту активности покупателей. Но далеко не во всех регионах субсидирование смогло увеличить сделки в новостройках. В шести субъектах РФ в 3 кв. 2020 года не зарегистрировано ни одного ДДУ: Мурманская область, Карачаево-Черкесия, Тыва, Камчатский край, Магаданская область и Чукотский АО, Еврейская АО. Еще в 24 субъектах количество сделок в 3 кв. 2020 года в сравнении с 3 кв. 2019 года снизилось. Таким образом, льготное кредитование не стало «спасательным кругом» для трех десятков российских регионов, где продажи новостроек продолжают снижаться, несмотря на рекордно низкие за всю историю ставки по кредиту. Наибольшая доля регионов с отрицательной динамикой спроса – в Северо-Кавказском ФО, Сибирском и Дальневосточном ФО.

Лидерами по росту спроса стала Томская область (в 15 раз больше сделок, чем годом ранее), Кемеровская область (в три раза больше ДДУ) и Саратовская область (в 2,2 раза больше ДДУ). Такой значительный прирост связан с изначально невысокими продажами в прошлом году.

Регионы с наибольшим приростом сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Прирост в сравнении с 3 кв. 2019 года |

|

Томская область |

13 |

193 |

1385% |

|

Кемеровская область |

235 |

739 |

214% |

|

Саратовская область |

719 |

1 613 |

124% |

|

Челябинская область |

1 431 |

2 970 |

108% |

|

Удмуртская Республика |

1 188 |

2 353 |

98% |

|

Пермский край |

2 256 |

4 433 |

96% |

|

Республика Калмыкия |

54 |

106 |

96% |

|

Брянская область |

759 |

1 472 |

94% |

|

Алтайский край |

1 524 |

2 949 |

94% |

|

Орловская область |

502 |

956 |

90% |

|

Республика Татарстан |

3 559 |

6 353 |

79% |

|

Республика Крым и Севастополь |

1 552 |

2 676 |

72% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Наибольшее падение сделок в годовой динамике зафиксировано в Ингушетии (-90%, где прошли всего 3 сделки), Чечне (-77%, 26 ДДУ), Мордовии (-61%, 67 ДДУ). Только в двух из десятка регионов с наибольшим падением сделок, число ДДУ превысило тысячу за квартал. Это Иркутская область (-48%, 1,57 тыс. сделок) и Якутия (-20%, 1,23 тыс. сделок).

Регионы с максимальным годовым падением сделок (топ-10) в 3 кв. 2020 года

|

Регион |

Число ДДУ. 3 кв. 2019 |

Число ДДУ. 3 кв. 2020 |

Снижение в сравнении с 3 кв. 2019 года |

|

Республика Ингушетия |

31 |

3 |

-90% |

|

Чеченская Республика |

114 |

26 |

-77% |

|

Республика Мордовия |

172 |

67 |

-61% |

|

Республика Дагестан |

455 |

203 |

-55% |

|

Республика Алтай |

39 |

19 |

-51% |

|

Иркутская область |

3 032 |

1 570 |

-48% |

|

Псковская область |

616 |

329 |

-47% |

|

Хабаровский край |

1 035 |

697 |

-33% |

|

Республика Марий Эл |

986 |

771 |

-22% |

|

Республика Саха (Якутия) |

1 537 |

1 226 |

-20% |

|

Смоленская область |

969 |

776 |

-20% |

Источник: расчеты Аналитического центра Циан по данным Росреестра

4. 37% ДДУ на первичном рынке заключены с эскроу-счетами

В 3 кв. 2020 года 37% ДДУ были заключены с открытием эскроу-счетов в целом по РФ. Для сравнения – в 3 кв. 2019 года доля составляла всего 8%. Не всего регионы активно переходят на новые правила. В четырех регионах, где прошла хотя бы одна сделка на первичном рынке, не зарегистрировано ни одного договора по новым правилам: Кабардино-Балкарская Республика, Чечня, Омская область, Забайкальский край.

Абсолютно все сделки с открытием эскроу-счетов прошли в 3 кв. 2020 года в Калмыкии, Ингушетии и Мордовии. 97% сделок с эскроу-счетами заключены в Ямало-Ненецком АО и Курганской области. В Москве на сделки с эскроу-счетами пришлось 30% ДДУ, в Московской области – 15%. В Санкт-Петербурге – 12%, Ленинградской области – 41%.

Регионы с наибольшей долей сделок с эскроу-счетами в 3 кв. 2020 года

|

Регион |

Доля ДДУ с эскроу-счетами |

Число ДДУ |

ДДУ по эскроу |

|

Республика Калмыкия |

100% |

106 |

106 |

|

Республика Ингушетия |

100% |

3 |

3 |

|

Республика Мордовия |

100% |

67 |

67 |

|

Ямало-Ненецкий автономный округ |

97% |

156 |

152 |

|

Курганская область |

97% |

257 |

249 |

|

Томская область |

84% |

193 |

163 |

|

Чувашская Республика - Чувашия |

83% |

2 606 |

2 161 |

|

Тюменская область |

82% |

5 617 |

4 612 |

|

Оренбургская область |

74% |

1 391 |

1 035 |

|

Приморский край |

72% |

1 425 |

1 026 |

|

Хабаровский край |

72% |

697 |

501 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

Доля эскроу-счетов по регионам РФ в 3 кв. 2020 года

5. В трех из восьми федеральных округах продажи падают

В 3 кв. 2020 года в годовой динамике продажи снизились в трех из восьми федеральных округах: Северо-Западном (-2%), Северо-Кавказском (-2%) и Дальневосточном ФО (-10%). Причем в последнем действует «дальневосточная ипотека» под 2% годовых.

Динамика числа сделок по федеральным округам и кол-во сделок на 100 тыс. человек

|

Федеральный округ |

ДДУ в 3 кв. 2020 |

Доля от общего количества ДДУ |

Динамика относительно 3 кв. 2019 |

Число сделок на 100 тыс. населения |

|

Центральный ФО |

74 829 |

36% |

39% |

190 |

|

Северо-Западный ФО |

31 758 |

15% |

-2% |

227 |

|

Южный ФО |

24 485 |

12% |

36% |

149 |

|

Северо-Кавказский ФО |

2 930 |

1% |

-2% |

30 |

|

Приволжский ФО |

36 675 |

17% |

55% |

125 |

|

Уральский ФО |

17 397 |

8% |

36% |

141 |

|

Сибирский ФО |

17 327 |

8% |

25% |

101 |

|

Дальневосточный ФО |

4 455 |

2% |

-10% |

55 |

Источник: расчеты Аналитического центра Циан по данным Росреестра

По подсчетам Циан, наибольшее число сделок по федеральным округам в 3 кв.2020 года пришлось на Центральный ФО – 36% сделок. В пересчете же на численность населения лидером оказывается Северо-Западный ФО (227 сделок на 100 тыс. жителей). Для сравнения – в Центральном округе прошло 190 ДДУ на 100 тыс. жителей. Самые низкие показатели зафиксированы в Северо-Кавказском ФО: 30 ДДУ на 100 тыс. человек.

«Льготное кредитование не стало универсальным решением поддержки строительной отрасли и жителей во всех регионах, – комментирует Алексей Попов, руководитель аналитического центра Циан. – Рекордные продажи сегодня наблюдаются в экономически благополучных субъектах с относительно высоким уровнем доходов населения и девелоперской активностью. Одновременно треть регионов столкнулась с падением спроса. Только за счет субсидирования не удается поддержать прошлогодний «допандемийный» уровень продаж, что связано не только с обеднением населения, но и существенным ростом цен на первичном рынке. Без учета столичного региона спрос выше прошлогоднего всего на четверть, то есть минимальная ставка не стала причиной рекордного спроса на фоне общего негативного фона. В сравнении с прошлым годом (1-3 кварталами) текущие продажи в регионах хуже на 21%. Поэтому даже за счет пролонгации субсидирования достичь прошлогодних показателей вряд ли удастся».

Динамика сделок на первичном рынке России в III квартале 2020 года

|

Субъект |

Кол-во ДДУ |

Доля сделок с эскроу-счетами от общего кол-ва |

Динамика в сравн. С 3 кв. 2019 |

|

3 кв. 2020 |

3 кв. 2020 |

||

|

Российская Федерация |

209 856 |

37% |

29% |

|

Центральный федеральный округ |

74 829 |

28% |

39% |

|

Москва |

30 788 |

30% |

43% |

|

Московская область |

22 814 |

15% |

50% |

|

Воронежская область |

4 213 |

53% |

-10% |

|

Рязанская область |

3 271 |

4% |

41% |

|

Владимирская область |

1 725 |

23% |

60% |

|

Брянская область |

1 472 |

27% |

94% |

|

Тульская область |

1 381 |

12% |

49% |

|

Ярославская область |

1 316 |

50% |

31% |

|

Тверская область |

1 263 |

63% |

30% |

|

Калужская область |

1 143 |

42% |

15% |

|

Липецкая область |

1 037 |

46% |

50% |

|

Орловская область |

956 |

62% |

90% |

|

Тамбовская область |

786 |

61% |

-4% |

|

Смоленская область |

776 |

56% |

-20% |

|

Ивановская область |

530 |

26% |

2% |

|

Белгородская область |

479 |

27% |

23% |

|

Курская область |

474 |

47% |

66% |

|

Костромская область |

405 |

56% |

20% |

|

Северо-Западный федеральный округ |

31 758 |

20% |

-2% |

|

Санкт-Петербург |

17 746 |

12% |

-11% |

|

Ленинградская область |

6 059 |

41% |

25% |

|

Калининградская область |

3 077 |

21% |

28% |

|

Архангельская область и Ненецкий АО |

1 714 |

4% |

-18% |

|

Вологодская область |

1 209 |

34% |

27% |

|

Республика Карелия |

853 |

34% |

33% |

|

Республика Коми |

437 |

57% |

-19% |

|

Новгородская область |

334 |

37% |

20% |

|

Псковская область |

329 |

6% |

-47% |

|

Мурманская область |

нет сделок |

||

|

Южный федеральный округ |

24 485 |

46% |

36% |

|

Краснодарский край |

12 751 |

38% |

21% |

|

Ростовская область |

6 243 |

55% |

57% |

|

Республика Крым и Севастополь |

2 676 |

61% |

72% |

|

Волгоградская область |

1 625 |

64% |

51% |

|

Республика Адыгея |

779 |

12% |

50% |

|

Астраханская область |

305 |

35% |

-8% |

|

Республика Калмыкия |

106 |

100% |

96% |

|

Северо-Кавказский федеральный округ |

2 930 |

38% |

-2% |

|

Республика Дагестан |

203 |

40% |

-55% |

|

Республика Ингушетия |

3 |

100% |

-90% |

|

Кабардино-Балкарская Республика |

74 |

0% |

-12% |

|

Карачаево-Черкесская Республика |

нет сделок |

||

|

Республика Северная Осетия - Алания |

436 |

5% |

46% |

|

Чеченская Республика |

26 |

0% |

-77% |

|

Ставропольский край |

2 188 |

46% |

10% |

|

Приволжский федеральный округ |

36 675 |

54% |

55% |

|

Республика Татарстан |

6 353 |

51% |

79% |

|

Республика Башкортостан |

5 325 |

31% |

45% |

|

Пермский край |

4 433 |

64% |

96% |

|

Самарская область |

3 769 |

50% |

39% |

|

Нижегородская область |

3 129 |

64% |

63% |

|

Чувашская Республика - Чувашия |

2 606 |

83% |

54% |

|

Удмуртская Республика |

2 353 |

46% |

98% |

|

Пензенская область |

2 169 |

68% |

28% |

|

Саратовская область |

1 613 |

33% |

124% |

|

Кировская область |

1 446 |

58% |

50% |

|

Оренбургская область |

1 391 |

74% |

2% |

|

Ульяновская область |

1 250 |

59% |

65% |

|

Республика Марий Эл |

771 |

55% |

-22% |

|

Республика Мордовия |

67 |

100% |

-61% |

|

Уральский федеральный округ |

17 397 |

49% |

36% |

|

Свердловская область |

7 701 |

27% |

27% |

|

Тюменская область |

5 617 |

82% |

34% |

|

Челябинская область |

2 970 |

48% |

108% |

|

Ханты-Мансийский АО |

696 |

12% |

-16% |

|

Курганская область |

257 |

97% |

68% |

|

Ямало-Ненецкий АО |

156 |

97% |

5% |

|

Сибирский федеральный округ |

17 327 |

39% |

25% |

|

Новосибирская область |

7 985 |

38% |

58% |

|

Алтайский край |

2 949 |

42% |

94% |

|

Красноярский край |

2 889 |

43% |

-6% |

|

Иркутская область |

1 570 |

44% |

-48% |

|

Кемеровская область - Кузбасс |

739 |

29% |

214% |

|

Омская область |

628 |

0% |

-8% |

|

Республика Хакасия |

355 |

71% |

42% |

|

Томская область |

193 |

84% |

1385% |

|

Республика Алтай |

19 |

58% |

-51% |

|

Республика Тыва |

нет сделок |

||

|

Дальневосточный федеральный округ |

9 038 |

26% |

-23% |

|

Приморский край |

1 425 |

72% |

15% |

|

Республика Саха (Якутия) |

1 226 |

31% |

-20% |

|

Хабаровский край |

697 |

72% |

-33% |

|

Сахалинская область |

396 |

70% |

6% |

|

Республика Бурятия |

395 |

53% |

-2% |

|

Забайкальский край |

180 |

0% |

-16% |

|

Амурская область |

136 |

67% |

12% |

|

Еврейская АО |

нет сделок |

||

|

Камчатский край |

нет сделок |

||

|

Магаданская обл. и Чукотский АО |

нет сделок |

||

Источник: расчеты Аналитического центра Циан по данным Росреестра

Рынок нерудных материалов в Петербурге и Ленобласти чувствует себя неоднозначно. Из-за снижения строительной активности наблюдается серьезное падение спроса на щебень, но востребованность песка продолжает расти.

По данным аналитиков консалтинговой компании CMPro, в стране с начала текущего года наблюдается стабильное снижение объемов производства и потребления нерудных строительных материалов по отношению к 2014 году. По итогам первого полугодия падение рынка в сегменте добычи составило 9%. Правда, в этом июле по сравнению с годом ранее добыча НСМ выросла на 2%. Тем не менее, считают эксперты, до конца года в целом сохранится тенденция со знаком «минус».

Песок для дорог

В Петербурге и Ленобласти ситуация на местном рынке НСМ схожа с общероссийской, но имеет свои нюансы. В частности, как рассказывает заместитель генерального директора Группы ЛСР, управляющий «ЛСР. Базовые материалы — Северо-Запад» Василий Кострица, по сравнению с прошлым годом резко сократилось потребление щебня. «В этом году на рынке практически нет крупных проектов, которые могли бы стать хорошими драйверами роста. В настоящий момент производственные мощности превышают потребность практически в два раза. «ЛСР. Базовые материалы – Северо-Запад» за первое полугодие 2015 года отгрузило щебня 2,4 млн куб. м, что на 34% меньше, чем в прошлом году», – отметил он.

При этом, добавляет господин Кострица, с песком противоположная ситуация. В частности, объем реализации песка предприятием в первом полугодии составил более 4 млн куб. м. Это на 32% больше, чем за аналогичный период 2014 года. Ряд крупных стратегически важных проектов для страны пока удерживает рынок песка в Петербурге и Ленинградской области на уровне прошлого года.

С мнением представителя строительного холдинга согласен и генеральный директор ЗАО «Решение» Александр Батушанский. По его словам, общий спрос на песок заметно вырос за счет дорожно-инфраструктурных проектов, таких как трассы «Скандинавия», «Сортавала», намыв территорий вдоль ЗСД и станции «Новокрестовская». Кроме того, с середины лета начато строительство трассы Москва – Санкт-Петербург, где будут потребляться очень значительные объемы песка. «Но по ряду других сегментов потребления наблюдается падение спроса, так как сократилось число новых проектов. В частности, спрос на щебень снизился. Основная причина – снижение спроса со стороны производителей бетона и железобетона, а объем потребления на инфраструктурных проектах на работах, где требуется щебень, не компенсировал сокращение спроса в прочих сегментах», – считает эксперт.

Транспортировка растет в цене

По словам игроков рынка, негативно сказывается на рынке нерудных материалов ужесточение законодательства в отношении перевозки тяжеловесных грузов. В августе уже выросли штрафы за перевес большегрузной техники, в ноябре начнет взиматься оплата проезда по федеральным трассам. Это означает, что уже в ближайшее время можно ожидать роста тарифов на грузоперевозки в 1,5-2 раза.

«Такое резкое увеличение производители не смогут взять на себя, и рынок придет к неминуемому росту цен для конечного покупателя. Необходимо понимать, что из песка и щебня строятся федеральные дороги, стратегически значимые инфраструктурные проекты, то есть те объекты, для реализации которых привлекается госбюджет. В условиях кризиса и утвержденных бюджетов рынок абсолютно к этому не готов. При таком развитии событий отдельные проекты просто встанут. Производители НСМ начнут череду консервации заводов. Это, в свою очередь, приведет к сокращению налоговых отчислений в бюджет и так далее. Это очень важный вопрос, и его необходимо выносить в публичную плоскость», – считает Василий Кострица.

Напомним: как прогнозируют в российском правительстве, в результате реализации проекта по сбору денег с грузовиков весом 12 тонн и больше удастся пополнить казну от 41 млрд рублей в 2016 году до 69 млрд рублей в 2025. Дополнительные вливания в федеральный Дорожный фонд составят 50 млрд рублей в год. Денежные средства будут направлены на ремонт дорожной сети.

По мнению экспертов, из-за того, что автодороги станут менее выгодными для транспортировки, вырастет отправка НСМ железнодорожной дорогой и водными путями. Однако данная доставка грузов имеет свои слабые стороны, так как не у каждого потребителя есть удобный доступ к данным транспортным узлам. В итоге все равно до места назначения нерудные материалы будут возить грузовиками.

Равнение на крупных

Опрошенные независимые специалисты считают, что в ближайшее время каких-либо значительных перемен среди игроков рынка нерудных материалов не произойдет. По-прежнему доминировать будут крупные игроки, при этом малые компании останутся при своих клиентах.

«Рынок материалов довольно конкурентен. За последние годы появились новые игроки, которые хоть и не изменили состав лидеров, все же уменьшили их долю на рынке. К слову, никаких особых маркетинговых приемов на рынке НСМ не применяется. Цена, условия платежа (наличие отсрочек) и возможность обеспечить регулярные поставки – главные критерии, по которым выбирают поставщиков, а задача последних – заявить о себе лучшим образом по этим пунктам», – подчеркивает Александр Батушанский.

Сейчас по данным CMPro в России действует около тысячи предприятий по производству нерудных строительных материалов. Значительная часть объектов работает в Центральном, Сибирском и Северо-Западном федеральном округах.

Как уже отмечали эксперты, на рынке щебня Петербурга и Ленобласти сегодня работают около 20 предприятий. Крупнейшие из них относятся к холдингам Группы ЛСР и «Ленстройматериалов». На рынке песка региона присутствуют около 10 компаний. Опять же, самые крупные из них входят в ЗАО «ЛСР-Базовые». Кроме крупных компаний-производителей на рынке песка и щебня представлены в большом количестве простые и транспортные посредники.

Повсеместное проникновение Интернета и новых технологий в нашу жизнь начинает косвенно влиять и на коммерческую недвижимость. Растущая доля сотрудников компаний, работающих удаленно, сокращает спрос на офисную и торговую недвижимость.

В связи с новыми тенденциями меняется и подход к организации рабочего пространства. Компании начинают использовать концепцию hot desking, которая позволяет не только сокращать офисное пространство, но и эффективно его использовать. Суть этой системы заключается в том, что одним рабочим местом могут пользоваться несколько сотрудников в разное время.

Альберт Харченко, генеральный директор East Real, подсчитал, что такая схема работы позволяет сократить расходы на аренду большего по площади офиса на 30-40%. При этом сотрудники таких компаний более мобильны, поскольку не привязаны к одному месту. В основном такой системой пользуются крупные международные консалтинговые, аудиторские, юридические и ИТ-компании.

«Стоит отметить, что многие компании, сокращая количество стационарных рабочих мест, используют освободившееся пространство для создания разнообразных открытых зон, функциональных и идеально подходящих для командной работы, отдыха, встреч, мозговых штурмов и переговоров», – говорит господин Харченко.

Но дальнейшее развитие технологий может потребовать от собственников бизнес-центров радикальных шагов. Любовь Вовченко, директор по маркетингу ООО «Главстрой-СПб», полагает, что снижение доли находящихся в офисе людей приводит к опустошению бизнес-центров. «Перед девелоперами стоят задачи реконцепции и конвертации зданий из коммерческих объектов в жилые. Такие примеры есть в Дании, Швеции, Голландии», – перечисляет она.

Впрочем, до Петербурга такая волна, считают эксперты, дойдет еще не скоро и массового отказа от офисов ожидать не стоит.

Екатерина Аридова, операционный директор компании Colliers International в Санкт-Петербурге, уверена: «Высвобождение рабочих мест в связи с удаленной работой и, как следствие, сокращение офисных площадей и затрат на аренду – опция, доступная не всем и не всегда дающая быстрый эффект. Договоры аренды предусматривают штрафные санкции при досрочном расторжении. Поиск нового, меньшего по площади офиса занимает время, а переезд несет в себе новые затраты. Равно как и обратное – наращивание оборотов в период роста, который, вне сомнений, произойдет после спада, возвращение к былым объемам, повторный поиск офиса, очередной переезд – все это новые затраты».

«Безусловно, компании, которые предоставляют сотрудникам возможность трудиться дистанционно, вне офиса, могут сэкономить на арендных платежах. Однако во многих фирмах все равно принято иметь достаточно мест для встречи всех сотрудников. Они могут приезжать в офис по нескольким причинам. Во-первых, для встреч и обмена информацией с коллегами. Во-вторых, на организационные собрания, брейн-сторминги, коллаборации, корпоративные праздники, конференции и т. д. У всех сотрудников, не имеющих постоянного места в офисе, должна быть возможность периодически работать на стационарном месте с наличием компьютера, офисной техники», – полагает госпожа Вовченко.

Впрочем, Тимур Нигматуллин, финансовый аналитик ИХ «Финам», считает, что эффективность удаленной работы в крупном бизнесе слишком переоценивается. «Сейчас даже на Западе у высокотехнологичных компаний наблюдается тенденция по отказу от такого рода технологий. Например, несколько лет назад при смене СЕО в Yahoo компания почти полностью отказалась от практики удаленной работы, что в значительной мере повысило эффективность бизнес-процессов. Исключением в российских реалиях может стать, пожалуй, развитие аутсорсинга SaaS, PaaS, IaaS, big data и т. п. Они заслуженно пользуются популярностью благодаря доказанной экономии ресурсов компании», – резюмирует господин Нигматуллин.

Мнение:

Дмитрий Золин, управляющий директор сети бизнес-центров «Сенатор»:

– В последнее время арендаторы стали присматриваться к формату так называемого гибкого офиса. В нем может изменяться количество и расположение рабочих мест и функциональное назначение выделенных зон. За счет использования электронных систем бронирования столов и кабинетов, беспроводных технологий передачи данных и фальшпола, позволяющего оперативно «перебрасывать» кабельные сети, использование такого формата на 10-15% оптимизирует площадь офиса.